Welche Dividenden-Aktien kaufen qualitätsbewusste Aktionäre? Und zu welchem Preis? Beide Fragen beantworten wir mit Hilfe der Unterstützung unserer über 40.000 Mitglieder, die auf Aktienfinder.Net nach hochwertigen Dividendenzahlern suchen und dabei Kauflimits für ihre Wunschaktien hinterlegen. Diese Kauflimits werten wir nun aus. Du erhältst so einen exklusiven Einblick, welche 50 Dividenden-Aktien in der Gunst langfristiger Anleger ganz oben stehen und zu welchem Preis diese Aktien ein Kauf sind. Außerdem beschäftigen wir uns mit der "Dividenden-Aktie in der Krise". Denn aufgrund zahlreicher Dividendenkürzungen und teils hoher Kursverluste zweifeln viele Anleger am Sinn ihrer Dividenden-Strategie. Wir zeigen dir, wie du den Zweifel begegnest, um auch in schwierigen Zeiten von langfristig steigenden Kursen und Dividenden zu profitieren.

Top 50 Dividenden-Aktien für einen Kauf - Herbst 2020

Von den 50 beliebtesten Dividenden-Aktien für einen Kauf im Herbst 2020 haben auf 5-Jahres-Sicht nur 4 Unternehmen die Dividende gesenkt. Alle anderen 46 Unternehmen konnten in diesem Zeitraum die Dividende steigern. Teils sogar deutlich mit jährlichen Steigerungsraten von 10 Prozent und mehr! Mit Adidas und CTs Eventim strichen "nur" zwei der 50 Aktien die Dividende komplett. Das ist zwar bedauerlich, vor dem Hintergrund der Corona-Krise jedoch eine überschaubare Anzahl an Ausfällen, was die hohe Qualität der in der Liste enthaltenen Aktien und gleichzeitig die hochwertige Aktienauswahl unserer Mitglieder unterstreicht.

Auch die Kursentwicklung kann sich sehen lassen. Von den 50 Aktien haben 30 im laufenden Börsenjahr trotz des Corona-Crashs Kursgewinne erzielt. Im Durchschnitt stiegen die Aktienkurse aller in der Liste enthaltenen Dividendenzahler leicht um 1,4 Prozent. Was auf den ersten Blick marginal erscheint, bedeutet beim Näheren Hinsehen eine Outperformance gegenüber den meisten Aktienindizes. Zu den moderaten Kursgewinnen gesellen sich darüber hinaus Dividenden aus den drei Quartalen des laufenden Jahres hinzu.

Unser Video zu den Top 50 Dividenden-Aktien auf YouTube

Johnson & Johnson ist mit einem Vorsprung von 58 Kauflimits die mit Abstand beliebteste Dividenden-Aktie auf dem Kaufzettel unserer Mitglieder. Johnson & Johnson ist ein zuverlässiger Dividendenzahler mit einer Dividende von stattlichen 2,7 Prozent, den wir vor kurzem analysiert haben, und dessen Dividende im Schnitt der letzten 5 Jahre um 7 Prozent jährlich gestiegen ist. An hohen Kursgewinne konnte man sich im laufenden Jahr bei Johnson & Johnson zwar nicht erfreuen, immerhin liegt die Aktie bis dato aber mit einem Prozent im Plus. Der durchschnittliche Kaufkurs aller 511 Kauflimits liegt bei 109,44 Euro, was bedeutet, dass der momentane Aktienkurs um 12,4 Prozent sinken müsste, damit das durchschnittliche Kauflimit erreicht wird.

Mit 58 Kauflimits ist der Abstand zwischen Johnson & Johnson auf Platz 1 und Unilever auf Platz 2 sehr deutlich. Nach hinten hinaus werden die Abstände zwischen den Kauflimits jedoch immer enger. So liegen zwischen dem 30ten und dem 50ten Platz lediglich 57 Kauflimits (183 zu 126 Kauflimits), was weniger ist als der Abstand Kauflimits zwischen dem ersten und dem zweiten Platz!

Die 50 beliebtesten Dividenden-Aktien für einen Kauf im Herbst 2020 :

| Unternehmen | Kauflimits | Dividende (Ø Wachstum) | Kursgewinn lfd. Jahr | Ø Kauflimit | Abschlag |

| Johnson & Johnson | 511 (1) | 2,7% (+7%) | 1% | 109,44 € | 12,4% |

| Unilever | 453 (2) | 3,2% (+7%) | 1% | 43,61 € | 16,4% |

| Visa | 431 (3) | 0,6% (+22%) | 6% | 141,58 € | 18,1% |

| American Tower | 386 (4) | 1,8% (+22%) | 4% | 172,59 € | 15,9% |

| 3M | 383 (5) | 3,7% (+8%) | -9% | 121,18 € | 10,7% |

| Novo Nordisk | 359 (6) | 1,9% (+13%) | 14% | 48,07 € | 17,8% |

| PepsiCo | 354 (7) | 2,9% (+9%) | 0% | 100,78 € | 15,3% |

| McDonald's | 307 (8) | 2,3% (+9%) | 11% | 151,17 € | 19,2% |

| Coca-Cola | 286 (9) | 3,3% (+5%) | -12% | 36,76 € | 11,8% |

| Union Pacific | 279 (10) | 2,0% (+14%) | 9% | 132,71 € | 20,0% |

| Tencent | 277 (11) | 0,2% (+35%) | 36% | 46,84 € | 16,9% |

| Walt Disney | 262 (12) | 0,9% (-6%) | -13% | 88,06 € | 15,9% |

| Texas Instruments | 257 (13) | 2,5% (+24%) | 10% | 95,74 € | 22,1% |

| Diageo | 249 (14) | 2,6% (+4%) | -17% | 25,72 € | 12,0% |

| Fastenal | 242 (15) | 2,1% (+13%) | 23% | 31,39 € | 17,1% |

| Home Depot | 226 (16) | 2,2% (+21%) | 25% | 186,27 € | 21,2% |

| Intel Corp | 222 (17) | 2,6% (+7%) | -14% | 38,85 € | 12,4% |

| Microsoft Corporation | 215 (18) | 1,0% (+11%) | 31% | 146,91 € | 18,4% |

| Realty Income | 215 (19) | 4,6% (+5%) | -17% | 46,12 € | 13,4% |

| Stryker | 213 (20) | 1,1% (+11%) | -2% | 144,5 € | 18,6% |

| AbbVie | 212 (21) | 5,3% (+22%) | -2% | 64,88 € | 12,6% |

| SAP | 202 (22) | 1,2% (+10%) | 11% | 105,09 € | 20,7% |

| Digital Realty Trust | 201 (23) | 3,0% (+6%) | 23% | 99,18 € | 21,2% |

| Waste Management | 195 (24) | 1,9% (+8%) | 0% | 79,63 € | 17,1% |

| Amgen Inc | 193 (25) | 2,5% (+17%) | 3% | 173,56 € | 19,0% |

| Lvmh Moet Hennessy L.V. | 189 (26) | 1,8% (+9%) | -2% | 322,24 € | 20,6% |

| Procter & Gamble | 189 (27) | 2,2% (+4%) | 10% | 92,8 € | 21,0% |

| Comcast Corp-Class A | 186 (28) | 1,9% (+15%) | 3% | 32,83 € | 16,1% |

| Fresenius SE & Co KGaA | 186 (29) | 2,2% (+15%) | -23% | 33,56 € | 11,8% |

| Cisco Systems | 183 (30) | 3,6% (+11%) | -19% | 29,76 € | 9,4% |

| T. Rowe Price Group | 179 (31) | 2,7% (+13%) | 5% | 92,97 € | 15,4% |

| BlackRock | 175 (32) | 2,6% (+11%) | 10% | 404,84 € | 17,0% |

| Unitedhealth Group | 175 (33) | 1,5% (+22%) | 3% | 218,85 € | 18,0% |

| Automatic Data Processing | 172 (34) | 2,7% (+14%) | -19% | 103,91 € | 11,7% |

| Hormel Foods | 170 (35) | 1,9% (+14%) | 8% | 33,2 € | 21,1% |

| British American Tobacco | 166 (36) | 7,4% (+8%) | -14% | 26,42 € | 11,8% |

| Canadian National Railway | 165 (37) | 1,6% (+15%) | 22% | 71,12 € | 21,4% |

| Illinois Tool Works | 162 (38) | 2,3% (+17%) | 8% | 128,22 € | 21,4% |

| Allianz | 160 (39) | 5,8% (+8%) | -25% | 142,29 € | 12,2% |

| Colgate-Palmolive | 155 (40) | 2,3% (+4%) | 11% | 55,92 € | 15,0% |

| Nestlé | 147 (41) | 2,5% (+5%) | 5% | 84,01 € | 17,6% |

| Lockheed Martin | 146 (42) | 2,5% (+11%) | 0% | 277,43 € | 13,5% |

| BASF | 144 (43) | 6,3% (+4%) | -23% | 43,34 € | 15,5% |

| Starbucks | 144 (44) | 1,9% (+22%) | -4% | 61,35 € | 16,8% |

| Church & Dwight | 141 (45) | 1,0% (+8%) | 32% | 62,48 € | 20,6% |

| Adidas | 136 (46) | --- (-100%) | -4% | 223,82 € | 18,8% |

| Cts Eventim | 134 (47) | --- (-100%) | -26% | 34,03 € | 17,6% |

| Public Storage | 132 (48) | 3,6% (+5%) | 4% | 164,96 € | 14,5% |

| Fuchs Petrolub | 127 (49) | 2,3% (+5%) | -3% | 33,82 € | 22,8% |

| Medtronic | 126 (50) | 2,2% (+10%) | -9% | 75,38 € | 13,3% |

Die Auswertung zeigt die 50 beliebtesten Dividenden-Aktien unserer über 40.000 Mitglieder inklusive Kauflimit. Angezeigt werden die Anzahl der Kauflimits, die Platzierung in Klammern sowie zusätzlich die aktuelle Dividendenrendite bezogen auf die letzten 5 Jahre und die Kursgewinne im laufenden Jahr. Hinter der aktuellen Dividendenrendite wird in Klammern das durchschnittliche Dividendenwachstum auf 5 Jahre angezeigt. Die Spalte Ø Kauflimit gibt das durchschnittliche Kauflimit wieder und die Spalte Abschlag gibt an, um wieviel Prozent der Aktienkurs sinken muss, damit das durchschnittliche Kauflimit erreicht wird. Die Färbungen zeigen, ob die Dividende, bzw. der Kurs, gestiegen (grün) oder gefallen (rot) sind. Starke Färbungen bedeuten eine Veränderung von mindestens 10 Prozent. Der Link führt direkt zu einer unserer kostenlosen Aktienanalysen.

Analyse der Top 50 Dividenden-Aktien für einen Kauf im Herbst 2020

Je nach Anlagestrategie interessierst du dich eher für Aktien mit hoher Dividendenrendite oder für Aktien mit hohem Dividendenwachstum. Für beide Dividendenstrategien ist in der Liste der Top 50 reichlich Auswahl vorhanden.

Die 10 Dividenden-Aktien mit der höchsten Dividende

Aktienfinder.Net versteht sich als Plattform für langfristige Aktionäre. Deshalb betreiben wir nicht nur den beliebtesten Aktienfinder Deutschlands, sondern vermitteln auch Grundlagenwissen und bieten zahlreiche Aktienanalysen kostenlos an. Aus den Top 10 Aktien mit hoher Dividende stellen wir nun eine kleine Auswahl näher vor. Ein Klick auf das jeweilige Bild in der Tabelle führt dich zu der entsprechenden Aktienanalyse.

British American Tobacco Aktie

An der Spitze der Aktien mit hoher Dividende rangiert British American Tobacco mit einer Rendite von 7,4 Prozent! Altaktionäre des Tabakkonzerns sind über die hohe Dividendenrendite jedoch wenig erfreut. Denn diese ist in erster Linie auf die seit gut zwei Jahren fallenden Kurse zurückzuführen. In unserer Aktienanalyse erfährst du, warum der Aktienkurs von British American Tobacco fällt und ob die Dividende sicher und die Aktie so günstig bewertet ist, wie es die hohe Dividendenrendite glauben lässt.

BASF Aktie

Auf Platz Zwei der üppigsten Dividendenzahler rangiert die BASF. Trotz rückläufiger Gewinne hat das Management die Jahresdividende von 3,20 auf 3,30 Euro erhöht. Die 6,3 Prozent Dividende wurden zuletzt auf dem Höhepunkt der Finanzkrise im Jahr 2009 erreicht. Ursache für die außergewöhnlich üppige Dividende ist aber auch hier der allein in diesem Jahr um 23 Prozent gefallene Aktienkurs. In unserer kostenloses Aktienanalyse erfährst du, ob die BASF Dividende sicher ist und wie wir zur BASF Aktie stehen.

Allianz Aktie

Mit 5,8 Prozent Dividende belegt die Aktie der Allianz Platz Drei. Die Dividende des Versicherungsriesen aus Deutschland scheint gegen die Corona-Krise immun und soll laut Schätzungen der Analysten in den kommenden Jahren sogar weiter steigen. Ob die 5,8 Prozent eine lukrative Einstiegsgelegenheit bieten, durchleuchten wir in unsere aktuellen Aktienanalyse zur Allianz.

Die 10 Dividendenaktien mit dem höchsten Dividendenwachstum

10, 20 oder sogar 30 Prozent Dividendensteigerung im Jahr sind kein Traum, sondern lassen sich tatsächlich mit den hier vorgestellten Aktien erzielen. Allerdings musst du dafür auf eine hohe Anfangsdividende verzichten. Doch bei langer Haltedauer zahlt sich dynamisches Dividendenwachstum in Form einer dynamisch steigenden persönlichen Dividendenrendite aus.

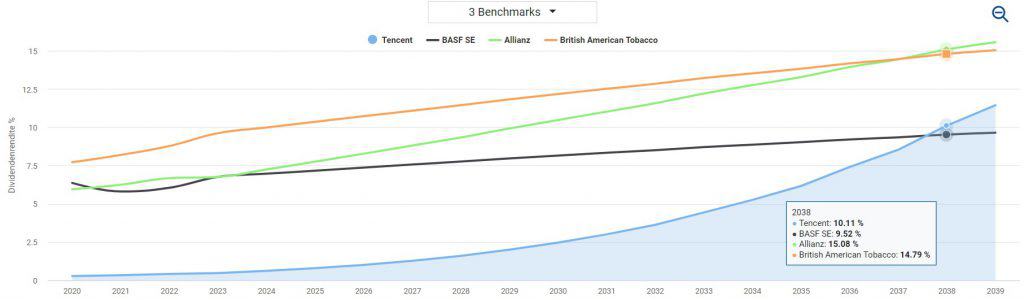

Im Dividenden-Benchmark des Aktienfinders kannst du die prognostizierte Entwicklung der Dividende für beliebige Aktien vergleichen. Die blau gefüllte Fläche zeigt die dynamisch steigende Dividende von Tencent. Aktuell fällt diese mit 0,3 Prozent sehr niedrig aus. Doch die Ausschüttungen steigen seit über 10 Jahren um jährlich 35 Prozent! Hält dieses Wachstum an, wird bei einem Kauf heute deine persönliche Dividendenrendite in 15 bis 20 Jahren die von Hoch-Dividendenzahlern wie Allianz, BASF oder sogar British American Tobacco übertreffen. Dieses Extrembeispiel zeigt, dass du das Potential des Dividendenwachstum nicht unterschätzen solltest.

Tencent ist nur eine von zahlreichen Aktien mit hohem Dividendenwachstum.

Tencent Aktie

Mit einer Marktkapitalisierung von 544 Milliarden Euro zählt Tencent zu den wertvollsten Unternehmen der Welt und wird in China nur von Alibaba übertroffen, die 681 Milliarden Marktkapitalisierung auf die Waage bringen, jedoch keine Dividende ausschütten. Umsatz, Gewinn, Cash-Flow und Dividende wachsen im jährlichen Mittel um 30 Prozent! Da ist es kein Wunder, dass auch der Aktienkurs langfristig um 30 Prozent und mehr jährlich zugelegt hat. Im Jahr 2018 hat die Aktie jedoch stark korrigiert und Spitze über 40 Prozent an Wert verloren. Warum Tencent so erfolgreich und ob die Aktie Stand heute fair bewertet ist, durchleuchten wir in unserer Aktienanalyse.

American Tower Aktie

American Tower zeigt eindrucksvoll, dass nicht alle REITs gleichermaßen von Corona in die Tiefe gerissen werden. Tatsächlich profitiert American Tower von dem durch das Virus ausgelösten Digitalisierungsdruck. Das Unternehmen vermietet in den Sendemasten an die großen Netzbetreiber wie AT&T oder Vodafone und profitiert direkt vom steigenden mobilen Datenvolumen. Und als REIT schüttet American Tower selbstverständlich auch Dividende aus. Diese fällt mit 1,8 Prozent zwar eher bescheiden aus, steigt im jährlichen Mittel aber um stolze 20 Prozent. Zudem ließen sich mit American Tower in der Vergangenheit auch hohe Kursgewinne erzielen. Auf 10-Jahressicht hat die Aktie um fast 400 Prozent zugelegt.

Visa Aktie

Bargeld ist out – Kreditkarte ist in. Und somit profitiert Visa vom Trend zum bargeldlosen Bezahlen, der durch Corona gleich doppelt verstärkt wurde. Zum einen verlagern sich die Käufe weiter in das Internet und zum anderen wird selbst im stationären Einzelhandel immer weniger mit „schmutzigem“ Geld bezahlt. Zugleich erfreut sich Visa gemeinsam mit Mastercard eines tiefen Burggrabens, der aus abertausenden Händlerverträgen besteht.

Bei einer Dividendenrendite von nur 0,6 Prozent liegt der Fokus eindeutig auf dem Dividendenwachstum, dass bei ungefähr 20 Prozent pro Jahr liegt. Und wie bei Tencent und American Tower winken auch bei Visa gute Chancen auf langfristig hohe Kursgewinne.

Dividenden-Aktien in der Krise?

Seit dem Corona-Crash verläuft der Aktienmarkt zweigeteilt. Während Tech-Aktien neue Höchstkurse erklimmen, haben viele Dividenden-Aktien ihre Ausschüttungen gekürzt oder gar ganz gestrichen. Mit den Dividendenkürzungen gingen teils hohe Kursverluste einher. In dieser Auswertung finden sich 30 zumeist bekannte Unternehmen, die ihre Dividende stark gekürzt oder sogar komplett gestrichen haben sowie die im laufenden Jahr angefallenen Kursverluste:

| Isin | Name | Land | Branche | Dividende |

| DE000A1EWWW0 | Adidas | Deutschland | Zyklische Konsumgüter | Gestrichen |

| NL0000235190 | Airbus Group | Niederlande | Industriegüter | Gestrichen |

| DE0005093108 | Amadeus FiRe | Deutschland | Industrielle Dienste | Gestrichen |

| US0970231058 | Boeing | USA | Industriegüter | Gestrichen |

| GB0007980591 | BP | Großbritannien | Energie | Gekürzt |

| PA1436583006 | Carnival | USA | Zyklische Dienste | Gestrichen |

| DE0005470306 | Cts Eventim | Deutschland | Zyklische Dienste | Gestrichen |

| US2473617023 | Delta Air Lines | USA | Transport | Gestrichen |

| DE0007480204 | Deutsche EuroShop | Deutschland | Immobilien | Gestrichen |

| DE0005773303 | Fraport AG | Deutschland | Transport | Gestrichen |

| US4062161017 | Halliburton | USA | Energie | Gekürzt |

| DE000A1PHFF7 | Hugo Boss AG -Ord | Deutschland | Zyklische Konsumgüter | Gekürzt |

| GB0004544929 | Imperial Brands | Großbritannien | Lebensmittel | Gekürzt |

| BE0974274061 | Kinepolis Group | Belgien | Zyklische Dienste | Gestrichen |

| GB0008706128 | Lloyds Banking Group | Großbritannien | Banken | Gestrichen |

| US5894331017 | Meredith Corp | USA | Zyklische Dienste | Gestrichen |

| DE000A0D9PT0 | Mtu Aero Engines | Deutschland | Industriegüter | Gekürzt |

| GB0032089863 | Next Plc | Großbritannien | Handel Diverse | Gekürzt |

| DE000A1H8BV3 | Norma Group | Deutschland | Industriegüter | Gekürzt |

| DE000PSM7770 | ProSieben Sat.1 Media | Deutschland | Zyklische Dienste | Gestrichen |

| GB0007099541 | Prudential plc | Großbritannien | Versicherungen | Gekürzt |

| US7782961038 | Ross Stores Inc | USA | Handel Diverse | Gestrichen |

| FI0009003305 | Sampo -A- | Finnland | Versicherungen | Gekürzt |

| AN8068571086 | Schlumberger | USA | Energie | Gekürzt |

| US8754651060 | Tanger Factory Outlet C. | USA | Immobilien | Gestrichen |

| GB00B0YG1K06 | The Restaurant Group | Großbritannien | Zyklische Dienste | Gestrichen |

| DE000TUAG000 | TUI | Deutschland | Zyklische Dienste | Gestrichen |

| AT0000937503 | Voestalpine | Österreich | Mineralstoffe | Gekürzt |

| US2546871060 | Walt Disney | USA | Zyklische Dienste | Gekürzt |

| US9497461015 | Wells Fargo | USA | Banken | Gekürzt |

Dividendenkürzungen und Dividendenstreichungen im Börsenjahr 2020

Im Zuge der Corona-Krise hängen die Dividendenkürzungen in erster Linie von der Branche des jeweiligen Unternehmens ab. Besonders hart getroffen hat es aufgrund der Corona-bedingten Einschränkungen der Mobilität beispielsweise den Tourismus, Fluggesellschaften, den Einzelhandel sowie Restaurants. Im Zuge einer abflauenden Wirtschaft hat es aber auch Zykliker schwer erwischt, beispielsweise den Automobilbau sowie die Öl- und Gasbranche. Hier die zehn Branchen, die es am härtesten getroffen hat inklusive der durchschnittlichen Dividendenkürzung:

| Branche | Dividendenkürzung |

| Autos/Ersatzteile | -37.4% |

| Transport | -32.1% |

| Zyklische Konsumgüter | -22.8% |

| Handel Diverse | -21.1% |

| Energie | -14.1% |

| Industriegüter | -14.0% |

| Zyklische Dienste | -13.3% |

| Banken | -9.1% |

| Mineralstoffe | -7.1% |

| Haushalts-/Pflegeprodukte | -6.3% |

Die zehn Branchen mit den höchsten Dividendenkürzungen inklusive der durchschnittlichen Kursverluste pro Aktie

Es gibt jedoch auch Branchen, die von der Corona-Krise profitieren. So werden die im Aktienfinder vertretenen Software-Unternehmen ihre Dividende im laufenden Geschäftsjahr um knapp 20 Prozent erhöhen! Im Artikel „Anleitung für den Börsencrash“ erfährst du, welche Branchen zu den Gewinnern und Verlierern gehören und wie du dein Depot erfolgreich durch unruhige Zeiten steuerst.

Zweifel an der Dividendenstrategie

Auch wenn sich die Top 50 Dividendenakten unserer Mitglieder in Summe gut geschlagen haben, sind die Depots einiger Anleger auf Jahressicht stark im Minus. Insbesondere Fans hoher Dividenden, die eher auf Zykliker und ausschüttungsstarke REITs setzen, sehen sich nun mit teils hohen Buchverlusten und Dividendenkürzungen konfrontiert. Aufgrund des heftigen Gegenwinds bleiben Zweifel am Sinn der Dividendenstrategie nicht aus:

„In guten Zeiten ist das Durchhalten von Strategien ja nicht so schwer, aber was macht man in diesen Zeiten? Ich fahre eine klare Dividendenstrategie und habe seit Q1 2019 eine nicht unerhebliche Summe investiert. Mit 61 Jahren brauche ich eine klar ausschüttende Strategie, die ist in Corona aber richtig unter Wasser gekommen. Im Moment läuft halt Tech wie verrückt und die guten Dividendenwerte liegen teilweise 20% unter dem Niveau von Vor-Corona. Das betrifft ja nicht nur das Depot, sondern auch ganz klassische Dividenden-ETFs, die bei mir auch 10% bzw. 20% unter Einstand liegen. Meine Strategie will ich nicht ändern, aber man zweifelt ja schon ab und an.“

Lösungsansätze für die "Dividenden-Krise"

Die hier geäußerten Zweifel sind nachvollziehbar und werden von vielen Anlegern geteilt. Die Frage ist, wie hierauf reagiert werden soll. Wir beobachten immer wieder zwei grundlegende Probleme, die sich mit der richtigen Einstellung und Herangehensweise lösen lassen.

Mach dir deine Anlagestrategie bewusst

Wir vergleichen uns bewusst und unbewusst stets mit anderen und machen unsere Stimmung davon abhängig, ob wir im Vergleich besser oder schlechter abschneiden. Derzeit schauen viele Dividendeninvestoren der Performance des Nasdaq oder anderer technologielastiger Benchmarks hinterher und haben beim Blick in das eigene Depot ein ungutes Gefühl. Doch macht ein solcher Vergleich keinen Sinn. Denn unterschiedliche Anlagestrategien haben unterschiedliche Zielsetzungen. Bei Dividendeninvestoren geht es i.d.R. entweder um eine stattliche Dividende von Anfang an oder um dynamisches Dividendenwachstum. Und von diesen Zielsetzungen hängen dann auch die realistischen Erwartungen ab. Eine Gesamtrendite, die sich mit einem Investment in hochdigitalisierte Nicht-Dividendenzahler messen lassen kann, gehört jedenfalls nicht dazu. Sich die eigene Zielsetzung bewusst zu machen, verhinderte den ebenso unbewussten wie unfairen Performance-Vergleich, der nicht nur zu einem unguten Gefühl, sondern möglicherweise auch zu unüberlegten Käufen und Verkäufen führt, die nicht im Einklang mit der eigentlichen Anlagestrategie stehen.

Ist deine Anlagestrategie noch passend?

Selbstverständlich darfst du deine Anlagestrategie auch anpassen. Eine solche Anpassung ist sinnvoll, wenn sich entweder deine Investment-Ziele dauerhaft verändert haben oder diese mit deiner aktuellen Anlagestrategie nicht länger erreichbar sind. Bei der Anpassung der Zielsetzung ist jedoch Vorsicht angebracht, damit du nicht als FOMO-Opfer (fear of missing out) endest, indem du gelaufenen Aktien hinterherrennst, um eine vermeintlich verpasste Rendite aufzuholen.

Der häufigere Fall wird sein, dass deine Zielsetzung bleibt, aber mit den gehaltenen Aktien nicht länger erreicht werden kann. Das ist vor allem bei Freunden eines passiven Einkommens durch hohe Dividenden der Fall. Hier ist Reinemachen angesagt. Insbesondere Klumpenrisiken durch einen Fokus auf heute notleidende Branchen gilt es aufzulösen. Falls ein Depot beispielsweise zu einem Viertel aus Krisenvertreten der Öl-Branche oder des stationären Einzelhandels besteht, halten wir das für zu viel. In diesem Fall würden wir uns von einem Teil dieser Aktien trennen und hierfür sogar Verluste realisieren, um das frei gewordene Kapital in langfristig erfolgversprechendere Dividenden-Aktien zu investieren.

Fragen zur richtigen Anlagestrategie? Hier wird geholfen.

Erfolgreiche Dividendenstrategie in der Praxis: Das Starterdepot

Bei einer Änderung der Depotstruktur liegt die Frage nahe, welche Dividenden-Aktien man als Ersatz kaufen soll. Fans dynamischen Dividendenwachstums können sich beispielsweise vom Starterdepot inspirieren lassen, dass gut durch den Corona-Crash gekommen ist. Im Starterdepot besparen wir 20 Qualitätsaktien mit jeweils 25 Euro im Monat, wobei unser Schwerpunkt auf dynamischem Dividendenwachstum liegt. Der aktuelle Stand des Starterdepots inklusiver der Performance aller Positionen ist frei einsehbar.

Fazit: Passende Anlagestrategie + Dividenden-Aktien = Anlageerfolg

Die Auswirkungen der Corona-Krise machen vielen Dividendeninvestoren zu schaffen. Mit der Liste der 50 beliebtesten Dividenden-Aktien unserer Mitglieder bekommst du eine erste Anlaufstelle an die Hand, um die Aktien zu finden, die deiner Anlagestrategie am besten entsprechen. Der Aktienfinder analysiert jede dieser Aktien im Detail. Du bekommst so einen fundierten Eindruck, ob die Aktie tatsächlich zu deiner Anlagestrategie passt, die Dividende sicher scheint und die Aktie eher günstig oder teuer bewertet ist. Noch Fragen? Dann hinterlasse uns gerne einen Kommentar oder tritt unserer Facebook-Gruppe bei.

11 Antworten

Ich habe für meine Aktien das Ziel vielleicht zu hoch gelegt: 2% Zielinflation + 100% = 4% Nettoerträge, bei aktuellen Steuersätzen ca. 5.5% Bruttoerträge.

Allianz und BAT aus deiner Liste liefern das auch. Andere weniger (MunichRe erhöht Dividenden auch stark, ist aber auch so im Kurs gestiegen, dass Nachkauf nicht lohnt).

Seit der Corona-Krise habe ich alle Papiere auf Hold gesetzt. Nettoerträge gehen in Sparpläne auf Dividenden-ETFs, die 2019 auch brutto gut 5% ausgeschüttet haben, und dank 30% Teilfreistellungsquote auch bei 4% netto landen…

Time will tell 🙂

Hallo,

danke für die Darlegung deiner Strategie. 5,5% ist schon sportlich, und die Corona-Krise ist für die Zielerreichung sicherlich nicht hilfreich. Aber klasse, dass du am Ball bleibst und flexibel reagierst!

Lieben Gruß und viel Erfolg!

Fast alle Aktien mit besonders hoher Dividendenrendite haben irgendein massives Problem oder Risiko, das man in den aktuellen Umsätzen/Ergebnissen noch nicht sieht, aber das demnächst mit hoher Wahrscheinlichkeit eintreten wird. Bei allen Aktien mit Dividendenrenditen >2% rate ich zu sehr hoher Vorsicht. Gleiches gilt für vermeintliche Schnäppchen und sog. „Valueaktien“: insbesondere der amerikanische Aktienmarkt ist inzwischen so transparent und gut analysiert, dass es die „Schnäppchen-Aktien“ (weder bei Small noch bei Mid oder Largecaps) noch gibt. Firmen mit lupenreinen Bilanzen, geringer Verschuldung, hoher (inbesonders perspektivischer) Wachstumsdynamik und „günstiger“ Bewertung gibt es nicht mehr. Da kann man nur auf allgemeine Marktrücksetzer warten.

Hallo,

vielen Dank für deinen Kommentar.

„Bei allen Aktien mit Dividendenrenditen >2% rate ich zu sehr hoher Vorsicht“

Ich meine schon, dass sich solide Dividendenzahler mit > 2% Dividende finden lassen. Beispiele finden sich in der hier vorgestellten Liste viele. Beispielsweise die Nummer Eins (Johnson & Johnson) oder die Nummer Zwei der Liste (Unilever), deren Dividendenrendite mit 2,7 und 3,2 Prozent deutlich über 2 Prozent liegt.

LG!

Hallo, mich würde interessieren die Russische Aktien wie z.b Gazprom,Polyuos Gold und Lukoil. Bei Lukoil sind z.B 10 Prozent warum werden die hier nicht aufgelistet?

Hallo Igor,

den beiden Top 10 Listen liegt die größere Top 50 List der beliebtesten Dividendenaktien zugrunde. Und dort tauchen die von dir erwähnten Aktien leider nicht auf – obwohl sie im Aktienfinder enthalten sind. Das bedeutet nicht, dass die russischen Aktien „schlecht“ wären, sondern zunächst einfach nur, dass sie weniger auf dem Schirm unserer Mitglieder sind.

LG!

Hallo,

an dieser Stelle endlich einmal vielen Dank nicht für die kompetenten Beiträge, sondern auch das viele Geld, dass mir der Aktienfinder gerettett hat. Glücklicherweise bin ich noch im letzten Jahr vor Corona auf den Aktienfinder aufmerksam geworden und habe mein Depot ordentlich aufgeräumt. Shell, Daimler und Konsorten raus und dafür Aktien mit stabiler Gewinnentwicklung ins Depot. Natürlich was das Timing Zufall, aber auch ohne Corona wäre ein Abschwung ihrgendwann gekommen. Spätestens dann hätte es meine Zykliker zusammengehauen. So viel glaube ich mittlereweile verstanden zu haben.

LG, Ferdi

Hallo Ferdinand,

danke für deinen Erfahrungsbericht, den wir so oder ähnlich nun schon öfter bekommen haben. Wir freuen uns über jedes derartige Feedback aber stets wie beim ersten Mal. 🙂

LG!

Dem schließe ich mich uneingeschränkt an. Der Aktienfinder war mein bestes Investment seit langem. Ich habe das auch meinen Bekannten empfohlen, aber die wollten „aus Prinzip“ für Informaitionen nicht bezahlen. Gibt es doch alles kostenlos im Netz. Die Rechnung kam mit dem Corona-Crash. Einige habe ich mittlerweile bekehrt, aber es gibt andere, die meinen noch immer, ich hätte einfach nur Glück gehabt. Da ist Hopfen und Malz verloren.

Klasse Artikel mit vielen echte hilfreichen Links anstelle von bla…bla… Wenn es nach mir ginge, könnte man die anderen Finanzseiten gerne abschalten 🙂

Vielen Dank!

Vielen Dank für das dicke Lob. Aber auch die anderen Finanzseiten haben ihre Daseinsberechtigung. So kann jeder vergleichen, was ihn am besten anspricht. Und nur durch Vergleich erkennt man die Qualität dort, wo sie ist.

LG!