Das KGV („Kurs-Gewinn-Verhältnis“) wird häufig in der Aktienbewertung verwendet, um im Rahmen der Fundamentalanalyse unterbewertete Aktien aufzuspüren. Die vermeintliche Stärke des KGV ist seine Einfachheit. Sowohl die Berechnung als auch der Gebrauch des KGV sind oberflächlich betrachtet leicht zu verstehen. Ich zeige dir, dass unter der glänzenden Oberfläche ein Abgrund gähnt, der aus dem KGV als vermeintlicher Wunderwaffe einen Rohrkrepierer macht, der dich im Verlauf deiner Karriere als Aktionär eine Stange Geld kosten kann. Damit das KGV für dich nicht zum Synonym für „Kein-Geld-Verdient“ wird, gibt es diesen Artikel.

Berechnung des KGV

Das KGV berechnet sich, indem der Kurs durch den Gewinn geteilt wird. Bei einem Kurs von 20 Euro und einem Gewinn pro Aktie von 2 Euro liegt das KGV bei 10 (20 / 2).

Interpretation des KGV

Das KGV gibt an, mit dem wie vielfachen Gewinn eine Aktie bewertet ist. Ein KGV von 10 bedeutet, dass der Aktienkurs das Zehnfache des Gewinns pro Aktie beträgt. Je niedriger das KGV, desto günstiger ist die Aktie bewertet.

Berechnung und Interpretation des KGVs sind einfach zu verstehen. Die Wahrheit ist jedoch deutlich komplizierter. Tatsächlich wird das KGV in der Finanzindustrie oft fragwürdig berechnet und von Aktionären zudem falsch angewandt. In Folge wird die vermeintlich ach so einfache Aktienbewertung zum Glücksspiel. Damit deine Aktienbewertung funktioniert, zeige ich dir zunächst am Beispiel von Apple die fragwürdige Berechnung des historischen KGV und anschließend anhand eines weiteren Beispiels, wie du das KGV sinnvoll interpretierst. Dabei gelten alle Aussagen auch für verwandte Kennzahlen wie das KBV (Kurs-Buchwert-Verhältnis) oder das KCV (Kurs-Cash-Flow-Verhältnis).

Die fragliche Berechnung des KGV

Bei dem KGV kann es sich um ein historisches KGV (z.B. das KGV für das vergangene Jahr 2019) oder um aktuelle KGV handeln. Sinnvoll ist der Vergleich historischer KGVs mit dem aktuellen KGV, um zu ermitteln, ob die Aktie momentan günstig oder teuer bewertet ist. Leider ist die in der Finanzindustrie verbreitete Berechnung des historischen KGV fragwürdig, was beim Vergleich zwischen historischem und aktuellem KGV zu falschen Schlüssen führen kann.

So berechnet die Finanzindustrie das KGV

Weite Teile der Finanzindustrie berechnen das historische KGV stets für ein Kalenderjahr. Dabei wird der Jahresendkurs durch den Gewinn des Geschäftsjahres geteilt wird. Im Falle von Apple (AAPL) berechnet beispielsweise Morningstar das KGV für 2019 wie unten dargestellt:

Apples Geschäftsjahr endete am 30. September 2019 mit einem Gewinn pro Aktie von USD 11,89 (1). Für die Berechnung des KGV wird jedoch der Aktienkurs vom 31. Dezember 2019 verwendet (2), obwohl dieser 3 Monate hinter dem Ende des Geschäftsjahres liegt.

Es ist mit bloßem Auge zu erkennen, dass der Kurs zum 31.12.2019 über dem Durchschnittskurs des Geschäftsjahres 2019 liegt.

Tatsächlich ist diese Art der KGV-Berechnung in zweierlei Hinsicht fraglich, denn:

- Bei Unternehmen mit einem Geschäftsjahr, das nicht dem Kalenderjahr entspricht, liegt der für die KGV-Berechnung verwendete Aktienkurs Monate vom Geschäftsjahr auseinander. Bei Microsoft (MSFT) endet das Geschäftsjahr im Juni. Hier liegen der Aktienkurs zum Ende des Kalenderjahres und der Kurs zum Ende des Geschäftsjahres ganze 6 Monate auseinander.

- Während eines einzigen Geschäftsjahres gibt es rund 250 Tagesendkurse für eine Aktie. Es macht keinen Sinn, 249 Aktienkurse zu ignorieren, wenn man ein repräsentatives KGV für ein das Geschäftsjahr berechnen möchte. Denn dann ist das Ergebnis des KGV stark vom Aktienkurs eines einzelnen Tages abhängig. Das bedeutet, dass der Aktienkurs von der allgemeinen Stimmung auf dem Aktienmarkt am Ende des Kalenderjahres abhängt. Wenn es eine Jahresendrallye gab, sind alle Aktien teuer. Wenn die Kurse im Dezember gefallen sind, erhalten wir angeblich günstige KGV für das ganze Jahr.

So berechnet der Aktienfinder das KGV

Um ein repräsentatives KGV für ein Jahr zu erhalten, erscheint es sinnvoller, aus allen Aktienkurse des betreffenden Geschäftsjahres einen Durchschnittskurs zu berechnen und diesen für die Berechnung des KGV zu nutzen. Und so sieht die alternative Berechnung des KGV für Apple 2019 aus:

Der durchschnittliche Aktienkurs unter Berücksichtigung aller Aktienkurse lag bei 192,03 USD und damit deutlich unter dem Schlusskurs des Jahres 2019 von 292,16 USD. Dementsprechend ist das KGV mit 16,2 nicht nur deutlich niedriger als das alternative KGV von 24,6 sondern auch deutlich repräsentativer für das Geschäftsjahr 2019.

Interpretation des KGV

Ob das KGV für Apple nun bei 24,6 oder 16,2 liegt, ist ein Riesenunterschied. Läge das aktuelle KGV von Apple bei 20, so wäre Apple ist ersten Fall günstig und im zweiten Fall historisch betrachtet teuer bewertet.

Es gibt aber noch einen zweiten Fallstrick bei der Interpretation des KGV, der nichts mit der Art der Berechnung zu tun hat, sondern mit dessen falscher Verwendung. Es handelt sich um die verbreitete Meinung, dass eine Aktie mit einem niedrigen KGV einer Aktie mit einem höheren KGV vorzuziehen wäre. Diese Aussage verkennt, dass der Markt Unternehmen mit schwächerem Gewinnwachstum mit einem niedrigeren KGV bewertet als Unternehmen mit einem höheren Gewinnwachstum. Das macht Sinn, denn je schneller das Unternehmen den Gewinn steigert, desto schneller steigert es seinen Unternehmenswert, was wiederum steigende Aktienkurse und Dividenden zur Folge hat. Für diese erfreulichen Aussichten sind Aktionäre bereit, einen höheren Preis zu bezahlen.

Aus diesem Grund kommen Microsoft oder Tencent mit zweistelligen Wachstumsraten auf ein KGV von über 30, während ein langsam wachsendes Unternehmen wie AT&T nur auf ein bereinigtes KGV von 9 kommt.

Solltest du dem niedrigen KGV auf den Leim gehen, holst du dir viele Unternehmen mit einer schwachen Gewinnentwicklung ins Depot. Deine langfristige Rendite wird entsprechend bescheiden sein. Erschwerend kommt hinzu, dass Dividenden-Aktien mit niedrigem KGV und Gewinnwachstum oft eine hohe Dividende ausschütten. Beispiele hierfür finden sich bei Daimler, BASF oder der Allianz. Die Strahlkraft eines niedrigen KGV wird in einem solchen Fall von der Anziehungskraft einer hohen Dividendenrendite verstärkt.

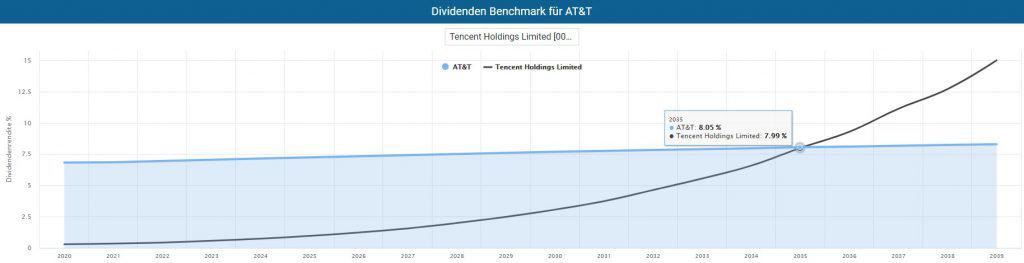

So glänzt AT&T mit einer stattlichen Dividendenrendite von 6,8 Prozent, während die Dividendenrendite von Tencent bei mickrigen 0,3 Prozent liegt. Doch kann ein Unternehmen mit dynamisch steigenden Gewinnen die Dividende sehr viel schneller steigern als ein Unternehmen mit schwachem Gewinnwachstum.

Dank dynamisch steigender Gewinne wächst die Dividende von Tencent so rasant, dass das Unternehmen seine Aktionäre in 15 Jahren mit einer höheren persönlichen Dividendenrendite verwöhnen könnte als AT&T:

15 Jahre mögen als Ewigkeiten erscheinen und das die Zukunft ungewiss. Doch solltest du dir klar sein, dass die Dividende aus Renditesicht nur das Sahnehäubchen auf die Kursgewinne ist. Sollte sich das Szenario dynamisch steigender Gewinne und Dividenden bei Tencent bewahrheiten, winken hohe Kursgewinne. Selbstverständlich bedeutet das nicht, dass du dir nur Unternehmen mit sehr niedriger Dividende und extremem Gewinnwachstum ins Depot holen solltest. Es sollte dir aber bewusst sein, dass auf ein niedriges KGV zu schielen renditehemmend wirkt.

KGV & friends

Das KGV ist das bekannteste Oberhaupt einer kleinen Familie von Kennzahlen, die dich bei der Suche nach günstig bewerteten Aktien unterstützen können. Weitere hilfreiche Verwandte sind (richtig berechnet und angewandt) das KCV (Kurs-Cash-Flow-Verhältnis) oder das KGV bezogen auf den bereinigten anstelle des bilanzierten Gewinns.

Unterschied zwischen bereinigtem und bilanziertem Gewinn

Während sich der bilanzierte Gewinn aus den Rechnungslegungsvorschriften wie US-GAAP oder IFRS ergibt, geht der bereinigte Gewinn vom bilanzierten Gewinn aus und bereinigt diesem um außergewöhnliche Geschäftsvorfälle, die den Vergleich zwischen den einzelnen Geschäftsjahren erschweren. Während es in einem Geschäftsjahr kaum einen Unterschied zwischen bilanziertem und bereinigtem Gewinn geben mag, können beide Großen in einem anderen Geschäftsjahr gravierend voneinander abweichen. Schau dir den Gewinnverlauf von Altria an:

Im Geschäftsjahr 2019 bricht der bilanzierte Gewinn wegen Abschreibungen ein. Wegen des Verlusts kann für das Jahr 2019 nicht einmal ein KGV berechnet werden. Der um die Abschreibung bereinigte Gewinn hingegen läuft weiter, als wäre nichts gewesen.

Die KGV-Familie im Aktienfinder

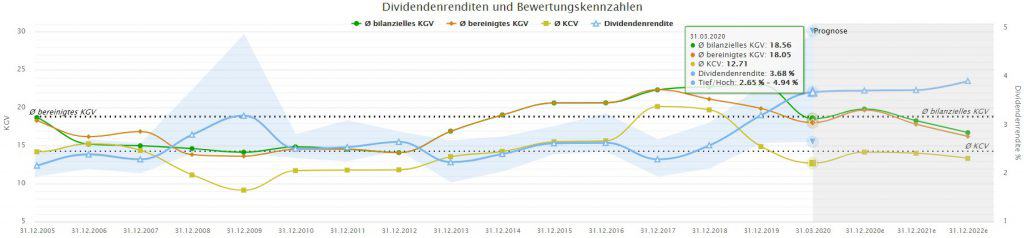

Im Aktienfinder stehen für die Bewertung jeder Aktie folgende Kennzahlen zur Verfügung:

- Das KGV basierend auf dem bilanzierten Gewinn

- Das KGV basierend auf dem bereinigten Gewinn

- Das KCV basierend auf dem operativen Cash-Flow

- Eine Bewertung basierend auf der Dividendenrendite

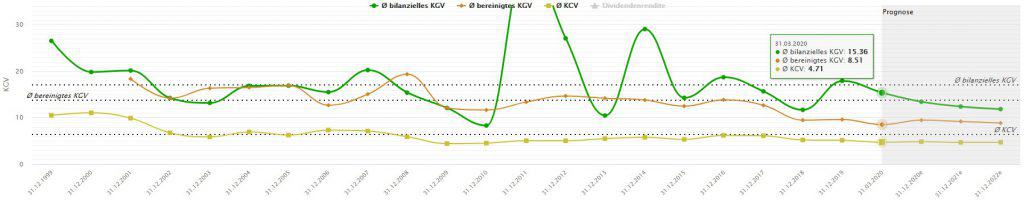

Diese parallel angezeigten Kennzahlen vermitteln einen soliden Eindruck über die vergangene, heutige und dank Prognosen sogar der künftigen Bewertung einer Aktie. Im Aktienfinder sieht du die Multiples für die Vergangenheit, die Gegenwart und die prognostizierte Zukunft:

Fazit: Mache das KGV zu deinem Freund

Das KGV hilft dir bei der Suche nach unterbewerteten Aktien - wenn es sinnvoll berechnet und angewandt wird. Lädst du zudem die Verwandten des KGV zu deiner Aktiensuche ein, potenziert sich der Nutzen jeder einzelnen Kennzahl. Denn wenn die ganze Familie der Meinung ist, dass die Aktie unterbewertet sei, dann ist das viel aussagekräftiger, als wenn die Familie im Dauerstreit verharrt, weil beispielsweise das KCV niedrig und das KGV hoch ist. Mit etwas Übung erkennst du im Aktienfinder zudem leicht, ob ein Familienmitglied aus der Reihe tanzt, um es zu ignorieren.

Die nächste Ausbaustufe ist die Berechnung unterschiedlicher fairer Werte basierend auf den Kennzahlen wie dem KGV. So erhältst du den fairen Wert einer Aktie auf den Cent genau. Genau das macht die Dynamische Aktienbewertung.

15 Antworten

Wenn beim KCV der free cash flow zur Berechnung eingeht, müßte doch das KCV immer höher sein als das KGV, was nicht der Fall ist. Hier verstehe ich etwas nicht!

Vielen Dank für die ebenso netten wie motivierenden Worte ? Wir geben uns weiterhin alle Mühe!

Servus Torsten,

erst einmal ein großes Lob für Eure Arbeit ich verfolge Euch schon seit längerem habe auch das Premium Abo.

Euer Content ist wirklich sehr gut konnte ihn auch schon weiter empfehlen aktuell verfolgen wir jeden Sonntaag das DDD.

Frage bezüglich der Begrifflichkeiten:

Entspricht der bilanzierte Gewinn dem EBITDA und der bereinigte Gewinn dem EBIT?

Danke und Grüße Harro

Hallo Thorsten,

vielen Dank für die Erläuterung. Wird der bereinigte Gewinn im Aktienfinder nur um die Abschreibungen bereinigt oder spielen da noch weitere Größen mit rein?

Viele Grüße

Jens

Hallo Jens,

auch andere Größen, beispielsweise Prozesskosten, Kosten durch Aktienoptionen oder außerordentliche Gewinne durch den Verkauf von Betriebservermögen, werden aus dem bereinigten Gewinn gestrichen.

Hallo Torsten,

vielen Dank an Dich und das Team rund um den Aktienfinder für die stets sehr guten Inhalte und den m.E. sich daraus ergebenden unermesslichen Wert.

Wie erachtest Du den Informationsgehalt des Buchwertes? Ist das KBV als Friend des KGV/KCV sinnvoll?

Ist das KBV im Aktienfinder ausgewiesen oder kann der Buchwert im Aktienfinder ermittelt werden?

Grüße Andreas

Hallo Andreas,

im Aktienfinder wollen wir Unternehmen mit langfristig steigenden Gewinnen finden. Deshalb konzentrieren wir uns auf Größen wie Gewinn, Cash-Flow oder Umsatz und Margen. Und daraus abgeleitet Kennzahlen wie das Kurs-Gewinn-Verhältnis oder das Kurs-Cash-Flow-Verhältnis. Das Kurs-Buchwert-Verhältnis wiederum bezieht sich auf den aktuellen Wert des Unternehmens laut dessen Bilanz und lässt auch Unternehmen wie Daimler oder Deutsche Bank gut aussehen, selbst wenn diese keinen Gewinn erzielen. Um Anleger nicht auf die falsche Spur zu locken, verzichte wir deshalb auf das KBV.

Danke für die netten Worte und lieben Gruß!

Super Artikel. Ich kenne kaum jemand anderen, der komplexe Sachverhalte zum Thema Aktien zu gut verständlich samt Bilder und Beispielen erklären kann. Zudem ist die Kenntnis der Inhalte für die eigene Anlage Gold wert. Danke.

Hallo Stefan aus München,

danke für die netten Worte – das ehrt mich sehr. 🙂

Lieben Gruß!

Hallo Torsten,

welche Aussagekraft haben die „fairen Werte“ deiner Meinung nach im aktuellen Marktumfeld, das durch Geldüberflutung und Nullzins-/Negativzins-Politik der Notenbanken geprägt ist? Anleger sind bereit mehr zu zahlen, auch da sie keine anderen Investitionsmöglichkeiten haben. Aus meiner Sicht macht es hier nicht so viel Sinn, einen „fairen“ Wert anzuwenden, der auf dem historisch durchschnittlichen KGV beruht. Wir sehen eine Entkopplung von den fairen Werten (also den historischen Durchschnitten) ja bei einem Großteil der Aktien und das hat den Hintergrund in der Geldpolitik, nicht in den Unternehmen selbst. Ich sehe ihre Bewertung deshalb aber nicht als „unfair“ an und aus meiner Sicht wäre es fatal aufgrund dessen nicht zu investieren und auf „bessere Zeiten“ zu hoffen. Daher messe ich dem KGV wenig bis gar keinen Wert zu, es ist für mich eine wenig relevante Kennzahl. Man könnte überlegen das KGV mit Unternehmen der gleichen Branche zu vergleichen, aber auch hier sind Fehlinterpretationen vorprogrammiert. Aber das ist nur meine Meinung und ich würde gern noch deine Gedanken dazu erfahren.

Beste Grüße,

Matthias

Hallo Matthias,

guter Punkt. Anleger sind jedoch „nur“ für einen Teil der Aktien scheinbar bereit, einen immer höheren Preis zu bezahlen. Beispielsweise für die Zugpferde im Nasdaq. Andere Aktien wiederum sind historisch gesehen günstig zu haben. Beispielsweise klassische Industrieunternehmen wie 3M oder Tabak-Aktien oder auch viele REITs.

Doch selbst für Apple & Co. macht aus meiner Sicht die Aktienbewertung anhand historischer Multiples Sinn, weil:

– Du in der Dynamischen Aktienbewertung den Zeitraum einstellen kannst, für den die durchschnittliche Bewertung ausgerechnet wird. Du kannst für Apple z.B. die Bewertung basierend nur auf den letzten 3 oder 2 Jahren durchführen

– Du irgendwas brauchst, um ein Gefühl zu haben, ob die Aktie jetzt günstiger oder teuer bewertet ist. Irgendwann können sich die Zeiten auch wieder ändern und die Nullzinsen der Vergangenheit angehören. Dann könnten die Bewertungen einbrechen auf das „alte“ Niveau. Das mag jetzt in ferner Zukunft liegen. Aber als langfristige Investoren sollten wir auch damit rechnen.

LG!

„günstig“ sind sie ja nicht für umsonst 😉 aber das ist wieder ein anderes Thema…

Ich denke die berechneten „fairen“ Werte haben schon einen Mehrwert und geben einen ersten Eindruck, nur würde *ich* z.B. nicht deshalb dazu übergehen zu sagen eine Aktie wäre „unfair“ bewertet oder „überbewertet“, hier muss man imho den Gesamtmarkt betrachten und da gehören für mich auch die gesamtwirtschaftliche Situation und die Geldpolitik dazu. Wie gesagt macht es aus meiner Sicht da mehr Sinn das ins Verhältnis mit dem KGV einer Branche, einer Region oder eines Index zu setzen. Insgesamt verführen solche „fairen“ Werte halt schnell dazu nur anhand dessen zu investieren in der Art „oh, das ist ja billig“ bzw. anders herum -und hier sind wir aktuell- eine Investition zu unterlassen („oh, das ist ja teuer“). Ich denke schon, dass gerade viele Anfänger/Börsen-Laien in diese Falle tappen. Aber am Ende des Tages muss jeder selbst entscheiden was er aus einer solchen Information macht, die Berechnung ist ja nur eine Hilfestellung, das Denken kann und soll sie nicht abnehmen 😉

Viele Grüße,

Matthias

Hallo Matthias,

„Insgesamt verführen solche “fairen” Werte halt schnell dazu nur anhand dessen zu investieren in der Art ‚oh, das ist ja billig'“

Korrekt – und aus diesem Grund hatte ich mich anfangs geweigert, eine Berechnung des fairen Werts in den Vorgänger des Aktienfinders einzubauen. Bis ich eine Fair-Value-Berechnung gefunden hatte, die nicht aus einem in einer Blackbox-Formel ein „Friss-oder-Stirb“-Ergebnis ausspuckte, sondern nachvollziehbar zu einem Ergebnis kommt, dass man interpretieren und sogar anpassen kann.

„Wie gesagt macht es aus meiner Sicht da mehr Sinn das ins Verhältnis mit dem KGV einer Branche, einer Region oder eines Index zu setzen“

Das sehe ich anders, weil jedes Unternehmen einzigartig ist. So ist AMD ein völlig anderes Unternehmen als Intel, Kraft Heinz völlig anders als Nestle und Daimler völlig anders als Toyota (von Tesla ganz zu schweigen). Unternehmensübergreifende KGV-Vergleiche halte ich sogar für gefährlich, weil diese dazu führen, die günstigere Aktie zu kaufen, die im Regelfall zurecht vom Markt günstiger gehandelt wird, weil dessen Wachstumsaussichten geringer sind. Bei Region oder Index fällt der Apfel-Birnen-Vergleich noch dramatischer aus, weil man sich hier komplett von konkreten Unternehmen entfent hat.

Das Kurs-Gewinn-Verhältnis macht deshalb am meisten Sinn, wenn du ein und dasselbe Unternehmen mit sich selbt im Zeitverlauf vergleichst. Und selbst in diesem Fall kann ein Wandel eingetreten sein. Aber hierfür gibt es nun sogar einen Schieberegler für die Zeitachse, um den charakteristischen Zeitverlauf eines Unternehmens für die Bewertung auszuwählen.

Lieben Gruß!

Danke Torsten für diesen Beitrag. Muss sagen so Blog Beiträge haben auch was gegenüber Video’s, man kann schnell nochmals zurück bzw hoch gehen und nochmals nachlesen. Werde dies sicherlich öfters in Anspruch nehmen.

Hallo Michael,

ich bin auch der Meinung, dass sich Grundlagen als Artikel ideal vermitteln lassen.

Lieben Gruß!

Torsten