Wer von uns hätte nicht gerne einen Tenbagger im Depot? Oder alternativ gleich mehrere Aktien, die sich im Kurs mindestens verzehnfacht haben. Wir wären dann um einiges reicher und könnten bei Gefallen wunderbar mit unseren Investments prahlen. Kein Wunder also, dass sich die Jagd nach Tenbaggern einer gewissen Beliebtheit erfreut. Doch ich werde dir zeigen, dass Tenbagger nicht gleich Tenbagger ist. Aus meiner Sicht gibt es zwei Varianten, die sich im Risiko-Chance-Verhältnis deutlich voneinander unterscheiden. Und nur eine Variante erscheint mir für dich als langfristigen Anleger geeignet.

Tenbagger „in the wild“ – Auf den Zeitraum kommt es an

Wenn du im Aktienfinder nach Tenbaggern suchst, findest du entweder keinen einzigen oder über 60 Stück. Abhängig davon, welchen Zeitraum du betrachtest. Denn der Begriff Tenbagger sagt zunächst nichts über den Zeitraum aus, innerhalb dessen sich der Kurs zu verzehnfachen hat. Eine Kursverzehnfachung innerhalb weniger Monate oder gar Tage ist höchst unwahrscheinlich. Doch je länger der Betrachtungszeitraum ausfällt, desto wahrscheinlicher wirst du fündig, da die Aktienmärkte, und damit verbunden die Aktienkurse, global betrachtet, langfristig steigen.

Der Aktienfinder zeigt dir unter anderem die Kursgewinne für Zeiträume zwischen einem und fünfzehn Jahren an. Auf Ein-Jahressicht gibt es noch keinen einzigen Tenbagger. Auf Fünf-Jahressicht immerhin schon vier:

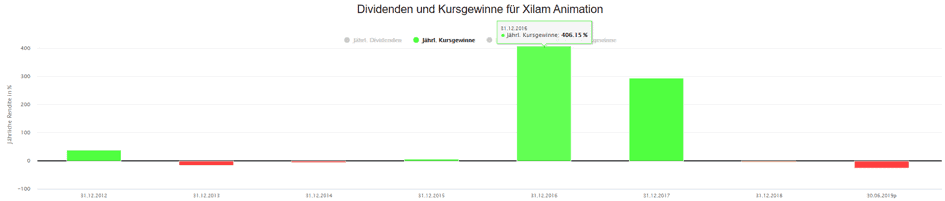

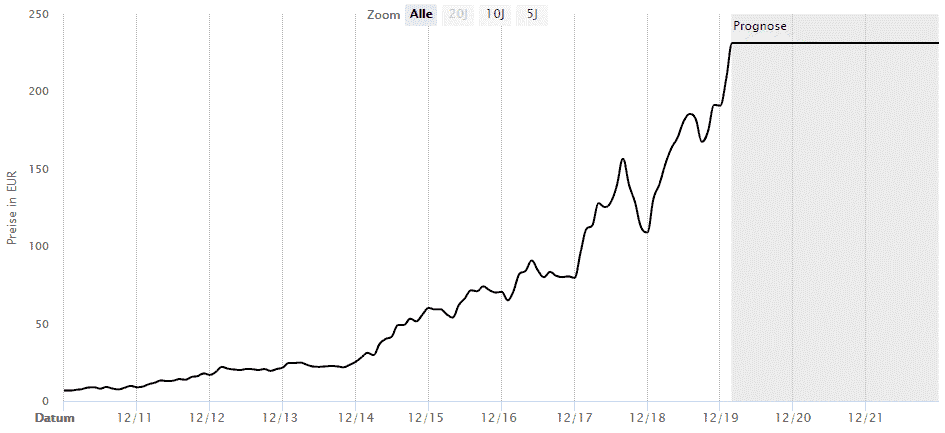

Bei diesen Senkrechtstartern verteilten sich die Kursgewinne jedoch nicht annähernd gleichmäßig auf die fünf Jahre. So fuhr man mit Xilam Animation, einem französischen Studio für Zeichentrickfilme, innerhalb von nur zwei Jahren (2016 und 2017) die ganze Ernte ein:

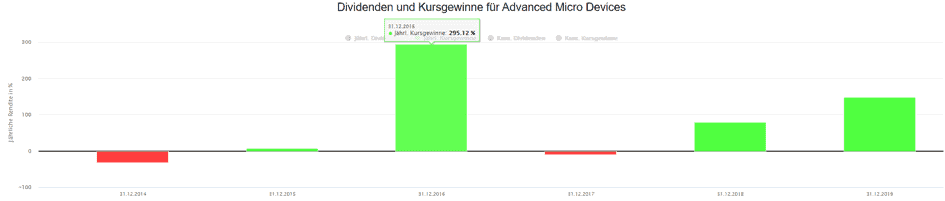

Auch für Aktionäre von Advanced Micro Devices war 2016 ein außergewöhnlich erfolgreiches Jahr, während die Jahre davor und danach deutlich weniger ertragreich waren:

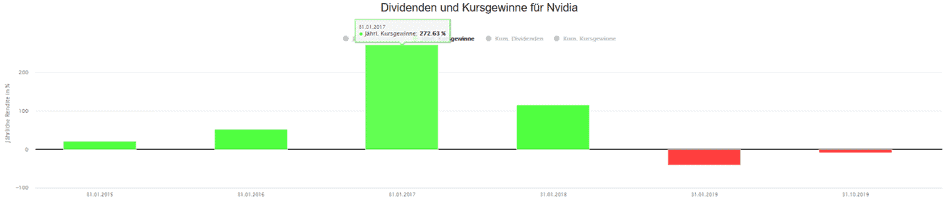

Bei Nvidia wiederum hätte man die Aktie über das Jahr 2017 halten sollen:

Von der TAL Education Group abgesehen, erzielten all diese Tenbagger ihre massiven Kursgewinne innerhalb von nur zwei oder drei Jahren. Falls du diesen Zeitraum verpasst hättest, wären dir nicht nur exorbitant hohe Kursgewinne entgangen, sondern wärst du zudem in Gefahr gelaufen, massive Kursverluste zu erleiden. Denn die Kursentwicklung dieser „aggressiven“ Tenbagger verläuft oft sehr volatil. So brach die Aktie von Xilam Animation in den Jahren 2003 und 2008 um jeweils rund 70 Prozent ein. Aktionäre von AMD verloren in den Jahren 2002, 2007, 2008 und 2012 jeweils mehr als 50 Prozent und bei Nvidia ging es 2004 und 2009 um über 70 Prozent und im Geschäftsjahr 2019 um immerhin 40 Prozent bergab.

Etwas gemächlicher geht es bei den „konservativen“ Tenbaggern zu. Davon gibt es im Aktienfinder auf Sicht von zehn Jahren immerhin über 50 Stück. Diese brauchen für die Kursverzehnfachung zwar länger, dafür geht es in schlechten Jahren mit dem Kurs aber auch weniger steil bergab. Denn hier verteilen sich die Kursgewinne gleichmäßiger über mehrere Jahre, weil auch die dem Kursanstieg zugrunde liegenden Unternehmensgewinne innerhalb desselben Zeitraums gleichmäßiger steigen.

Die langfristige Gewinnentwicklung eines Unternehmens erkennst du im Aktienfinder anhand der Kennzahlen Gewinnstabilität und Gewinnzuwachs. Das folgende Bild zeigt die Aktien mit den höchsten Kursgewinnen auf 10 Jahre inklusive Gewinnstabilität sowie der durchschnittlichen Gewinnsteigerung auf 10-Jahressicht:

Die Kennzahl „Stabilität Gewinn“ nimmt Werte zwischen -1 und +1 an, wobei +1 der Spitzenwert ist. Allgemein zeichnen sich die hier gezeigten Tenbagger durch stabil und dynamisch steigende Gewinne mit zweistelligem Gewinnwachstum im jährlichen Mittel aus. Xilam Animation hat mit +0,68 die niedrigste Gewinnstabilität, was mit einer erhöhten Volatilität des Aktienkurses im Einklag steht.

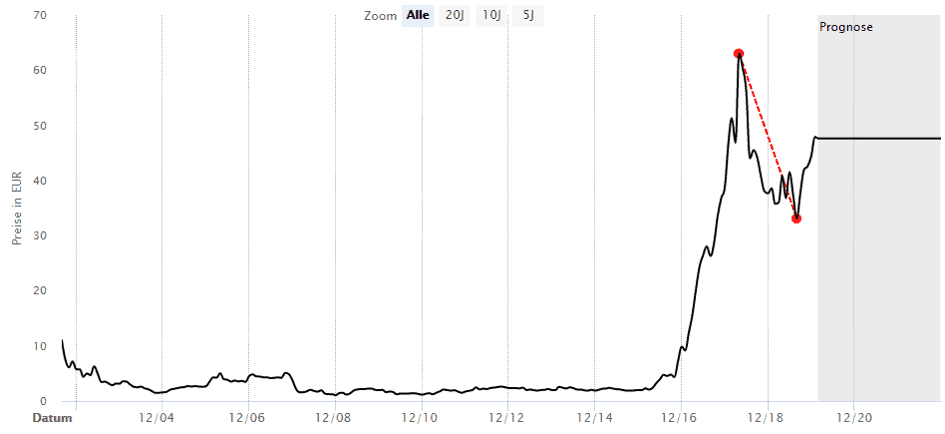

Natürlich können wie bei allen anderen Aktien auch bei den konservativen Tenbaggern, beispielsweise während eines Aktiencrashs, hohe Kursverluste anfallen. Doch treten diese bei Unternehmen mit stabil steigenden Gewinnen seltener auf und fallen diese in der Regel auch weniger krass aus. Zudem erscheint es ratsam, aggressive Tanbagger zum richtigen Zeitpunkt auch wieder zu verkaufen. So hättest du als Buy-And-Hold Investor von Xilam Animation nicht nur eine Durststreckte mit negativer Rendite über 14 Jahre ertragen müssen, sondern hättest du nach dem starken Anstieg ab dem Jahr 2016 zwischenzeitlich erneut knapp 50 Prozent vom Hoch verloren (rot gestrichelte Linie):

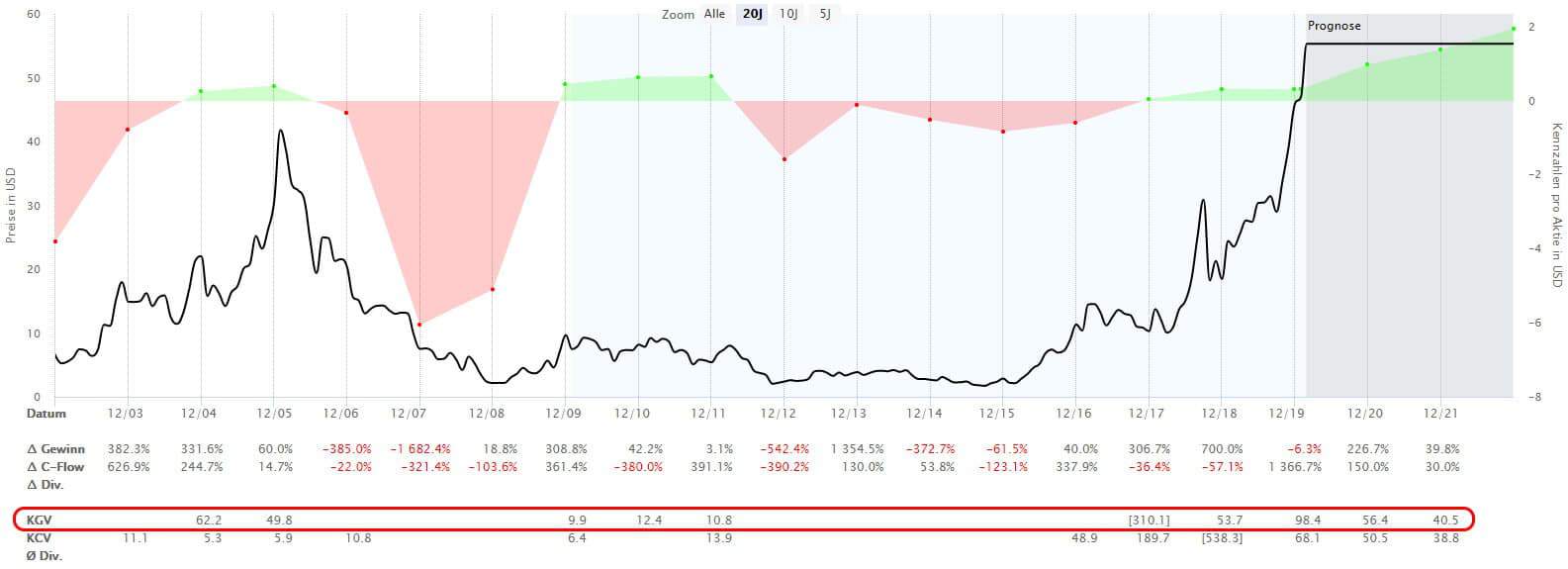

Konservative Tenbagger gehen dagegen in Richtung Buy-And-Hold, weil die Kursgewinne sich sehr viel gleichmäßiger über die Jahre verteilen, wie am Beispiel der Sartorius Vorzugsaktie zu sehen:

Können nur kleine Unternehmen zum Tenbagger werden?

Eine weit verbreitete Annahme ist, dass du früh auf eine Aktie aufmerksam werden musst. Denn nur wenn das Unternehmen noch klein ist, könne daraus ein Tenbagger werden. Bei großen, bekannten Unternehmen sei der Zug schon abgefahren. Diese Aussage bis 1990, als Peter Lynch noch aktiver Fondsmanager war, richtig gewesen sein. Heute ist sie durch den technologischen Fortschritt überholt.

Der Grafikkartenhersteller Nvidia beispielsweise wurde 1993 gegründet und feierte bereits 1998 mit der Grafikkarte RIVA TNT den großen Durchbruch. Die Aktie wurde zum Tenbagger. Allerdings konntest du dir bei der Jagd nach dem Tenbagger mit dem Kauf der Aktie noch knapp 20 Jahre Zeit lassen. Es reichte, sich die Aktie Anfang 2016 ins Depot zu legen, um sich heute (Stand 16ter Juni 2020) über einen Tenbagger zu freuen.

Möglich wird das rasante Gewinnwachstum eines gestanden Unternehmens durch den ebenso rasanten technologischen Fortschritt. So kommt Grafikkarten heute eine viel größere Bedeutung zu als früher, als diese als lärmende Heizkörper hautsächlich in Zocker-PCs steckten. Mit dem Aufstieg der künstlichen Intelligenz und der gestiegene Rechenwut von Big Data hat der Einsatz von Grafikkarten, die leistungsfähiger als klassische Prozessoren geworden sind, neue und lukrative Tätigkeitsfelder gefunden. Hier hat als Investor die Nase vorne, wer die kommerziellen Folgen technologischer Trends früh erkennt und die kommenden Sieger entdeckt. Sich bei der Suche nach Tenbaggern auf kleine Unternehmen zu beschränken, ist nicht notwendig.

Welche Tenbagger-Variante für dich als langfristigen Anleger vermutlich die Beste ist, sieht du auch im folgenden Video auf dem Aktienfinder YouTube-Kanal:

Bedeutet die Jagd auf den Tenbagger Dividendenverzicht?

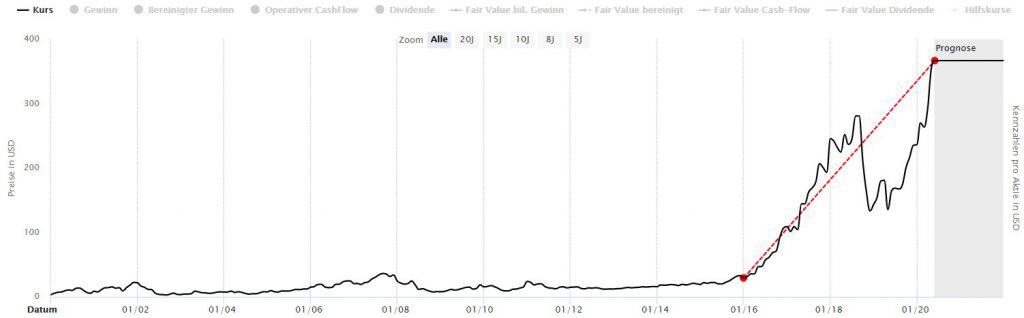

Die Antwort lautet nein. So schüttete Nvidia im Geschäftsjahr 2013 die erste Dividende aus. Und damit drei Jahre, bevor der Aktienkurs abzuheben begann:

Allerdings schütten die meisten Tenbagger-Unternehmen keine Dividende aus, weil das Management das verdiente Geld lieber nutzt, um das weitere rasante Wachstum zu finanzieren, anstatt das Geld seinen Aktionären abzutreten. Zudem wird bei einem Tenbagger das Gros der Rendite über den Kursgewinn erzielt, während Dividenden aus Renditesicht kaum eine Rolle spielen. So trägt die Dividende bei Nvidia für den rot gestrichelten Zeitraum von Februar 2016 bis zum Juli 2020 zwar zunächst eindrucksvolle 85 Prozent zur Rendite bei, doch in Anbetracht von 1.161 Prozent Gesamtrendite ist das eben nur ein Bruchteil:

Tenbagger können zwar Dividende bezahlen, die Dividende spielt bei der Jagd nach dem Tenbagger faktisch jedoch keine Rolle spielt.

Die Suche nach dem Tenbagger

Peter Lynch, der sich das Konzept der Tenbagger erdachte, suchte nach diesen Kursraketen, indem er schaute, welche Aktien:

- günstig bewertet waren und

- ihre Gewinne dynamisch steigerten

Günstig bewertet schien eine Aktie zu sein, wenn Sie ein niedrigeres KGV als konkurrierende Unternehmen in derselben Branche hatte und zudem ein niedrigeres KGV auswies als in den Jahren zuvor. Das dynamische Gewinnwachstum wiederum ließ sich über Steigerungsraten des Gewinns messen.

Soweit die allgemein verständliche Theorie, die allerdings nur für konservative Tenbagger zu gebrauchen ist. Denn aggressive Tenbagger zeichnen sich gerade nicht durch stabil steigende Gewinne aus. Stabil steigende Gewinne sind jedoch notwendig, damit die Nutzung des KGVs einen Sinn ergibt. Wenn der Gewinn in einem Jahr explodiert und im anderen Jahr einbricht, fehlt dem KGV die Aussagekraft. Dann hast du heute eine Aktie mit einem KGV von 30 und im nächsten Jahr von zehn oder überhaupt keinem, weil das Unternehmen Verluste macht.

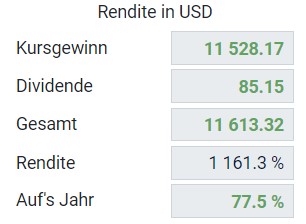

Ein Beispiel für die fehlende Aussagekraft des KGVs ist Advanced Micro Devices, wo die Kennzahl (siehe rot umrandete Zahlenreihe) innerhalb der letzten 20 Jahre munter zwischen unter 10 und über 300 schwankte, oder während der zahlreichen Verlustjahre gar nicht zu berechnen war:

Die Grafik verdeutlicht zudem die Abhängigkeit des Kursverlaufs vom Gewinnverlauf. Immer wenn der Gewinn einbrach, ging es auch mit dem Aktienkurs bergab und umgekehrt.

Ob ein aggressiver Tenbagger mit entsprechend unzuverlässigem Gewinnverlauf günstig bewertet ist oder nicht, lässt sich durch ein vermeintlich niedriges KGV nicht sinnvoll erfassen. Erschwerend kommt hinzu, dass in diesem Fall auch das künftige Gewinnwachstum nicht aus der Vergangenheit abgeleitet werden kann. Die besten Chancen auf aggressive Tenbagger haben deshalb Experten auf dem Geschäftsgebiet des jeweiligen Unternehmens, die den kommenden Turnaround oder Aufstieg des Unternehmens vor dem breiten Markt erkennen.

Anders bei konservativen Tenbaggern. Zwar schwankt auch hier das KGV, doch lässt es sich wegen fehlender Verlustjahre erstens durchgehend berechnen und hat es bei einem stabilen Gewinnverlauf eine höhere Aussagekraft. Das folgende Bild zeigt den Kurs- und Gewinnverlauf der Sartorius Aktie inklusive der jährlichen KGVs:

Bei Sartorius zogen sowohl das KGV als auch die Gewinne über die Jahre stetig an. Noch im Jahr 2011 war die Aktie für ein KGV von 13,1 zu haben. Aktuell ist das KGV mit 94 über sieben Mal so hoch. Selbst wenn der Gewinn nicht gestiegen wäre, stünde der Aktienkurs also sieben Mal höher als im Jahr 2011. Selbstredend ist der Aktienkurs jedoch wegen des beschleunigten Gewinnwachstum in den letzten Jahren gestiegen. Eine so zuverlässige Gewinnentwicklung macht die Aktie auch für langfristige Anleger interessant.

Davon unabhängig ist die momentane Bewertung zu sehen. Möglicherweise ist die Sartorius Aktie nun stark überbewertet und steht unmittelbar vor einer Korrektur. Doch das ist keine Eigenheit von Tenbaggern, sondern trifft in der aktuellen Marktlage auf viele Qualitätsaktien zu, deren fairen Wert du mit Hilfe in der Dynamischen Aktienbewertung bestimmen kannst.

Fazit: Welcher Tenbagger-Typ bist du?

Auf welche Tenbagger-Variante stehst du? Suchst du dein Glück in schnellen Kursgewinnen oder gehst du es eher gemächlich an und setzt auf konservative Tenbagger, bei denen zwar mehr Geduld aber dafür auch weniger Nerven und Expertenwissen gefragt sind? Hast du vielleicht sogar schon einen oder sogar mehrere Tenbagger in deinem Depot? Falls ja, lasse es uns wissen!

Aus Sicht von 10 Jahren sind im Aktienfinder derzeit etwas über 50, aus Sicht von 15 Jahren sogar knapp 100 Tenbagger enthalten. Und auch wenn es 10 Jahre oder länger dauert, stehen die Chancen gut, dass auch du irgendwann einen konservativen Tenbagger landest, falls du in Qualitätsaktien mit langfristig steigenden Gewinnen investierst. Der Aktienfinder unterstützt dich beim Aufspüren dieser Aktien. Die einfache Mitgliedschaft ist kostenlos. Und im Starterpaket erwartet dich sogar eine kostenlose Vollmitgliedschaft.

"Wir haben das Tool getestet. Der erste Aktienfinder mit dem Wow-Effekt. Von der Informationsvielfalt bis hin zur Benutzerfreundlichkeit." - Investing.com

6 Antworten

Die TAL Education Group befindet sich aktuell nach über 90% Verlust wieder auf dem Niveau des Jahres 2014.

Nvidia hätte man 2016 kaufen müssen bei 20 Euro, das ist mittlerweile eine 25-Bagger in 5 Jahren. Geht da noch mehr?

Hey Torsten,

das war mein erster Gedanke als ich die reißerische Überschrift und die Geldsäckchen gesehen habe.

Wie du im Beitrag ja auch herausgestellt hast, verliert man beim Setzen auf Tenbagger Aktien einiges an Sicherheit, bzw. bezahlt mit KGV > 90

Das habe ich ironisch als „Diss“ interpretiert..

VG Sascha

Ironie ohne Smiley im Internet – da bin ich dann doch überfordert ?

Danke für die Aufklärung und LG!

Hey Torsten, schöner Diss gegen Mission Money. Denke mal das war der Auslöser.

VG Sascha

Hallo Sascha,

wie kommst du darauf, dass ich Mission Money schmähen würde (das ist laut Duden die Bedeutung des Wortes „dissen“) ? Ich habe ihr Auftaktvideo zum Thema Tenbagger angeschaut, welches mir gefallen und mich motiviert hat, mich ebenfalls mit dem Thema zu beschäftigen. Zumal zu erwarten ist, dass aus der Aktienfinder-Community durch die Abhandlung bei Mission Money sowieso Rückfragen kommen. Das hatte ich in diesem Video erläuert: https://youtu.be/haagovi6r44

LG,

Torsten