Wenn du langfristig investierst, solltest du dich nach Unternehmen mit langfristig steigenden Gewinnen umschauen, weil du nur so von langfristig steigenden Kursen und Dividenden profitierst. REITs kommt dabei eine besondere Bedeutung zu. Ihre Einnahmen erzielen REITs aus Miet- und Pachtverträgen, die meist über mehrere Jahre laufen und so einen beständigen Cash-Flow garantieren. Hohe Wechselkosten des Mieters führen im Anschluss oft zu einer Vertragsverlängerung. Dies macht REITs für Konjunkturschwankungen weniger anfällig, so dass REITs in der Regel für Stabilität im Depot sorgen.

Diesen Blogeintrag kannst du auch als Video sehen.

REITs sind im allgemeinen für hohe Dividenden bekannt. Deshalb glauben viele Aktionäre, dass Kursgewinne bei REITs zu vernachlässigen sind. Das kann, muss jedoch nicht sein. Mit American Tower stelle ich dir in diesem Artikel einen REIT vor, dessen Kursgewinne innerhalb der letzten 16 Jahre denen von Amazon in nichts nachstehen. Und wie du sehen wirst, schlagen auch die langfristigen Kursgewinne von Digital Realty Trust jeden Vergleichsindex.

Falls du du mehr über REITs erfahren möchtest, schaue dir mein Einführungvideo an: "Wer Dividenden liebt, liebt REITs". Außerdem wird es dich freuen zu erfahren, dass US-REITs, um die es in diesem Artikel geht, für dich als deutschen Anleger keine steuerlichen Nacheile haben, wie uns Luis Pasos in einem Gastartikel erklärt.

Sparplanfähige US-REITs für das Starterdepot und dich

In diesem Artikel stelle ich dir American Tower und Digital Realty Trust vor. Public Storage und Realty Income präsentiere ich dir in einem Folgeartikel und Folgevideo. An dieser Stelle noch einmal ein herzliches Dankeschön an die Consorsbank, die auf Wunsch der Aktienfinder-Community die in diesem und dem Folgeartikel vorgestellten Top-REITs sparplanfähig gemacht hat, so dass wir uns nun auch einen REIT ins Starterdepot holen können.

American Tower – Dividenden plus Amazons Kursgewinn

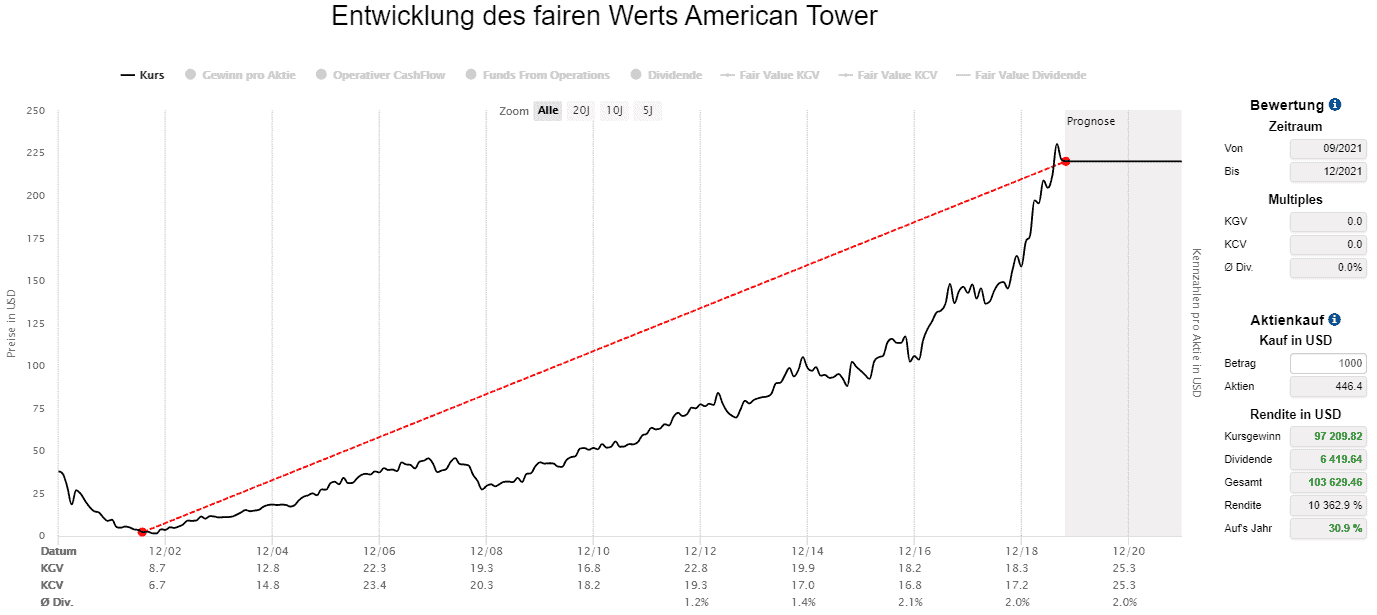

American Tower betreibt Funkmasten für den mobilen Datenverkehr. Dass sich damit Geld verdienen lässt, wird bereits ohne Fundamentalanalyse allein anhand des langfristigen Kursverlaufs klar. Vom Tief im Oktober 2002 bis Stand heute wurde inklusive ausgeschütteter Dividenden eine jährliche Rendite von 35 Prozent erzielt und steht Amazon damit in Nichts nach.

Die Sendemasten stehen in den USA, aber auch in Mittel- und Südamerika, Europa, Afrika und Asien. Großkunden in den USA, wo American Tower 54 Prozent der Umsätze erzielt, sind altbekannte Namen wie AT&T, Verizon, T-Mobile USA und Sprint, über die ich im Zusammenhang mit der Deutschen Telekom Aktie jüngst ein Video gedreht habe. Diese Unternehmen werden zusammenfassend als „Carrier“ bezeichnet. Ich halte das Geschäftsmodel mit dem Vermieten von Sendemasten aus folgenden Gründen für interessant:

- Es rechnet sich für die Carrier nicht, die Sendemasten selbst zu betreiben. American Tower vermietet einen Sendemast nämlich nicht exklusiv an einen, sondern an mehrere Carrier. Die Installations- und Betriebskosten werden so auf mehrere Kunden aufgeteilt, was einem Carrier im Alleingang nicht möglich wäre.

- Darüber hinaus ist das Aufstellen von Sendemasten ist in den USA und andernorts gesetzlich genehmigungspflichtig, was den Aufbau einer eigenen Infrastruktur bremst, verteuert und im Endergebnis schwerer berechenbar macht.

- Die Mietverträge laufen 5 bis 10 Jahre und beinhalten Mietsteigerungen von ca. 3 Prozent im Jahr

- Ähnlich wie bei den Carriern besteht die Konkurrenz bei den Tower REITs aus wenigen Spielern, wobei American Tower gemeinsam mit Crown Castle International in den USA der größte ist.

- Das übertragene Datenvolumen wächst beständig, so dass die Sendemasten weiterhin benötigt werden.

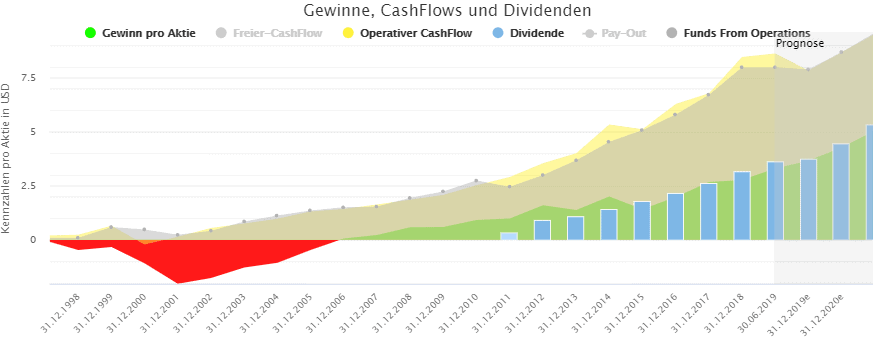

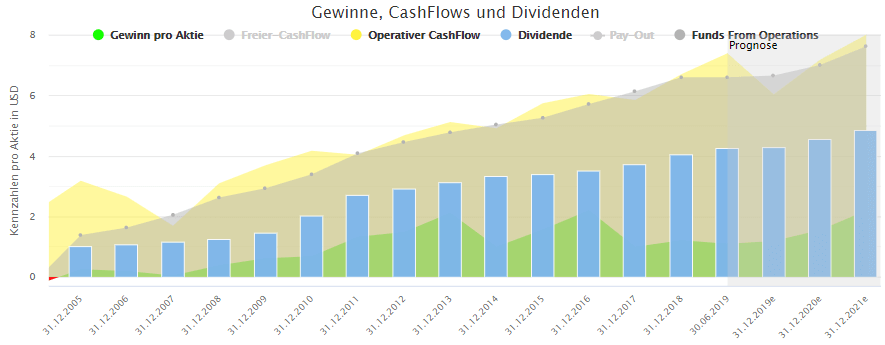

Das langfristige Gewinnwachstum bei American Tower spricht für sich. Schön zu erkennen ist außerdem der große Unterschied zwischen dem bilanzierten Gewinn und dem Funds from Operations, der bei REITs die relevantere Größe ist.

American Tower war übrigens nicht von Anfang an ein REIT, sondern hat diesen Status erst später beantragt und seit 2011 inne. Seitdem schüttet das Unternehmen entsprechend Dividende aus.

Die Bewertung von American Tower

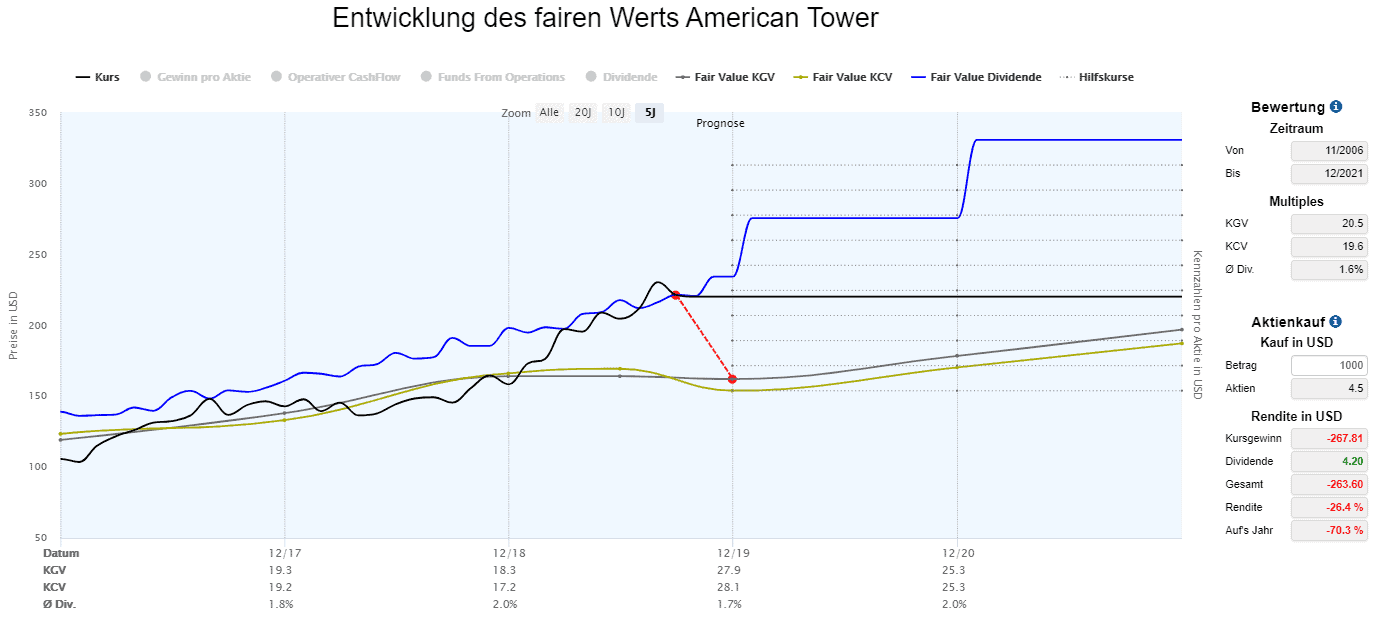

Bei einer 16-Jahresperformance von Amazon liegt die Vermutung nahe, dass die Aktie derzeit kein Schnäppchen ist. Nähern wir uns der Bewertung an, indem wir die aktuelle mit der historischen Dividendenrendite vergleichen. Diese Methode ist bei Dividendenfans beliebt, weil sie recht einfach umzusetzen und zu verstehen ist. Allerdings kannst du mit dieser Betrachtung zu einer völlig falschen Einschätzung gelangen.

Die aktuelle Dividendenrendite in Höhe von 1,64 Prozent ist im Vergleich zu den letzten 12 Monaten mit 1,72 Prozent leicht unterdurchschnittlich. In den Jahren zuvor wurde bei drei Gelegenheiten eine Dividendenrendite von über 2 Prozent erreicht. Auf der anderen Seite lagen die Dividenden in den ersten drei Jahren der Ausschüttungen bei unter 1,5 Prozent und laut Prognose steigt die Dividende in den nächsten Jahren dynamisch an und soll bereits Anfang 2021 mit 2,4 Prozent auf Rekordniveau klettern. Aus Dividendensicht scheint die Aktie eher fair bewertet zu sein.

Wie ich gerne erwähne, existieren Dividenden nicht im luftleeren Raum, sondern finanzieren sich durch Unternehmensgewinne. Deshalb solltest du für die Aktienbewertung die Gewinne und Cash-Flows unbedingt miteinbeziehen, so wie es die Dynamische Aktienbewertung macht. Für American Tower sieht diese aus wie folgt:

Die fairen Werte der Aktie basierend auf dem operativen Cash-Flow und dem Funds from Operations liegen bei rund 160 USD. Mit 221 USD liegt der aktuelle Kurs jedoch deutlich darüber, was einem kurzfristigen Korrekturpotential von über 25 Prozent entspricht. Lediglich aus Dividendensicht scheint die Aktie fair bewertet zu sein, was sich mit der Einschätzung aus dem Dividenden-Turbo deckt. Für einen Einmalkauf erscheint mir die Aktie derzeit zu teuer. Weil das Unternehmen an sich jedoch attraktiv ist, werde ich einen Preis-Alarm in der Nähe des fairen Werts bei 160 USD hinterlegen und einfach warten, ob ich irgendwann eine Mail bekomme, dass das Limit erreicht wurde.

Digital Realty Trust – Rechenpower fürs Depot

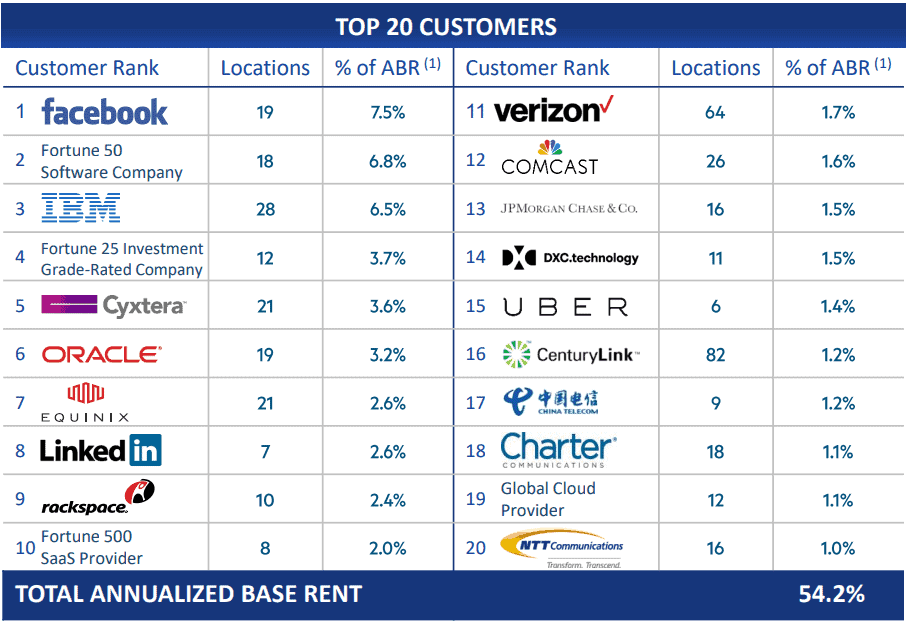

Digital Realty Trust ist ein Betreiber von rund 220 Rechenzentren. Diese befinden sich nicht nur in den USA, sondern auch in Europa, Lateinamerika und Asien. Unter den Großkunden befinden sich auch Unternehmen, die selbst große Cloudanbieter sind, beispielsweise IBM oder Oracle. Facebook ist der größte Kunde mit einem Mietanteil von 7,5 Prozent:

Im Gegensatz zu den großen, bekannten Cloudanbietern wie Amazon (AWS), Microsoft (Azure) oder IBM (IBM Cloud) spezialisiert sich Digital Realty Trust auf nicht auf die öffentliche, sondern die hybride Cloud, in der auch hochsensible Unternehmensdaten gespeichert und verarbeitet werden können.

Der Börsengang erfolgte im November 2004. Wer damals eingestiegen ist, kann sich Stand heute über eine jährliche Rendite von knapp 23 Prozent freuen und hat inklusive Dividenden aus 1.000 USD investiertem Kapitel über 15.000 USD gemacht.

Ähnlich wie American Tower profitiert auch Digital Realty Trust vom zunehmenden Datenvolumen, dass durch Megatrends wie das Internet der Dinge, die künstliche Intelligenz, das autonome Fahren und die virtuelle Realität forciert wird. Die Vertragslaufzeiten schwanken zwischen einem und fünf Jahren, wobei wie bei American Tower die hohen Wechselkosten im Regelfall zu einer Vertragsverlängerung führen.

Als Ergebnis ziehen Umsatz, Gewinn und Dividende kontinuierlich an:

Die Bewertung von Digital Realty Trust

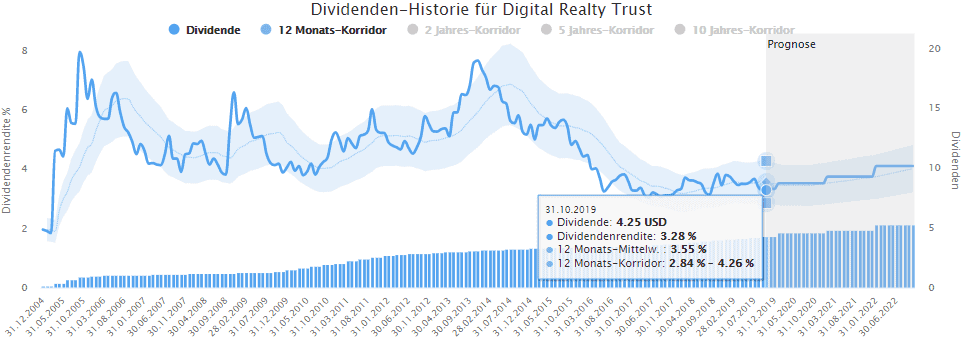

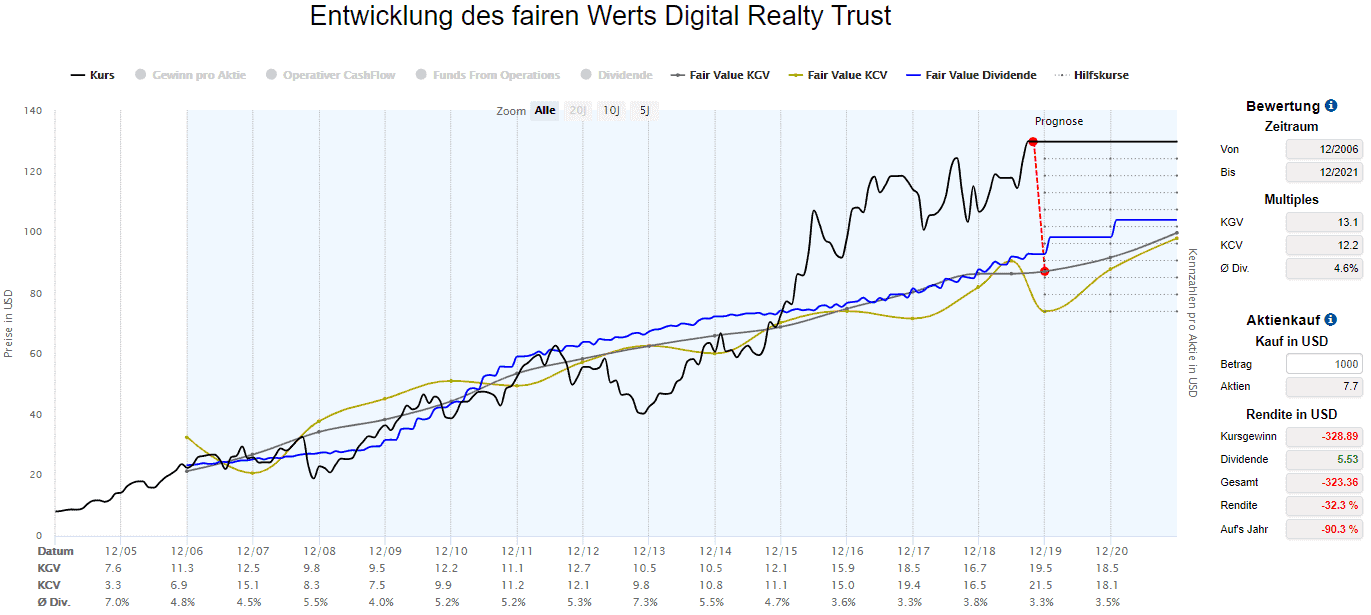

Zusammenfassend sieht bei Digital Realty Trust vieles nach einem erfolgversprechenden Investment aus. Doch Qualität hat ihren Preis. Im Gegensatz zu American Tower kannst du dies in diesem Fall schon im Dividenden-Turbo erkennen:

Die aktuelle Dividendenrendite von 3,28 Prozent liegt deutlich unter dem, was man als Aktionär zwischen 2006 und 2015 erhalten hat. Im November 2013 lag die Dividendenrendite bei Spitze über 7,6 Prozent!

Wie die Dynamische Aktienbewertung zeigt, war Digital Realty Trust im Jahr 2013 unterbewertet, so dass aufgrund des niedrigen Kurses die Dividendenrendite in die Höhe schnellte. Heute ist es leider umgekehrt. Die rot gestrichelte Linie zeigt dir, wie weit sich der aktuelle Kurs in Höhe von 130 USD vom fairen Wert der Aktie bei ca. 90 USD entfernt hat. Das Potential eines Rücksetzers im Fall einer Korrektur beträgt somit 30 Prozent.

Aufgrund der sportlichen Bewertung würde ich ein Investment über einen Sparplan einem Einmalkauf vorziehen. Selbstverständlich kannst du mittels Preis-Alarm auch auf einen Kursrücksetzer warten oder du weichst auf eine andere vielversprechende Aktie aus. Im Folgeartikel schauen wir uns zwei weitere REITs an, die seit neuestem bei Consors sparplanfähig sind: Public Storage und Realty Income. Ob hier günstigere Einstiegschancen winken, erfährst du bald.

Du möchtest ebenfalls von langfristig steigenden Kursen und Dividenden profitieren? Dann ist der Aktienfinder das Richtige für dich. Und falls du noch an der Seitenlinie stehst, erleichtert dir das Starterpaket den Einstieg. Online-Broker und kostenlose Vollmitgliedschaft im Aktienfinder inklusive:

"Wir haben das Tool getestet. Der erste Aktienfinder mit dem Wow-Effekt. Von der Informationsvielfalt bis hin zur Benutzerfreundlichkeit" - Investing.com

5 Antworten

Bisher spielen REITs immer noch eine wichtige Rolle bei der Geldanlage.

Apparently overpriced are REITs. As more IT businesses construct their own data centers, this might eventually become a problem for REITs. Is this an effective lure for a long-term investment?

Sie haben einige interessante Fakten über Digital Realty Trust gefunden, die mir nicht bekannt waren. Wie Sie bereits erwähnt haben, scheint der REIT jedoch ziemlich hoch bewertet zu sein, ähnlich wie die Technologieaktien im Allgemeinen. Dies kann für den REIT auf lange Sicht eine Herausforderung darstellen, da immer mehr Technologieunternehmen ihre eigenen Rechenzentren bauen.

Danke für diesen Blog, der sehr Interessant war, bin schon auf die nächsten beiden REIT´s gespannt. Danach werde auch ich sicherlich den ein oder anderen ins Sparplan Depot nehmen. In meinem Fall wird es American Tower bestimmt schaffen, zumal ich Digital Reality Trust bereits als Einzel Investment habe. Danke auch für die Erklärungen bezüglich den unterschiedlichen Bewertungsmöglichkeiten.

Das hast du sehr gut recherchiert, Digital Realty Trust war mir neu. Der REIT scheint aber wie auch die Tech-Werte allgemein, so wie du schon schreibst, sehr hoch bewertet zu sein. Viele Tech-Unternehmen errichten vermehrt eigene Rechenzentren, dass kann langfristig für den REIT schwierig werden.