Die British American Tobacco (BAT) Aktie wirkt auf Fans hoher Dividenden anziehend wie ein Magnet. Die hohen Kursverluste im Jahr 2018 bei gleichzeitig weiter steigenden Ausschüttungen haben die Dividendenrendite von BAT auf über 7 Prozent getrieben. Die außergewöhnlich hohe Dividende ist typisch für Tabak-Aktien, deren Kurse massiv unter Druck geraten sind.

Gemessen am Umsatz ist BAT das größte Tabakunternehmen der Welt und damit das Flaggschiff der Tabak-Branche. Marken wie Lucky Strike sind dir vermutlich auch als Nichtraucher ein Begriff. Ob der vermeintlich günstige Kurs der BAT Aktie inklusive der hohen Dividende eine außergewöhnliche Chance darstellt oder du dir eher die Finger am Glimmstängel verbrennst, erfährst du in dieser Aktienanalyse.

| BAT Aktie | |

| Logo |

|

| Land | Großbritannien |

| Branche | Tabak |

| Isin | GB0002875804 |

| Marktkapitalisierung | 69,8 Milliarden € |

| Aktienkurs | 30,5 € |

| Dividendenrendite | 7,7% |

| Stabilität Dividende | 0,99 von max. 1.0 |

| Stabilität Gewinn | 0,98 von max. 1.0 |

Das Geschäftsmodell: So verdient BAT Geld

BAT ist ein Hersteller von Zigaretten, Tabak und anderen nikotinhaltigen Produkten mit Sitz in London. In der klassischen Zigarettenproduktion deckt BAT die gesamte Prozesskette vom Einkauf der Tabakblätter bis zum Vertrieb an die Händler ab. BAT arbeitet mit über einhunderttausend Tabakbauern zusammen und unterstützt diese mit dem nötigen „Know-How“, um die Qualität des wichtigen Rohstoffes zu gewährleisten. Anschließend erfolgt die Herstellung der Zigaretten, bevor diese schlussendlich an Groß- und Einzelhändler geliefert werden.

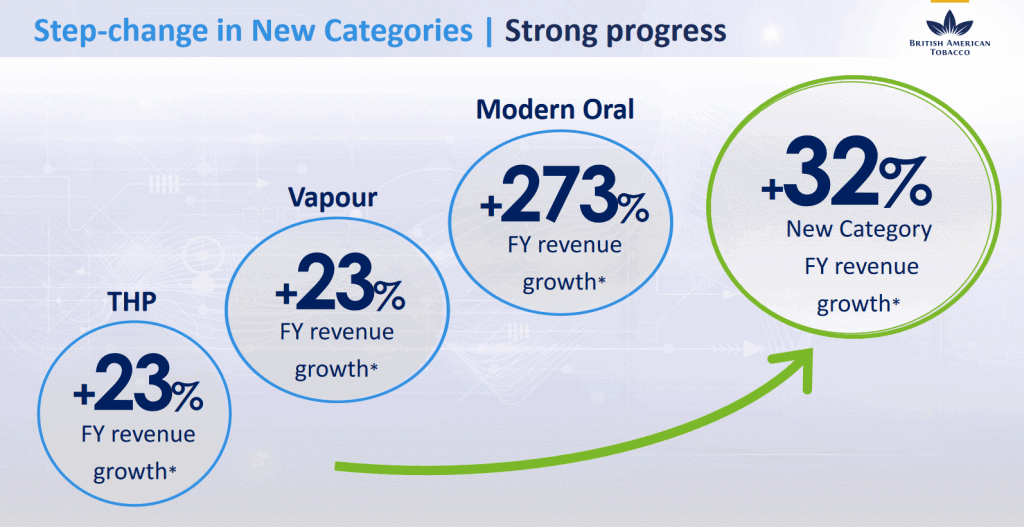

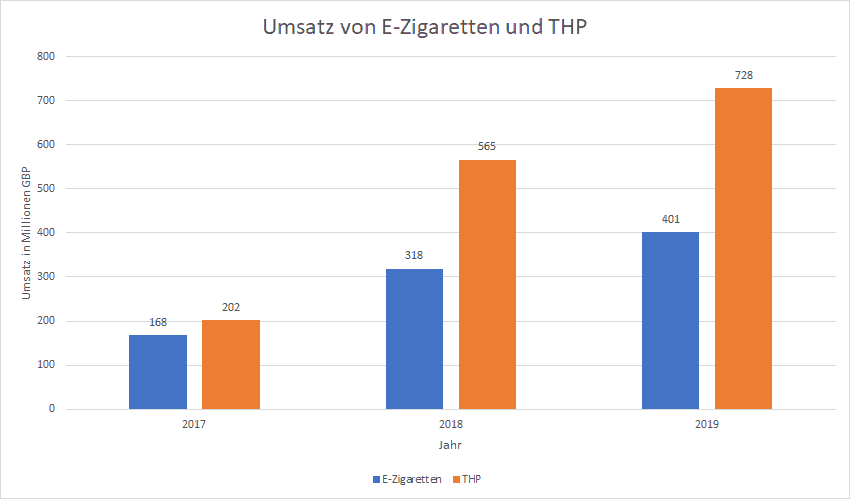

Das Produktportfolio aus klassischen Zigaretten und Next-Generation-Products (NGP) beinhaltet mehr als 200 verschiedene Marken. Jedoch werden 40 Prozent des Umsatzes mit nur fünf dieser Marken generiert. Unter den 200 Marken befinden sich auch E-Zigaretten, mit denen sich potentiell neue Kunden aus dem Kreis der Nichtraucher gewonnen werden können. Bisher vermochte BAT den Rückgang im Zigarettenvolumen durch Preiserhöhungen zu kompensieren. Zudem steuern die NGP mit 5 Prozent inzwischen einen nennenswerten Beitrag zum Konzernumsatz bei. Zwar besitzt BAT Segment der NGPs noch nicht die Marktmacht, die es im klassischen Zigarettenmarkt besitzt. Die NGP überzeugen aber mit sehr hohen Wachstumsraten:

Eine weitere Produktkategorie sind die sogenannten „Tobacco Heating Products“ (THP). Sie ähneln den E-Zigaretten, beinhalten aber Tabak. Dieser wird aber im Gegensatz zu herkömmlichen Zigaretten jedoch nicht verbrannt, sondern nur erhitzt. Dadurch sollen weniger gesundheitsschädliche Stoffe freigesetzt werden. Die NGPs sind der Hoffnungsträger der Tabak-Branche, denn das Absatzvolumen klassischer Zigaretten sinkt seit Jahrzehnten.

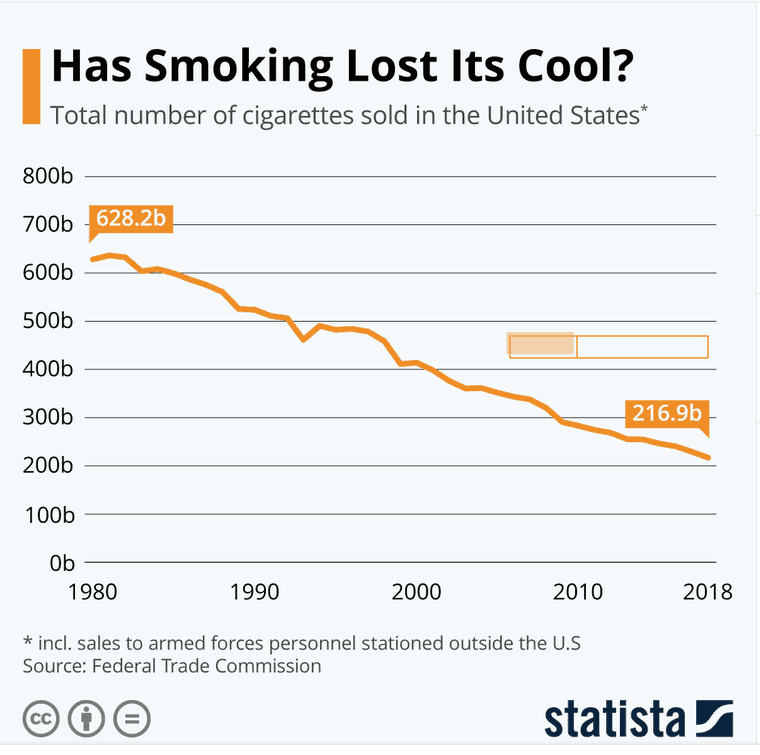

Die klassische Zigarette als Auslaufmodell

Die klassische Zigarette hat Tabakkonzernen, wie BAT, lange Zeit stabile wachsende Einnahme beschert. Doch das Zeitalter der Zigarette läuft ab. Schon seit Jahrzehnten sinkt das verkaufte Volumen global mit Ausnahme einiger Regionen in Süd-Ostasien von Jahr zu Jahr. Einerseits wenden sich viele Raucher aus gesundheitlichen Gründen von der Zigarette ab. Auf der anderen Seite wechselt ein Teil der Kunden zu alternativen Produkten wie der E-Zigarette oder der Softdroge Marihuana, die in einigen Ländern inzwischen legalisiert ist.

Dieser Strukturwandel stellt die Tabakbranche vor die Herausforderung ihre Produktpalette an das geänderte Konsumentenverhalten anzupassen. Das bestehende Zigarettengeschäft muss möglichst lange profitabel weitergeführt werden, um die operativen Kosten, die Entwicklung neuer Produkte sowie die laufenden Dividenden zu finanzieren.

Der Wandel birgt sowohl Chancen als auch Risiken. Bezüglich der Risiken ist unklar, wie viele Raucher auf die Next-Generation-Products (NGP) umsteigen. Wenn die Akzeptanz der NGPs ausbleibt, gehen den Tabak-Konzernen langfristig Umsätze verloren. Zwar wird das Gros der bestehenden Raucher in diesem Fall weiter rauchen, aber es kommen immer weniger neue Kunden nach. Auch die Geschwindigkeit der Akzeptanz der NGPs ist entscheidend. Fällt der Umsatz klassischer Zigaretten schneller als das die Umsätze der neuen Produkte wachsen, wird dies ebenfalls zu einem Gewinnrückgang führen.

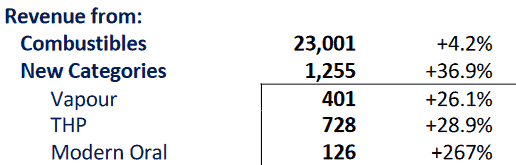

Die Umstellung bietet allerdings auch die Chance der Gewinnung neuer Kunden. Gerade weil Produkte wie E-Zigaretten oder THP (Tobacco Heating Products) von sich behaupten, gesundheitsverträglicher zu sein, locken sie Kunden an, denen der Konsum klassischer Zigaretten zu schädlich ist. Die Umstellung auf die NGPs ist schon in vollem Gang und lässt sich anhand der Zahlen im Geschäftsbericht 2019 ablesen. Von 2018 auf 2019 legte der Umsatz der „New Categories“ um knapp 37 Prozent zu. Insgesamt wurden im abgelaufenen Geschäftsjahr knapp 5 Prozent der Umsätze durch „Produkte mit Zukunft“ erzielt. Interessanterweise stieg im Jahr 2019 jedoch auch der Umsatz mit klassischen Zigaretten um über 4 Prozent:

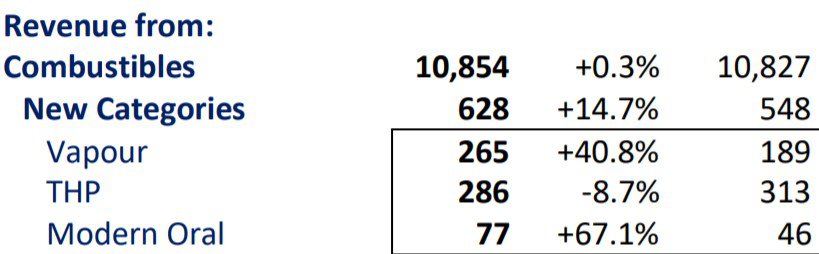

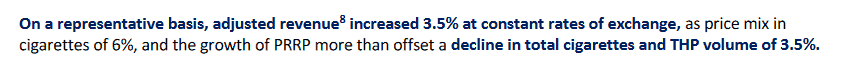

Der positive Trend wird durch die am 31.Juli veröffentlichten Halbjahreszahlen bestätigt. Im Halbjahresvergleich zogen die Umsätze sowohl bei klassischen Zigaretten als auch den NGPs erneut an. Allerdings fallen die Umsatzsteigerungen mit +0,3 und +14,7 Prozent nun deutlich geringer aus, was bei den Zigaretten aber auch an ungünstigen Wechselkursen liegt. Auf Basis unveränderter Wechselkurse wären aus +0,3 deutlich höhere +2,2 Prozent geworden.

Zusammenfassend sehen die wachsenden Umsätze überhaupt nicht nach Krise aus. Woher kommt dann aber die schwache Kursperformance der Aktie? Ich vermute, dass viele Investoren skeptisch sind, ob die Umstellung auf Nachfolgeprodukte der Zigarette allgemein gelingt. Denn wie du gleich sehen wirst, betreibt BAT ein hochprofitables Geschäft.

So profitabel ist BAT

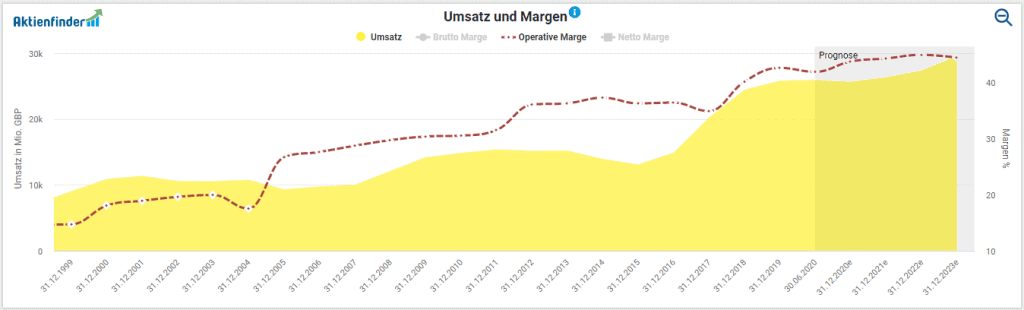

BAT erwirtschaftet den höchsten Umsatz in der Tabak-Branche und arbeitet hochprofitabel mit operativen Margen von aktuell 41,9 Prozent, wobei die Margen in den letzten Jahren sogar gestiegen sind. Parallel zu den Margen sind auch die Umsätze im Zeitverlauf gestiegen.

Dafür waren im Wesentlichen 3 Faktoren verantwortlich.

Der Kauf von Reynolds American

In der oberen Grafik ist der starke Umsatzanstieg in den Jahren 2017 und 2018 zu erkennen. Der Grund ist die Übernahme des amerikanischen Tabakunternehmens Reynolds American Inc, die Mitte des Jahres 2017 abgeschlossen wurde. Dabei wurden BAT für das Jahr des Kaufes nur die Umsätze für die zweite Jahreshälfte zugerechnet. Seit 2018 werden die vollständigen Umsätze konsolidiert, was den erneuten Umsatzanstieg in diesem Jahr erklärt. Für BAT war die Übernahme wichtig, um durch Synergieeffekte höhere Margen zu erzielen. Die jährlichen Kosten in Höhe von mehreren hundert Millionen (Seite 10) machen sich im Aktienfinder an den gestiegenen operativen Margen bemerkbar, die im Zuge der Übernahme von 35 auf 41 Prozent gestiegen sind. Für die nächsten Jahre erwarten die Analysten noch höhere operative Margen bis knapp 45 Prozent.

Preiserhöhungen gegen den Absatzschwund

BAT wirkt dem sinkenden Zigarettenabsatz mit Preissteigerungen entgegen. Zwar werden immer weniger Zigaretten verkauft. Wenn die verkauften Zigaretten aber teurer werden, können Umsatzrückgänge vermieden werden. Anbei zu diesem Thema ein Statement von BAT für das Geschäftsjahr 2018:

Tatsächlich erhöht BAT seit Jahren die Preise seiner Zigaretten. Im Jahr 2019 ist die Anzahl der verkauften Zigaretten um 4,7 Prozent gesunken. Der Umsatz aus dem Zigarettenverkauf ist aber um 4,2 Prozent gestiegen. Die Preiserhöhungen haben also den Rückgang nicht nur aufgefangen, sondern sogar für ein Umsatzplus gesorgt. Besonders zukunftsträchtig ist die Strategie aber nicht. Ich persönlich bin skeptisch, dass Konsumenten auch im Fall einer Abhängigkeit die Preiserhöhungen in alle Ewigkeit über sich ergehen lassen (können).

Was kommt nach der Zigarette?

„Next Generation Products“ (NGP), insbesondere E-Zigaretten und „tobacco heating products“ (THP) haben zwar noch lange nicht die Umsatzzahlen von Zigaretten erreicht, beeindrucken aber mit hohen Wachstumsraten. Im vergangenen Jahr ist der Umsatz der NGPs um fast 37 Prozent gestiegen, und ihr Gesamtumsatz betrug im Jahr 2019 bereits über 1,2 Milliarden britische Pfund (GBP), also knapp 5 Prozent des Gesamtumsatzes und etwa 5,5 Prozent des Zigarettenumsatzes. Mit solchen Wachstumsraten gelten die NGPs zu Recht als Hoffnungsträger der gesamten Tabakindustrie. Wenn die NGPs zünden, kann das rückläufige Zigarettenvolumen aufgefangen werden und ist BAT zudem nicht länger auf die Strategie der Preissteigerungen angewiesen.

Ist die Dividende der BAT Aktie sicher?

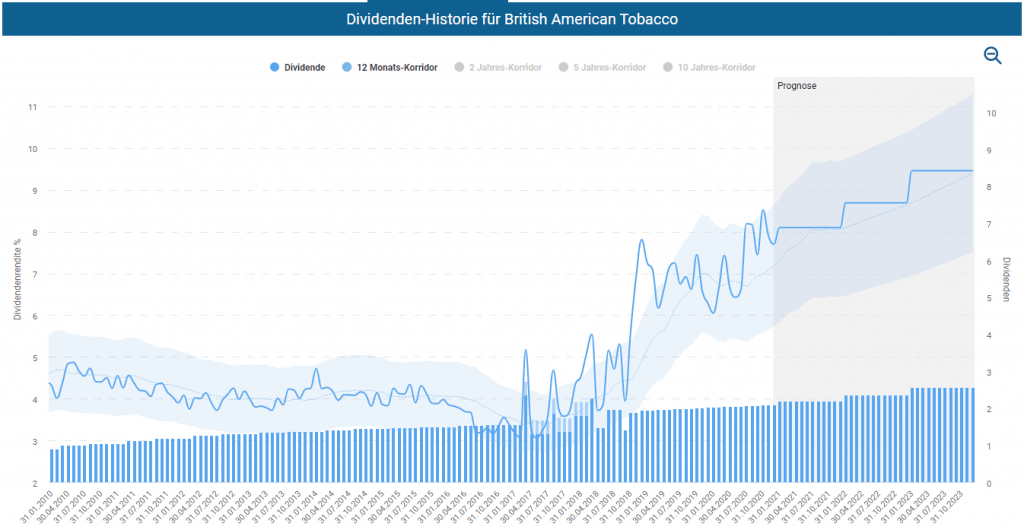

Bis 2018 hat BAT die Dividende halbjährlich gezahlt. Seit 2018 erfolgt die Ausschüttung der Dividende quartalsweise. In den vergangenen 12 Monaten haben die Aktionäre 2,33 Euro je Aktie erhalten, was einer Dividendenrendite von 7,6 Prozent entspricht. Damit liegt die Rendite deutlich über dem Durchschnitt früherer Jahre. Im Dividenden-Turbo des Aktienfinders siehst du, dass sich die Dividendenrendite von BAT von 2009 bis 2018 zwischen 3 und 5 Prozent bewegt. Seit 2018 ist die Rendite in erster Linie wegen des sinkenden Aktienkurses stark gestiegen. Da sich die Dividendenrendite invers zum Kurs bewegt, steigt sie, wenn der Kurs der Aktie fällt.

Erfreulicherweise hat sich die Auszahlungsquote in diesem Zeitraum kaum verändert und liegt auf den Free-Cash-Flow bezogen bei 60 Prozent. Das mag zunächst hoch klingen, ist für die Tabakbranche jedoch sogar niedrig. Die Dividende scheint also nicht unmittelbar gefährdet zu sein. Außerdem wird die Dividende bereits seit 22 Jahren ohne Unterbrechung erhöht. Trotz steigender Gewinne und Dividenden kostet die Aktie heute nicht mehr als im Frühjahr 2011, als sich Aktionäre noch mit einer Dividende in Höhe von 1,19 Britischen Pfund (GBP) zufrieden gaben. Heute bekommst du 2,10 GBP.

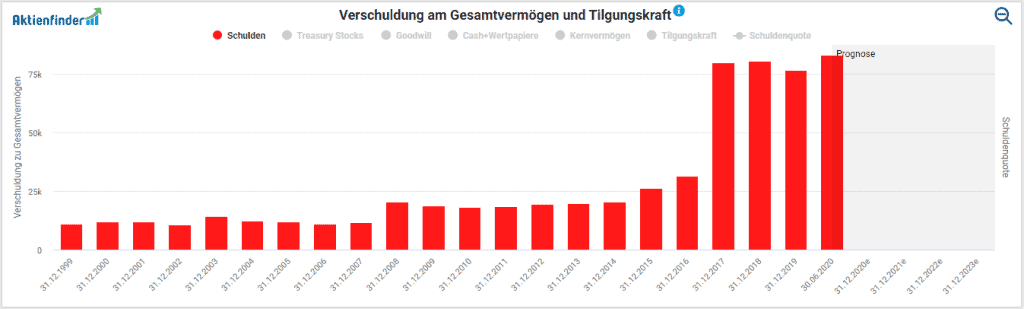

Ist die hohe Verschuldung ein Problem?

Die Reynolds Akquisition war für BAT strategisch sinnvoll. Sie kostete aber auch eine Stange Geld. Dadurch sind die Schulden von 31 Milliarden GBP auf 80 Milliarden GBP angestiegen.

Mehr Schulden bedeuten eine höhere Zinslast. Vor der Übernahme im Jahr 2016 betrug der Zinsaufwand 681 Millionen GBP. Letztes Jahr waren es mit 1,8 Milliarden GBP fast drei Mal mehr. Das klingt dramatisch, ist es aber nicht. Denn parallel zum Zinsaufwand stieg auch der operative Gewinn. Dieser lag 2016 noch bei 4,6 Milliarden GBP und ist bis 2019 auf 9 Milliarden GBP gestiegen. Der Anteil am operativen Gewinn, der für Zinsen aufgewendet wird, ist also nur moderat von 15 auf 20 Prozent gestiegen. Dennoch sind 20 Prozent ein nicht zu vernachlässigender Anteil. Entsprechend hat das Management angekündigt, die Schulden stückweise zu reduzieren und konnte dabei sogar zunächst auf erste Erfolge verweisen. So wurde die Gesamtverschuldung von Spitze 80,6 Milliarden GBP auf 76,8 Milliarden gesenkt. Laut Halbjahresbericht 2020 haben sich die Gesamtschulden jedoch wieder auf etwa 83 Milliarden GBP erhöht. Die Erhöhung ist auf die Ausgabe neuer Anleihen sowie Wechselkursschwankungen im Zusammenhang mit der relativen Schwäche des Pfund Sterling gegenüber USD und Euro zurückzuführen.

Wie schlägt sich die BAT Aktie gegen die Konkurrenz?

BAT gehört zur Gruppe der fünf großen Tabakunternehmen der Welt, die als „Big Tobacco“ bezeichnet wird.

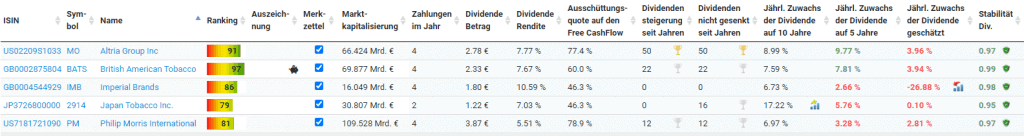

DDie BAT Aktie schlägt sich wacker im Vergleich mit der Konkurrenz aus der „Big Tobacco Gang“ und liegt mit einer Dividendenrendite von etwas über 7,6 Prozent fast gleichauf mit Altria und Japan Tobacco.

Jedes Bandenmitglieder der Big Tobacco Gang ist bei der Consorsbank sparplanfähig. Dank eines reichhaltigen Angebots an sparplanfähigen Aktien und fairer Preise ist die die Consorsbank bei Aktien-Sparplänen ganz vorne dabei. Mit unserem Starterpaket kombinierst du den Sparplanbroker Nummer Eins mit dem beliebtesten Aktienfinder Deutschlands zum Nulltarif.

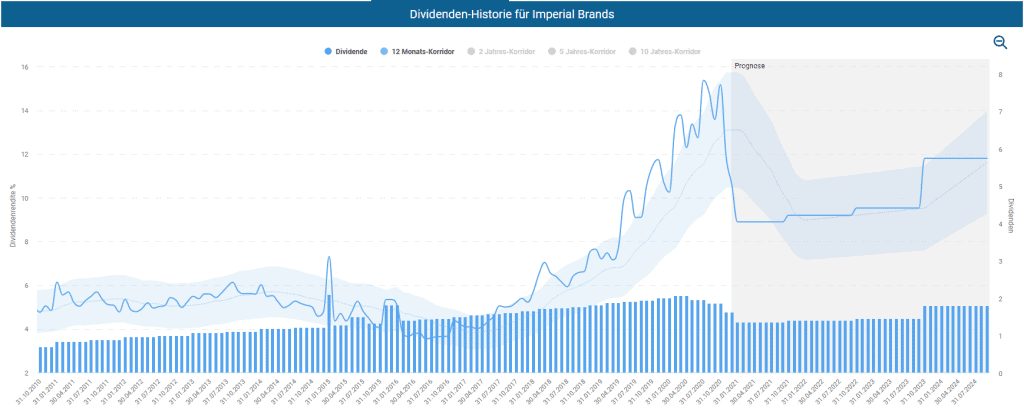

Die außergewöhnlich hohe Dividendenrendite von Imperial Brands hatte nicht lange Bestand, weil deren Dividende um 33 Prozent gekürzt wurde und weitere Dividendenkürzungen erwartet werden. Der Aktienfinder berechnet die Dividendenrendite basierend auf den kumulierten Zahlungen der letzten 12 Monate, so dass diese für Imperial Brands höher als in der nahen Zukunft ausfällt. Anhand weiterer Kennzahlen wie dem geschätzten Dividendenwachstum sowie grafisch lässt sich die Dividendenkürzung jedoch leicht erkennen:

Ist die BAT Aktie günstig bewertet?

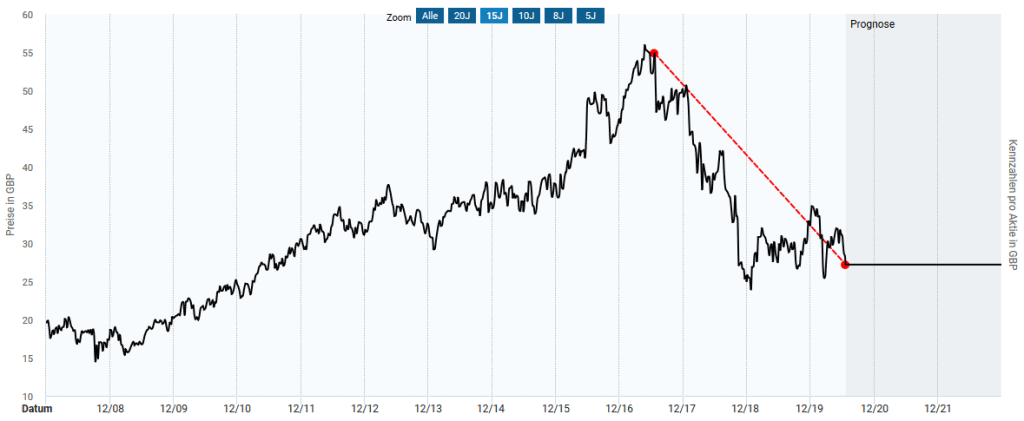

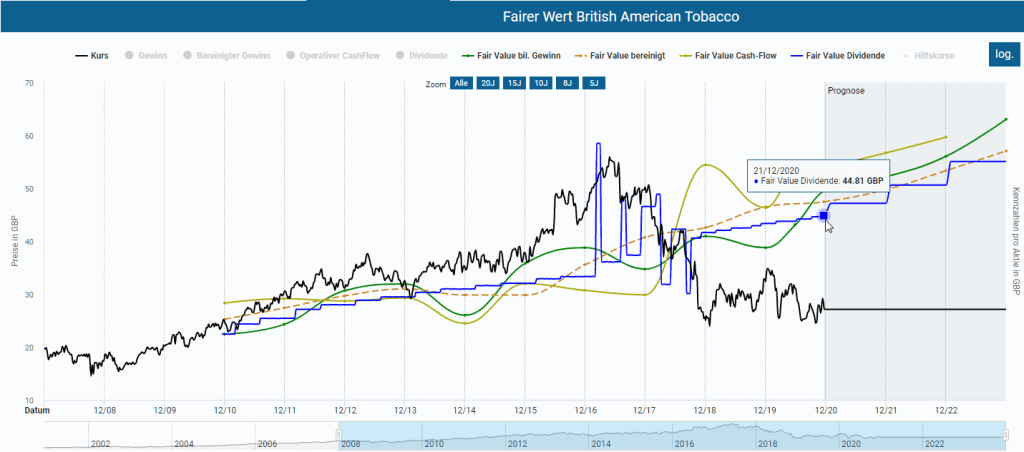

Die BAT Aktie wird zurzeit zu einem KGV von 10 gehandelt und ist damit sehr günstig bewertet, denn in der Vergangenheit wurde die Aktie mit deutlich höhere KGVs von zeitweise bis 20 gehandelt. Auch andere Multiples, beispielsweise KCV (Kurs/Cash-Flow Verhältnis) und die historische Dividendenrendite weisen auf eine deutliche Unterbewertung hin. Für die Bestimmung der Multiples zur Berechnung der fairen Werte beziehe ich mich auf einen relativ kurzen Zeitraum ab dem Jahr 2017, da dieser Zeitraum das neue BAT nach der Reynolds Übernahme widerspiegelt. Die Dynamische Aktienbewertung des Aktienfinders berechnet aus diesen Angaben die faire Werte und zeigt diese grafisch an:

In Folge der massiven Kursverluste von über 55 GBP auf zeitweise unter 25 GBP erscheint die BAT Aktie heute deutlich unterbewertet. Bis Mitte 2017 war die Aktie übrigens deutlich überbewertet. Auf eine markante Überbewertung folgte eine ebenso markante Unterbewertung.

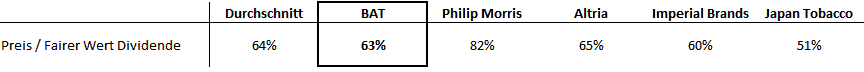

Als solider Dividendenzahler scheint mir der faire Wert Dividende zusätzlich zu den fairen Werten basierend auf bilanziertem Gewinn, bereinigtem Gewinn und operativem Cash-Flow eine geeignete Bewertungskennzahl zu sein. Die Sprünge des fairen Werts Dividende (blaue Linie) in der Vergangenheit sind übrigens der Umstellung des Dividendenrythmus geschuldet. Der faire Wert Dividende liegt bei 44 GBP pro Aktie und ist damit 63 Prozent höher als der aktuelle Preis von 27 GBP. In der folgenden Tabelle siehst du, wie sich die BAT Aktie bezüglich des fairen Werts Dividende gegen die anderen Tabakunternehmen schlägt.

Der Prozentwert gibt das Verhältnis aus Preis und dem fairen Wert Dividende aus dem Aktienfinder an. Unter der 100 Prozent Marke ist eine Aktie unterbewertet. Die Differenz zu den 100 Prozent gibt dabei das Ausmaß der Unterbewertung an. Die BAT Aktie ist also 38 Prozent unterbewertet. Zu ihrem fairen Wert hat die Aktie ein Kurspotenzial von 63 Prozent. In der Tabelle erkennst du, dass die anderen Tabakunternehmen ebenfalls unterbewertet erscheinen. Wenn man bedenkt, dass BAT nicht nur durch eine hohe Dividende sondern auch eine gelungene Übernahme inklusive hoher Margen überzeugt, ist die BAT Aktie innerhalb der Tabak-Branche meiner Meinung nach eine gute Wahl. Zumal die Analysten für BAT trotz der Pandemie ein Gewinnwachstum prognostizieren, was sich an steigenden fairen Werten der nächsten Jahre fest macht.

Fazit: BAT Aktie – Mit 7,6 Prozent Dividende ein klarer Kauf

Die BAT Aktie musste wie die gesamte Tabakbranche in den letzten Jahren Federn lassen. Die Angst vor den negativen Folgen der Zigarette als Auslaufmodell sorgte für einen regelrechten Ausverkauf. Meiner Meinung nach hat Mister Markt mal wieder über die Stränge geschlagen, denn Preiserhöhungen konnten den sinkenden Zigarettenverkauf bisher problemlos ausgleichen. Zudem hat BAT die NGPs im Portfolio, deren Absatzvolumen stark anzieht. Auch mögliche Bedenken, dass die Corona Pandemie Raucher zur Aufgabe bewegen wird, haben sich bisher nicht bestätigt.

Die fundamentale Stärke von BAT inklusive hoher Profitabilität und weiterem Wachstumspotenzial macht BAT Aktie zu einem attraktiven Kauf. Deshalb habe ich die Gelegenheit genutzt und die BAT Aktie in mein privates Depot gekauft. Bis sich Mister Market beruhigt und den fairen Wert der Aktie erkennt, werde ich als Aktionär mit einer stattlichen Dividende für das Warten bezahlt.

Jedes Bandenmitglieder der Big Tobacco Gang ist bei der Consorsbank sparplanfähig. Dank eines reichhaltigen Angebots an sparplanfähigen Aktien und fairer Preise ist die die Consorsbank bei Aktien-Sparplänen zu Recht die Nummer Eins. Mit kombinierst du den Sparplanbroker Nummer Eins mit dem beliebtesten Aktienfinder Deutschlands zum Nulltarif.

28 Antworten

Hallo, danke für die analyse. Tabak ist mir irgendwie zu heiß (haha). Könnt ihr euch mal eine Alkohol Aktie rauspicken und auseinander nehmen?

Alkohol brennt aber auch ganz schön 😉

Suche im Verzeichnis der kostenlosen Aktienanalysen z.B. nach Diageo. Da findest du einiges: https://aktienfinder.net/alle-aktienanalysen

LG!

Hallo Torsten,

ich freue mich immer wieder neue Aktienanalysen hier lesen zu dürfen und bin schon länger dabei. Somit habe ich die Version 1 der BAT Analyse auch schon gelesen gehabt. Nun stellt sich mir die Frage, wo und an welcher Stelle ihr hier ein Update eingefügt habt?

Vielleicht besteht ja zukünftig die Möglichkeit mit einem kurzen Kommentar oder Vermerk zu kennzeichnen, was genau überarbeitet wurde 🙂

Als ich den Bericht von qz gelesen habe, das Raucher eventuell vielleicht mit Rauchen aufhören während der Coronakrise, dachte ich mir erstmal: Wissen die nicht wie eine Sucht funktioniert? In meinem Umkreis kenne ich jemanden der selber ein starker Raucher ist. Am Anfang hat er noch angst gehabt, aber nach ein paar Tagen war alles egal, man trägt ja Maske.

Ich denke BAT ist gut aufgestellt, trotz Kursverlust.

Jo Leute ich geb auch mal meinen Senf dazu!!??was hält ihr von der These wenn es in den nächsten Jahren mit dem allgemeinen Wohlstand eher stark zurück geht? Und der Fitness Trend ebenfalls? Weil wegen corona und weniger Geld in der Tasche eben nur nich die wichtigsten Dinge des Lebens möglich sind!! Also Nahrung Medikamente Zigaretten usw. und kein teurer Joga Programm oder Esoterik scheiss! Selbstfindungsmist..und so Wohlstands Erscheinungen!! Lg Andreas

PM (125#) habe ich seit dem Sommer 2019 im Depot. Selber bin ich Nichtraucher. Einige Kollegen sind von normalen Zigaretten umgestiegen auf die IQOS (Hybridzigarette) von PM. Ein Arzt hat es einem Kollegen mit starkem Husten sogar empfohlen – der nächtliche Husten ging dann weg. Die Heets werden nicht so stark erhitzt wie bei der normalen Zigarette und sind damit schonender für die Lunge. Gesund ist es natürlich trotzdem nicht. In den Heets ist Pfeifentabak der in der EU ein Steuervorteil gegenüber normalen Zigaretten bietet, d.h. mehr Gewinn für PM denn die Preise sind so wie bei normalen Zigaretten bei weniger Tabak. Tabakaktien zählen für mich zum nicht zyklischen Konsum da man das Rauchen nicht einfach einstellen oder verschieben kann. Selbst in der Corona Krise wurde fleissig weitergequalmt. Vermutlich werden sich die Formen ändern in denen die Menschen Genussmittel zu sich nehmen aber aufhören werden sie damit nicht. BTI ist seit heute mit 30# in meinem Dividendendepot vertreten, evtl. werde ich noch mal etwas nachkaufen. Vielen Dank für die Analyse!

Ich habe letzte Woche ein wenig nachgekauft, so schlimm kann es also nicht sein. Tabakkonzerne sind one-trick ponys. Hohe Schulden, hohe Payout Ratios und ein größtenteils stark regulierter Markt.

Warum kaufe ich trotzdem noch Tabak? Im aktuellen Marktumfeld dürfte Tabak nach unten relativ gut abgesichert sein. Und wenn nicht tröstet einen eine relativ hohe und halbwegs sichere Dividende.

Ich würde mir trotzdem wünschen dass die Tabakkonzerne noch verstärkt andere Märkte erschließen. Und damit meine ich jetzt nicht Verdampfer oder Cannabis. Torsten hat es neulich erst in einem Video über Pepsico erwähnt, die ihre Einnahmen im Getränkegeschäft geschickt genutzt haben um zu diversifizieren. Heute ist der Konzern so gut aufgestellt dass sie den Rückgang im Segment der Softdrinks sehr gut wegstecken können. Aber man schüttet halt lieber aus. Auf längere Sicht fliegt Tabak daher vermutlich bei mir wieder raus,

Wie unhöflich von mir. Vielen Dank für die ausführliche und gelungene Analyse (und das Video) über BAT.

Der starke Kursverfall 2018 oder 2019 ist auf ein mögliches Verbot der FDA in US und A zurückzuführen. Die machen dort mit Menthol Ziggis einen guten Umsatz, aber das die Raucher bei einem wirklich eintretendem Verbot von Menthol aufzuhören zu rauchen, bezweifle ich doch stark.

Eine Sache noch die GB Dividenden sind Quellensteuer frei ist auch nice to have, Mal schauen werd in nächster Zeit meine Positionsgröße voll machen.

Ich schließe mit einem Zitat der Musikgruppe K.I.Z :

„Ich bin ein schwacher Mensch, doch ein starker Raucher.“

„Der starke Kursverfall 2018 oder 2019 ist auf ein mögliches Verbot der FDA in US und A zurückzuführen.“

Die Verbotsbemühungen der FDA sehe ich ebenfalls als Auslöser des Kursrückgangs bei Tabakaktien an. Ich habe das auch in meinem neuen Video thematisiert.

„Ich bin ein schwacher Mensch, doch ein starker Raucher.“

Klingt irgendwie nach Sokrates 😉

Das Video habe ich auch gesehen. Mir gefällt die Kombi. Die Fundamentalanalyse finde ich gut aber erst im Video gibt es die Erklärung für den Kursrückgang. Generell finde ich es gut auch immer wieder auf mögliche Ursachen von Kursrückgängen bzw. Seitwärtsbewegungen hinzuweisen. Bei der Analyse von Unilever von Herrn M. Dorn fehlte mir seinerzeits die Frage / Diskussion warum sich der Kurs nicht besser entwickelt. Die Analyse selbst finde ich gut.

Danke für das Feedback!

Die Idee einer Diskussion über die möglichen Ursachen der Kursentwicklung finde ich sehr gut.

Wobei man natürlich nie zu 100% sicher sagen kann, welche Beweggründe die Investoren für den Kauf oder Verkauf einer Aktie hatten.

Nur zur Info! Unter den Halbjahreszahlen steht „Imperial Brands“ nicht BAT!

Vielen Dank für den Hinweis. Wir haben die Namen ausgetauscht. Die Zahlen waren schon die richtigen, nur mit den Namen haben wir uns vertan. Imperial Brands kommt ein anderes Mal!

LG!

Implementiert doch Mal ne Like Funktion für Kommentare 😀

Also Torstens Kommentar bekommt von mir ein Like ^^

„Tabak, Öl und Einzelhandel ist tot….“

Wie gut, dass es mir endlich jemand gesagt hat. Ich sehe schon vor mir, wie in naher Zukunft keiner mehr raucht, Alkohol trinkt, alle zu Fuß gehen oder joggen, und nur noch Salat und Früchte gegessen werden. Die Zukunft ist also Amazon, Tesla und Beyond Meat.

ich denke, es gibt immer Menschen, die rauchen. Ohne diese Idioten würde doch kein Aktionär Geld mit Dividenden bzw. Kursgewinnen Geld verdienen. Seien wir doch froh, dieses Raucher sind unsere „Goldeselchen“. Ich selbst rauche nicht.

Tabak ÖL und Einzelhandel ist tot. Verstehe nicht wie man noch immer dafür wirbt. Tanger, Simon Prop. Tabak Öl…… Es geht seit Jahren runter und noch immer wird geraten den Müll zu kaufen. Der Markt ist nicht dumm, darum gehen diese Aktien auch bergab!

Letztendlich spielt der Preis eine entscheidende Rolle für den Erfolg einer Investition. Die von dir genannten Branchen können zum richtigen Preis unter Umständen besser sein, als andere Branchen, die (vielleicht?) zu teuer sind.

Ich stimme SD vollkommen zu. Die hohen Dividenden in Öl und Tabak sind keine Qualitätskriterien sondern eindeutig Mahnmale zur Vorsicht. Finger weg von diesen Dividend Traps.

„Öl ist tot“. In 30 Jahren, ansonsten nur in der woken Hipster-Bubble. Außerhalb gibt es derzeit noch immer 2 Milliarden Asiaten und Afrikaner, die motorisierten Individualverkehr wollen (aka ein Auto) und kein Geld für einen Tesla haben.

Faire Bewertung auf Grund von Cash flows und gewinnen spielt bei big tobacco weit langem keine entscheidende Rolle mehr. Man kann es einfach zusammenfassen. Tabakaktien werden mit einem hohen Discount von 30-40% zu ihrem vermeintlich fairen Wert gehandelt. Zu glauben, dass sich dies wieder aufholen in Zeiten von covid, Fitness trends, Gesundheits und Wohlbefinden-Maximierung halte ich für unrealistisch. Die Dividende kann für 5-10 Jahre noch minimal gesteigert werden, dann ist die Fahnenstange der Ausquetschung von Rauchern an hand höherer Margen uns Preise erreicht. Ich kann mir hier auch weitere Kursrückgänge von 10-20% gut vorstellen: Bis auf Dividende nix gewesen

„Faire Bewertung auf Grund von Cash flows und gewinnen spielt bei big tobacco weit langem keine entscheidende Rolle mehr“

Das ist so, als würdest du behaupten, dass das Saldo auf Konten mit der Nummer 8 am Ende keine Rolle mehr spielt. Denn Geld ist nun einmal Geld.

„Tabakaktien werden mit einem hohen Discount von 30-40% zu ihrem vermeintlich fairen Wert gehandelt.“

Wenn das so wäre, wäre der faire Wert falsch berechnet. Glücklicherweise kann im Aktienfinder jeder den fairen Wert so einstellen, wie er es für richtig hält.

„Ich kann mir hier auch weitere Kursrückgänge von 10-20% gut vorstellen“

Das kann man bei keiner Aktie ausschließen.

LG!

genau, darum ist der „faire Wert“ für mich auch nur theoretisch, sonst würde Mr. Market es anders sehen 😉 Aber klar, man kann sich gegen den Markt stellen – darf jeder selbst entscheiden 🙂

Tabakaktien befinden sich ganz klar in einem nie dagewesenen Bärenmarkt seit 2017 – das sind die Fakten.

Man kann natürlich auf einen Turnaround spekulieren. Aber the trend is your friend – dass eine BAT jemals wieder ein Aktienkurs von über 60€ hat ist für mich ausgeschlossen.

„Tabakaktien befinden sich ganz klar in einem nie dagewesenen Bärenmarkt seit 2017 – das sind die Fakten.“

Diese „Fakten“ solltest du vielleicht nochmal einer Prüfung unterziehen. BATS hat die gesamten 90er Jahre nur seitwärts geschwankt und ist kurz vor dem Jahrtausendwechsel um 60% abgestürtzt. Die Argumentation damals war sicher ähnlich wie heute, „die alten Branchen sind tot, der Turnaround ist möglich, aber unwahrscheinlich etc.“.

Trotz rückläufiger Raucherzahlen schaffte es die Aktie dann trotzdem, die nächsten 20 Jahre in der Spitze um den Faktor 10 zu steigen (Dividenden noch gar nicht einbezogen). Auch wenn ich so einen starken Anstieg in Zukunft für unwahrscheinlich halte, der übergeordnete Trend ist bei BATS noch immer intakt. Sorgen würde ich mir in der Branche aktuell nur um Imperial Brands machen.

Bei der Analyse eines Wertes stelle ich meine persönliche Meinung ganz nach hinten und lasse die Zahlen sprechen. Man kann heute noch nicht mal sagen was morgen mit einer Fitness-Welle und vielen anderen Dingen auf uns zu kommt oder wieder geht. Auch Corona ist heute bestimmt ein harter, gesellschaftlicher Einschlag, aber was in ein paar Wochen ist, ….???? Das Management bei BAT macht einen guten Job und die Zahlen der Firma sprechen für sich. Da ich ethisch mit Tabak kein Problem habe ist BAT ein Teil im Depot und wird wohl auch nachgekauft.

Das Geschäftsmodel von BAT ist aus meiner Sicht sehr einträglich, im Gegensatz zum Beispiel zu Technoligiefirmen. Wenn ein Techkonzern technologisch nicht hinterher kommt, einen Fehler macht oder die Konkurenz etwas Bahnbrechendes herausbring, ist das Risiko des Kurseinbruchs größer. Bis hin zur Insolvenz.

Noch nichteinmal Immobilien sind Sicher. Daher wie oben Beschrieben: Zahlen und Analyse.

Good luck beim Investieren Fino, you gonna need it 😀

ja genau, Zahlen sind entscheidend. Und die sagen, dass seit 2017 BAT – 50% Kursverluste erlitten hat – Facts