Weiter geht es mit der Analyse von Top-REITS. In einem meiner letzten Artikel hatte ich mir American Tower und Digital Realty Trust näher angesehen. Nun fühlen wir der Realty Income Aktie auf den Zahn, auch als “The Monthly Dividend Company” bekannt und ein sehr beliebter Titel in vielen Dividendendepots. Die aktuelle Dividende liegt bei 3,4 Prozent, wird monatlich ausgeschüttet und steigt seit nunmehr 22 Jahren im Schnitt um jährlich knapp 5 Prozent, was die Popularität des REITs erklären dürfte.

Diese kostenlsoe Aktienanalyse kannst du auch als Video sehen.

Das Unternehmen besitzt und vermietet Einkaufszentren, in denen insbesondere Güter und Dienstleistungen des täglichen Lebens über die Theke gehen. Unter den Mietern von Realty Income befinden sich Supermärkte (z.B. Walmart, 7-Eleven), Ramsch-Läden (z.B. Dollar-Tree), Apotheken (z.B. Walgreens, CVS), Baumärkte (z.B. Home Depot), Fitness-Clubs und Kinoketten. Tendenziell konjunkturrobuste Mieter sowie langfristige Mietverträge mit Laufzeiten zwischen 10 bis 20 Jahren sorgen bei den Einnahmen von Realty Income für Planungssicherheit. Dies um so mehr, als dass die Mietverträge übliche Ausgaben des Vermieters, wie Grundsteuer, Gebäudeversicherung und Instandhaltungskosten, auf den Mieter übertragen.

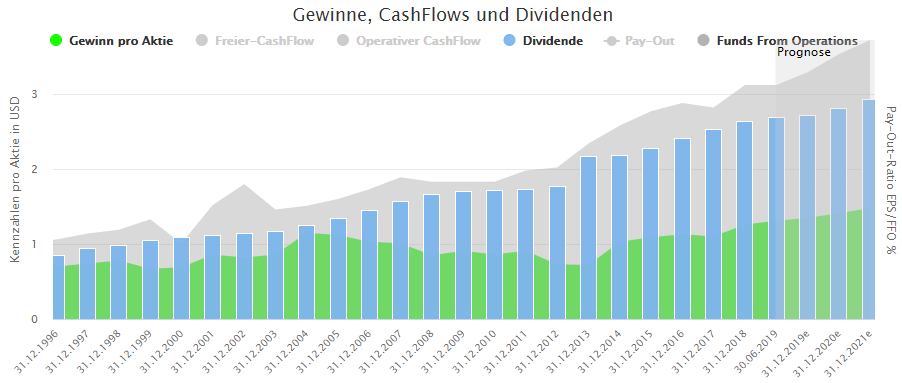

Allerdings fällt das organische Wachstum aufgrund der langlaufenden Mietverträge mit jährlichen Erhöhungen um die 1,5 Prozent eher bescheiden aus. Um das langfristige Dividendenwachstum von knapp 5 Prozent im jährlichen Mittel beizubehalten, ist Realty Income deshalb auf Zukäufe angewiesen.

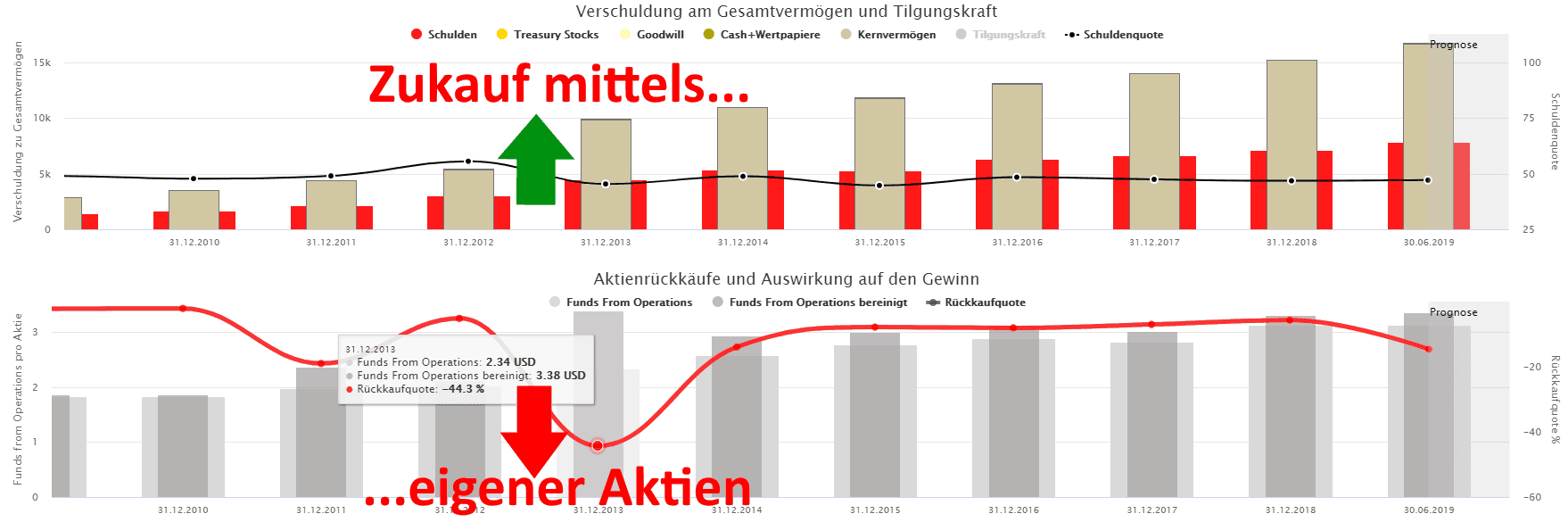

Die Finanzierung für den Erwerb neuer Immobilien erfolgt durch Schulden sowie die Ausgabe neuer Aktien (Eigenkapitalerhöhung). So finanzierte Realty Income im Jahr 2013 die Übernahme des REITs Amercian Realty Capital Trust für knapp 3 Milliarden USD durch eine Kapitalerhöhung, wodurch die Anzahl der ausstehenden Aktien um über 40 Prozent nach oben schoss.

Die Zukäufe durch Ausgabe neuer Aktien führt zu einer Verwässerung des Gewinns und der Dividende pro Aktie. In der Regel wird die Verwässerung durch den fremdfinanzierten Anteil der Zukäufe sowie das zusätzliche zukünftige Gewinnwachstum jedoch überkompensiert.

Die Bewertung der Realty Income Aktie

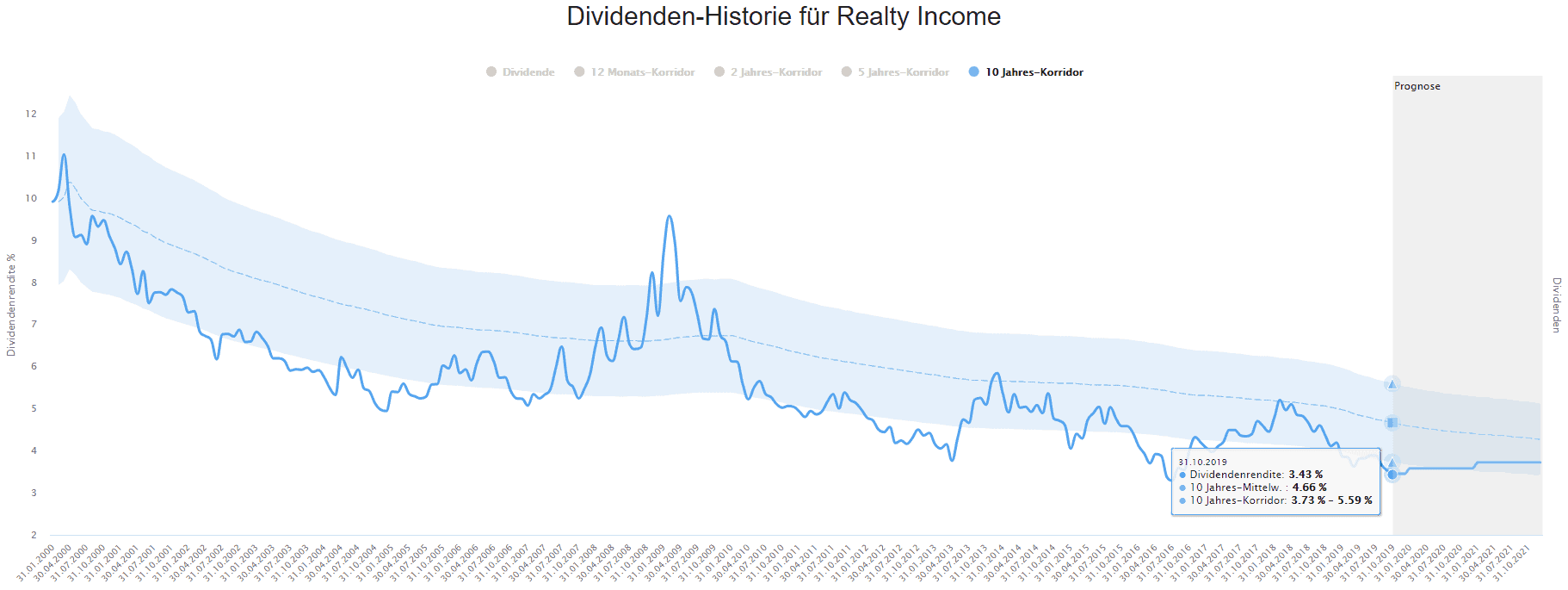

Als REIT ist Realty Income in erster Linie für Dividendenfans interessant. Der Dividenden-Turbo zeigt, wie hoch die aktuelle Dividendenrendite im historischen Vergleich ausfällt. Eine historische hohe Dividendenrendite lässt auf eine günstige Einstiegsgelegenheit hoffen und umgekehrt.

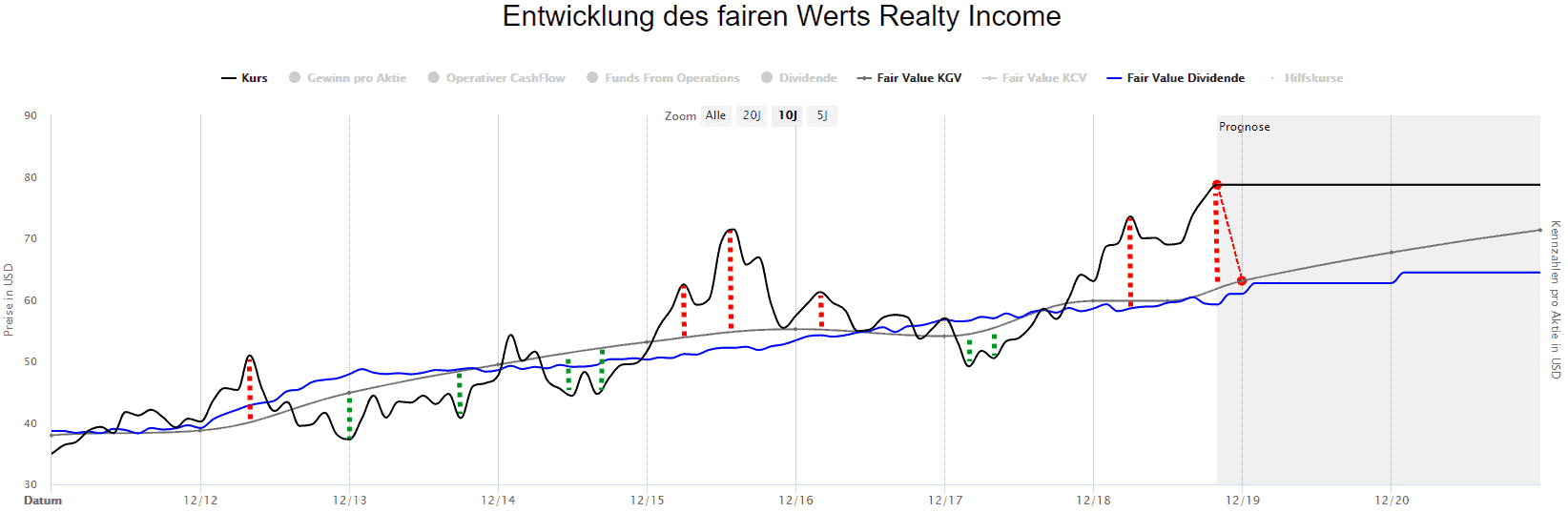

Leider liegt die aktuelle Dividendenrendite nahe dem historischen Allzeittief. Nur im Sommer 2016 lag die Dividendenrendite noch niedriger. Auffällig ist, dass die Dividendenrendite innerhalb der letzten Jahre trotz gleichmäßig steigender Dividende stark schwankte. Der Aktienkurs verlief dementsprechend volatil, wie du in der Dynamischen Aktienbewertung erkennst:

Phasen einer deutlichen Überbewertung der Aktie werden regelmäßig von Phasen einer moderaten Unterbewertung abgelöst. Aktuell sind wir in der Phase einer deutlichen Überbewertung in einer Größenordnungn der Überbewertung im Sommer 2016. Bei einem fairen Wert von ca. 63 USD und einem Kurs von 78,73 USD beträgt das derzeitige Korrekturpotential 20 Prozent. Im Vergleich zu anderen "High-Flyer-Aktien" fällt die Überbewertung noch bescheiden aus. Allerdings solltest du berücksichtigen, dass das Wachstum von Realty Income relativ bescheiden ausfällt, weshalb die Aktie entsprechend lange benötigt, um dank steigender Gewinne in den fairen Wert hineinzuwachsen.

Fazit: Ein sukzessiver Einstieg dem Einmalkauf vorziehen

Ein Einmalkauf drängt sich mir aufgrund des Korrekturpotentials derzeit nicht auf. Ein sukzessiver Einstieg per Sparplan erscheint mir hier die bessere Wahl. Für einen Einstieg spricht, dass sich nicht vorhersagen lässt, wie lange die aktuelle Überbewertung andauern wird. Beispielsweise verleiht der abgeblasene Zinsanstieg in den USA REITs allgemein Rückenwind, weil der Schuldzins niedrig bleibt und Anleger aufgrund niedriger Zinsen weiterhin in dividendenstarke Titel wie REITs investieren werden.

Du möchtest ebenfalls von langfristig steigenden Kursen und Dividenden profitieren und möglichst günstig Qualitätsaktien kaufen? Dann ist der Aktienfinder mit über 30 US-REITs und knapp 600 der besten Dividendenaktien weltweit das Richtige für dich. Und falls du noch an der Seitenlinie stehst, erleichtert dir das Starterpaket den Einstieg. Online-Broker und kostenlose Vollmitgliedschaft im Aktienfinder inklusive:

"Ich wünschte, ich hätte den Aktienfinder schon früher entdeckt " - Eines von über 18.000 zufriedenen Mitgliedern

3 Antworten

ganz nette Einnahmen aus deinem Blog

Derzeit schwankt die Wirtschaft, sodass REITs-Aktien davon stark betroffen sind.

Ich habe gehört, dass sich die Weltwirtschaft bald in einer Rezession befinden wird. Wird es Auswirkungen auf REITs-Aktien haben?