BlackRock ist der größte Vermögensverwalter der Welt. Der stetige Zufluss an verwalteten Kundengeldern und die damit verbundenen Einnahmen durch Gebühren hatte den Aktionären zuletzt traumhafte Renditen beschert. Die BlackRock Aktie ist seit November 2021 jedoch um 37 Prozent gefallen. Am Freitag hatte das Unternehmen die Geschäftszahlen des zweiten Quartals veröffentlicht und enttäuschte beim Gewinn. Dennoch stieg die BlackRock Aktie am Freitag um zwei Prozent, wobei auch der S&P500 um exakt zwei Prozent stieg. Wir blicken auf die neusten Geschäftszahlen und beurteilen, ob die BlackRock Aktie nach den Quartalszahlen ein Kauf ist.

| BlackRock Aktie | |

| Logo | |

| Datum | 18.07.2022 |

| ISIN | US09247X1019 |

| Branche | Finanzen |

| Sektor | Management & Fonds |

| Börsenwert | 93 Milliarden EUR |

| Kursreaktion | +2,0% |

Key Performance Indicators – So misst BlackRock seinen Geschäftserfolg

Die zwei wichtigsten branchenspezifischen Key Performance Indicators (Erfolgskennzahlen) des operativen Geschäfts sind erstens die Kennzahl „Assets Under Management“ (AUM). Die AUM bezeichnet alle finanziellen Vermögenswerte, die BlackRock für seine Kunden verwaltet. BlackRock bezieht dabei nur Kundengelder ein, bei denen es die Anlageverwaltung für mindestens 12 Monate übernimmt. Für die Verwaltung der angelegten Kundengelder verlangt BlackRock von seinen Kunden Gebühren. Zum anderen ist der Net Inflow von herausragender Bedeutung. Der Net Inflow ist die Differenz zwischen der Ein- und Auszahlung von Kundengeldern. Daneben sind selbstverständlich der Umsatz, die operative Marge, der Gewinn pro Aktie (EPS) und natürlich auch die Dividende pro Aktie für BlackRock und seine Aktionäre relevante Erfolgskennzahlen.

| AUM in Mrd. USD |

Net Inflow in Mrd. USD |

Umsatz in Mrd. USD |

Operative Marge in ppts. |

EPS in USD |

Dividende in USD |

|

| Ergebnis | 8.487 | 90 | 4.526 | 36,9% | 7,36 | 4,88 |

| vs. Vorjahresquartal | -10,6% | 10,6% | -6,1% | -3,2% | -29,6% | 18,2% |

| Schätzungen | 8.931 | 126 | 4.553 | 38,3% | 7,87 | 4,88 |

| Surprise | -5,0% | -29,0% | -0,6% | -1,4% | -6,5% | 0,0% |

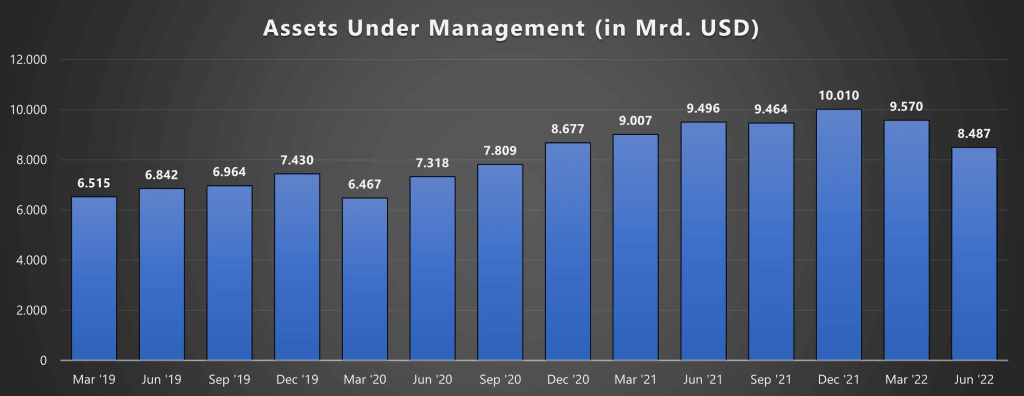

BlackRock verwaltete zum Abschluss des zweiten Quartals ein Vermögen im Wert von knapp 8,5 Billionen USD (AUM). Die Analysten schätzten das AUM auf 8,9 Billionen USD, also 5 Prozent mehr. Im Vergleich zum Vorjahresquartal fielen die AUM sogar um elf Prozent. Noch im Dezember 2021 erzielten die AUM einen Rekordwert von 10 Billionen USD. Das rückläufige AUM kann zwei Ursachen haben. Zum einen können Kundengelder abgezogen werden. In diesem Fall ist der Net Inflow negativ. Mit einem positiven Net Inflow von 90 Milliarden USD war dies im letzten Quartal allerdings nicht der Fall. Daher kam der Rückgang ausschließlich durch Kursrückgänge an der Börse zustande, für die laut dem CFO Gary Shedling der bereits bekannte Strauß an Problemen wie hohe Inflation, Zinserhöhungen, Ukraine-Kriege und in Folge dessen Rezessionsängste verantwortlich sind.

Im Übrigen setzt der starke Dollar dem größten Vermögensverwalter zu, denn der Währungseffekt senkt den Wert von Beteiligungen, die nicht in USD notieren. Wie der starke USD nicht nur das AUM bei BlackRock, sondern auch in deinem Depot beeinflusst, erfährst du in unserem neusten Artikel Starker USD, schwacher Euro – Diese 100 Aktien profitieren.

„Global equity and debt markets delivered their first – worst first half returns in decades as investors reacted to uncertainty associated with rising recession fears, surging inflation, interest rate hikes and geopolitical tensions. In total, these market declines, along with significant dollar appreciation against major currencies, reduced the value of BlackRock’s assets under management by $1.7 trillion since December 31.“, Gary Shedlin, CFO BlackRock, Q2 2022 Earnings Call Transcript

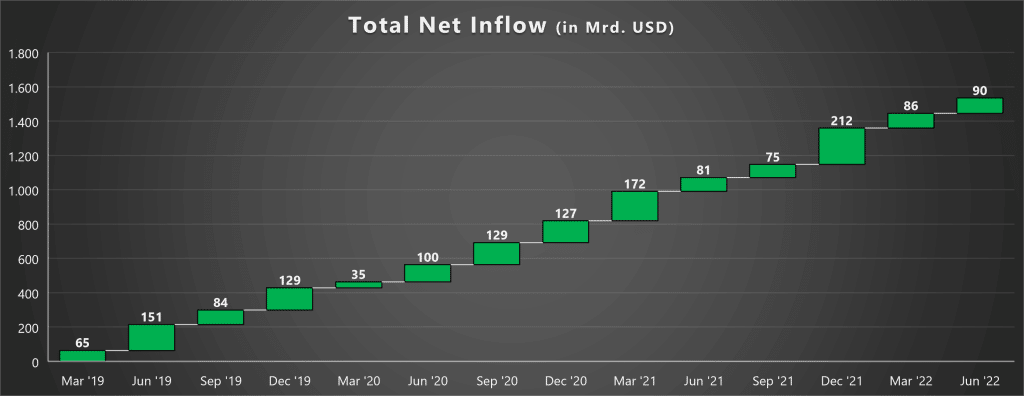

Der Net Inflow von BlackRock ist mit 90 Milliarden USD weiter positiv und weist gegenüber dem Vorjahresquartal mit einem Net Inflow von 81 Milliarden USD sogar eine Steigerung auf. Dennoch erwarteten die Analysten für das zweite Quartal einen noch höheren Net Inflow von 126 Milliarden USD. Gary Shedlin spricht von einem positiven Net Inflow auf breiter Front.

„Flows were positive across all product types and regions, demonstrating the diversification of our differentiated platform, even in the face of macro and industry headwinds and an ability to quickly adapt to changing client needs.“, Gary Shedlin, CFO BlackRock, Q2 2022 Earnings Call Transcript

Entgegen der Aussage des CEOs verringerte sich der Net Inflow von aktiven Fonds jedoch um 10 Milliarden USD. D.h. die Kunden haben Geld von aktiv gemanagten Fonds abgezogen. Zwar stehen aktiv gemanagte Fonds nur für 10 Prozent des AUM, allerdings erwirtschaftet BlackRock mit diesem Produktsegment 31 Prozent seiner Gebühren (Base Fees).

„Retail net outflows of $10 billion reflected industry pressures in active fixed income and world allocation strategies, partially offset by strength in index SMAs, municipal bonds and our systematic multi-strategy alternatives fund. Gross sales in U.S. active mutual funds have remained strong, but were offset by elevated redemptions from long-duration fixed income, high-yield and growth equities.“, Gary Shedlin, CFO BlackRock, Q2 2022 Earnings Call Transcript

Die Einnahmen von BlackRock basieren überwiegend auf prozentuale Vergütungen des verwalteten Vermögens. Da dieses sank, sank auch der Umsatz gegenüber dem Vorjahresquartal um 6,1 Prozent, erfüllte aber die Erwartung der Analysten.

„Second quarter revenue of $4.5 billion was 6% lower year-over-year, primarily driven by the impact of significantly lower markets and dollar appreciation on average AUM and lower performance fees.“, Gary Shedlin, CFO BlackRock, Q2 2022 Earnings Call Transcript

Für das zweite Quartal sank gegenüber dem Vorjahr die operative Marge von BlackRock um 3,2 Prozentpunkte (321 Basispunkte) auf 36,9 Prozent. Die erwarteten dagegen eine operative Marge von 38,3 Prozent. Aus Sicht des Aktionärs ist positiv, dass die leistungsbezogenen Ausgaben für Mitarbeiter um sechs Prozent sanken, da ein erheblicher Teil der Vergütung auf Basis der Entwicklung des operativen Gewinns erfolgt. Tatsächlich sind die leistungsbezogenen Vergütungen mit 30 Prozent des Umsatzes der größte Kostenblock bei BlackRock.

„Employee compensation and benefit expense was down 6% year-over-year, primarily reflecting lower incentive compensation due to lower operating income and performance fees and lower deferred compensation expense, driven in part by the mark-to-market impact of certain deferred cash compensation programs partially offset by higher base compensation.“, Gary Shedlin, CFO BlackRock, Q2 2022 Earnings Call Transcript

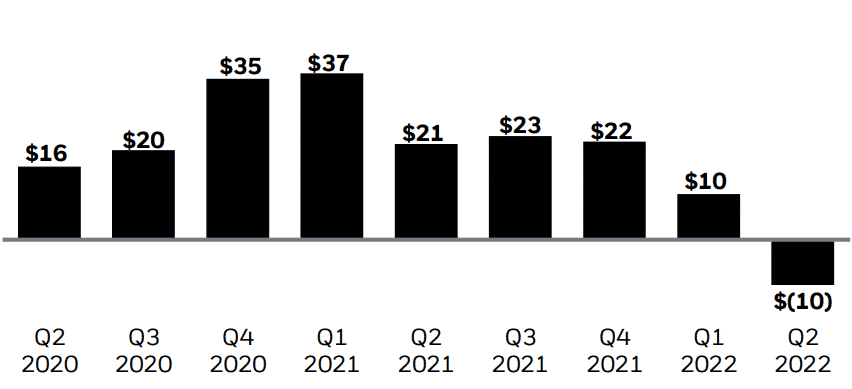

Der adjustierte Gewinn pro Aktie betrug 7,36 USD, womit das Ergebnis 6,5 Prozent unter den Erwartungen der Analysten lag. Im Vergleich zum Vorjahresquartal ist das EPS aufgrund des niedrigeren operativen Gewinns sogar um knapp 30 Prozent gefallen.

„Operating income of $1.7 billion was down 14% year-over-year, while earnings per share of $7.36 was down 30%, also reflecting meaningfully lower non-operating income compared to a year ago.“, Gary Shedlin, CFO BlackRock, Q2 2022 Earnings Call Transcript

Die Dividende wurde gegenüber dem Vorjahresquartal auf 4,88 USD wie erwartet um über 18 Prozent erhöht.

So blickt das BlackRock Management in die Zukunft

Bei BlackRock veröffentlicht das Management keine zahlenbasierten Ausblicke für das laufende oder gar für die nächsten Geschäftsjahre. Zwischen den Zeilen der Aussagen des CEOs Laurence D. Fink und seinem CFO Gary Shedling lässt sich aber zumindest deren Erwartungen im Ansatz nachvollziehen.

Obwohl die derzeitigen Schwierigkeiten im wirtschaftlichen Umfeld die aktuellen Geschäftsergebnisse belasten, sieht der CEO der Zukunft den gelassen entgegen. Denn es sei nicht das erste Mal, dass BlackRock massiven ökonomischen Widerständen trotzt.

“Over the course of BlackRock’s 34-year history, we have experienced numerous periods of volatility and uncertainty, and BlackRock has always come through stronger. It is during periods like these that we differentiate ourselves even more with clients and further deepen those relationships. I see more opportunities for BlackRock today than ever before, and remain confident in our ability to deliver long-term growth for our clients, shareholders and employees.”, Laurence D. Fink, CEO, BlackRock Reports Second Quarter 2022

Die langfristige Zuversicht des CFOs bedeutet jedoch nicht, dass BlackRock gegenüber den Turbulenzen am Markt immun sei, was ganz besonders für den Fall einer globalen Rezession gilt.

„While we are not immune to market headwinds, the last few months have only given us more conviction and our strategy and ability to deliver differentiated growth over the long-term.“, Gary Shedlin, CFO BlackRock, Q2 2022 Earnings Call Transcript

Die Prognosen der Analysten erwarten zum Ende des Geschäftsjahres jedenfalls einen Rückgang des bereinigten Gewinns pro Aktie auf 34,34 USD und damit einen Gewinnrückgang von über zwölf Prozent gegenüber dem Vorjahr. Im folgenden Geschäftsjahr soll der Gewinn pro Aktie wieder um zwölf Prozent ansteigen, aber erreicht nicht wieder das Niveau aus dem Geschäftsjahr 2021.

Ist die BlackRock Aktie günstig bewertet?

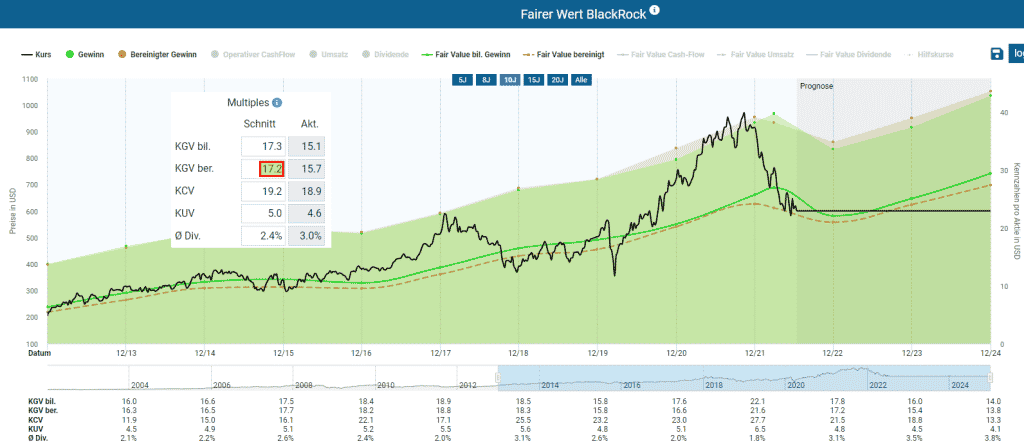

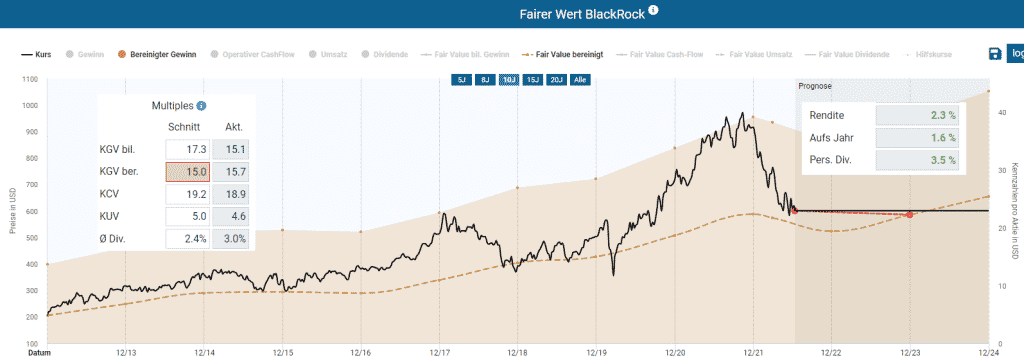

Die Dynamische Aktienbewertung des Aktienfinders ermittelt den fairen Wert der BlackRock Aktie und sagt aus, ob die Aktie gemessen an der historischen Bewertung aktuell über- oder unterbewertet ist. Im Aktienfinder kann der Fair Value auf den bilanzierten Gewinn, den bereinigten Gewinn, den operativen Cash-Flow, den Umsatz oder die Dividende berechnet werden. Welche Kennzahl für die Bewertung der BlackRock Aktie am besten geeignet ist, erfährst du im nachfolgenden Unterkapitel.

So wird die BlackRock Aktie bewertet

Für die BlackRock Aktie eignet sich die Bewertung nach dem bereinigten Gewinn. Zusätzlich kannst du auch den fairen Wert auch den bilanzierten Gewinn verwenden, der vom bereinigten Gewinn nur leicht abweicht. In dem nachfolgenden Bewertungsszenario wird der faire Wert auf Basis der letzten zehn Geschäftsjahre herangezogen. So bewertete der Markt die BlackRock Aktie im Schnitt der letzten zehn Jahre mit dem Faktor 17,2 des bereinigten Gewinns. Nach dem Corona-Crash baute sich gemessen am fairen Wert eine enorme Überwertung der BlackRock Aktie auf. Durch den Kursrückgang im letzten halben Jahr scheint die BlackRock Aktie auf den ersten Blick fair bewertet zu sein.

So hoch ist das Renditepotenzial

Für die Dynamische Aktienbewertung der BlackRock Aktie habe ich mich entschieden in der Bewertung das durchschnittliche bereinigte KGV von 17,2 auf 15 abzusenken. Damit preise ich die Möglichkeit einer Rezession in einem über Jahre andauernden schwierigem wirtschaftlichen Umfeld ein. Bereits im Jahr 2019 war die BlackRock Aktie im Schnitt mit einem bereinigten KGV von knapp über 15 bewertet.

Mit dieser Herangehensweise ergibt sich für das Geschäftsjahr 2023 mit der Dividende ein Renditepotenzial von 1,6 Prozent auf das Jahr. Diese Rendite liegt weit unter der durchschnittlich zu erwartenden Marktrendite.

Im Aktienfinder kannst du für jede beliebige Aktie ein Kauflimit hinterlegen, um auf einen Kursrücksetzer zu warten. Die folgende Tabelle zeigt den Zusammenhang zwischen dem jeweiligen Einstandskurs und der Renditeerwartung p.a. inklusive Dividende bis zum Ende des nächsten Geschäftsjahres zum 31.12.2023 sowie zum übernächsten Geschäftsjahr zum 31.12.2024. Wenn die Aktie beispielsweise auf 500 USD fällt, wären unter Berücksichtigung des oberen Ansatzes kurzfristig 15 Prozent erwartete Rendite möglich.

| Kaufkurs | Erwartete Rendite p.a. für GJ 2023 |

Erwartete Rendite p.a. für GJ 2024 |

| 600,37 € | 1,6% | 6,8% |

| 580,00 € | 3,9% | 8,1% |

| 560,00 € | 6,2% | 9,4% |

| 540,00 € | 8,5% | 10,7% |

| 520,00 € | 10,7% | 11,9% |

| 500,00 € | 13,0% | 13,2% |

| 480,00 € | 15,3% | 14,5% |

| 460,00 € | 17,6% | 15,8% |

| 440,00 € | 19,8% | 17,1% |

| 420,00 € | 22,1% | 18,3% |

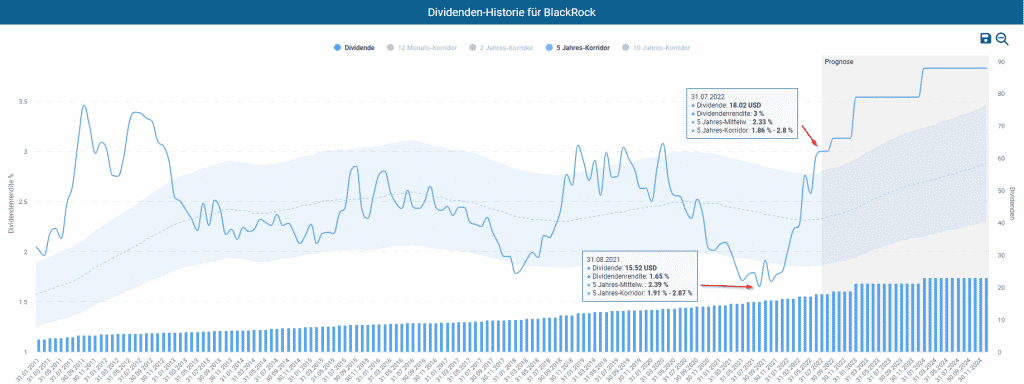

Wie attraktiv ist die BlackRock Dividende?

Der Dividenden-Turbo zeigt, dass für die BlackRock Aktie der 5-Jahres-Mittelwert der Dividendenrendite bei 2,33 Prozent liegt. Aktuell weist die BlackRock Aktie eine Dividendenrendite genau 3,0 Prozent aus und liegt damit über dem Mittelwert. Noch im August 2021 lag die Dividendenrendite bei nur 1,65 Prozent. Damit hat sich die Dividendenrendite aufgrund des Kursrückgangs und der stetigen Erhöhung der Dividenden um über 80 Prozent gesteigert und sendet die Dividendenrendite gemessen am 5-Jahres-Mittelwert ein Kaufsignal. Bereits für das nächste Jahr könnte die persönliche Dividendenrendite dank des prognostizierten Dividendenwachstum auf 3,5 Prozent steigen.

So schneidet BlackRock in der Aktienfinder Scorecard ab

Die Aktienfinder Scorecard gibt die Attraktivität einer Aktie für die drei beliebtesten Anlagestrategien wieder. Bei der Dividendenertrags-Strategie setzt du auf hohe Dividenden von Anfang an, bei der Dividendenwachstums-Strategie auf dynamisches Dividendenwachstum und bei der Gewinnwachstums-Strategie auf hohe Kursgewinne. Während einige Aktien für mehrere Strategien geeignet sind, schneiden andere Aktien nur bei einer oder auch keiner Anlagestrategie gut ab. Allen Anlagestrategien ist gemein, dass sie auf Qualitätsaktien mit langfristigem Gewinnwachstum setzen. In diesem Artikel stellen wir die Aktienfinder Scorecard vor.

Die BlackRock Aktie kommt für Investoren in Frage, die eine Dividendenertrags- oder Dividendenwachstums-Strategie verfolgen. Mit einer Dividende von 3,0 Prozent geht mit einem Aktienkauf eine ansehnliche Dividendenrendite einher. Das Dividendenwachstum mit 14,9 Prozent pro Jahr auf die letzten fünf Jahre erfüllt ebenfalls die Anforderung der Dividendenwachstums-Strategie, die ein Wachstum der Dividenden von 15 Prozent vorgibt. Einziger kleiner Wehrmutstropfen ist der Score für die kurzfristige Renditeerwartung, die sich anhand des ermittelten Renditepotenzial im oberen Kapitel orientiert. Für Anhänger einer Gewinnwachstums-Strategie ist die BlackRock Aktie weniger attraktiv.

Höchste Zeit, dass sich das ändert!

Fazit – Ich setze ein Kauflimit auf die BlackRock Aktie

Ich bin vom Geschäftsmodell des weltweit größten Vermögensverwalters weltweit überzeugt. Umsatz und Gewinn in den letzten beiden Jahrzehnten lassen auf eine Qualitätsaktie schließen, was durch die Punktzahl in der Aktienfinder Scorecard bestätigt wird.

Dennoch ist die BlackRock Aktie zum aktuellen Kurs für mich kein Kauf. Denn aufgrund der drohenden Rezession sehe ich im Aktienkurs weiteres Abschlagspotenzial. So verdeutlichen die jüngsten Quartalszahlen, dass BlackRock unter dem Bärenmarkt leidet. Insbesondere der negative Net Inflow im sehr profitablen Geschäft mit aktiven Fonds sollte im Blick gehalten werden. Bei einem Aktienkurs von 500 USD halte ich das Risiko einer weiteren Börsenschwäche jedoch für eingepreist. Parallel würde sich mit durch den geringeren Kaufkurs die Dividendenrendite beim Einstieg von 3,0 auf 3,6 Prozent erhöhen. Unabhängig vom Aktienkurs, halte ich die BlackRock Aktie für einen Sparplan als hervorragend eignet.

Übrigens findest du noch mehr spannende Vermögenverwalter-Aktien wie Blackstone, Charles Schwab, die T. Rowe Price Group und viele weitere im beliebtesten Aktienfinder Deutschlands.

4 Antworten

Ich liebe diene Aktienanalysen. Alle wichtigen Fakten und dazu noch eine persönliche Einschätzung. Top!

Danke sehr für die motivierenden Worte! 🙂

Interessanter Artikel. Habe jetzt für unter 525€ mal ein Kaufsignal eingestellt. Da erscheint mir die Aktie ganz attraktiv und mir fehlen noch Finanzen im Portfolio, die sind zu gering vertreten.

Da bietet sich BlackRock definitiv als gute Aktie an, auch weil ich keine Banken kaufe.

Danke sehr für das Feedback! Dann fahren wir eine ähnliche Einstiegsstrategie. Ich wünsche viel Erfolg! 🙂