Ob Aktien, Autos, Kleidung oder Lebensmittel. Tendenziell versuchen wir immer zu einem günstigen Preis zu kaufen. Beim Konsum bekommen wir so mehr für unser Geld, während sich bei einem günstigen Kauf von Aktien unsere Renditeerwartung erhöht.

Kurse gehen rauf und runter…

Teilweise entstehen Kaufkurse, weil es an der Börse steil bergab geht. Jüngste Beispiele für einen Einbruch auf breiter Front waren der Corona-Crash oder der momentane Abverkauf von Tech-Aktien. Kaufkurse gehen aber nicht immer mit einem medienwirksamen Crash einher. Kaufkurse entstehen auch, wenn die positiven Fundamentaldaten der Unternehmen vom Markt nicht entsprechend gewürdigt werden und infolgedessen der Aktienkurs eher schleichend in die Zone der Unterbewertung rutscht. Oft handelt es sich bei solchen Aktien um aktuelle Underperformer, die in den Augen vieler Anleger eher unsexy sind.

…der faire Wert der Aktie bleibt

Doch wenn die Fundamentaldaten stimmen, wird sich die Stimmung irgendwann drehen und der Aktienkurs wieder steigen. In diesem Format konzentrieren wir uns deshalb auf Aktien mit guten Fundamentaldaten und günstigen Kaufkursen. Dafür schauen wir uns nun regelmäßig mehrere Aktien an, die ich für euch recherchiere, und bewerte diese zum einen anhand der historischen Bewertung der Aktie und zum anderen im Vergleich zur Konkurrenz. Denn eines ist klar. Kurzfristig können Kurse stark schwanken, aber langfristig wird sich der Kurs einer Aktie immer dem fairen Wert des Unternehmens annähern.

Wie gehe ich vor?

Um günstige Aktien zu finden, schaue ich mir zunächst die durchschnittliche aktuelle Bewertung anhand mehrerer Kursverhältnisse an. Ich nutze hierfür die Dynamische Aktienbewertung des Aktienfinders. Hier sehe ich auf deinen Blick, wie sich wie sich der Kurs über die Jahre und Jahrzehnte im Vergleich zum Gewinn, dem Cashflow und der Dividende entwickelt hat.

Peergroup-Vergleich

Zusätzlich zum Vergleich mit demselben Unternehmen zu verschiedenen Zeitpunkten, gibt ein Peergroup-Vergleich weiteren Aufschluss über die relative Bewertung einer Aktie. So bekommt man zusätzlich eine Vorstellung von der relativen Bewertung des Unternehmens innerhalb seiner Branche.

Mögliche Risiken analysieren

Teilweise hat die vermeintliche Unterbewertung handfeste Gründe. Diese gilt es zu finden, zu analysieren und ihre Bedeutung einzustufen.

Anschließend ausführliche Analyse

Sollte das Unternehmen sowohl in Relation zu sich selbst, zu den anderen Unternehmen und bezogen auf Chancen-Risiko-Profil günstig erscheinen, so kannst du eine ausführlichere Analyse starten. Wie ich das mache, kannst du auf meinem Blog finanzpla.net lesen.

Ist die Rio Tinto Aktie eine Kaufgelegenheit?

Als erstes Unternehmen ist Rio Tinto an der Reihe. Bei Rio Tinto handelt es sich um eines der größten Bergbauunternehmen der Welt. Zugleich ist der Konzern bezüglich der abgebauten Produkte, also der Mineralien und Metalle, stark diversifiziert. Seinen Sitz hat das Unternehmen sowohl in Großbritannien als auch in Australien.

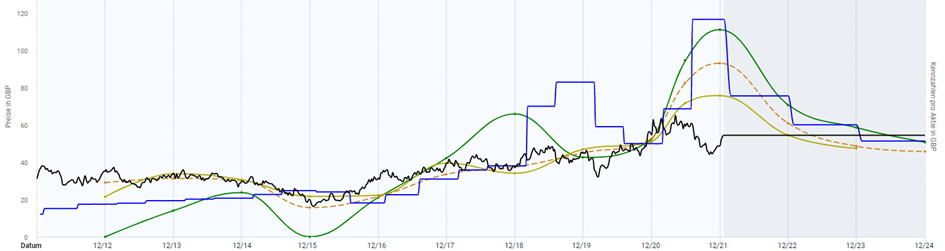

Der historische faire Wert der Rio Tinto Aktie

Zuerst untersuche ich Rio Tinto daraufhin, ob das Unternehmen in Bezug auch seine eigenen historischen Kursverhältnisse aktuell günstig bewertet scheint. Dies ist augenscheinlich der Fall. Der Kurs (schwarz) befindet sich aktuell deutlich unter allen fairen Werten. Insbesondere das Verhältnis der Dividende (blau) und des bilanziellen Gewinns (grün) zur Aktie ist im Moment besonders niedrig. Die Frage ist, warum der Kurs nicht deutlich höher steht. Bevor wir das klären, vergleichen wir das Unternehmen zunächst mit der Bewertung der Konkurrenz.

Fair Value über Multiples Rio Tinto

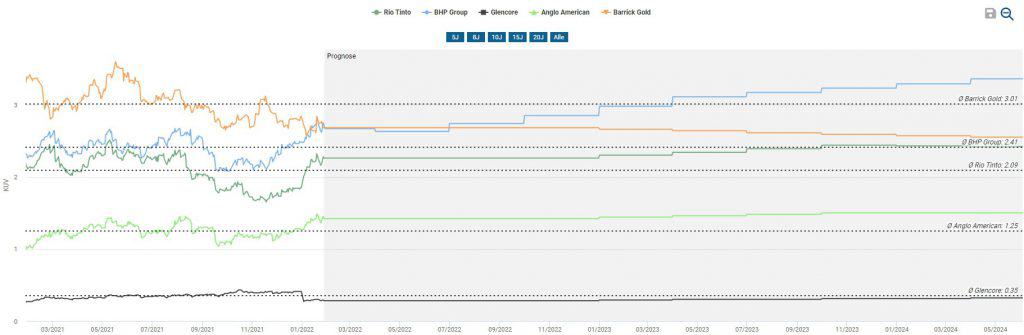

Bei der Peergroup ziehe ich große internationalisierte und diversifizierte Bergbauunternehmen heran, die zudem in demokratischen Industrieländern angesiedelt sind, um die Risiken besser vergleichbar zu machen.

KGV Peergroup Rio Tinto

Als erstes vergleichen wir mal das aktuelle KGV der verschiedenen Unternehmen. Auf Abbildung 2 seht ihr den entsprechenden Peergroup-Vergleich. In der Tat sind hier fast alle KGVs dicht beieinander, aber man kann immerhin sagen, dass Rio Tinto auch hier nicht besonders hoch bewertet ist.

KCV Peergroup Rio Tinto

Beim Kurs-Cashflow-Verhältnis sind die Unternehmen wesentlich gestreuter. Aber auch hier ist Rio Tinto wieder nicht sonderlich günstig, aber auch bei weitem nicht das teuerste Unternehmen der Peergroup. Bei KCV von gut 7 bis unter 4 befindet man sich mit einer Bewertung von gut 6 im oberen Mittelfeld der Bewertung.

KUV Peergroup Rio Tinto

Dieses Bild festigt sich beim Kurs-Umsatz-Verhältnis. Während Barrick Gold mit einem KUV von 2,5 auch hier das teuerste Unternehmen ist, ist Rio Tinto mit einem Verhältnis von ca. 2,2 schon etwas günstiger. Schaut man sich die etwas kleineren Unternehmen Anglo American und Glencore an, so sind diese nach Umsatz aber weitaus niedriger bewertet.

Umsatz = Menge x Preis

Wir halten fest, dass Rio Tinto bezogen auf sich selbst relativ gesehen aktuell recht günstig zu haben ist. Schaut man sich allerdings die Branche über eine Peergroup ähnlicher Unternehmen an, stellen wir fest, dass die Bewertung von Rio Tinto eher im oberen Mittelfeld mitspielt. Woher kommt diese Diskrepanz? Eine mögliche Erklärung sind die aktuell extrem hohen Rohstoffpreise. Diese beflügeln momentan den Umsatz (Preis mal Menge) und alle anderen Ertragswerte. Deshalb scheinen die aktuellen Fundamentaldaten den tatsächlichen Aktienkursen entwachsen.

Normalisierung der Preise

Warum steigen die Aktienkurse der Rohstoffkonzerne nicht? Wahrscheinlich erwartet die Börse zwei gegenläufige Dinge, die ich ebenfalls erwarte. Zum einen werden die Rohstoffpreise sinken, sobald die internationalen Lieferketten nach der Pandemie wieder in Schwung kommen und es keinen Nachfrageüberhang mehr gibt. Zum anderen heißen steigende Rohstoffpreise zwar mehr Umsatz, auf der anderen Seite muss diese energieintensive Branche der Bergbauunternehmen aber auch viel mehr für Kohle, Öl, Gas und Strom bezahlen.

Rio Tinto war schon immer ein Zykliker und auch der aktuelle Ausschlag nach oben wird nicht nachhaltig sein. Allein nach dem Vorgehen in diesem Beitrag lässt sich aber trotzdem vermuten, dass die Rio Tinto Aktie momentan nicht überbewertet ist und du dir hier eine starke Dividende sichern kannst, wenn du mit den Schwankungen eines Bergbauunternehmens leben kannst. Eine detaillierte Analyse und eine Einschätzung des fairen Wertes über ein Discounted Cashflow- und ein Übergewinn-Berechnungsmodell findet ihr auch in der Rio Tinto Aktienanalyse auf meinem Blog.

Ist die Nintendo Aktie eine Kaufgelegenheit?

Als nächstes kommen wir zum Spielekonzern Nintendo. Ist das Unternehmen bereits im 19. Jahrhundert durch die Produktion von Trading Card Games entstanden, hat man sich über die Jahre und insbesondere in den letzten Jahrzehnten auf Spielekonsolen und zugehörige Software fokussiert. Im Vergleich zu Sony und Microsoft mit ihrer Playstation und Xbox konzentriert man sich aber mehr auf ein Spieleerlebnis für die ganze Familie und Casual Gamer als auf Hardcore Gamer und Grafik-Liebhaber.

Der historische faire Wert der Nintendo Aktie

Bei der Betrachtung der historischen Kursverhältnisse siehst du sofort eine zuletzt ähnliche Entwicklung wie bei Rio Tinto. Auch hier scheint man noch nie so günstig an Nintendo Aktien gekommen zu sein wie heute. Nintendo ist als Gaming-Unternehmen eigentlich weniger zyklisch als Bergbauunternehmen. Schauen wir uns jedoch zunächst den Vergleich mit der Konkurrenz an, bevor wir diese Annahme überprüfen.

Fair Value über Multiples Nintendo

Als Peergroup habe ich neben Nintendo auch Sony und Microsoft mit ihren Spielekonsolen berücksichtigt und zusätzlich als große Spieleentwickler noch Electronic Arts und Activision Blizzard (gehört evtl. bald zum Microsoft-Konzern) mit reingenommen. Ich habe euch alle fünf Analysen von mir zu den Einzeltiteln im Text verlinkt, falls euch eine detaillierte Analyse der einzelnen Unternehmen inklusive Fair Value-Berechnung interessiert.

KGV Peergroup Nintendo

In der Bewertung nach KGV sticht Microsoft mit der sehr hohen Bewertung heraus, die durch die letzten Marktkorrekturen aber etwas relativiert wurde. Alle anderen Titel bewegen sich eher zwischen einem KGV von 15 und 21, wobei Nintendo in der Tat am günstigsten ist.

KCV Peergroup Nintendo

Auch beim Cashflow sieht es ähnlich aus, Microsoft ist wieder das mit Abstand am teuersten bewertete Unternehmen und Nintendo findet sich mit Sony zusammen am unteren Ende der Skala wieder.

KUV Peergroup Nintendo

Auch beim Umsatz findet sich die gleiche Reihenfolge. Eine solch konsistente Bewertung über verschiedene Multiples hinweg ist recht attraktiv, da sie Sicherheit gibt. Auch beim Umsatz ist die Nintendo Aktie also eher eine günstige Aktie.

Gewinner der Pandemie

Bleibt die Frage, warum die Bewertung der Nintendo Aktie so günstig ist. Starke Kursverluste führen zu günstigen Bewertungen. Dies ist bei Nintendo jedoch nicht der Fall. Allerdings gab es ähnlich wie bei Rio Tinto im Rahmen der Covid-19 Pandemie eine Umsatzexplosion. Die Menschen saßen plötzlich zu Hause, konnten nichts mit Freunden unternehmen und besonders nicht in den Urlaub fliegen. In Folge gab es Langeweile und nicht ausgegebenes Geld. Da kam die Nintendo Switch gerade recht. Günstiger als die Konkurrenz und viel mehr auf Spieleabende in der Familie ausgelegt, konnte man in der breiten Masse besonders punkten.

Langfristiger Erfolg fraglich

Der Umsatz durch die Switch-Konsole ist aber bereits rückläufig, was auch bereits auf dem Zenit der Absatzzahlen in der Pandemie vom Vorstand vorhergesagt wurde. Es kommt also absolut nicht überraschend, dass die hohen Umsätze nicht nachhaltig sind. Deswegen ist der Kurs nicht in gleichem Umfang mit dem Gewinn gestiegen, sondern verharrte auf relativ niedrigem Niveau. Mit der Wii U hat Nintendo außerdem gezeigt, dass Konsolen auch floppen können, weswegen ein gleichwertiger Nachfolger der Switch absolut nicht gesetzt ist. Auch die Bemühungen Richtung Themenparks analog zu Disney stecken noch in den Kinderschuhen. Rechnet man diese Risiken mit ein, halte ich die Aktie nicht länger für günstig. Nintendos Erfolg ist mir zu sehr von einem einzigen Produkt abhängig, was die Aktie zu einer Wette auf die nächste erfolgreiche Spielekonsole macht.

Ist die Takeda Pharmaceutical Aktie eine Kaufgelegenheit?

Als letztes widmen wir uns mit Takeda Pharmaceutical einem etwas unbekannterem Titel. Das Unternehmen ist in der Forschung und Entwicklung sowie der Herstellung und Vermarktung von Arzneimitteln tätig, arbeitet viel mit verschreibungspflichtigen Medikamenten und forscht darüber hinaus an Krebstherapien sowie im Bereich der Neurologie und Gastroenterologie. Wie Nintendo hat auch Takeda seinen Sitz in Japan.

Der historische faire Wert der Takeda Pharmaceutical Aktie

Vergleichen wir den Verlauf der Bewertungen anhand der Kursverhältnisse im historischen Durchschnitt, so sehen wir hier ein anderes Bild als bei Rio Tinto und Nintendo. Bei Takeda ist der Kurs und auch die Bewertung nicht immer weiter gestiegen. Hier sieht es so aus, als ob die Ertragswerte schwanken, der Kurs seit 2018 kontinuierlich abgestraft wurde und das Unternehmen deswegen aktuell historisch gesehen relativ günstig bewertet ist. Im Anschluss ist es wichtig zu untersuchen, worin der Kursverfall begründet ist.

Fair Value über Multiples Takeda

Zunächst vergleichen wir Takeda aber wieder mit seinen Konkurrenten. Hier habe ich produzierende Pharmaunternehmen aus Industrieländern als Peergroup herangezogen.

KGV Peergroup Takeda

Als erstes nutzen wir das bereinigte KGV. So erkennst du bereits, dass Takeda Pharmaceutical deutlich niedriger als die Peergroup bewertet ist. Während Grifols ein KGV von über 16 aufweist, liegt Takeda bei ungefähr der Hälfte.

KCV Peergroup Takeda

Ähnlich sieht die Bewertung anhand des operativen Cashflows aus. 1€ Cashflow über die Aktien von Novartis, Grifols oder Amgen ist mehr als doppelt so teuer wie bei Takeda Pharmaceutical. Auch laut Cashflow ist das japanische Unternehmen aktuell sehr günstig bewertet.

KUV Peergroup Takeda

Als letztes vergleichen wir den Umsatz der Peergroup. Laut KUV ist der Unterschied zwischen den Unternehmen sogar am größten. Während Takeda abermals als günstigstes Unternehmen in Erscheinung tritt, ist die Bewertung des teuersten Unternehmens in der Peer Group nicht doppelt, sondern dreimal so hoch wie von Takeda Pharmaceutical.

Japan ist langweilig und Covid-19 interessant

Takeda erscheint also durchgehend sehr günstig bewertet, egal ob historisch gesehen zum eigenen Kurs oder aktuell im Vergleich zur Peergroup. Jetzt stellt sich die Frage, ob wir hierfür eine Begründung finden. Ich habe in meiner Recherche keine Negativmeldungen zu Takeda gefunden. Das Gegenteil ist der Fall. Takeda meldet regelmäßig gute Ergebnisse und ist aktuell mit über 40 klinischen Studien auch für die Zukunft gut aufgestellt. Die niedrige Bewertung kann ich mir nur über zwei indirekte Gründe erklären. Generell ist der japanische Markt für viele Investoren „unsexy“ und weist deshalb eine sehr niedrige Bewertung auf. Zum anderen forscht das Unternehmen nicht in Richtung Covid-19. Ich denke den Löwenanteil der Aufmerksamkeit und somit auch der Investorengelder erhalten aktuell Unternehmen, die hier mit im Rennen sind.

Günstiger, gesunder und starker Dividendentitel

Meiner Meinung nach hat die Takeda Pharmaceutical Aktie ein äußerst interessantes Chancen-Risiko-Profil. Die aktuellen Fundamentaldaten sind nicht durch Einmaleffekte beeinflusst und dem Kurs über die letzten Jahre immer weiter davongelaufen. Vermutlich bietet sich hier eine günstige Einstiegschance in ein gesundes und weiterwachsendes Unternehmen. Zusätzlich ist die Takeda Pharmaceutical Aktie ein starker Dividendenwert. Besonders Hochdividendeninvestoren streuen mit diesem Unternehmen ihr Portfolio etwas mehr in Richtung Pharma-Branche. Ich habe mir Takeda Pharmaceutical auf meinem Blog noch nicht näher angesehen, werde es nach dieser ersten Betrachtung aber sicherlich nachholen!

Welche Aktie ist die beste Kaufgelegenheit?

Wenig überzeugt bin ich von der Nintendo Aktie. Nintendo scheint aktuell nur günstig bewertet, weil die Ertragswerte durch den Boom der Switch Konsole stark gestiegen sind. Im vermeintlich niedrigen Kurs ist das hohe Risiko des Unternehmens eingepreist, dass die nächste Spielekonsole weniger erfolgreich sein könnte. Die stark konzentrierten Umsatzerlöse sind definitiv eine Schwäche des Unternehmens.

Attraktiver erscheint mir da die Rio Tinto Aktie. Rio Tinto ist meiner Meinung nach aktuell fair bewertet. Die deutliche historische Unterbewertung ist jedoch auch in diesem Fall trügerisch, denn auch hier sind die Ertragswerte durch den aktuellen Aufschwung der Rohstoffpreise stark verzerrt. Der Markt preist den Sachverhalt aber bereits mit ein, weswegen der Kurs nicht proportional zum Umsatz gestiegen ist. Grundsätzlich hat Rio Tinto im Gegensatz zu Nintendo jedoch ein diversifiziertes Geschäftsmodell.

Mein Favorit ist jedoch die Takeda Pharmaceutical Aktie. Hier hat sich der Kurs schleichend über die letzten Jahre von den Fundamentaldaten entfernt, was heute in einer starken Unterbewertung mündet. Negativmeldungen habe ich vergebens gesucht, weshalb ich meine, dass die Takeda Pharmaceutical Aktie fundamental gesund und zugleich sehr günstig ist. Die aktuelle Dividendenrendite von über 5% macht die Aktie zudem auch für Dividendenjäger interessant.

Ich hoffe diese überschlägigen Analysen mit Hilfe der Bewertungen über die entsprechenden Tools hat dir gefallen. Welche Aktie ist dein Favorit? Schreibe mir gerne einen Kommentar und nenne mir deinen Wunschaktie, die ich mir beim nächsten Mal anschauen soll. Vielen Dank für deine Aufmerksamkeit!

13 Antworten

Jetzt Lufthansa und TUI Aktien kaufen

wie kommst du denn auf Takeda? … deren Gewinne sind seit 20 Jahren nicht gestiegen

Genauso wie der Aktienkurs. Dieser ist zuletzt sogar stark gesunken, obwohl die Zahlen solide scheinen. Warum sollte die Aktie also nicht günstig sein? Unternehmen, die solide Gewinne erwirtschaften und das über Jahrzehnte, sind zwar nicht so sexy wie Big Tech aber gerade deswegen lohnt sich oft ein näherer Blick.

Du bist noch jung, du brauchst Unternehmen die über Jahrzehnte solide Gewinne erwirtschaften UND dabei wachsen! Die Dividende und der Kurs sind seit über 10 Jahren nicht gestiegen. Mit so einem Unternehmen bist Du deutlich schlechter als die durchschnittliche Marktrendite. Solche soliden Unternehmen wie Takeda gibt es tausende … aber wenn schon Einzelaktien auswählen, dann bitte auch die besten der Branche. Die Dividenden von Takeda sind gut, aber ohne Steigerungen zumindest in Höhe der inflation käme sowas für mich nicht in Frage. Da ist nix mit Zinseszins Effekt …und genau das ist der Grund warum langfristige Aktienanlage so erfolgreich ist.

Habe mir Ende letzten Jahres auch überlegt, Rio Tinto zu kaufen. War dann bisschen stutzig, warum die Bewertung im Vergleich zu anderen Bergbauunternehmen so hoch ist und wusste nicht warum. Die Überlegung mit den Rohstoffpreisen hat mir auf jeden Fall ein bisschen Licht ins Dunkel gebracht. Danke dafür!

Hallo Florian, freut mich, wenn ich da etwas Licht ins Dunkle bringen konnte 😉 Bei Zyklikern muss man auch immer den Abschwung mit einpreisen, da dieser sicherlich folgt. LG Kai

Hi Kai,

mich würde mal eine Einschätzung zu Exasol und ElringKlinger interessieren.

Viele Grüße

Andreas

Hallo Andreas,

die beiden Unternehmen habe ich mir noch nicht im Einzelnen angeschaut. Zudem ist Exasol auch nicht im Aktienfinder. Geschäftsmodell klingt hier aber relativ zukunftsträchtig. Bei Autozulieferern wiederum muss man nur drauf achten, ob Teile speziell für Verbrenner geliefert werden (also alles was bspw. den Motor betrifft) oder Teile, die unabhängig vom Antrieg genutzt werden können (bspw. Stoßdämpfer oder Interieur).

LG Kai

Hi Kai,

danke für den Artikel. Tolle Idee mit den Peer Groups. Takeda kannte ich noch gar nicht. Werde ich mir gleich mal im Aktienfinder näher ansehen. Selbstverständlich mit Peer Groups ?

Hi! Freut mich, dass dir Vorgehensweise gefällt. Vielleicht kanns du sie für dich ja adaptieren 🙂 LG Kai

Hallo und danke für Deine Analysen. Magst Du Dir mal FlatexDEGIRO anschauen?

Gleiche Meinung zu RT, gleiche Meinung zu Nintendo.

TP kannte ich nicht und schaue ich mir genauer an.

Danke für den Artikel!

Notiere ich mir mal, danke für den Tipp!