Wir präsentieren die Top 50 Dividenden-Aktien im Winter 2024, wie jedes Quartal ermittelt wir diese anhand der Kauflimits unserer über 105.000 Mitglieder. Die Liste ist Fundgrube und Inspiration für alle Aktionäre, die es auf langfristig steigende Kurse und Dividenden abgesehen haben.

Und wie immer schauen wir uns einige eurer Favoriten genauer an. Diesmal analysieren und bewerten wir die Allianz und Starbucks und setzen noch ein Coca-Cola-Special oben drauf! Denn viele Aktionäre kennen zwar die Coca-Cola Company, wissen aber nicht, dass es noch andere lukrative Coca-Cola-Aktien gibt! Die Rede ist von den Abfüllern und Distributoren von Coca-Cola. Einige dieser Abfüller haben noch höhere Dividendenrenditen als Coca-Cola selbst oder haben die Coca-Cola Aktie deutlich outperformt.

Auch Torsten hat sich die Top 50 Dividenden-Aktien angesehen. Seine 3 Top Picks verrät er in diesem Video.

Qualität lohnt sich!

Auch wenn in der Liste der Top 50 Dividenden-Aktien immer wieder neue spannende Titel auftauchen, so finden sich doch viele klangvolle Namen von Quartal zu Quartal wieder. Diese Konstanz spricht für die Qualität der Aktien, auf die wir es als langfristige Investoren abgesehen haben.

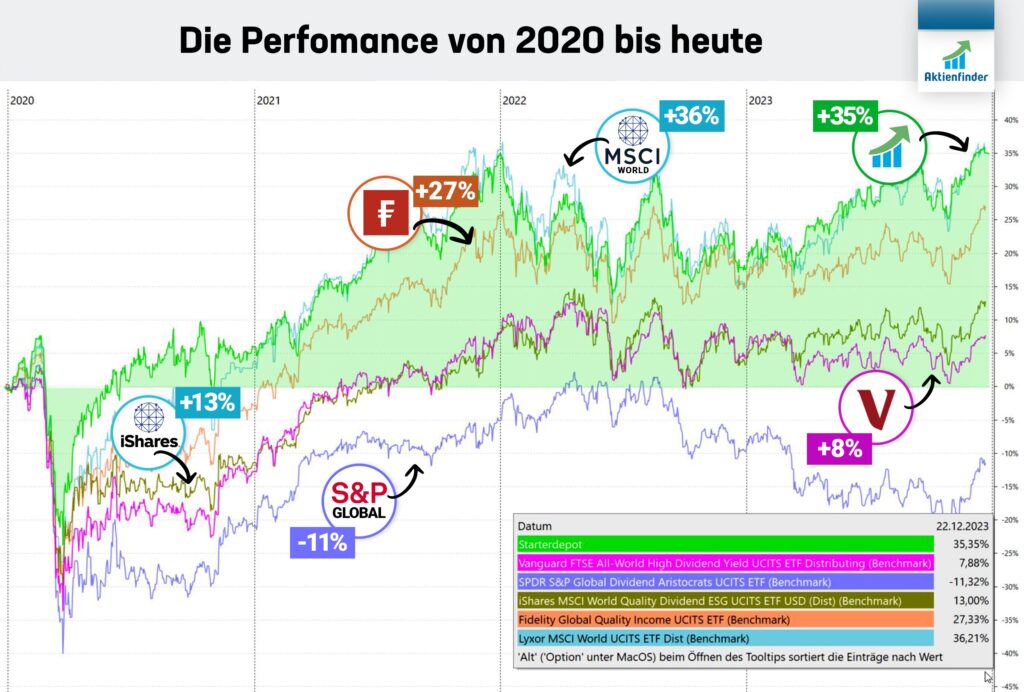

Auch im Starterdepot haben wir es auf qualitativ hochwertige Dividendenzahler abgesehen. Und so ist es nicht verwunderlich, dass sich einige Aktien des Starterdepots auch in der Liste der Top 50 Dividenden-Aktien befinden und dass das 2019 aufgelegte Starterdepot hervorragend performt. So haben wir mit Hilfe unserer Aktiensparpläne, Kursgewinne und selbstverständlich Dividenden einen Marktwert von fast 35.000 Euro erreicht!

Das Starterdepot beweist nicht nur, dass sich Investieren lohnt, sondern auch, dass du mit der richtigen Dividendenstrategie eine gute Performance erzielen kannst. So erzielt das Starterdepot gegenüber anderen Dividenden-ETFs eine deutliche Überrendite und liefert sich mit dem MSCI World ein Kopf-an-Kopf-Rennen, obwohl im MSCI World auch zahlreiche Nicht-Dividendenzahler vertreten sind.

Gefunden und analysiert wurden sowohl die Aktien des Starterdepots als auch die Top 50 Dividenden-Aktien im Aktienfinder. Der Aktienfinder setzt Maßstäbe bei der Suche und Bewertung von Qualitätsaktien aus der ganzen Welt.

Die 10 beliebtesten Dividenden-Aktien im Winter 2024

Zunächst präsentieren wir die 10 beliebtesten Dividenden-Aktien im Winter 2024. Der erste Platz geht an die Johnson & Johnson Aktie & Johnson Aktie, die sich im Herbst 2023 noch mit dem zweiten Platz begnügen musste und die BlackRock Aktie von der Spitze verdrängte, die aktuell nur noch auf Platz 12 liegt. Weiter in den Top 10 ist die Realty Income Aktie vertreten. Noch im Sommer lag der Einzelhandels-REIT auf Platz 66. Realty Income ist nur einer von mehreren Qualitäts-REITs, die trotz des jüngsten Kursanstiegs weiterhin mit einer außerordentlich hohen Dividende glänzen.

Aus den Top 10 der beliebtesten Dividenden-Aktien verabschiedete sich hingegen die Aktie von Union Pacific. Die Aktie rutschte von Platz 5 auf Platz 11 ab. Angesichts der anhaltend hohen Bewertung hoben viele Mitglieder ihre Kauflimits auf.

Die Top 50 Dividenden-Aktien

Jetzt aber zur Liste der Top 50 Dividenden-Aktien als einzigartige Anlaufstelle für alle, die sich mit den besten Dividendenzahlern der Welt ein passives Einkommen aufbauen möchten:

| Platz | Aktie | Land | Kauflimits | Platz +/- | Dividende (Ø Wachstum) |

Ø Kauflimit in € |

Abschlag |

| 1 | Johnson & Johnson | 869 | +1 | 3,0% (+6%) | 134,76 | 4,8% | |

| 2 | Unilever | 773 | +2 | 4,0% (+3%) | 42,47 | 2,8% | |

| 3 | Coca-Cola | 767 | 0 | 3,2% (+4%) | 48,21 | 9,1% | |

| 4 | 3M | 750 | +4 | 5,5% (+2%) | 99,58 | -1,4% | |

| 5 | Realty Income | 727 | +2 | 5,3% (+3%) | 50,47 | 3,9% | |

| 6 | Procter & Gamble | 712 | +3 | 2,6% (+6%) | 118,03 | 10,7% | |

| 7 | PepsiCo | 691 | +5 | 2,9% (+7%) | 139,79 | 8,8% | |

| 8 | Cisco Systems | 682 | +12 | 3,1% (+3%) | 40,3 | 11,9% | |

| 9 | Home Depot | 671 | -3 | 2,4% (+16%) | 259,08 | 18,3% | |

| 10 | British American Tobacco | 660 | 0 | 10,1% (+4%) | 29,32 | -11,3% | |

| 11 | Union Pacific | 643 | -6 | 2,1% (+12%) | 179,75 | 19,4% | |

| 12 | BlackRock | 628 | -11 | 2,5% (+11%) | 581,58 | 20,8% | |

| 13 | LVMH Moet Hennessy L.V. | 622 | +2 | 1,7% (+21%) | 662,26 | 9,9% | |

| 14 | McDonald's | 621 | 0 | 2,1% (+9%) | 220,4 | 17,1% | |

| 15 | Diageo | 602 | +7 | 2,8% (+4%) | 33,34 | -1,5% | |

| 16 | American Tower | 601 | -5 | 3,0% (+16%) | 173,69 | 11,7% | |

| 17 | Visa | 586 | -4 | 0,7% (+16%) | 195,86 | 16,5% | |

| 18 | Texas Instruments | 581 | -2 | 2,9% (+15%) | 133,79 | 13,9% | |

| 19 | Nike | 556 | -1 | 1,3% (+12%) | 87,16 | 11,1% | |

| 20 | Danaher | 536 | +1 | 0,5% (+11%) | 188,13 | 10,9% | |

| 21 | T. Rowe Price Group | 526 | +3 | 4,5% (+12%) | 96,58 | 2,2% | |

| 22 | Automatic Data Processing | 520 | +15 | 2,2% (+13%) | 188,72 | 10,5% | |

| 23 | AbbVie | 496 | +6 | 3,8% (+11%) | 120,04 | 14,2% | |

| 24 | Starbucks | 493 | +6 | 2,3% (+10%) | 78,17 | 9,5% | |

| 25 | UnitedHealth Group | 476 | +16 | 1,4% (+17%) | 414,15 | 12,3% | |

| 26 | Church & Dwight | 474 | +1 | 1,2% (+5%) | 70,4 | 16,1% | |

| 27 | BASF | 468 | -1 | 7,0% (+2%) | 44,74 | 8,0% | |

| 28 | DHL Group | 462 | -11 | 4,1% (+11%) | 38,51 | 14,4% | |

| 29 | Amgen | 436 | +2 | 3,0% (+11%) | 209,77 | 18,9% | |

| 30 | General Mills | 433 | +14 | 3,5% (+3%) | 57,13 | 2,1% | |

| 31 | CVS Health | 432 | +2 | 3,1% (+4%) | 64,66 | 9,9% | |

| 32 | Nestlé | 429 | +2 | 3,1% (+5%) | 99,05 | 3,6% | |

| 33 | Walt Disney | 418 | neu | 0,3% (-35%) | 82,14 | -0,1% | |

| 34 | Allianz | 417 | -15 | 4,7% (+8%) | 203,53 | 15,8% | |

| 35 | Altria | 403 | +1 | 9,5% (+5%) | 37,24 | -1,9% | |

| 36 | John Deere | 403 | +3 | 1,3% (+13%) | 318,67 | 12,4% | |

| 37 | Koninklijke Ahold Delhaize | 398 | +11 | 4,1% (+12%) | 26,62 | -2,0% | |

| 38 | Bristol-Myers Squibb | 395 | +1 | 4.5% (+8%) | 49,89 | -7,7% | |

| 39 | Colgate-Palmolive | 391 | -8 | 2.4% (+3%) | 62,86 | 12,1% | |

| 40 | Fastenal | 387 | -15 | 2.7% (+13%) | 46,2 | 22,3% | |

| 41 | Thermo Fisher Scientific | 381 | +1 | 0,3% (+16%) | 414,51 | 14,2% | |

| 42 | Philip Morris International | 375 | +9 | 5.5% (+3%) | 80,75 | 4,9% | |

| 43 | Waste Management | 375 | -9 | 1.6% (+9%) | 131,27 | 18,6% | |

| 44 | Fresenius SE | 372 | +3 | 3.3% (+4%) | 28,97 | -2,4% | |

| 45 | Medtronic | 356 | +1 | 3.3% (+7%) | 71,58 | 4,2% | |

| 46 | Comcast | 349 | +15 | 2.6% (+10%) | 35,63 | 10,6% | |

| 47 | Pfizer | 335 | -2 | 5.8% (+4%) | 27,73 | -7,3% | |

| 48 | Bechtle | 334 | +4 | 1.4% (+18%) | 39,31 | 14,0% | |

| 49 | Lockheed Martin | 330 | -6 | 2.7% (+9%) | 357,56 | 12,4% | |

| 50 | Canadian National Railway | 320 | 0 | 1.9% (+12%) | 96.73 | 15,2% |

Die Auswertung zeigt die Top 50 Dividenden-Aktien unserer über 105.000 Mitglieder inklusive Kauflimit für den Winter 2024. Der Link in der Spalte Aktien führt direkt zu unserem beliebten Dividenden-Profil des jeweiligen Unternehmens. Angezeigt werden die Anzahl der Kauflimits und die Veränderung der Platzierung im Vergleich zur letzten Auswertung. Danach folgt die aktuelle Dividendenrendite. Hinter der aktuellen Dividendenrendite geben wir in Klammern das durchschnittliche Dividendenwachstum über 5 Jahre an. Liegt das Dividendenwachstum über 5 Prozent, ist die Zelle grün eingefärbt. Die Spalte Ø Kauflimit in € gibt das durchschnittliche Kauflimit an, bei dem der Preis-Alarm unserer Mitglieder ausgelöst wird. Der Abschlag ist die prozentuale Differenz des Aktienkurses gegenüber dem durchschnittlichen Kauflimit.

Die Top 10 Aktien mit hohem Dividendenwachstum

Dein passives Einkommen ist der Inflation nur mit entsprechend hohem Dividendenwachstum voraus. Aus den Top 50 Dividenden-Aktien präsentieren wir dir hier die 10 Aktien mit dem höchsten Dividendenwachstum bezogen auf die jährliche Steigerung innerhalb der letzten fünf Jahre.

Die Top 10 Aktien mit hoher Dividende

Bis sich hohes Dividendenwachstum auszahlt, dauert es seine Zeit. Eine Alternative ist die hohe Dividende von Anfang an. Aus den Top 50 Dividenden-Aktien findest du hier die 10 Aktien mit der höchsten Dividende, ermittelt anhand der kumulierten ausgeschütteten Dividenden innerhalb der letzten 12 Monate.

Und nun die Analysen zur Allianz, zu Starbucks und das Coca-Cola Special! Als Aktienfinder-Premium-Mitglied erhältst du nicht nur Zugriff auf den beliebtesten Aktienfinder Deutschlands, sondern auch auf unseren Börsenbrief mit wöchentlichen Aktienanalysen und spannenden Serien wie dem Klassiker „Dividenden-Aktien mit Rabatt“.

Die Allianz Aktie – Mit fast 5% Dividende ein Kauf?

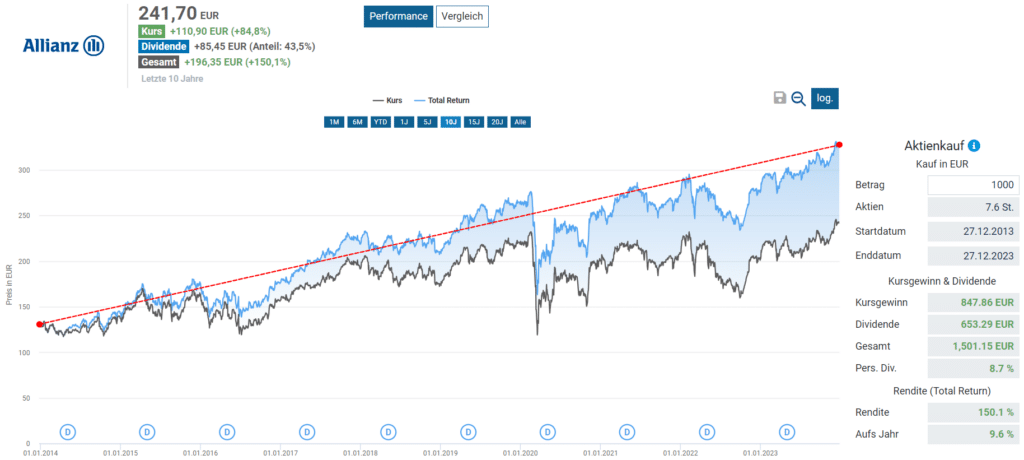

Die Aktie der Allianz ist bei Dividendenfans besonders beliebt, denn der Versicherungskonzern schüttet seit 1994 ununterbrochen eine Dividende aus. Seit der Finanzkrise hat die Allianz die Dividende nicht mehr gesenkt, was für ein verlässliches Geschäftsmodell und stabile Gewinne spricht. Die Dividende macht dabei einen Großteil der Performance aus. Wer vor 10 Jahren in die Allianz Aktie investiert hat, profitiert heute nicht nur von einer persönlichen Dividendenrendite von 8,7 Prozent durch das Dividendenwachstum, sondern hat in diesem Zeitraum auch eine ansehnliche Rendite von 9,6 Prozent pro Jahr erzielt!

Der Aktienkurs der Allianz notiert derzeit auf einem historischen Allzeithoch seit der Dotcom-Blase. Profitierte das Geschäftsmodell des Versicherers langfristig von den hohen Zinsen? Bietet die Allianz trotz des hohen Aktienkurses ein lukratives Renditepotenzial? Diesen Fragen werden wir nun auf den Grund gehen.

Wie rentabel ist das Geschäftsmodell der Allianz?

Die Allianz hat weltweit rund 122 Millionen Kunden in mehr als 70 Ländern. Zu den Kunden der Allianz zählen sowohl Privat- als auch Firmenkunden. Das Geschäftsmodell umfasst Lebens- und Krankenversicherungen, Schaden- und Unfallversicherungen sowie vermögensverwaltende Dienstleistungen. Über die Tochterunternehmen PIMCO und Allianz Global Investors gilt die Allianz sogar als einer der größten Vermögensverwalter der Welt.

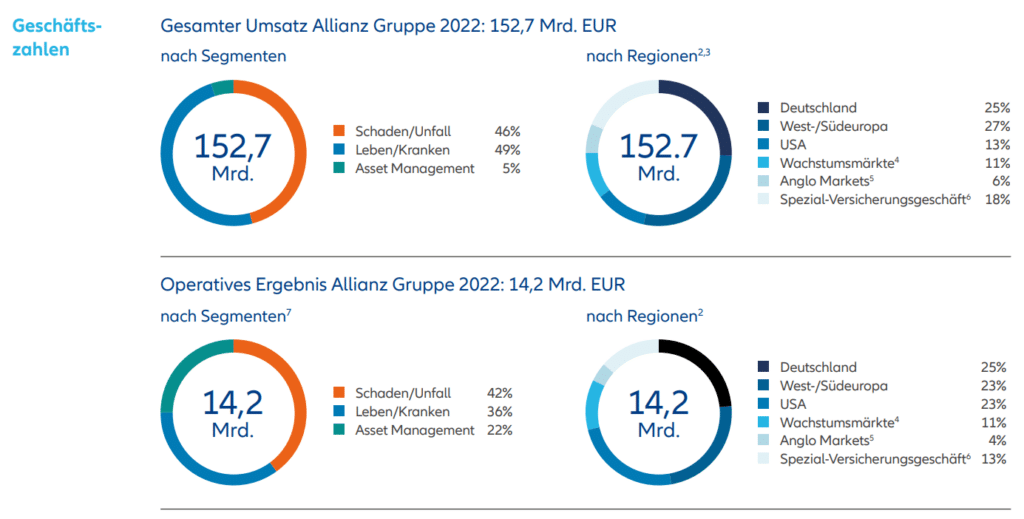

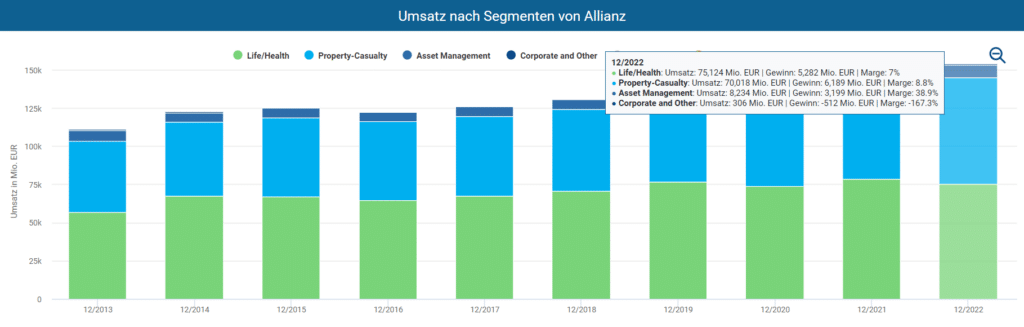

Im Geschäftsjahr 2022 erwirtschaftete die Allianz einen Umsatz von 152,7 Milliarden Euro und einen operativen Gewinn von 14,2 Milliarden Euro. Dabei ist das Segment Lebens- und Krankenversicherung mit einem Umsatzanteil von 49 Prozent das umsatzstärkste Segment. Auf das Segment Schadens- und Unfallversicherung entfallen 46 Prozent des Umsatzes. Das Segment Asset Management hat dagegen nur einen Anteil von lediglich 5 Prozent. Der deutsche Versicherungskonzern erwirtschaftet 75 Prozent seines Umsatzes und Gewinns außerhalb Deutschlands.

Obwohl die Allianz den meisten Umsatz mit dem Segment Schaden- und Unfallversicherung verdient, fällt die operative Marge mit 7 Prozent am geringsten aus. Das umsatzkleinste Segment Asset Management ist mit einer operativen Marge von 38,9 Prozent mit Abstand am profitabelsten. Deshalb steht dieses Segment trotz eines Umsatzanteils von nur 5 Prozent für 22 Prozent des operativen Gewinns.

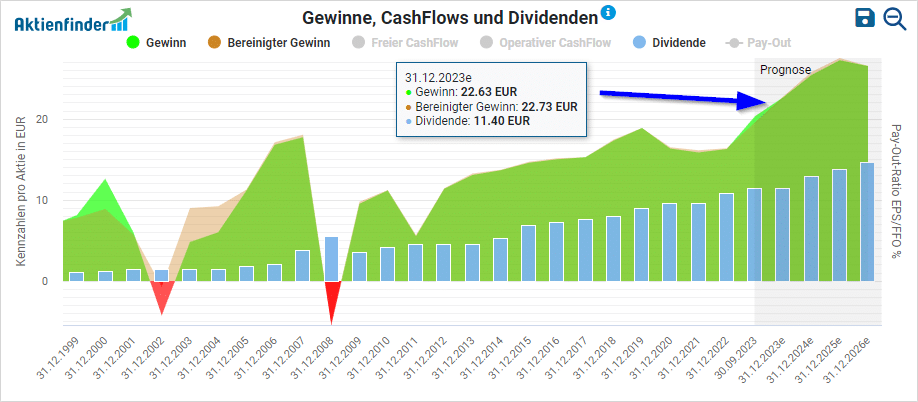

Während der Dotcom-Blase und der Finanzkrise machte die Allianz sogar Verluste und das Geschäftsmodell erwies sich als sehr zyklisch. Seitdem hat sich die Gewinnstabilität aber deutlich verbessert. Während der Corona-Pandemie war der Gewinn zwar um 13 Prozent rückläufig, stabilisierte sich aber auf hohem Niveau. Die Allianz wird laut den Analysten im Geschäftsjahr 2023 mit einem bereinigten Gewinn pro Aktie von 22,73 Euro einen neuen Rekordgewinn erzielen, was einem Gewinnwachstum von 39 Prozent gegenüber dem Vorjahr entspricht. Bereits in den ersten drei kumulierten Quartalen stieg der Gewinn pro Aktie im Jahresvergleich um mehr als 28 Prozent zu. Auch für die kommenden Geschäftsjahre sind die Analysten optimistisch und erwarten neue Rekordgewinne.

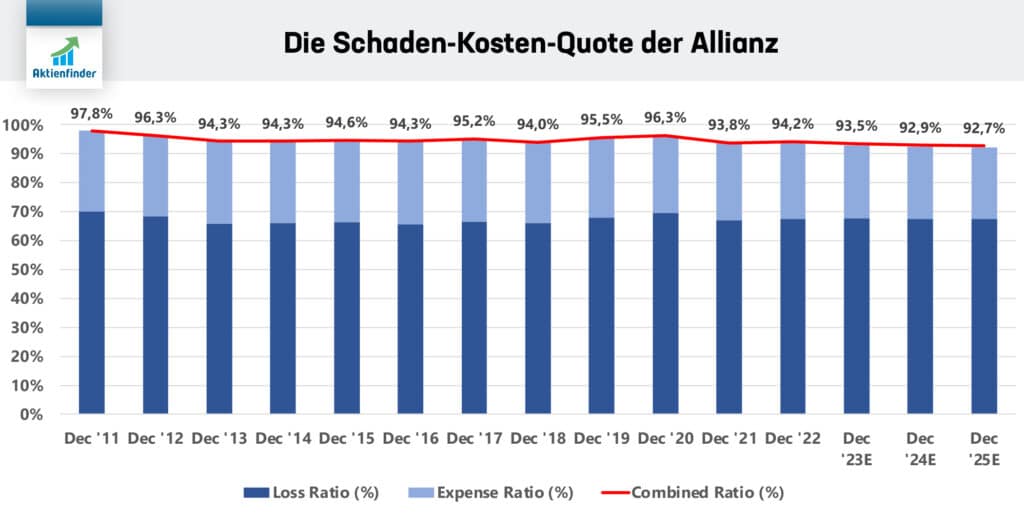

Um den operativen Erfolg des Versicherungsgeschäfts der Allianz zu beurteilen, solltest du drei versicherungsspezifische Kennzahlen heranziehen. Die Loss Ratio (Schadenquote) drückt das Verhältnis der Aufwendungen für Versicherungsfälle zu den verdienten Versicherungsprämien aus, während die Expense Ratio (Kostenquote) das Verhältnis der operativen Abschluss- und Verwaltungskosten zu den eingenommenen Prämien widerspiegelt. Die Summe beider Quoten ergibt die Combined Ratio, auch Schaden-Kosten-Quote genannt. Je geringer die Schaden-Kosten-Quote ist, umso mehr Geld bleibt dem Versicherer nach Abzug aller Kosten übrig.

Obwohl die Häufung von Naturkatastrophen zu hohen Schäden führt, gelingt es der Allianz seit vielen Jahren, die Schaden-Kosten-Quote zu senken. Im Geschäftsjahr 2011 lag die Schaden-Kosten-Quote noch bei 97,8 Prozent. Im vergangenen Geschäftsjahr lag sie nur noch bei 94,2 Prozent. Die Prognosen gehen von einem weiteren Rückgang der Schaden-Kosten-Quote aus. Die Allianz begegnet den gestiegenen Risiken erfolgreich mit höheren Versicherungsprämien und profitiert in diesem Umfeld von ihrer Preissetzungsmacht, die zu höheren Margen und steigenden Gewinnen führt.

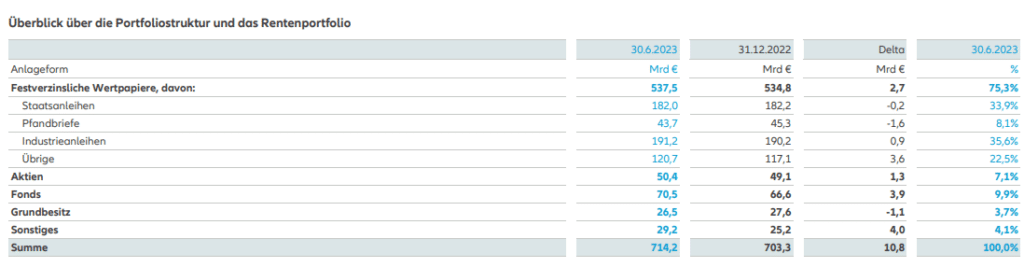

Ein straffes Zinsumfeld führt zu höheren Kapitalerträgen bei der Investition in Anleihen. Auch wenn die Allianz kurzfristig Buchverluste auf bestehende Anleihen im Portfolio hinnehmen musste, profitiert das Versicherungsgeschäft der Allianz langfristig von der höheren Verzinsung. Denn die Allianz sammelt Kapital aus den Beiträgen der Versicherten ein und legt dieses Geld unter anderem in höher verzinsten Anleihen an. Ende Juni beliefen sich die Kapitaleinlagen, die überwiegend aus dem Versicherungsgeschäft stammen, auf insgesamt 714,2 Mrd. Euro. Mehr als 75 Prozent sind in festverzinslichen Wertpapieren wie beispielsweise Unternehmens- und Staatsanleihen angelegt, da das Versicherungsgeschäft der Allianz eine hohe Planbarkeit der Investitionen erfordert. Nur 17 Prozent der Kapitalanlagen sind dagegen in Aktien oder Fonds investiert.

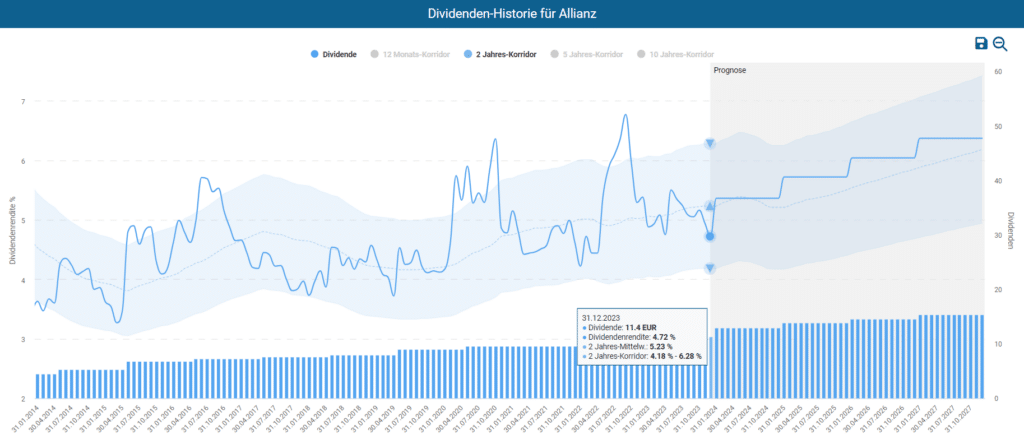

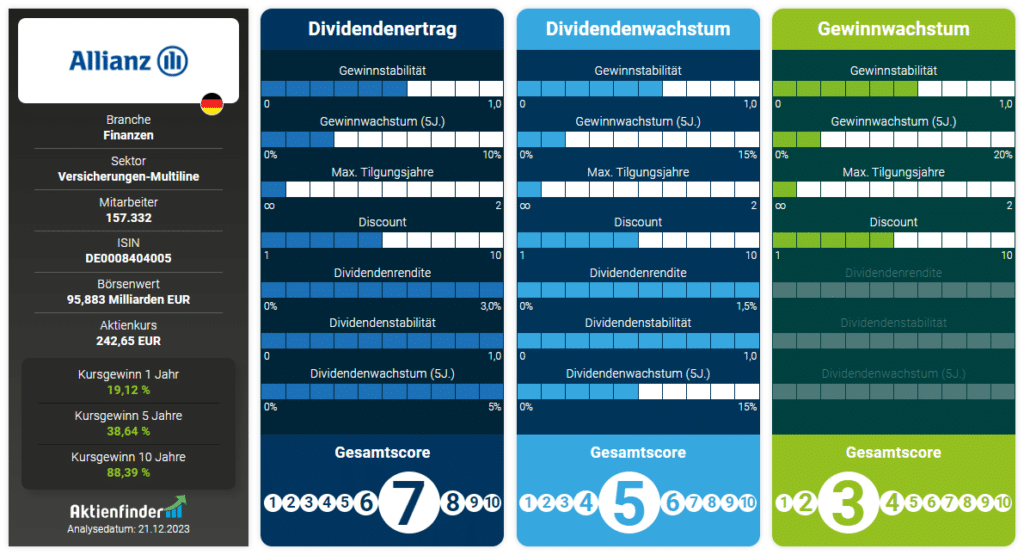

Wie sicher ist die Dividende der Allianz?

Allianz ist ein verlässlicher Dividendenzahler und hat die Dividende seit 14 Jahren nicht gesenkt. Dies bestätigt auch die Kennzahl der Dividendenstabilität mit einem hohen Wert von 0,97 von maximal 1,0. Aktuell liegt die Dividendenrendite bei 4,7 Prozent. Durch das stetige Dividendenwachstum könnte bei einem Kauf die persönliche Dividendenrendite im Jahr 2025 bereits über 6 Prozent steigen.

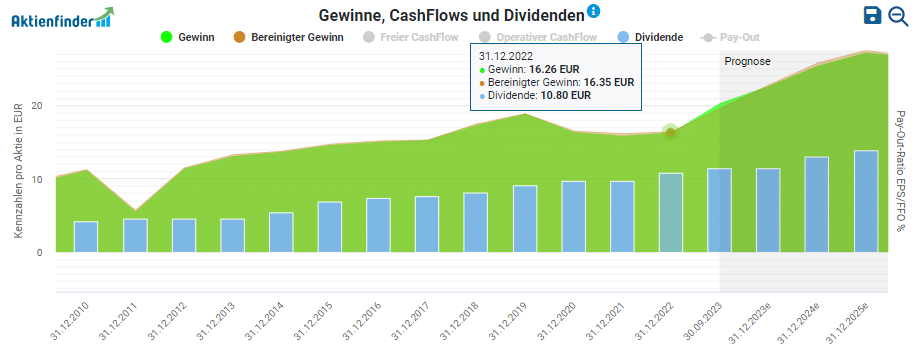

Gleichzeitig war die Dividende der Allianz Aktie in den vergangenen Geschäftsjahren vollständig durch den bilanzierten und bereinigten Gewinn gedeckt. Im letzten Geschäftsjahr lagen die Dividende pro Aktie bei 10,80 Euro und der bereinigte Gewinn pro Aktie bei 16,35 Euro. Daraus ergibt sich eine solide Ausschüttungsquote von 66 Prozent auf den bereinigten Gewinn. Für die kommenden Geschäftsjahre prognostizieren die Analysten stärker steigende Gewinne als steigende Dividenden, sodass Spielraum für höheres Dividendenwachstum besteht. In den letzten 5 Jahren betrug das jährliche Dividendenwachstum 7,7 Prozent.

Ist die Allianz Aktie günstig bewertet?

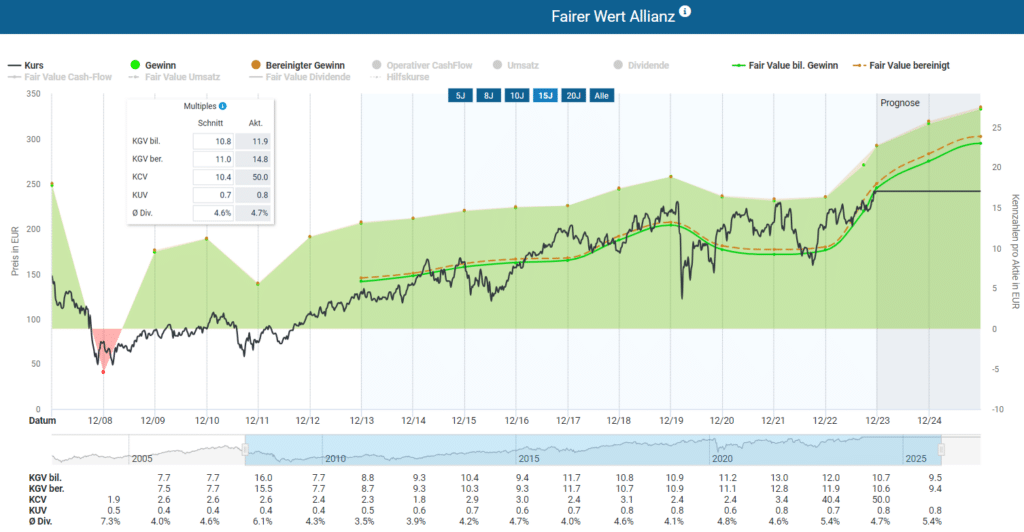

Für die Bewertung der Allianz Aktie eignen sich sowohl der bereinigte als auch der bilanzierte Gewinn, die kaum voneinander abweichen. Für das Renditepotenzial ziehen wir die durchschnittliche Bewertung der Aktie über die letzten zehn Geschäftsjahre heran. In diesem Zeitraum bewertete der Markt die Allianz Aktie auf Basis des bilanzierten Gewinns mit einem Multiple von 10,8. Auf den ersten Blick erscheint die Allianz Aktie nach dem jüngsten Kursanstieg und einem aktuell bilanzierten KGV von 11,9 leicht überbewertet.

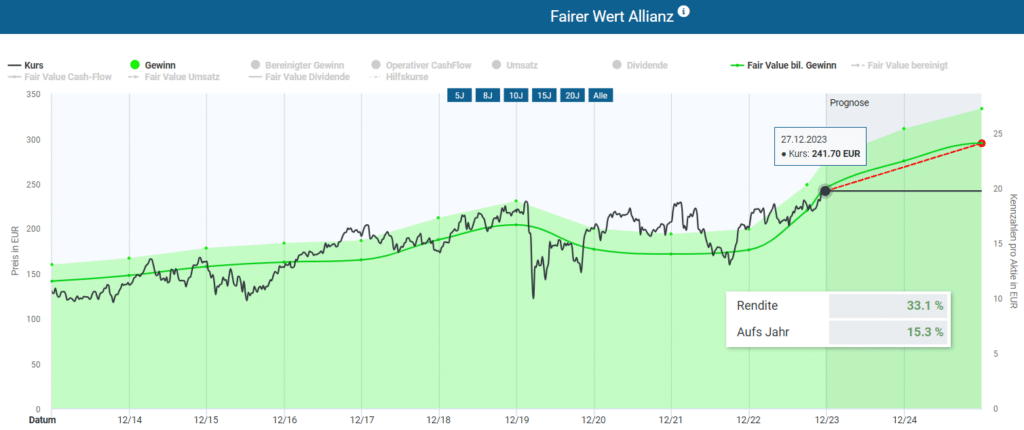

Für die Dynamische Aktienbewertung der Allianz Aktie halten wir ein KGV von 10,8 für gerechtfertigt und sogar für konservativ, da das Geschäftsmodell intakt ist und der Versicherer dank steigender Prämien immer profitabler wird. Dies spiegelt sich in den positiven Gewinnprognosen der Analysten wider. Mit dieser Herangehensweise ergibt sich bei einem Kurs von 241,70 Euro bis zum Ende des Geschäftsjahres 2025 ein attraktives Renditepotenzial von 33,1 Prozent, was einer überdurchschnittlichen Rendite auf das Jahr von 15,3 Prozent entspricht.

Abhängig von deinem Kaufkurs ergibt sich die folgende jährliche Renditeerwartung aus Kursgewinnen und Dividenden. Beispielsweise ist bei einem Kaufkurs von 230 Euro bis zum Ende des Geschäftsjahres 2025 ein Renditepotenzial von 17,7 Prozent pro Jahr zu erwarten. Mit einem Kauflimit im Aktienfinder wirst du im Falle eines Rücksetzers den günstigen Einstieg nicht verpassen.

| Kaufkurs in EUR |

Erwartete Rendite p.a. bis 12/2024 |

Erwartete Rendite p.a. bis 12/2025 |

| 265,00 | 8,3% | 9,9% |

| 260,00 | 10,3% | 10,9% |

| 255,00 | 12,3% | 11,9% |

| 250,00 | 14,5% | 13,0% |

| 245,00 | 16,7% | 14,1% |

| 240,00 | 19,0% | 15,3% |

| 235,00 | 21,4% | 16,5% |

| 230,00 | 23,9% | 17,7% |

| 225,00 | 26,5% | 19,0% |

| 220,00 | 29,3% | 20,3% |

Unser Fazit zur Allianz Aktie

Die Scorecard zur Allianz Aktie zeigt, dass die Allianz insbesondere für Dividendeninvestoren interessant ist. Für Fans von hohen Dividenden ist die aktuelle Dividendenrendite von 4,7 Prozent nach wie vor attraktiv. Darüber hinaus ist die Allianz Aktie fair bewertet und bietet Kurspotenzial.

Die Allianz lockt mit einer hohen und relativ sicheren Dividende, die der Versicherungskonzern seit der Finanzkrise nicht gesenkt hat. Zudem punktet das Unternehmen mit einem immer profitableren Versicherungsgeschäft. Das Geschäftsmodell erweist sich angesichts zunehmender Naturkatastrophen mit steigenden Schadenvolumina und einem strafferen Zinsumfeld als widerstandsfähig.

Trotz des gestiegenen Aktienkurses halten wir die Aktie von Allianz für einen Kauf. Auch aus diesem Grund befindet sich die Allianz Aktie im Dicken Dividenden Depot, das auf hohe Dividenden von Anfang an setzt, sowie im Privatdepot von David.

Die Starbucks Aktie – Ein echtes Schnäppchen!?

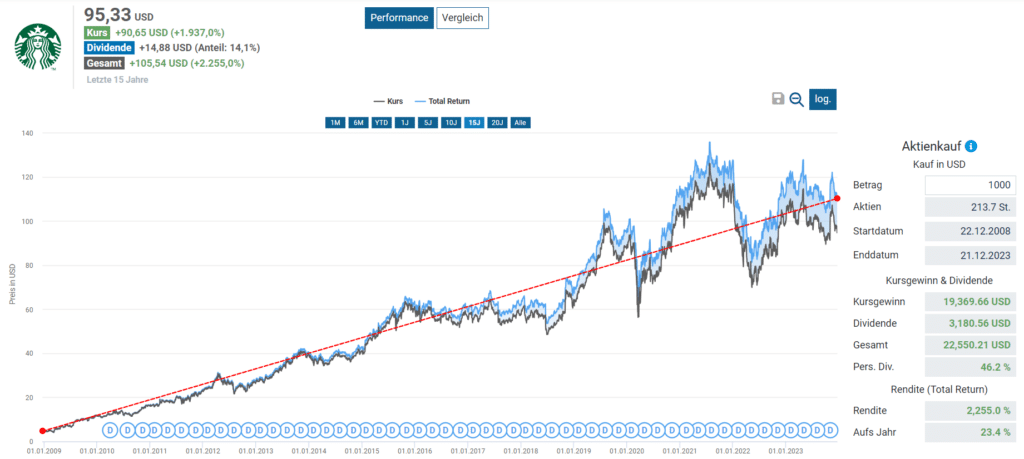

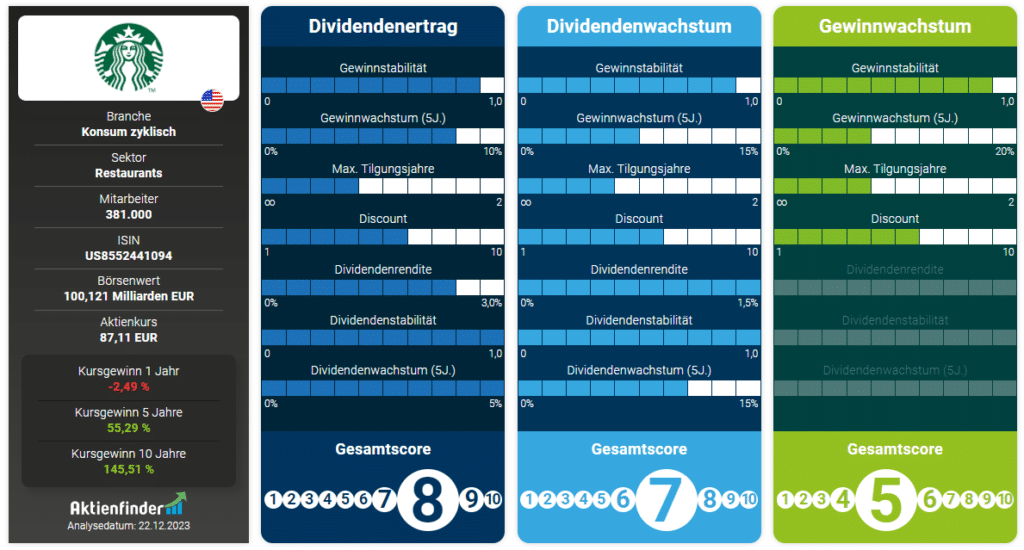

Die Marke Starbucks ist vom Flair italienischer Straßencafés inspiriert und erfreut damit nicht nur Kaffeeliebhaber, sondern auch Aktionäre, die bereits langfristig in die Aktie investiert sind. Wer vor 15 Jahren 1.000 US-Dollar in die Starbucks Aktie investierte, freut sich heute über ein Vermögen von 22.550 US-Dollar aus Kursgewinnen und Dividenden. Obwohl die Wachstumsstory intakt ist, bewegt sich der Kurs seit 2019 nur seitwärts. Der stagnierende Kurs bei gleichzeitigem Dividendenwachstum kommt jedoch der Dividendenrendite zugute, die inzwischen auf 2,3 Prozent gestiegen ist.

Wie rentabel ist Geschäftsmodell von Starbucks?

Die Coffeeshops von Starbucks stehen nicht nur für Kaffee und Snacks, sondern auch für ein besonderes Wohlfühlerlebnis. Der Kunde soll sich wie in seinem eigenen Wohnzimmer fühlen und zahlt dafür auch gerne einen höheren Preis für seinen Kaffee. Dass dieses Konzept aufgeht, belegen beeindruckende Zahlen. So verkauft Starbucks täglich rund 15 Millionen Kaffeegetränke.

Starbucks setzt beim Wachstum auf Lizenzvergaben. Etwa 48 Prozent der rund 38.000 Filialen werden über Lizenzen betrieben, während Starbucks die anderen Filialen selbst führt. Die Lizenzvergabe ermöglicht Starbucks das Wachstum zu beschleunigen, da die Lizenznehmer die Investitions- und Betriebskosten tragen. Starbucks verdient dabei sowohl als Produktlieferant als auch durch Lizenzeinnahmen. Dabei ist das Lizenzgeschäft wesentlich profitabler als die selbstbetriebenen Filialen, da als Lizenzgeber weniger Kosten anfallen, als wenn Starbucks die Filiale selbst führt.

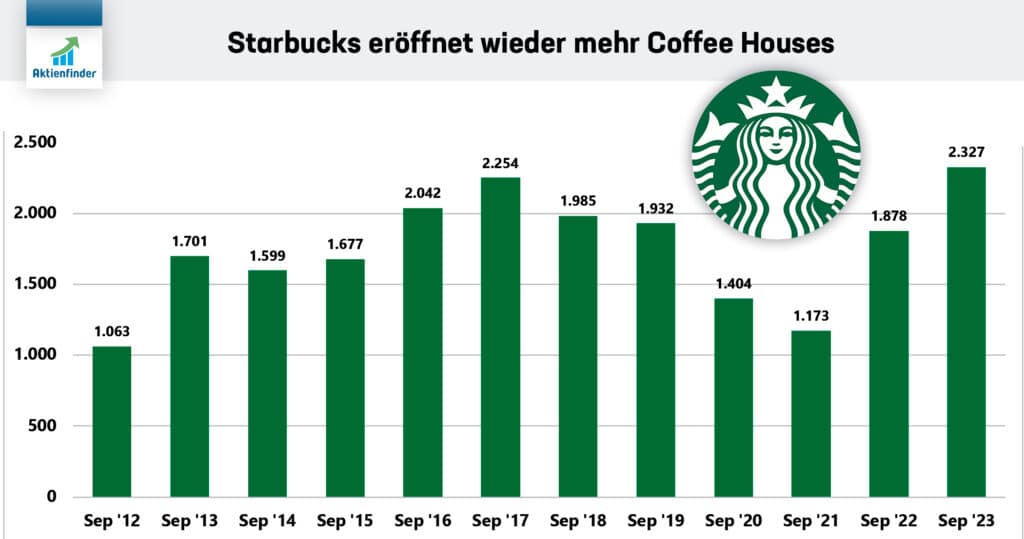

Jedenfalls eröffnete Starbucks im letzten Geschäftsjahr mit über 2.300 Coffeeshops so viele Filialen wie noch nie. Nachdem die Zahl der neu eröffneten Filialen von 2017 bis 2021 kontinuierlich zurückgegangen ist, ist seit dem Geschäftsjahr 2022 eine Trendwende zu beobachten. Dabei geht Starbucks in die Offensive, denn knapp 58 Prozent sind selbstbetriebene Filialen.

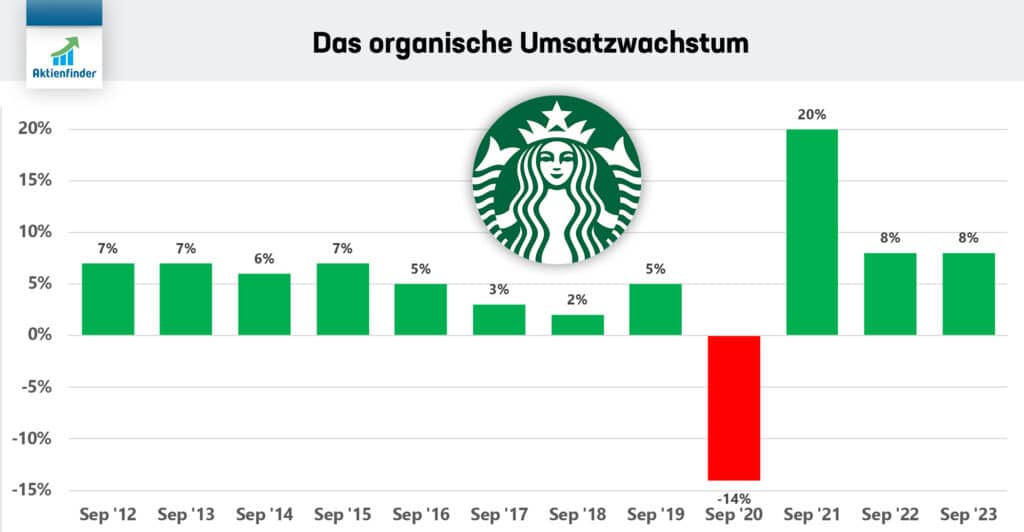

Auch ohne die zahlreichen Neueröffnungen wächst der Umsatz von Starbucks aus eigener Kraft. Das organische Umsatzwachstum lag im letzten und vorletzten Geschäftsjahr bei 8 Prozent. Noch im Geschäftsjahr 2020 zeigten sich die dramatischen Auswirkungen der Corona-Pandemie mit einem Minus von 14 Prozent, da zu Beginn der Pandemie zahlreiche Filialen geschlossen werden mussten und der Umsatzeinbruch im Quartal von März bis Juni 2020 sogar 40 Prozent betrug. In den folgenden Quartalen stabilisierte sich der Umsatz jedoch rasch wieder.

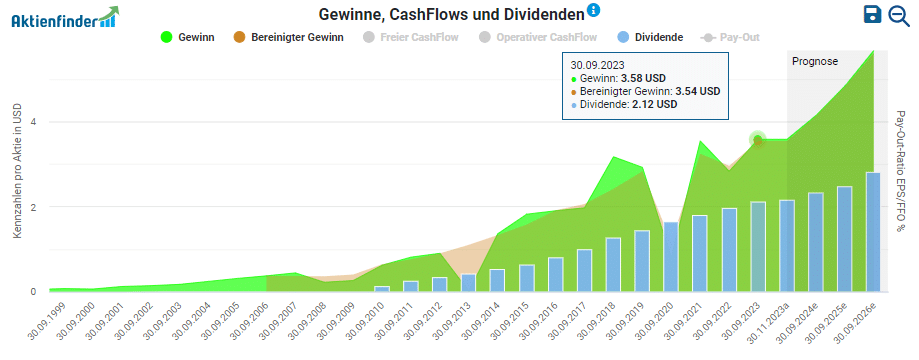

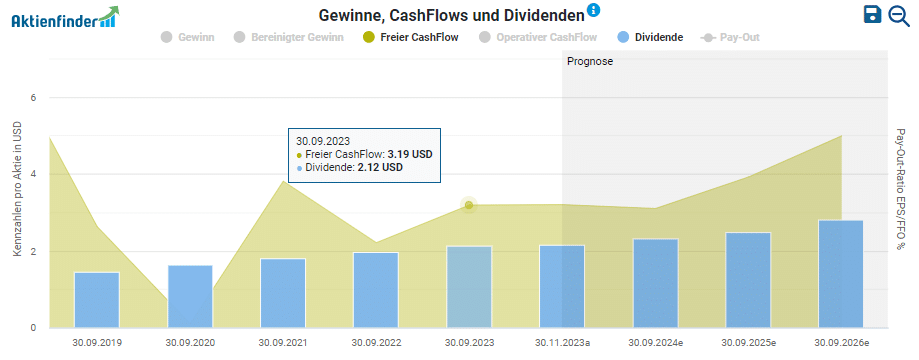

Wie Allianz erzielte auch Starbucks für das abgelaufene Geschäftsjahr 2023 einen Rekordgewinn. Der um Sondereffekte bereinigte Gewinn stieg von 2,96 auf 3,54 US-Dollar. Sichtbar ist in der Gewinnentwicklung auch die Corona-Pandemie. Im Geschäftsjahr 2020 brach der bereinigte Gewinn um 59 Prozent ein, erholte sich aber schnell wieder. Für die kommenden Geschäftsjahre sind die über 30 Analysten im Durchschnitt sehr optimistisch und rechnen mit einem deutlich zweistelligen Gewinnwachstum.

Wie sicher ist die Dividende?

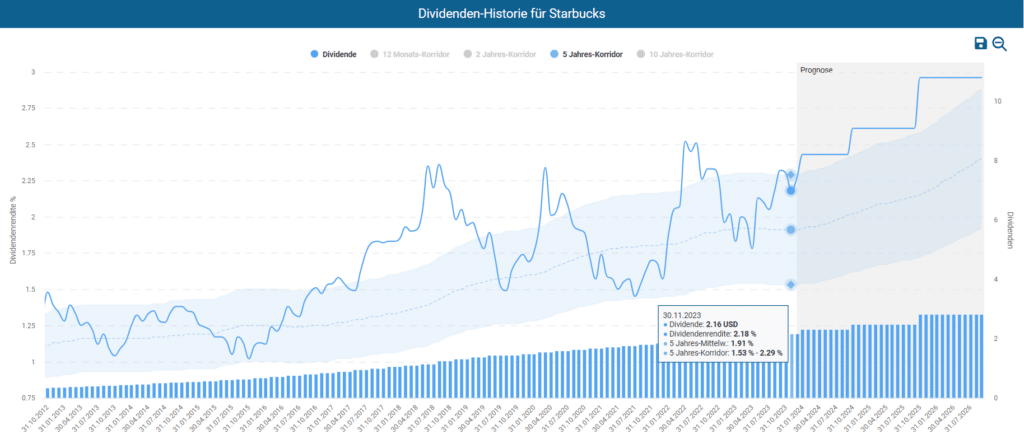

Der Dividenden-Alarm zeigt für die Starbucks Aktie einen 5-Jahres-Mittelwert der Dividendenrendite von 1,9 Prozent. Die aktuelle Dividendenrendite in Höhe von 2,3 Prozent ist damit überdurchschnittlich hoch.

Mit Ausnahme des Geschäftsjahres 2020, das im Zeichen der Corona-Pandemie stand, war die Dividende stets durch den freien Cashflow gedeckt. Im abgelaufenen Geschäftsjahr lag die Ausschüttungsquote bei soliden 66 Prozent. Die Tür für weiteres Dividendenwachstum steht damit also offen.

Ist die Starbucks Aktie günstig bewertet?

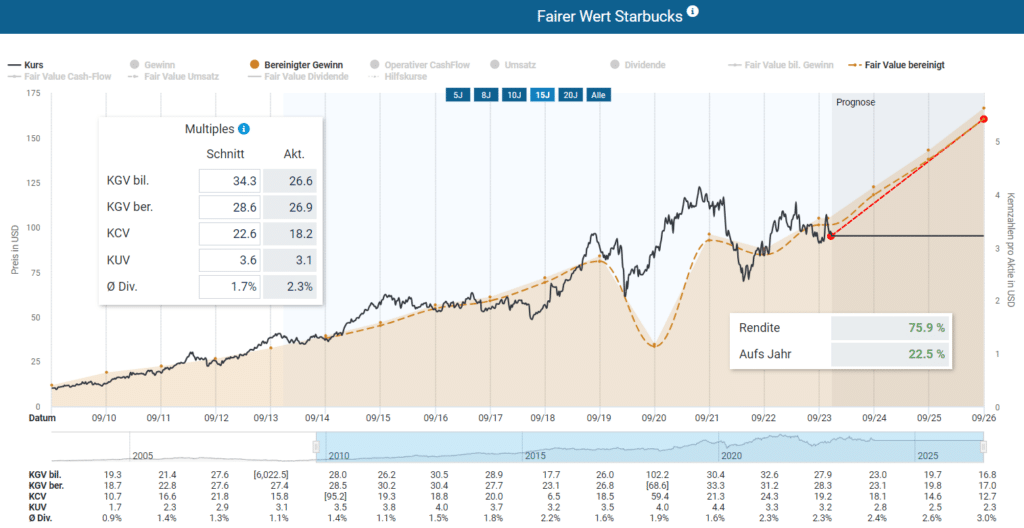

Für die Dynamischen Aktienbewertung der Starbucks Aktie eignet sich der bereinigte Gewinn, der Sondereffekte wie Abschreibungen nicht berücksichtigt und stabiler verläuft. Für das Renditepotenzial wird die Bewertung der letzten 10 Geschäftsjahre herangezogen. So bewertete der Markt die Starbucks Aktie im Schnitt mit einem bereinigten KGV von 28,6. Angesichts des weiteren Wachstumspotenzials und der Strahlkraft der Marke Starbucks halten wir das KGV für die weitere Bewertung für angemessen. Aktuell wird die Aktie mit einem KGV von 26,9 bewertet. In Kombination mit dem prognostizierten Gewinnwachstum ergibt sich daraus ein äußerst attraktives Renditepotenzial von knapp 76 Prozent bzw. 22,5 Prozent pro Jahr bis zum Geschäftsjahr 2026.

Basierend auf dieser Bewertung ergibt sich für die nächsten Jahre die folgende jährliche durchschnittliche Renditeerwartung aus Kursgewinnen und Dividenden. Bei einem Kurs von 95 US-Dollar ist bis zum Ende des Geschäftsjahres 2025 ein Renditepotenzial von 25,4 Prozent pro Jahr zu erwarten.

| Kaufkurs in USD |

Erwartete Rendite p.a. bis 12/2024 |

Erwartete Rendite p.a. bis 12/2025 |

Erwartete Rendite p.a. bis 12/2026 |

| 120,00 | 0,0% | 10,0% | 12,8% |

| 115,00 | 5,6% | 12,7% | 14,5% |

| 110,00 | 11,8% | 15,5% | 16,4% |

| 105,00 | 18,7% | 18,6% | 18,3% |

| 100,00 | 26,4% | 21,9% | 20,4% |

| 95,00 | 35,0% | 25,4% | 22,7% |

| 90,00 | 44,7% | 29,3% | 25,1% |

| 85,00 | 55,7% | 33,5% | 27,7% |

| 80,00 | 68,3% | 38,1% | 30,5% |

| 75,00 | 82,9% | 43,2% | 33,5% |

Unser Fazit zur Starbucks Aktie

Die Scorecard zeigt, dass die Dividende bei Starbucks eine wichtige Rolle spielt. Die Bewertung der Starbucks Aktie ist angesichts des Wachstumspotenzials günstig, weshalb die Aktie für einen Einmalkauf infrage kommt. Starbucks ist eine Qualitätsaktie, die vor allem für Dividendeninvestoren interessant ist.

In welchen Depots ist die Aktie vertreten? Die Starbucks Aktie hatte David vor einigen Jahren mit Kursgewinnen verkauft. Aufgrund des soliden und wachstumsstarken Geschäftsmodells befindet sich die Aktie mit einem Kauflimit von 90 US-Dollar aber wieder auf der Watchlist. Torsten und beide Echtgeld-Depots sind nicht in die Aktie investiert.

Coca-Cola Special – Welche Coke-Aktie ist die beste Wahl?

Das sind die Coke-Aktien, die wir erst vor einem Monat analysiert haben, sortiert nach Marktkapitalisierung. Wir nehmen all diese Coke-Aktien mit dem Aktienfinder unter die Lupe und verraten dir im Anschluss unseren Favoriten.

| Aktie | Ticker | Land | Geschäftsmodell | Markt- kapitalisierung |

| Coca-Cola | KO | Lizenzgeber & Konzentratverkauf | 230 Mrd. € | |

| Coca-Cola Europacific Partners | CCEP | Regionaler Abfüller & Distributor | 27 Mrd. € | |

| Coca-Cola FEMSA (ADR) | KOF | Regionaler Abfüller & Distributor | 18 Mrd. € | |

| Arca Continental | AC | Regionaler Abfüller & Distributor | 17 Mrd. € | |

| Coca-Cola HBC | CCH | Regionaler Abfüller & Distributor | 10 Mrd. € | |

| Coca-Cola Consolidated | COKE | Regionaler Abfüller & Distributor | 9 Mrd. € |

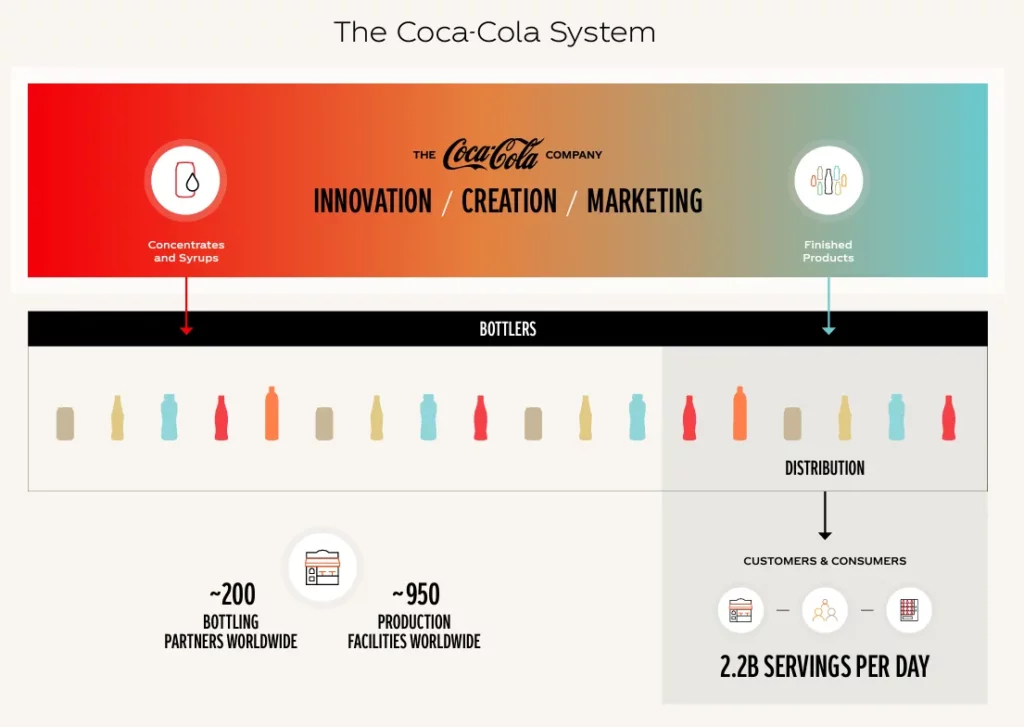

Das Coca-Cola System

An der Spitze des Coca-Cola Systems steht der Lizenzgeber The Coca-Cola Company. Die insgesamt 200 Marken von Coca-Cola werden von rund 200 Abfüllpartnern, den sogenannten Bottlers, in über 200 Ländern und Regionen vertrieben. Täglich werden rund 2,2 Milliarden Produkte aus dem Markenuniversum konsumiert. Das bedeutet durchschnittlich jeder vierte Erdenbürger genießt täglich Coca-Cola-Getränk.

Das Produktportfolio von Coca-Cola umfasst neben den bekannten Coke-Produkten auch Softdrinks wie Fanta und Sprite, Wasser, Sportgetränke wie Powerade, Tee und Kaffee wie Costa, Säfte und Smoothies wie Innocent, Milch und Milchalternativen. Coca-Cola ist auch am Energydrink-Hersteller Monster Beverage beteiligt. Seit 2018 ist Coca-Cola erstmals seit fast 50 Jahren wieder in kleinem Umfang im alkoholischen Segment aktiv. Das Portfolio umfasst zum Beispiel alkoholische Ready-to-drink-Produkte wie Topo Chico Hard Steltzer, Lemon-Dou, Jack Daniel’s & Coca-Cola oder Schweppes Cocktails.

Wie rentabel ist das Geschäftsmodell?

Die Geschäftsmodelle zwischen der Coca-Cola Company und der Abfüller sind sehr unterschiedlich. Deshalb schauen wir uns nun genauer an, wie die Unternehmen ihr Geld verdienen.

Das Geschäftsmodell der Coca-Cola Company

The Coca-Cola Company produziert und verkauft Konzentrate und Sirupe an lokale Abfüllunternehmen. Darüber hinaus hält der Konzern alle Markenrechte und ist vor allem für große Marketingkampagnen verantwortlich.

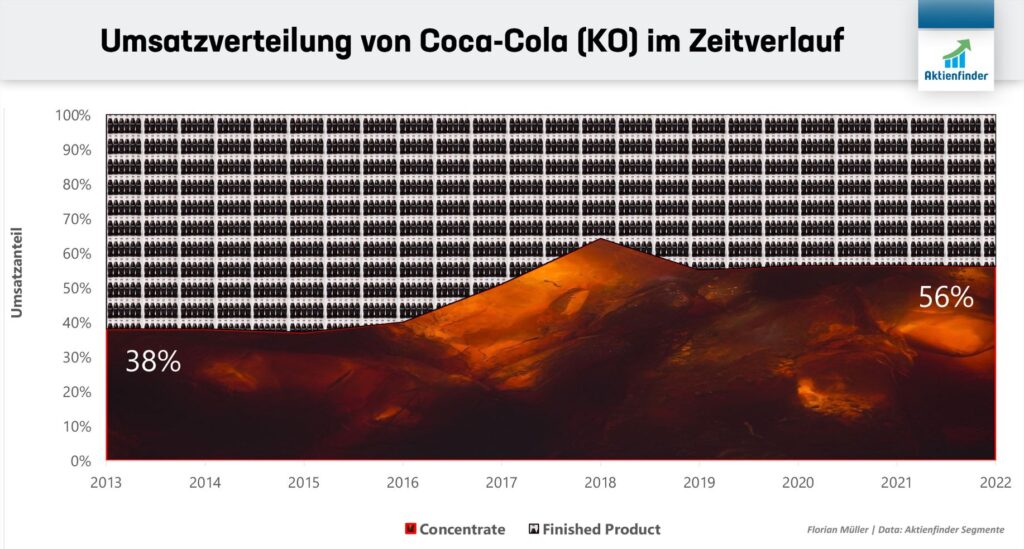

The Coca-Cola Company produziert und verkauft zwar noch einen gewissen Anteil an Produkten selbst, hat diesen aber in den letzten Jahren zugunsten des Konzentratverkaufs an Abfüller bzw. Franchisenehmer deutlich reduziert. Vor etwa zehn Jahren betrug der Anteil des Konzentratverkaufs am Umsatz nur 38 Prozent. Heute macht er mit 56 Prozent bereits deutlich mehr als die Hälfte des Umsatzes aus. Durch die Franchise-Strategie und den anteilig höheren Konzentratverkauf konnte die Coca-Cola Company deutlich höhere Margen erzielen und das investierte Kapital effizienter einsetzen. So stieg die operative Marge von 2015 bis 2022 von 22,5 auf 27,9 Prozent.

Das Geschäftsmodell der Abfüller

Die Abfüllbetriebe produzieren, verpacken und vertreiben die Produkte der Coca-Cola Company für Zwischenhändler oder für den Direktvertrieb an uns Endkonsumenten, so wie wir die Getränke aus dem Supermarktregal, den Getränkeautomaten oder dem Restaurant kennen. Dabei setzen die Abfüller die von der Coca-Cola Company (KO) bezogenen Konzentrate ein und stellen die Getränke mit Wasser, Süßstoffen oder anderen Zutaten fertig. Vorteile dieser dezentralen Abfüllbetriebe sind enge lokale Partnerschaften mit regionalen Supermärkten, Restaurants, Kinos oder Freizeitparks, die individuelle Vermarktungsstrategien und kurze Transportwege der Coca-Cola-Produkte zu Händlern und Konsumenten ermöglichen.

Ein der größten Abfüller aus Lateinamerika ist Arca Continental (AC) mit einem beachtlichen Umsatzanteil von 38 Prozent in den USA und einem kleinen separaten Snack-Segment von rund sechs Prozent des Umsatzes. Coca-Cola FEMSA (KOF) ist hingegen ausschließlich in lateinamerikanischen Ländern wie Mexiko, Brasilien oder Argentinien aktiv und der volumenmäßig größte Abfüller weltweit. Coca-Cola Consolidated (COKE) ist der größte Abfüller in den USA und ausschließlich dort tätig. Der Umsatz wird mit rund 94 Prozent hauptsächlich mit alkoholfreien Coca-Cola Getränken erzielt. Coca-Cola Europacific Partners (CCEP) ist Abfüller und Distributor in Großbritannien, Spanien, Portugal, Deutschland, Australien und weiteren europäischen und asiatischen Ländern. Coca-Cola HBC (CCH) vervollständigt die Weltkarte mit Ländern wie Österreich, der Schweiz, Italien, Griechenland, fast allen osteuropäischen und einigen afrikanischen Ländern.

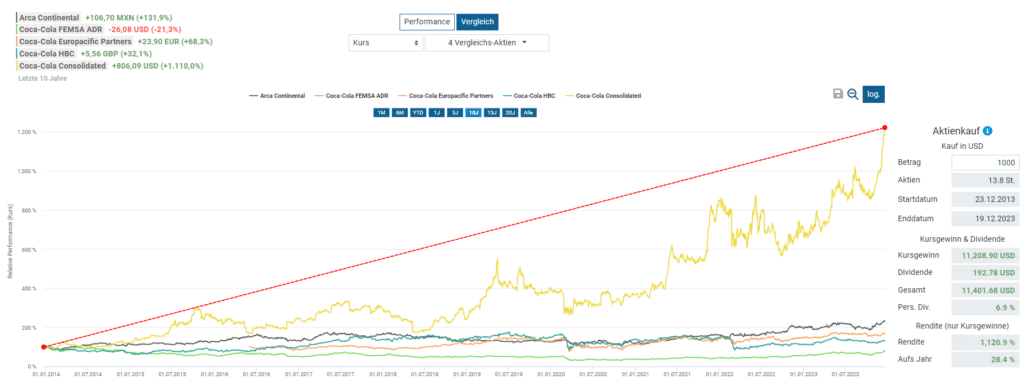

Die Aktien im Performance-Vergleich

Das ist die Performance der Coke-Aktien im Vergleich in der jeweiligen Lokalwährung über die letzten zehn Jahre. Die mit Abstand beste Performance inklusive Dividenden erzielte die Aktie von Coca-Cola Consolidated (COKE) mit einer Performance von 1.120 Prozent oder 28,4 Prozent pro Jahr. Die klassische Coca-Cola Aktie hat in diesem Zeitraum zum Vergleich einen Total Return von knapp 83 Prozent oder 6,2 Prozent pro Jahr erzielt. Lediglich die Aktie von Coca-Cola FEMSA Aktie konnte keine positive Performance verbuchen.

Wie sicher sind die Dividenden?

Die Aktie von Coca-Cola FEMSA bietet mit 3,4 Prozent die höchste Dividendenrendite. Allerdings erzielte die Aktie die geringste Gewinnstabilität mit nur 0,1, was die schwache Kursperformance erklärt. Mit einer Ausschüttungsquote von 50 Prozent auf den Free Cashflow erscheint die Dividende jedoch sicher. Dies gilt auch für alle anderen Coke-Aktien. Die klassische Coca-Cola Aktie überzeugt dagegen mit der höchsten Gewinnstabilität. Die Wachstumsraten können aber gegen die Abfüller-Aktien nicht glänzen.

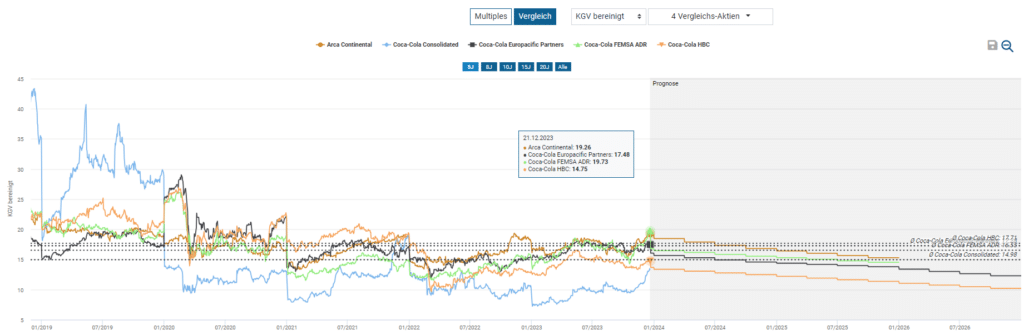

Sind die Coke-Aktien günstig bewertet?

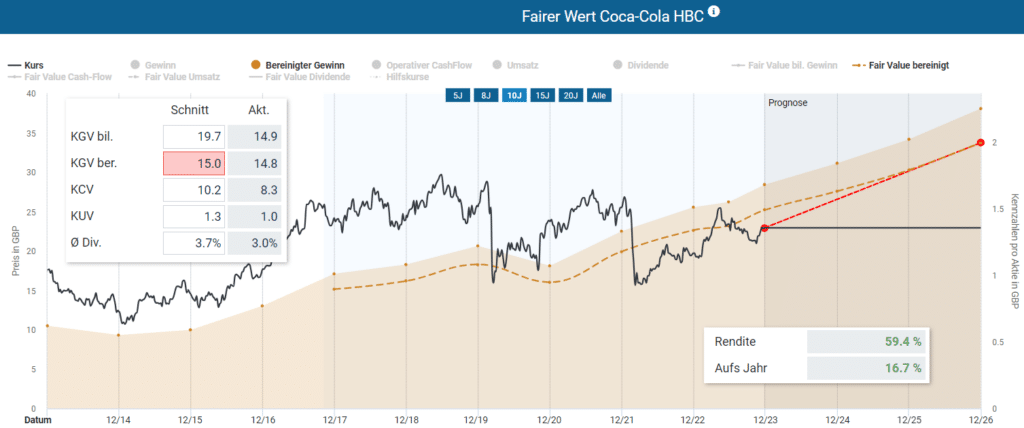

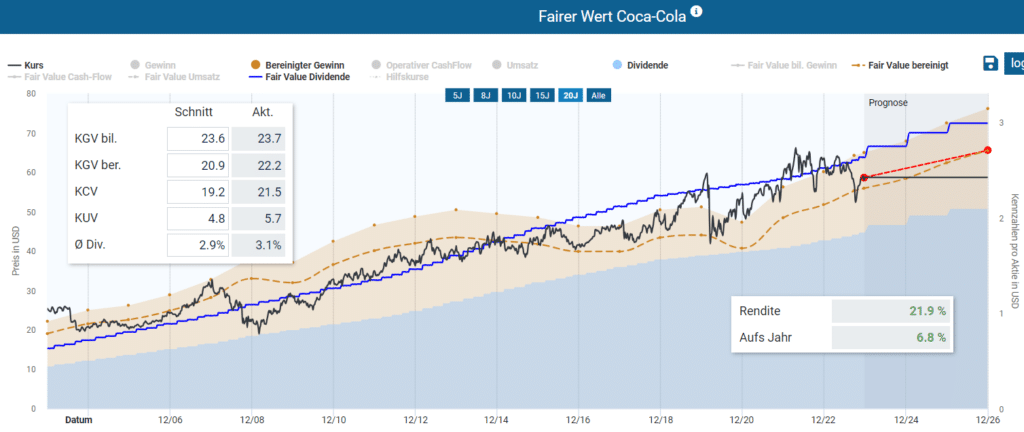

Im direkten Vergleich hat die altbewährte Coca-Cola Aktie mit 23,8 das höchste bereinigte KGV, was mit der hohen Gewinnstabilität und dem geringeren Gesamtrisiko zu erklären ist. Von den beiden in Europa vertretenen Abfüllern ist Coca-Cola Europacific Partners höher bewertet, obwohl Coca-Cola HBC (CCH) bessere Wachstumsaussichten bietet. In der folgenden Bewertung nehmen wir neben der Aktie von The Coca-Cola Company die Aktie des Abfüllers Coca-Cola HBC näher unter die Lupe, weil sie günstig bewertet und zugleich fundamental attraktiv erscheint.

Für die Bewertung der Coca-Cola Aktie eignet sich der faire Wert des bereinigten Gewinns. Im Schnitt der letzten zehn Jahre wurde die Coca-Cola Aktie mit einem bereinigten KGV von 22,5 bewertet. Angesichts des höheren Zinsumfelds ziehen wir einen längerfristigen Durchschnitt von 20 Jahren vor. Dieser liegt bei einem bereinigten KGV von 21. Bei einem heutigen Kauf und auf Basis der Analystenschätzungen könnte sich mit einem bereinigten KGV von 21 dank des prognostizierten Gewinnwachstums eine jährliche Rendite von knapp 7 Prozent bis Ende 2026 ergeben. Dies ist eine realistische und angemessene Renditeerwartung für einen stabilen Titel wie Coca-Cola.

Coca-Cola HBC ist neben stabilen Märkten in Europa auch in Schwellen- und Entwicklungsländern sowie in Russland mit 12 Prozent vom Umsatz exponiert. Mit Ausbruch des Ukraine-Konflikts im Februar 2022 hat die Aktie binnen eines Monats knapp 40 Prozent verloren. Im Schnitt der letzten fünf Jahre lag das bereinigte KGV von Coca-Cola HBC bei 18. Wir reduzieren konservativ das bereinigte KGV auf 15. Dank des prognostizierten hohen Gewinnwachstums und des höheren Risikos ergibt sich so bis Ende 2026 ein Renditepotenzial von über 16 Prozent pro Jahr.

Unser Fazit zu den Coke-Aktien

Im Vergleich zur altbewährten Coca-Cola Aktie haben sich einige Abfüller rückblickend als bessere Investments erwiesen und deren Dividendenrenditen können überwiegend mit ihrem Lizenzgeber mithalten. Für die Abfüller hat die Dividende im Hinblick auf Stabilität aber eine geringere Bedeutung. Unter anderem ist die Coca-Cola HBC unter den Abfüllern sehr attraktiv, denn die Aktie ist fundamental solide aufgestellt und günstig bewertet. Darüber hinaus kann der europäische Abfüller auch direkt vom Wachstum in Emerging & Developing Markets profitieren.

Fazit – Vermögensaufbau mit Dividenden funktioniert!

Die Dividendenstrategie steht immer wieder in der Kritik. Und tatsächlich ist der ausschließliche Fokus auf Dividenden bei der Aktienauswahl oft fatal. Das es besser geht, beweist das Starterdepot. Auch du kannst dir mit Qualitätsaktien ein passives Einkommen aufbauen. Der beliebteste Aktienfinder Deutschlands unterstützt dich dabei.

13 Antworten

vielen Dank, das sind sehr interessante und profunde Analysen

Nach 5 Jahren ist es Zeit euch einmal Dankeschön zu sagen. Ich habe 2019 mit dem Starterdepot angefangen in Aktien zu investieren. Ich habe mehr oder weniger blind jede Aktie gekauft, die ihr damals aufgenommen habt, auch wenn Torsten immer wieder darauf hingewiesen hat, dass man selbst analysieren soll. Mittlerweile kenne ich mich mit Aktien ziemlich gut aus und nun weiß ich, was für ein Glück ich hatte, mit euch anzufangen. Denn sowohl mit „meinem“ Starterdepot als auch meinen späteren bin ich in Summe mehr als zufrieden. Vielen Dank für den hervorragenden Aktienfinder und die viele Aufklärungsarbeit, die ihr jede Woche leistet! Ich wünsche Torsten und dem Team einen guten Rutsch. Macht auch in 2024 weiter so!

Hallo Rainer, im Namen des Aktienfinder Teams vielen Dank für dein motivierendes Feedback. Wir wünschen ein frohes neues Jahr mit erfolgreichen Investments 🙂

Mit der CCH habt ihr, als Favorit eine Schweizer Aktie ausgewählt. Schweizer Aktien können in Deutschland nur bei wenigen Brokern außerbörslich gehandelt werden. On Top kommen noch Kosten für den Schweitzer TAX-Voucher um die erhöhte Schweizer Quellensteuer zurück zu fordern. Habt Ihr eine Lösung für die Probleme mit Schweizer Aktien?

Hallo Joshua, es ist für deutsche Anleger nicht schwierig, die Schweizer Aktie zu handeln. Du kannst die Coca-Cola HBC Aktie z.B. bei der Consorsbank, Comdirect DKB, Scalable und sicherlich vielen weiteren Brokern außerbörslich handeln. Die Rückerstattung der zu viel gezahlten Quellensteuer ist zwar mit etwas Aufwand verbunden, aber auch kein Hexenwerk. Allerdings sollten Aufwand und Kosten natürlich in einem angemessenen Verhältnis zur Rückerstattung stehen.

Die Allianz hatte ihr Allzeithoch im April 2000 mit ca. 350€, also noch viel Luft bis zum ATH. Trotzdem danke für den Artikel und die recherche Arbeit. Einen guten Rutsch ins neue Jahr!

Hallo Friedhelm, da hast du natürlich recht! Wir wünschen ein frohes neues Jahr mit erfolgreichen Investments.

Bei der Allianz ist ein Fehler, dort steht:“ Im Geschäftsjahr 2022 erwirtschaftete die Allianz einen Umsatz von 152,7 Milliarden Euro und einen operativen Gewinn von 14,2 Milliarden Euro. Dabei ist das Segment Lebens- und Krankenversicherung mit einem Umsatzanteil von 49 Prozent das umsatzstärkste Segment. Auf das Segment Lebens- und Krankenversicherung entfallen 46 Prozent des Umsatzes. “

Es ist zweimal vom gleichen Segment die Rede. Die 46% fallen aber auf ein anderes Segment. (siehe Grafik)

Danke für den Hinweis! Im letzteren Satz steht nun korrekterweise Schadens- und Unfallversicherung 🙂

Super Info

Danke! Wir freuen uns, dass dir unser Artikel gefällt 🙂