Höchste Zeit, dass sich das ändert!

Wie stets, wenn eine Aktie mit wohlklingendem Namen unter die Räder kommt, stellen sich viele Aktionäre nun die Frage, ob die Zeit für einen günstigen Kauf der Shell Aktie gekommen sei. Ob die gekürzte Shell Dividende sicher, die Shell Aktie nach dem Kurssturz unterbewertet und letztlich kaufenswert ist, decken wir in dieser Aktienanalyse auf.

| Shell Aktie | |

| Logo |

|

| Land | Großbritannien |

| Branche | Öl/Gas |

| Isin | GB00B03MM408 |

| Marktkapitalisierung | 81,1 Milliarden € |

| Dividendenrendite | 5,3% (nach Kürzung) |

| Stabilität Dividende | 0,64 von max. 1.0 |

Das Geschäftsmodell: So verdient Royal Dutch Shell (noch?) Geld

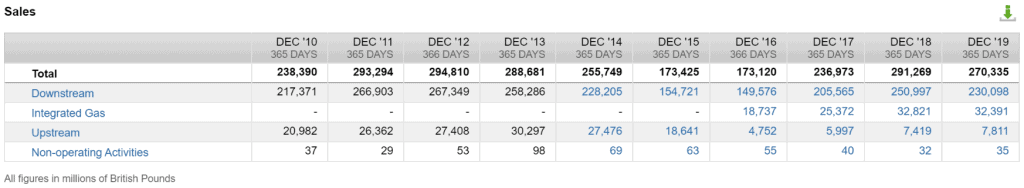

Royal Dutch Shell ist in die drei Geschäftsbereiche Integrated Gas, Upstream und Downstream gegliedert.

Ein Merkmal des Unternehmens ist die vertikale Integration entlang der kompletten Wertschöpfungskette von Öl und Gas. Im sogenannten upstream sucht und fördert Royal Dutch Shell die Energieträger. Im midstream werden diese transportiert und gelagert. Am Ende der Wertschöpfungskette steht der downstream, in dem die Rohstoffe veredelt (raffiniert) und anschließend verkauft werden.

Das Segment "Integrated Gas"

Das Segment "Integrated Gas" befasst sich mit Flüssiggas sowie der Umwandlung von Erdgas in absetzbare Produkte, wie beispielsweise Kraftstoffe. Shell erkundet und fördert nicht nur Erdgas sowie Flüssiggase, sondern unterhält die komplette Infrastruktur, um die End- und Zwischenprodukte auf dem Markt zu verkaufen. Dort handelt Royal Dutch Shell mit Erdgas, Flüssiggas, Elektrizität und Kohlenstoffdioxidemissionsrechten.

Auch die erneuerbaren Energien sind in diesem Segment enthalten. Hier forscht Royal Dutch Shell an regenerativen Energieträgern. Investiert wird in organisches Wachstum und in Übernahmen mit dem Ziel, die Energiewende aktiv mitzugestalten. Das gesamte Segment „Integrated Gas“ war 2019 jedoch für nur 12 Prozent des gesamten Umsatzes verantwortlich. Der darin enthaltene niedrige Umsatzanteil erneuerbarer Energien am Konzernumsatz zeigt, dass Royal Dutch Shell nach wie vor von den klassischen Energieträgern abhängig ist. Eine Abhängigkeit, von der sich Royal Dutch Shell lösen muss, um langfristig zu überleben:

We know the energy transition is unfolding, and we must be part of it if we are to survive...

Ben van Beurden - Chief Executive Officer (Quelle: Jahresbericht 2019, S. 19)

Das Segment "Upstream"

Im Segment "Upstream" erkundet, fördert und vermarket Royal Dutch Shell Erdöl, Erdgas und Erdgasflüssigkeiten. Ebenso errichtet und betreibt das Unternehmen die Infrastruktur zum Transport von Öl und Gas. Daneben ist das Unternehmen an der Weiterverarbeitung von abgebauten Ölsanden zu Asphalt (Bitumen) und dessen Umwandlung in Rohöl beteiligt. Das Segment „Upstream“ ist mit 2,9 Prozent das umsatztechnisch kleinste Segment.

Das Segment "Downstream"

Das Segment "Downstream" umfasst die Aktivitäten von Royal Dutch Shell mit Ölprodukten und Chemikalien und war im Jahr 2019 für 85 Prozent der Umsätze verantwortlich. Hier produziert und verkauft das Unternehmen sogenannte Petro-Chemikalien für den industriellen Gebrauch. Vermarktet werden zudem Heizöl, Flug-, Schiffs- und Biokraftstoffe sowie Schmierstoffe, Bitumen und Schwefel.

Eine zweite Einschätzung zur Shell Aktie findest du auf dem Aktienfinder-Kanal auf YouTube

Herausforderungen und Chancen der nächsten 100 Jahre

Der seit Jahren sinkende Ölpreis hat für Royal Dutch Shell als Öl förderndes Unternehmen besonders negative Auswirkungen, weil die Kosten für die Förderung auf der einen Seite gleich bleiben, die Einnahmen aus den Ölverkäufen aber sinken. Vorteilhaft für Royal Dutch Shell ist jedoch, dass der Bedarf an fossilen Energieträgern zunächst weiter steigen wird - von Sondereffekten wie dem Einbruch der Nachfrage aufgrund der Corona-Krise abgesehen. So stieg die Nachfrage nach Öl in 2019 um immerhin 1 Prozent. Die globale Nachfrage nach Gas stieg sogar um 2,5 Prozent. Das Problem ist jedoch, dass die steigende Nachfrage zuletzt nicht zu steigenden Öl- und Gaspreisen führte. Grund für den Preisverfall waren Überkapazitäten aufgrund der boomenden Fracking-Industrie in den USA. Daneben ist das Ende der steigenden Nachfrage absehbar. Sogar Royal Dutch Shell geht davon aus, dass Öl- und Gas langfristig als Energieträger an Bedeutung verlieren werden.

Zwar sorgen niedrigere Rohstoffpreise für höhere Margen im bei der Verarbeitung von Öl und Gas zu anderen Produkten, aber das reicht Royal Dutch Shell nicht aus, um die geringeren Einnahmen aus dem Downstream-Geschäft aufzufangen, da Royal Dutch Shell hier nur 2,9 Prozent des Gesamtumsatzes erwirtschaftet. Daneben hat Shell mit schwindenden Ölreserven zu kämpfen. Die Lagerstätten von Royal Dutch Shell sichern die Förderung für nur noch 8 Jahre. Entsprechend hoch sind der Druck und damit verbunden die Kosten, in Bälde neue Ölvorkommen zu erschließen. Dies wird die Schuldenlast weiter erhöhen. Zwar sollte der leicht steigende Bedarf nach Öl und Gas für die kommenden Jahre noch einmal etwas Planungssicherheit geben. Doch ich glaube nicht, dass das Kerngeschäft jemals wieder aufblühen sollte.

Die langfristigen Chancen liegen daher woanders. Royal Dutch Shell plant, im Strommarkt ein großer Player zu werden. So möchte das Management nicht nur Strom erzeugen und 2050 klimaneutral sein, sondern auch Lösungen für das Laden von Elektrofahrzeugen und den Stromhandel anbieten. Daneben investiert Royal Dutch Shell in regenerative Energieträger wie Biokraftstoffe und Wasserstoffe. Royal Dutch Shell geht davon aus, dass in den nächsten Jahrzehnten der Verbrauch an erneuerbaren Energien massiv steigen wird und Ende des Jahrhunderts den summierten Verbrauch aller fossilen Energieträger deutlich übersteigen wird.

Royal Dutch Shell investiert jährlich zwischen 1 und 2 Milliarden USD in den Erneuerbare Energien. Ausschließlich hier liegt die Chance auf eine erfolgreiche Zukunft, und es bleibt zu hoffen, dass das Management in der Lage ist, sich in diesem Markt ähnlich erfolgreich positionieren zu können, wie im Öl- und Gasgeschäft. Immerhin ist Royal Dutch Shell im letzten Jahr bei der Transformation hin zu einem Produzenten erneuerbarer Energien am Konkurrenten Total vorbeigezogen. Bis Royal Dutch Shell mit den Erneuerbaren Energien nennenswerte Umsätze erzielt, wird allerdings noch einige Zeit vergehen.

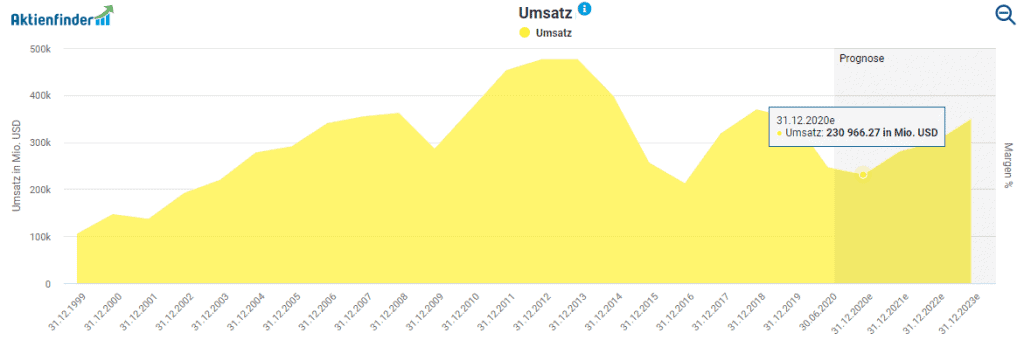

Schrumpfende Umsätze bei Royal Dutch Shell

Der sinkende Ölpreis hat in der Umsatzentwicklung von Royal Dutch Shell Spuren hinterlassen. Trotz Übernahme des Konkurrenten BG Group im Jahr 2016 für EUR 64 Milliarden sank der Umsatz von USD 476 Milliarden im Jahr 2012 auf voraussichtlich USD 231 Milliarden im Jahr 2020. Zwar soll der Umsatz in den nächsten Jahren wieder anziehen, ob Royal Dutch Shell in absehbarer Zeit die Rekordumsätze der Jahre 2010 bis 2013 wieder erreichen wird, ist jedoch ungewiss.

Wie profitabel ist Royal Dutch Shell?

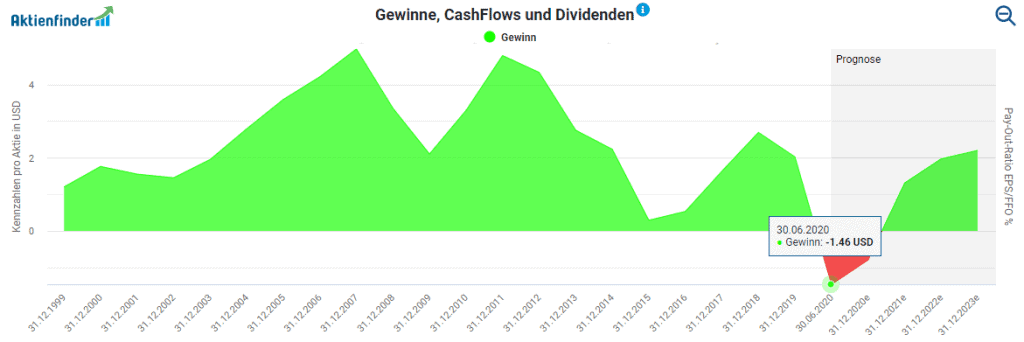

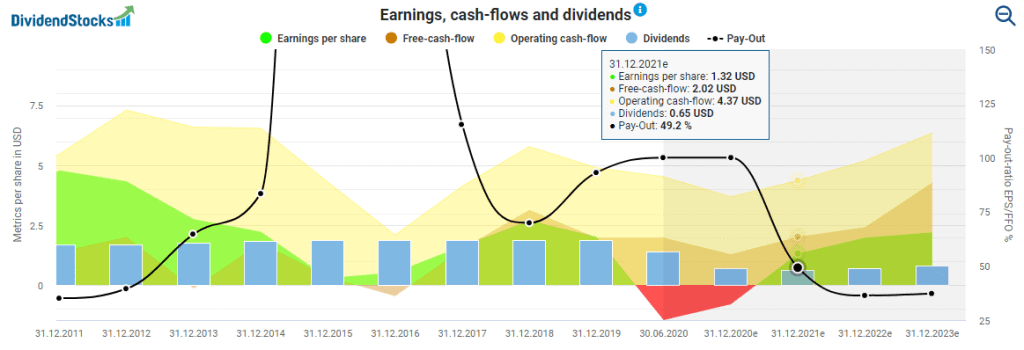

Der geringe Ölpreis nagt an der Profitabilität. So musste Royal Dutch Shell im zweiten Quartal 2020 wegen des starken Preisverfalls und des Nachfrageeinbruchs aufgrund der Corona-Krise eine heftige Abschreibung vornehmen, die dem Unternehmen am Ende einen Verlust von USD 18,1 Milliarden einbrockte (EUR 15,4 Milliarden). Selbst um dieses Sonderereignis bereinigt, brach der Gewinn auf USD 638 Millionen ein. Im selben Quartal schüttete das Unternehmen jedoch USD 1,2 Milliarden an Dividenden aus. Zwar siehst du, dass die Gewinne auch in der Vergangenheit schwankten, gleichwohl ist der negative Trend offensichtlich, der nun in einem Verlustjahr mündet.

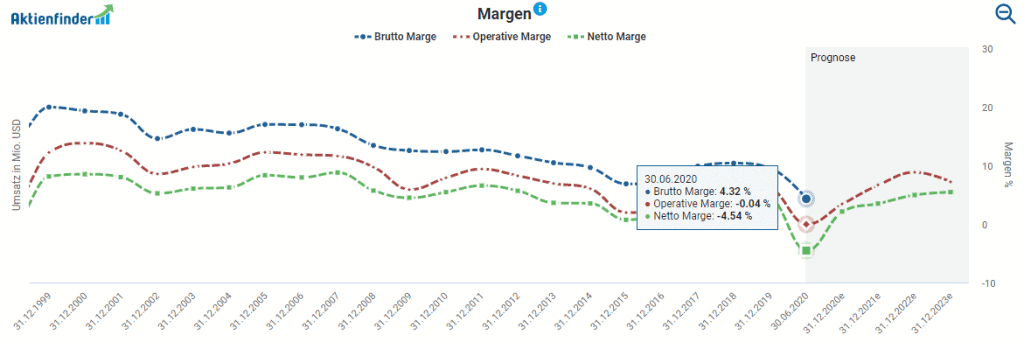

Parallel zum Gewinn sind die Margen in den letzten Jahren ebenfalls stark rückläufig. In der Corona-Krise sank die Brutto-Marge von einst 20 Prozent um die Jahrtausendwende auf heute unter 5 Prozent, während die operative Marge bereits leicht im Minus liegt.

Ist die Shell Dividende nach der Kürzung sicher?

Shell schüttet die Dividende quartalsweise aus. Die Dividende lag die letzten Jahre bei 0,47 USD pro Quartal. Nach der jüngsten Dividendenkürzung schüttet Shell nur noch 0,16 USD pro Quartal aus. Das entspricht einer Kürzung um 66 Prozent! Schon mit der Finanzkrise 2008/2009 kam das Dividendenwachstum fast vollständig zum Erliegen. Dennoch galt die Shell Aktie weiterhin als solide Dividenden-Aktie, weil es seit dem Jahr 1945 keine Dividendenkürzung mehr gegeben hatte. Entsprechend kam die Kürzung der Shell Dividende für viele Anleger völlig überraschend.

Höchste Zeit, dass sich das ändert!

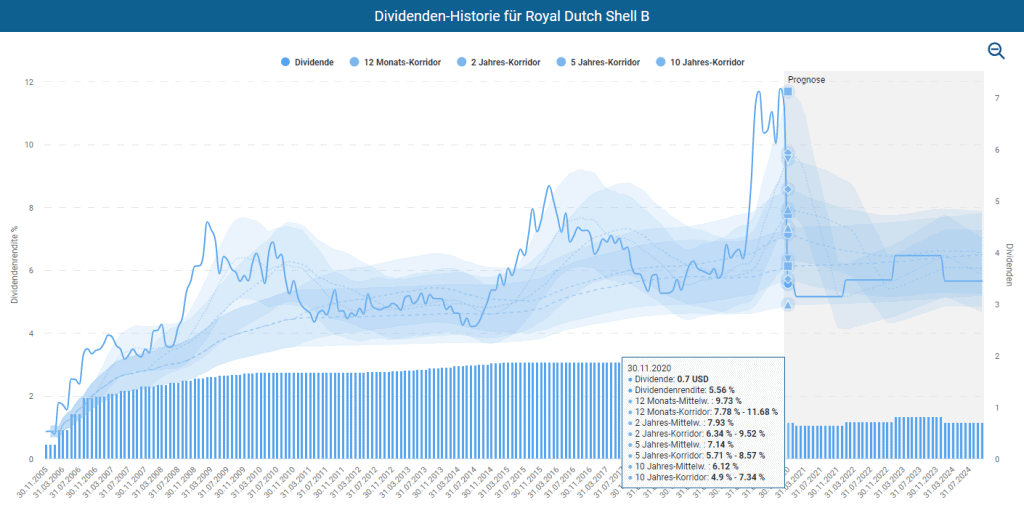

Im Dividenden-Turbo wird ersichtlich, dass die gekürzte Dividendenrendite von 5,5 Prozent trotz des gesunkenen Aktienkurses unter dem historischen Durchschnitt liegt. Von einem Schnäppchen für Dividendenjäger kann also keine Rede sein:

Daneben solltest du berücksichtigen, dass Gewinn und Freier Cash Flow die auf USD 0,64 pro Aktie geschrumpfte Dividende vermutlich erst Ende 2021 wieder decken werden. Ob Royal Dutch Shell die Dividende in den dann folgenden Jahren automatisch auf die alte Höhe anhebt, ist angesichts der anstehenden Herausforderungen zweifelhaft. Gut möglich, dass das Management zukünftig den Fokus noch stärker auf den Transformationsprozess legt und der Entschuldung eine erhöhte Priorität einräumt (siehe unten).

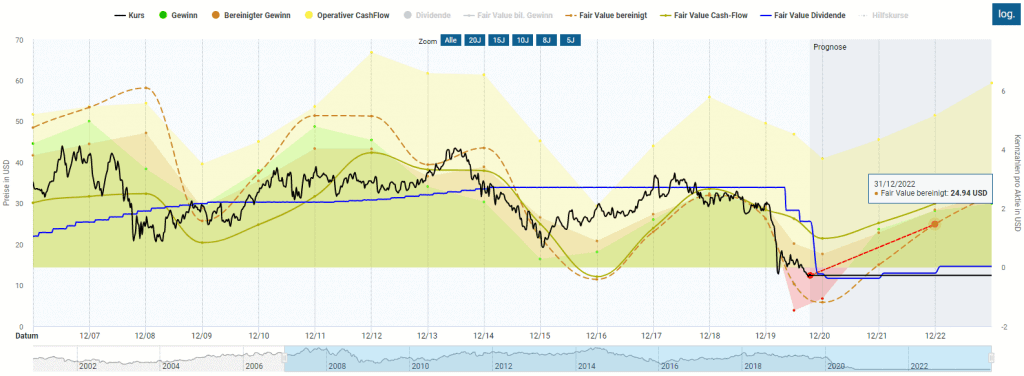

Ist die Shell Aktie fair bewertet?

Trotz des bisherigen Kursrutsches ist die Aktie basierend auf den aktuellen Zahlen leicht überbewertet. Da die Corona-Krise außergewöhnlich stark die Weltwirtschaft und damit die Ölnachfrage und das Geschäft von Royal Dutch Shell belastet hat, sind die fairen Werte für die Gegenwart verzerrt. Basierend auf den bereinigten historischen Gewinnen und unter Annahme eines sich normalisierenden Geschäftes, dürfte der faire Wert der Shell Aktie Ende 2022 bei knapp 25 USD liegen. Bei einem Aktienkurs auf Allzeit-Tief von 12,50 USD entspräche dies einem Kurspotential von 100 Prozent (siehe rot gestrichelte Linie)! Zieht man für die Bestimmung des fairen Werts jedoch die Dividende heran, so erscheint die Shell Aktie jedoch lediglich fair bewertet.

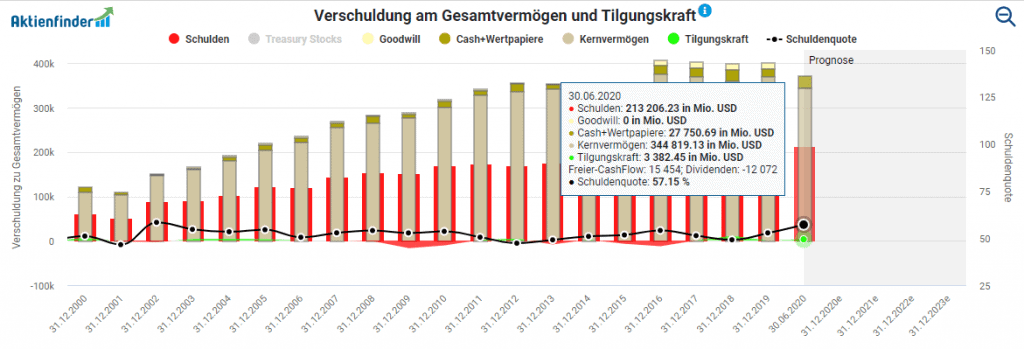

Es ist allerdings nicht auszuschließen, dass die Märkte einen erheblichen Risikoabschlag vornehmen. Die Kürzung der Dividende hat viel Vertrauen zerstört. Als zusätzliche Belastung kommen in naher Zukunft hohe Investitionskosten auf Royal Dutch Shell zu, die das Unternehmen für die Erschließung neuer Ölquellen und den Ausbau der erneuerbare Energien tätigen muss. Auch diese Belastungen können zu einem Kursabschlag führen. Zwar liegt die Schuldenquote von Royal Dutch Shell mit 57 Prozent noch im grünen Bereich, dennoch ist das Verhältnis zwischen Tilgungskraft in Höhe von USD 3,4 Milliarden gegenüber Schulden von USD 213 Milliarden ungünstig.

Der Unterschied zwischen Shell Aktie A und B

Es gibt zwei Shell Aktien. Bzgl. der Höhe der Dividende und des Stimmrechts sind beide Aktien identisch. Die Shell A Aktie ist jedoch etwas teurer als die Shell B Aktie. Die Dividendenrendite der Shell B Aktie fällt deshalb etwas höher aus. Auch in der steuerlichen Behandlung der Dividende gibt es Unterschiede. Für die Shell A Aktie fällt für deutsche Staatsbürger eine niederländische Quellensteuer in Höhe von 15 Prozent an. Diese 15 Prozent werden jedoch voll auf die deutsche Abgeltungssteuer angerechnet. Für die Shell B Aktie hingegen fällt keine Quellensteuer an, weil die Shell A Aktie nach britischem Steuerrecht behandelt wird und Großbritannien keine Quellensteuer erhebt. In den meisten Fällen ist die Shell B Aktie der Shell A aufgrund der höheren Dividendenrendite vorzuziehen.

| Shell A | Shell B | |

| Isin | GB00B03MLX29 | GB00B03MM408 |

| Preis 19.10.2020 | 12,47 USD | 12,12 USD |

| Dividende | 0,64 USD | 0,64 USD |

| Dividendenrendite | 5.1% | 5,3% |

| Steuer Ausland | 15,0% | 0,0% |

| Abgeltungssteuer | 10,0% | 25,0% |

| Steuer gesamt | 25,0% | 25,0% |

Ein weiterer Vorteil der Shell B Aktie ist die volle Anrechnung der Dividende auf den steuerlichen Freibetrag. Weil der deutsche Staat im Fall der Shell A Aktie nur 10 Prozent Abgeltungssteuer anstelle der 25 Prozent kassiert, darf eine Anrechnung der gezahlten Quellensteuer auf spätere, über dem Freibetrag liegende Dividendenerträge nicht erfolgen. Ist der Freibetrag hingegen ausgeschöpft, ist wegen der ausländischen Steuer plötzlich die Shell A Aktie vorteilhaft, weil der Solidaritätszuschlag in diesem Fall nicht auf die 15 Prozent Quellensteuer anfällt.

Fazit: Die Shell Aktie als risikobehafteter Turn-Around

Längste Zeit war die Shell Aktie für eine ebenso hohe und zuverlässige Dividende gut. Dieser Nimbus ging mit der Dividendenkürzung verloren. In den nächsten Jahren gehe ich zudem nicht von einer Erhöhung der Dividende aus, weil das Management mit der die sich anbahnende Energiewende, schwindenden Ölreserven und den derzeit niedrigen Margen zu kämpfen hat. Insbesondere im Bereich der erneuerbaren Energien ist noch vieles Zukunftsmusik. Ob die derzeitige Dividendenrendite von knapp über 5 Prozent angesichts der Risiken angemessen ist, muss jeder Aktionär für sich beantworten. Für mich ist die Shell Aktie ein ein risikobehafteter Turn-Around-Kandidat für Anleger mit Nerven und viel Geduld.

Falls du ebenfalls von langfristig steigenden Kursen und Dividenden profitieren möchtest, lass dich gerne vom Starterdepot inspirieren. Mit 500 Euro im Monat bauen wir ein Vermögen auf, indem wir in ausgewählte Dividenden-Aktien investieren, die unseren hohen Qualitätsansprüchen genügen. Das Starterdepot ist frei zugänglich und hat den Markt bisher outperformt!

6 Antworten

Die steuerliche Analyse ist nicht ganz richtig. Wenn der stuerliche Freibetrag bereits ausgeschöpft ist, dann ist Shell A günstiger, da in diesem Fall der Solidaritätszuschlag (wird für DIvidenden nicht abgeschafft) von 5,5% nur auf 10% Abgeltungssteuer statt auf 25% wie bei Shell B berechnet wird.

Bei Shell A zahlt man also 15% + 10% + 0,55% = 25,55%

Bei Shell B sind es hingegen 25% + 1,375% = 26,375%

Aus Sicht eines deutschen Steuerzahlers ist eine Quellensteuer also aktuell vorteilhaft.

Hallo Andreas,

danke für die Beschreibung des ergänzenden Falls, wenn der Freibetrag ausgeschöpft ist. Ich ergänze den Artikel.

LG!

Torsten

Sehr umfassende und beispielhafte Analyse. So stelle ich mir das vor!

Besten Dank für die netten Worte, JW.

Viele Grüße

Hallo,

gute Analyse zu Shell, sehe ich ähnlich. Die Frage wird sein, wie schnell und wie gut das Unternehmen die Transformation hin zu Erneuerbaren Energien und Wasserstoff angeht und die Positionierung im Stromsegment funktioniert. Ich gehe nicht davon aus, dass wir in den nächsten Monaten einen nachhaltigen Turn-around sehen, sondern denke dass dies ein langfristiger Prozess ist. Hinzu kommt, dass Shell ein riesiges Unternehmen ist und Transformationen bekanntermaßen und nachvollziehbar nicht über Nacht durchzuführen sind (siehe IBM etc..).

Ich halte (leider) noch eine größere Position aus vergangenen, guten Dividendenzeiten und plane diese bei Gelegenheit zu reduzieren. Allerdings glaube ich, dass aktuell im „tiefen Tal“ nicht der richtige Zeitpunkt ist, zu verkaufen. Aber sollte durch Impfstoffe die Pandemie in 2021 zurückgedrängt werden und der Druck auf den Ölpreis etwas nachlassen, könnte sich Shell evtl von den Tiefstständen etwas erholen.

Auf der Liste für eine Umschichtung stehen dann Brookfield Renewable Partners, NextEra Energy, TransAlta Renewables und E.ON.

Viele Grüße,

Susanne

Vielen Dank für den netten Kommentar und deine ergänzenden Gedanken, Susanne.

Ich habe auch noch ein paar tiefrote Shell im Depot. Ich lasse sie dort schlummern. Selbst mit der reduzierten Dividende bringen sie mir immerhin einen jährlichen Cash Flow. Shell ist damit für mich eine Halteposition. Für einen Nachkauf ist mir die Situation allerdings zu ungewiss.

Liebe Grüße