Die Hormel Foods Aktie ist langfristig gesehen alles andere als ein alter und langweiliger Schinken. Mehr als 17.000 Prozent Gewinn konnten Anleger in den letzten 40 Jahren mit der Aktie erzielen. Und auch innerhalb der letzten 10 Jahren brachte es der Hersteller des kultigen Frühstücksfleischs „SPAM“ auf eine kumulierte Gesamtrendite von 273 Prozent, was einer jährlichen Rendite von 15,2 Prozent entspricht. In den letzten Jahren nahm die Hormel Foods Aktie zeitweise jedoch einen schalen Beigeschmack an. So verlor das Papier im Zeitraum von 2016 bis 2017 ganze 30 Prozent an Wert.

Auch wenn Hormel Foods die Kursverluste mittlerweile wett gemacht hat und die Aktie sogar in Reichweite zum Allzeithoch von 52 USD notiert, muss sich das Unternehmen nicht nur der Konkurrenz sowie branchentypischen Risiken erwehren, sondern sich auch den veränderten Bedürfnissen und Ernährungsgewohnheiten der Konsumenten anpassen. Ob Hormel Foods auf einem guten Weg ist und du mit weiter steigenden Kursen und Dividenden rechnen darfst, erfährst du in unserer Aktienanalyse.

Das Geschäftsmodell: So verdient Hormel Foods Geld

| Hormel Foods Aktie | |

| Logo |

|

| Land | USA |

| Branche | Lebensmittel |

| Isin | US4404521001 |

| Marktkapitalisierung | 21,4 Milliarden € |

| Aktienkurs | 39,02 € |

| Dividendenrendite | 2,0% |

| Stabilität Dividende | 0,95 von max. 1,0 |

| Stabilität Gewinn | 0,96 von max. 1,0 |

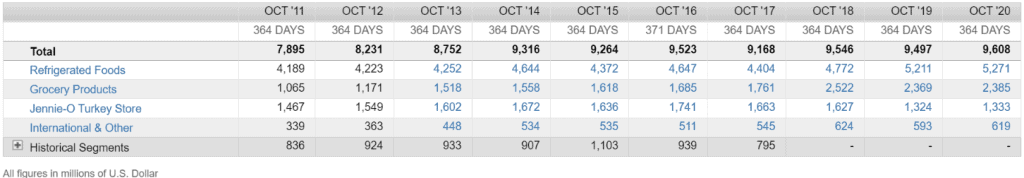

Unter den großen Nahrungsmittelproduzenten spielt der 1891 gegründete Hersteller von Lebensmitteln und Fleischprodukten mit einer Marktkapitalisierung von 22,5 Milliarden USD eher eine Nebenrolle (Nestlé bringt es beispielsweise auf 267,1 Milliarden USD). Das ist aber nicht negativ gemeint. Tatsächlich hat Hormel Foods erfolgreich eine Nische aufgebaut und diese im Verlauf der Jahrzehnte beständig erweitert. Sein Geschäftsfeld unterteilt Hormel Foods in die vier Segmente „Grocery Products“, „Refrigerated Foods“, „Jennie-O Turkey Store“ und „International & Other“, wobei einzelne Marken in mehreren Segmenten gleichzeitig zu finden sind.

„Grocery Products“

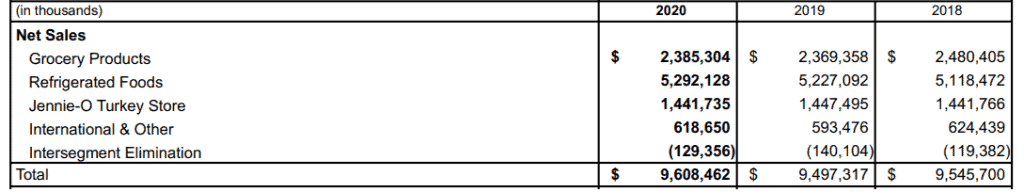

Im Segment „Grocery Products“ bündelt Hormel Foods die Herstellung und den Verkauf von haltbaren Lebensmitteln, die überwiegend im Einzelhandel abverkauft werden. Dieses Segment ist für 24 Prozent des Gesamtumsatzes verantwortlich. Die bekanntesten Marken sind das Frühstücksfleisch „SPAM“ sowie die Erdnussbutter SKIPPY.

„Refrigerated Foods“

Unter „Refrigerated Foods“ fallen Marken- und Nichtmarkenprodukten aus Schweine-, Rind-, Hühner- und Putenfleisch, die Hormel Foods an Feinkostläden, Einzelhandel und andere gewerbliche Kunden liefert. Insgesamt erwirtschaftet Hormel Foods mit dem Segment „Refrigerated Foods“ 54 Prozent und damit mehr als die Hälfte des Gesamtumsatzes.

„Jennie-O Turkey Store“

Das Segment “Jennie-O Turkey Store” erzielt fast 14 Prozent des Gesamtumsatzes. Hier vertreibt Hormel Foods Putenprodukte der Marke „Jennie-O Turkey Store“, die auf das 1986 erworbene gleichnamige Unternehmen zurückgehen und das nun als Tochterunternehmen von Hormel Foods agiert. Die Abnehmer finden sich im Einzelhandel und der Gastronomie.

„International & Other“

Das Segment „International & Other“ umfasst im Wesentlichen die internationalen Aktivitäten von Hormel Foods. Es ist das kleinste Segment und für gerade einmal 6,4 Prozent der Umsätze verantwortlich. Hormel Foods nutzt für seine globalen Aktivitäten Gemeinschaftsunternehmen und einzelne strategische Auslandsstandorte in Australien, Brasilien, Kanada, China, Japan und den Philippinen. Dabei exportiert Hormel Foods die Produkte an die internationalen Kundschaft, greift teilweise aber auch auf eigenen Lieferketten zurück.

Herausforderungen und Ausblick

Ein Schwachpunkt im Geschäft von Hormel Foods ist der starke Fokus auf den US-amerikanischen Markt, in dem Hormel Foods rund 94 Prozent seines Umsatzes erwirtschaftet. Die Änderung des regulatorischen Umfeldes hinsichtlich der Tieraufzucht und Fleischverarbeitung, sowie mögliche Steuererhöhungen für Fleischprodukte könnten Hormel Foods empfindlich treffen. Durch internationale Expansion könnte Hormel Foods die Abhängigkeit vom US-Markt reduzieren. Doch die bestehende Wertschöpfungskette und eine starke internationale Konkurrenz erschweren dieses Unterfangen.

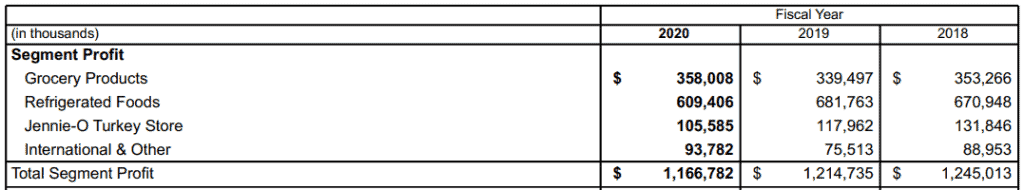

Problematisch für die internationale Expansion ist der Aufbau einer effizienten Wertschöpfungskette. So ist Hormel Foods auf langfristige und verlässliche Lieferverträge für Schweine angewiesen, die es zu über 95 Prozent von anderen Unternehmen bezieht. Zwar kann das Tochterunternehmen Jennie-O Turkey Store fast 80 Prozent des gesamten Bedarfs an Truthahn produzieren, allerdings trägt Hormel Foods in diesem Fall zusätzlich das Risiko schwankender Futterpreise. Ebenso kann ein Preisverfall von Putenfleisch die Gewinnmargen drücken. Die Auswirkungen solcher Schwankungen konnten Aktionäre 2017 hautnah spüren, als ein Preisverfall bei Putenfleisch von 60 Prozent den Gewinn im Segment „Jennie-O Turkey Store“ um 24 Prozent einbrechen ließ. Da das Segment zum damaligen Zeitpunkt fast 25 Prozent zum Gesamtgewinn beitrug, hat dies das gesamte Gewinnwachstum nachteilig beeinflusst. Diese Abhängigkeit scheint nicht zuletzt wegen der stark schwankenden Truthahnpreise und Absatzmengen gesunken zu sein, denn mittlerweile trägt Jennie-O Turkey Store nur noch ca. 10 Prozent zum Unternehmensgewinn bei.

Die Strategie von Hormel Foods ist die Etablierung starker Marken und die Entwicklung neuer Produkte, um die Auswirkungen von Preisschwankungen auf den vorgelagerten Rohstoffmärkten auszugleichen. Dies scheint dem Management zu gelingen. So halten Marken von Hormel Foods in mehr als 35 Kategorien beim Abverkauf die Plätze eins oder zwei.

Ein ebenfalls kritischer Punkt ist eine gewisse Abhängigkeit von einzelnen Kunden. So war im Jahr 2020 Walmart immerhin für 14,6 Prozent der Umsatzerlöse verantwortlich (2019 waren es „nur“ 13,5 Prozent). In einzelnen Segmenten erzielt Hormel Foods teilweise mehr als die Hälfte des Umsatzes mit lediglich fünf Kunden. Beispielsweise sind nur 5 Kunden verantwortlich für 44 Prozent im Segment „Grocery Products, für 35 Prozent im Segment „Refrigerated Foods“, für 54 Prozent im Segment „Jennie-O Turkey Store“ und für immerhin noch 15 Prozent im Segment „International & Other“. Wegen der hohen Fokussierung kann der Verlust eines Großkunden schnell auf den Gesamtumsatz durchschlagen.

Daneben ist Hormel Foods den geänderten Ernährungsgewohnheiten der Konsumenten direkt ausgeliefert. Der Verzicht auf Fleisch und der Trend zu vegetarischen oder frischen Produkten sind besonders für Unternehmen wie Hormel Foods brisant. Doch das Management hat die Zeichen der Zeit erkannt und reagiert mit fleischlosen Produkten, die es unter die Marke „Happy Little Plants“ zusammenfasst, auf diesen Trend.

Daneben baut Hormel Foods das Produktportfolio an Marken rund um den Bereich Healthy Living/Wellness aus. Hierrunter fallen beispielsweise Valley Fresh (ohne Glutamat, Gluten, Konservierungsstoffe oder künstliche Zutaten), Vital Cuisine (Proteinshakes, Mahlzeiten mit einer bestimmten Nährstoffzusammensetzung) oder Natural Choice (minimal verarbeitete Produkte ohne künstliche Zutaten im Niedrigpreissektor).

Kann Hormel Foods den Umsatz weiter steigern?

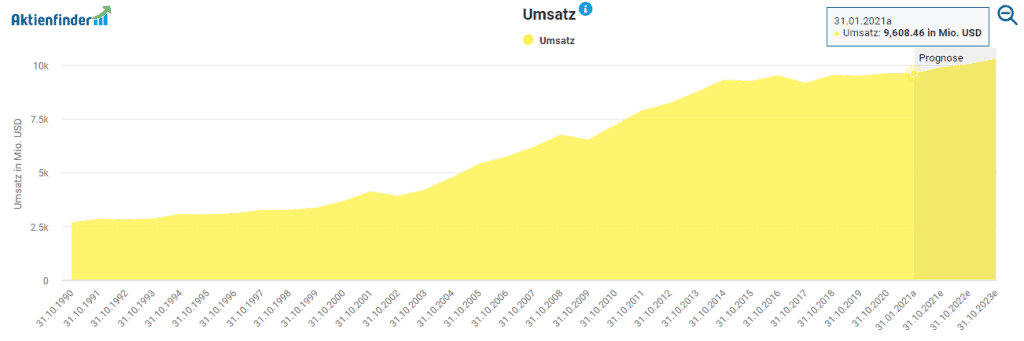

Hormel Foods ist in den vergangenen Jahrzehnten stark gewachsen und hat den Umsatz von 2,68 Milliarden USD im Jahr 1990 auf 9,6 Milliarden USD im Geschäftsjahr 2020 steigern können. In der jüngeren Vergangenheit ist das Wachstum jedoch weitgehend zum Erliegen gekommen. So lag der Umsatz im Jahr 2014 mit 9,3 Milliarden USD nur geringfügig niedriger als heute.

Lediglich das Segment „Refrigerated Foods“ konnte im Verlauf der letzten drei Jahre zulegen. Die übrigen Segmente zeigten kaum Wachstum oder sind sogar geschrumpft, wie beispielsweise „Jennie-O Turkey Store“.

Zumindest im jüngsten Quartal konnten aber alle Segmente zulegen und zu einem Wachstum von 3 Prozent beitragen. Bemerkenswert war insbesondere das Umsatzplus von 7 Prozent im Segment Grocery Products. In den kommenden Jahren will Hormel Foods weiter wachsen. Analysten rechnen hier mit einem Umsatzanstieg auf 10,719 Milliarden USD im Jahr 2023.

Neues Wachstum Dank Kraft Heinz?

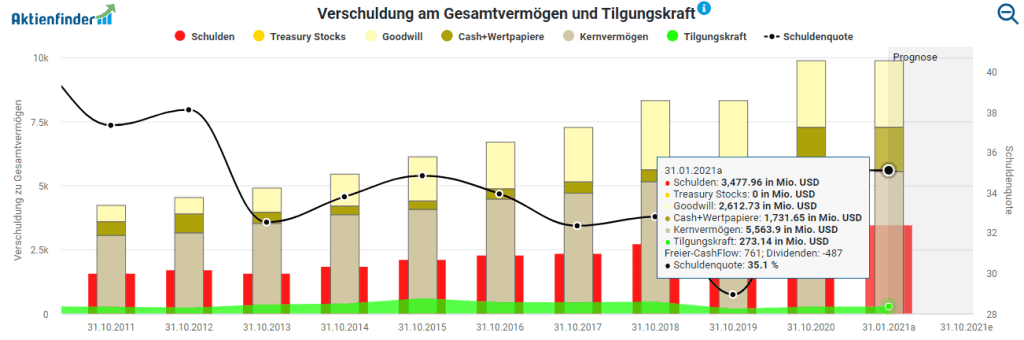

Neues (Kurs-)Wachstum für die Hormel Foods Aktie soll das Nussgeschäft von Kraft Heiz bringen, welches Hormel Foods einschließlich der Marken „Planters“, „Cheez Balls“ und „Corn Nuts“ für 3,35 Milliarden USD übernehmen will. Dies entspricht mehr als 10 Prozent der eigenen Marktkapitalisierung. Der Umsatz der übernommenen Marken lag 2020 bei 1 Milliarde USD. Laut Plan sollen diese Marken Hormel Foods bis 2024 Synergien im Wert von 50-60 Millionen USD liefern und so zu einer Verbesserung der Margen und Cashflows beitragen. Der Kaufpreis ist dennoch happig, denn Hormel Foods hat fast das 17-fache des EBITDA von circa 220 USD Millionen bezahlt. Ob die eher als ungesund geltenden salzigen Nussnaschereien dem Zeitgeist entsprechen, lässt sich ebenfalls anzweifeln. Umgekehrt kann Hormel Foods mit dem größten Deal der Unternehmensgeschichte sein Produktportfolio diversifizieren und die Abhängigkeit von den Fleischprodukten weiter reduzieren. Finanziell ist Hormel Foods stark genug positioniert, um eine Übernahme dieser Größenordnung zu stemmen. So liegt die Schuldenquote unter Berücksichtigung aller Verbindlichkeiten aktuell bei niedrigen 35 Prozent. Daneben sitzt Hormel Foods auf liquiden Mitteln von 1,7 Milliarden USD, was bereits die Hälfte des Kaufpreises abdeckt.

Wie profitabel ist Hormel Foods?

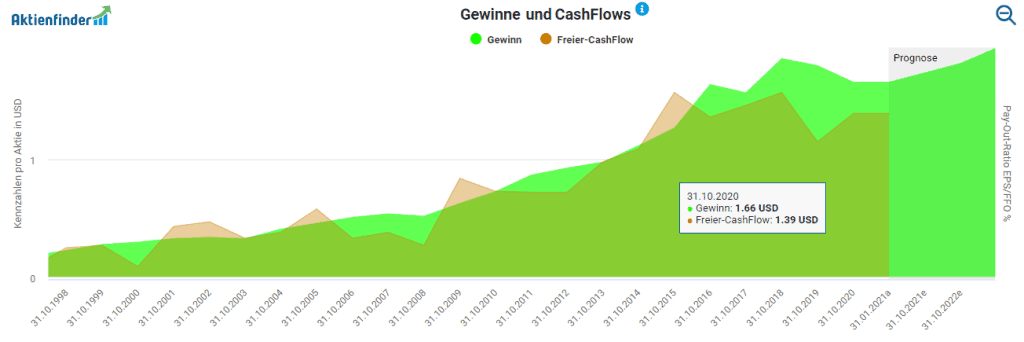

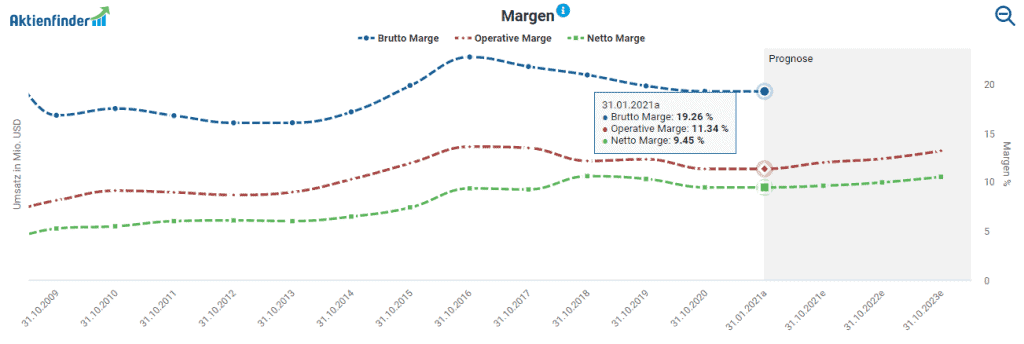

Wie beim Umsatz musste Hormel Foods in den letzten Jahren auch bei der Profitabilität Federn lassen. Betrug der Gewinn pro Aktie 2018 noch 1,86 USD, lag dieser zuletzt nur noch bei 1,66 USD. Bis 2023 erwarten Analysten jedoch wieder einen Gewinnanstieg auf 1,95 USD pro Aktie.

Der Gewinnrückgang ist in erster Linie durch sinkende Margen verursacht, die das Unternehmen auf das schwierige Umfeld der Putenaufzucht für Jennie-O Turkey Store zurückführte. In den kommenden Jahren sollen sich die Margen wieder erholen.

Ist die Hormel Foods Dividende sicher?

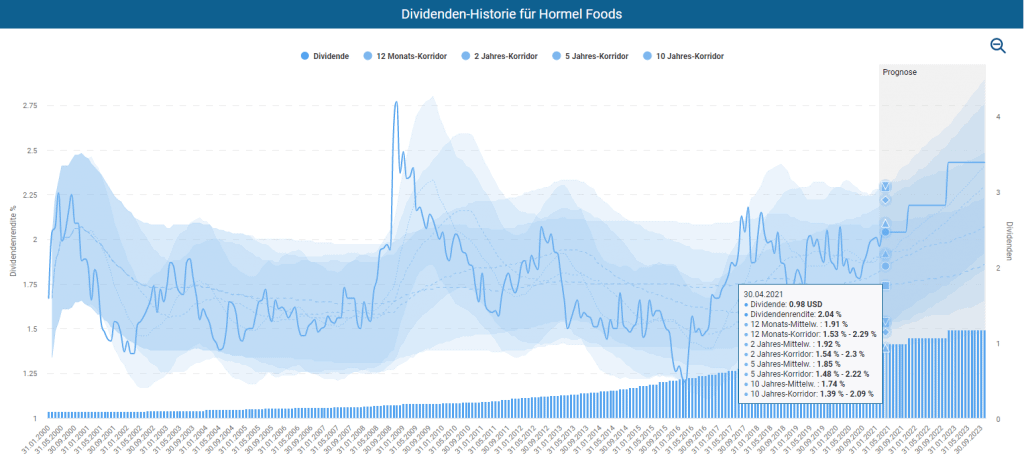

Hormel Foods schüttet quartalsweise Dividende aus und hat diese in den letzten 54 Jahren mit teils ordentlichen Steigerungsraten erhöht. Damit gehört Hormel Foods zum erlauchten Kreis der Dividendenaristokraten, die ihre Dividenden in den letzten 50 Jahren jedes Jahr steigerten. So erhöhte sich die Quartalsdividende von 0,0219 USD im Jahr 2000 auf nunmehr 0,245 USD. Nach der jüngsten Erhöhung von 0,2325 auf 0,245 USD erhalten Aktionäre pro Aktie 0,98 USD im Jahr, was beim aktuellen Kurs von rund 47/48 USD einer Dividendenrendite von 2 Prozent entspricht. In den letzten 10 Jahren hat Hormel Foods die Dividende im jährlichen Mittel zwar um respektable 16 Prozent erhöht. Allerdings ist zu beachten, dass die Wachstumsgeschwindigkeit in den letzten Jahren kontinuierlich gesunken ist. Betrug die jährliche Erhöhung im November 2019 noch 10,7 Prozent, entsprach die Steigerung im November 2020 lediglich noch 5,4 Prozent.

Mit einer Ausschüttungsquote von unter 60 Prozent besteht aber noch Luft für weitere Anhebungen. Analysten rechnen für 2021 mit einer Erhöhung der jährlichen Dividende auf 1,06 USD pro Aktie, was einer Anhebung von 8,1 Prozent entspricht und wieder über dem Vorjahreswert liegen würde. Der Dividenden-Turbo zeigt, dass die Hormel Foods Aktie mit einer aktuellen Dividendenrendite von 2 Prozent die im oberen Drittel des Langzeitkorridors der letzten 10 Jahre liegt.

Ist die Hormel Foods Aktie günstig bewertet?

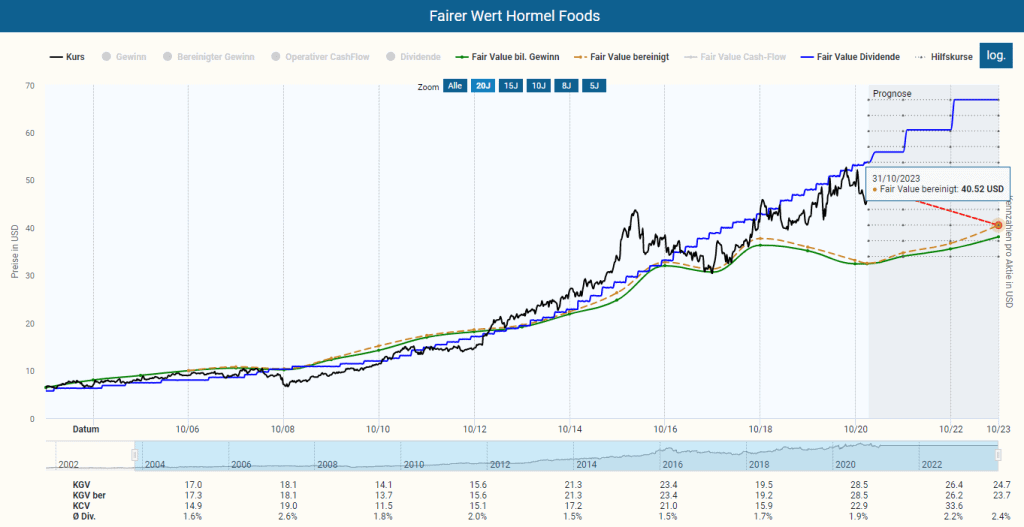

Auch wenn die leicht überdurchschnittliche Dividendenrendite auf eine Unterbewertung hindeutet, zeigt dir die Dynamische Aktienbewertung, dass die Hormel Foods Aktie gemessen am bilanzierten und bereinigten Gewinn aktuell überbewertet ist. Wenn wir davon ausgehen, dass sich ohne wesentliche Änderung im Gewinnprofil die Aktienkurse langfristig an ihrer historischen Bewertung orientieren, ergibt sich für den erwarteten bereinigten Gewinn im Geschäftsjahr 2023 ein Rückschlagrisiko von immerhin 10 Prozent. Betrachten wir nur die erwarteten Gewinne für das Jahr 2021, beträgt die Differenz zum fairen Wert sogar knapp 30 Prozent. Zuletzt war Hormel Foods im Jahr 2016 dermaßen deutlich überbewertet – mit dem bekannten Folgen einer scharfen Korrektur, die bis ins Jahr 2017 hinein reichte.

Fazit: Hormel Foods Aktie – teuer und riskant zugleich

Hormel Foods hat ein starkes Produktportfolio und die beeindruckende Dividendenhistorie eines Dividendenaristokraten aufzuweisen. Die aktuelle Dividendenrendite ist historisch betrachtet sogar überdurchschnittlich hoch. Allerdings spiegelt die fundamentale Bewertung aus meiner Sicht die grundsätzlichen Herausforderungen des Geschäfts nicht hinreichend wider. Denn geänderte Ernährungsgewohnheiten, branchentypische Risiken wie die Abhängigkeit von Rohstoffpreisen sowie der starke Fokus auf den US-amerikanischen Markt können für böse Überraschungen sorgen. Ebenso ist es möglich, dass Aktionäre die Übernahme der Nuss-Produkte von Kraft Heinz als zu teuer und strategisch nicht sinnvoll betrachten. Auch das könnte den Aktienkurs unter Druck setzen. Aus diesen Gründen ist mir die Hormel Foods Aktie für einen Kauf aktuell zu teuer und risikoreich. Allerdings ist das kein Beinbruch. Denn Hormel Foods ist nur eine von über 1.000 Aktien, die du im Aktienfinder analysieren kannst. Die einfache Mitgliedschaft im beliebtesten Aktienfinder Deutschlands ist weiterhin völlig kostenlos.

2 Antworten

Danke für diesen Artikel. Für die engere Auswahl reicht’s wohl aber nicht. Zu teuer!

Danke für die ausführliche Analyse. Wieder mal eine überbewertete Aktie. Im derzeitigen Bullenmarkt wohl keine Überraschung. Mal sehen, ob es – wie von einigen prophezeit – bald einen Rücksetzer gibt. Dann wäre vielleicht der Moment einzusteigen.