Seit der Jahrtausendwende nimmt die Digitalisierung immer weiter Fahrt auf. Mit dem Internet und neuen Möglichkeiten im Bereich der IT wird unsere Welt immer digitaler. Suchte man früher einen Handwerker in den Gelben Seiten, hat sich dies heutzutage ins Internet verlagert. Selbst in alteingesessenen Branchen werden Tätigkeiten am Computer erledigt oder es gibt einen Bedarf gewisse Dinge zu digitalisieren, um wettbewerbsfähig zu bleiben. An vielen Stellen ist das Know-How dazu jedoch nicht vorhanden. In diesen Fällen helfen IT-Systemhäuser aus und bieten entsprechende IT-Dienstleistungen an. Eine echte Boombranche, in die du investieren kannst. Dabei haben wir uns mit Bechtle und der Datagroup zwei Aktien herausgepickt, deren langfristiger Chartverlauf beeindruckt und die nun im Zuge des Tech-Crashs deutlich günstiger als noch vor wenigen Monaten zu haben sind.

So hat die Bechtle Aktie rund 40% vom Allzeithoch verloren und ist mit KGVs von um die 20 nun deutlich günstiger bewertet als noch vor kurzem mit einem KGV von deutlich über 30.

Der Tech-Crash hat auch die Datagroup Aktie in Mitleidenschaft gezogen. Mit knapp über 20% Kursverlust vom Allzeithoch fallen die Verluste hier aber deutlich geringer aus, was ein Indikator für die hohe Qualität der Aktie sein könnte.

Was macht ein IT-Systemhaus?

IT-Systemhäuser bilden die Schnittstelle zwischen Anbietern von Hard- und Software und dem Endkunden. Sie richten die notwendige IT-Infrastruktur für den Kunden ein und kümmern sich um die Wartung oder Erweiterung. Teilweise werden für die Kunden individuelle Softwarelösungen benötigt, die ebenfalls durch ein IT-Systemhaus entwickelt und bereitgestellt werden. Zur besseren Veranschaulichung ein kleines Beispiel. Eine kleine Fachbuchhandlung möchte ihren Warenbestand digital erfassen und zusätzlich einen Onlineshop anbieten. Somit wird eine Datenbank, ein Internetauftritt inklusive Webshop und einige Computer benötigt. Da die Entwicklung und das Einrichten einer solchen Infrastruktur außerhalb der Möglichkeiten eines kleinen Buchhändlers liegt, wendet er sich an ein IT-Systemhaus.

Warum sind externe IT-Dienstleistungen alternativlos?

Wie wir an dem einfachen Beispiel zuvor gesehen haben, lohnt es sich für viele kleine und mittelständische Unternehmen nicht, eigene Mitarbeiter für die IT einzustellen oder gar eine eigene IT-Abteilung zu betreiben. Dazu kommt der Fachkräftemangel in der IT-Branche, der dieses Unterfangen für Unternehmen nochmals erschwert und sehr kostspielig macht. Außerdem ist das Gebiet der IT mittlerweile so breit gefächert, dass einer einzelnen Fachkraft das Know-How für das gesamte Spektrum fehlt. Daher macht es in den meisten Fällen Sinn, IT-Dienstleistungen extern einzukaufen.

Wie geht es in der Branche weiter?

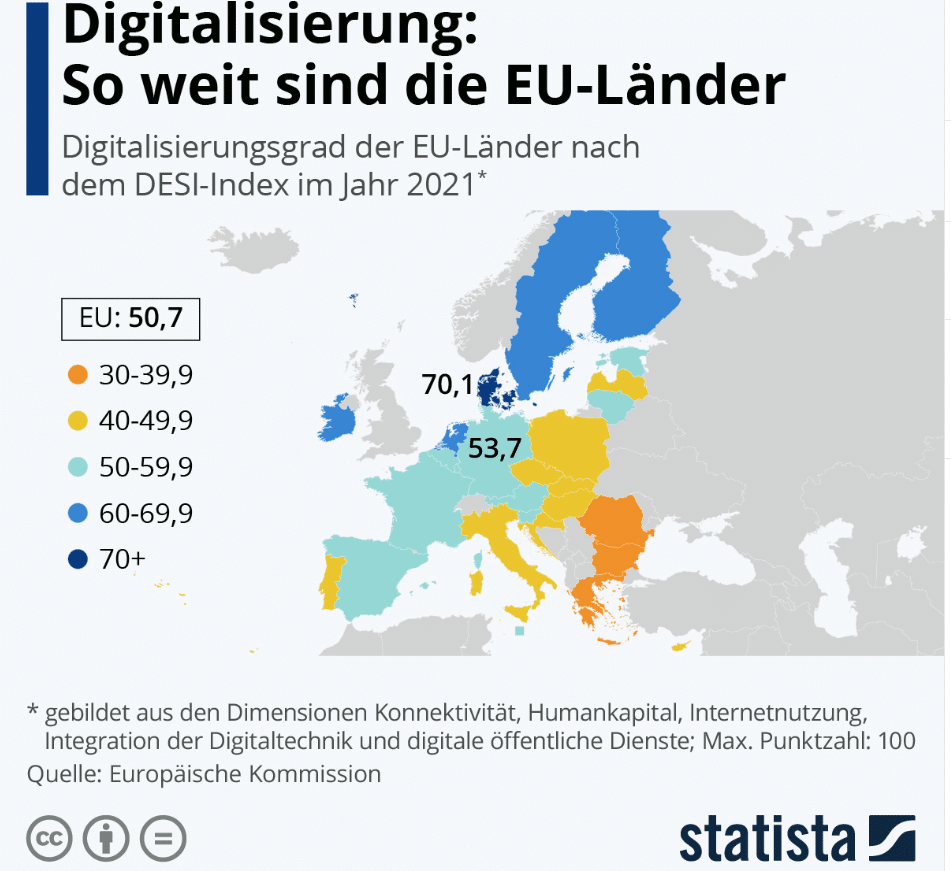

Die Coronapandemie hat den Trend der Digitalisierung noch einmal beschleunigt. Viele Betriebe haben Abläufe binnen kürzester Zeit digitalisieren müssen, um weiter geschäftsfähig zu bleiben. Und oft hat dies erstaunlich gut funktioniert, so dass dieser Weg beibehalten und konsequent weiter gegangen werden kann. Dies spielt den IT-Systemhäusern in die Karten, da die Nachfrage hoch bleibt und die äußerst lukrativen wiederkehrenden Umsätze gesteigert werden können. Auf der anderen Seite haben IT-Systemhäuser ebenfalls mit Problemen zu kämpfen. In erster Linie bremst der Fachkräftemangel das Wachstum aus. Dies versucht man durch Übernahmen, die in dieser Branche häufig zum Geschäftsmodel dazugehören, zu umgehen. Zusätzlich sind die Margen nicht besonders hoch, da hohe Personalkosten auf das Ergebnis drücken. Im Vergleich zu Unternehmen aus dem Tech-Sektor skaliert das Geschäftsmodell schlechter. Dennoch gibt es viel Potential für weiteres Wachstum, z.B. in der öffentlichen Verwaltung oder in Schulen. Außerdem liegt der Digitalisierungsgrad in Deutschland 2021 nur knapp über dem EU-Durchschnitt, so dass auch hier Nachholbedarf besteht.

Nachdem wir IT-Systemhäuser und deren Vor- und Nachteile näher kennengelernt haben, werfen wir einen Blick auf zwei interessante deutsche Unternehmen aus der Branche. Dabei handelt es sich um den Marktführer Bechtle und den etwas kleineren Anbieter Datagroup.

Bechtle – Deutschlands größtes IT-Systemhaus

Bechtle mit Hauptsitz in Neckarsulm ist das größte IT-Systemhaus in Deutschland. Das Unternehmen wurde 1983 von Klaus von Jan, Gerhard Schick und Ralf Klenk gegründet und ging buchstäblich auf den letzten Drücker unmittelbar vor dem Platzen der Dotcom-Blase im März 2000 an die Börse. Momentan beschäftigt Bechtle rund 13.000 Mitarbeiter, die an 100 Standorten in 14 europäischen Ländern beschäftigt sind. Seit 2010 wird Bechtle durch den CEO Thomas Olemotz geleitet. Die größte Anteilseignerin mit etwa 35% der ausstehenden Aktien ist Karin Schick, die Tochter des Gründers Gerhard Schick, der mit Unterbrechungen bis 2014 als Vorsitzender des Aufsichtsrates fungierte. Seine Tochter Karin Schick hat den Aufsichtsrat 2017 verlassen und wird nach eigenen Angaben weiterhin an ihren Anteilen festhalten.

Wie läuft das operative Geschäft von Bechtle?

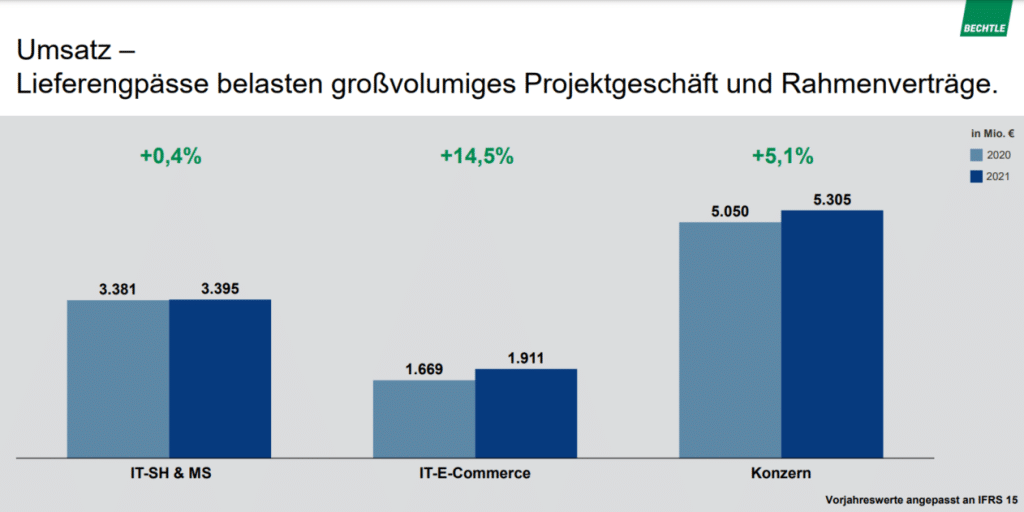

Die Bechtle AG teilt sich in die zwei Segmente „IT System House & Managed Services“ und „IT E-Commerce“ auf. Im Segment „IT System House & Managed Services“ ist man lediglich in der D-A-CH Region aktiv und bietet die in der Einleitung beschriebenen Tätigkeiten eines IT-Systemhauses an. Dazu zählen Beratung, Einrichtung von Hard- und Softwarelösungen, Projektplanung und sonstige IT-Services. In diesem Segment wurden in den vergangenen Jahren etwa zwei Drittel des Gesamtumsatzes erzielt. Das Segment „IT E-Commerce“ bietet auf europäischer Ebene hauptsächlich Webshops und E-Procurement an. Bei E-Procurement handelt es sich um die Warenbeschaffung auf dem elektronischen Weg. Die bekannteste Marke in diesem Segment ist die schweizerische ARP Gruppe, die seit 2004 Tochter der Bechtle Gruppe ist.

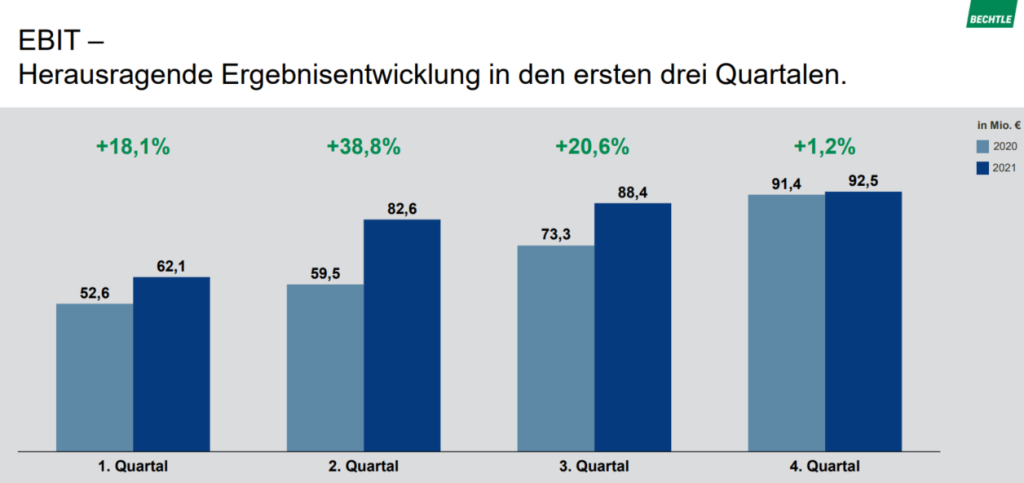

Da auch Bechtle auf die Lieferung von Hardware angewiesen ist, stagnierte das Kerngeschäft im Jahr 2021. Aufgrund der Störungen in den weltweiten Lieferketten kam es zu Verzögerungen, die sich vor allem in der zweiten Jahreshälfte negativ auf den Umsatz auswirkten. Glücklicherweise konnte dies durch anziehende Umsätze beim E-Commerce mehr als ausgeglichen werden. Die nachlassende Dynamik in der zweiten Jahreshälfte lässt sich anhand des EBIT der vergangenen Quartale ablesen.

Insgesamt ist das Geschäftsmodell von Bechtle dennoch sehr stabil. Ein Großteil des Gesamtumsatzes besteht aus wiederkehrenden Umsätzen, da in der Branche Vertragslaufzeiten über mehrere Jahre üblich sind. Zu den Kunden zählen viele öffentliche Einrichtungen von einer Stadtverwaltung bis hin zur EU-Kommission. Zu nennen wäre hier beispielsweise ein laufender Auftrag der EU-Kommission bis 2025, der jährlich etwa 52 Mio.€ in die Kasse spült. Außerdem konnte man Ende 2021 erneuten einen Großauftrag von Dataport verbuchen. Dataport ist der Kommunikationsdienstleister der Bundesländer Hamburg, Bremen, Schleswig-Holstein und Sachsen-Anhalt. Die Vereinbarung läuft über 4 Jahre und hat einen Auftragswert von 220 Mio.€.

Neben dem organischen Wachstum gehören Übernahmen zur weiteren Wachstumsstrategie dazu. Im vergangenen Jahr konnte Bechtle mit Cadmes und Open Networks zwei kleinere IT-Systemhäuser übernehmen. Diese Übernahmen bedeuten etwa 125 neue Mitarbeiter und 40 Mio.€ zusätzlichen Jahresumsatz für Bechtle. Cadmes ist ein Spezialist für CAD & CAM Software und Open Networks ist spezialisiert auf IT-Infrastruktur.

Wie geht es bei Bechtle weiter?

Für das erste Halbjahr des aktuellen Geschäftsjahres gehen Analysten davon aus, dass die Umsätze unter den Zahlen des Vorjahres liegen. Dies liegt insbesondere an den weiter anhaltenden Problemen in den weltweiten Lieferketten. Diese Situation könnte sich noch zuspitzen, falls in China die Corona-Lockdowns ausgeweitet werden. Außerdem konnte das Management noch keine genaue Prognose abgeben, ob und inwiefern der Krieg in der Ukraine das Geschäft belasten wird. Zusätzlich rechnet man durch die restriktivere Geldpolitik der Notenbanken mit einem global rückläufigen Wirtschaftswachstum.

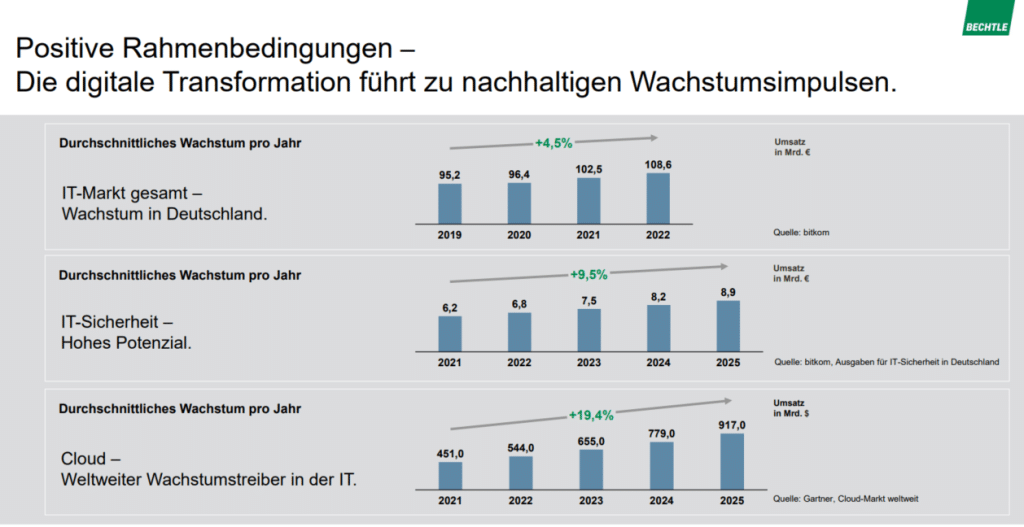

Dennoch geht das Bechtle Management von einem langfristigen Wachstum aus. Der Auftragsbestand ist weiterhin hoch und viele Unternehmen müssen Geld in den Aus- und Aufbau ihrer IT stecken. Besonders das Geschäft mit der IT-Sicherheit und der Cloud werden in Zukunft die größten Wachstumstreiber sein. Hier winken bis 2025 jährliche Wachstumsraten im zweistelligen Prozentbereich. Bechtle selber hat sich mit der Vision 2030 hohe Ziele gesteckt und möchte einen Umsatz von 10 Mrd.€ bei einer operativen Marge von mindestens 5% erreichen. Derzeit liegt der Umsatz bei 5,2 Mrd. € bei einer operativen Marge von 4,6%.

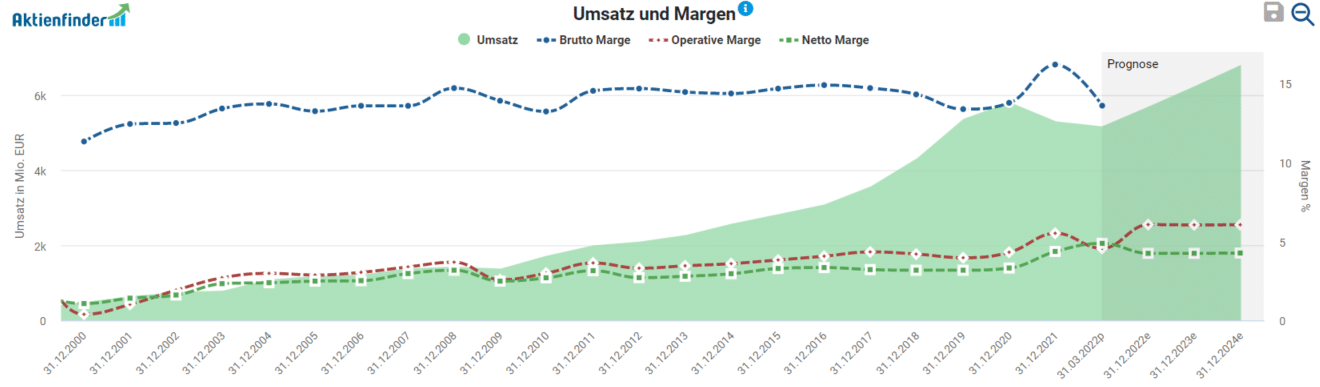

Wie haben sich Umsatz und Gewinn von Bechtle entwickelt?

Die Entwicklung des Umsatzes von Bechtle war seit der Jahrtausendwende sehr erfreulich. Der Umsatz konnte mit Ausnahme der Finanzkrise 2008 in jedem Jahr gesteigert werden. Bei den Umsatzzahlen für 2021 ist zu beachten, dass Bechtle eine Umstellung in der Bilanzierung gemäß IFRS 15 vorgenommen hat. Dadurch wird das Geschäft mit „Standardsoftwarelizenzen ohne Customzing“ nicht mehr vollständig in den Umsätzen berücksichtigt. Dadurch fallen etwa 940 Mio. € vom Geschäftsvolumen weg. Wie man der Grafik weiter oben entnehmen kann, konnte der Umsatz um diesen Effekt bereinigt effektiv um 5% gesteigert werden. Analysten gehen langfristig von steigenden Umsätzen aus, wobei für das aktuelle Geschäftsjahr nur ein geringes Wachstum erwartet wird. Die operative Marge ist bei IT-Systemhäusern traditionell niedrig, zeigt bei Bechtle jedoch eine leicht steigende Tendenz.

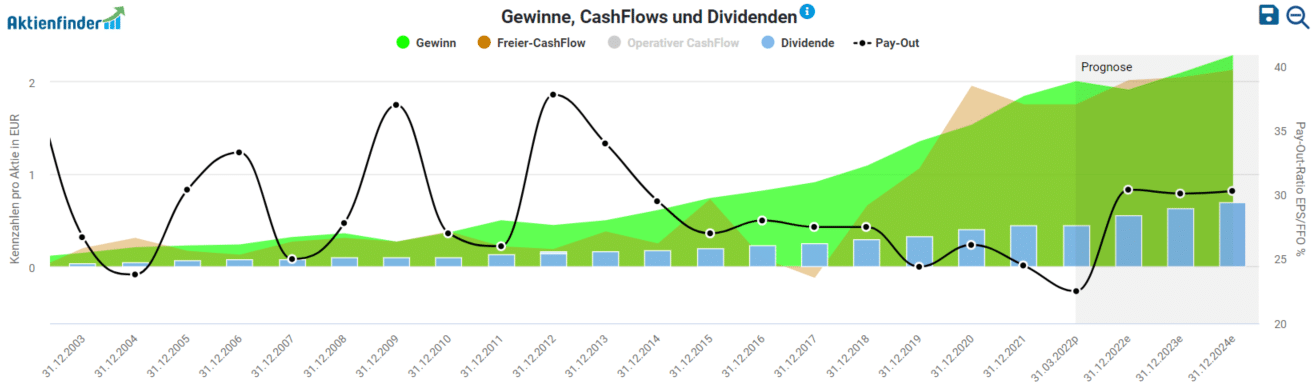

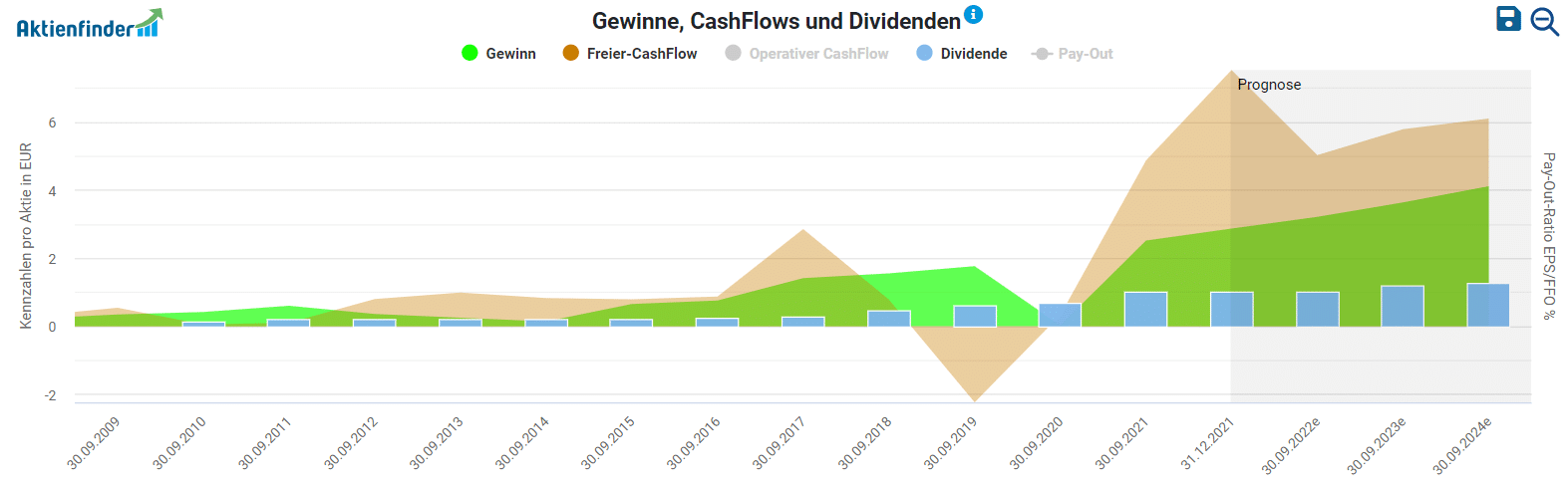

Die steigenden Umsätze und Margen führten folglich zu einem kontinuierlichen Zuwachs beim Gewinn je Aktie. In den letzten 10 Jahren gab es keine Aktienrückkäufe, so dass das Wachstum von 17,5% pro Jahr organisch, bzw. durch Übernahmen, entstanden ist. Der Free-Cashflow konnte besonders in den letzten Jahren deutlich erhöht werden, nachdem dieser 2016 und 2017 aufgrund erhöhter Investitionen zeitweise sogar im negativen Bereich lag.

Ist die Dividende von Bechtle sicher?

Da der Free-Cashflow mittlerweile eine beachtliche Höhe erreicht hat, ist die Dividende als sicher anzusehen. Die Ausschüttungsquote bezogen auf den Gewinn und den Free-Cashflow lag in den letzten Jahren unter 30%, so dass weiteres Potential zur Erhöhung der Dividende vorhanden ist. Diese wurde seit 21 Jahren nicht gesenkt und bringt aktuell eine Rendite von 1,13%. Durch das stabile Geschäftsmodell und die wiederkehrenden Umsätze sehe ich keine Gefahr, dass sich etwas an der Dividendenpolitik bei Bechtle ändern wird. Bislang hat sich Bechtle als aktionärsfreundliches Unternehmen gezeigt und mehrfach bekräftigt diesen Weg langfristig zu verfolgen.

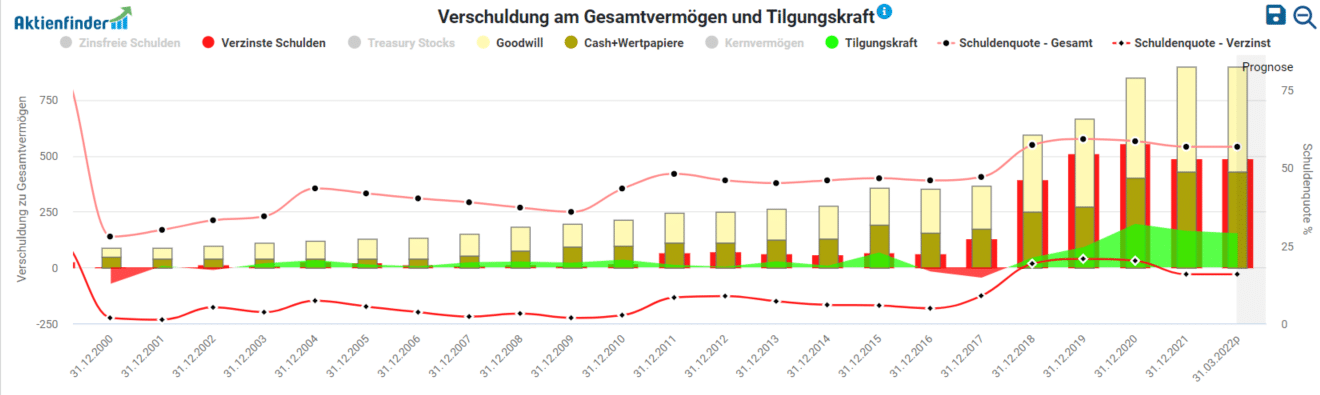

Wie haben sich die Übernahmen auf die Bilanz ausgewirkt?

Übernahmen kleinerer Unternehmen gehören zum Geschäftsmodell der großen IT-Systemhäuser dazu, was sich am Goodwill in Höhe von 470 Mio.€ in der Bilanz von Bechtle ablesen lässt. Ein hoher Goodwill birgt das Risiko außerplanmäßiger Abschreibungen, falls sich eine Übernahme schlussendlich als Fehler herausstellt. Dennoch sehe ich Bechtle finanziell sehr solide aufgestellt. Bisher hat Bechtle ein gutes Händchen bei den vielen Übernahmen bewiesen. Größere, unplanmäßige Abschreibungen hat es in den vergangenen Jahren nicht gegeben. Aufgrund der langjährigen Erfahrung bei der Integration neuer Unternehmen in die Bechtle-Gruppe, halte ich den hohen Goodwill für vertretbar. Darüber hinaus steht den zinstragenden Schulden von 490 Mio.€ eine Cashposition von 430 Mio.€ gegenüber. Außerdem liegt die jährliche Tilgungskraft bei 153 Mio.€. Bechtle verfügt somit über ausreichend liquide Mittel, um in Zukunft weitere Investitionen zu tätigen, ohne in eine hohe Verschuldung zu laufen.

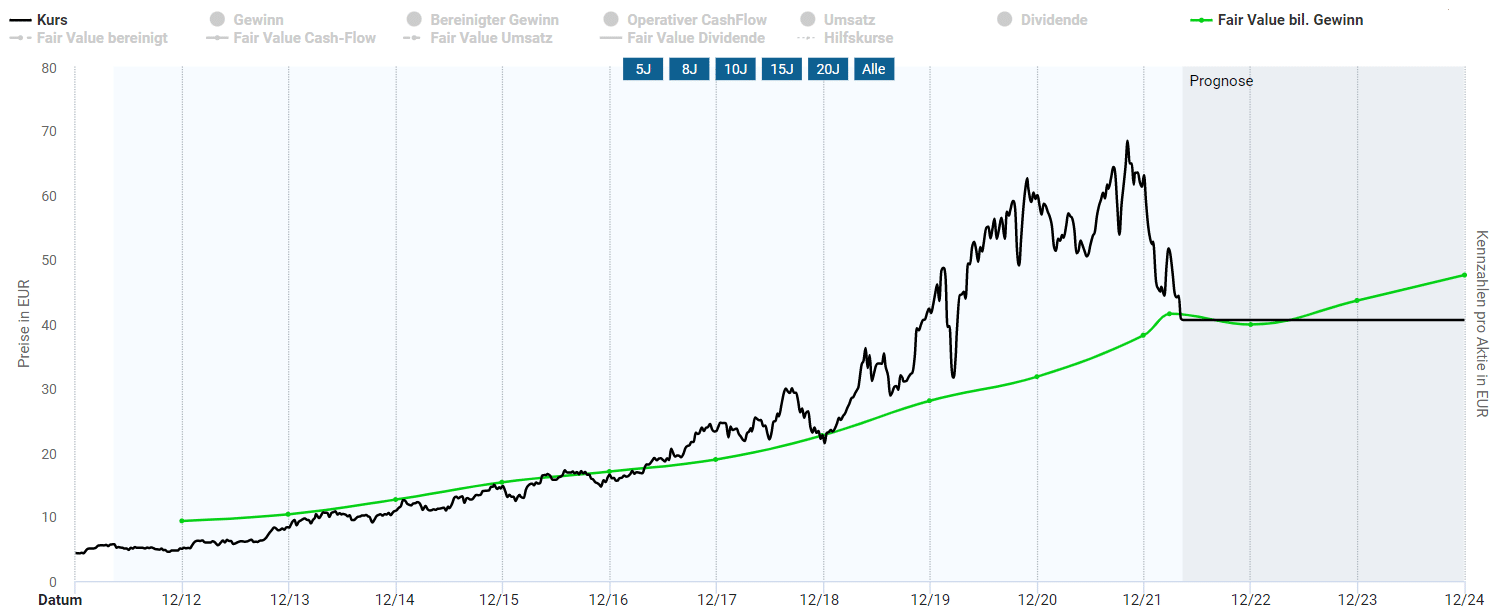

Wie ist die Bechtle Aktie momentan bewertet?

In der Vergangenheit notierte die Bechtle Aktie durchschnittlich bei einem KGV von etwa 20. In den letzten Jahren löste sich die Aktie von ihrem fairen Wert und war über einen längeren Zeitraum deutlich überbewertet. Nach dem Kurssturz um rund 40% scheint die Aktie nun wieder nahezu fair bewertet zu sein bezogen auf das KGV. Bis 2023 erwarten die Analysten ein moderates Wachstum von rund 10%, so dass eine jährliche Rendite von ebenfalls um die 10% möglich erscheint. Nach dem Abbau der Überbewertung ist der Kauf der Bechtle Aktie nun durchaus eine Überlegung wert.

Datagroup – IT für den Mittelstand

Die Datagroup SE ist ein deutscher IT-Dienstleister mit Sitz in Pliezhausen. Das Unternehmen wurde 1983 von Max H.-H. Schaber und Herbert Schwarzkopf gegründet und trug zunächst den Namen Datatec, der später in Datagroup geändert worden ist. Anfangs war das Unternehmen hauptsächlich mit seinen IT-Dienstleistungen in der Gesundheitsbranche aktiv und legte später den Fokus auf den reinen IT-Service. Seit 2006 ist Datagroup an der Börse gelistet und wurde bis Anfang April 2022 vom Gründer Max H.-H. Schaber geleitet. Schaber hält mit 53,6% die Mehrheit der Aktien und fungiert nun als Aufsichtsratsvorsitzender. Neuer CEO ist Andreas Baresel, der bereits seit 2018 zum Vorstand gehörte. Aktuell beschäftigt Datagroup etwa 3.500 Mitarbeiter, die überwiegend in Deutschland beschäftigt sind.

Wie läuft das operative Geschäft von Datagroup?

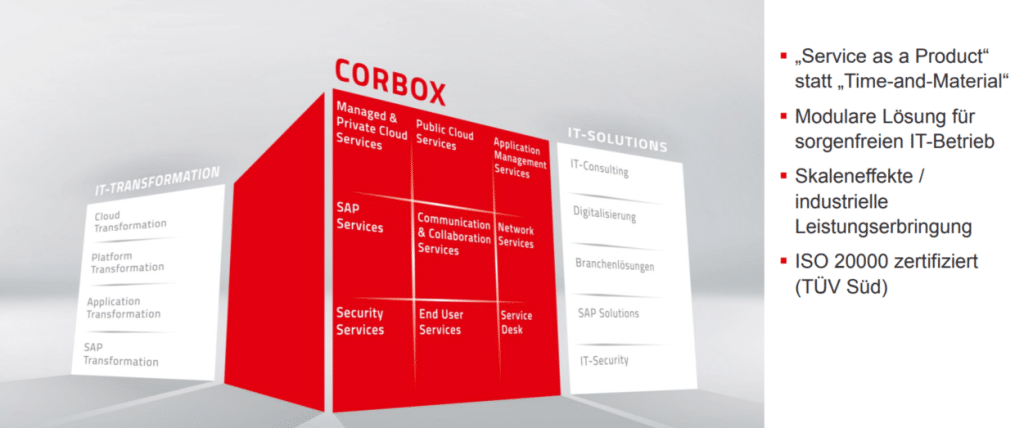

Die Datagroup bietet eine Vielzahl verschiedener IT-Services an, die größtenteils in einem modularen Baukasten-Prinzip angeboten werden. Das Ganze läuft unter dem CORBOX und ist ein „Service-as-a-product“ Geschäft. Durch den modularen Aufbau können die Kunden auf standardisierte Module zurückgreifen und die benötigten IT-Dienste buchen. Das Geschäftsmodell von Datagroup ist in die beiden Bereiche Services und Solutions & Consulting aufgeteilt. Der kleinere Geschäftsbereich Solutions & Consulting steuert etwa 22% des Gesamtumsatzes bei und beschäftigt sich hauptsächlich mit Kundenberatung, IT-Transformationen oder Schulungen. Der größere Service Bereich erwirtschaftet den restlichen Jahresumsatz und bietet die rot hinterlegten Dienstleistungen aus der Grafik an. Im Fokus stehen hier besonders Cloud-Services, Kommunikation, SAP-Anbindungen, IT-Infrastruktur und Cyber-Security. Eine Vielzahl dieser IT-Dienste läuft über die eigene Cloud, was die Wartung für Datagroup vereinfacht.

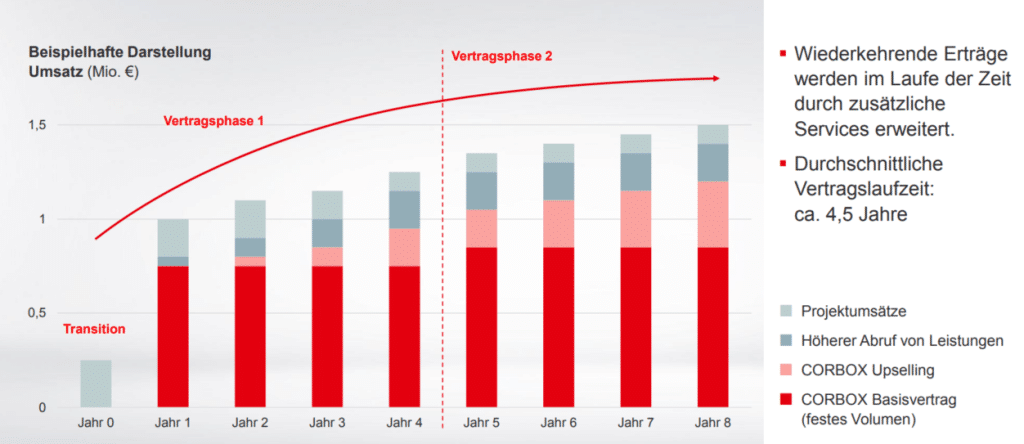

Das Geschäft mit IT-Dienstleistungen beschert Anbietern wie Datagroup ein stabiles Geschäftsmodell, da ein Großteil der erzielten Erträge aus wiederkehrenden Umsätzen generiert wird. Vertragspartner binden sich in der Regel für mehrere Jahre (im Schnitt 4,5) an ihren Dienstleister. Teilweise werden die bestehenden Verträge im Laufe der Zeit um zusätzliche Services erweitert. Dies ist in der nachfolgenden Grafik exemplarisch dargestellt. Die Zielgruppe von Datagroup umfasst Unternehmen mit einem Jahresumsatz von 100 Mio.€ bis 5 Mrd.€ oder öffentliche Einrichtungen. Damit fokussiert man sich tendenziell auf kleinere und mittelständische Betriebe.

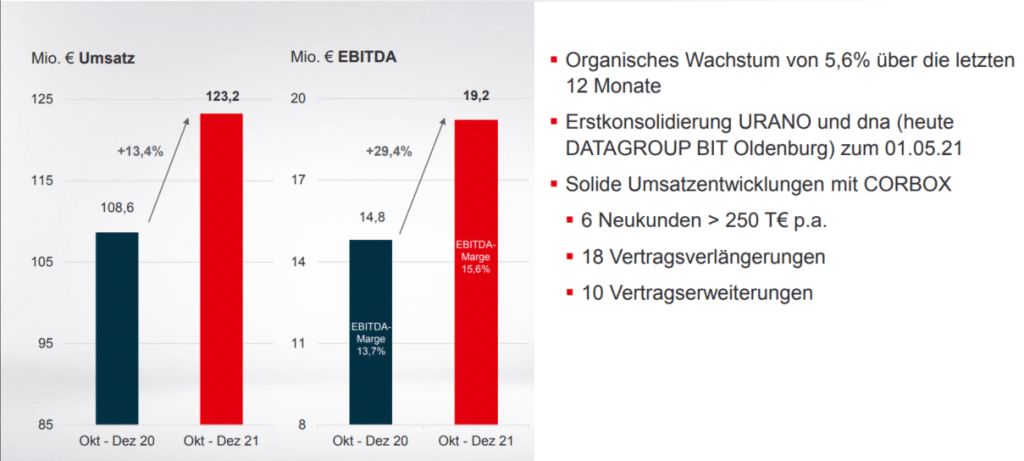

Für das letzte Quartal 2021 konnte Datagroup sehr gute Zahlen vorlegen. Sowohl beim Umsatz als auch beim Gewinn übertraf man die Schätzungen der Analysten und vermeldete zweistellige Wachstumsraten. Positiv zu benennen ist das organische Wachstum im vergangenen Jahr in Höhe von etwa 5%. Wie in der Branche üblich setzt Datagroup auf organisches und anorganisches Wachstum durch Übernahmen. Im vergangenen Geschäftsjahr konnte man mit Hövermann IT (ERP Lösungen mit SAP Buisness One), dna GmbH (IT-Dienste für die Sparkassen-Finanzgruppe) und URANO Informationssysteme (u.a. IT-Dienste für Hessen und Rheinland-Pfalz) drei weitere Zukäufe vermelden. Seit dem Börsengang 2006 kam es insgesamt zu rund 30 Akquisitionen seitens Datagroup.

Wie geht es bei Datagroup weiter?

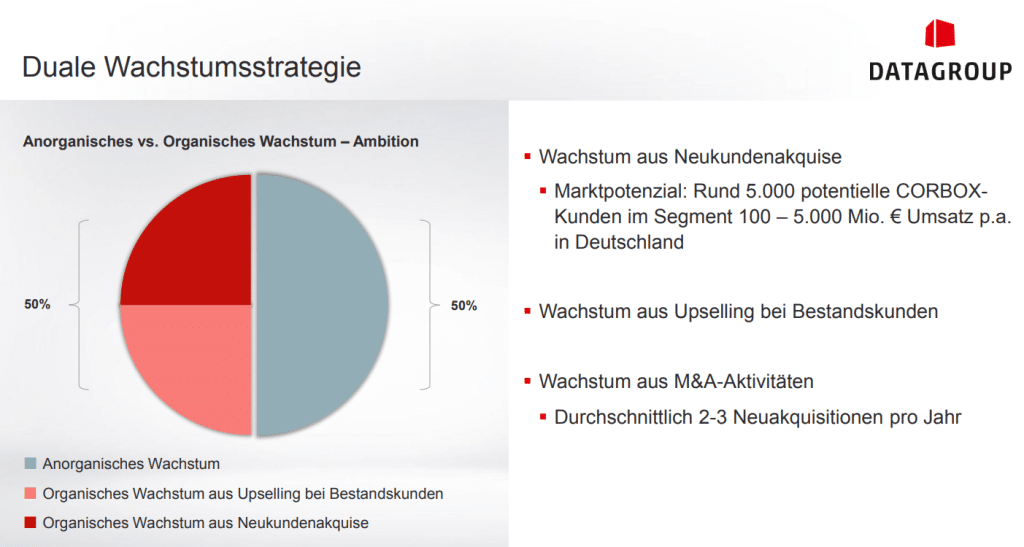

Nach eigenen Angaben ist Datagroup nicht direkt vom Krieg in der Ukraine betroffen. Nahezu der gesamte Umsatz wird in Deutschland erzielt, so dass Datagroup nur indirekt über Auswirkungen bei den Kunden negative Effekte zu spüren bekommen könnte. Auf der anderen Seite könnte durch eine verschärft wahrgenommene Bedrohungslage die Nachfrage für Cyber-Security Anwendungen steigen. Dies könnte Datagroup in Zukunft in die Karten spielen. Das neue Management hat als Ziel ausgegeben bis 2026 einen Umsatz von 750 Mio.€ zu erreichen. Im vergangenen Geschäftsjahr betrug der Umsatz etwa 450 Mio.€. Das weitere Wachstum soll etwa zur Hälfte aus der Akquise weiterer Konkurrenten entstehen und die andere Hälfte organisch. Dabei sollen sowohl neue Kunden gewonnen werden als auch die Verträge mit Bestandskunden erweitert werden. Mittelfristig möchte Datagroup vor allem das organische Wachstum steigern und die Übernahmen etwas zurückfahren. Die Ziele von Datagroup sind sehr ambitioniert, aber durchaus erreichbar. Falls du noch mehr zu den Vor- und Nachteilen des Geschäftsmodells von Datagroup erfahren möchtest, kannst du diese meiner Analyse aus dem letzten Jahr entnehmen.

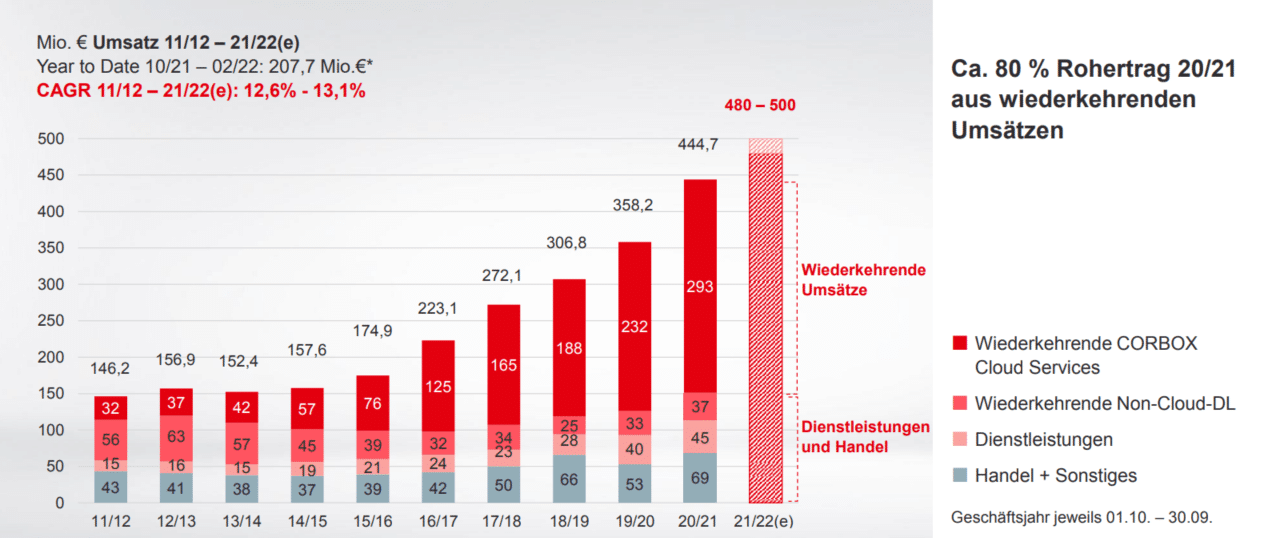

Wie haben sich Umsatz und Gewinn von Datagroup entwickelt?

In den letzten 10 Jahren konnte Datagroup seine Umsätze jährlich um etwa 13% steigern. Besonders positiv hervorzuheben ist der prozentuale Anteil der wiederkehrenden Umsätze. Dieser konnte von 65% im Jahr 2014 auf 80% im vergangenen Geschäftsjahr erhöht werden. Im Gegensatz zu anderen IT-Systemhäusern fällt die operative Marge von Datagroup mit 7% verhältnismäßig hoch aus. Aufgrund des Baukastenprinzips von CORBOX und der Möglichkeit viele Dienste in der eigenen Cloud laufen zu lassen, ist das Geschäftsmodell von Datagroup gut skalierbar. Dennoch sind die Margen nicht mit denen reiner Software-Unternehmen zu vergleichen.

Bei den Gewinnen lässt sich seit vielen Jahren ebenfalls eine positive Entwicklung beobachten. Auf Sicht von 10 Jahren konnte der Gewinn jährlich um starke 25% gesteigert werden. Lediglich im Jahr 2020 kam es zu einem Gewinneinbruch, der auf Sondereffekte zurückzuführen war. Dieser hatte nichts mit Corona zu tun, sondern mit einer notwendigen einmaligen Risikovorsorge bei der Datagroup Financial IT Service. Ähnlich positiv, aber mit wesentlich mehr Schwankungen, nahm auch der Free-Cashflow zu.

Ist die Dividende von Datagroup sicher?

Datagroup zahlt schon seit vielen Jahren das überschüssige Kapital als Dividende aus. Aktuell liegt die Dividendenrendite bei 1,34% und die Ausschüttungsquote bezogen auf den Free-Cashflow bei 13%. Selbst in der Coronapandemie und in dem von Sondereinflüssen belasteten Geschäftsjahr schüttete Datagroup eine Dividende aus. Somit scheint die Dividende von Datagroup relativ sicher zu sein. Zusätzlicher Pluspunkt ist das stabile und vorhersehbare Geschäftsmodell, das wenig zyklisch ist.

Übernahmen haben Spuren in der Bilanz hinterlassen

Wie bei Bechtle weist auch die Bilanz von Datagroup Spuren der vielen Übernahmen auf, die sich in einem Goodwill von knapp 100 Mio.€ widerspiegeln. Eine Übersicht der bisher getätigten Übernahmen lässt sich der nachfolgenden Grafik entnehmen. In den letzten Jahren hat sich die Zunahme der jährlichen Abschreibungen etwas abgeflacht. Diese lagen im vergangenen Geschäftsjahr bei etwa 38 Mio.€. Bei Datagroup liegt das Verhältnis von Goodwill zum Jahresumsatz bei ca. 1 zu 5. Im Vergleich zu Bechtle ist dieser Wert etwa doppelt so hoch, was die Bilanz risikoreicher erscheinen lässt.

Zusätzlich hat das Unternehmen 161 Mio.€ an zinstragenden Schulden angesammelt. Auf der anderen Seite steht eine Cashposition in Höhe von 60 Mio.€ und eine jährliche Tilgungskraft von etwa 63 Mio.€ Damit ist die Bilanz von Datagroup insgesamt als solide anzusehen, birgt jedoch erhebliche Risiken. Dessen musst du dir als Aktionär bewusst sein.

Wie ist die Datagroup Aktie momentan bewertet?

Die Aktie von Datagroup konnte in der Vergangenheit sehr gut anhand des KGVs bewertet werden. Lediglich im Jahr 2020 war dies aufgrund der erwähnten Sondereffekte nicht möglich. Ansonsten wich der Kurs der Aktie niemals stark vom fairen Wert nach KGV ab. Das durchschnittliche KGV lag in den vergangenen Jahren bei etwa 25. Für das Geschäftsjahr, das im September 2022 endet, erwarten Analysen ein KGV von 23 und für 2023 von 20. Dank einer leichten Unterbewertung und einem dynamischem Gewinnwachstum ergibt sich eine mögliche jährliche Rendite von 27% in den nächsten anderthalb Jahren. Dabei ist zu berücksichtigen, dass dies ein Positiv-Szenario ist.

Fazit – Diese Aktie ist mein Favorit

Mit Bechtle und Datagroup haben wir zwei sehr interessante deutsche Unternehmen aus dem Bereich der IT-Systemhäuser kennengelernt. Die langfristigen Aussichten erscheinen für die gesamte Branche aussichtsreich und beide Aktien momentan fair bewertet. Zudem verfügen beide Unternehmen über ein stabiles Geschäftsmodell mit einem hohen Anteil an wiederkehrenden Umsätzen. Insbesondere der Fachkräftemangel in der IT könnte das zukünftige Wachstum beider Unternehmen jedoch ausbremsen. Zudem belastet hoher Goodwill die Bilanzen. Falls im Zuge eines sich verschärfenden Fachkräftemangels aus der Not heraus unrentable Übernahmen getätigt werden, könnte dies zu Abschreibungen mit entsprechend negativen Folgen für den Aktienkurs führen.

In Summe ziehe ich die Aktie von Datagroup der Bechtle Aktie vor. Der ungewisse Einfluss des Kriegs in der Ukraine auf Bechtle und die etwas höhere Marge bei Datagroup lassen für mich das Pendel Richtung Datagroup ausschlagen. Weitere interessante IT-Aktien aus Deutschland, den USA und international findest du im beliebtesten Aktienfinder Deutschlands inklusive Qualitätscheck und Bewertung.

Eine Antwort

Datagroup der Bechtle vorzuziehen war dann wohl die falsche Entscheidung?