Während Privatanleger und Nutzer des Reddit-Forums Wallstreetbets Aktien wie die des Videospielehändlers GameStop oder der Kinokette AMC in kurzer Zeit in fundamental absurde Höhen puschen, überlegen die teilweise hochverschuldeten oder von der Corona-Pandemie gebeutelten Unternehmen, wie sie aus dieser Situation Kapital schlagen können.

Immer mehr Meme Aktien Unternehmen nutzen die hohen Kurse für eine Eigenkapitalerhöhung. Normalerweise würde eine solche Maßnahme einen ohnehin heiß gelaufenen Kurs auf Talfahrt schicken. Denn eine solche Kapitalerhöhung signalisiert dem Markt, dass das Management die eigenen Aktien für überbewertet hält und die Gunst der Stunde nutzt, um möglichst viel Geld einzusammeln, bevor der Spuk vorüber ist. Dass darüber hinaus jede neu herausgegebene Aktie den Anteil am Unternehmen der übrigen Aktionäre verwässert, ist bei Meme Aktien ebenfalls Nebensache.

Bei Meme Aktien scheint nichts normal zu sein. Und vielleicht schaffen einige Meme Aktien sogar ein Kunststück, dass zuvor einzig dem legendären Baron Münchhausen gelang: sich am eigenen Kopf aus dem Sumpf zu ziehen, indem fundamental betrachtet völlig überteuerte Aktien auf den Markt geworfen werden. In diesem Artikel zeige ich auf, wie Unternehmen solche Übertreibungsphasen zu ihrem eigenen Vorteil nutzen. Ein interessanter Gedanke ist insbesondere, ob das freigewordene Kapital nicht nur die Wachstumsaussichten verbessert, sondern Kursanstiege im Sinne einer selbst erfüllenden Prophezeiung sogar rechtfertigen kann. Wird der Aktienkurs von GameStop und Co. dank Hype schon in Kürze fundamental fair bewertet sein?

Was ist eine Meme Aktie?

Memes sind kurz gehaltene Nachrichten in sozialen Netzwerken, die meist als Bild eine einfache Nachricht transportieren, um zum Beispiel den Kurs einer Aktie in die Höhe zu treiben. Gelingt dies, mutieren gewöhnliche Aktien zu den sogenannten „Meme Aktien “, die sich im Zuge des um sich greifenden Hypes bei Privatanlegern einer sprunghaften Beliebtheit erfreuen. Sehr günstige NeoBroker, die den Aktienhandel am Handy spielerisch erfahrbar machen, befeuern den Hype. Die Hype-Kommunikation selbst erfolgt auf sozialen Plattformen wie Reddit oder Twitter. Dort tauschen sich Anleger über Meme Aktien aus und pushen sich gegenseitig.

Den Anlegern rund um Wallstreetbets & Co. geht es nicht um die fundamentale Bewertung einer Aktie. Hierfür reichte das Wissen der meist jungen „Marktteilnehmer“ in der Regel auch gar nicht aus. Sie haben es vor allem auf das schnelle Geld abgesehen und springen hierfür auf den Hype-Zug auf. Kriterien für Meme Aktien sind ein optisch niedriger Kurs, der seine Ursache in der Regeln in fundamentalen Problemen des Unternehmens hat. Oft weisen solche Krisenunternehmen zudem eine hohe Short-Quote auf.

Eine hohe Short-Quote signalisiert, dass gewisse Investoren auf weiter fallende Aktienkurse setzen. Um daran zu verdienen, leihen sie sich bei Dritten diese Aktien aus mit der Verpflichtung diese zu einem späteren Zeitpunkt zurückzugeben. Die Shortseller verkaufen die geliehenen Aktien dann sofort, um sie später zu einem – so der Plan - niedrigeren Preis zurückzukaufen und dem „Entleiher“ zurückzugeben. Das ist für den Shortseller natürlich nur profitabel, wenn der Aktienkurs zum Zeitpunkt des Rückkaufs tatsächlich gefallen ist. Ist dies nicht der Fall und die Rückgabepflicht der Aktien an den Entleiher wird gleichwohl fällig, muss der Shortseller sich im Markt mit Aktien eindecken, was zu einer erhöhten Nachfrage und damit weiter steigenden Preisen führt - dem sogenannten Short-Squeeze. Besonders hässlich wird es für die Shortseller-Gemeinde, wenn mehr Aktien geshortet als eigentlich im Umlauf sind (sogenanntes „naked shorting“). Das war beispielsweise mit einer Short-Quote von 140 Prozent bei GameStop der Fall. Hier haben Shortseller sich einfach Aktien, die eigentlich bereits geshortet waren, erneut ausgeliehen, um auch mit diesen auf fallende Kurse zu setzen. Sinkt ein Kurs nicht, sind diese Shortseller theoretisch gezwungen, mehr Aktien auf dem Markt zurückzukaufen, als Aktien existierten, was den Preis weiter in die Höhe treibt.

Sowohl Anleger als auch Unternehmen können von solchen Short-Squeezes profitieren. Im weiteren Verlauf des Artikels will ich dabei vertieft auf die Idee eingehen, wie der Hype um bestimmte Aktien Unternehmen im Wettbewerb einen entscheidenden Vorteil verschaffen kann und selbst eine miserable fundamentale Bewertung in den Hintergrund rückt.

Die fundamentale Situation: Bei vielen Meme Aktien alles andere als rosig

Klar ist, wer im Meme-Aktien-Hype frühzeitig investiert, kann im Erfolgsfall auf teilweise völlig absurde Gewinne blicken. So betrugen die zwischenzeitlichen Kurszuwächse bei GameStop mehr als 9.000 Prozent. Aus einem Einsatz von 1.000 EUR wurden innerhalb von 10 Monaten fast 92.000 EUR.

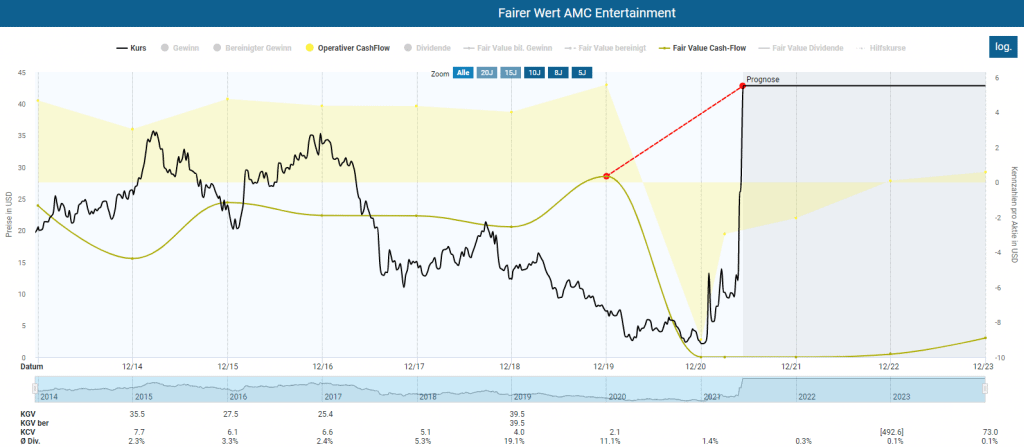

Bei AMC konnten Anleger ebenfalls eine ansehnliche Rendite in Höhe von 2.000 Prozent und mehr erzielen. Die Kursentwicklung von Meme Aktien widerspricht jedoch jeglicher klassisch-fundamentalen Vernunft. So sah es im Sommer 2020 sowohl bei AMC als auch bei GameStop alles andere als rosig aus.

AMC ging hochverschuldet in den Lockdown

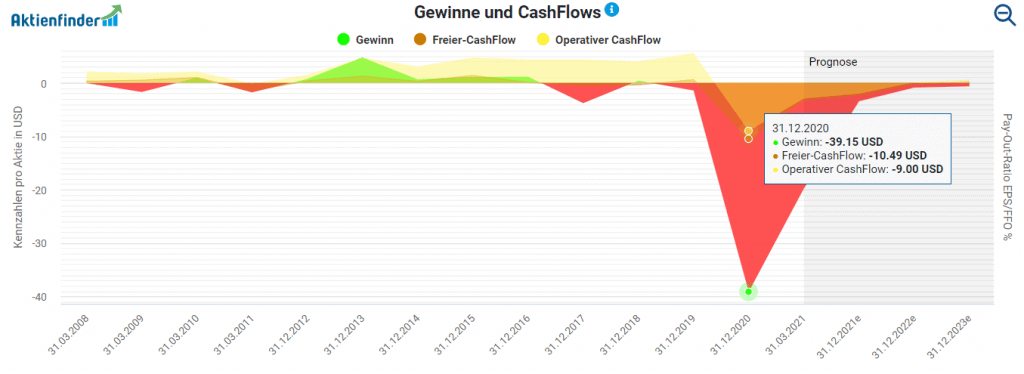

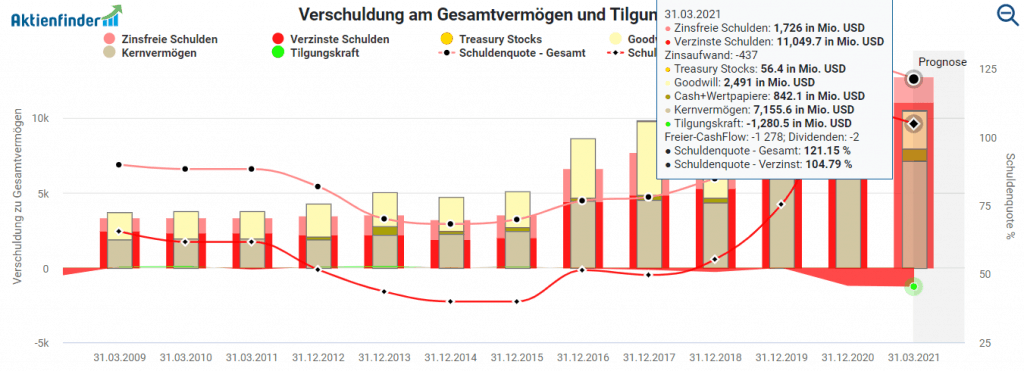

Neben GameStop ist die Kinokette AMC eines der maßgeblichen Gesichter der Meme-Aktien-Rally. AMC ist mit circa 950 Kinos und 10.500 Leinwänden die größte Kinokette in den USA und in Europa. Mit einer Verschuldensquote von 75 Prozent gemessen an den zinstragenden Schulden, einer Menge Goodwill in der Bilanz und einem schwachen Gewinnwachstum war das Unternehmen schon vor Ausbruch der Corona-Pandemie eher ein riskanter Zock als ein solides Investment. Der Ausbruch der Pandemie inklusive Lockdowns haben das Unternehmen zusätzlich schwer belastet. Der Umsatz sank 2020 von 5,5 Milliarden USD im Jahr 2019 auf 1,2 Milliarden USD. Der auf die einzelne Aktie entfallende Verlust betrug stattliche 39 USD.

Analysten gehen davon aus, dass AMC in den kommenden Jahren keinen nennenswerten operativen Gewinn erwirtschaften wird. Mittlerweile beträgt die an den zinstragenden Schulden gemessene Schuldenquote über 100 Prozent. Faktisch gesehen verbrennt AMC bei einem bestehenden zinstragenden Schuldenberg von 11 Milliarden USD über 1 Milliarde USD im Jahr.

Dem Aktienkurs schadeten weder die gigantischen Verluste, noch die desaströse Bilanz oder die schwachen Prognosen. Der Aktienkurs schoss in die Höhe. In der Dynamischen Aktienbewertung wird erkennbar, dass die AMC Aktie selbst dann maßlos überbewertet ist, wenn wir die operativen Zahlen aus den Jahren 2015 und 2016 anlegen, als AMC noch einen positiven Cash-Flow erzielte.

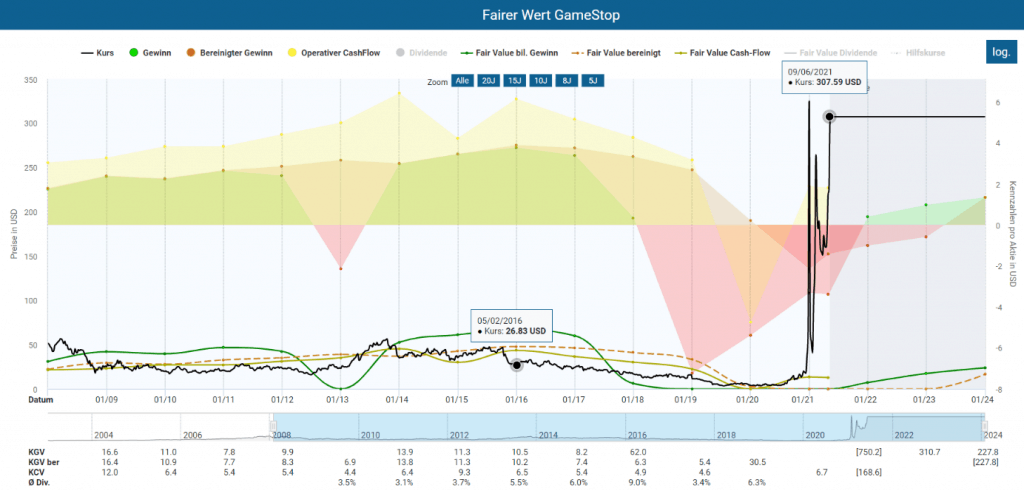

GameStop hat mit heftigem Gegenwind zu kämpfen

Bei GameStop ergibt sich ein vergleichbares Bild. Der Einzelhändler von Videospielen und Unterhaltungselektronik hatte schon vor der Corona-Pandemie mit der zunehmenden Digitalisierung und den damit veränderten Konsumentenbedürfnissen zu kämpfen. 2019 erzielte das Unternehmen einen Verlust von 7,23 USD pro Aktie und im Folgejahr 2020 fiel der Verluste mit einem Minus von 5,38 USD ebenfalls hoch aus. Dennoch sind „Meme-Aktionäre“ bereit, für eine GameStop Aktie über 300 USD zu zahlen, auf die selbst im erfolgreichsten Jahr der Firmengeschichte 2016 nur einen Gewinn von 3,78 USD pro Aktie entfiel. Selbst wenn GameStop irgendwann wieder auf einen ähnlichen Gewinn käme, müssten Anleger fast 80 Jahre warten, bis die erzielten Gewinnen das Investment refinanziert haben – aus kaufmännischer Perspektive ein miserables Geschäft.

Das Münchhausen Paradoxon und die selbsterfüllende Prophezeiung

Für die vom Hype um die Meme Aktien betroffenen Unternehmen sind die Kurspreisexplosionen gleichwohl ein absoluter Glücksfall. Wenn Anleger nicht mehr auf fundamentale Daten schauen, ist es egal, dass Unternehmen ihr Eigenkapital durch die Herausgabe neuer Aktien erhöhen und den Wert der bestehenden Aktien verwässern. Unternehmen, die das große Los einer Meme-Rally gezogen haben, können sich durch die Ausgabe neuer Aktien frisches Kapital zu traumhaften Konditionen besorgen, und haben so einen einen Vorteil gegenüber Konkurrenten, deren Aktienkurs am fundamentalen Boden haften bleibt. Das frische Geld sinnvoll eingesetzt, kann dann tatsächlich die fundamentalen Aussichten des Unternehmens verbessern, was einen höheren Aktienkurs rechtfertigen würde als vor der Kapitalerhöhung und den Aktienkurs im Extremfall in noch schwindelerregendere Höhen treibt. Eine selbsterfüllende Prophezeiungen würde wahr.

Tesla: Kapitalerhöhung nach Kursverdreifachung

Tesla ist ein gutes Beispiel, wie eine aus fundamentaler Sicht schwer nachvollziehbare Kursrally über eine Kapitalerhöhung nicht nur weiteres Wachstum sichert, sondern damit nachträglich einen höheren Aktienkurs rechtfertigt. So verbrannte Tesla jahrelang Cash und erwirtschaftete im Jahr 2017 einen Verlust von 2,37 USD pro Aktie. Wegen der Produktionsprobleme rund um das Model 3 stand das Unternehmen sogar kurz vor der Insolvenz. In buchstäblich letzter Minute bekam Tesla die Produktionshölle des Model 3 am Ende aber doch noch in den Griff.

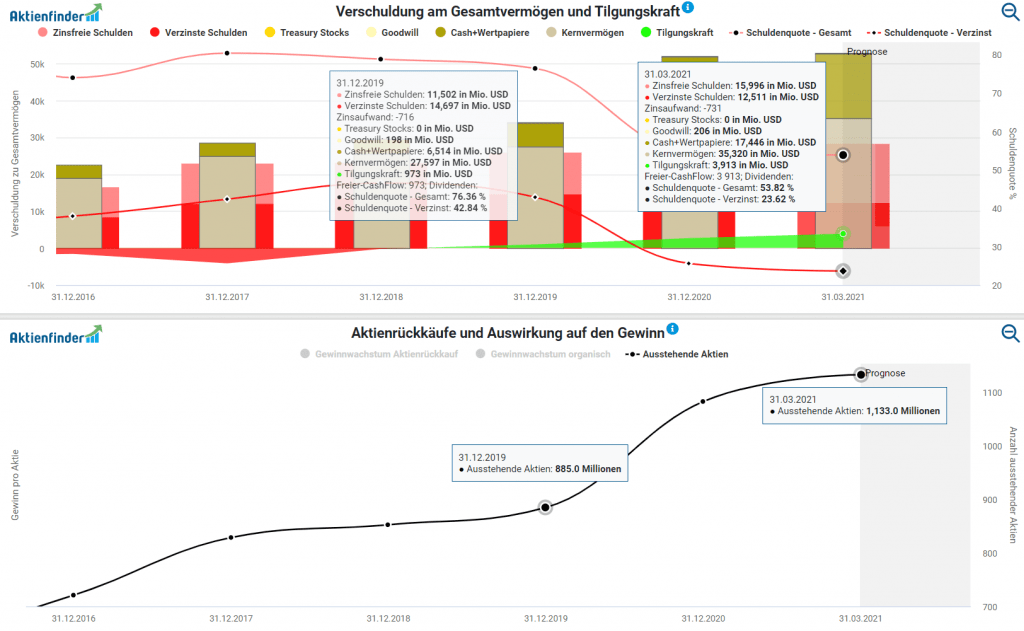

Heute sieht die Situation völlig anders aus. Tesla verzeichnet Gewinne und steht finanziell so solide da,. Elon Musk profitierte dabei aber von zwei weiteren glücklichen Entwicklungen. Zum einen haben die niedrigen Zinssätze die Aufnahme neuer Schulden für die Tilgung alter Verbindlichkeiten erlaubt. Ebenso wichtig war, dass Tesla im Februar 2020 den seit Sommer 2019 um knapp 300 Prozent explodierenden Aktienkurs für eine Kapitalerhöhung in Höhe von 2 Milliarden USD nutzte. Danach folgten weitere Kapitalerhöhungen, die die Anzahl der ausstehenden Aktien von 885 Millionen auf über 1,13 Milliarden hoben. Mit dieser Strategie konnte Elon Musk gleichzeitig die Schuldenquote auf 60 Prozent senken. Für ein seit Jahren defizitäres Unternehmen ist eine solche Schuldenquote ein sehr niedriger Wert. Tesla hat jetzt sogar einen positiven Cashflow, mit dem es Schulden und weitere Gigafabriken angehen kann.

Zwar konnte Elon Musk nicht wissen, dass der Kurs nach der ersten Kapitalerhöhung im Februar 2020 um weitere 500 Prozent steigen würde, aber das ist egal. Denn bereits die Kapitalerhöhung im Februar war angesichts des hohen Kurspreises opportun. Zusammen mit den weiteren Kapitalerhöhungen hat sie Tesla einen operativen Schwung verliehen, Kapital für weiteres Wachstum geschaffen, die Schulden gesenkt und so wiederum einen höheren Aktienkurs erst gerechtfertigt. Tesla zeigt, wie Kapitalerhöhungen die wirtschaftlichen Aussichten eines Unternehmen verbessern können, wobei Tesla kein Meme Aktien ist.

ViacomCBS: Dank Short-Squeeze im Streaming-Rennen dabei

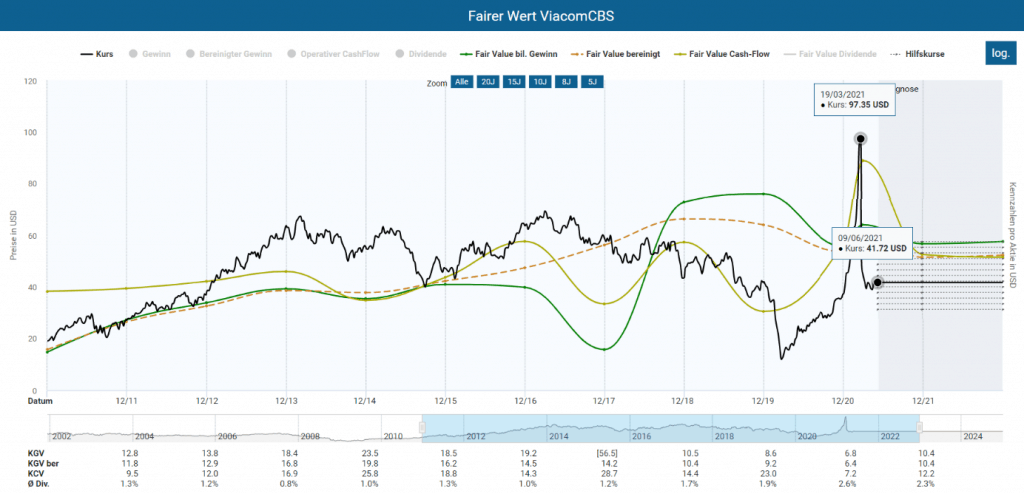

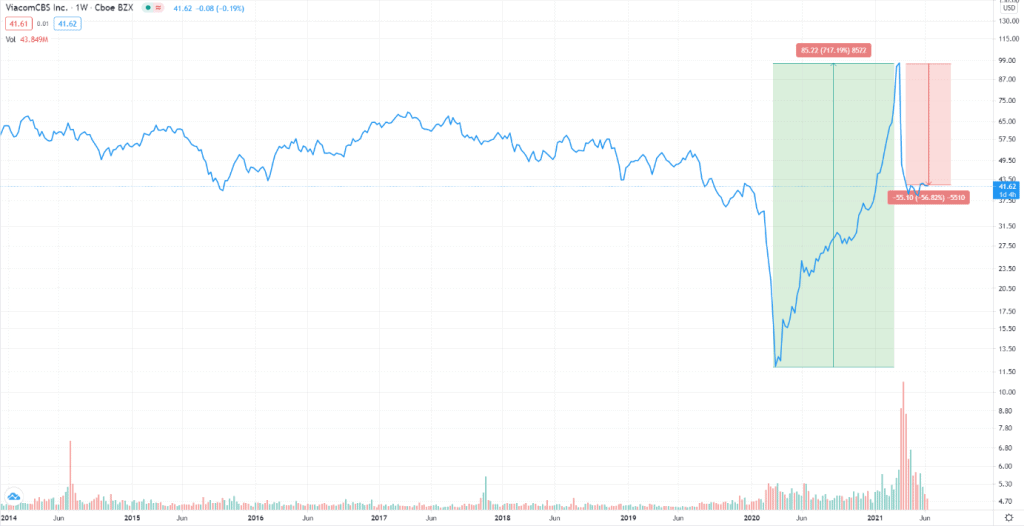

Ein weiteres Beispiel ist der US-Medienkonzern ViacomCBS. Nach der Fusion mit CBS unterhält das Unternehmen ein weltbekanntes Medienportfolio aus Sendern, Filmen und Serienproduktionen. Für das neue Streaming-Angebot Paramount+ benötigt es daher eine Menge Kapital. Nach einem möglichen Short-Squeeze im Vorfeld des Zusammenbruchs des Hedgefonds Archegos Capital stieg der Aktienkurs auf zwischenzeitlich fast 100 USD. Das Management nutzte die klare Überbewertung der Aktie und besorgte sich 3 Milliarden USD am Kapitalmarkt.

Der durchschnittliche Preis der neu herausgegebenen Aktien lag bei 85 USD und damit weit über dem historischen Durchschnittspreis. Mit dem Kapital kann das Unternehmen nun in die Film- und Serienproduktion sowie der internationalen Expansion des eigenen Streaming-Dienstes Paramount+ investieren und den etablierten Platzhirschen rund um Disney+ und Netflix Konkurrenz machen.

AMC nutzt die Rally für Kapitalerhöhungen

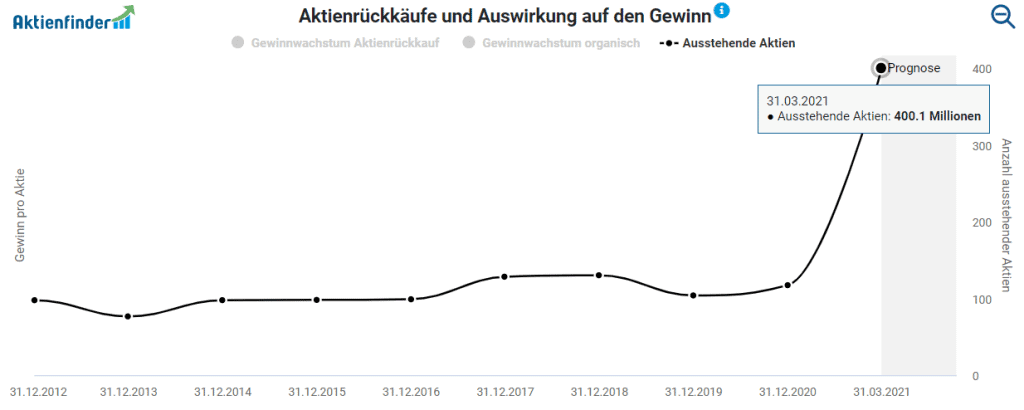

Adam Aron, der CEO von AMC, nutzt die Volatilität der Meme Aktien ebenfalls kräftig, um sich neues Kapital zu beschaffen. Zuletzt hat das Unternehmen fast 600 Millionen USD durch die Herausgabe neuer Aktien zum durchschnittlichen Preis von 50,85 USD eingenommen. Damit hat sich AMC allein im zweiten Quartal 2021 zusammen mit einer weiteren Kapitalerhöhung über 1,2 Milliarden USD besorgt. Insgesamt hat sich die Anzahl der ausstehenden Aktien von 117 Millionen im Jahr 2020 auf über 400 Millionen erhöht. Das Unternehmen kann das Geld gut zum Schuldenabbau gebrauchen sowie für die Modernisierung von Kinos und Theaterhäusern, um ein Angebot zu schaffen, dass attraktiv genug ist, um die Zuschauer weg von den Streaming-Anbietern zurück vor die große Leinwand zu locken.

Lohnt sich die Suche nach der nächste Hype-Aktie?

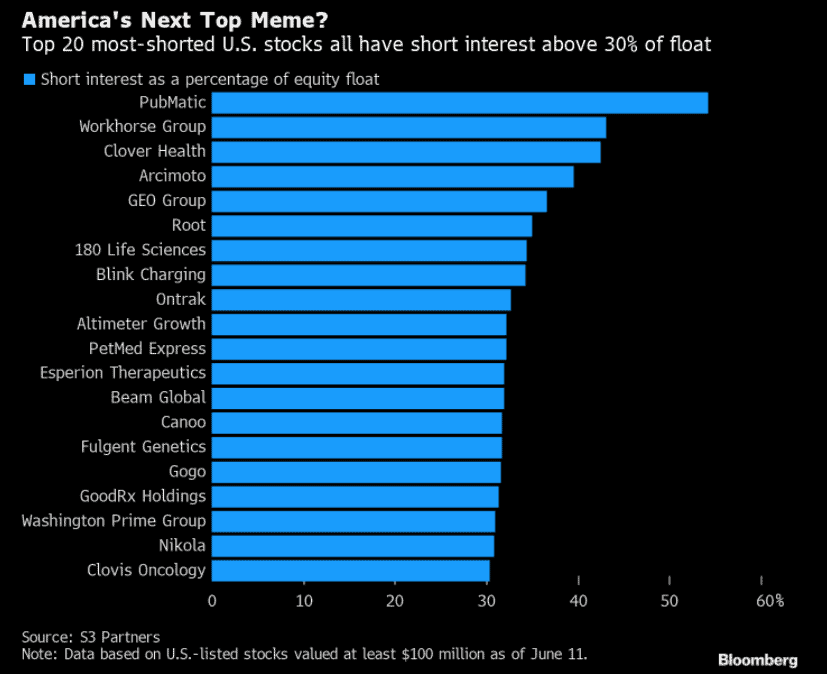

Im Windschatten von AMC und GameStop haben sich noch andere Meme Aktien etabliert. Dabei handelt es sich beispielsweise um Cannabis Aktien wie Tilray oder um fast in Vergessenheit geratene Veteranen wie Nokia, Blackberry, Virgin Galactics. Seit neustem gibt es auch deutsche Meme Aktien wie beispielsweise windeln.de. Es ist daher verlockend, sich auf die gehypten Unternehmen zu stürzen oder sogar antizipieren zu wollen, welche Aktien vom nächsten Hype erfasst werden. Hier siehst du die zurzeit am meisten geshorteten US-Aktien:

Ist eine solche Wette aber wirklich sinnvoll? Und können Anleger tatsächlich davon ausgehen, dass eine Kurspreisrally den Grundstein für weiteres Geschäftswachstum via Kapitalerhöhung legt und damit noch höhere Kurspreise rechtfertigt? Im Folgenden will ich einige Gründe nennen, warum ich mich und meine Finanzen aus dem Spektakel raushalte und nur von der Seitenlinie aus zuschaue.

Kapitalerhöhung als geschäftlich sinnvolle Maßnahme

Im Fall einer Überbewertung ist eine Kapitalerhöhung eine sinnvolle Maßnahme. Ein Unternehmen, dessen Aktie doppelt so teuer ist wie der intrinsische Wert des an der Aktie gekoppelten Unternehmensteils, erhält bei einer Kapitalerhöhung vom Kapitalmarkt für den Gegenwert von 1 USD quasi 2 USD. Daneben spart es sich die Kosten für die Aufnahme von Fremdkapital in Form von Zinsen. Nicht umsonst umgarnt Tilray’s CEO Irwin Simon die Reddit-User und Privatinvestoren und wirbt für die Aktie seines Unternehmens. Eine Kurspreisexplosion wäre ein Geschenk des Himmels und könnte in dem hochfragmentierten Markt der Cannabis-Unternehmen den entscheidenden Vorsprung bringen.

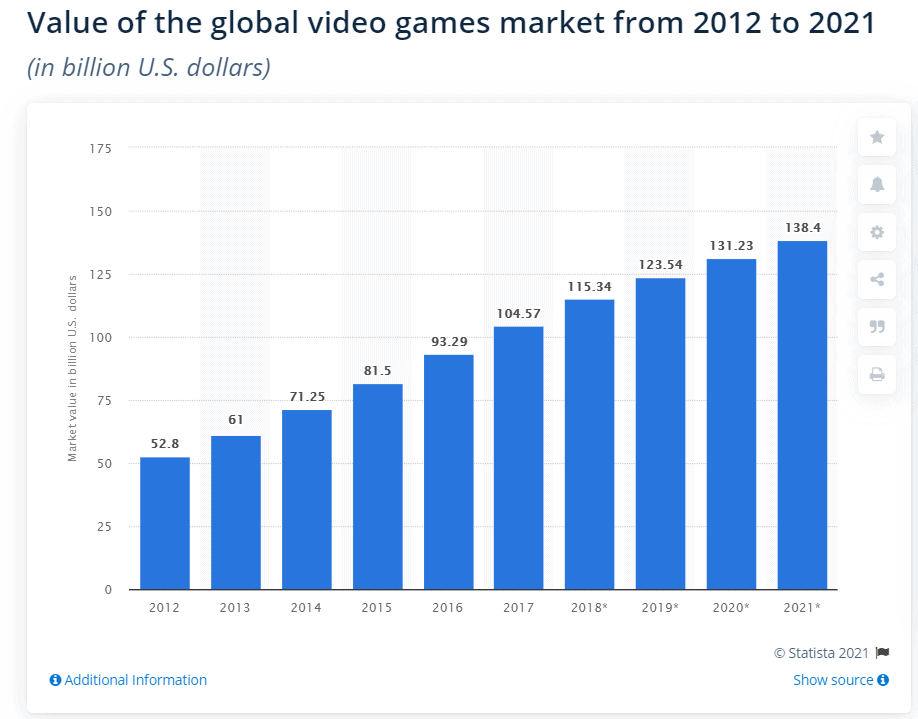

Nachdem GameStop während der ersten Rally-Welle Anfang 2021 die Möglichkeit einer Kapitalerhöhung ungenutzt verstreichen ließ, will das Unternehmen nun mit einem neuen Finanzvorstand 3,5 Millionen neuer Stammaktien herausgeben. Auch hier hat die Ankündigung dem Aktienkurs nicht geschadet, sondern im Gegenteil zusätzliche Fantasien geweckt. GameStop könnte mit dem Geld den eCommerce-Bereich stärken und damit in der boomenden Gaming-Industrie mitmischen.

Umgekehrt hilft neues Kapital den Aktionären auch dann nicht, wenn es an einer sinnvollen Geschäftsstrategie fehlt, die nachhaltiges Gewinnwachstum verspricht. Denn klar ist: Am Anfang steht immer der Verwässerungseffekt. Das Unternehmen muss das Kapital erst noch gewinnbringend einsetzen. Anleger kommen daher nicht darum herum, jedes einzelne Unternehmen und das Geschäftsmodell genau zu analysieren.

Jede Rally hat ihr Narrativ

Jede Blase hat ihr rechtfertigendes Narrativ, d.h. eine Story, mit der sie die Anleger aus der Deckung lockt. So haben bei den jüngsten Kursexplosionen die meisten Aktien einen niedrigen Aktienstückpreis (Pennystocks), der Privatanlegern den Handel mit geringem Einsatz versprach. Daneben ist die Strategie der Anleger, Short-Squeezes zu provisieren, weshalb sie auf eine hohe Short-Quote achten. Teilweise wurde der Kampf Privatanleger gegen Shortseller/Hedgefunds als Kampf Gut gegen böse stilisiert und so hochgradig emotionalisiert. Es ist aber fraglich, ob und wie lange solche Narrative anhalten, beziehungsweise weitere Kurspreissteigerungen tragen. So ging die Short-Quote bei GameStop und AMC auf ca. 20 Prozent zurück, ohne dem Spuk ein Ende zu setzen. Anleger machen sich hier also von Entwicklungen abhängig, die sie selbst nicht kontrollieren können. Gegenüber institutionellen Anlegern sind sie sogar im Nachteil, weil Informationen zum Auf- und Abbau von Short-Positionen erst verzögert in den breiten Markt dringen.

Was hoch steigt, fällt tief, wenn der Treibstoff ausgeht

Aus meiner Sicht sind hochgradig emotionalisierte Narrative hoch problematisch. Sie suggerieren, dass Aktien eine Art Wettschein („betting slip“) sind, um beliebig auf steigende Kurse zu wetten, oder eine Waffe im Kampf gegen den bösen Finanzkapitalismus in Form von Shortsellern und Hedgefonds. Gleichwohl hängen am Ende Aktienkurs und operatives Geschäft untrennbar zusammen. Aktien sind die rechtlichen Bestandteile eines Unternehmens. Je weiter sich der Kurs vom operativen Geschäft entkoppelt, desto höher das Risiko für den Anleger.

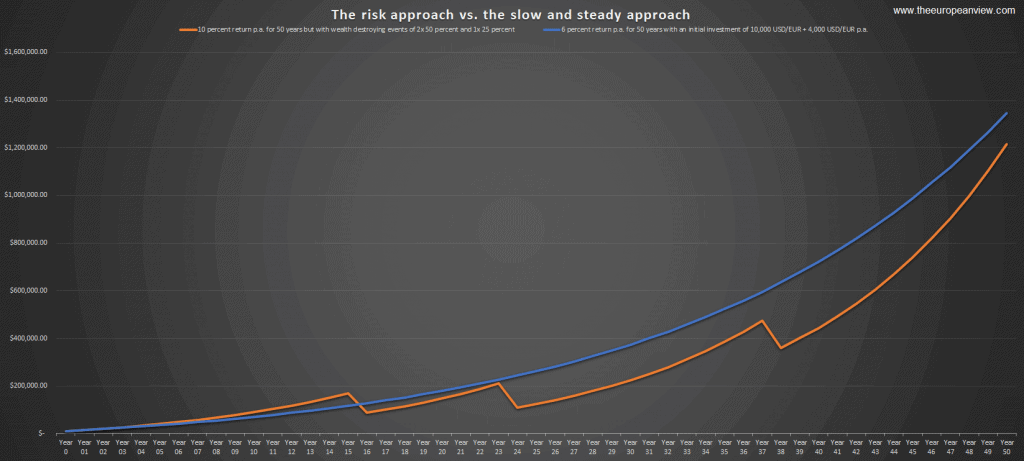

Für die langfristige Entwicklung des eigenen Vermögens ist diese Risikobetrachtung der entscheidende Punkt. Wir alle wollen von steigenden Gewinnen und Dividenden profitieren. Trotzdem dürfen wir die verheerende Wirkung von Fehlgriffen auf die Gesamtperformance nicht ignorieren. Als Fehlgriffe bezeichne ich Ereignisse, die unwiderruflich zu Vermögenseinbußen führen („final wealth destroying events“). Ein Investment in Wirecard ist ein Beispiel für ein solches Event. Assets auf dem Höhepunkt einer Blase zu kaufen ist ein weiteres. In einem Zeitraum von 50 Jahren reichen bereits drei solcher Ereignisse mit einem Impact von 2x -50 Prozent und 1x -25 Prozent aus, um mit einer ansonsten makellosen jährlichen Performance von überdurchschnittlichen 10 Prozent gegenüber einer jährlichen langweiligen aber dafür risikoärmeren Performance von 6 Prozent zu underperformen.

Im Hype Aktien mit der Hoffnung auf weitere Kurssteigerungen zu kaufen ist ein gefährliches Spiel. Es kann immer noch ein paar Prozent weiter hochgehen. Muss es aber nicht. Und je weiter sich das Aktienkurs von der operativen Entwicklung entkoppelt, desto größer ist das Risiko. So ist ViacomCBS nach der Kapitalerhöhung beispielsweise eine interessante Investitionsmöglichkeit mit einem KGV von 9,2 und einer Dividendenrendite von 2,3 Prozent. Es wäre aus heutiger Sicht trotzdem töricht gewesen die Aktie überteuert auf dem Höhepunkt der Rally zu kaufen. Geht der Plan nicht auf und das Unternehmen scheitert mit der Umsetzung der teuren Streaming-Pläne, kann aus einem Hype-Kauf schnell ein potentiell unwiderruflicher Verlust werden.

Fazit: Meme Aktien sind und bleiben Spekulation

Kapitalerhöhungen sind aus unternehmerischer Sicht bei überwerteten Kursen eine sinnvolle Möglichkeit, um sich frisches Kapital zu besorgen, wovon die Meme Aktien-Unternehmen massiv Gebrauch machen. Bestandsaktionäre werden dank gestiegener Aktienkurse und frischem Kapital über die Verwässerung ihrer Unternehmensanteile hinwegsehen, falls sie die Aktien nicht einfach verkaufen. Denn irgendwann ist der Spuk vorbei und auch eine erfolgreiche Kapitalerhöhung ist keine Erfolgsgarantie für den Turn-Around.

Letztlich sind Meme Aktien pure Spekulation. Es ist keine nachhaltige Anlagestrategie, in Meme Aktien zu investieren, um zunächst den Hype zu reiten und im Anschluss auf dauerhaft hohe Kurse dank Kapitalerhöhung zu setzen. Es bringt also nichts, gezielt nach solchen Aktien Ausschau zu halten. Stattdessen sollten Investitionen fundamental begründbar sein. Ähnlich wie ein Kaufmann Geschäfte macht, um sich und seine Familie zu ernähren. Wichtig sind ein profitables Geschäftsmodell, aus dem ein stabile wachsender Cashflow generiert wird und der in einem angemessenen Verhältnis zum Kaufpreis steht. Solche Aktien findet man allerdings nicht auf Wallstreetbets & Co, sondern im beliebtesten Aktienfinder Deutschlands.