FactSet Research Systems (FactSet) versorgt nicht nur Deutschlands beliebtesten Aktienfinder täglich mit frischen Daten, sondern zauberte auch seinen Aktionären in den letzten zwanzig Jahren ein Lächeln ins Gesicht. Der Aktienkurs stieg seit 2002 um beeindruckende 1400 Prozent. Mit einem Einsatz von 1000 EUR hätten Investoren damit kumulierte Kursgewinne von 13.500 EUR erzielen können. Zuletzt hat die Aktie aber etwas an Schwung verloren und notiert auf demselben Preisniveau wie im Sommer des letzten Jahres.

Über die langfristig beeindruckende Kursentwicklung hinaus profitierten Anleger von einer attraktiven Dividendenpolitik. Seit 22 Jahren hat das Unternehmen die Ausschüttung jedes Jahr teils kräftig erhöht. Aktionäre, die FactSet vor 20 Jahren ins Depot gelegt hatten, erhalten mittlerweile eine am Einstiegsinvestment gemessene Dividendenrendite (Yield on cost) von stattlichen 13 Prozent. Ob du mit der FactSet Aktie weiterhin von steigenden Dividenden und Gewinnen profitieren darfst, durchleuchten wir für dich in dieser kostenlosen Analyse.

Das Geschäftsmodell: So verdient FactSet Geld

| FactSet Aktie | |

| Logo |

|

| Land | USA |

| Branche | Datenprovider |

| Isin | US3030751057 |

| Marktkapitalisierung | 10,7 Milliarden € |

| Aktienkurs | 277,89 € |

| Aktienanalysen | 4 |

| Dividendenrendite | 0,93% |

| Stabilität Dividende | 0,98 von max. 1,0 |

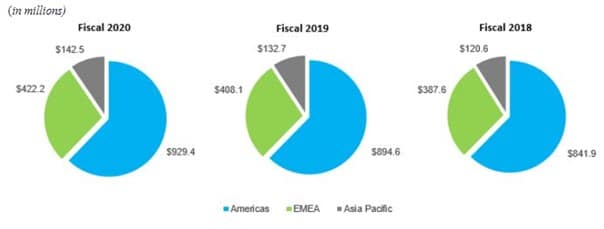

FactSet ist ein sogenannter Provider (Lieferant) von Finanzdaten und Finanzinformationen. Daneben bietet das Unternehmen Analyse-Tools und weiterführende Dienstleistungen an, die es auch an Kunden außerhalb der Finanzbranche verkauft. Das Geschäft unterteilt FactSet lediglich geographisch in die drei Segmente „Amerika“, „EMEA“ und „Asien-Pazifik“, wobei es den größten Teil des Umsatzes auf dem amerikanischen Kontinent erzielt.

Vielfältige Einsatzmöglichkeiten der FactSet Daten

Die Einsatzmöglichkeiten der von FactSet angebotenen Produkte sind vielfältig. Im Bereich „Research“ liefert FactSet seinen Kunden Tools und Daten zur Analyse von Unternehmen. Dabei integriert es nicht nur eigene Daten, sondern ebenso Datenbanken von Drittanbietern. Dank dieser Datenfülle ist der Aktienfinder beispielsweise in der Lage, den langfristigen Geschäftsverlauf börsennotierter Unternehmen im Qualitätscheck darzustellen.

Das Geschäft „Analytics and Trading“ umfasst daneben weitere Tools zur Portfolio-Analyse und Risikomanagement. Kunden können mit ihrer Hilfe nicht nur die Performance ihrer Anlagen messen, sondern diese mit eigenen Daten kombinieren. FactSet verkauft diese Tools und Datenpakete als eigenständige Module, die Kunden nach ihren Wünschen zusammenstellen können. Ein Resultat ist die FactSet Workstation, die aufmerksame Zuschauer bereits in einigen der allesamt kostenlosen Video-Analysen von Torsten Tiedt, dem Betreiber des Aktienfinders, im Einsatz sahen. Die Tools von FactSet lassen sich außerdem in die Produkte der Kunden einbinden. Ein plastisches Beispiel ist die Integration von Portfolio-Analysen, Marktüberwachungs-Tools, oder Recherchen in Microsoft Office. So können Analysten und Vermögensverwalter schnell Daten und Reports in ihre Berechnungen (Microsoft Excel), Präsentationen (Microsoft Power Point) oder Korrespondenz mit Kunden (via Microsoft Outlook) einbinden.

Auf Seite der Kunden stehen sowohl die „Buy-Side“ als auch die „Sell-Side“. Zur „Buy-Side“ gehören Portfoliomanager, Hedgefonds, Analysten, Versicherer und Vermögensverwalter. Sie stehen auf der Käuferseite von Vermögenswerten wie Aktien. Der Aktienfinder gehört ebenfalls in diese Gruppe, die mit 84 Prozent für den größten Anteil des Umsatzes verantwortlich ist und im letzten Geschäftsjahr um 5,4 Prozent wuchs. Unter der „Sell-Side“ werden die Emittenten der Wertpapiere, beispielsweise Investmentbanken, verstanden. ´Die „Sell-Side“ trägt 16 Prozent der Umsätze und wuchs im letzten Jahr um 4,6 Prozent.

Starker Wettbewerbs- und Innovationsdruck

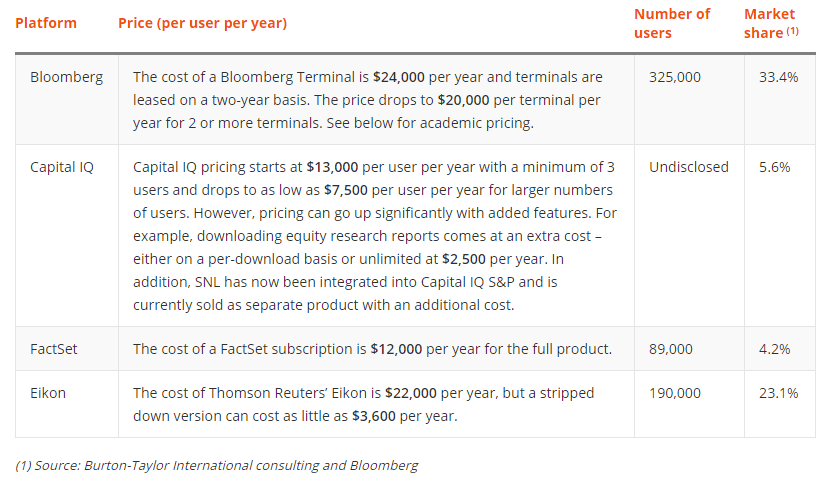

Datenlieferanten unterliegen einem starken Wettbewerbs- und Innovationsdruck. So muss FactSet seine Produkte und Dienstleistungen ständig an den technologischen Fortschritt anpassen. Hierbei zählen vor allem Aktualität der Daten, die am besten in Echtzeit und ohne Unterbrechungen zur Verfügung stehen sollten. Ebenso ändern sich die Wünsche der Kunden, die heute nicht nur Daten zum operativen Geschäft eines Unternehmens fordern. Beispielsweise sind heute auch Unternehmensdaten zu Umwelt, Sozialem und Führung (sogenannter „ESG“-Bereich) gefragt. Hier muss FactSet liefern, damit die Kundschaft nicht zu einem der großen Konkurrenten wie Bloomberg oder Eikon (Thomson Reuters) überläuft. Eine Übersicht über die Wettbewerber, deren Preisgestaltung sowie deren Marktanteile siehst du hier:

Auf der anderen Seite profitiert FactSet genauso wie die Konkurrenten vom Wunsch der Anleger, den Markt zu schlagen. Dabei versuchen die Investoren ihre Handelsentscheidungen auf eine Vielzahl von Informationen zu stützen, um sich so einen Vorsprung gegenüber anderen Markteilnehmen zu erarbeiten. Den Ambitionen entsprechend lassen sich ambitionierte Investoren die Dienstleistungen von Datenprovider wie FactSet etwas kosten.

Die wachsende Beliebtheit passiver Anlageformen hingegen könnte die Nachfrage nach Daten zum Zwecke einer Outperformance reduzieren. Es ist also nicht garantiert, dass FactSet automatisch vom Börsen- und ETF-Boom profitiert. Anleger sollten zudem berücksichtigen, dass FactSet trotz einer Marktkapitalisierung von über 10 Milliarden Euro relativ klein ist und nur einen niedrigen Marktanteil hält (siehe die obige Grafik). In einem schwachen Marktumfeld mit anhaltendem Preisdruck könnte FactSet gegenüber den größeren Wettbewerbern im Nachteil sein.

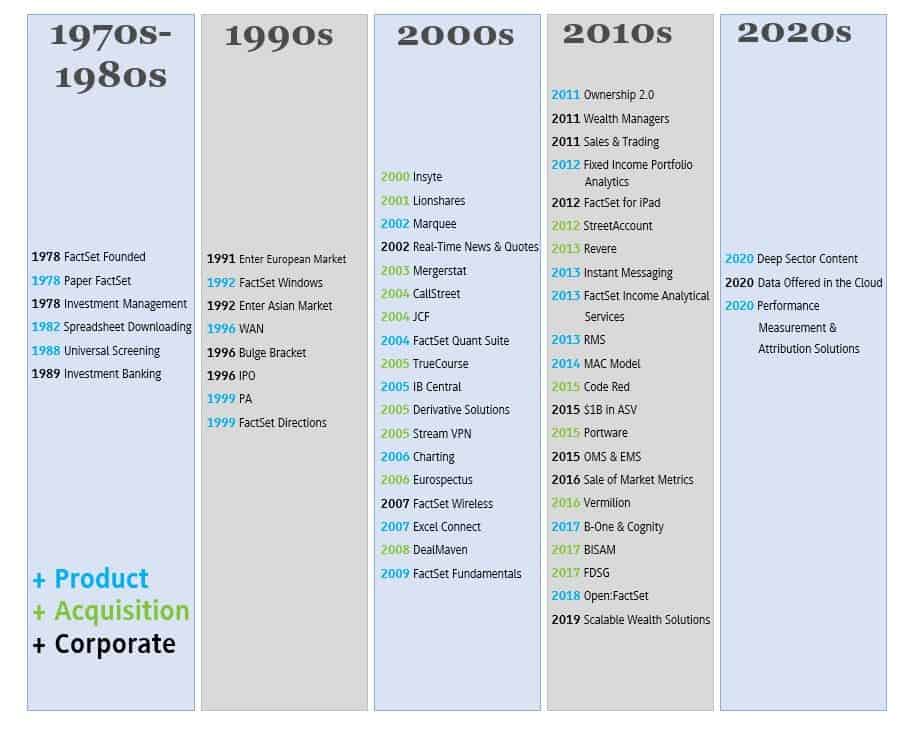

Umgekehrt ist FactSet trotz niedriger Marktanteile eine etablierte Größe im Markt und konnte sich seit der Gründung im Jahr 1978 lange und erfolgreich durch einem gesunden Mix aus Übernahmen und neuen Produkten stets den sich ändernden Kundenwünschen anpassen.

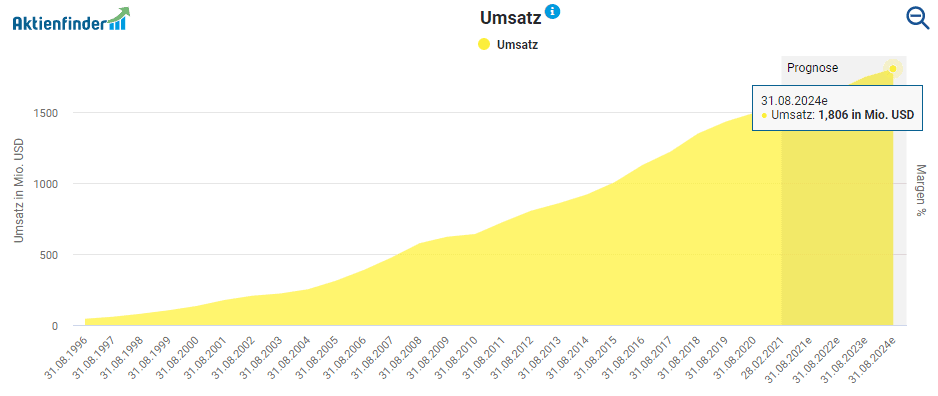

Das Umsatzwachstum von FactSet

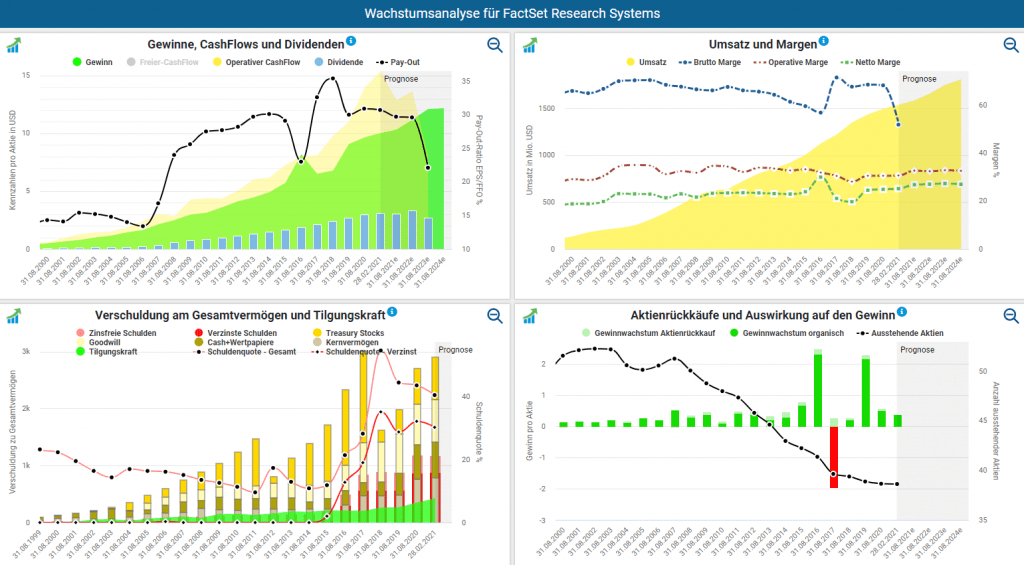

FactSet blickt auf ein starkes Umsatzwachstum zurück. Seit 1996 hat das Unternehmen seinen Umsatz von 44 Millionen USD auf 1,5 Milliarden USD steigern können. Beeindruckend ist, dass Wirtschaftskrisen wie in den Jahren 2008 und 2009 keinerlei negativen Einfluss auf diese Entwicklung hatten. Das Geschäftsmodell scheint immun gegen die wirtschaftlichen Turbulenzen einer Finanzkrise zu sein. Ferner gehen die Analysten davon aus, dass FactSet den Umsatz in den nächsten Jahren auf über 1,8 Milliarden USD weiter steigern wird.

Wenn du in die Jahresabschlüsse von FactSet schaust, wird dir auffallen, dass das Unternehmen über den Umsatz hinaus auch auf den sogenannten ASV („annual subscription value“) Wert legt. Damit ist der jährliche Vertragswert von Abonnementverträgen gemeint, der leicht von den Umsatzangaben abweicht. Hier ist löblich, dass FactSet in den letzten fünf Jahren konstantes organisches Wachstum vorweisen kann, also nicht auf die Übernahmen und damit externes Wachstum angewiesen war.

In den ersten Quartalen 2021 konnte das Unternehmen an die gute Entwicklung der letzten Jahre anknüpfen. So wuchsen das ASV und der Umsatz um 5,5 und 5 Prozent. Die ASV Retention war mit über 95 Prozent ebenfalls hoch. Damit wird die Kundenbindung beschrieben. Das heißt, dass 95 Prozent des ASV von Bestandsverträgen stammt, bei denen sich Kunden für eine Verlängerung entschieden haben. Schauen wir auf die Anzahl der Kunden, gelang es FactSet 90 Prozent der Kunden binden, was einer Verbesserung von einem Prozentpunkt gegenüber dem Vorjahreswertes entspricht. Insgesamt konnte FactSet im 2. Quartal die Anzahlen der Kunden um 7 Prozent auf 6.103 erhöhen, wobei die Anzahl der tatsächlichen Nutzer um 12 Prozent auf 153,355 wuchs.

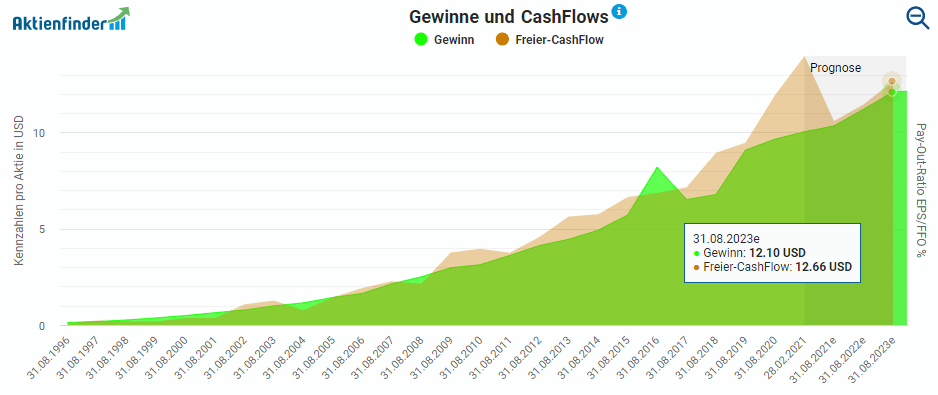

Wie profitabel ist FactSet?

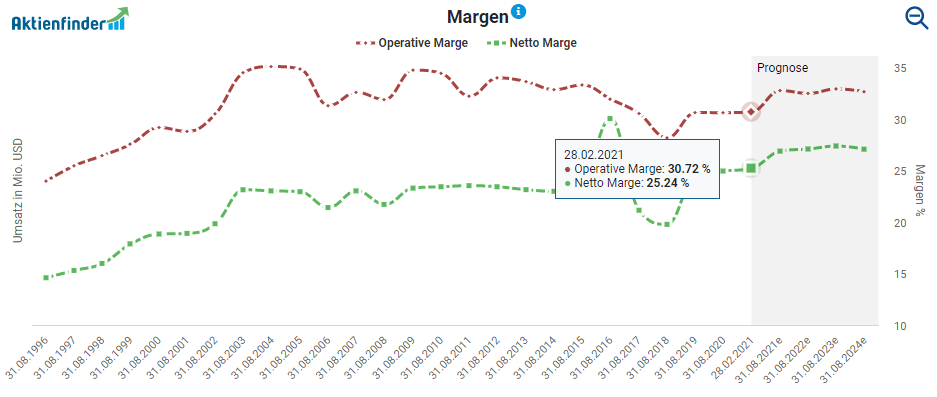

Analog zum Umsatzwachstum fallen auch die Entwicklung von Gewinn und Free-Cash-Flow positiv aus. Der auf die Aktionäre entfallende Gewinn stieg kontinuierlich von 0,13 USD im Jahr 1996 auf 9,65 USD im Jahr 2020. Bis 2024 soll der Gewinn pro Aktie weiter auf 12,18 USD klettern, was einer Steigerung von 26 Prozent entspräche. Ebenso soll der Freie-Cash-Flow pro Aktie von derzeit 9,46 USD auf 12,66 USD im Jahr 2023 steigen.

FactSet ist auf einem guten Weg, die von den Analysten gesetzten Gewinnerwartungen zu erreichen. So kletterte der bereinigte Gewinn pro Aktie im 2. Quartal um respektable 7 Prozent. Die positive Entwicklung der operativen Marge und ihr Anstieg um knapp 80 Basispunkte auf 32,6 Prozent haben hierzu beigetragen. Für die nächsten Jahre erwarten Analysten einen weiteren Anstieg der operativen Marge und Netto-Marge auf knapp 33 Prozent und 27 Prozent.

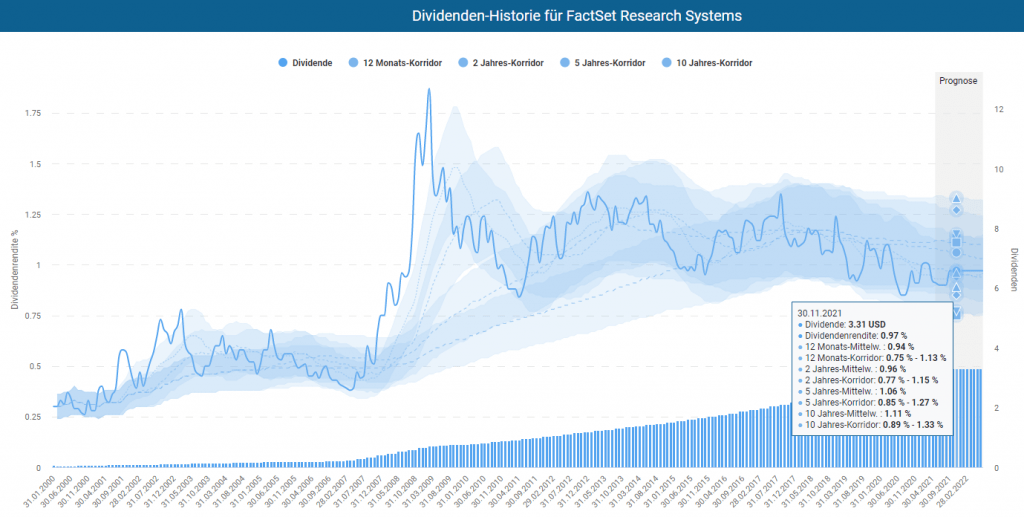

Ist die FactSet Dividende sicher?

FactSet ist ein solider Dividendenzahler, der die quartalsweisen Ausschüttungen in den letzten 22 Jahren mit teils respektablen Steigerungsraten erhöht hat. Die Quartalsdividende stieg von 0,06 USD im Jahr 2000 auf nunmehr 0,82 USD. In den letzten 10 Jahren hat FactSet die Dividende im jährlichen Mittel um ordentliche 12,84 Prozent angehoben. Schauen wir nur auf die letzten 5 Jahre, betrug das Wachstum im jährlichen Mittel immerhin noch 11,8 Prozent. Nach der jüngsten Erhöhung von 6,5 Prozent erhalten Aktionäre pro Aktie 3,28 USD im Jahr, was beim aktuellen Kurs von rund 338 USD einer Dividendenrendite von 0,9 Prozent entspricht.

Die letzte Erhöhung lag nicht nur unter dem mehrjährigen Durchschnitt, frische FactSet Aktionäre müssen ebenso mit einer recht niedrigen Dividendenrendite Vorlieb nehmen. Weitere Erhöhungen der Ausschüttungen sind daher zu begrüßen. Potential für zukünftige Erhöhungen ist vorhanden, denn die Ausschüttungsquote von 30 Prozent auf den Gewinn und 23 Prozent gemessen am Free Cash Flow ist relativ niedrig. Trotz der Kursgewinne in den letzten Jahren bewegt sich laut Dividenden-Turbo die Dividendenrendite aufgrund der vergangenen Dividendensteigerung im Mittel der der verschiedenen Langzeitkorridore der letzten Jahre.

Ist die FactSet Aktie günstig bewertet?

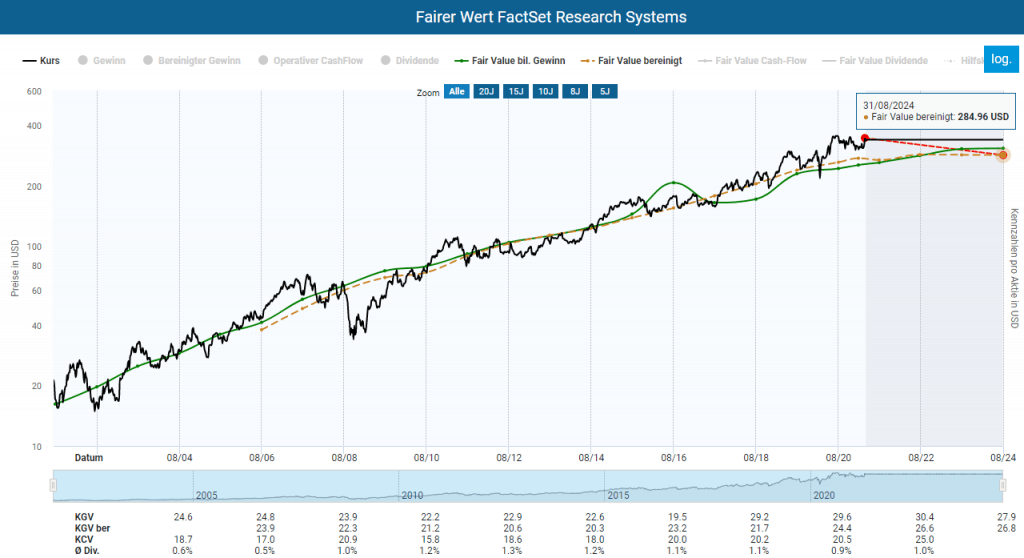

Die Dynamische Aktienbewertung des Aktienfinders zeigt in der logarithmischen Darstellung, dass der Aktienkurs in den letzten Jahren relativ starr entlang seiner historisch fairen Bewertung gelaufen ist. Mit einem durchschnittlichen KGV von 25 und einem Kurs-Cash-Flow-Verhältnis von knapp 19 war die Aktie allerdings immer sportlich bewertet. Aktuell ist sie mit einem KGV von fast 34 sogar in den Bereich der Überbewertung vorgedrungen.

Basierend auf den erwarteten Gewinn bis zum Jahr 2024 ergibt sich ein Rückschlagpotential von 16 Prozent. In der Dynamischen Aktienbewertung können wir gut sehen, dass die FactSet Aktie immer wieder stärke Kursschwankungen erfährt und sich trotz einer makellosen Wachstumsgeschichte allgemeinen Markteinbrüchen nicht entziehen kann. So erlebten Aktionäre während der Finanzkries trotz weiterhin ordentlich laufender Geschäfte einen Kursabsturz über 40 Prozent. Berücksichtigen wir, dass FactSet laut Analysten in den nächsten Jahren Gewinn und Cash-Flow nur im einstelligen Bereich steigern wird, halte ich die Aktie derzeit für überbewertet.

Fazit zur FactSet Aktie: Guter Datenprovider, aber derzeit kein Kauf

Steigende Kurse und eine aktionärsfreundliche Dividendenpolitik haben die FactSet Aktie in den letzten Jahrzehnten zu einem soliden Investment gemacht. Die Zeichen stehen gut, dass das Unternehmen in den nächsten Jahren an die hervorragende Entwicklung anknüpfen wird. Das operative Wachstum im einstelligen Prozentbereich passt meiner Sicht aber nicht zu der sportlichen Bewertung, die das zukünftige Potential bereits in großen Teilen eingepreist hat. Aus diesen Gründen ist mir die FactSet Aktie für einen Kauf derzeit zu teuer. Bei Gefallen an dem Datenlieferanten des Aktienfinders kannst du jedoch einen Aktien-Sparplan in Betracht ziehen oder du suchst die im beliebtesten Aktienfinder Deutschlands eine andere Qualitätsaktie aus, die derzeit günstiger bewertet ist.

3 Antworten

Keine zwei Tage später:

LLoyds Banking Group

FactSet verkündet einen Umsatzrückgang von 44 % !!

Das ist nichts Neues, ist man bei FactSet doch in der Lage innerhalb kürzester Zeit die Umsätze eines Jahres von LLoyds mal mit 44 Mrd., dann mit 26 Mrd. dann wieder mit 49 Mrd. und zu guter Letzt mit 42 Mrd. anzugeben.

Bei mir würden solche Stümper schlichtweg rausfliegen!

Da muss ich doch erneut ergänzen:

Aegon N.V. am 8.März 2023:

Für 2022 werden von FactSet minus 650 Mio. Umsatz, minus 5,49 Mrd. operatives Ergebnis und 2,53 Mrd. Verlust berichtet. Und dennoch will Aegon die Dividende um rund 35 % erhöhen.

Minus 650 Mio. Umsatz im Vergleich zum Vorjahr mit 22,27 Mrd. Umsatz.

Wie man sieht, noch exotischer als bei Unicredit.

Ich habe über die Jahre eine lange Liste von solch gravierenden Fehlmeldungen gesehen.

Geht’s noch besser ??

Bei FactSet vermutlich – ja!

Hallo,

FactSet liefert vielfach echt schwachsinnige Daten!!

Man schaue sich nur mal die Daten zur Unicredit der letzten Jahre an. Regelmäßig werden beispielsweise Umsatzrückgänge um 70 % berichtet.

Auch für 2022 liegen mir folgende Daten von FactSet vor.

Bei einem Umsatz von 9,53 Mrd. (ein Rückgang gegenüber Vorjahr von 60 %) wurde ein operatives Ergebnis von 7,61 Mrd. und ein Gewinn von 6,45 Mrd. ausgewiesen.

Jeder Erstklässler kann schon an den Relationen diese Witzzahlen erkennen!!

Es sind wohl absolute Stümper am Werk !!