Nach einer starken Sommerrally im Juli korrigierten die Aktienmärkte im August erneut. Von den Tiefs im Mitte Juni sind wir allerdings noch ein gutes Stück entfernt. In Summe kann man sagen, dass die Unternehmen den dramatischen Rahmenbedingungen bis dato erfolgreich trotzen. Belegen lässt sich diese Aussage anhand der Berichtssaison für das vergangene zweite Quartal.

So legte der bilanzierte Gewinn im Vergleich zum Vorjahresquartal um durchschnittlich 6,3 Prozent zu und haben 75 Prozent der Unternehmen die Gewinnschätzung der Analysten geschlagen (FactSet Earning Insights, S. 6). Die Furcht vor einem Gewinneinbruch auf breiter Front bewahrheitete sich nicht. Steigende Kosten wurden über Preiserhöhungen an die Kunden weitergegeben und Problemen in der Lieferkette mit mehr Lagerhaltung und neuen Zulieferern begegnet.

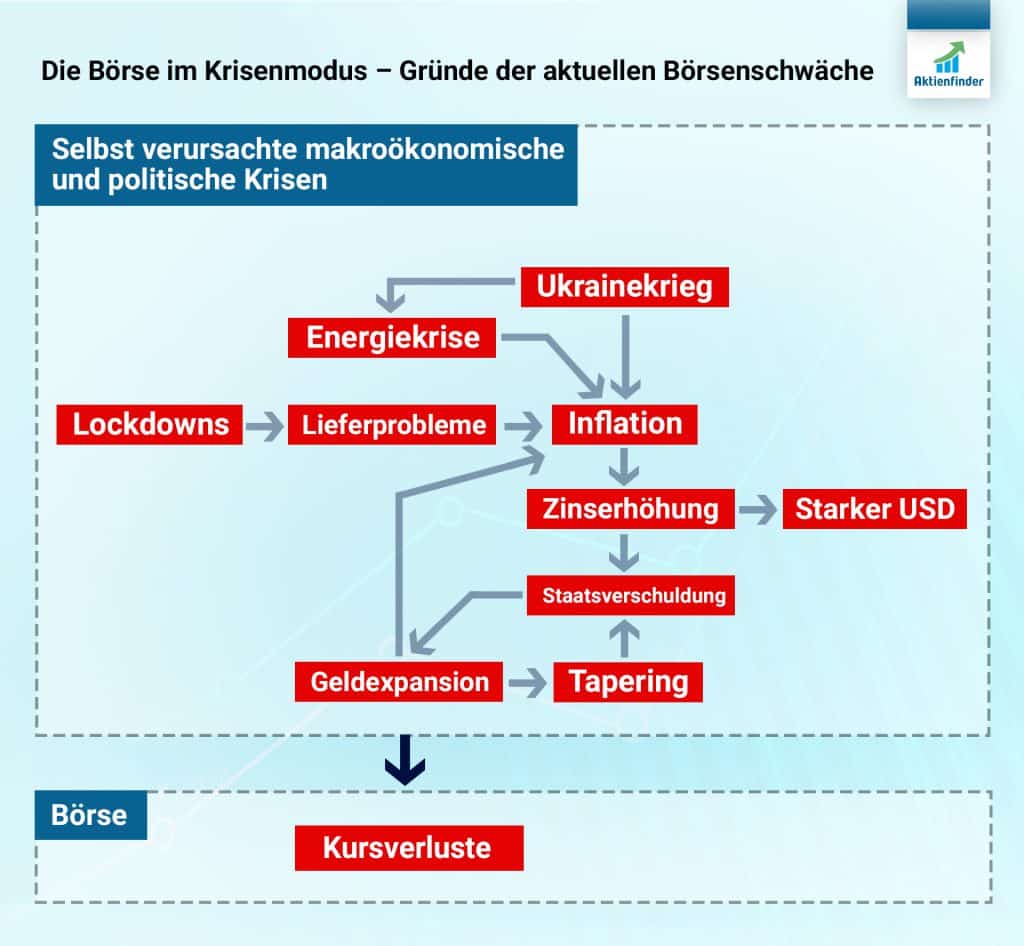

Dennoch halten der Ukrainekrieg und die weiteren Krisen die Welt in Atem und machen uns heute insbesondere die hohe Inflation und speziell in Europa die Energiekrise zu schaffen. Die Grafik zeigt das ganze Bündel an Problemen und wie sich diese gegenseitig verstärken.

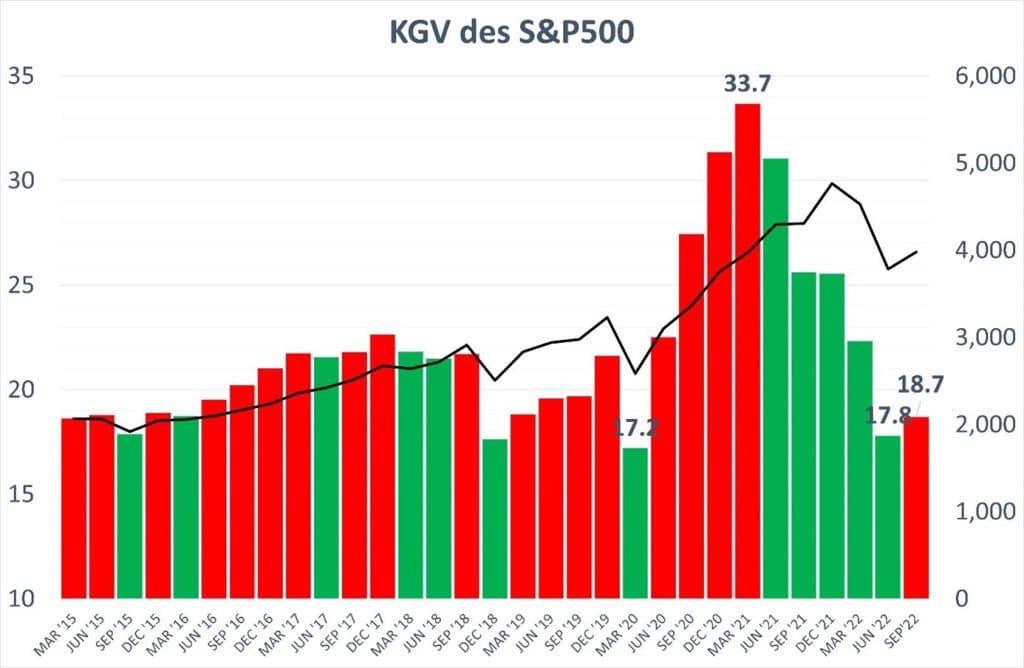

Robuste Quartalszahlen auf der einen und Furcht vor dem Kommenden auf der anderen Seite halten die Börse in einem volatilen Schwebezustand. Immerhin wird die potenzielle Fallhöhe durch die bereits erfolgte Korrektur am Aktienmarkt begrenzt. So ist das durchschnittliche KGV im S&P 500 von knapp 34 im ersten Quartal 2021 auf Stand heute knapp 19 gesunken.

Fallende Kurse auf der einen und steigende Gewinne auf der anderen Seite sind eine ideale Kombination für hartgesottene Dividendenfans. Denn wenn die Kurse fallen, zieht die Dividendenrendite an. Im Aktienfinder beobachten wir die Dividendenrendite der beliebtesten und zuverlässigsten Dividendenzahler weltweit und veröffentlichen einmal im Monat die Liste der Dividenden-Aktien mit Rabatt. In der nachfolgenden Tabelle listen wir 20 Dividenden-Aktien auf, deren aktuelle Dividendenrendite innerhalb der letzten fünf Jahren deutlich gestiegen ist.

| ISIN | Aktie | Div.% | Stabilität | Δ Div. 5 Jahre |

| RU0009046452 | Novolipetsk Steel | 25,1% | 0,81 | 12,1 |

| NL0009434992 | LyondellBasell Industries | 12,2% | 0,96 | 7,2 |

| US3984331021 | Griffon | 7,4% | 0,99 | 4,5 |

| HK0270001396 | Guangdong Investment | 8,7% | 0,96 | 4,3 |

| US2540671011 | Dillard's | 5,5% | 0,85 | 3,8 |

| FR0013269123 | Rubis | 7,9% | 0,98 | 3,7 |

| GB0007188757 | Rio Tinto | 12,1% | 0,86 | 3,4 |

| US0010841023 | AGCO | 5,0% | 0,97 | 3,3 |

| CNE1000003X6 | Ping An Insurance | 6,3% | 0,95 | 3,2 |

| CNE1000002H1 | China Construction Bank H | 9,0% | 0,82 | 3,2 |

| CNE1000003G1 | Ind. And Comm. Bank Of China | 8,8% | 0,80 | 3,0 |

| US58470H1014 | Medifast | 5,1% | 0,99 | 2,7 |

| US1405011073 | Capital Southwest Corporation | 13,5% | 0,84 | 2,6 |

| US9598021098 | Western Union | 6,5% | 0,99 | 2,4 |

| US0865161014 | Best Buy | 4,7% | 0,89 | 2,1 |

| DE000LEG1110 | Leg Immobilien | 5,4% | 0,96 | 2,1 |

| US4581401001 | Intel | 4,6% | 0,99 | 2,1 |

| DE0007164600 | SAP | 2,9% | 0,98 | 1,4 |

| US6819191064 | Omnicon | 4,2% | 0,98 | 0,6 |

| CH0114405324 | Garmin | 3,2% | 0,97 | 0,6 |

Die Auswahl der Dividenden-Aktien mit Rabatt basiert auf den Algorithmen des Dividenden-Turbos, der fortlaufend für Hunderte der beliebtesten Dividenden-Aktien der Welt die aktuelle mit der historischen Dividendenrendite vergleicht. Da eine Rendite unterhalb von 2 Prozent für viele Dividendeninvestoren uninteressant ist, berücksichtigt die Auswahl nur Aktien mit einer Dividendenrendite von mindestens 2 Prozent. Daneben sollen nur zuverlässige Dividendenzahler in die engere Auswahl kommen, was wir anhand einer Stabilität der Dividende von mindestens 0,8 messen. Die Stabilität ist eine Kennzahl, die die Zuverlässigkeit der Dividende misst und von -1 (jedes Jahr konstant weniger Dividende) bis +1 (jedes Jahr konstant mehr Dividende) reicht. Weiterhin haben wir nur Titel berücksichtigt, die eine Dividendenhistorie von mindestens 5 Jahren ohne Kürzungen aufweisen. Die Delta-Spalte ganz rechts zeigt dir an, um wie viel Prozent die aktuelle Dividendenrendite über dem historischen Mittel liegt.

In dieser Ausgabe schauen wir uns mit SAP und Omnicon zwei Unternehmen näher an, die für Dividendenjäger einen genaueren Blick wert sind. Daneben werfen wir auf Wunsch unserer Community einen Blick auf die Dividenden-Aktie Garmin. Dabei beantworten wir mit Hilfe des Aktienfinders die folgenden Fragen:

- Hat das Unternehmen ein erfolgversprechendes Geschäftsmodell?

- Ist die Dividende sicher?

- Ist die Aktie über- oder unterbewertet?

Weitere Dividenden-Aktien mit Rabatt analysieren wir in diesem Video auf dem Aktienfinder YouTube-Kanal.

SAP – Ist der deutsche Tech-Riese jetzt ein Kauf?

Seit 2017 verläuft der Aktienkurs von SAP seitwärts, aber dennoch ist SAP mit einer Marktkapitalisierung von knapp 99 Milliarden Euro das größte europäische Softwareunternehmen. Seit Jahresbeginn ist die SAP Aktie um 30 Prozent gefallen. Die Dividendenrendite beträgt momentan 2,9 Prozent. Auch abzüglich der Sonderdividende weist die SAP Aktie immer noch eine außergewöhnlich hohe Dividendenrendite von 2,3 Prozent aus, denn im Schnitt der letzten fünf Jahren betrug diese nur 1,5 Prozent. Der deutsche Software-Konzern verzichtet für den strategischen Ausbau des Cloud-Geschäfts kurzfristig auf Gewinnmaximierung. Ist es nur eine Frage der Zeit, bis SAP die Trendwende gelingt?

Hat SAP ein erfolgversprechendes Geschäftsmodell?

SAP entwickelt standardisierte Softwarelösungen, die für eine Vielzahl von Geschäftsprozessen eingesetzt werden. Die Hauptsoftware ist SAP ERP (Entreprise Ressource Planning), die um SAP-Module für die Buchhaltung, das Controlling, den Vertrieb, den Einkauf, die Produktion, die Lagerhaltung oder das Personalwesen erweitert werden kann. Dass alle geschäftsrelevanten Bereiche eines Unternehmens in einer einzigen IT-Landschaft durch das SAP ERP miteinander vernetzt sind, war in den letzten Jahrzehnten der Grundstein für den Erfolg von SAP.

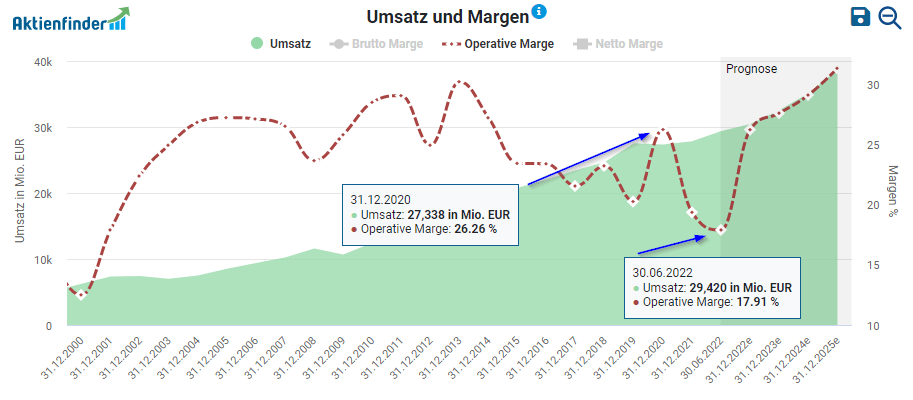

Der Umsatz wuchs in den letzten fünf Jahren mit fünf Prozent pro Jahr. Die operative Marge der ersten Jahreshälfte ist auf nur noch 17,9 Prozent eingebrochen und steht damit so tief wie zuletzt kurz nach der Jahrtausendwende. So stiegen beispielsweise die Forschungs- und Entwicklungskosten um 20 Prozent und die Vertriebs- und Marketingkosten um sogar 24 Prozent im Vergleich zum Vorjahr an. Neben Investitionen in die Technik der neuen Cloudplattform sind auch erhöhte Provisionen für den Vertrieb ins Gewicht fallen, um das strategische Cloud-Geschäft den Kunden nahezubringen. Der deutsche Software-Konzern hat für den Ausbau des Cloud-Geschäfts die, seitens der Aktionäre, ersehnte Margenerholung hintenangestellt.

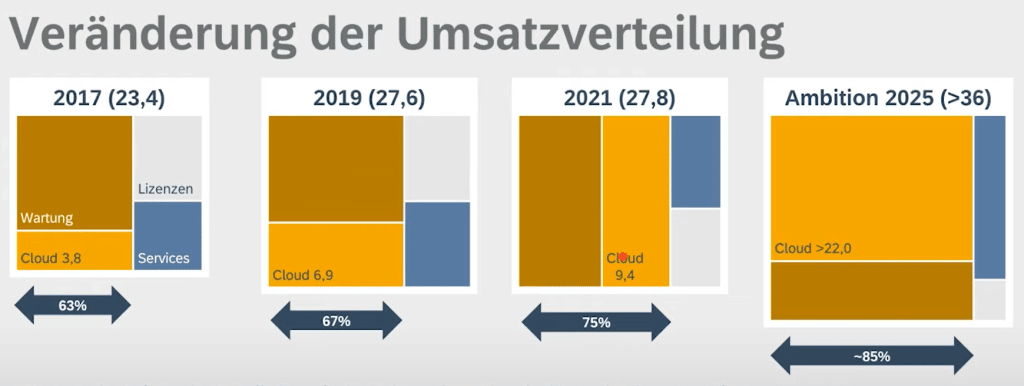

Das Cloud-Geschäft soll bis 2025 eine noch gewichtigere Rolle spielen. Bereits von 2017 bis 2021 konnte SAP die Cloud-Umsätze um jährlich knapp 20 Prozent steigern. Bis 2025 sollen die Cloudgeschäfte 61 Prozent der Umsätze ausmachen. Zusammen mit den Wartungsleistungen entspricht dies für 2025 einen Umsatzanteil von 85 Prozent.

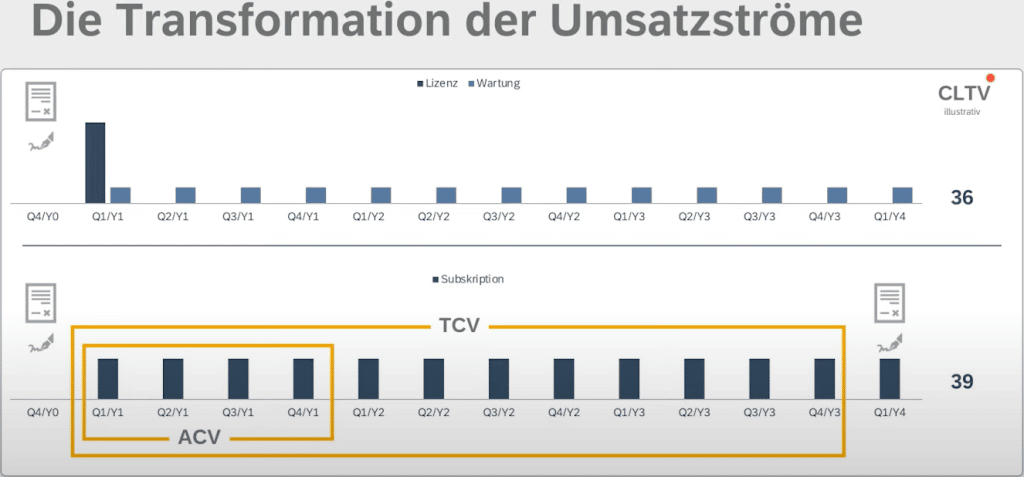

Im Gegensatz zum Lizenzgeschäft sind die Umsätze über die Cloud-Lösungen sowie die Wartungsleistungen wiederkehrend. In der IT-Branche werden diese wiederkehrenden Umsätze als Subscriptions bezeichnet. SAP verspricht sich im Vergleich zum Lizenzgeschäft zudem eine verbesserte Wertschöpfung durch einen gesteigerten Customer Lifetime Value. Zwar fällt zu Beginn des Umsatzstroms keine hohe Lizenzzahlung an, aber die Subscriptions verteilen sich mit höheren Zahlungen auf die Vertragslaufzeit. Nach Vertragsablauf kann der Kunde die Subscriptions verlängern. SAP profitiert dabei von den höheren Zahlungen aus den Subscriptions, als wenn der Kunden die alten Lizenzen weiternutzt und nur von SAP warten lässt.

Durch das Cloud-Angebot profitieren auch die Kunden, da SAP die nötige IT-Infrastruktur inklusive der nötigen Rechenleistung zur Verfügung stellt. Dazu werden die Cloud-Lösungen, im Gegensatz zu den Lizenzen, mit den neusten Software-Releases von SAP stets auf dem aktuellen Stand gehalten.

Das wachsende Cloud-Geschäft lässt das SAP Management ab Mitte 2023 auf die lang erwartete Trendumkehr hoffen, da sich die Subscriptions zunehmend auszahlen und die Investitionen abnehmen. Allerdings sollte laut Aussage des Managements die Trendwende ursprünglich bereits in 2021 kommen. Aufgrund der Verzögerung sind die Aktionäre verstimmt, insbesondere da der Erzrivale Oracle ein schnelleres Tempo als SAP an den Tag legt.

Ist die Dividende von SAP sicher?

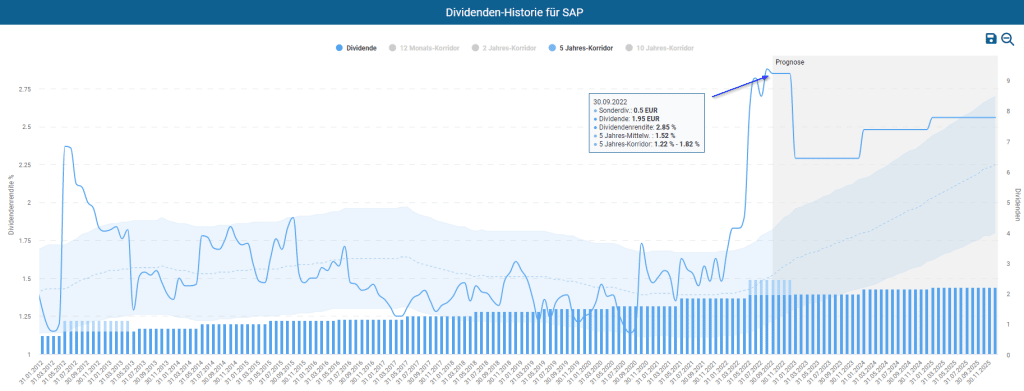

Der Dividenden-Turbo zeigt für die SAP Aktie einen 5-Jahres-Mittelwert der Dividendenrendite von 1,6 Prozent an. Dank der Sonderdividende beträgt die Dividendenrendite 2,9 Prozent. Doch auch ohne Sonderdividende sprechen wir von einer Dividendenrendite in Höhe von 2,3 Prozent, womit der Dividenden-Turbo aktuell auf eine sehr günstige Kaufgelegenheit hinweist.

Aktionäre stellen sich die Frage, ob sich SAP trotz der aktuell rückläufigen Margen die Dividende inklusive der Sonderdividende langfristig leisten kann. Dank des verlässlich fließenden Cash-Flows und einer Ausschüttungsquote von 80 Prozent auf den freien CashFlow steht SAP weiterhin ausreichend finanzielle Mittel für die Dividendenausschüttung zur Verfügung.

Ist die SAP Aktie günstig bewertet?

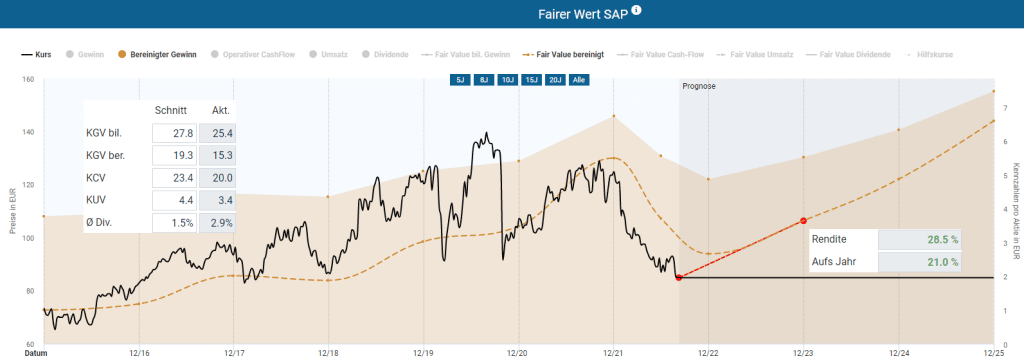

Laut Dynamischer Aktienbewertung ist die SAP Aktie unterbewertet und notiert mit einem bereinigten KGV von 15,3 unterhalb des Durchschnitts gemessen auf den letzten sieben Geschäftsjahren. Trotz der gesunkenen Profitabilität passe ich das bereinigte KGV nicht manuell an, weil ich im nächsten Geschäftsjahr von höheren Margen ausgehe. Anhand dieses Bewertungsszenarios ergibt sich bis zum Ende des Geschäftsjahres 2023 inklusive der Dividende eine hohe Renditeerwartung von 21 Prozent pro Jahr.

So schneidet die SAP Aktie in der Scorecard ab

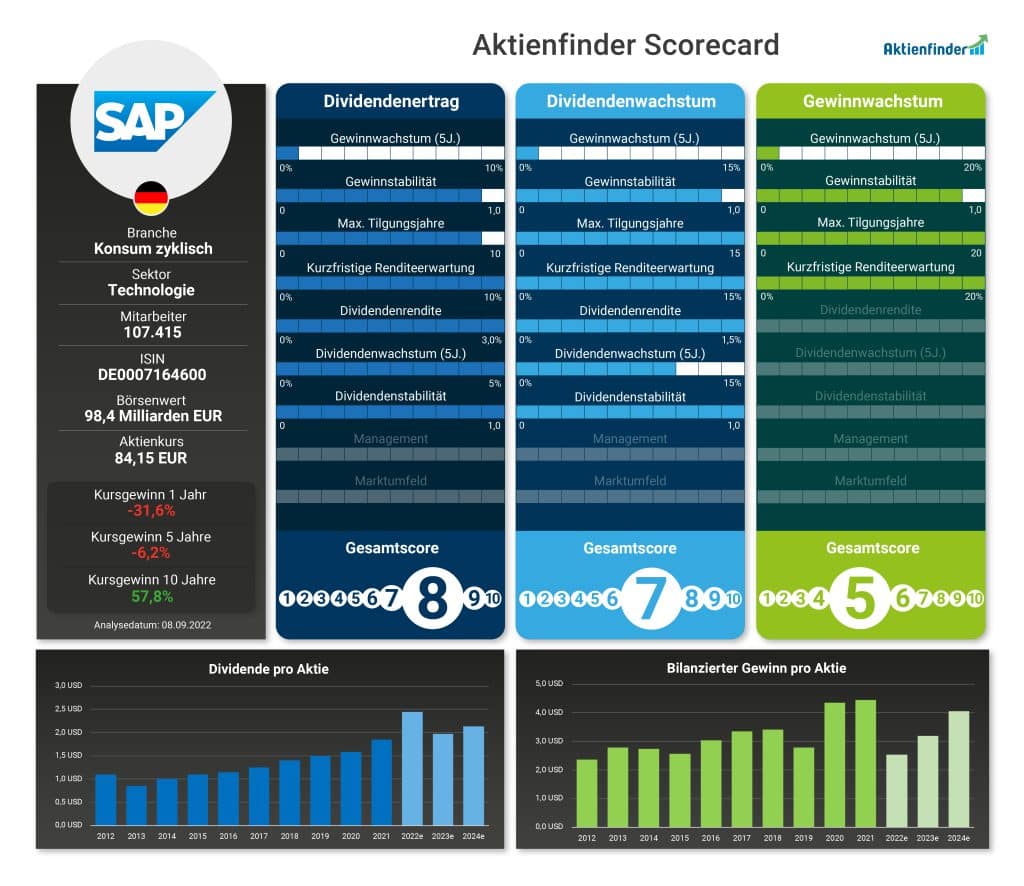

Die Aktienfinder Scorecard gibt die Attraktivität einer Aktie für die drei beliebtesten Anlagestrategien wieder. Bei der Dividendenertrags-Strategie setzt du auf hohe Dividenden von Anfang an, bei der Dividendenwachstums-Strategie auf dynamisches Dividendenwachstum und bei der Gewinnwachstums-Strategie auf hohe Kursgewinne. Während einige Aktien für mehrere Strategien geeignet sind, schneiden andere Aktien nur bei einer oder auch keiner Anlagestrategie gut ab. Allen Anlagestrategien ist gemein, dass sie auf Qualitätsaktien mit langfristigem Gewinnwachstum setzen. In diesem Artikel stellen wir die Aktienfinder Scorecard vor.

Das schwache Gewinnwachstum auf fünf Jahre kostet in der Aktienfinder Scorecard Punkte. Dennoch erreicht die SAP Aktie für die Fans von hohen Dividenden und schnellem Dividendenwachstum solide Werte.

Ist die SAP Aktie ein Kauf?

Für mich ist die SAP Aktie ein Kauf. Ich sehe in der Cloud-Strategie viel Potenzial für die Aktie. Der höhere Anteil an wiederkehrenden Umsätzen steigert den Wert des Geschäftsmodells. Die gesunkene Profitabilität aufgrund hoher Investitionen zwecks Transformation von Lizenz- zu Subscriptions-Umsätzen sollte zeitlich begrenzt sein. Zudem halte ich die SAP Aktie für günstig bewertet.

OmniCom – Ein US-Marketingprofi für das Depot?

Direkt nach Ausbruch der Corona-Pandemie war unklar, inwiefern Unternehmen ihre Werbe- und Marketingausgaben zurückfahren. Von dieser zwischenzeitlichen Kursschwäche hat sich die Holdinggesellschaft OmniCom Group (nachfolgend OmniCom) zwar erholt. Innerhalb der letzten sechs Monaten verlor die OmniCom Aktie jedoch über 20 Prozent und ist die Dividendenrendite deshalb auf ansehnliche 4,3 Prozent gestiegen. In der Vergangenheit erwies sich OmniCom als verlässlicher Dividendenzahler ohne Dividendenkürzung seit 31 Jahren.

Hat OmniCom ein erfolgversprechendes Geschäftsmodell?

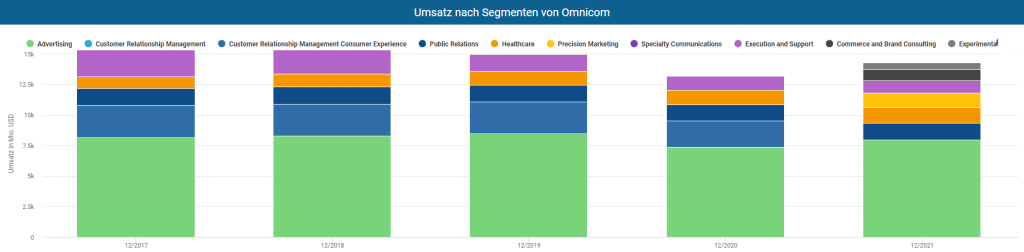

Die OmniCom Group (nachfolgend OmniCom) ist eine global führende Holdinggesellschaft für Unternehmenskommunikation, Public Relations, Werbung und Marketing. OmniCom betreut und beratet über 5.000 Unternehmen. Das Segment Advertising stand im letzten Geschäftsjahr für 56 Prozent der Umsätze. Alle anderen Segmente wie z.B. Public Relation, Precision Marketing etc. waren für weniger als zehn Prozent des Umsatzes verantwortlich.

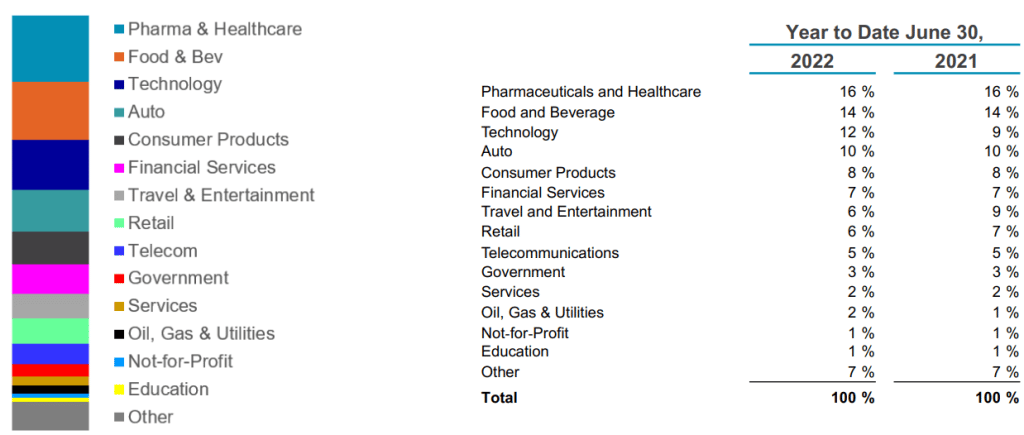

Der Pharma- und Gesundheitssektor ist vor dem Lebensmittelsektor mit einem Anteil von 16 Prozent der umsatzstärkste Sektor von OmniCom. Die fünf umsatzstärksten Sektoren standen für 52 Prozent des Gesamtumsatzes. Auffällig ist der starke Rückgang des Anteils des Reisen- und Entertainmentsektors, der mit den coronabedingt-gekürzten Werbebudgets der Reisekonzerne zusammenhängt. Alle anderen Sektoren entwickeln sich im Vorjahresvergleich stabil.

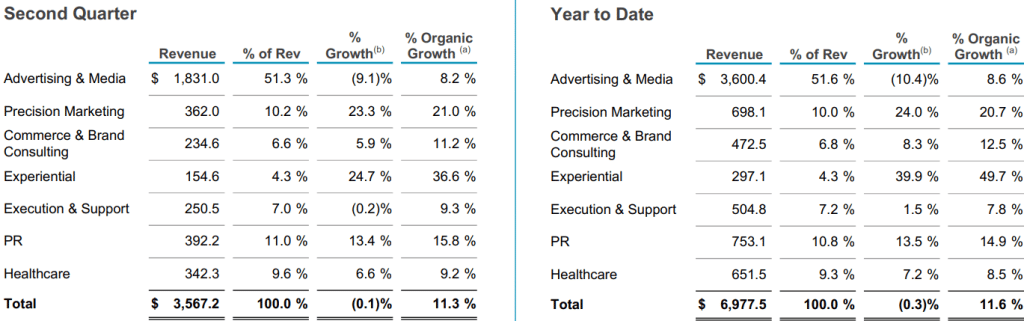

Der Umsatz wuchs im ersten Halbjahr organisch um 11,6 Prozent. Beim organischen Wachstum werden Unternehmenszukäufe und -verkäufe sowie Währungseffekte herausgerechnet. Die starken Quartalsumsätze zeigen, dass der Markt für OmniCom weiter intakt ist. Die Kunden kürzten im ersten Halbjahr trotz aller makroökonomischen Unsicherheiten nicht das Marketingbudget.

Auch mit der starken Konkurrenz von Meta, Alphabet und Amazon konnten das Wachstum von OmniCom sich blicken lassen. Einzig das Werbegeschäft von Google verzeichnete im abgelaufenen Quartal mit 18 Prozent ein höheres Wachstum und konnte an Marktanteil gewinnen. Amazon erzielte wie OmniCom eine Umsatzsteigerung von elf Prozent. Bei Facebook waren die Werbeeinahmen im letzten Quartal gar um zwei Prozent rückläufig.

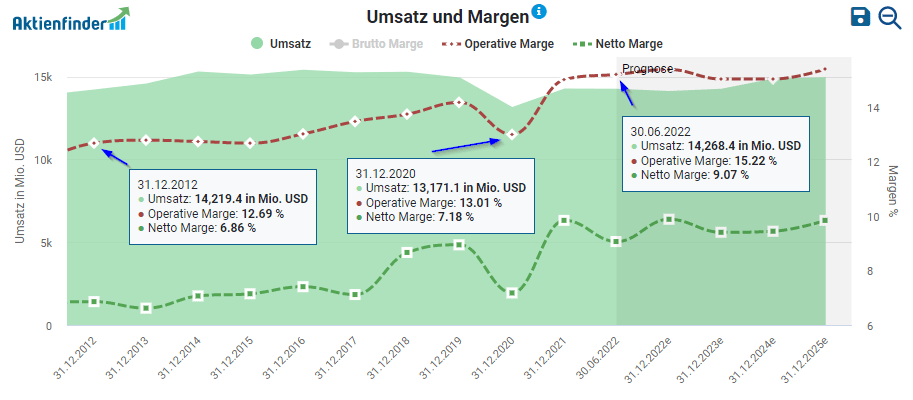

Zwar stagnieren die Umsätze seit Jahrzehnten, allerdings nehmen die Margen kontinuierlich zu. So stieg die operative Marge innerhalb den letzten zehn Jahren von 12,7 auf 15,2 Prozent. Einzig während der Corona-Krise ist die operative Marge kurzzeitig auf 13 Prozent zurückgegangen. Als Holding von zahlreichen Dienstleistern sieht sich OmniCom einen geringeren Inflationsdruck ausgesetzt, da kaum bis gar keine Material- oder Rohstoffkosten anfallen.

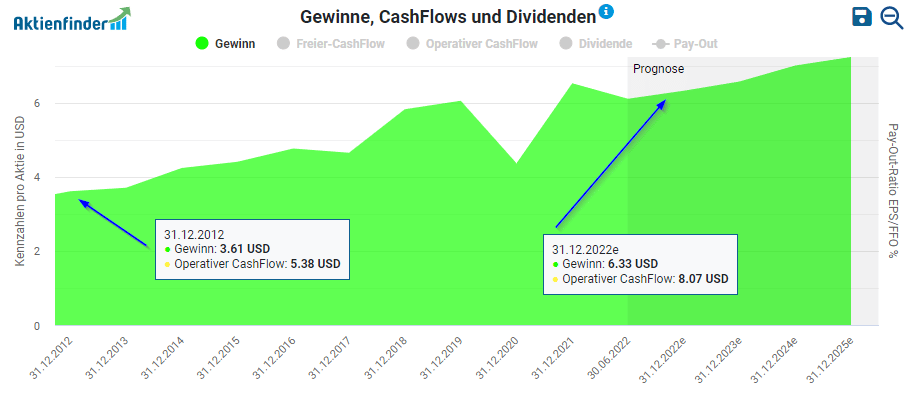

Die gestiegenen Margen führten trotz der Stagnation des Umsatzes zu steigenden Gewinnen. Für das laufendende Geschäftsjahr prognostizieren die Analysten einen Gewinn von 6,33 USD.

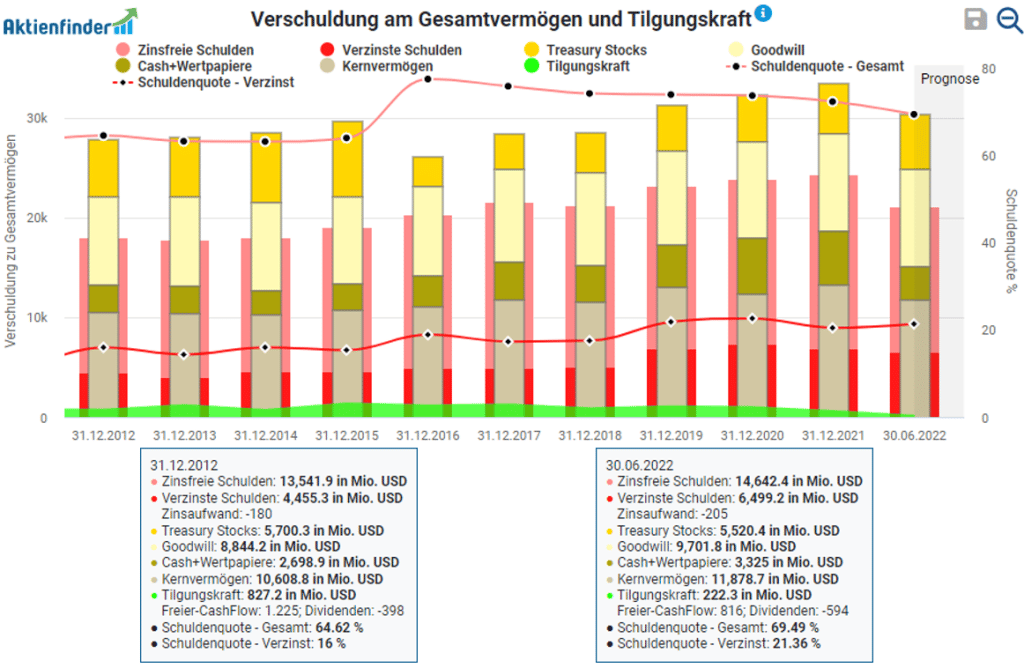

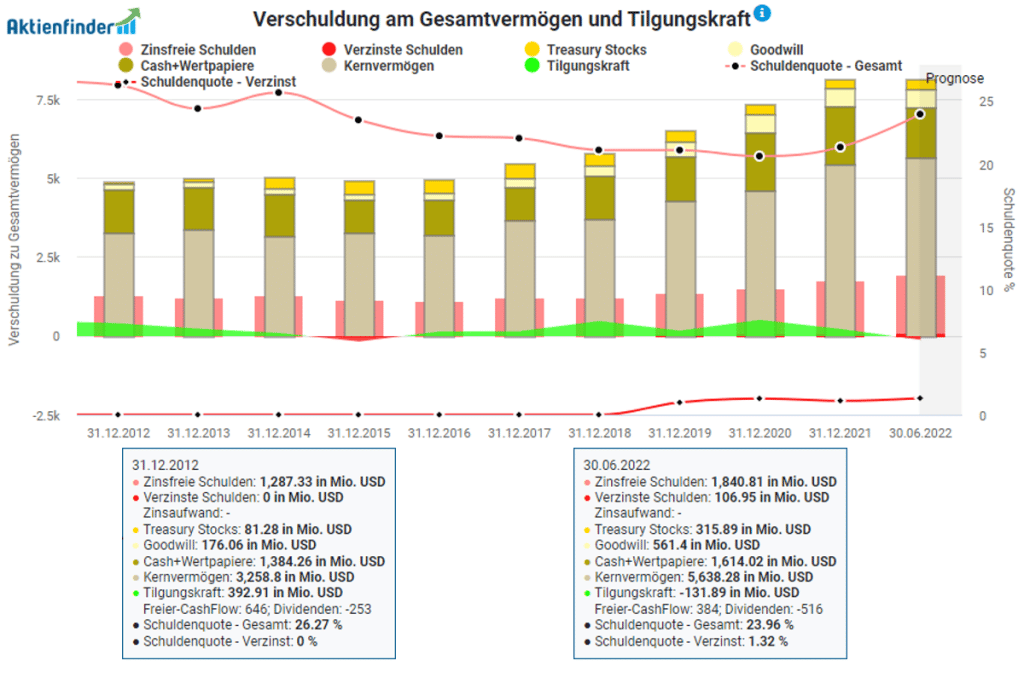

Ein Blick in die Bilanz von OmniCom offenbart eine hohe Position in Höhe von 9,7 Milliarden USD an Goodwill, der aus zahlreichen Übernahmen aus der Vergangenheit zustande kommt. Die verzinste Schuldenquote beträgt 21,4 Prozent und ist im Laufe der letzten zehn Jahren angestiegen, aber nicht dramatisch hoch. Dennoch lässt sich anhand der aktuell geringeren Tilgungskraft erst in 29 Jahren die verzinsten Schulden abbezahlen. Die Bilanzsumme verkürzte sich in diesem Geschäftsjahr aufgrund eines Verkaufs einer Agentur im US-Werbegeschäft.

Ist die Dividende von OmniCom sicher?

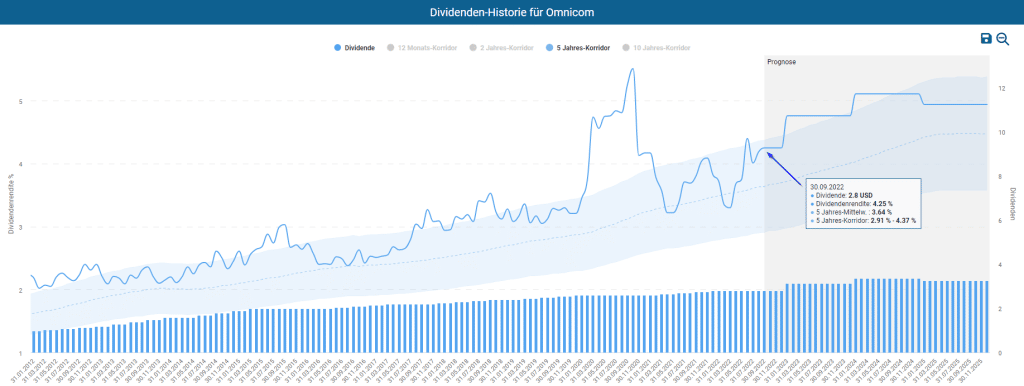

Laut dem Dividenden-Turbo liegt die Dividendenrendite mit 4,3 Prozent oberhalb des 5-Jahres-Mittelwerts. Nur während der Corona-Krise im Jahr 2020 gab es Dividendenrenditen mit bis zu 5,5 Prozent. Die Dividendenrendite von OmniCom ist aktuell auf einem attraktiven Niveau.

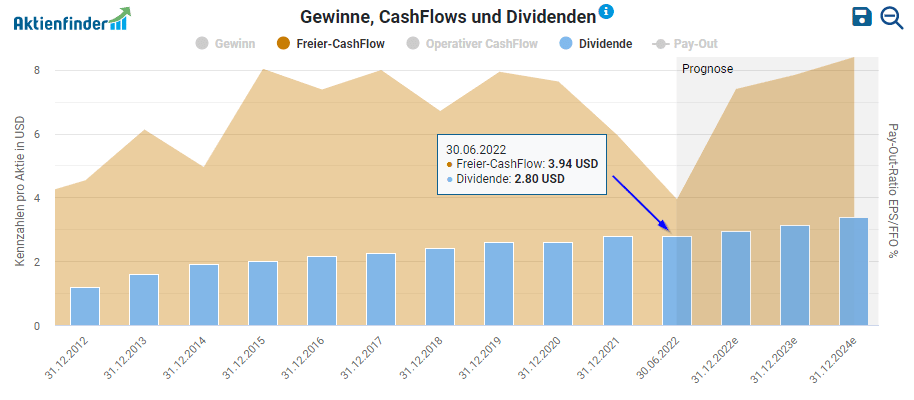

Zum Ende des Geschäftsjahres soll die Ausschüttungsquote auf den freien Cash-Flow rund 40 Prozent betragen. Ich halte die Dividende für sicher. 31 Jahre ohne Dividendenkürzung bestätigen meine Meinung.

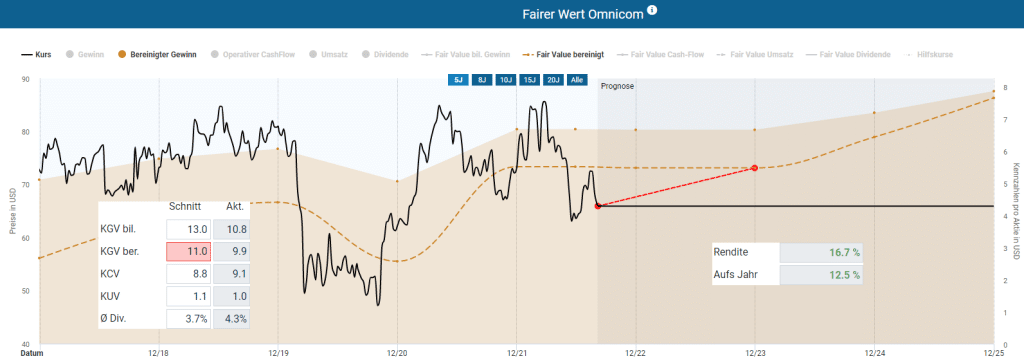

Ist die OmniCom Aktie günstig bewertet?

Bei der Dynamischen Aktienbewertung der Omnicom Aktie habe ich mich entschieden die Bewertung anhand des bereinigten Gewinns vorzunehmen. Im Schnitt der letzten fünf Jahre wurde die Aktie mit dem Multiple des bereinigten Gewinns von 12,3 bewertet. Für die Bewertung korrigiere ich das Multiple des bereinigten Gewinns von 12,3 auf 11. Trotz des vorsichtigen Ansatzes bewerte ich die Aktie über den aktuellen bereinigte KGV in Höhe von 9,9, da die starken Quartalsergebnisse überzeugten. So ergibt sich zum Ende des Geschäftsjahres 2023 mit der Dividende eine annualisierte Renditeerwartung von 12,5 Prozent.

So schneidet die OmniCom Aktie in der Scorecard ab

Durch die hohe Dividendenrendite in Höhe von 4,3 Prozent kommen bei der OmniCom Aktie in erster Linie Fans von hohen Dividenden auf ihre Kosten, denn in der Dividendenertrags-Strategie erreicht OmniCom fast die Maximalpunktzahl.

Ist die OmniCom Aktie ein Kauf?

Ich halte die OmniCom Aktie für ein lohnenswertes Investment. Die starken Zahlen der ersten Hälfte des Geschäftsjahres überzeugen. Wer in naher Zukunft trotz des schwierigen wirtschaftlichen Umfelds keine sinkende Marketingbudgets erwartet, könnte den Kauf der OmniCom Aktie erwägen.

Garmin – Sichere Dividende mit einem Fitness- und Navigations-Ausrüster?

Der Kurs der Garmin Aktie ist innerhalb von 12 Monaten von 176 USD auf 91 USD gefallen und hat sich damit fast halbiert. Zuvor ist der Kurs nach dem Corona-Crash aber um sagenhafte 171 Prozent gestiegen. Aktuell lockt die Aktie nach dem Kursrutsch mit einer Dividendenrendite von 3,2 Prozent.

Hat Garmin ein erfolgversprechendes Geschäftsmodell?

Die ältere Generation kennt die Marke Garmin vor allem aufgrund der Auto-Navigationssysteme, als es noch kein Google Maps gab und eingebaute Navigationssysteme im Auto eher die Ausnahme waren. Inzwischen hat sich die Marke gewandelt und ist sie wegen ihren Smartwatches und GPS-Outdoor-Geräten besonders bei ambitionierten Sportlern und Wanderern gefragt. Inzwischen stehen die Segmente Fitness und Outdoor für 57 Prozent des Umsatzes, bzw. 70 Prozent des Betriebsergebnis.

Neben Autos werden auch Schiffe sowie Flugzeuge und Hubschrauber mit Navigationsgeräten, Sensoren, Kameras, Autopiloten etc. ausgestattet. Das Geschäftsmodell von Garmin ist also weit mehr als eine Fitness- oder GPS-Marke für Alltags-Konsumenten. All die Segmente bauen auf die Kernkompetenz rund um GPS, Karten und Navigation.

Der Umsatz ist nach einer jahrelangen Stagnation in den letzten fünf Jahren durchschnittlich um 11,3 Prozent angestiegen. In Zeiten der Corona-Krise und beschränkten Freizeitaktivitäten waren Sportuhren, Fitnessarmbänder oder Radcomputer des in der Schweiz anssässigen US-Konzerns stark nachgefragt. Der Individualsport und die Umsätze von Garmin erlebten in dieser Zeit einen Boom.

Weniger Freude macht der Blick auf die Margenentwicklung. Die operative Marge ist in drei Jahren von 25,4 Prozent auf 22,4 Prozent gesunken. Die hohe Inflation hat die Material- sowie Forschungs- und Entwicklungskosten steigen lassen. Garmin war nicht in der Lage die Kosten vollständig an die Kunden weiterzugeben, da die Nachfrage nach dem pandemiebedingten Boom rückläufig ist. Das letzte Quartal wies aber einen Umsatzrückgang von sechs Prozent im Vergleich zum Vorjahresquartal aus.

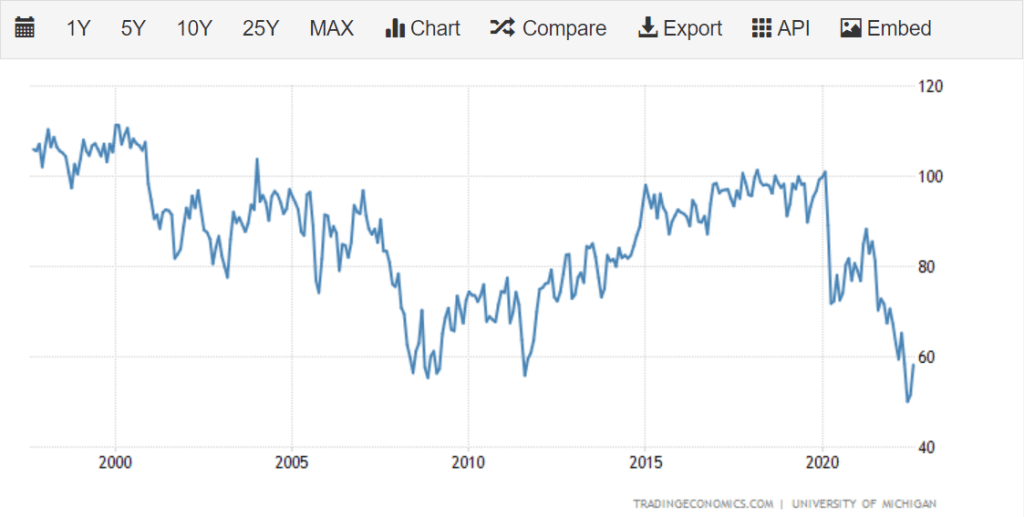

In Folge der Corona-Krise und dem hohen Inflationsniveau ist der U.S. Consumer Confidence Index zuletzt auf einen Tiefstand gefallen und lag sogar unter dem Niveau, das während der Finanzkrise zu beobachten war. Ein niedrige Verbraucherstimmung kann zu geringeren Ausgaben und höheren Ersparnissen führen. So kann die Nachfrage nach langlebigen, nicht lebensnotwendigen Produkten abnehmen. Dieser Trend ist bereits bei der Unterhaltungselektronik zu beobachten und aus meiner Sicht in den Quartalszahlen von Garmin bereits abzulesen. Der Quartalsumsatz des Fitness-Segments fiel um 34 Prozent. Nur in zwei Segmenten sind die Umsätze gestiegen. Das Luftfahrt-Segment, was wenig mit der allgemeinen Verbraucherstimmung korreliert, ist um 13 Prozent gestiegen. Das Outdoor-Segment ist gar um 18 Prozent gestiegen. Dies ist aber aus meiner Sicht überwiegend auf gestiegene Reise-Aktivitäten nach der Pandemie zurückzuführen.

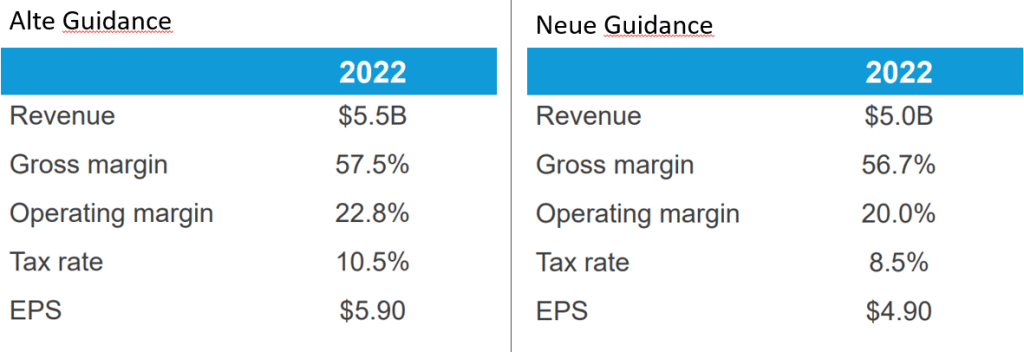

In diesem Zuge passt das Management seine Guidance an und erwartet nun 5,0 anstatt ursprünglich 5,5 Milliarden USD an Umsatz. Ebenso nimmt die prognostizierte Profitabilität mit einer prognostizierten operativen Marge von 20 Prozent ab. Der Gewinn pro Aktie soll von 5,90 auf 4,90 USD sinken.

Auch wenn die Prognosen derzeit fallen, ist das Unternehmen finanziell kerngesund und gut aufgestellt, um durch schweres Fahrwasser navigieren zu können. Beeindruckend ist die an den verzinsten Schulden gemessene niedrige Schuldenquote von gerade einmal 1,3 Prozent. Mit einer negativen Tilgungsrate lebt Garmin aktuell von der Substanz, was sich schnellstmöglich wieder ändern sollte.

Ist die Dividende von Garmin sicher?

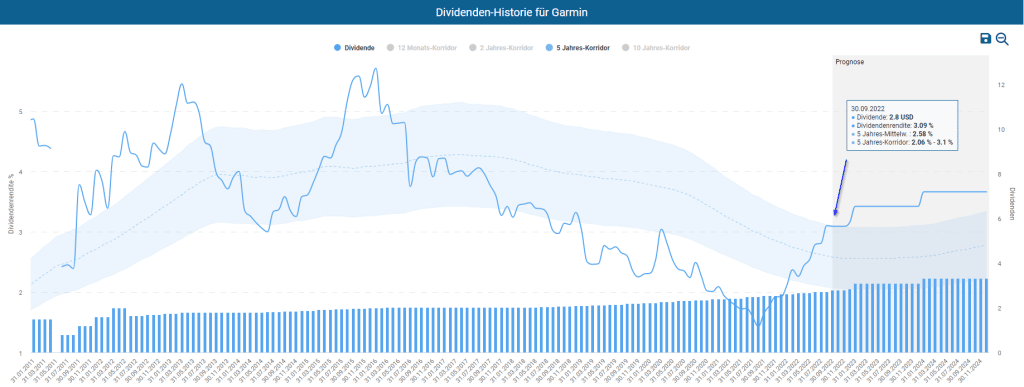

Durch den Kurssturz ist die Dividendenrendite auf mittlerweile 3,1 Prozent angestiegen. Der Mittelwert gemessen an den letzten fünf Jahren liegt bei 2,6 Prozent. In diesem Sinne ergibt sich eine aus der Dividendensicht eine günstige Kaufgelegenheit.

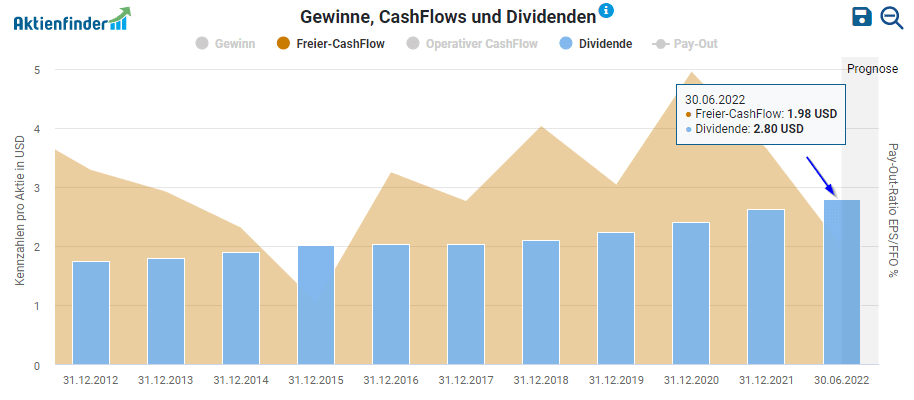

Bis auf wenige Ausnahmen waren in den letzten Geschäftsjahren die Dividenden durch den freien Cash-Flow gedeckt. Jedoch übersteigen aufgrund der aktuell angespannten Geschäftslage die Dividenden den freien Cash-Flow. Nach 19 Jahren ohne Kürzung rechne ich dennoch nicht unmittelbar mit einer Senkung der Dividende, da noch genügend Cash-Reserven in der Bilanz stehen. Ob das Unternehmen aber die geschätzten Steigerungsraten der Analysten von knapp zehn Prozent erreicht, ist nach meiner Einschätzung fraglich.

Ist die Garmin Aktie günstig bewertet?

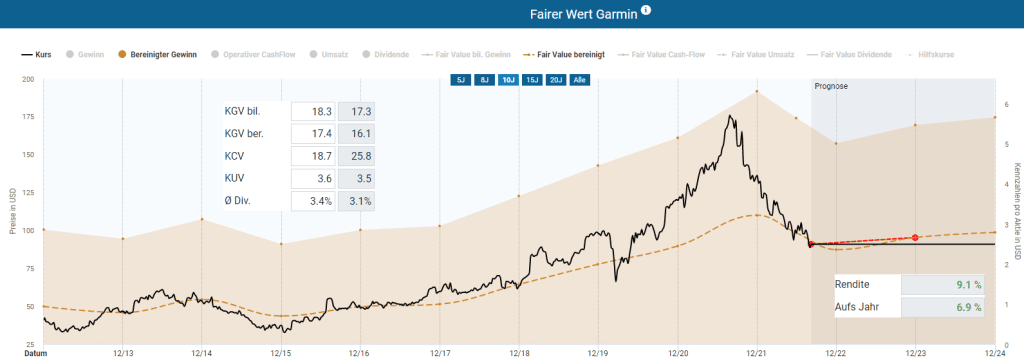

Die Dynamische Aktienbewertung verdeutlicht graphisch, wie sehr die Garmin Aktie im Jahr 2021 überbewertet war. Diese Überbewertung hat sich nun innerhalb eines Jahres vollständig abgebaut.

Für die abschließende Bewertung verwende ich das durchschnittliche KGV des bereinigten Gewinns aus den letzten zehn Jahren. Mit dem bereinigten KGV von 17,4 komme ich für das Geschäftsjahresende von 2023 auf ein jährliches Renditepotenzial von 6,9 Prozent.

Ist die Garmin Aktie ein Kauf?

Die Überbewertung der Garmin Aktie aus dem letzten Jahr ist abgebaut und die Aktie scheint fair bewertet zu sein. Garmin hat aber auch in nächster Zeit mit einer abflauenden Nachfrage zu kämpfen. Die Gewinne und Margen werden bei einer weiteren Kaufzurückhaltung noch weiter sinken. Diese Unsicherheit hält mich aktuell von einem Kauf der Garmin Aktie ab.

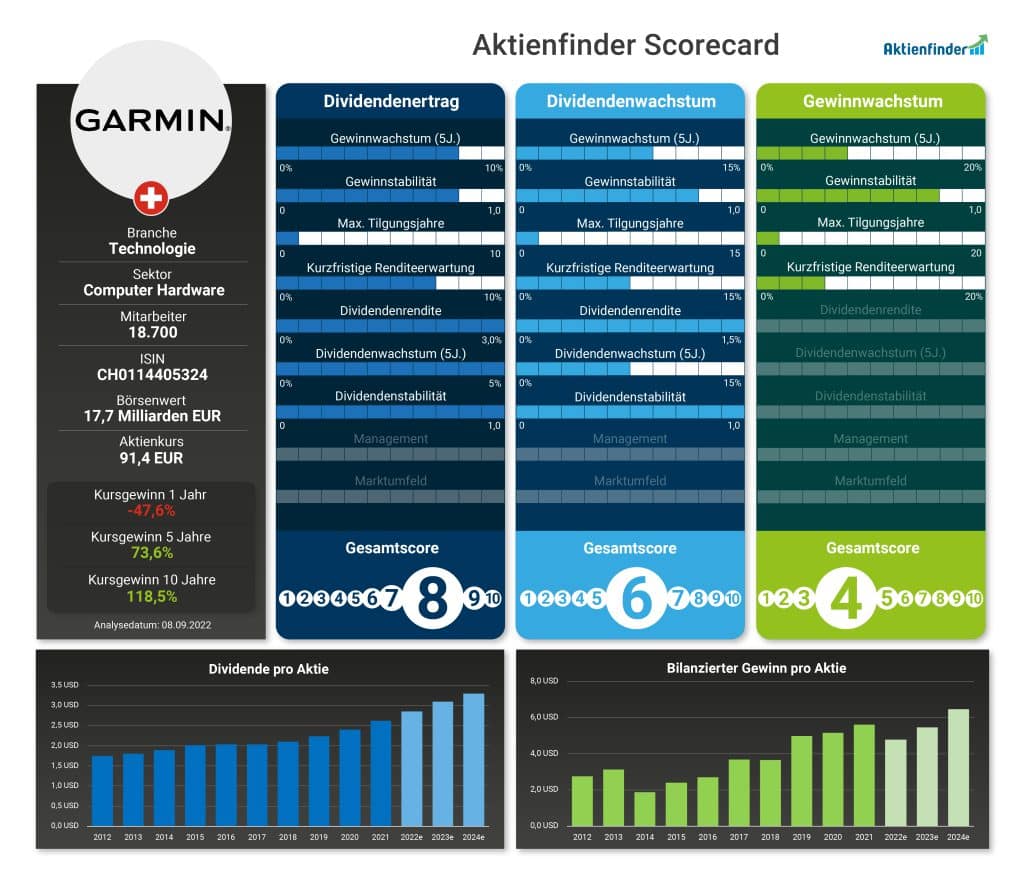

So schneidet die Garmin Aktie in der Scorecard ab

Die Garmin-Aktie ist mit einer Dividendenrendite von 3,1 Prozent für Fans von hohen Dividenden ein Blick wert.

Fazit – Diese Aktie ist mein Favorit

Mein eindeutiger Favorit ist die Aktie von SAP, denn ich bin überzeugt, dass die Cloud-Strategie in den nächsten Jahren Früchte tragen wird. Die OmniCom Aktie glänzt mit starken Geschäftszahlen und beweist, dass die werbenden Unternehmen trotz der brenzligen Wirtschaftslage im letzten Quartal keine Marketingbudgets kürzen. Die Garmin Aktie hat mich leider nicht überzeugt, da die abkühlende Nachfrage sich in den Quartalszahlen bemerkbar machte. Eine Besserung ist nach meiner Einschätzung erstmal nicht in Sicht.

Noch mehr solide und günstig bewertete Dividendenzahler findest du im Aktienfinder.

4 Antworten

Wow, ich wusste gar nicht, dass OmniCom so eine hohe Dividende zahlt. Auch die Tatsache, dass so lange keine Dividendenkürzungen aufgetreten sind, macht die Aktie wirklich attraktiv. Wäre ich ein Dividendeninvestor, würde mir da jetzt das Wasser im Mund zusammenlaufen.

Die zukünftige wirtschaftliche Entwicklung macht mir aber Sorgen. Ich könnte mir vorstellen, dass die Werbebranche in den nächsten Monaten bzw. Jahren hart auf die Probe gestellt wird.

In diesem Format können wir neben unbekannteren Aktien auch die ein oder andere Überraschung vorstellen 🙂

In den letzten Wochen hat der Kurs jedenfalls der OmniCom Aktie wieder stark aufgeholt. Wir werden im nächsten Jahr sehen, wie stark wirklich die kommende Rezession ausfällt.

Woher habt ihr die Grafik zur aktuellen Bewertung des S&P 500 anhand des durchschnittlichen KGVs? Im Netz finden sich viele Seiten, allerdings mit teils deutlichen unterschieden.

Hi Stefan, die Grafik haben wir selbst mithilfe von FactSet Daten erstellt.