Im Mai ging der Abverkauf an den Aktienmärkten weiter. Anders als noch in 2020 und 2021 nutzen Investoren steigende Kurse, beziehungsweise technische Erholungen, um ihre Aktien abzustoßen. Das äußerst schlechte Sentiment unter den Investoren deutet darauf hin, dass das Narrativ „buy the dip“ nicht mehr trägt und die Zeit immer weiter steigender Aktienkurse vorerst vorbei ist. Das ist der Unterschied zum Corona-Crash und der darauffolgenden V-förmigen Erholung. Viele Aktionäre, die im Februar und März 2020 auf den Börsenzug aufgesprungen sind, vergessen, dass Bärenmärkte häufig in mehreren Wellen verlaufen und durchaus mehrere Jahre anhalten können. So dauerte der typische Bärenmarkt für den S&P 500 ohne Berücksichtigung des Corona-Crashs im Schnitt 1,4 Jahre.

Die Dauer von Bärenmärkten ist aber nur eine Seite der Medaille. Genauso wichtig ist die benötigte Zeit für eine vollständige Erholung nach dem Crash. So brauchte der S&P 500 nach dem Börsencrash 1929 25 Jahre bis zu einem neuen Allzeithoch. Nach dem Platzen der dot.com Blase im Jahr 2000 waren es 12,5 Jahre. Wer die Microsoft Aktie auf dem damaligen Allzeithoch kaufte, musste 15 Jahren bis zum Break-even warten.

Klar ist daher, dass eine schnelle Erholung wie in 2020 für einbrechende Börsen untypisch ist. Hinzukommt die Angst vor einer möglichen Rezession. Ging es bisher vor allem darum, dass bei höheren Zinsen Aktien als Anlageobjekt weniger attraktiv sind, machen sich immer mehr Anleger Gedanken über einen wirtschaftlichen Abschwung. Schon jetzt sehen wir, dass vielen Unternehmen die Margen wegbrechen, da sie Preissteigerungen in den Lieferketten nicht vollständig auf die Abnehmer durchreichen können. Selbst die wachstumsverwöhnten Tech-Unternehmen wie Facebook oder Netflix haben sich Einstellungsstopps auferlegt oder sogar Stellen gestrichen. Das sind klare Zeichen einer beginnenden gesamtwirtschaftlichen Abschwächung wie wir sie seit der Finanzkrise nicht mehr gesehen haben.

Aber selbst diese negativen Aussichten ändern nichts an meiner langfristig optimistischen Einstellung zu Aktien. Auf jeden Crash folgte bisher eine Rally. Für breit investierte Aktionäre, die die nötigen Nerven mitbrachten und die Finger von Hypes ließen, ist die Börse eine super Gelegenheit, um an den steigenden Gewinnen der Unternehmen und dem allgemeinen Wirtschaftswachstum zu partizipieren. Daneben führen Schwächephasen an der Börse zu attraktiven Preisen und hohen Dividendenrenditen bei Qualitätsaktien. In der nachfolgenden Tabelle findest du 20 Dividenden-Aktien, deren aktuelle Dividendenrendite innerhalb der letzten 12 Monate deutlich gestiegen ist.

Dividenden Aktien mit Rabatt im Mai 2022

| ISIN | Name | Div.% | Stabilität | Δ Div. 12 Monate |

| US74144T1088 | T. Rowe Price Group | 6.11% | 0.96 | 2.19% |

| FI4000074984 | Valmet Oyj | 4.66% | 0.98 | 1.74% |

| US7163821066 | PetMed Express | 6.02% | 0.99 | 1.70% |

| CNE1000003X6 | Ping An Insurance | 5.92% | 0.95 | 1.65% |

| US0865161014 | Best Buy | 4.12% | 0.9 | 1.55% |

| US19239V3024 | Cogent Communications Holdings | 5.85% | 1 | 1.41% |

| DE0008303504 | Tag Immobilien | 5.01% | 0.95 | 1.39% |

| CH0024608827 | Partners Group Holding | 3.30% | 0.93 | 1.32% |

| US8621211007 | STORE Capital | 5.80% | 0.82 | 1.30% |

| DE000A3E5D64 | Fuchs Petrolub Vzg. | 3.78% | 0.98 | 1.20% |

| US9699041011 | Williams-Sonoma | 2.58% | 0.97 | 1.11% |

| DE000A3E5D56 | Fuchs Petrolub | 4.31% | 0.96 | 1.09% |

| US58470H1014 | Medifast | 3.62% | 0.99 | 1.05% |

| DE000LEG1110 | Leg Immobilien | 4.17% | 0.96 | 1.00% |

| US87612E1064 | Target | 2.32% | 0.98 | 1.00% |

| US9633201069 | Whirlpool Corporation | 3.62% | 0.94 | 1.00% |

| HK0003000038 | Hong Kong And China Gas | 4.02% | 0.96 | 0.98% |

| US38141G1040 | Goldman Sachs | 2.61% | 0.86 | 0.96% |

| US85254J1025 | Stag Industrial | 4.50% | 0.82 | 0.94% |

| US8545021011 | Stanley Black & Decker | 2.64% | 0.99 | 0.94% |

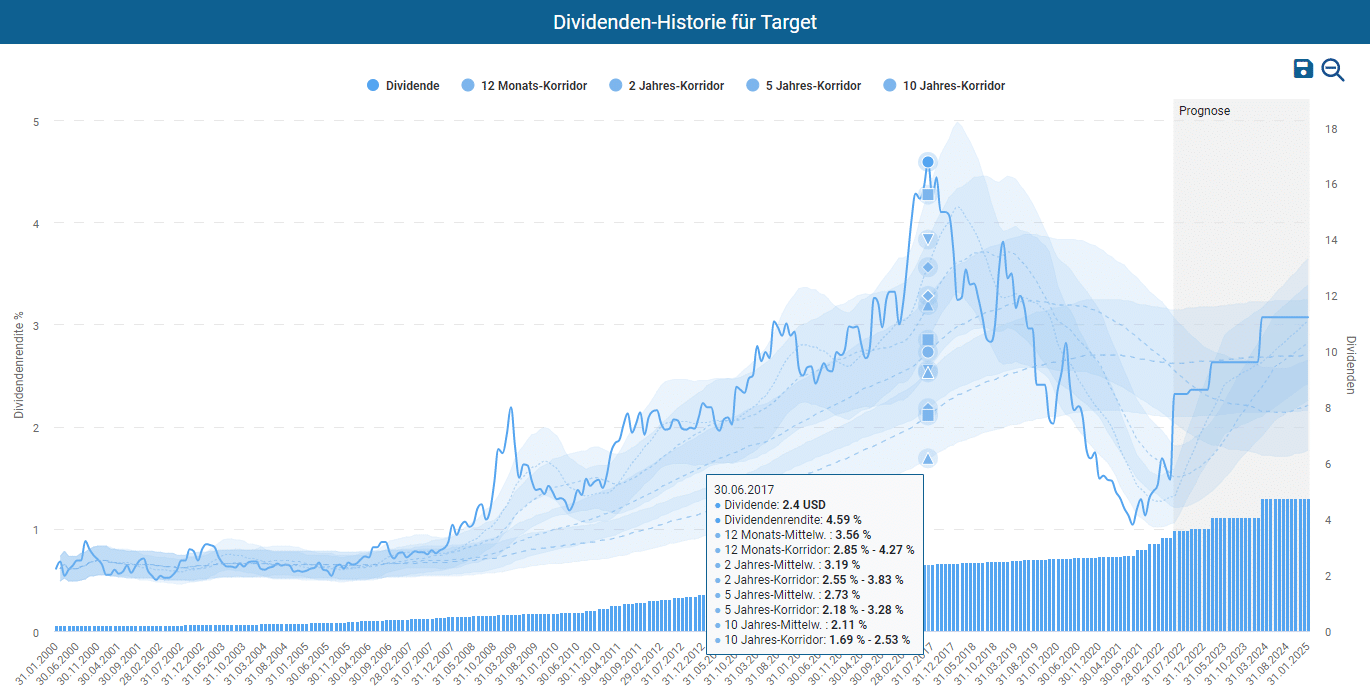

Die Auswahl der Dividenden-Aktien mit Rabatt basiert auf den Algorithmen des Dividenden-Turbos, der fortlaufend für Hunderte der beliebtesten Dividenden-Aktien der Welt die aktuelle mit der historischen Dividendenrendite vergleicht. Da eine Rendite unterhalb von 2 Prozent für viele Dividendeninvestoren uninteressant ist, berücksichtigt die Auswahl nur Aktien mit einer Dividendenrendite von mindestens 2 Prozent. Daneben sollen nur zuverlässige Dividendenzahler in die engere Auswahl kommen, was wir anhand einer Stabilität der Dividende von mindestens 0,8 messen. Die Stabilität ist eine Kennzahl, die die Zuverlässigkeit der Dividende misst und von -1 (jedes Jahr konstant weniger Dividende) bis +1 (jedes Jahr konstant mehr Dividende) reicht. Weiterhin haben wir nur Titel berücksichtigt, die eine Dividendenhistorie von mindestens 5 Jahren ohne Kürzungen aufweisen. Da die Liste einige Aktien beinhaltet, die wir schon in den Vormonaten besprochen haben, haben wir uns kurzerhand entschieden, die Liste um fünf Unternehmen zu erweitern. Die Delta-Spalte ganz rechts zeigt dir an, um wie viel Prozent die aktuelle Dividendenrendite über dem historischen Mittel liegt.

In dieser Ausgabe schauen wir uns mit Stanley Black & Decker, Medifast und Target drei US-amerikanische Titel näher an. Wie immer trennen wir für dich die Spreu vom Weizen und legen die Titel genauer unter die Lupe. Dabei beantworten wir mit Hilfe des Aktienfinders die folgenden Fragen:

- Hat das Unternehmen ein erfolgversprechendes Geschäftsmodell?

- Ist die Dividende sicher?

- Ist die Aktie über- oder unterbewertet?

Los geht’s!

Stanley Black & Decker – endlich wieder fair bewertet!

Stanley Back & Decker wurde bereits im Jahr 1843 gegründet und gehört zu den ikonischen US-amerikanischen Unternehmen, die jede Krise und jeden Krieg überdauert haben und Aktionären kontinuierlich über Dividenden und Aktienrückkäufe am Erfolg teilhaben lassen. Zuletzt hat die Aktie fast 50 Prozent an Wert verloren, wobei Aktionäre in den letzten zwanzig Jahren noch immer eine solide Performance von über 6 Prozent per annum erzielten.

Hat Stanley Black & Decker ein erfolgsversprechendes Geschäftsmodell?

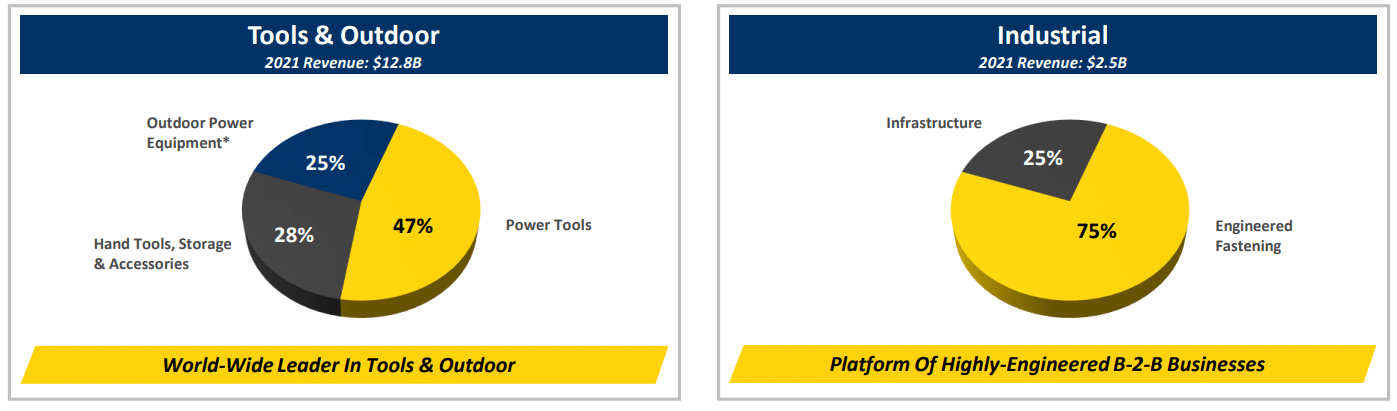

Stanley Black & Decker ist trotz des 2019 erfolgten Verkaufs der Security-Sparte für $3,2 Milliarden sehr breit aufgestellt. An gewerbliche Kunden und Endverbraucher werden Elektro- und Handwerkzeuge wie Netz- und Akku-Geräte, Maulschlüssel, Schraubendreher und Zangen vertrieben. Daneben ist das Unternehmen im industriellen Bereich tätig, wo es Geräte und Werkzeuge für verschiedene Industrien anbietet, beispielsweise im Bereich, Automobil (Starthilfe- und Batterieladegeräte, Spannungswandler und Scheinwerfer), Bau, Luft- und Raumfahrt. Eine detaillierte Übersicht über alle Marken und die vielfältigen Anwendungsbereiche findest du hier (LINK).

Mit $12,8 Milliarden erwirtschaftete das Unternehmen den größten Teil des Gesamtumsatzes von $15,3 Milliarden mit Elektro- und Handwerkzeugen im Segment Tools & Outdoor.

Der Vertrieb der Produkte erfolgt über verschiedene Kanäle (Direktvertrieb, Retailer wie Baumärkte oder Großhändler). Zuletzt hat das Unternehmen aber eingestanden, dass „die Größe und Bedeutung einzelner Kunden ein gewisses Maß an Anfälligkeit für mögliche Umsatzverluste“ schaffe. So gibt das Management im Jahresabschluss für 2021 an, dass auf die Baumarktkette Lowe's in den Jahren 2021, 2020 und 2019 etwa 15 Prozent, 17 Prozent und 17 Prozent des konsolidierten Nettoumsatzes entfielen. Mit 15, 14 und 12 Prozent steuert die Baumarktkette Home Depot Umsätze in einer ähnlichen Größenordnung zum Gesamtumsatz bei. Allerdings handelt es sich hier um die zwei größten Baumarktketten der USA mit Millionen von Endkunden. Viel riskanter wäre eine hohe Umsatzabhängigkeit von einem gewerblichen Großkunden, dessen Umsätze von wenigen Großaufträgen abhängen. Darüber hinaus ist kein anderer Kunde für mehr als 10 Prozent der Umsätze verantwortlich.

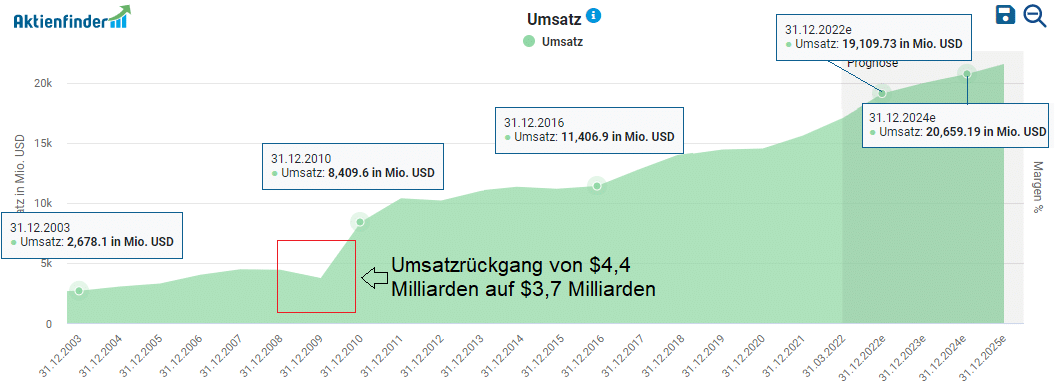

In den letzten Jahren ist der Umsatz kräftig von $8,4 Milliarden in 2010 auf $15,6 Milliarden gewachsen. Analysten gehen davon aus, dass das Wachstum in den nächsten Jahren anhalten wird. Als zyklisches Unternehmen ist der Umsatz aber anfällig für Rezessionen. So sank der Umsatz von $4,4 Milliarden im Jahr 2007 auf $3,7 Milliarden in 2009, wobei in diesem Fall jedoch erschwerend hinzukam, dass es sich um eine Krise am US-Häusermarkt handelte und viele der abverkauften Werkzeuge von Heimwerkern oder Handwerkern in Häusern verwendet werden.

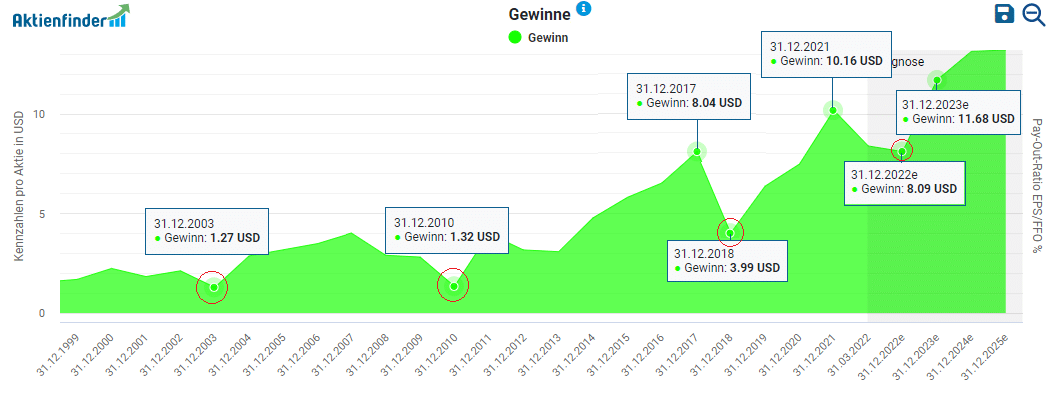

Volatiler als der Umsatz ist die Entwicklung des Gewinns pro Aktie. Für 2022 erwarten Analysten einen Rückgang von $10,16 auf $8,09 pro Aktie. Dies entspricht der von Stanley Black & Decker korrigierten Jahresprognose. Langfristig sollen die Gewinne allerdings wieder steigen.

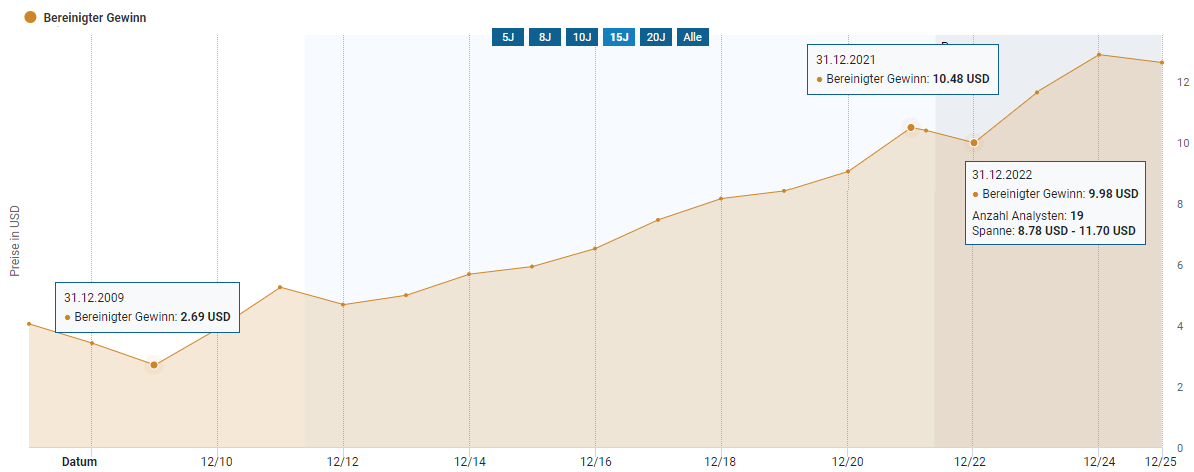

Bei den Gewinneinbrüchen handelt es sich aber weitestgehend um einmalige Sonderbelastungen wie beispielsweise Zölle oder Währungsschwankungen im Jahr 2018. Bereinigt um solche Sonderbelastungen ist die Gewinnentwicklung wesentlich geradliniger.

Ist die Dividende von Stanley Black & Decker sicher?

Die Stanley Black & Decker Aktie sollten alle Dividendenjäger auf ihre Listen haben. So schüttet das Unternehmen seit 146 Jahre eine Dividende an die Aktionäre aus, die es in den letzten 55 Jahren kontinuierlich erhöhte. Die letzte Erhöhung im Juli 2021 betrug fast 13 Prozent und fiel damit doppelt so hoch aus wie die durchschnittlichen Steigerung innerhalb der letzten 10 Jahre. Mit einer momentanen Ausschüttungsquote von 36 Prozent auf den Gewinn und mit Blick auf die hohe Bedeutung der Dividende für das Unternehmen und die Aktionäre betrachte ich die Ausschüttung als weitgehend sicher. Allerdings strebt das Management an, jährlich 50 Prozent der Gewinne durch Dividenden und Aktienrückkäufe an die Aktionäre zurückzuführen, wobei lediglich 30 bis 35 Prozent für die Dividende verwendet werden sollen. Dementsprechend sehe ich das potentielle Risiko, dass die künftigen Erhöhungen nicht mehr so hoch wie im letzten Jahr ausfallen, gerade wenn sich das wirtschaftliche Umfeld rund um Liefer- und Margenprobleme durch die Inflation weiter verschlechtert.

Immerhin, mit dem jüngsten Kursrückgang liegt die Dividendenrendite bei 2,7 Prozent und damit oberhalb der langjährigen Durchschnittskorridore. Anleger sollten aber berücksichtigen, dass die Aktie durchaus noch weiter Boden verlieren könnte. Im Zuge der Finanzkrise konnten Anleger sich die Anteilsscheine von Stanley Black & Decker mit einer Dividendenrendite von fast 5 Prozent sichern. Das zeigt, wie sehr der Markt die Aktie in Krisenzeiten diskontiert.

Ist die Stanley Black & Decker Aktie günstig bewertet?

Die Korrektur hat die Stanley Black & Decker Aktie signifikant unter die durchschnittliche historische Bewertung der letzten 20 Jahre gedrückt. Mit einem bereinigten KGV von 11,2 ist sie attraktiv bewertet. Rückblickend waren solche Phasen klare Kaufkurse. Gemessen an den historischen Multiples und dem erwarteten bereinigten Gewinn für 2024 beträgt das Aufwärtspotential über 80 Prozent.

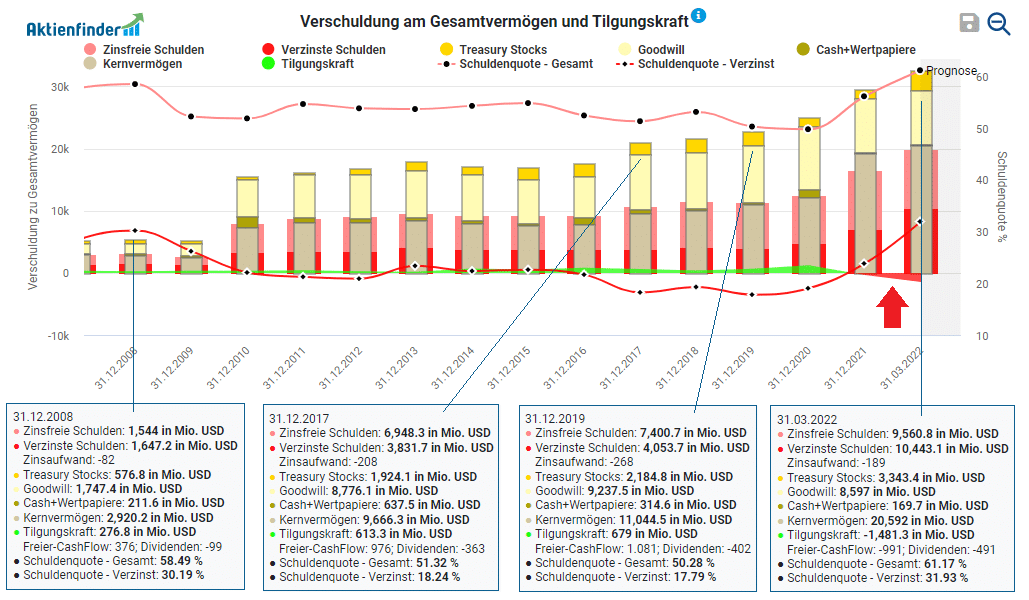

Das Aufwärtspotential reduziert sich natürlich, wenn Stanley Black & Decker die prognostizierten Gewinne verfehlt. Das Risiko einer weiteren Rücknahme der Jahresprognose besteht angesichts der gegenwärtigen Schwierigkeiten in den Lieferketten. Darüber hinaus liegt der Kurs noch immer 50 Prozent über dem Corona-Tief. Ich sehe dementsprechend durchaus die Möglichkeit für weitere Kursrückgänge und damit noch attraktivere Einstiegskurse. Zu guter Letzt liegt die Schuldenquote aktuell auf dem höchsten Stand seit der Finanzkrise. Von der Schulden / EBITDA Zielratio von 2x ist das Unternehmen mit aktuell 2,8x deutlich entfernt. Ich sehe mit Sorge, dass das Unternehmen mit hohen Verbindlichkeiten in eine Rezession schlittern könnte.

Ist die Stanley Black & Decker Aktie ein Kauf?

Stanley Black & Decker ist eine Dividendenperle. Nach der Korrektur hat die Aktie ihre Überbewertung abgebaut und lockt mit einer Dividendenrendite auf Mehrjahreshoch. Ein Schnäppchen ist die Aktie vor dem Hintergrund einer sich anbahnenden Rezession aber (noch) nicht. Das Corona-Tief gibt einen guten Ausblick wie der Markt eine Rezession voll einpreisen könnte. Trotzdem ist die Aktie für langfristig denkende Dividendenjäger aktuell so attraktiv wie lange nicht mehr. Ich kann mir vorstellen, in den nächsten Wochen zuzuschlagen.

Medifast – Wachstumsmaschine mit einem speziellen Geschäftsmodell

Die Aktie des Gesundheits- und Wellness-Unternehmen hat eine beeindruckende Performance hingelegt. In den letzten 20 Jahren stieg die Aktie pro Jahr um fast 40 Prozent. Aus einem Investment von $1000 im Januar 2002 wären heute trotz der jüngsten Korrektur von 50 Prozent $773.000 geworden. Dabei fällt auf, dass die Aktie bereits mehrmals heftige Rücksetzer hatte, nur um danach noch stärker zurückzukommen.

Hat Medifast ein erfolgsversprechendes Geschäftsmodell?

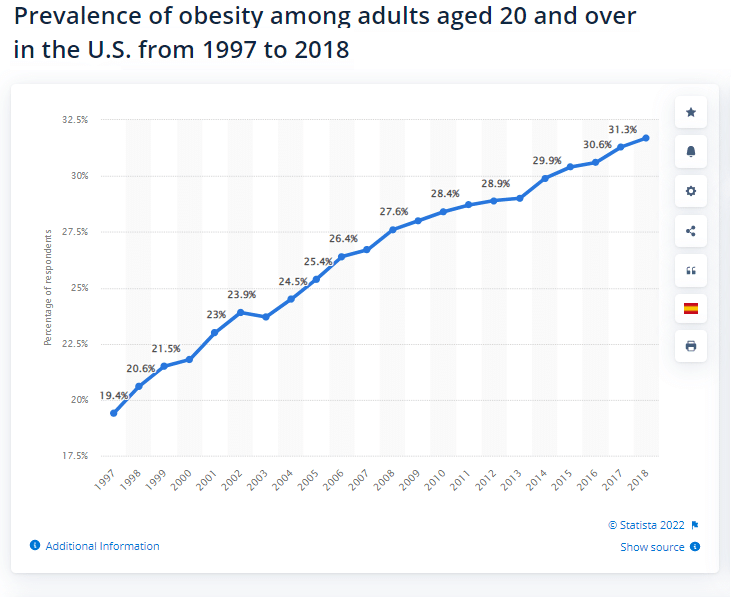

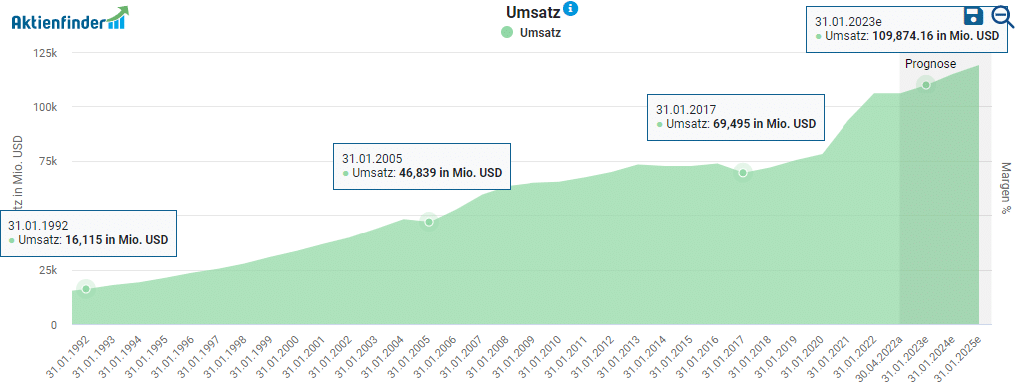

Medifast vertreibt Produkte und Programme für eine gesunde Lebensweise. Das Geschäft bündelt das Unternehmen über seine OPTAVIA Plattform. OPTAVIA wurde als Marke ins Leben gerufen, nach dem Medifast im Jahr 2012 wegen unzulässigen Behauptungen über das Diätprodukt 5&1 in juristische Schwierigkeiten geriet und Bußgelder zahlen musste. Über die OPTAVIA Plattform beraten unabhängige Coaches Kunden zu einer gesünderen Lebensweise, daneben verkauft Medifast, bzw. die Coaches, Produkte und Gesundheitspläne. Medifast erwirtschaftet 100 Prozent der Umsätze in den USA und adressiert damit einen Megamarkt, da Übergewichtigkeit und eine ungesunde Lebensweise unter US-Amerikanern noch verbreiteter als in Europa ist.

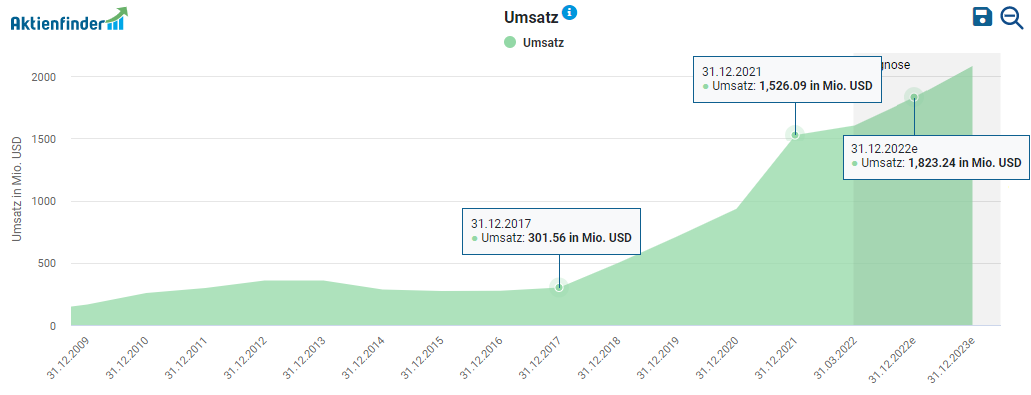

Mit der hohen Prävalenz an fettleibigen oder übergewichtigen Menschen in den USA steigt die Zahl derer, die an ihrem Gewicht und Ernährungsverhalten etwas ändern wollen. Für Medifast sind das hervorragende Bedingungen und das Unternehmen scheint aus diesen guten Voraussetzungen Kapital schlagen zu können. In den letzten Jahren war Medifast eines der am schnellsten wachsenden Gesundheits- und Wellness- Unternehmen in den USA. Besonders in der Corona-Pandemie ist das Geschäft förmlich explodiert. So hat sich der Umsatz seit 2017 von $301 Millionen auf über $1,5 Milliarden in 2021 verfünffacht. Auch für 2022 peilt das Unternehmen ein Wachstum und einen Umsatz von $1,8 Milliarden an.

Pro Aktie stieg der Gewinn von $2,29 im Jahr 2017 auf $13,89 in 2021.Analysten gehen davon aus, dass der Gewinn bis zum Jahr 2025 auf über $18 steigen könnte.

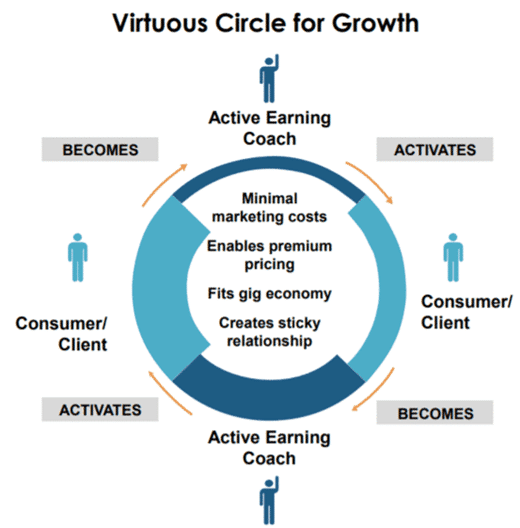

Gleichwohl gibt es bei Medifast einige negative Aspekte. Investoren sollten auf dem Schirm haben, dass sie mit der Aktie das Vertriebssystem von Medifast kaufen. Medifast selbst übt die Coaching-Tätigkeiten über eigene Mitarbeiter gar nicht aus. Vielmehr arbeiten die Coaches auf Provisionsbasis im Direktvertrieb. Bei den Coaches handelt es sich um selbständige Verkäufer , die die Medifast Produkte und Dienstleistungen über Mundpropaganda und digitale Kanäle vermarkten.

Zum 31. Dezember 2021 betrug die Gesamtzahl der aktiven Coaches 59.800. Damit ist Medifast mit Unternehmen wie Tupperware oder Herbalife vergleichbar und muss sich ähnlich oft mit dem Vorwurf auseinandersetzen, dass es sich bei dem Geschäftsmodell um ein Schneeballsystem handelt. Dagegen spricht jedoch, dass das Geschäftsmodell von Medifast, selbst wenn das Anwerben neuer Kunden, bzw. Coaches, dazugehört, im Wesentlichen auf den Verkauf von Produkten abzielt.

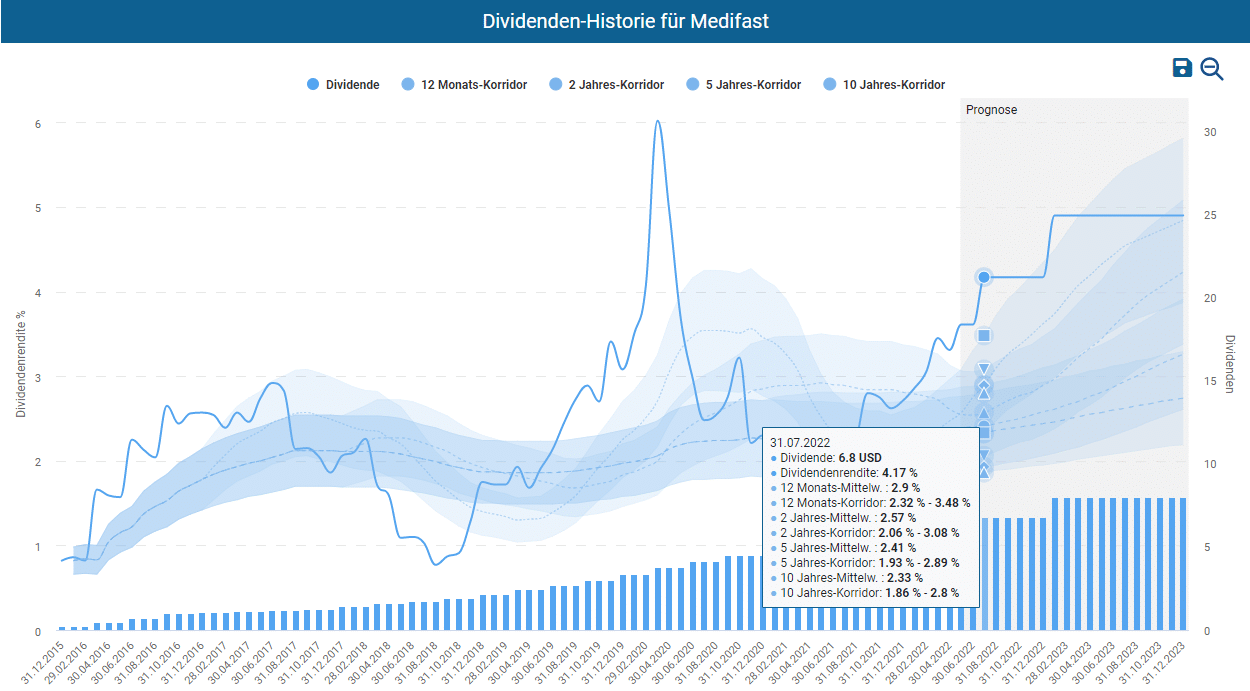

Ist die Dividende von Medifast sicher?

Medifast ist ein junger Dividendenzahler, der erst seit 2015 pro Quartal eine Dividende an Aktionäre ausschüttet. Die Steigerungsraten können sich jedoch sehen lassen. So stieg die Ausschüttung von $0,25 im Jahr 2015 auf aktuell $6,80 was einer jährlichen Steigerung von fast 40 Prozent entspricht. Und die Ausschüttungsquote von 42 Prozent auf den Gewinn lässt genügend Spielraum für weitere Erhöhungen. Mit einer von Analysten erwarteten Steigerung von circa 20 Prozent kommen Aktionäre auf eine überdurchschnittliche Rendite von über 4 Prozent.

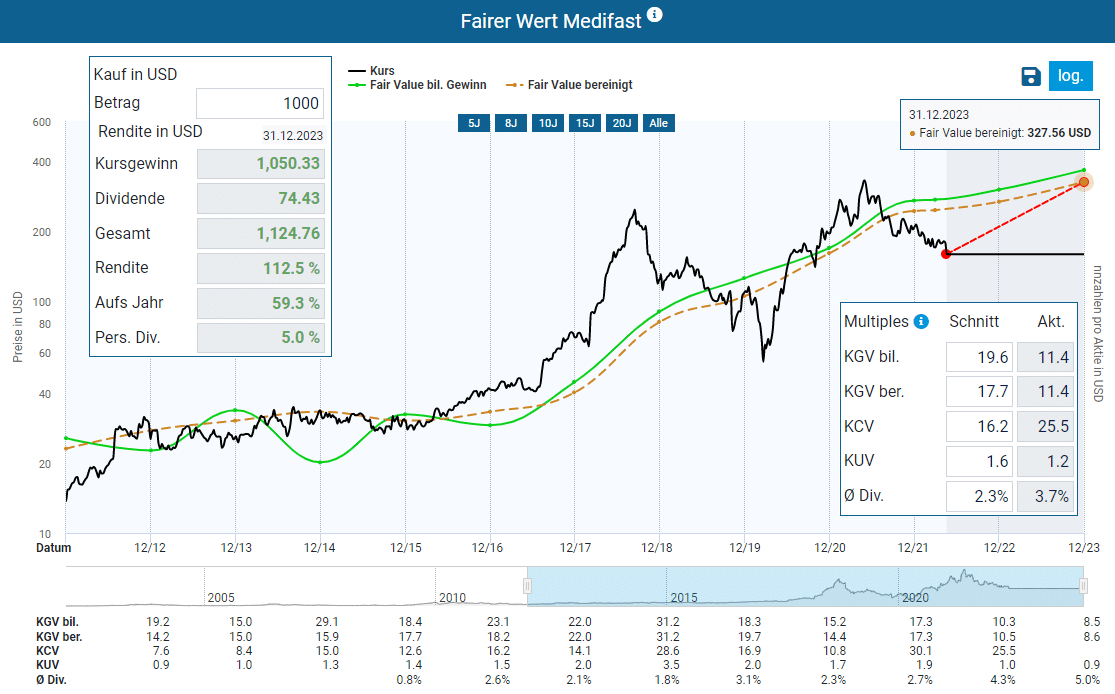

Ist die Medifast Aktie günstig bewertet?

Mit der Kurskorrektur hat die Medifast Aktie ihre Überbewertung abgebaut. Mit einem bereinigten KGV von 11,4 ist die Aktie nun nicht mehr teuer bewertet. Gemessen an den historischen Multiples und dem erwarteten bereinigten Gewinn für 2023 beträgt das Aufwärtspotential über 100 Prozent, was inklusive Dividende einer jährlichen Performance von mehr als 60 Prozent entspricht.

Ist die Medifast Aktie ein Kauf?

Gemessen an der operativen Performance und den fundamentalen Kennzahlen ist die Medifast Aktie definitiv interessant. Vor allem das kurzfristig Aufwärtspotential macht die Aktie attraktiv. Eine hohe Dividendenrendite rundet das Angebot ab. Umgekehrt ist das Unternehmen im Wesentlichen von einer Marke abhängig. Insbesondere das negative Klischee, welches vielen Gesundheitsunternehmen anhaftet sowie die häufig angezweifelte Wirksamkeit, beziehungsweise Nachhaltigkeit, der Produkte schrecken mich ab. Probleme habe ich zudem mit Unternehmen, die ihr Business auf ein provisionsgetriebenes Vertriebssystem wie bei Medifast aufbauen. Für mich ist Medifast trotz einladender Fundamentaldaten daher kein Investment-Case. Dies kannst du natürlich anders sehen, wie die Kollegen von Aktiengedanken in ihrer lesenswerten Analyse auf dem Aktienfinder Blog zeigen.

Target – vom Champion zum Rezessionsloser?

Der Einzelhändler Target schickte mit der Kürzung der eigenen Prognosen Schockwellen durch die Aktienmärkte. Mehr als 22 Prozent sank die Aktie, die sich nach dem Corona-Crash zwischenzeitlich mehr als vervierfacht hatte. Mittlerweile hat sie fast 25 Prozent dieser Gewinne wieder abgegeben und Anleger fragen sich, ob der Abverkauf eine gute Einstiegsmöglichkeit bietet.

David Sauceda hat zu den Kursverlusten und den Ursachen bereits eine Analyse auf dem Aktienfinder veröffentlicht und tolle Hintergrundinformationen geliefert, weshalb ich diesbezüglich auf Wiederholungen vermeiden möchte.

Targets Geschäftsmodell angesichts Inflation und Rezession

Aktionäre neigen dazu, aktuellen Ereignisse ein besonderes Gewicht beizumessen, obwohl diese rückblickend betrachtet oft gar keine nachhaltigen Auswirkungen hatten (sogenannte recency bias). Dementsprechend erklärt sich der Abverkauf, den Aktien aus dem Einzelhandel wie Target und Walmart jüngst erfahren haben. Obwohl Targets Umsätze zwischenzeitlich schwanken, konnte das Unternehmen langfristig ordentlich wachsen. Und selbst im gegenwärtigen schwierigen Umfeld plant das Management ein Wachstum im mittleren einstelligen Bereich.

Das gleiche gilt für den bereinigten Gewinn pro Aktie, der langfristig von $2,66 im Jahr 2003 auf zwischenzeitlich $13,56 im letzten Geschäftsjahr angewachsen ist. Schwankungen wie der jüngste Einbruch des operativen Gewinns um 40 Prozent sind dabei normal. So sank der bereinigte Gewinn pro Aktie zwischen 2004 und 2005 von $2,95 auf $2,06 (minus 30 Prozent), zwischen 2008 und 2009 von $3,51 auf $2,86 (minus 19 Prozent) und zwischen 2013 und 2014 von $4,37 auf $3,21 (minus 26,5 Prozent). Langfristig sind die Gewinne aber trotzdem immer weiter gestiegen. Insofern ist es nicht übertrieben optimistisch, wenn Analysten erwarten, dass Target die gegenwärtigen Probleme rund um die gestiegenen Kosten und Lieferengpässe mittel- bis langfristig in den Griff bekommt.

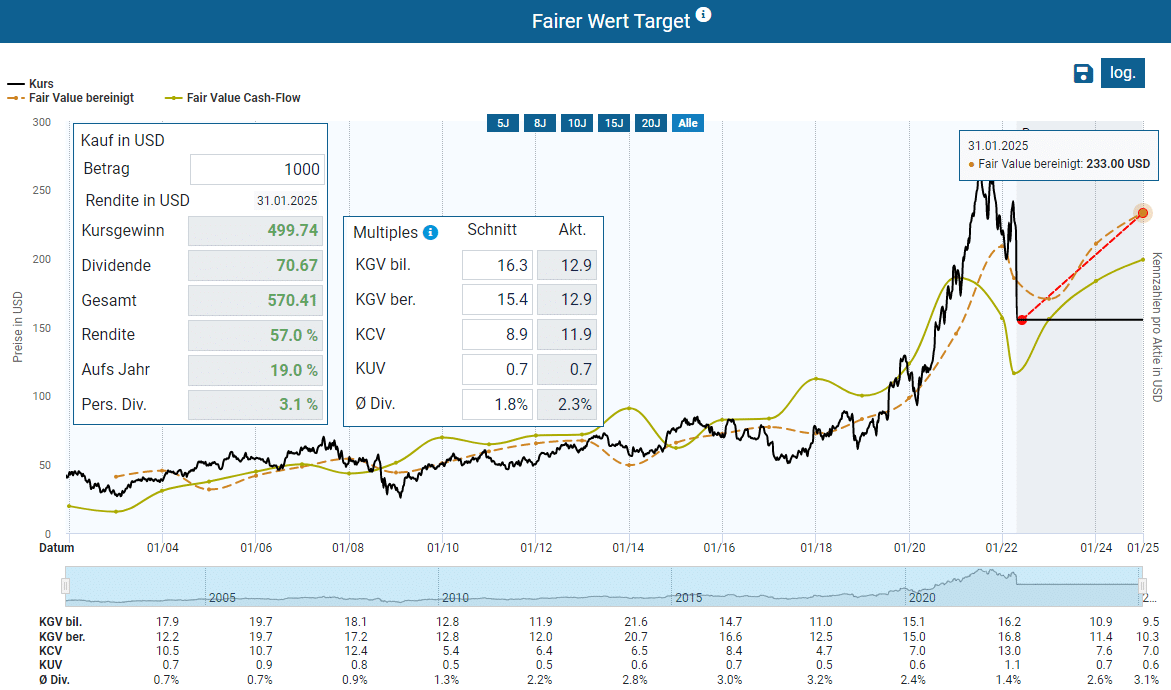

Ist die Target Aktie günstig bewertet

Aus fundamentaler Sicht ist die Target Aktie nach der heftigen Korrektur klar unterbewertet und notiert mit einem KGV von 12,9 unterhalb ihrer historischen Multiples der letzten 20 Jahre. Die Dividendenrendite von 2,3 Prozent (die Ausschüttungsquote auf den Gewinn liegt bei komfortablen 30 Prozent) liegt über dem Schnitt der letzten 20 Jahre was ebenfalls auf eine Unterbewertung und günstigen Einstiegszeitpunkt hindeutet.

Anleger sollten allerdings bedenken, dass Aktien sehr lange in Phasen einer Unterbewertung verharren können. Entscheidend sind immer die gegenwärtigen Narrative. Aktionäre müssen nicht einmal alte Börsenhasen sein, um sich an Zeiten erinnern zu können, in denen es die Apple Aktie mit einem fast einstelligen KGV gab (zum Beispiel 2015/2016). Das Narrativ war hier für lange Zeit die Abhängigkeit vom iPhone. Bei Target und Walmart waren Anleger jahrelang von der Angst getrieben, dass Amazon das Geschäftsmodell der Einzelhändler zerstört. Dieses Szenario hatte ebenfalls für niedrige Bewertungen gesorgt. In dieser Zeit gab es die Target Aktie zum Beispiel mit einer fast doppelt so hohen Dividendenrendite von 4,5 Prozent.

Zwar hat sich diese Sorge zwischenzeitlich gelegt, sie könnte mit Blick auf Amazons Bemühungen rund um die Lieferung mit frischen Produkten und eigenen Stores wieder aufflammen. Eine mögliche Rezession mit einhergehenden Kaufkraftverlusten bei den Verbrauchern würde sich ebenfalls negativ auf Targets Margen und Gewinne auswirken. Das jüngste Quartal hat bereits eindrucksvoll gezeigt, dass Target die gestiegenen Kosten trotz einer stabilen Gesamtwirtschaft und niedriger Arbeitslosigkeit nicht voll auf die Verbraucher durchreichen kann. Wenn die Arbeitslosigkeit zunimmt und die Wirtschaft in eine Rezession rutscht, wird die fehlende Preismacht den Margendruck verschärfen und neuen Druck auf den Aktienkurs ausüben. In einem solchen Szenario verbliebe Aktionären als Trostpreis nur noch die moderate Dividendenrendite von 2,3 Prozent.

Ist die Target Aktie ein Kauf?

Die Target Aktie ist aus meiner Sicht derzeit kein Kauf. Die fundamentale Bewertung ist zwar attraktiv, allerdings halte ich weitere Abschläge nach unten durch eine Neubewertung der Aktie wegen des schwierigen Geschäftsumfelds für Einzelhändler möglich. Als Durchhalteprämie für eine längere Durststrecke ist mir die aktuelle Rendite zu niedrig. Eile ist daher nicht geboten. Um nicht in ein fallendes Messer zu greifen, warte ich lieber auf eine Konsolidierung des Aktienkurses.

Fazit: Diese Aktie ist mein Favorit

Wie bereits in der April-Ausgabe unserer „Dividenden Aktien mit Rabatt“-Reihe beschrieben, halte ich Investments in Valmet Oyj und Whirlpool für wahrscheinlich. Auf meine Kaufliste kommt nun auch Stanley Black & Decker. Alle Aktien locken mit einem Dividenden-Rabatt und vernünftigen Bewertungen. Überstürzen werde ich die Investments allerdings nicht, denn im historischen Vergleich haben die Aktien weiter Luft nach unten. Falls dir keine dieser Aktien zusagt oder du noch weitere solide Dividenden-Zahler suchst, bieten wir dir im beliebtesten Aktienfinder Deutschlands mitsamt dem Dividenden-Turbo und weiteren einzigartigen Tools eine Vielzahl weiterer Qualitätsaktien mit dynamischen Gewinnwachstum an, in die du investieren kannst.

3 Antworten

Guten Abend,

Die in der Tabelle erwähnte Dividendenrendite für T.ROWE stimmt nicht. Sie beträgt bei der zur Zeit ausgezahlten Dividende von 1.2USD (also 4.8USD/jährlich) beim jetzigen Kurs (125.05USD) 3.78% (!)

Guten Tag,

vielen Dank für diese Analyse, für diese Vorstellung der Aktien. Daumen hoch, keine Frage. Das sind gute Empfehlungen.

Aber; ich wünsche mir eine Liste aller Dividendenaktien, also weltweit. Das sollte eine Tabelle sein, mit Angabe wann und wie oft jährlich die Dividenden gezahlt werden. Dann könnte man sich den Kurs ansehen, und schauen wie in der Vergangenheit nach der Divi Zahlung sich die Aktie erholt hat. Daraus wieder könnte man ableiten, ob ein Kauf, Dividendenzahlung und anschließender Verkauf – nach Erholung – sinnvoll ist.

Das ist zwar – irgendwie – eine linke Tour. Aber am Finanzmarkt geschehen doch ständig linke Touren, oder?

Können Sie sowas anbieten? Oder muss man sich das selbst zusammen stellen?

VG, Jürgen B.

Hallo Jürgen,

danke für deinen Kommentar.

„Aber; ich wünsche mir eine Liste aller Dividendenaktien, also weltweit.“

Wann welches Unternehmen ausschüttet verrät dir unser Dividenden-Kalender mit über 1.700 Dividenden-Aktien weltweit. Und wie sich die Dividendenrendite im Zeitverlauf entwickelt hat und ob diese historisch betrachtet hoch oder niedrig ist, siehst du im Dividenden-Turbo:

https://aktienfinder.net/dividenden-turbo

Lieben Gruß,

Torsten