| Bayer Aktie | |

| Logo |

|

| Land | Deutschland |

| Branche | Agrar & Pharma |

| Isin | DE000BAY0017 |

| Marktkapitalisierung | 55,5 Milliarden € |

| Dividendenrendite | 5,0% |

| Stabilität Dividende | 0,93 von max. 1.0 |

| Stabilität Cash-Flow | 0,76 von max. 1.0 |

Mit seinen knapp 104.000 Mitarbeitern in 87 Ländern ist Bayer nicht länger ein klassischer Pharmakonzern, sondern ein Life-Science-Unternehmen mit den Kernkompetenzen Gesundheit und - seit der Übernahme von Monsanto - Agrarwirtschaft. Bayers Vision lautet „Health for all, Hunger for none“. Dem Wortlaut nach eine ebenso ambitionierte wie noble Vision. Im Gesundheitsbereich geht es um die Erhöhung der Lebensqualität durch Vorbeugen, Lindern und Heilen von Krankheiten. Im Bereich der Agrarwirtschaft liegt der Schwerpunkt in der zuverlässigen Versorgung mit qualitativ hochwertigen Nahrungs- und Futtermitteln. In der Öffentlichkeit stößt Bayers Wirken jedoch auch auf Kritik, worauf ich später, im Zuge der Übernahme von Monsanto, eingehe. Zunächst stelle ich das Geschäftsmodel von Bayer näher vor.

Das Geschäftsmodell: So verdient Bayer Geld

Bayers Geschäftsmodell ruht auf Segmenten, die gemeinsam über 99 Prozent aller Umsätze weltweit generieren.

Crop Science

Dieses Segment umfasst Saatgut, Pflanzenschutz und Schädlingsbekämpfung. Neben den physischen Produkten von Saatgut und Pflanzenschutzlösungen werden diverse Dienstleistungen angeboten, um beispielsweise die Schädlingsbekämpfung effizienter zu überwachen.

Bayer hat ein führendes Saatgut-Produktportfolio für Mais, Sojabohnen, Getreide sowie im Obst- und Gemüseanbau und ist das größte integrierte Unternehmen in der Agrarindustrie. Integriert bedeutet, dass Bayer nicht nur das ertragreiches Saatgut entwickelt und herstellt, sondern auch auf das Saatgut ideal abgestimmte Pflanzenschutzmittel, um so einen höchstmöglichen Ertrag in der Landwirtschaft zu ermöglichen. Langfristig setzt Bayer laut Management auf Innovation, Digitalisierung und Nachhaltigkeit. Bei Crop Science liegt der Fokus im Jahr 2020 auf der weiteren Integration von Monsanto. Die Übernahme hat Bayer 66 Milliarden USD gekostet, und das ist nur ein Teil der Kosten. Denn eine Übernahme ist mit dem Unterschreiben des Kaufvertrages noch längst nicht abgeschlossen. Der schwierige Teil beginnt erst danach. Synergien müssen ausgearbeitet und umgesetzt werden, um die erhofften Einsparungen und Umsatzsteigerungen erzielen zu können. Auch die unterschiedlichen Abläufe, Prozesse und Unternehmenskulturen müssen analysiert und angepasst werden. Diese Aspekte sind ein großer Aufwand für das Changemanagement. Man kann sich auch als Laie vorstellen, dass ein Riese wie Monsanto mit seinen vor der Übernahme knapp 21.000 Mitarbeitern, nicht leicht in Bayer zu integrieren ist.

Pharmaceutical

Das Segment Pharmaceutical konzentriert sich auf verschreibungspflichtige Produkte. Die Hauptbereiche sind Herz-Kreislauf und Frauengesundheit. Auch bietet das Unternehmen Spezialtherapeutika in den Bereichen Onkologie (Krebserkrankungen), Hämatologie (Bluterkrankungen) und Augenheilkunde an. Neben den verschreibungspflichtigen Produkten gehört auch die Radiologie, wo Medizingeräte für die diagnostische Bildgebung entwickelt und hergestellt werden, ebenfalls zu diesem Segment. Die zunehmende Alterung der Menschen führt zu einem Anstieg chronischer Krankheiten, was sich wirtschaftlich betrachtet umsatzsteigernd auswirken wird.

Kurz- bis mittelfristig ruht das Wachstum in der Pharmasparte auf China und wichtigen Arzneistoffen wie Xarelto. Xarelto ist mit knapp 4 Milliarden Euro Umsatz das umsatzstärkste Medikament von Bayer und dient der Hemmung der Blutgerinnung. Neben diesem Blockbuster Medikament hat Bayer weitere Medikamente in der Entwicklungspipeline. An dieser Stelle möchte ich auf die Entwicklung und Zulassung von Medikamenten eingehen, da dies in meinen Augen eines der größten Risiken von Bayer ist. (Eine detaillierte Ausführung kannst du hier nachlesen.)

Exkurs: Die Zulassung von Medikamenten

Sobald ein Wirkstoff die Forschungsabteilung verlässt, beginnt der Weg der Zulassung. Im ersten Schritt wird auf Wirkung und Verträglichkeit getestet. In diesen Tests wird - auch aufgrund gesetzlicher Bestimmungen - auf Tierversuche zurückgegriffen, um mögliche giftige oder anderwärtig schädliche Wirkstoffe auszusortieren. Die nächsten Schritte sind in drei Phasen klinischer Tests unterteilt. In Phase I wird bei einer begrenzten Anzahl freiwilliger Probanden analysiert, wie der Wirkstoff durch den Körper wandert, wie lange es dauert und ab welcher Dosis Nebenwirkungen auftreten. Phase II wird an 100 bis 500 erwachsenen Erkrankten durchgeführt. Dabei werden die Wirksamkeit, Verträglichkeit und Dosierung untersucht. In Phase III testen Ärzte in mehreren Ländern an mehreren tausend Erkrankten. Erklärtes Ziel ist das Aufspüren auch weniger häufiger Nebenwirkungen. Bis das finale Medikament auf den Markt gelangt, vergehen in etwa 13 Jahre! In diesen 13 Jahren verdient das Unternehmen mit dem neuen Wirkstoff keinen Cent. Im Gegenteil, es muss für die Forscher Gehälter bezahlen, die Forschungslabore ausrüsten und für die klinischen Tests Mittel aufwenden. Und trotz des hohen Aufwands gibt es keine Garantie, dass das entwickelte Medikament die Zulassung schafft. Und selbst im Fall einer Zulassung ist unsicher, ob das Medikament ausreichend Umsätze generiert, um die Kosten wieder einzuspielen, weil z.B. das Medikament eines Konkurrenten dieselbe oder sogar eine bessere Wirkung erzielt. Um das Risiko zu streuen, setzt Bayer auch auf externe Innovationen durch Forschungskooperationen und Einzellizenzierungen.

Als wirtschaftlichen Ausgleich für das eingegangene Risiko können die Wirkstoffe für einen Zeitraum von 20 Jahren patentiert werden. Sobald dieses Patent ausläuft, kann jedes Unternehmen ein ähnliches Produkt (oft auch Generika genannt) herstellen und die mit dem einst neuen Medikament errungenen Marktanteile können drastisch einbrechen.

Consumer Health

Das Segment Consumer Health beinhaltet vorwiegend verschreibungsfreie Produkte, auch OTC (Over the Counter)-Produkte genannt. Diese Medikamente werden in den Kategorien Dermatologie (Hauterkrankungen), Nahrungsergänzung, Schmerz, Magen-Darm-Erkrankungen, Allergien und Erkältungen angeboten. Auch in diesem Bereich sind einige dir bekannte Marken vertreten. Bestes Beispiel hierbei ist Aspirin gegen Kopfschmerzen, Canesten gegen Haut- und Fußpilz oder Bepanthen als Wund- und Heilsalbe.

Bayer übernimmt Monsanto – Warum?

Die Agrarindustrie steht vor großen Herausforderungen. Einerseits wächst die Weltbevölkerung auch in den nächsten Jahrzehnten beständig. Andererseits erschweren der Klimawandel und die globale Erwärmung den Anbau von Lebensmitteln. Monsanto liefert laut Bayer das Know-How, um diese ungünstige Konstellation zu meistern.

Neben dem Know-How in der Biotechnologie nimmt Monsanto eine führende Rolle im Bereich des „digital farming“ ein, der sich mit der Entwicklung digitaler Lösungen in der Landwirtschaft beschäftigt. Beispielsweise können Landwirte - bei entsprechender Ausstattung - mittels einer App die Schädlingsentwicklung ihrer Felder einsehen und gegebenenfalls mit einem vorgeschlagenen Pflanzenschutzmittel reagieren. Monsanto zählte vor der Übernahme zu den weltgrößten Herstellern von, oft auch gentechnisch verändertem, Saatgut und von Unkrautbekämpfungsmitteln. Das Unternehmen machte knapp 15 Mrd. USD Umsatz bei 2,3 Mrd. USD Gewinn. Den teils schlechten Ruf hat sich Monsanto beispielsweise durch fragwürdige Praktiken gegenüber Landwirten in Südamerika und Asien eingebrockt. Zudem hat Monsanto Saatgut gentechnisch so angepasst, dass Landwirte das geerntete Erzeugnis wie Mais oder Soja im nächsten Jahr nicht erneut als Saatgut verwenden können, was von Kritikern als moralisch verwerflich angesehen wird.

Aus kartellrechtlicher Sicht ist die Übernahme von Monsanto ebenfalls umstritten, da Bayer mit einem Schlag zum größten Saatguthersteller weltweit wurde. Daher musste Bayer einige Geschäftsanteile im Bereich der Agrarlösungen verkaufen. Der Käufer war ein weiterer deutscher Industriegigant – BASF.

Die Glyphosat-Klagewelle

Mit der Übernahme von Monsanto ging Bayer mehr oder weniger bewusst deutliche Risiken ein. Nicht nur durch den hohen Kaufpreis von 66 Milliarden USD und wegen des schlechten Rufs von Monsanto, sondern auch wegen der Übernahme gewisser Produkte. Ein Beispiel hierfür ist das Pflanzenschutzmittel „Roundup“ mit dem Wirkstoff „Glyphosat“. Kläger, vor allem in den USA, werfen dem Konzern vor, dass das Produkt krebserregend sei und nicht ausreichend vor den Gefahren gewarnt zu haben. Im Fall des an Krebs erkrankten Dewayne Johnson stimmte das US-Gericht der Schadenersatzforderung von 289 Millionen Dollar zu. Bei knapp 125.000 weiteren ähnlichen Klagen errechnet sich so ein gigantisches finanzielles Risiko. Auch das Image von Bayer leidet unter diesen Anschuldigungen und das Vertrauen in die Marke sinkt. Das Urteil wurde Ende Juni jedoch auf 20,5 Millionen Dollar gesenkt. Bayer spricht von einem Schritt in die richtige Richtung, bleibt jedoch seiner Meinung treu, dass das Urteil nicht mit der Beweislage und dem geltenden Recht im Einklang stehe.

Ein weiterer Teilerfolg von Bayer ist die Einigung mit mehr als 100.000 Klägern in den USA ebenfalls Ende Juni. Für diesen Vergleich zahlt Bayer 10,9 Milliarden Dollar. Damit sind mit einem Schlag dreiviertel aller Klagen vom Tisch. Dennoch sieht das Unternehmen darin kein Eingeständnis einer Schuld oder eines Fehlverhaltens. Mit der Zahlung der Entschädigung wird dieses Jahr noch begonnen. Dies wirkte sich direkt auf den Gewinn im zweiten Quartal 2020 aus, wie du im nächsten Abschnitt sehen wirst.

Trotz erster Erfolge in der gerichtlichen Abwehrschlacht sehe ich noch immer ein hohes finanzielles Risiko, da weiterhin tausende Klagen anhängig sind und bereits weitere Klagen gegen andere Unkrautvernichtungsmittel vorbereitet werden.

Ist das Geschäftsmodell von Bayer profitabel?

Das neue Geschäftsmodell von Bayer ist trotz heftigen Gegenwinds durchaus vielversprechend. Doch spiegelt sich das Potential des Wandels von einem Pharmakonzern einen integrierten Pharma- und Agrarkonzern schon heute positiv in den Kennzahlen wider?

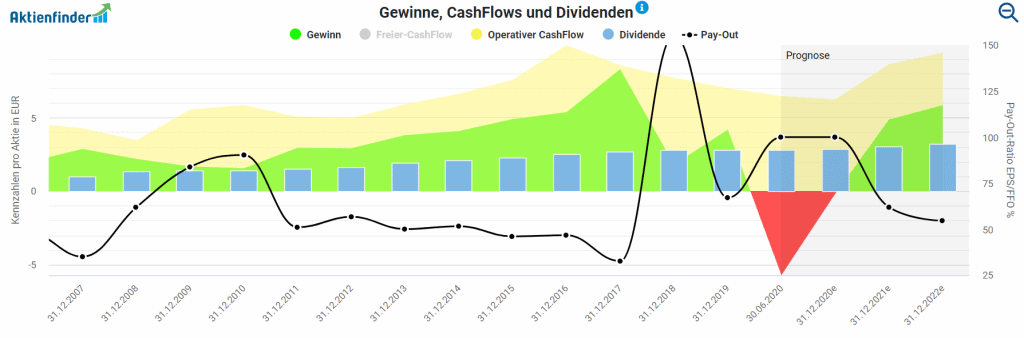

Auf den ersten Blick leider nein. Doch solltest du die Bayer Aktie nicht vorschnell abschrieben. Der Aktienfinder lässt nämlich schon positive Entwicklungen erkennen, die anderen Finanzseiten verborgen bleiben. Doch beginnen wir am Anfang. Gewinn, Cashflow und Dividende stiegen lange Zeit konstant, beginnend im Jahr 2010, von links unten nach rechts oben. Dann erfolgte im Jahr 2018 die Übernahme von Monsanto. Geschäftsbereiche mussten aufgegeben sowie die 66 Milliarden USD für den Kauf entrichtet werden. Die Belastung ist durch den einbrechenden Gewinn und den rückläufigen operativen Cash-Flow im Jahr 2018 erkennbar. Seither geht es mit den erwähnten Kennzahlen weiter bergab. Ein starker Indikator, dass die Eingliederung von Monsanto noch nicht die erhofften Synergien und Mehr-Umsätze erbringen konnte. Der Verlust im ersten Halbjahr 2020 lässt sich insbesondere auf 12 Mrd. EUR Ausgaben für den Vergleich im Glyphosat-Rechtsstreit zurückführen. Bereinigt um diesen Faktor erzielte Bayer 1,53 EUR Gewinn pro Aktie.

Dies würde auf das Gesamtjahr einen Gewinn von etwas mehr als 3 EUR bedeuten und wäre damit trotz Corona-Krise nur ein leichtes Minus im Vergleich zum Jahr 2019.

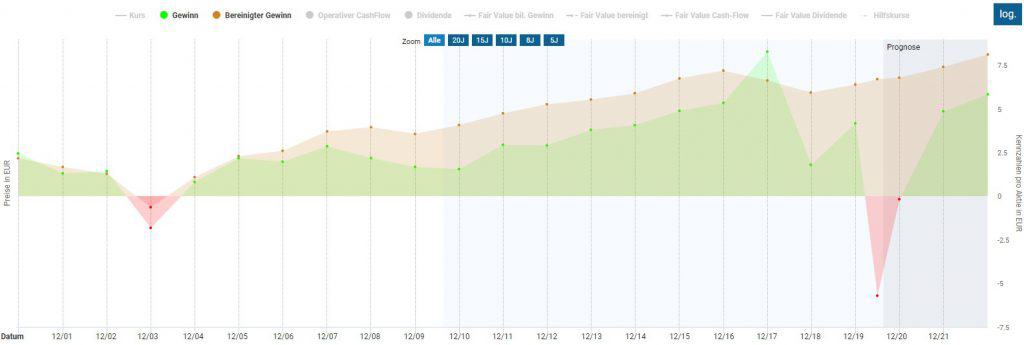

Im Aktienfinder erkennst du an anderer Stelle, dass bilanzierter und bereinigter Gewinn teils massiv voneinander abweichen:

Aufgrund der Prognosen lässt sich jedoch ein Anstieg, besonders im operativen Cashflow und des Gewinns für die Jahre 2021 und 2022 erkennen. Die Analysten gehen weiterhin von einer letzten Endes gelungenen Übernahme aus. Ob sich dies bewahrheitet, werden wir erst in den nächsten Jahren sehen. Ich bin jedoch zuversichtlich, da die globalen Megatrends Bayer in die Hände spielen, da sich der Konzern entsprechend ausgerichtet hat.

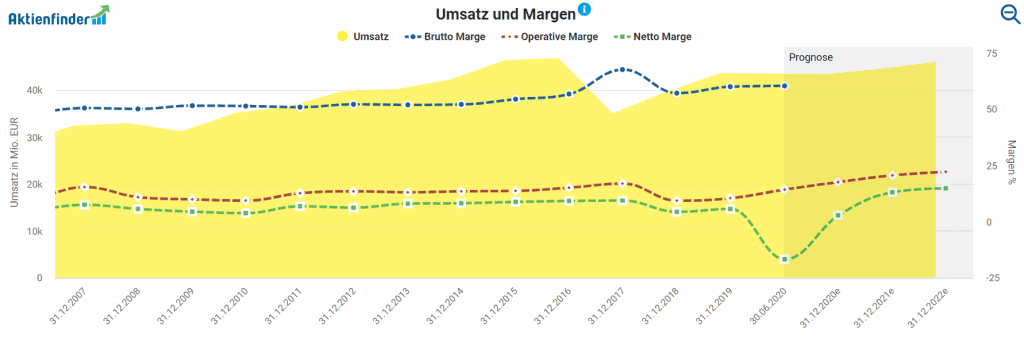

Wie entwickeln sich Umsatz und Margen?

Die Margen verlaufen sehr konstant. Eine Ausnahme bilden die Jahre 2018 und 2019 erneut aufgrund der Sondereinflüssen bei der Übernahme von Monsanto. Bei den Margen kannst du auch sehr gut die Auswirkung der Zahlung bezüglich des Vergleiches im Glyphosat-Rechtsstreit sehen. Im zweiten Quartal 2020 brach die Nettomarge deutlich ein. Die operative Marge hingegen zog sogar leicht an. Dies zeigt, dass Bayer operativ ein solides Geschäftsmodell besitzt und daran gut verdient. Die Belastung anlässlich des Vergleichs ist hingegen ein einmaliger negativer Effekt. Der Umsatz ist trotz der Corona-Krise nur minimal zurückgegangen und wird in den nächsten Jahren laut Prognosen weiter ansteigen, ebenfalls gehen die Analysen von einer weiteren Verbesserung der operativen und Netto-Marge aus.

Ist die Bayer Dividende sicher?

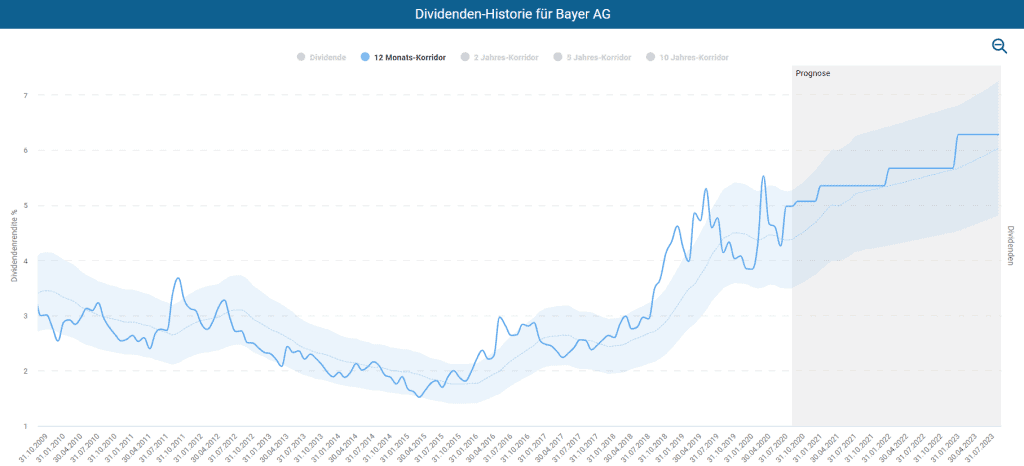

Etablierte Pharma-Unternehmen schütten oft einen bedeutenden Teil ihrer Gewinne aus und sind deshalb unter Dividendenfans zurecht beliebt. Derzeit lockt die Bayer Aktie mit einer historisch hohen Dividendenrendite von 4,9%.

Im Dividenden-Turbo erkennst du, dass die aktuelle Dividende nahe am oberen Rand des 12-Monatskorridors liegt. Die aktuelle Dividendenrendite ist im historischen Vergleich sogar außergewöhnlich hoch. Allerdings ist die hohe Dividendenrendite weniger der kontinuierlichen steigenden Dividende zuzurechnen, sondern dem seit längerem fallenden Aktienkurs.

Neben der hohen Dividendenrendite möchte ich insbesondere auf die Dividendensicherheit eingehen, da Bayer aktuell mit einer für viele Aktionäre verlockend hohen Dividende glänzt.

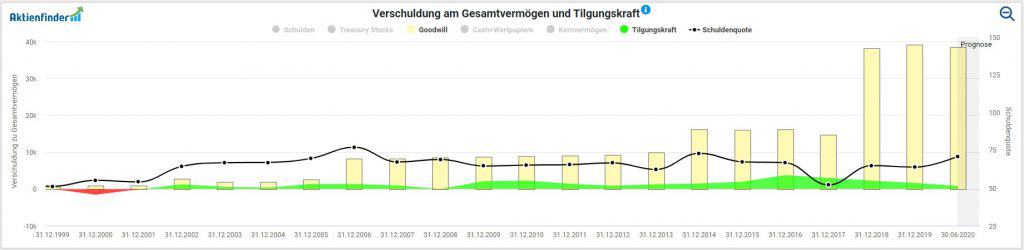

Beginnen möchte ich mit der Schuldenquote. Die Schuldenquote liegt im langfristigen Mittel zwischen 60 und 70 Prozent. Mit 71 Prozent ist die Schuldenquote zwar leicht erhöht, doch angesichts der finanziellen Belastung im Zusammenhang mit der gewaltigen Übernahme von Monsanto durchaus im Rahmen. Das Bayer Management entschied sich in den letzten zwei Jahren die Dividende nicht weiter zu erhöhen. In meinen Augen war dies die richtige Entscheidung, weil Bayer durch die Integration von Monsanto und diversen Rechtsstreitigkeiten finanziell außergewöhnlichen Belastungen ausgesetzt ist. Der Umfang der finanziellen Belastung wird durch die seit dem Jahr 2017 schwindende Tilgungskraft ersichtlich. Sollte diese Tendenz anhalten, ist eine Dividendenkürzung schon im nächsten Geschäftsjahr möglich. Ob es dazu kommt, hängt vermutlich stark vom Verlauf offener und zukünftiger Rechtsstreitigkeiten ab.

In der Grafik oben möchte ich zudem auf die explosionsartige Entwicklung des Goodwills eingehen. Der Goodwill entsteht beim Kauf eins anderen Unternehmens, falls der Kaufpreis den Substanzwertes des gekauften Unternehmens übersteigt. Der Substanzwert ist jener Geldbetrag, der laut Bilanz aufgewandt werden müsste, um das Unternehmen neu zu errichten. Goodwill kann gerechtfertigt sein, wenn das übernommene Unternehmen beispielsweise Patente, Marken, Know-How oder einen großen Kundenstamm vorweisen kann. Diese oft immateriellen Vermögenswerte sind meist nur unvollständig in der Bilanz erfasst, aber dennoch wertvoll.

Die Gefahr eines hohen Goodwills liegt in der Abschreibung. Denn es muss jährlich ein sogenannter Werthaltigkeitstest (Impairment-Test) durchgeführt werden, um festzustellen, ob der Goodwill noch voll werthaltig ist. Falls nicht, muss eine Abschreibung durchgeführt werden. Eine Abschreibung ist faktisch nichts anderes als das Eingeständnis des Managements, dass der Kaufpreis bei der Übernahme zu hoch angesetzt war. Zudem drückt eine Abschreibung auf den Gewinn, was sich in der Regel negativ auf den Aktienkurs auswirkt. Bei Abschreibungen fließt jedoch kein Geld, denn dieses bereits während der Übernahme floss. Dennoch verringert sich durch eine Abschreibung das Eigenkapital und kann es so zu einer beträchtlichen Veränderung wichtiger Kennzahlen wie der Eigenkapitalquote (Eigenkapital/Bilanzsumme) oder des Verschuldungsgrades (Fremdkapital/Eigenkapital) kommen. Dem Bayer Management war die Monsanto-Übernahme einen Goodwill in Höhe von 18,9 Milliarden EUR wert.

Ist die Bayer Aktie fair bewertet?

Um herauszufinden, ob die Bayer Aktie nach den Kursverlusten der letzten Jahre ein Schnäppchen ist, verwende ich die Dynamische Aktienbewertung des Aktienfinders. Da der Gewinn aufgrund des Verkaufs von Geschäftsteilen, Sondereinflüssen und der Ausgaben im Rechtsstreit stark schwankt, verwende ich zur Bestimmung des fairen Werts anstelle des bilanzierten Gewinns den bereinigten Gewinn sowie zusätzlich den operativen Cashflow und die Dividende.

Der faire Wert auf Grundlage des operativen Cashflows liegt aktuell bei 78 EUR, für den bereinigten Gewinn bei 94 EUR und für den fairen Wert Dividende bei 99 EUR (siehe 1.). Im Gegensatz dazu liegt der aktuelle Aktienkurs bei nur 56 EUR. Aufgrund weiterer möglicher Zahlungen im Rechtsstreit und einer Belastung durch die Corona-Krise erwarten die Analysten ein insgesamt schwaches Geschäftsjahr 2020. Im nächsten Geschäftsjahr 2021 soll das Gröbste jedoch überstanden sein. In Folge sollen der bereinigte Gewinn, die Dividende und vor allem der operative Cash-Flow deutlich anziehen und würden die fairen Werte sehr nah beieinander in der Nähe von 104 Euro liegen (siehe 2). Laut diesem Positiv-Szenario ist die Bayer Aktie deutlich unterbewertet und würde bei einem Kauf der Aktie eine Aufholpotential inklusive Dividenden von 92 Prozent bis Ende 2021 winken (siehe 3).

Alternative Investments

Falls du nach weiteren Dividenden-Aktien im Bereich Pharma oder Chemie suchst, könnten folgende Aktienfinder-Analysen ebenfalls interessant für dich sein.

| Name | Isin | Land | Branche | Analyse |

| BASF | DE000BASF111 | Deutschland | Chemie |  |

| Johnson & Johnson | US4781601046 | USA | Pharma |

|

Fazit: Die Bayer Aktie als Turn-Around-Kandidat

Das Bayer Management hat das Geschäftsmodell des Konzerns grundlegend umgestaltet, wodurch die Bayer Aktie zunächst zu einem ebenso enttäuschenden wie risikoreichen Investment wurde. Auch wenn der durch die Monsanto-Übernahme entfachte Gegenwind heftiger bläst, als es sich das Management vermutlich vorgestellt hatte, ergibt die Neuausrichtung des Konzerns aus meiner Sicht Sinn. Und trotz der Milliardenbelastungen durch den Kauf von Monsanto und den Rechtsstreitigkeiten ist die Bilanz von Bayer weiterhin gesund und das operative Geschäft intakt. Zudem könnte laut Analystenschätzungen das Tal der Tränen im Jahr 2021 durchschritten sein. Wenn das stimmt und der operative Alltag bis dahin wieder die Oberhand gewinnt, rechne ich mit hohen Renditen.

8 Antworten

Vielen Dank für die ausführliche Analyse. Ich bin nicht so optimistisch was Bayer betrifft. Das liegt nicht unbedingt am Konzern selbst sondern am Standort. Länder wie die USA, China und selbst Frankreich sind viel besser darin ihre eigenen Unternehmen zu schützen und globales Wachstum zu fördern. Eine Bayer muss sich den Rückenwind schon selber machen.

Dass man die Tiermedizinsparte versilbert hat hat mir auch nicht gefallen. Da tröstet nur der relativ hohe Verkaufspreis und ob man mit dem Verkauf der Currenta Anteile (Chemieparks) sich wirklich auf das Kerngeschäft konzentriert und nicht doch einfach nur Tafelsilber verscherbelt hat bleibt für mich offen. Da könnte man fast überlegen eine Macquarie Infrastructure zu kaufen.

Trotzdem bin auch ich bei Bayer investiert und habe zuletzt auch etwas nachgelegt. Das Unternehmen wurde an der Börse einfach komplett runtergeprügelt und hat, selbst wenn es nur mittelmäßig laufen sollte Potential nach oben. Insofern ist Bayer auch für mich ein Turn-Around-Kandidat aber spätestens nach einer guten Kurserholung fliegt sie dann auch wieder aus dem Depot.

Hallo Heinz,

vielen Dank für dein detailliertes und spannendes Kommentar.

Der Standort ist auf alle Fälle ein durchaus wichtiger Faktor. Ich bin aber der Meinung, dass Bayer wie du so schön sagst „komplett runtergeprügelt“ wurde, aber jetzt die größten Brocken bezüglich der rechtlichen Risiken überwunden worden sind und eine positive Erholung durchaus wahrscheinlich ist.

Auch finde ich deine Strategie interessant. Denn von einer Gewinnmitnahme bei einem Turnaround-Kandidaten ist noch niemand arm geworden :).

Ich wünsche dir viel Erfolg und noch einen schönen Sonntag,

David

Völlig wurscht ich denke Bayer wird langfristig deutlich höher stehen als heute.

Hallo Michael,

ja, die Chancen stehen aktuell ziemlich gut, dass Bayer sich positiv entwickeln wird.

Liebe Grüße,

David

Tolle Analyse! Ich sehe das Gröbste überstanden und habe mich in Bayer eingekauft. Jetzt sich in Geduld üben und von den Hatern nicht nervös machen lassen. Die Erholung kommt bestimmt!

Hallo Holger,

vielen Dank!

Ich wünsche dir viel Erfolg bei deinem Investment in Bayer und bin auch positiv gestimmt, dass das Gröbste bereits überstanden ist.

Liebe Grüße,

David

Nein, unabhängig von Bewertung fehlt es an Wachstum und einer Strategie. Im Pharma Bereich ist man zu schwach aufgestellt und die Pipeline ist mager. Man ist ein agrar Unternehmen. Auch der Markt ist nicht vom Unternehmen nach der gescheiterten Übernahme überzeugt. Dem Unternehmen wird keine multiple Expansion gewährt.

Hallo Mario,

„…fehlt es an Wachstum“

Diese Aussage lässt sich anhand fundamentaler Zahlen nicht nachvollziehen. Z.B. sind die Umsätze der beiden großen Segmente von 2018 auf 2019 um 39 und 7 Prozent gewachsen: https://aktienfinder.net/blog/bayer-aktie-auf-regen-folgt-kursgewinn/#Das_Geschaeftsmodell_So_verdient_Bayer_Geld

„…fehlt eine Strategie“

Der Autor hat die Strategie für Crop Science im Zusammenhang mit dem Monsanto-Kauf aus meiner Sicht einleuchtend erklärt.

„Im Pharma Bereich ist man zu schwach aufgestellt und die Pipeline ist mager.“

Dem widerspricht das jahrelange konstante Umsatzwachstum der Pharmasparte von unter 11 Milliarden im Jahr 2010 auf nun fast 18 Milliarden Euro in 2019.

„Dem Unternehmen wird keine multiple Expansion gewährt.“

Braucht es für Kursgewinne nicht. Hierfür reicht es völlig aus, wenn die Gewinne und Cash-Flows nach dem verdauten Monsanto-Kauf wieder anziehen. Ist das Risiko weg, kann der Markt Bayer zusätzlich mit höheren Multiples bewerten. Das ist dann die von dir in Abrede gestellte „Multiple Expansion“.