Der Kurs der Danaher Aktie steigt und steigt. Allein die letzten zwei Jahre haben den Aktionären Kursgewinne in Höhe von 100 Prozent beschert. Besonders interessant ist die Performance der Aktie während der Corona Krise. Nach einem kurzen Absturz im März ist der Preis inzwischen weit über das Niveau vor dem Corona Crash gestiegen.

Der Preis der Aktie notiert derzeit 22 Prozent über dem vorherigen Höchststand im März. Ein beachtlicher Anstieg innerhalb so kurzer Zeit. Nach dem Corona-Crash noch ein neues Allzeithoch zu erreichen, schaffen außerhalb des Tech-Sektors nur wenige Aktien. Warum die Danaher Aktie trotz Corona von einem Hoch zum nächsten steigt und ob sich ein Kauf der Aktie jetzt noch lohnt, erfährst du in dieser Aktienanalyse.

Das Geschäftsmodell: So verdient Danaher Geld

| Danaher Aktie | |

| Logo |

|

| Land | USA |

| Branche | Mischkonzern |

| Isin | US2358511028 |

| Marktkapitalisierung | 126.2 Milliarden € |

| Dividendenrendite | 0,3% |

| Stabilität Dividende | 0,89 von max. 1.0 |

| Stabilität Gewinn | 0,96 von max. 1.0 |

Danaher hat seinen Sitz in Washington DC und besteht aus insgesamt 700(!) Tochtergesellschaften, weshalb Danaher ein Konglomerat ist. Ein Konglomerat (Mischkonzern) bezeichnet Unternehmen, die in unterschiedlichen Wertschöpfungsketten und Branchen tätig sind. Wichtig für den Status als Konglomerat sind die unterschiedlichen Tätigkeitsfelder der Tochterunternehmen. Selbst falls McDonalds alle Fast Food Unternehmen der Welt aufkaufen würde, wäre es noch immer kein Konglomerat, weil alle Tochterfirmen in derselben Branche tätig wären. Durch die Vielzahl an Branchen sind Konglomerate stark diversifiziert. Weitere bekannte Mischkonzern sind beispielsweise 3M, General Electric oder Siemens.

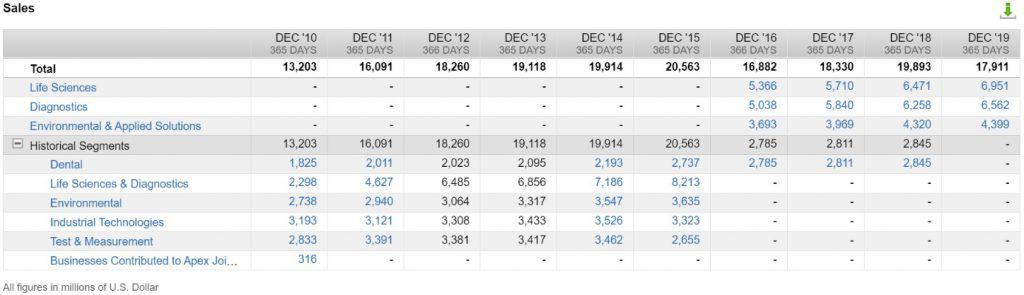

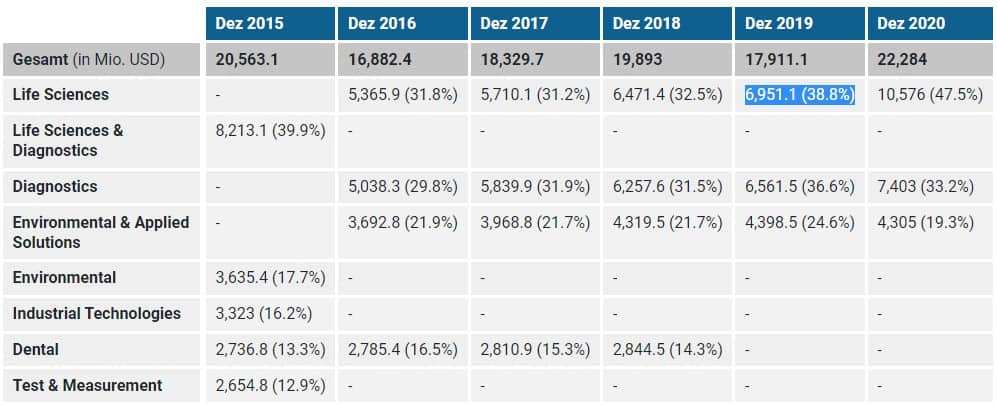

Die zahlreichen Tochterunternehmen gliedert Danaher seit 2016 in die drei die Geschäftsbereiche Life Sciences, Diagnostics und Environmental & Applied Solutions. Im Laufe der Jahre hat sich Danaher von industriellen Beteiligungen getrennt und sich verstärkt auf den Gesundheitssektor konzentriert. So wurden im Jahr 2016 das Segment "Industrial Technologies" und "Test & Measurement" als Spin-Off namens Fortive an die Börse gebracht und hörten damit auf zu existieren. Aktuell trägt der Gesundheitssektor über 75 Prozent zum Umsatz bei. Der restliche Umsatz wird mit Umwelttechnik realisiert.

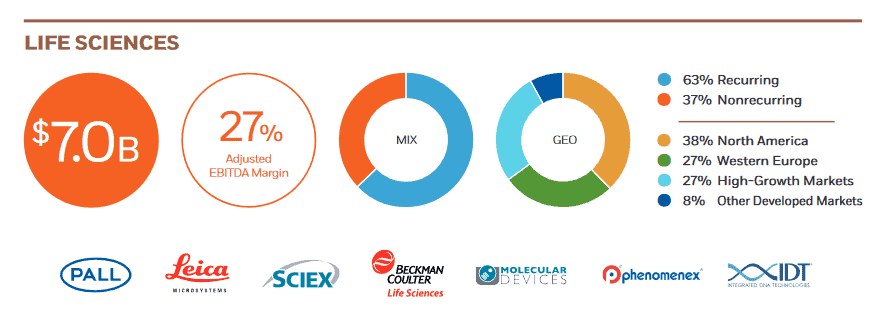

Das Segment Life Sciences

Im Segment Life Sciences entwickelt Danaher Geräte zur Untersuchung von organischem Material, beispielsweise Genen, Proteinen und Zellen. Die Zielgruppe für diese Produkte sind Wissenschaftler, die damit unter anderem an Krankheiten und deren Therapiemöglichkeiten erforschen. Zusätzlich bietet Danaher Filter-, Trennungs- und Reinigungstechnologien für die Anwendung im medizinischen Bereich, in der Nahrungs- & Getränkeindustrie, sowie der Luftfahrt und anderen Industrien.

Gegründet wurde der Life Sciences Bereich mit dem Kauf von Leica Microsystems im Jahr 2005. Begeisterte Fotografen kennen den Namen Leica als Hersteller der beliebten Kameras. Dabei handelt es sich allerdings um ein anderes Unternehmen mit dem Namen Leica Camera. Im Jahr 1997 wurde die Leica Gruppe in drei Unternehmen aufgeteilt. Leica Microsystems ist eins davon und entwickelt im Gegensatz zu seinem Bruder keine Kameras, sondern Lichtmikroskope.

Im Segment Life Sciences stellt sich Danaher namhafter Konkurrenz aus den USA, der Schweiz und Deutschland:

| ISIN | Name | Land | Marktkap. € | Dividende Rendite | Stabilität Div. | Stabilität Gewinn |

| US0028241000 | Abbott Laboratories | USA | 158.711 | 1.34 | 0.94 | -0.08 |

| US0758871091 | Becton Dickinson | USA | 54.141 | 1.41 | 0.99 | 0.52 |

| US2358511028 | Danaher | USA | 126.22 | 0.34 | 0.89 | 0.96 |

| CH0012032048 | Roche Genusschein | Schweiz | 270.801 | 2.67 | 0.98 | 0.78 |

| DE000SHL1006 | Siemens Healthineers | Deutschland | 37.818 | 2.11 | 1.00 | 0.70 |

| US8835561023 | Thermo Fisher Scientific | USA | 145.275 | 0.20 | 0.87 | 0.94 |

Bei allen in dieser Analyse aufgeführten Konkurrenten von Danaher handelt es sich übrigens um Aktiengesellschaften, die du im Aktienfinder analysieren kannst.

Das Segment Diagnostics

Wie der Name vermuten lässt, beschäftigt sich das Segment Diagnostics mit der Diagnose von Krankheiten. Eingesetzt werden hierfür Instrumente, Chemikalien und Software, die in Krankenhäusern und Laboren zur Bestimmung von Krankheitserregern verwendet werden. Dieses Segment ist mit 6.6 Milliarden USD Umsatz ähnlich groß wie das Life Sciences Segment und ist auch vergleichbar profitabel, wie du an der EBITDA Marge in der zugehörigen Grafik erkennst. Das Segment Diagnostics weist jedoch einen entscheidenden Vorteil auf. Während im Segment Life Sciences nur 63 Prozent der Umsätze wiederkehrend sind (recurring), beträgt der Anteil im Diagnostics Segment 84 Prozent. Das bedeutet, dass nahezu der gesamte Umsatz in dieser Sparte aus planbaren Einnahmen besteht, was sich stabilisierend auf die Umsatzentwicklung von Danaher auswirkt.

Zu den fünf größten Konkurrenten in diesem Segment gehören der Siemens Konzern sowie erneut Thermo Fisher Scientific und Becton Dickinson:

| ISIN | Name | Land | Marktkap. € | Dividende % | Stabilität Div. | Stabilität CashFlow |

| US0758871091 | Becton Dickinson | USA | 54.141 | 1.41 | 0.99 | 0.98 |

| US14149Y1082 | Cardinal Health | USA | 11.743 | 4.11 | 0.99 | 0.63 |

| US2358511028 | Danaher | USA | 126.22 | 0.34 | 0.89 | 0.97 |

| US3696041033 | General Electric | USA | 46.396 | 0.64 | -0.47 | -0.74 |

| DE0007236101 | Siemens AG-Reg | Deutschland | 91.518 | 3.43 | 0.97 | 0.63 |

| US8835561023 | Thermo Fisher Scientific | USA | 145.275 | 0.20 | 0.87 | 0.96 |

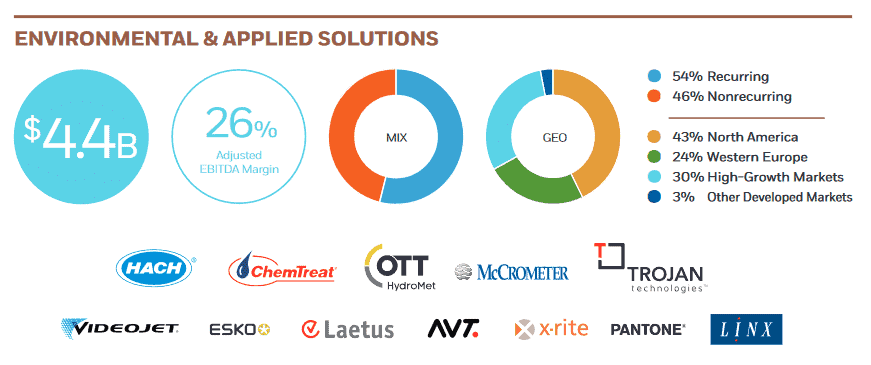

Das Segment Environmental & Applied Solutions

Das am Umsatz gemessen kleinste Segment von Danaher ist der Bereich Environmental & Applied Solutions. Unter dieser Bezeichnung werden Produkte angeboten, die dem Schutz der Umwelt dienen. Beispielsweise durch Wasserreinigung mittels Ultraviolett-Desinfektionsanlagen für die Wasserversorgung von Städten (Seite 5). Im Umweltbereich konkurriert Danaher mit ganz anderen Mitspielern als in den beiden Segmenten aus der Gesundheitsbranche.

| ISIN | Name | Land | Marktkap. € | Dividende Rendite | Stabilität Div. | Stabilität Gewinn |

| US2358511028 | Danaher | USA | 126.22 | 0.34 | 0.89 | 0.96 |

| US6556631025 | Nordson | USA | 9.224 | 0.82 | 0.92 | 0.86 |

| US8793601050 | Teledyne Technologies | USA | 10.16 | 0.95 | ||

| FR0000124141 | Veolia | Frankreich | 8.717 | 3.18 | 0.12 | 0.34 |

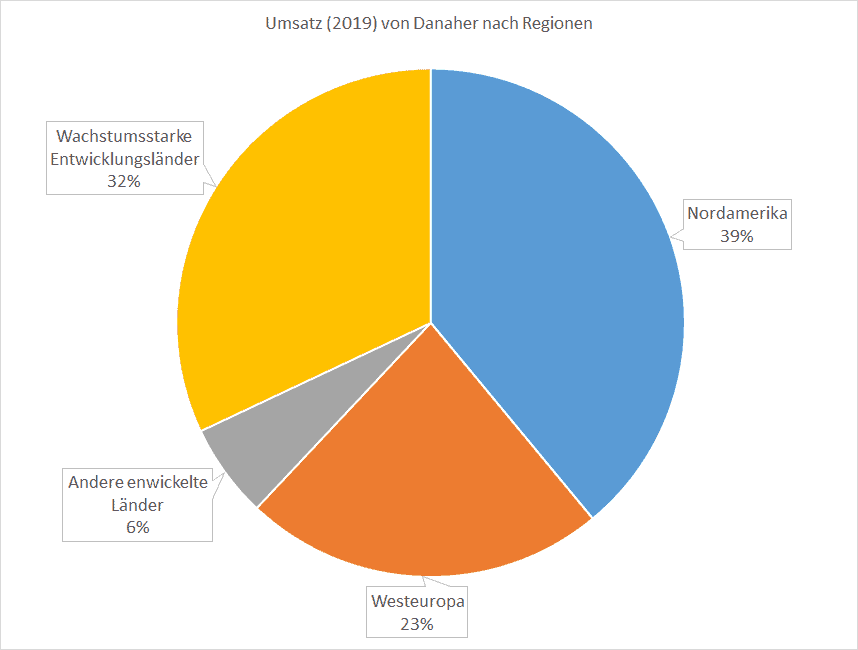

Geografische Verteilung der Umsätze von Danaher

Die Umsätze von Danaher sind international gestreut. Nordamerika steuert den größten Anteil bei, ist jedoch dicht gefolgt von den anderen Industrieländern. Westeuropa leistet mit 23 Prozent ebenfalls einen wichtigen Beitrag. Keine Region macht im Verhältnis zu den anderen einen dominierenden Anteil aus. In Folge ist Danaher geografisch gut diversifiziert, so dass negative Entwicklungen innerhalb einzelner Länder oder Regionen nicht über die Maßen auf das Ergebnis durchschlagen.

Die Wachstumsstrategie von Danaher

Laut eigenen Angabe verdankt Danaher seinen Erfolg dem sogenannten Danaher Business System (DBS). Diese Strategie ist aus der KAIZEN Methodik entsprungen, als Danaher diese Taktik im Jahr 1988 von Toyota aufgegriffen hat. Bei KAIZEN geht es um die kontinuierliche Verbesserung von Prozessen und Produkten.

Das DBS steht auf 4 Säulen: People, Plan, Process und Performance. „People“ bezieht sich auf die sorgfältige Auswahl von Mitarbeitern, die zur Unternehmenskultur passen. Mit „Plan“ ist die Strategieplanung für jedes einzelne Unternehmen im Portfolio von Danaher gemeint. „Process“ bezieht sich auf die KAIZEN Prozesskonzepte, zu der die Danaher Manager intensiv geschult werden. Bei der letzten Säule „Performance“ geht es um die Überwachung und Steuerung der Umsetzung von Strategien im Unternehmen.

Dieses DBS wirkt auf Außenstehende zunächst etwas kryptisch, stellt aber das zentrale Element in der Unternehmenskultur von Danaher dar und wird sogar als Identität des Unternehmens bezeichnet („DBS is who we are and how we do what we do“). Für dich als Aktionär ist die KAIZEN Mentalität sicherlich hilfreich. Denn ein kontinuierliches Verbessern der Unternehmensprozesse bedeutet gleichzeitig ein Streben nach langfristigem Gewinnwachstum, welches sich an der Rendite der Danaher Aktie bemerkbar macht.

So profitabel wirtschaftet Danaher

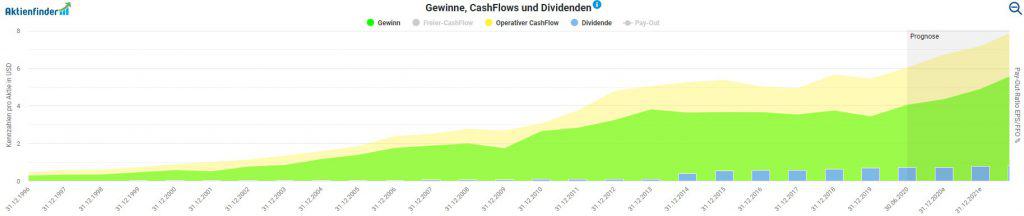

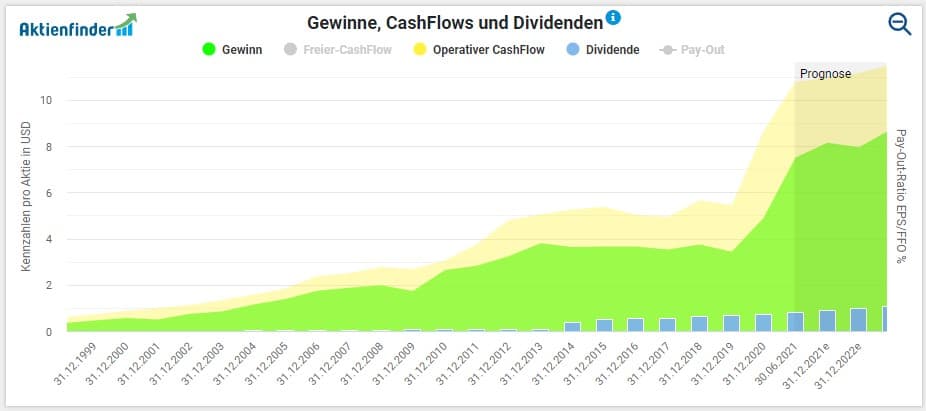

Die Kaizen Taktik der kontinuierlichen Verbesserung lässt sich auch an den Finanzkennzahlen ablesen. Gewinn und Cash Flow pro Aktie sind in den letzten 20 Jahren stetig gestiegen.

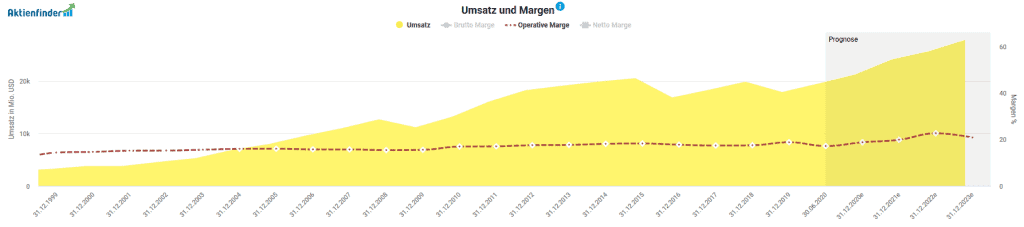

Die wenigen Rücksetzer sind vernachlässigbar klein. Zwar liegen die jährlichen Wachstumsraten lediglich im mittleren einstelligen Bereich. Dafür ist das Geschäftsmodell sehr krisenfest. Im Aktienfinder erkennst du den stetigen Aufwärtstrend anhand der Stabilitätskennzahlen von +0,96 (von max. +1,0) für den Gewinn und +0,97 für den operativen Cash-Flow. Selbst im Jahr 2009, als zahlreiche Unternehmen in Folge der Finanzkrise schmerhafte Rückschläge hinnehmen mussten, ist der Gewinn von Danaher um lediglich 13 Prozent gesunken. Beim Cash Flow fiel die Auswirkung sogar noch deutlich geringer aus. Bei der Umsatzentwicklung von Danaher fallen allerdings mehrere Umsatzrückgänge mittleren Ausmaßes auf:

Der Hauptgrund für die Umsatzrückgänge sind Verkäufe von Tochterunternehmen. Ein Beispiel aus der jüngeren Vergangenheit ist Envista, ein Unternehmen aus der Dental Branche. In Envista wurden 3 Unternehmen aus dem Danaher Portfolio gebündelt und anschließend an der Börse verkauft. Das Kaufen und Verkaufen von Unternehmen gehört für eine Konglomerat wie Danaher zum Kerngeschäft. So wird das Portfolio auf Effizienz getrimmt. Wenn ein Unternehmen nicht mehr zum Gesamtkomplex passt oder nicht länger die gewünschte Profitabilität erzielt, wird es verkauft und der Erlös anderweitig gewinnbringend investiert. Durch solche „Spin-offs“, wie 2016 bei Fortive oder 2019 bei Envista, gehen Danaher zunächst die Umsätze und Gewinne des verkauften Unternehmens verloren. Als Kompensation wird frisches Geld in die Kassen gespült, das für neue Investitionen genutzt werden kann. Deshalb sind die Umsatzrückgänge nie von langer Dauer. Das bedeutet jedoch nicht, dass Danaher gegen wirtschaftliche Schwächephasen immun ist. So waren die Umsätze auch im Jahr 2009 aufgrund der Finanzkrise leicht rückläufig.

Besonders aufschlussreich sind die Umsatzprognosen der nächsten Jahre. Während viele Unternehmen teils immens unter der Corona Pandemie leiden, wird für Danaher weiteres Wachstum erwartet. Durch die Präsenz im medizinischen Bereich profitiert Danaher sogar von der Pandemie.

Ist die Dividende der Danaher Aktie sicher?

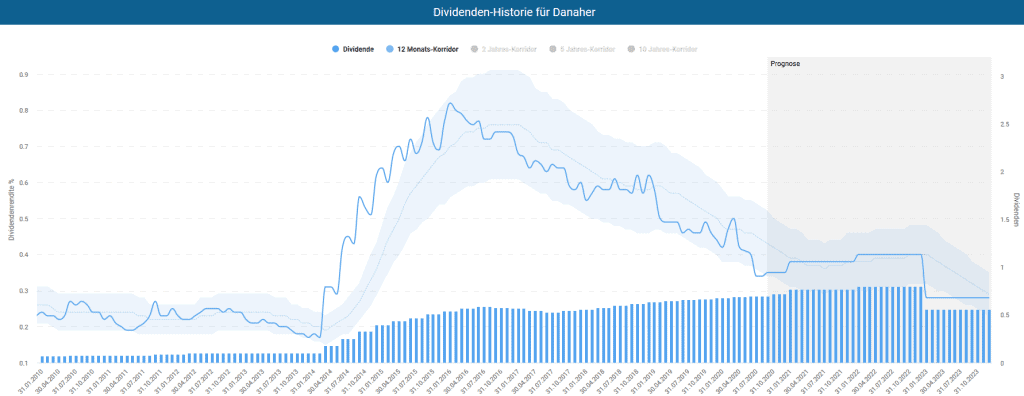

Danaher schüttet quartalsweise Dividende aus. Die letzte Quartalsdividende betrug 0,18 USD. Trotz einer Dividendensteigerung von jährlich 5 Prozent fällt die Dividendenrendite mit 0,3 Prozent bescheiden aus. Die Danaher Aktie ist deshalb keine klassische Dividenden-Aktie. Wie du darüber hinaus im Dividenden-Turbo erkennst, lag die Dividende in den letzten 10 Jahren stets unter einem Prozent.

Bis ins Jahr 2013 hinein lag die Rendite gerade einmal bei 0,2 Prozent. Von 2014 bis 2016 hat Danaher die Dividendenzahlungen dann kräftig erhöht. Dadurch ist die Dividendenrendite ebenfalls schnell angestiegen und hat sich binnen 2 Jahren auf 0,8 Prozent vervierfacht. Diese historisch „hohe“ Rendite war aber nicht von langer Dauer. Durch den rasanten Kursanstieg innerhalb der letzten Jahre ist die Rendite inzwischen wieder auf 0,3 Prozent gesunken und liegt damit nominal betrachten nur unwesentlich höher als noch vor 10 Jahren. Wegen der sehr niedrigen Dividendenrendite ist die Danaher Aktie nicht für den Aufbau eines passiven Einkommens geeignet.

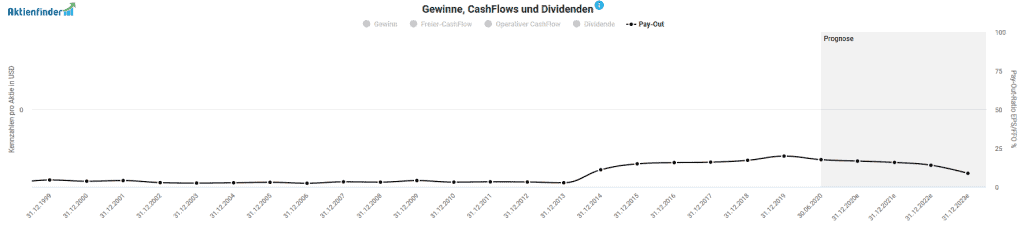

Eine Grund für die niedrige Dividendenrendite ist sicherlich der hohe Preis der Aktie, deren KGV derzeit bei 44 liegt. Daraüber hinaus schüttet Danaher allgemein nur einen sehr geringen Anteil der Gewinne als Dividende an die Aktionäre aus. Wie du in der folgenden Grafik erkennst, ist die Auszahlungsquote von Danaher verschwindend gering. In den letzten 12 Monaten wurden gerade einmal 17,5 Prozent des Gewinns für die Dividende verwendet. Die meisten Unternehmen schütten einen wesentlich höheren Anteil des Gewinns aus. In der Tabakbranche sind Auszahlungsquoten von 90-100 Prozent keine Seltenheit.

Danaher investiert den Gewinn lieber, als ihn an die Aktionäre auszuschütten. Dieses Vorgehen hat sich bisher gelohnt, wie du an den Wachstumsraten im Aktienfinder erkennst. In den letzten 10 Jahren hat Danaher den Gewinn um knapp 5 Prozent jährlich und den Cash Flow sogar um 7,5 Prozent jährlich gesteigert. Als Aktionär profitierst du in erster Linie von Kursgewinnen und langfristig steigenden Dividenden, die deine persönliche Dividendenrendite bei langer Haltedauer ebenfalls eröht.

Ist die Danaher Aktie fair bewertet?

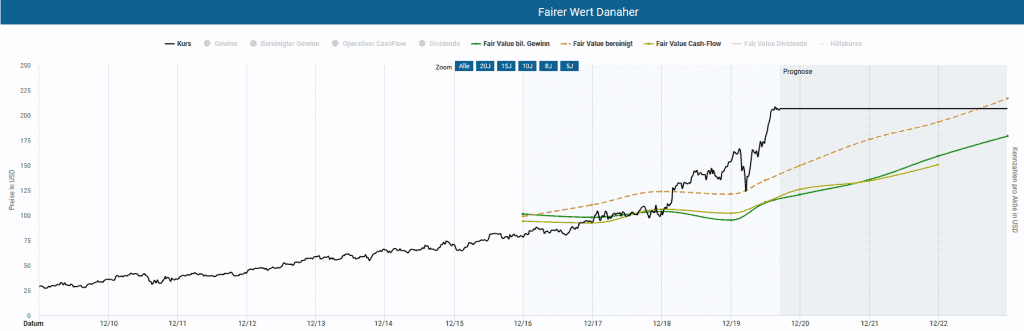

Qualitätsaktien sind selten günstig zu haben. Das gilt auch für die Danaher Aktie, was laut Dynamischen Aktienbewertung des Aktienfinders allerdings nicht immer der Fall war. Vor 10 Jahren wurde die Aktie beispielsweise unter ihrem fairen Wert basierend auf Gewinn und Cash Flow gehandelt. Der faire Wert Dividende (blaue Linie) ist in dieser Bewertung nur wenig aussagekräftig, weil Danaher im Jahr 2014 die Auszahlungsquote im Vergleich zu den Vorjahren stark erhöht hat. Wenn wir uns an den anderen fairen Werten für Gewinn und Cash Flow orientieren, siehst du, dass sich der Preis der Danaher Aktie bis 2017 im Gleichschritt mit diesen Kennzahlen bewegt hat. Seit 2017 hat sich der Kurs der Aktie jedoch von den fundamentalen Daten entkoppelt und notiert nun deutlich über diesen fairen Werten.

Der Abstand zwischen den fairen Werten und dem Aktienkurs offenbart eine deutliche Überwertung der Danaher Aktie. Aktuell bewertet der Markt die Danaher Aktie mit deutlich höheren Multiples (KGV, etc.) als es noch vor 10 Jahren der Fall war. So lag das KGV im Jahr 2010 bei knapp unter 12, heute jedoch bei über 50. Der Effekt wird auch nicht durch den gewählten Betrachtungszeitraum verursacht. Ein kürzerer Bewertungszeitraum bildet die aktuelle Bewertung von in jüngerer Vergangenheit schneller wachsenden Unternehmens besser ab. Bei Danaher ergibt aber auch diese Bewertung ein ähnliches Bild. Zwar sind die fairen Werte bei einem 4-jährigen Bewertungszeitraum höher als bei der 10-Jahres-Betrachtung, zwischen Aktienkurs und fairen Werten gähnt jedoch weiterhin eine Kluft. Man kann es also drehen und wenden, wie man will: die Danaher Aktie ist überbewertet.

Fazit: Danaher Aktie - Klarer Fall für eine Korrektur

Hinter der Danaher Aktie steht ein Qualitätsunternehmen mit einem profitablen und krisensicheren Geschäftsmodell. Leider ist die Aktie meiner Meinung nach deutlich zu teuer und nicht durch die Fundamentaldaten gerechtfertigt. Ich sehe in der Gewinnentwicklung der letzten Jahre keinen Grund, der die deutlich überhöhte Bewertung der letzten Monate erklärt. Vielmehr scheint es sich um ein börsenpsychologisches Phänomen zu handeln, dass die Aktienkurse vermeintlich sicherer Häfen in Zeiten von Corona in die Höhe treibt. Auch die dauerhaft niedrigen Zinsen erklären den starken Kursanstieg nicht, zumal die Danaher Aktie wegen der niedrigen Dividende kein Ersatz für eine Anleihe ist. Als Alternative zu Danaher kommt beispielsweise Berkshire Hathaway in Betracht. Warren Buffetts Holding ist mit Danaher vergleichbar und überzeugt ebenfalls durch Qualität, ist jedoch wesentlicher günstiger bepreist. Falls sich die Danaher Aktie den Bewertungsniveaus früherer Jahre annähern sollte, ist sie definitiv eine Überlegung wert. Bis dahin halte ich Abstand und ich warte, bis Mr. Markt etwas weniger Enthusiasmus in die Aktie einpreist.

Updates zu Danaher

Gewinnexplosion und Neubewertung

Autor: Torsten Tiedt Datum: 24.10.2021

Mit einem Aktienkurs von ca. 225 USD zum Zeitpunkt der Aktienanalyse erschien Danaher deutlich überbewertet. Entsprechend wahrscheinlich war eine Korrektur. Ungeachtet dessen ist der Aktienkurs weiter gestiegen. Ein Jahr nach der Analyse kostet die Danaher Aktie über 300 USD. Was ist passiert, dass es zu einer solchen Fehleinschätzung kommen konnte?

Ich vermute, dass Danaher ein goldenes Händchen hatte, als der Konzern Ende März fast zeitgleich zum Corona-Crash die Übernahme von Cytiva, der ehemaligen Life Sciences Division von General Electric (siehe Hauptanalyse) bekannt gab. Cytiva ist eine Art Zulieferer der Biopharma-Branche. So werden 75 Prozent aller der von der amerikanischen Gesundheitsbehörde zugelassen Medikamente biologischen Ursprungs (Biologicals) mit Cytiva-Technologie produziert. Die Corona-Pandemie scheint die Nachfrage sprunghaft gesteigert zu haben.

Der positive Beitrag von Cytiva für Danaher geht aus der Pressemitteilung zum dritten Quartal 2021 hervor. Laut CEO Blair liegt das erwartete Umsatzwachstum des Konzerns ohne Cytiva im niedrigen bis mittleren zweistelligen Bereich, also irgendwo zwischen 10 und 15 Prozent. Unter Einbeziehung von Cytiva hingegen wird mit einem Umsatzwachstum von über 20 Prozent gerechnet. Allerdings trug Cytiva im ersten Quartal des Vorjahres noch nicht zum Umsatz bei.

Doch auch die Entwicklung der operativen Marge spricht dafür, dass Cytiva ein wesentlicher Erfolgstreiber der letzten Monate ist. Danaher weist Cytiva in der Sparte Live Sciences aus. Und dort sprang die operative Marge im Vergleich zum Vorjahresquartal um 9,5 Prozent nach oben, während die operativen Margen der zwei weiteren Sparten rückläufig waren.

Zwar werden auch andere Einheiten in das Segment Life Sciences integriert. Doch ist Cytiva mit Abstand die größte Einheit. So ging das Management in einer Meldung 2019 davon aus, dass Cytiva im selben Jahr einen Umsatz von 3,2 Milliarden USD erzielen würde, was laut Segmentanalyse im Aktienfinder 46 Prozent des damaligen Umsatzes der Life Sciences Sparte ausmacht.

Cytiva sollte also einen entscheidenden Beitrag zum jüngsten Gewinnsprung geleistet haben, den auch die Analysten nicht vorhersahen. Tatsächlich wurden die Analysten durch die Bank hinweg bei Danaher völlig auf dem falschen Fuß erwischt. So korrigierten diese unter dem Eindruck der Corona-Pandemie die Erwartungen für den Gewinn in der ersten Jahreshälfte 2020 massenweise nach unten, um diese später nach jedem neuen veröffentlichen Quartalsbericht wieder deutlich nach oben zu korrigieren.

Was bedeutet das nun für die aktuelle Bewertung der Danaher Aktie? Zunächst einmal ist die Aktie nun tatsächlich deutlich mehr wert als es zum Zeitpunkt der Hauptanalyse vor 13 Monaten schien. Denn Umsatz und Gewinn zogen deutlich stärker als erwartet an. Die Gewinnexplosion der letzten Quartale ist deutlich zu sehen.

Die steigenden Gewinne und Cash-Flows führen in der Dynamischen Aktienbewertung zu ebenfalls steigenden fairen Werten, die je nach fair value zwischen 230 und 260 USD liegen. Die in der Grafik eingezeichnete rot gestrichelte Linie ist der Kursverlauf nach Veröffentlichung der Analyse. Im Gegensatz zu den Analysten nahm der Markt den bevorstehenden Gewinnsprung besser vorweg. Allerdings schien auch dem Markt das volle Ausmaß nicht klar. Denn nach Veröffentlichung unserer Hauptanalyse lief der Aktienkurs zunächst einige Monate volatil seitwärts, bevor im Frühjahr 2021 der Aktienkurs erneut anzog.

Bei einem Aktienkurs von 313 USD und einem KGV von über 40 scheint die Danaher Aktie nun erneute deutlich überbewertet zu sein. Und im Vergleich zur Hauptanalyse kommt dieses Mal erschwerend hinzu, dass die Analysten für die nächsten Geschäftsjahre nicht mehr von weiter steigenden Gewinnen, sondern einer Konsolidierung auf dem derzeitigen hohen Niveau ausgehen. Zwar lagen die Analysten vor kurzem erwiesenermaßen falsch. Allerdings erscheint mir plausibel, dass ein so hohes Gewinnwachstum nicht auf Dauer gehalten werden kann. Analog zu den sich konsolidierenden Gewinnen gehe ich deshalb von einem sich ebenfalls konsolidierenden Aktienkurs aus.

Also jetzt schnell die Danaher Aktie verkaufen und auf das nächste Pferd setzen? Ich meine nein. Denn Danaher ist und bleibt ein hervorragend geführtes Unternehmen mit unabhängig vom momentanen Aktienkurs weiterem Wachstumspotential. Sollte die Aktie die nächsten Monate und sogar Jahre underperformen, kann ich damit leben. Ich bin nämlich selbst in Danaher investiert, wurde ebenfalls von dem starken Kursanstieg überrascht. Anstatt Kasse zu machen, freue ich mich über die unverhofft deutlichen Kursgewinne und bin weiterhin guter Dinge, dass die Aktie nach einigen Jahren noch mehr wert sein wird als heute. Nur Nachkaufen würde ich auf dem aktuellen Kursniveau nicht. Falls du trotz des hohen Aktienkurses in Danaher investieren wllst, kommt ein gestaffelter Einstieg in Betracht. Oder du weichst auf andere Qualitätsaktien aus. Hunderte davon findest du im beliebtesten Aktienfinder Deutschlands.

Eine Antwort

Thermo Fisher gefällt mir auf momentanem Niveau eindeutig besser –> günstiger bewertet (P/E 24 TMO vs P/E 33 für Danaher) bei der selben operativen Marge, mit höherem Cash Flow und stärkerem Wachstum, da weniger Holdings und flexibler sowie agiler. Easy choice for me