Obwohl Tencent in den letzten Monaten über 500 Milliarden Euro an Marktkapitalisierung verloren hat, ist es noch immer das wertvollste börsennotierte Unternehmen Chinas. Doch die Regulierungswut der chinesischen Regierung belasten das Geschäft von Tencent schwer und auch die immer wiederkehrenden Lockdowns im Rahmen der No-Covid-Strategie machen dem Unternehmen zu schaffen. Inzwischen notiert die Tencent Aktie knapp 60 Prozent unter dem Allzeithoch.

Die Zahlen für das zweite Quartal zeigen die ganze Dramatik. Erstmals seit Börsengang war der Umsatz im Vergleich zum Vorjahresquartal rückläufig und sank der Nettogewinn um 56 Prozent.

Die Tencent Aktie ist eine von 20 Qualitätsaktien im Starterdepot und aus meiner Sicht die streitbarste Aktie. Im Januar 2018 hatte ich mir selbst Tencent Aktien ins Depot gelegt, die heute mit einer Gesamtperformance von 13 Prozent im Minus stehen. Werde ich nach diesem Investor-Update meine Tencent Aktien verkaufen?

Was gibt es Neues bei Tencent?

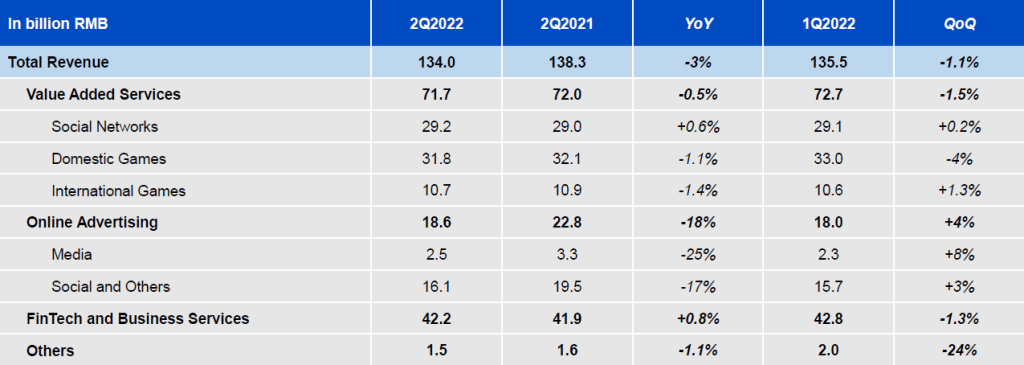

Wegen des schwierigen Umfelds sind die Zahlen des letzten Quartals besonders aufschlussreich. Der sinkende Quartalsumsatz im Vergleich zum Vorjahr ist vor allem dem Segment „Online-Advertising“ mit einem Umsatzrückgang von 18 Prozent geschuldet. Allerdings rechneten die Analysten damit, dass es mit einem Rückgang in Höhe von 25 Prozent noch schlimmer kommt. Die operative Marge hingegen fiel von 38 Prozent auf 22,4 Prozent und verfehlte auch die Prognosen deutlich. Entsprechend lag auch der Gewinn pro Aktie erheblich unter den Erwartungen der Analysten. Die Quartalsergebnisse zeigen, wie stark Tencent unter Druck steht.

| Umsatz in Mrd. CNY |

Umsatz Value Addes Services in Mrd. CNY |

Umsatz Online-Advertising in Mrd. CNY |

Operative Marge in % |

EPS in CNY |

Dividende (Jahr) in CNY |

|

| Ergebnis | 134.034 | 71.683 | 18.683 | 22,4% | 1,92 | 1,30 |

| vs. Vorjahresquartal | -3,1% | -0,5% | -18,2% | -15,6 ppts. | -55,0% | 0,0% |

| Schätzungen | 134.303 | 72.324 | 17.168 | 30,8% | 2,55 | 1,30 |

| Surprise | -0,2% | -0,9% | +8,6% | -8,4 ppts. | -24,8% | 0,0% |

Tencent unter Druck

Die Staatsführung Chinas will die wirtschaftliche Macht der großen Tech-Konzerne brechen und bedient sich hierfür der Mittel eines autoritären Regimes, das keiner langwierigen Verfahren bedarf, um gegen unliebsame Gegner vorzugehen. Im September 2021 sprach der Staats- und Parteichef Xi Jinping von "irrationaler Kapitalexpansion" und "barbarischem Wachstum" und meinte damit insbesondere das wachstumsorientierte Geschäftsgebaren der beiden Tech-Konzerne Alibaba und Tencent mit ihren digitalen Ökosysteme, die sich die chinesische Gesellschaft stückweise einverleibten. Das rigorose Vorgehen begründet die chinesische Führung mit dem Ruf nach „gemeinsamem Wohlstand“ für das chinesische Volk, der durch ein Wirtschaftswachstum zum Wohle aller erreicht werden soll. Und dazu gehört auch durch Umverteilung von „zu reich“ zu arm.

Während staatliche Übergriffe in westlichen Ländern zu heftigem Widerstand und langwierigen Prozessen geführt hätten, reagierten Alibaba, Tencent und andere chinesische Tech-Konzerne mit Spenden in Milliardenhöhe für den „allgemeinen Wohlstand“.

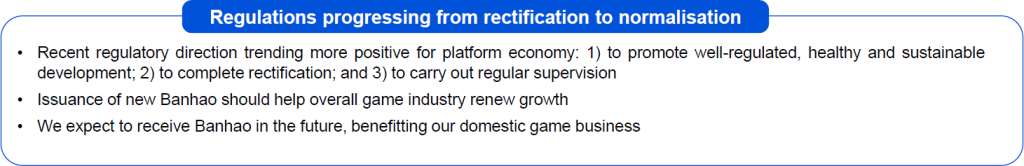

Das reicht der KP aber bei weitem nicht aus. So musste Tencent Music im Juli 2021 seine exklusiven Musikrechte an andere Wettbewerber abgeben. Noch im selben Monat hatte die Staatsführung die Arbeitsbedingungen inklusiver Gehälter der Mitarbeiter des Online-Food-Lieferdiensts Meituan gestärkt, an dem Tencent mit knapp 20 Prozent beteiligt ist. Im September folgten scharfe Einschnitte in der Gaming-Branche, wo Tencent Marktführer ist. So dürfen Minderjährige nur noch am Wochenende maximal eine Stunde pro Tag mit Online-Games verbringen. Zugleich kündigte die chinesische Aufsichtsbehörde NPPA an, die Kontrollen der Spieleanbieter deutlich zu verschärfen. In diesem Jahr genehmigte die Aufsichtsbehörde für Tencent nicht ein einziges neues Online-Game.

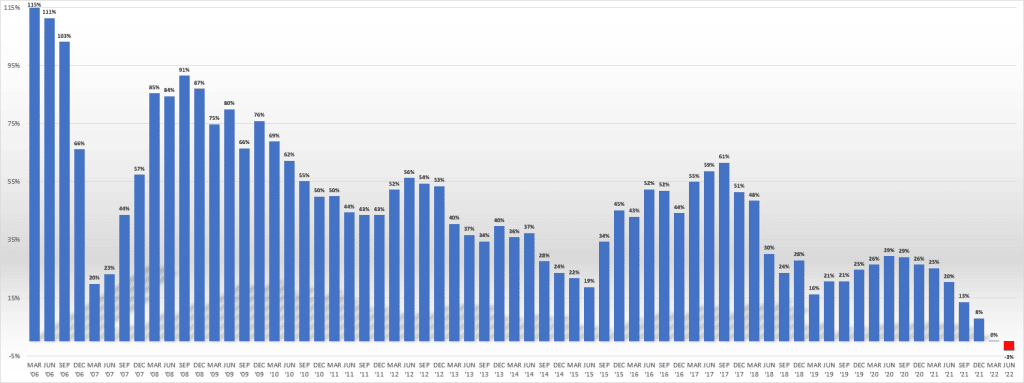

Die Zeiten des Wachstums sind vorbei

Das Umsatzwachstum Tencents war in den letzten Jahrzehnten beeindruckend und musste den Vergleich mit Amazon oder Apple nicht scheuen. Mit zunehmender Größe nahm die Dynamik des Wachstums zwar, lag lange Zeit aber immer noch im hohen zweistelligen Bereich. Doch heute ist dynamisches Umsatzwachstums Vergangenheit. Zum ersten Mal seit dem Börsengang im Jahre 2004 verkündete Tencent einen Umsatzrückgang. Im Vergleich zum Vorjahresquartal ist der Umsatz um drei Prozent gesunken.

Am stärksten betroffen war das Segment „Online Advertising“ mit einem Umsatzrückgang von 18 Prozent, weil lokale Lockdowns und gestörte Lieferketten für drastisch gekürzte Werbebudgets der Kunden sorgten. Auch das umsatzstärkste Segment „Value Added Services“, worunter digitale Güter wie Online-Spiele und deren In-App-Käufe fallen, blieb unter dem Umsatz des Vorjahrs. Besonders die staatlichen Einschränkungen von Online-Spielzeiten für Minderjährige sorgten in diesem Segment für enorme Einbußen.

Tencent ist im Sparmodus

Als Reaktion auf die schwachen Zahlen setzt Tencent nun den Rotstift an. Die Vertriebskosten wurden um 21 Prozent gegenüber dem Vorjahr gesenkt und im letzten Quartal fünf Prozent der Belegschaft entlassen, was etwa 5.000 Mitarbeiter entspricht. Zudem reduzierte das Management Investitionen für die Nutzergenerierung im Gaming-Geschäft. Hierfür wurden die nicht zum Kerngeschäft gehörenden Geschäftsfelder Online-Education, E-Commerce and Game Streaming-Dienste eingestellt.

„During the second quarter, we actively exited non-core businesses, tightened our marketing spending, and trimmed operating expenses, enabling us to sequentially increase our non-IFRS earnings, despite difficult revenue conditions. Looking forward, we will focus on enhancing the efficiency of our businesses […]“, Ma Huateng, CEO, Press Release Q2 2022

Trennung von Unternehmensbeteiligungen

Insgesamt soll Tencent in rund 600 verschiedenen Unternehmen investiert sein. Neben vielen Investitionen in chinesische Firmen ist Tencent unter anderen an Tesla mit etwa vier Prozent, an Activision Blizzard mit ca. fünf Prozent, an Snapchat mit ca. zwölf Prozent und an Spotify mit ca. vier Prozent beteiligt. Anders als die ausländischen sind die vielen chinesischen Beteiligungen der Kommunistischen Partei Chinas ein Dorn im Auge. Aus diesem Grund will sich Tencent nun von zahlreichen Unternehmensbeteiligungen trennen. So verkaufte Tencent zuletzt den Großteil seiner Beteiligungen an dem zweitgrößten chinesischen E-Commerce-Händlers JD.com für mehr als 16 Milliarden USD.

Laut einem Bericht der Nachrichtenagentur Reuters will Tencent nun auch seine Beteiligung an dem Essenslieferanten Meituan in Höhe von 24 Milliarden USD verkaufen. Der Executive Director von Tencent weist diese Meldung im letzten Earnings Call allerdings zurück.

So blickt das Management in die Zukunft

Hoffen auf ein Ende der Regulierungswelle

Die Auswirkungen der regulativen Eingriffe haben dem Geschäftsmodell von Tencent sehr geschadet. Allerdings dürfte die chinesische Staatsführung die großen Tech-Konzerne nicht zerstören wollen, weil der innovative Beitrag für die Entwicklung der chinesischen Volkswirtschaft von zu hoher Bedeutung ist. Zugleich dient chinesische Software als Mittel internationaler Einflussnahme. So bestätigte beispielsweise der Tiktok-Chef höchstpersönlich, dass Angestellte aus China auf Nutzerdaten von US-Bürgern zugreifen können. Das Management von Tencent meint jedenfalls das Schlimmste überstanden zu haben.

Profitabilität statt Wachstum

In China vollzieht sich mit einem Wechsel an der Staatsspitze zugleich ein Wechsel in der Wirtschaftspolitik. Nach Jahrzehnten, in denen man als wichtigstes Ziel den wirtschaftlichen Aufschwung zur Beseitigung von Armut anstrebte, haben sich die Prioritäten der Regierung nach einer ökonomischen Grundsatzrede von Staatschef Xi Jinping im August 2021 nun zugunsten eines Gleichgewichts von Wachstum und Verteilungsgerechtigkeit verschoben. Tencent selbst erwähnte im März 2022 einen solchen Paradigmenwechsel, den das Unternehmen unterwürfig begrüßte.

Entsprechend passt Tencent die Unternehmensstrategie an. Oberste Priorität hat nicht länger das Wachstum, sondern die Profitabilität. Künftige Gewinnsteigerungen werden in erster Linie das Ergebnis eingesparter Kosten und höherer Margen sein.

„Looking forward, we will focus on enhancing the efficiency of our businesses“, Ma Huateng, CEO, Press Release Q2 2022

Das Metaverse im Visier

Tencent hat, wie Mark Zuckerberg von Meta, die virtuellen Welten des Metaverses im Blick. Laut einem Reuters Bericht hatte Tencent zum Anfang dieses Jahres eine eigene Abteilung für das Metaverse gegründet, die bald mehr als 300 Mitarbeiter beschäftigen soll. Dieser Vorstoß steht im Gegensatz zu den auferlegten Kostensenkungen und dem Einstellen von Geschäftsbereichen, die nicht zum offiziellen Kerngeschäft gehören. Eine Quellen bei Reuters behauptet, dass das Metaverse ein leidenschaftliches Projekt des Tencent-Gründers Pony Ma sei.

Laut einer Unternehmensmitteilung aus dem März 2022 soll das Metaverse als „next big thing“ einen großen Einfluss auf das Online-Gaming haben. Analog zum Meta-Konzern wird Tencent wegen der Investitionen in das Metaverse zunächst jedoch Geld verlieren.

„We don’t want to pay too much attention to the discussions of the metaverse externally. Metaverse remains may not materialize in the near future. But in the face of this trend, we need to get ready with technology, hardware, core algorithms, game content and the development of some special features and functions.“, Steven Ma, Senior Vice President, Article: Metaverse Adds New Dimensions to Games

Ist die Tencent Aktie günstig bewertet?

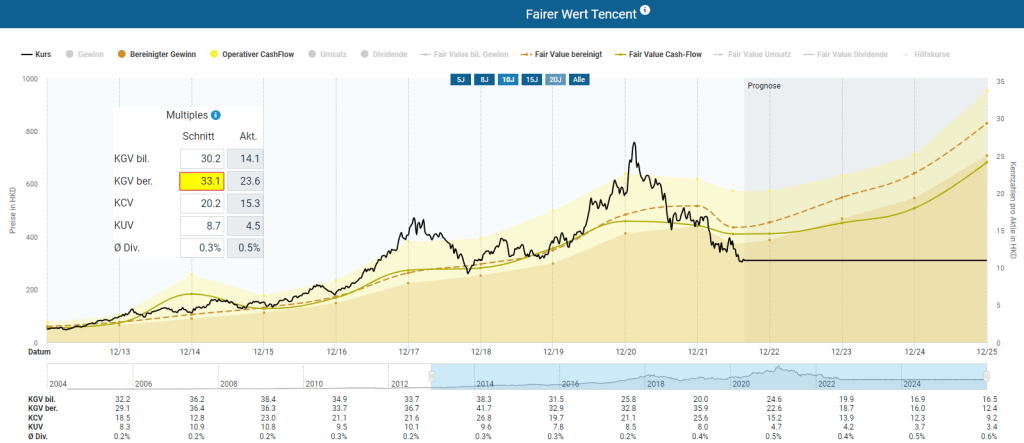

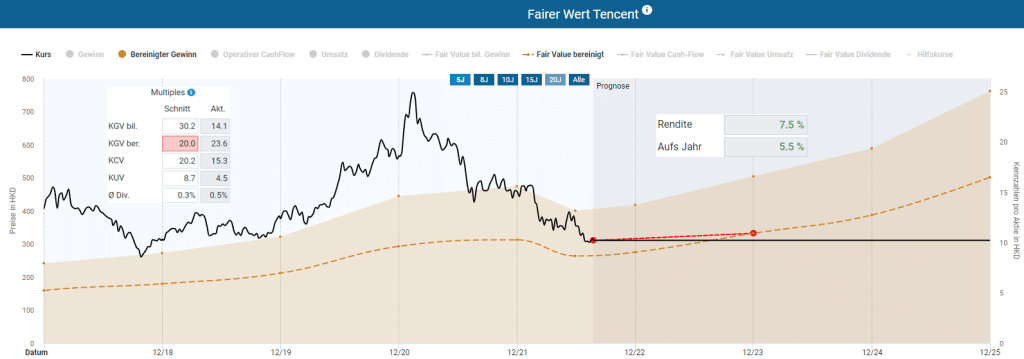

Die Dynamische Aktienbewertung des Aktienfinders ermittelt den fairen Wert der Tencent Aktie und sagt aus, ob die Aktie gemessen an der historischen Bewertung aktuell über- oder unterbewertet ist. Im Aktienfinder kann der Fair Value auf den bilanzierten Gewinn, den bereinigten Gewinn, den operativen Cash-Flow, den Umsatz oder die Dividende berechnet werden. Welche Kennzahl für die Bewertung der Tencent Aktie am besten geeignet ist, erfährst du im nachfolgenden Unterkapitel.

So wird die Tencent Aktie bewertet

Für die Bewertung der Tencent Aktie eignet sich der bereinigte Gewinn, der um Sondereffekte bereinigt ist. Ergänzend kannst du auch den fairen Wert des operativen Cash-Flows heranziehen. Für die potenzielle Renditeerwartung wird die Bewertung der letzten zehn Geschäftsjahre herangezogen. So bewertete der Markt die Tencent Aktie im Schnitt der letzten zehn Jahre mit einem fairen Wert von 33,1 auf Basis des bereinigten Gewinns. Auf den ersten Blick scheint die Tencent Aktie bei dieser Herangehensweise unterbewertet zu sein.

Die neue Realität in China bremst das Gewinnwachstum von Tencent jedoch deutlich aus. Letztlich ist diese politische Thematik ein unkalkulierbares Risiko, welches jeder für sich selbst abschätzen sollte, und findet daher keinen Einfluss in das nachfolgende Bewertungsszenario.

Bei der Dynamischen Aktienbewertung der Tencent Aktie habe ich mich aufgrund des nachlassenden Gewinnwachstums entschieden, den durchschnittlichen fairen Wert von 33,1 auf konservative 20 zu korrigieren. Mit diesem fairen Wert ergibt sich bis Ende des Geschäftsjahres 2023 inklusive der niedrigen Dividende eine annualisierte Renditeerwartung von 5,5 Prozent.

So hoch ist das Renditepotenzial

Basierend auf der konservativen Bewertung ergibt sich für die nächsten Jahre die folgende jährliche durchschnittliche Renditeerwartung aus Kursgewinn plus Dividende. Bei einem Kurs von 290 USD ist bis Ende 2024 ein Renditepotenzial von 12,9 Prozent pro Jahr zu erwarten. Setze ein Kauflimit im Aktienfinder, um den bei einem Rücksetzer den günstigen Einstieg nicht zu verpassen.

| Kaufkurs in HKD | Rendite p.a. bis 12/2023 | Rendite p.a. bis 12/2024 | Rendite p.a. bis 12/2025 |

| 350,00 | -3,9% | 5,2% | 12,5% |

| 340,00 | -1,6% | 6,5% | 13,3% |

| 330,00 | 0,8% | 7,7% | 14,1% |

| 320,00 | 3,1% | 9,0% | 14,9% |

| 310,00 | 5,5% | 10,3% | 15,7% |

| 300,00 | 7,9% | 11,6% | 16,5% |

| 290,00 | 10,2% | 12,9% | 17,3% |

| 280,00 | 12,6% | 14,1% | 18,1% |

| 270,00 | 14,9% | 15,4% | 18,9% |

| 260,00 | 17,3% | 16,7% | 19,7% |

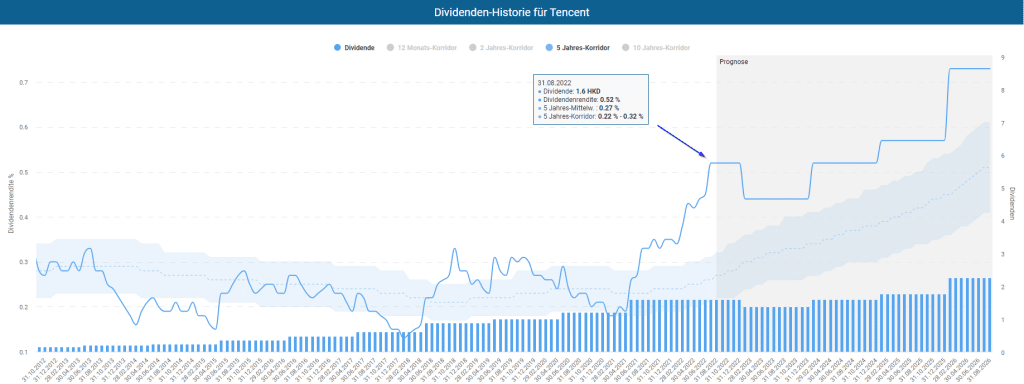

Wie attraktiv ist die Tencent Dividende?

Der Dividenden-Turbo zeigt für die Tencent Aktie einen 5-Jahres-Mittelwert der Dividendenrendite von 0,27 Prozent an. Aktuell beträgt die Dividendenrendite 0,52 Prozent, womit der Dividenden-Turbo auf eine günstige Kaufgelegenheit hinweist. Eine hohe Dividende ist dies im Vergleich zu vielen anderen Dividenden-Aktien trotzdem nicht.

So schneidet Tencent in der Aktienfinder Scorecard ab

Die Aktienfinder Scorecard gibt die Attraktivität einer Aktie für die drei beliebtesten Anlagestrategien wieder. Bei der Dividendenertrags-Strategie setzt du auf hohe Dividenden von Anfang an, bei der Dividendenwachstums-Strategie auf dynamisches Dividendenwachstum und bei der Gewinnwachstums-Strategie auf hohe Kursgewinne. Während einige Aktien für mehrere Strategien geeignet sind, schneiden andere Aktien nur bei einer oder auch keiner Anlagestrategie gut ab. Allen Anlagestrategien ist gemein, dass sie auf Qualitätsaktien mit langfristigem Gewinnwachstum setzen. In diesem Artikel stellen wir die Aktienfinder Scorecard vor.

Fundamental erreicht die Tencent Aktie für alle drei definierten Strategien hohe Scores, was an den starken Fundamentaldaten der Vergangenheit liegt. Sogar bei einer Dividendenertrags-Strategie kommt Tencent noch auf einen Score von 7. Da die Aktienfinder Scorecard wie alle fundamentalen Rankings überwiegend auf Vergangenheitswerten basiert, ist in diesem Fall Vorsicht angebracht.

Fazit – Die KP hat Tencents Potential zerstört

Tencent passt sich der neuen Doktrin der chinesischen Staatsführung an und setzt nun auf Profitabilität statt Wachstum. Die politische Einflussnahme hat das enorme Wachstumspotenzial von Tencent weitgehend zerstört. Sollte Tencent trotz aller Widrigkeiten im Metaverse oder anderen Geschäftsfeldern neues Wachstum erzielen, droht erneute Regulierung. Auch in der westlichen Welt werden die US-Tech-Giganten reguliert, stehen dort aber unter dem Schutz des Rechtsstaats. Ob Tencent noch investierbar ist, entscheidet jeder Investor für sich. Ich werde meine Tencent Aktien verkaufen, um das frei gewordene Kapital in eine Qualitätsaktie in einem Rechtsstaat zu investieren.

6 Antworten

Die Ergebnisse der letzten drei Monate sind aufgrund des schwierigen Klimas besonders aufschlussreich. Die Kategorie „Online-Werbung“ ist hauptsächlich für den Rückgang des Quartalsumsatzes um 18 % im Vergleich zum Vorjahr verantwortlich.

Hallo David,

dein Beitrag ist schon etwas älter, aber ich denke die Thematik immer noch aktuell.

Neben der politischen Einflussnahme ist mE noch ein anderer Punkt sehr wichtig, welcher grundlegender Natur der chinesischen Regulatorik ist – und zwar die Organisation einiger chinesischer Unternehmen aus „sensiblen“ Sektoren, wie Internet und Technologie als sogenannte VIE-Struktur (Variable Interest Entity).

Unternehmen, wie die BAT-Unternehmen sind als VIE-Struktur organisiert, weil eine direkte Beteiligung im Sinne eines „Besitzanteils eines Unternehmens“ verboten oder stark eingeschränkt ist. Als Aktionär der Tencent Aktie ist man somit eigentlich nicht direkt am Unternehmen in vollem Umfang beteiligt, sondern über eine Holding-Gesellschaft, welche oft im Ausland (zB den Cayman-Inseln) registriert ist. Diese ausländische (Tencent)-Holding nimmt über vertragliche Vereinbarungen Einfluss auf die chinesische VIE (= operatives oder „echtes“ Tencent-Unternehmen).

Die Risiken dabei sind natürlich, dass entsprechende vertragliche Vereinbarungen stark abhängig von der chinesischen Regulatorik sind. Neben der grundsätzlichen Komplexität solcher Verträge und wahrscheinlich auch der fehlenden vollständigen Transparenz in jener ist das aus meiner Sicht neben der Analyse des operativen Geschäfts und des chinesischen Umfeldes ein grundsätzlicher Punkt, den es zu beachten gilt.

Inwiefern haben die Erkenntisse deines Beitrags und eventuell auch die Tatsache, dass die Tencent-Aktie eben keine klassische direkte Beteiligung an dem Unternehmen ist, Auswirkung auf das Starterdepot, welches in Tencent investiert?

Für Einsteiger, die in das Starterdepot investieren, würde ich hier eventuell eine bessere Alternative mit weniger Unsicherheit und Risiko auf der einen Seite und mehr Transparenz auf der anderen Seite vorschlagen.

Besten Dank vorab und viele Grüße!

Hallo,

danke für deinen ausführlichen Hinweis zu den rechtlich-politischen Risiken durch die VIE-Struktur. Damit habe ich mich in der Vergangenheit auch schon beschäftigt. Ich werde in Kürze auf unserem YouTube-Kanal eine Entscheidung bzgl. des Verbleibs von Tencent im Starterdepot bekannt geben!

https://www.youtube.com/@Aktienfinder/videos

Lieben Gruß,

Torsten

Hallo Torsten,

vielen Dank für deine Antwort! Ich habe dein Update heute verfolgt – und bin deshalb nochmal zu diesem Post zurückgekehrt. Dein Update gefällt mir gut (natürlich auch, weil ich mich persönlich darüber freue, dass es sich mit meiner Einschätzung deckt und z.B. auch nochmal den Struggle der Pro-Contra-Argumentation aufzeigt ->Pro: dass rein fundamental die Tencent-Aktie interessant bewertet ist – darauf bist du die letzten Sekunden des ersten Teils des Update-Videos auch nochmal eingegangen).

Übrigens – ganz unabhängig von Tencent (denn zuletzt habt ihr auch weitere Aktien ausgetauscht) finde ich es super, wie schnell ihr auf Marktänderungen eingeht und das Starterdepot somit eben dynamisch/lebendig haltet!

Danke für die schnelle Reaktion!

Liebe Grüße,

Marcel

Tip top Artikel. Danke dafür! Dadurch ist ein weiterer deutlicher Mehrwert für die Abonnenten entstanden, und bei Kauf- und Verkaufsentscheidungen eine zusätzliche Guidance / Input zu erhalten, die auf Wunsch genutzt werden kann.

Kleine Anmerkung: Evtl könnte es Sinn machen, den Parameter „Kurzfristige Gewinnerwartung“ (stärker) in den Gesamtscore einfließen zu lassen. Eine 9 bei Tencent könnte auf den ersten Blick den Eindruck erwecken, dass das Unternehmen weiterhin starken Wachstumscharakter aufweist, was nicht der Fall ist. Detail sind ja im Text drin – super. Aber evtl auch in der Score Berechnung berücksichtigen.

Weiter so mit Eurer Top Arbeit. 🙂

VG,

Stefan.

Hi Stefan,

lieben Dank für das klasse Feedback!

Die Gewichtung in der Scorecard ist bei Einzelfällen wie Tencent in der Tat ein schmaler Grad. Wir haben uns entschieden, die Scorecard standardisiert mit immer der gleichen hinterlegten Gewichtung anzuwenden. Ansonsten hätte die Scorecard kein festes Fundament, um Unternehmen miteinander zu vergleichen und wir könnten zumindest theoretisch die Scores zu sehr nach eigenem Belieben „manipulieren“.

Das Problem bei Tencent ist natürlich wie beschrieben, dass die Wachstumsraten aus der Vergangenheit so nicht mehr erfüllbar sind. Dies aber direkt bei den Scores abzubilden ist aktuell nicht möglich.

Trotzdem werden wir im Laufe der Zeit die Scorecard bezüglich der Kriterien und deren Gewichtung nochmal neu prüfen. Wir möchten die Scorecard natürlich stetig weiterentwickeln 🙂

Grüße nach München

David