Wir präsentieren die 50 Dividenden-Aktien mit dem größten Potenzial für deinen langfristigen Vermögensaufbau inklusive passivem Einkommen und Kursgewinnen. Bei der Ermittlung der Top 50 Dividenden-Aktien stützen wir uns auf unsere über 150.000 Mitglieder, die auf der Suche nach ausschüttenden Qualitätsaktien im Aktienfinder fündig geworden sind. Das Ergebnis ist eine einzigartige Liste mit Mehrwert für alle Aktionäre, die es auf langfristig steigende Kurse und Dividenden abgesehen haben.

Dabei liefern wir nicht nur die Aktien, sondern verraten dir anhand der Kauflimits unserer Mitglieder auch, welche Aktien ganz oben auf dem Kaufzettel stehen und zu welchem Preis die Aktien entsprechend der Kauflimits kaufenswert sind. Anschließend pickt unser erfahrener Analyst drei Aktien heraus, die er für besonders spannend hält, und analysiert diese Aktien im Detail.

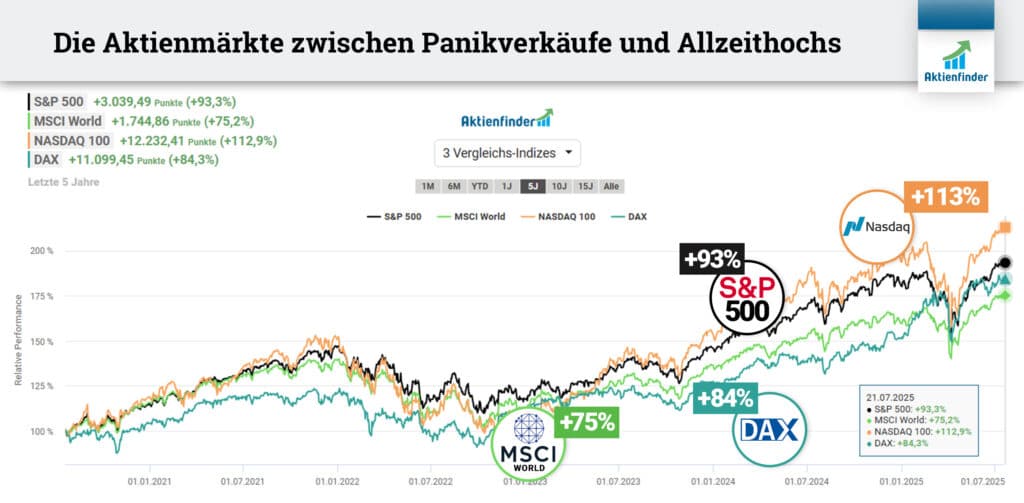

Trotz Allzeithochs Panikverkäufe am Aktienmarkt

Die Kurse steigen und große Indizes wie der Nasdaq, der S&P 500 oder der Dax notieren auf Allzeithoch. Dabei wird leicht übersehen, dass es auch innerhalb der letzten Monate immer wieder zu Rückschlägen kam. Störfeuer wie die erratische US-Zollpolitik, die eskalierende Gewalt im Nahen Osten und der nicht enden wollende Krieg in der Ukraine sorgen am Aktienmarkt immer wieder für Unsicherheit. So durchlebten wir im April heftige Kurseinbrüche bei allen bedeutenden Leitindizes aufgrund des aufflammenden Handelskriegs, was bei vielen Börsianern zu großer Verunsicherung und anschließenden Panikverkäufen führte.

Erspare dir eine solche Erfahrung, indem du in Qualitätsaktien investierst und von deinen Investments überzeugt die Nerven bewahrst. Nutze für die Suche nach Qualitätsaktien den Aktienfinder und lass dich von unseren Echtgeld-Depots inspirieren. In den Echtgeld-Depots zeigen wir dir seit über 5 Jahren, wie du in der Praxis in Qualitätsaktien investierst.

So machst du dein Depot krisenfest

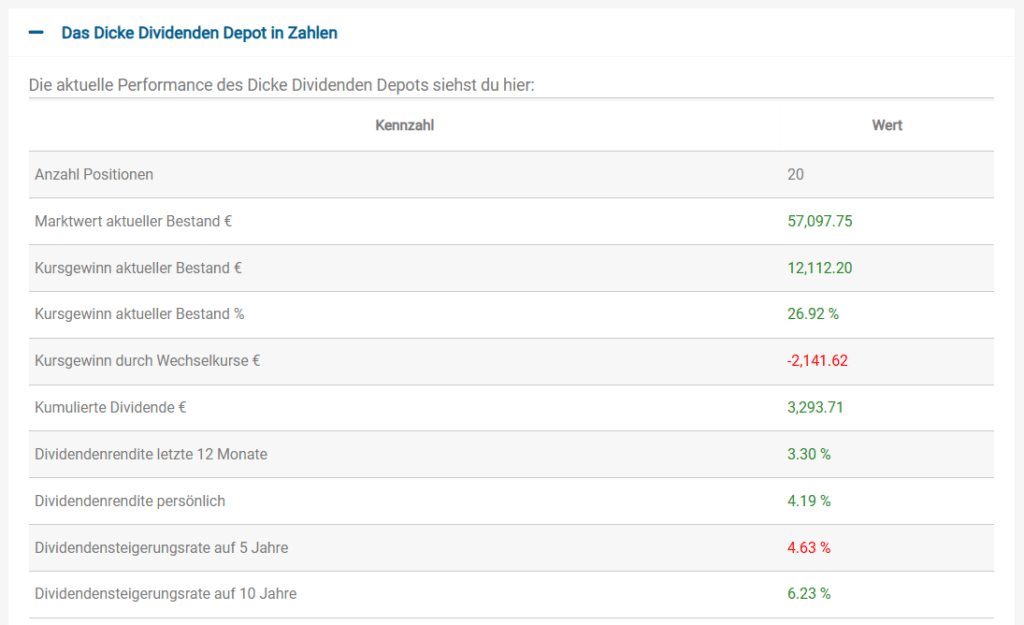

Depots mit Qualitätsaktien sind krisenfest. Wie krisenfest, zeigt das Dicke Dividenden Depot, das wir als Echtgeld-Depot im Januar 2023 aufgelegt haben. Mit dem Dicke Dividenden Depot investieren wir ausschließlich in Qualitätsaktien mit hoher Dividendenrendite und zeigen so, wie erfolgreiches Investieren in Aktien mit hoher Dividende funktioniert. So liegt die aktuelle Dividendenrendite des Depots bei 3,3 Prozent und auf unsere Kaufkurse bezogen sogar bei 4,2 Prozent, was einer gelungenen Kombination aus Dividendenwachstum und Kursgewinnen zu verdanken ist. Insgesamt sind wir mit dem Depot 27 Prozent im Plus. Dabei ist zu berücksichtigen, dass wir mit Hilfe von Sparplänen jeden Monat Aktien nachkaufen und sich deshalb bei steigenden Kursen unser durchschnittlicher Einstiegskurs bei jeder Ausführung erhöht. Die sogenannte annualisierte zeitgewichtete Rendite bereinigt diesen Effekt und liegt laut unserem Tracking auf Portfolio Performance bei stolzen 18 Prozent!

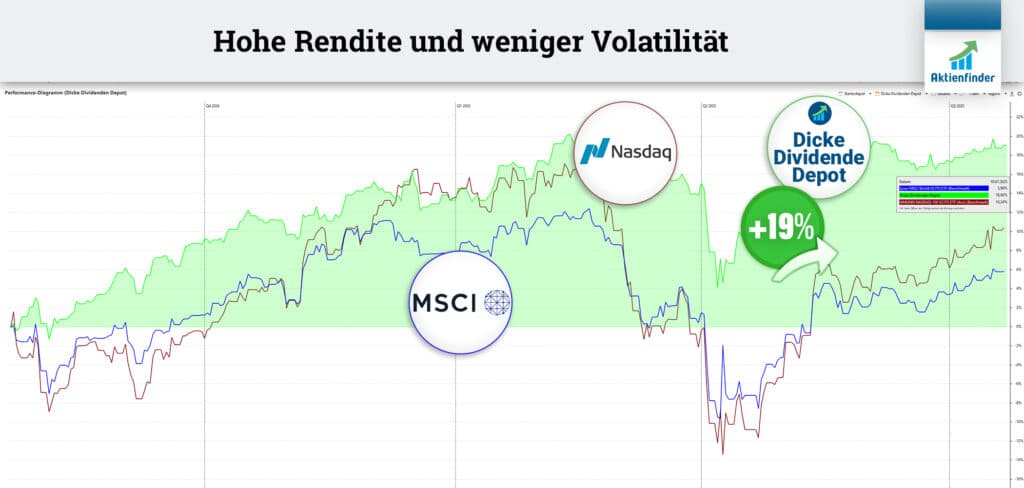

Dividenden-Aktien schlagen den MSCI World!

In den letzten 12 Monaten zahlte sich der Fokus auf „Dicke Dividenden“ gleich doppelt aus. Das Dicke Dividenden Depot ist mit 19 Prozent im Plus und schlägt damit nicht nur den MSCI World, sondern auch nun den NASDAQ 100. Zugleich geht die Outperformance des Dicke Dividenden Depots mit einer deutlich niedrigeren Volatilität einher. Das liegt unter anderem am Klumpenrisiko von US- und Tech-Aktien, das viele ETF-Investoren unbewusst eingehen. Dies erklärt zugleich die überraschend hohe Volatilität eines vermeintlich diversifizierten Weltindex, die nahezu der des NASDAQ 100 entspricht.

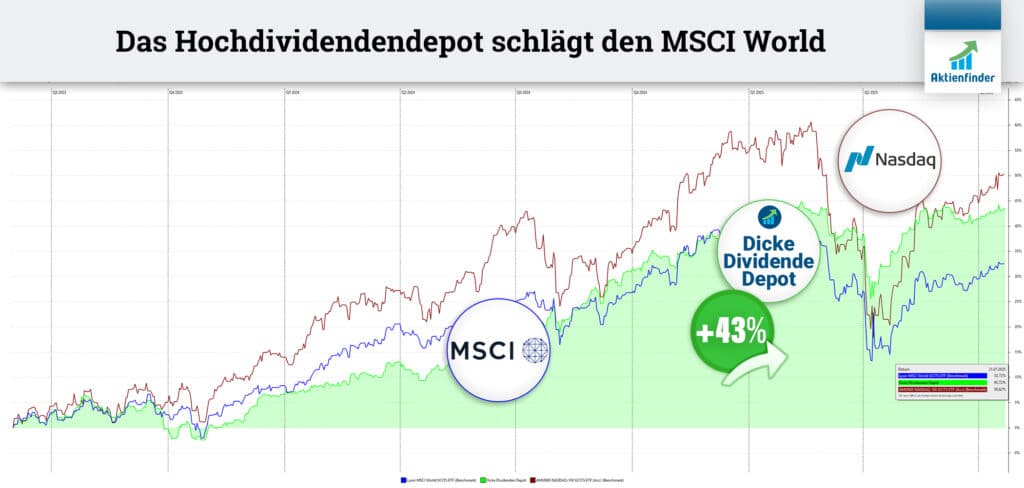

Und auch seit der Auflegung des Echtgeld-Depots kann sich die Performance mehr als sehen lassen. Mit einer Rendite von 43 Prozent schlägt das Dicke Dividenden Depot den MSCI World mit 33 Prozent. Nur der NASDAQ 100 ist besser, allerdings geht dies mit einer sehr hohen Volatilität einher.

Dass wir mit dem Dicke Dividenden Depot sogar den MSCI World outperformten, freut uns natürlich sehr. Erwartet oder sogar geplant war dies mit einem Hochdividendendepot selbstverständlich nicht. Unser langfristiges Ziel ist es, uns gemeinsam mit der Community über hohe Dividenden bei niedrigen Kursschwankungen und attraktiver Gesamtrendite zu freuen.

Mit Qualität durch alle Börsenphasen

Das Investieren in solide Dividenden-Aktien zahlt sich aus! Das Dicke Dividenden Depot zeigt, dass langfristiger Erfolg an der Börse kein Zufall, sondern mit Hilfe von Qualitätsaktien und dem Aktienfinder planbar ist. Auch in Zeiten von Börsenturbulenzen sorgt das Dicke Dividenden Depot im Vergleich zu vielen gängigen Weltindizes für einen ruhigen Schlaf.

Die einzigartige Liste der Top 50 Dividenden-Aktien

Die nun folgende Liste der Top 50 Dividenden-Aktien eignet sich ebenfalls hervorragend für ein Erfolgsdepot gespickt mit hochwertigen Dividenden-Aktien. Die finale Entscheidung für oder gegen eine Aktie solltest du jedoch selbstständig mit Hilfe eines Tools wie dem Aktienfinder treffen, wo du jeden Kaufkandidaten entsprechend deiner Anlagestrategie fundamental analysieren und bewerten kannst.

Wie du eine Aktie analysierst, zeigen wir dir nach der Liste der Top 50 Dividenden-Aktien am Beispiel von drei ausgewählten Titeln, die nun als vermeintlich günstig bewertet gelten. Die drei Aktien bieten Dividendenrenditen zwischen 2,4 und 3,2 Prozent sowie zusätzliches Potenzial auf zukünftige Kursgewinne.

Die 10 beliebtesten Dividenden-Aktien im Sommer 2025

Und das sind die 10 beliebtesten Dividendenzahler aus der Liste der Top 50 Dividenden-Aktien im Sommer 2025. Die Liste basiert auf den hinterlegten Kauflimits unserer 150.000 Mitglieder, die sich in der Vergangenheit als ein wertvoller Datenschatz mit günstigen Kaufgelegenheiten erwies. Mit 1.101 hinterlegten Kauflimits geht der erste Platz an die PepsiCo Aktie, die bereits im Frühling die zweitbeliebteste Dividenden-Aktie im Aktienfinder war. Die Aktie von LVMH hat mit PepsiCo den Spitzenplatz getauscht und befindet sich nun auf Platz 2. Nur 2 Kauflimits haben den Unterschied gemacht. Danach hat Johnson & Johnson Aktie mit insgesamt 1.022 Kauflimits vor der McDonald's Aktie die Nase vorn. Als Aufsteiger hat es mit einem großen Sprung die Aktie von Procter & Gamble in die Top 10 geschafft. Die Aktie notiert aktuell 14 Prozent unter ihrem Allzeithoch und tauchte nun auf den Kaufzetteln von noch mehr Mitgliedern auf.

Die Top 50 Dividenden-Aktien im Sommer 2025

Jetzt aber zur vollständigen Liste der Top 50 Dividenden-Aktien als einzigartige Anlaufstelle für alle, die sich mit den besten Dividendenzahlern der Welt ein passives Einkommen aufbauen möchten:

| Platz | Platz +/- | Aktie | Land | Kauflimits | Dividende (Ø Wachstum) | Ø Kauflimit in € |

Abschlag |

| 1 | +1 | PepsiCo | 1101 | 3,9% (+7%) | 124,13 | -2,2% | |

| 2 | -1 | LVMH | 1099 | 2,8% (+16%) | 532,94 | -13,7% | |

| 3 | +0 | Johnson & Johnson | 1022 | 3,1% (+5%) | 129,08 | 8,4% | |

| 4 | +2 | McDonald's | 1009 | 2,4% (+8%) | 225,22 | 11,2% | |

| 5 | -1 | ASML | 971 | 1,0% (+23%) | 597,12 | 4,3% | |

| 6 | -1 | Realty Income | 967 | 5,7% (+3%) | 47,97 | 0,7% | |

| 7 | +4 | Procter & Gamble | 873 | 2,7% (+6%) | 123,93 | 6,7% | |

| 8 | +1 | Coca-Cola | 862 | 2,8% (+5%) | 51,98 | 13,5% | |

| 9 | +1 | Union Pacific | 819 | 2,4% (+8%) | 179,21 | 7,4% | |

| 10 | -2 | DHL Group | 800 | 4,8% (+12%) | 35,01 | 10,0% | |

| 11 | +1 | Home Depot | 774 | 2,5% (+10%) | 267,31 | 14,4% | |

| 12 | +3 | Visa | 766 | 0,7% (+15%) | 254,70 | 15,3% | |

| 13 | +7 | Nestlé | 732 | 4,0% (+3%) | 85,57 | -3,6% | |

| 14 | +8 | Unilever | 721 | 3,4% (+1%) | 46,33 | 9,3% | |

| 16 | +1 | American Tower | 684 | 2,9% (+9%) | 166,62 | 14,2% | |

| 17 | -1 | Diageo | 669 | 4,2% (+3%) | 25,37 | -15,7% | |

| 18 | +3 | Danaher | 667 | 0,6% (+12%) | 168,66 | -4,6% | |

| 19 | +22 | Nike | 653 | 2,1% (+11%) | 62,07 | 2,2% | |

| 20 | +3 | Starbucks | 650 | 2,6% (+9%) | 70,68 | 11,0% | |

| 22 | +15 | Novo Nordisk | 632 | 2,8% (+26%) | 59,78 | -8,6% | |

| 23 | +1 | Rio Tinto | 630 | 6,7% (+1%) | 51,08 | 4,1% | |

| 24 | +5 | Automatic Data Processing | 625 | 2,0% (+13%) | 213,89 | 17,1% | |

| 25 | -6 | Bechtle | 593 | 1,8% (+14%) | 35,04 | 11,7% | |

| 27 | +13 | Salesforce | 588 | 0,6% (-) | 210,58 | 6,3% | |

| 26 | +5 | Accenture | 588 | 2,1% (+14%) | 237,49 | 1,9% | |

| 28 | +7 | Zoetis | 581 | 1,3% (+23%) | 131,37 | -4,0% | |

| 29 | +46 | Fastenal | 576 | 1,9% (+12%) | 38,81 | 1,6% | |

| 30 | +3 | L'Oreal | 575 | 1,9% (+14%) | 332,01 | 8,5% | |

| 31 | -5 | Linde | 565 | 1,2% (+10%) | 352,22 | 12,6% | |

| 32 | -2 | The Hershey Company | 553 | 3,1% (+14%) | 143,40 | 5,3% | |

| 33 | +3 | Amgen | 550 | 3,1% (+9%) | 219,03 | 13,6% | |

| 34 | +4 | Thermo Fisher Scientific | 545 | 0,4% (+16%) | 376,06 | -8,3% | |

| 35 | -8 | Apple | 538 | 0,5% (+5%) | 153,96 | 15,5% | |

| 36 | -29 | Microsoft | 537 | 0,6% (+10%) | 332,81 | 23,9% | |

| 38 | +1 | MSCI | 534 | 1,2% (+22%) | 429,03 | 13,4% | |

| 39 | -14 | General Mills | 518 | 4,9% (+4%) | 48,29 | -14,6% | |

| 40 | +3 | BASF | 510 | 5,2% (-8%) | 42,34 | 2,6% | |

| 41 | +5 | T. Rowe Price Group | 501 | 4,8% (+8%) | 88,05 | 1,9% | |

| 42 | +26 | Church & Dwight | 499 | 1,2% (+5%) | 72,97 | 11,8% | |

| 43 | +2 | Illinois Tool Works | 493 | 2,4% (+7%) | 188,61 | 13,6% | |

| 44 | +21 | Waste Management | 491 | 1,4% (+9%) | 161,26 | 16,5% | |

| 45 | +11 | CVS Health | 485 | 4,3% (+7%) | 51,02 | 3,4% | |

| 46 | +2 | AbbVie | 484 | 3,5% (+8%) | 128,57 | 18,9% | |

| 47 | +4 | Mastercard | 468 | 0,5% (+15%) | 408,76 | 14,0% | |

| 48 | +22 | Colgate-Palmolive | 461 | 2,4% (+4%) | 67,35 | 9,3% | |

| 49 | +8 | Lockheed Martin | 457 | 2,8% (+7%) | 362,26 | 8,2% | |

| 50 | +0 | Comcast | 457 | 3,7% (+9%) | 30,99 | -3,3% |

Die Auswertung zeigt die Top 50 Dividenden-Aktien unserer über 150.000 Mitglieder inklusive hinterlegter Kauflimits für den Sommer 2025. Die verlinkte Aktie führt direkt zum Dividenden-Profil. Angezeigt werden die Anzahl der Kauflimits und die aktuelle Dividendenrendite. Hinter der Dividendenrendite geben wir in Klammern das durchschnittliche Dividendenwachstum pro Jahr der letzten 5 Jahre an. Liegt das Dividendenwachstum über 5 Prozent, ist die Zelle grün eingefärbt. Die Spalte "Ø Kauflimit in €" gibt das durchschnittliche Kauflimit an, bei dem der hinterlegte Preis-Alarm unserer Mitglieder ausgelöst wird. Der Abschlag ist die prozentuale Differenz des Aktienkurses gegenüber dem durchschnittlichen Kauflimit.

Die Top 10 Aktien mit hohem Dividendenwachstum

Dein passives Einkommen ist der Inflation nur mit entsprechend hohem Dividendenwachstum voraus. Deshalb präsentieren wir dir hier die 10 Aktien mit dem höchsten Dividendenwachstum pro Jahr innerhalb der letzten fünf Jahre.

Die Top 10 Aktien mit hoher Dividende

Bis sich hohes Dividendenwachstum auszahlt, dauert es seine Zeit. Eine Alternative ist die hohe Dividende von Anfang an. Aus den Top 50 Dividenden-Aktien findest du hier die 10 Aktien mit der höchsten Dividende, ermittelt anhand der kumulierten ausgeschütteten Dividenden innerhalb der letzten 12 Monate.

Top 50 Dividenden-Aktien im Sommer 2025

Und nun die Analysen zu den 3 Dividenden-Aktien, die wir aktuell für besonders spannend halten und die zudem günstig bewertet sind. Unser langjähriger Analyst Aktionieur hat die Aktien fundamental analysiert und beurteilt das Renditepotenzial aus Kursgewinnen und Dividenden. Am Ende jeder Analyse verraten wir euch auch, wer von uns und welche Echtgeld-Depots in die jeweilige Aktie investiert sind. Los geht es mit der Aktie von McDonald’s!

Die McDonald‘s Aktie – Qualitätsaktie günstig bewertet?

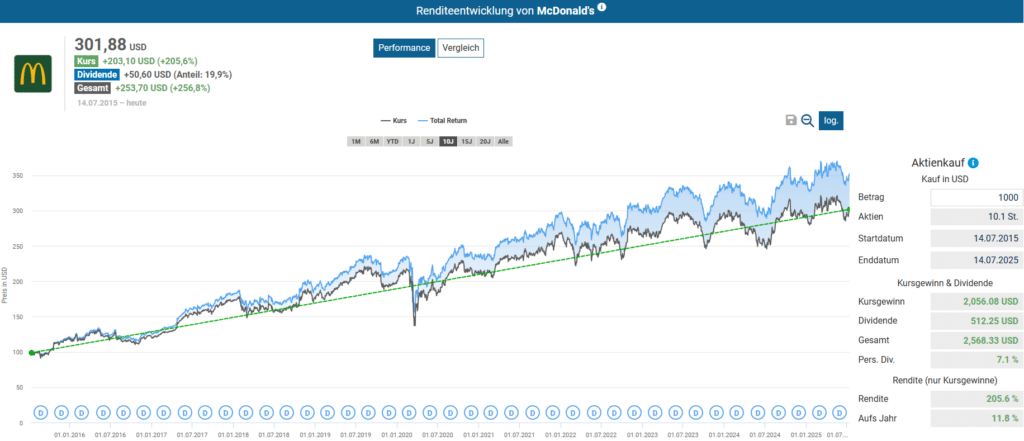

McDonald’s ist mit über 43.000 Restaurants der umsatzstärkste Fast-Food-Konzern der Welt, von dessen Erfolgsstory auch in jüngster Vergangenheit die Aktionäre profitierten. Wer vor 10 Jahren in die McDonald’s Aktie investiert hat, erzielte eine jährliche Rendite von 11,8 Prozent und freut sich inzwischen über eine persönliche Dividendenrendite von 7,1 Prozent. In der Liste der Top 50 Dividenden-Aktien liegt die sehr beliebte McDonald's Aktie auf Platz 4 mit insgesamt 1.009 Kauflimits.

Bleibt die McDonald’s Aktie weiter ein Garant für Kursgewinne und steigende Dividenden und welches Renditepotenzial verspricht die Aktie auf dem aktuellen Kursniveau?

Wie rentabel ist das Geschäftsmodell von McDonald‘s?

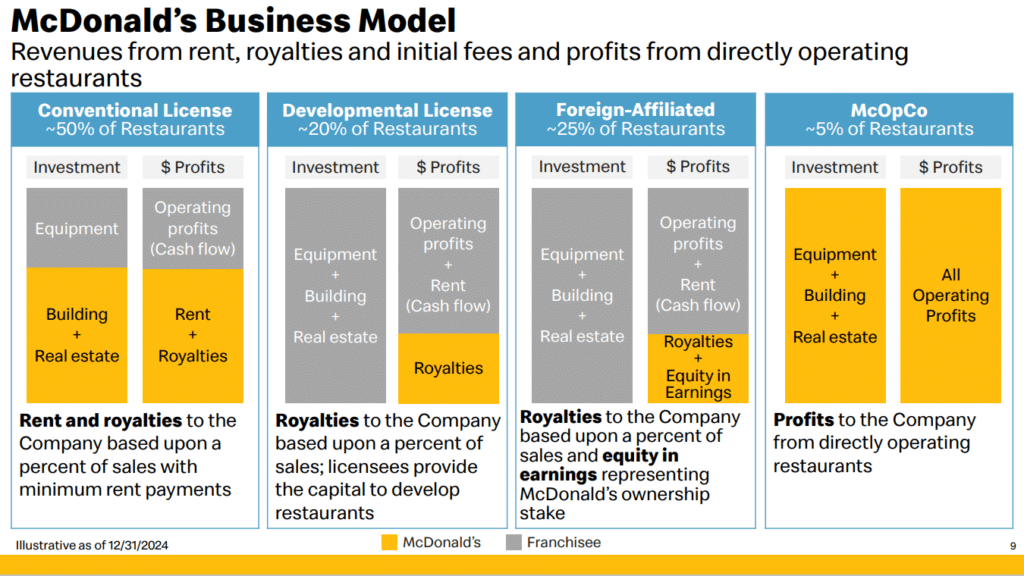

Inzwischen werden 95 Prozent der weltweit über 43.000 McDonald’s-Restaurants im Franchise-Modell betrieben. Bei der Hälfte davon ist McDonald’s Eigentümer der Immobilien und erhält vom Franchisenehmer Lizenzgebühren sowie Mieteinnahmen. Bei 20 Prozent der Restaurants finanzieren die Franchisenehmer die Immobilien selbst und McDonald’s erhält Lizenzgebühren, die sich nach dem erzielten Restaurantumsatz richten. Ein Viertel der Standorte sind sogenannte Foreign-Affiliated-Restaurants, an denen McDonald’s eine Beteiligung hält, ohne diese direkt zu betreiben. Neben Lizenzgebühren erhält McDonald’s auch Gewinnanteile aus dieser Beteiligung. 5 Prozent der Restaurants werden von McDonald’s selbst betrieben. McDonald’s erzielt hier direkte operative Gewinne aus dem Verkauf von Produkten. Das Franchise-Geschäft erzielt deutlich höhere Margen, weshalb McDonald’s in den letzten 10 Jahren sein Geschäftsmodell stärker auf Lizenzeinnahmen mit Franchisenehmern ausgerichtet hat. Diese Struktur ermöglicht eine globale Skalierung mit geringem Kapitalaufwand, da der Großteil der Expansion durch Franchisenehmer finanziert wird. Gleichzeitig erzielt das Unternehmen stabile Einnahmen aus Miete, Gebühren und Beteiligungen.

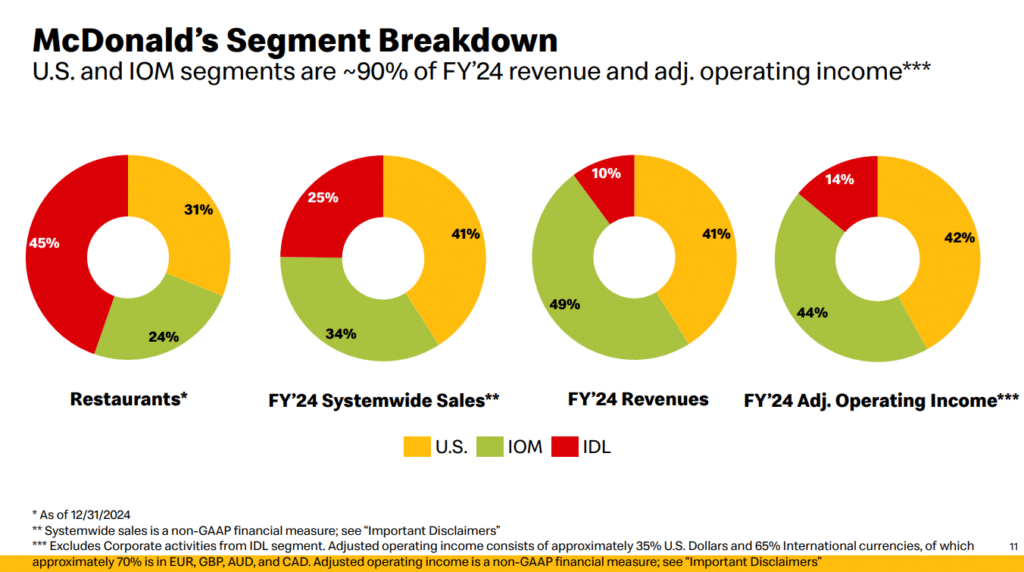

Das US-Segment und die etablierten internationalen Märkte (IOM – International Operated Markets) machen 90 Prozent des Umsatzes und 86 Prozent des operativen Gewinns von McDonald’s aus. Zu den IOM zählen 19 Märkte, darunter Großbritannien, Deutschland, Frankreich, Kanada und Australien. In den USA liegt der Franchise-Anteil bei 95 Prozent, bei den etablierten internationalen Märkten bei 89 Prozent. Zum Segment der entwickelten internationalen Märkte (IDL – International Developmental Licensees & Corporate) gehören 75 Märkte, darunter Brasilien, China und Japan. In diesem Segment werden 99 Prozent der Restaurants im Franchise betrieben, wodurch McDonald’s in diese Länder mit nur wenig Kapitalbedarf schneller expandieren kann.

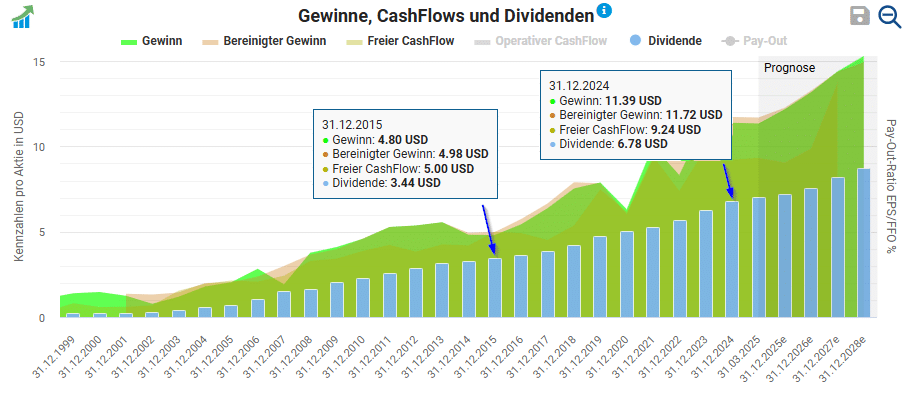

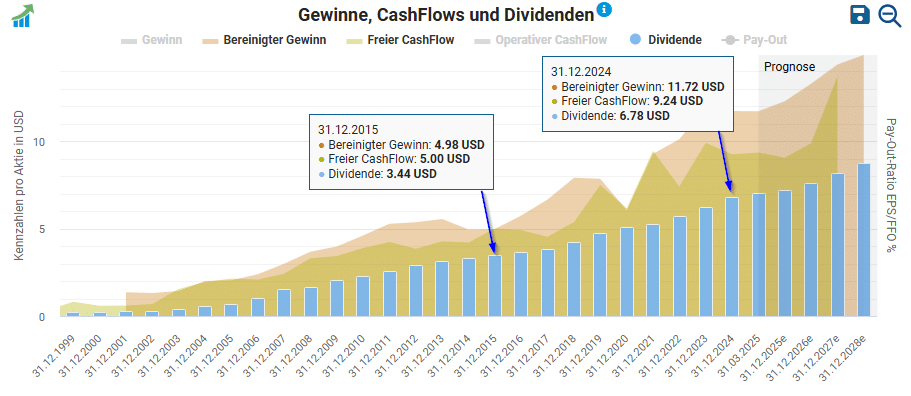

In den letzten Geschäftsjahren stagnierte der Gewinn von McDonald’s auf einem hohen Niveau. Der bereinigte Gewinn lag im letzten Geschäftsjahr bei 11,72 US-Dollar pro Aktie und war damit leicht niedriger als der Rekordgewinn des Vorjahres mit 11,94 US-Dollar. Dieser leichte Gewinnrückgang ist unter anderem auf eine rückläufige Kundenfrequenz bei preissensiblen Verbrauchern zurückzuführen. Zudem kam es im Oktober 2024 zu einem E.-coli-Ausbruch, bei dem 104 Personen erkrankten und eine Person starb. Diese Erkrankungen wurden mit zugelieferten Zwiebeln in Quarter-Pounder-Burgern in Verbindung gebracht, was insbesondere in den betroffenen 14 US-Bundesstaaten zwischenzeitlich zu einem erheblichen Rückgang der Kundenfrequenz geführt hatte. Zudem belasteten Boykottmaßnahmen im Zusammenhang mit dem Nahost-Konflikt besonders das Geschäft in der Nahost-Region. Inzwischen hat sich das dortige Geschäft wieder erholt, doch erwartet CEO Chris Kempczinski keine vollständige Normalisierung, solange der Konflikt im Nahen Osten andauert. Trotz des zuletzt heftigen Gegenwinds erwarten die Analysten für das laufende Geschäftsjahr aber wieder einen neuen Rekordgewinn in Höhe von 12,27 US-Dollar.

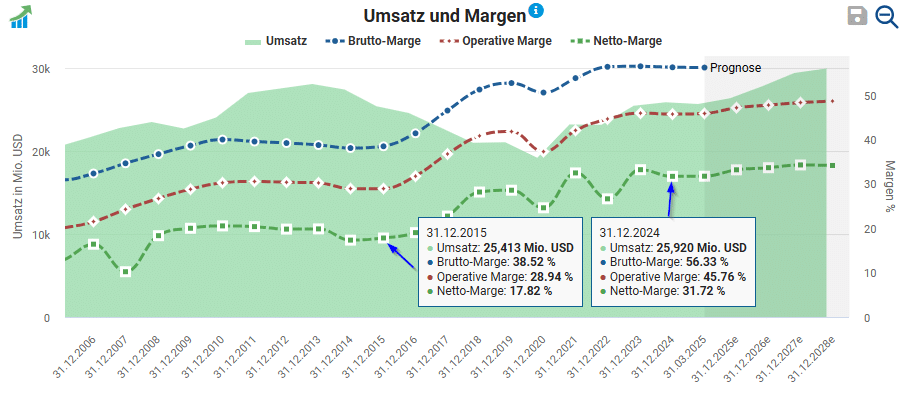

Die Umsatz- und Margenentwicklung zeigt, wie im Zuge des Strategiewechsels die Margen stiegen, während die Umsätze fielen, da die Umsätze der in Franchise-betriebenen Restaurants nicht mehr länger als Umsätze von McDonald‘s erfasst werden. Der Umsatz liegt auf dem Niveau von 2015, während der Gewinn pro Jahr seitdem um 9,7 Prozent gestiegen ist. Gleichzeitig konnte die operative Marge von 28,9 Prozent im Jahr 2015 auf aktuell 45,9 Prozent erhöht werden.

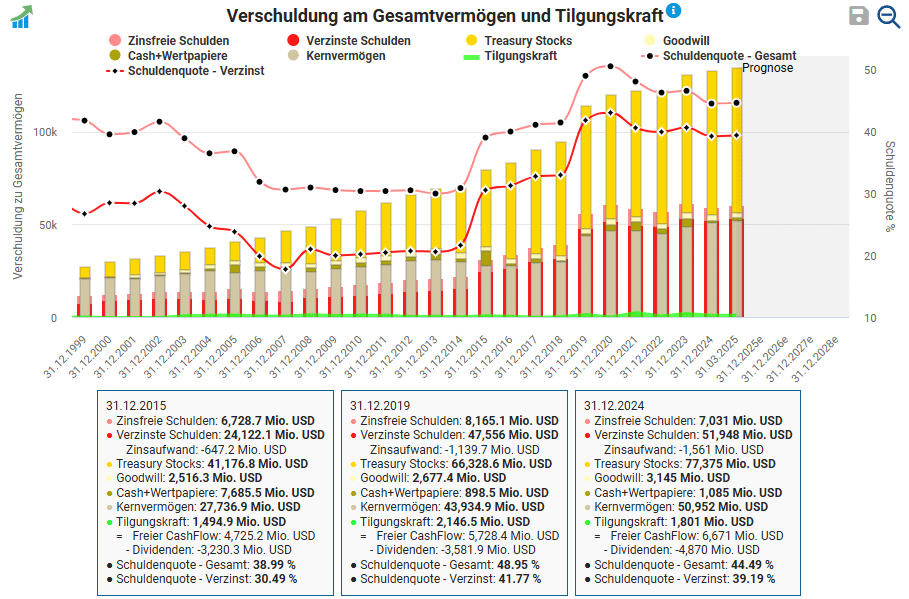

Seit vielen Jahren verfolgt McDonald's eine Strategie, die stark auf die Rückführung von Kapital an die Aktionäre in Form von Dividenden und Aktienrückkäufen setzt. Dies hat dazu geführt, dass das Unternehmen über ein negatives Eigenkapital verfügt. Die Schulden übersteigen somit die Vermögenswerte. Ein großer Teil der Bilanzsumme entfällt allerdings auf das Immobilienvermögen. Experten schätzen, dass der tatsächliche Marktwert dieser Immobilien deutlich höher ist als der bilanzielle Buchwert, da sie zu historischen Anschaffungskosten abzüglich Abschreibungen bilanziert werden und die aktuellen Marktpreise nicht widerspiegeln. Das robuste und profitable Franchising-Modell sowie die hohe Preissetzungsmacht des marktführenden Fast-Food-Konzerns untermauern trotz des negativen Eigenkapitals eine solide Bilanz, die uns nicht beunruhigt.

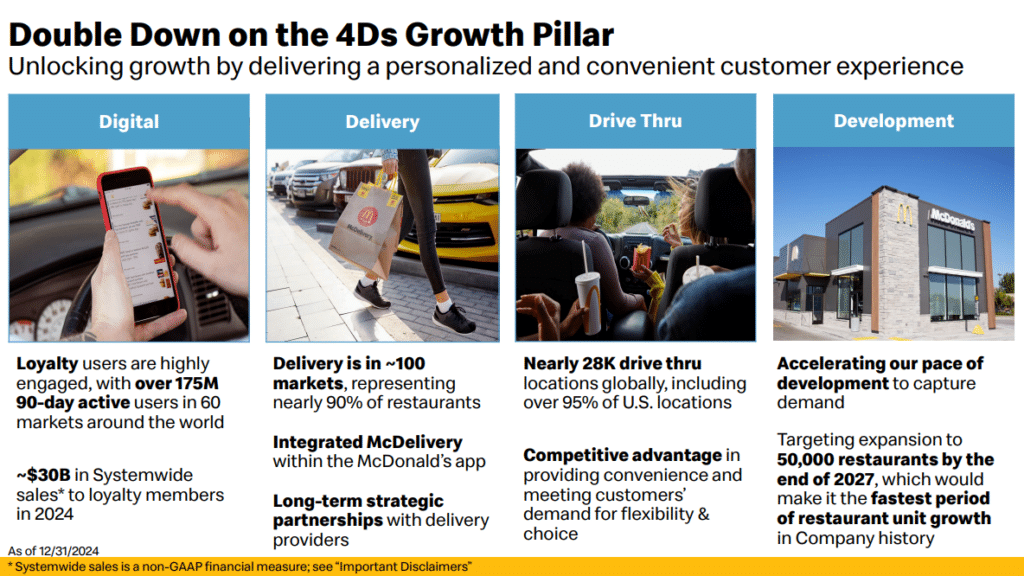

Das Management von McDonald’s setzt auf langfristiges Wachstum durch Expansion, Digitalisierung und Markenstärkung, um ab 2026 wieder deutlich steigende Gewinne zu erzielen. Als zentrale Wachstumstreiber werden die sogenannten 4Ds definiert. Dazu zählen unter anderem der Ausbau des Loyalty-Programms, hierzulande bekannt als die McDonald’s App, von derzeit 175 Millionen aktiven App-Nutzern auf 250 Millionen, die Integration von Lieferdiensten bei App-Bestellungen sowie die Expansion auf 50.000 Restaurants bis 2027. Darüber hinaus sollen beliebte Produkte wie der Snack Wrap wieder eingeführt, das Segment der Chicken-Produkte ausgebaut und der Fokus auf preiswerte Menüangebote verstärkt werden.

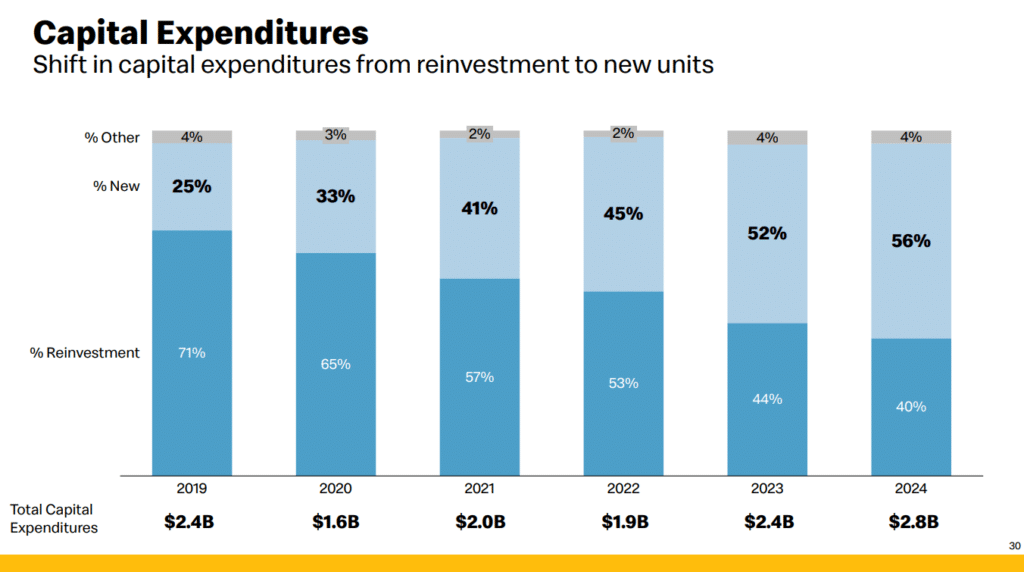

Seit Jahren verschiebt sich der Investitionsfokus auf Expansion. Bestehende Standorte werden zwar weiterhin modernisiert, jedoch mit abnehmender Priorität. Die Zahl der Restauranteröffnungen ist kontinuierlich gestiegen. Zuletzt kletterte die Anzahl neu eröffneter Restaurants von 2023 auf 2024 um 4 Prozent auf 2.116. Dadurch werden nicht nur die Lizenzeinnahmen und Gewinne langfristig steigen, sondern McDonald’s profitiert auch von höheren Mieteinnahmen. Darüber hinaus steigt der Wert der in der Bilanz gehaltenen Immobilien. 2025 sollen die Investitionsausgaben bei 3,0 bis 3,2 Milliarden US-Dollar liegen, wobei ein Großteil in neue 2.200 Restaurants fließen wird. Trotz erheblicher Investitionen in neue Standorte ist die Schuldenquote seit über 5 Jahren rückläufig und liegt unter 45 Prozent.

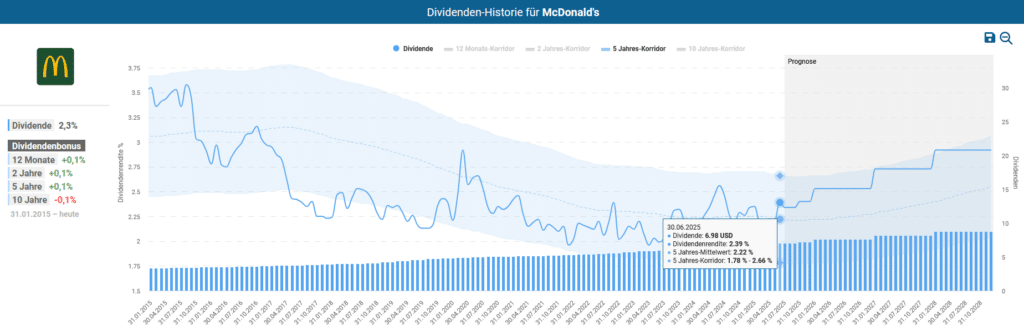

Wie sicher ist die Dividende von McDonald‘s?

Die aktuelle Dividendenrendite von McDonald’s Aktie liegt bei 2,4 Prozent und damit leicht über dem 5-Jahres-Mittelwert von 2,2 Prozent. Mit einer Dividendenstabilität von 0,99, Dividendenanhebungen von 49 Jahren in Folge und einer durchschnittlichen Steigerung von 8,0 Prozent pro Jahr in den letzten 10 Jahren unterstreicht die McDonald’s Aktie ihren Ruf als lukrative Dividenden-Aktie.

Die Dividende ist sowohl durch den Gewinn als auch durch den Cashflow gedeckt. So lag die Ausschüttungsquote auf Basis des bereinigten Gewinns für das letzte Geschäftsjahr bei 58 Prozent und auf Basis des freien Cashflows bei soliden 73 Prozent. Der Unterschied zwischen dem bereinigten Gewinn und dem freien Cashflow ist durch hohe Investitionen in neue Restaurants sowie einen Rückgang des operativen Cashflows zu erklären.

Ist die McDonald‘s Aktie günstig bewertet?

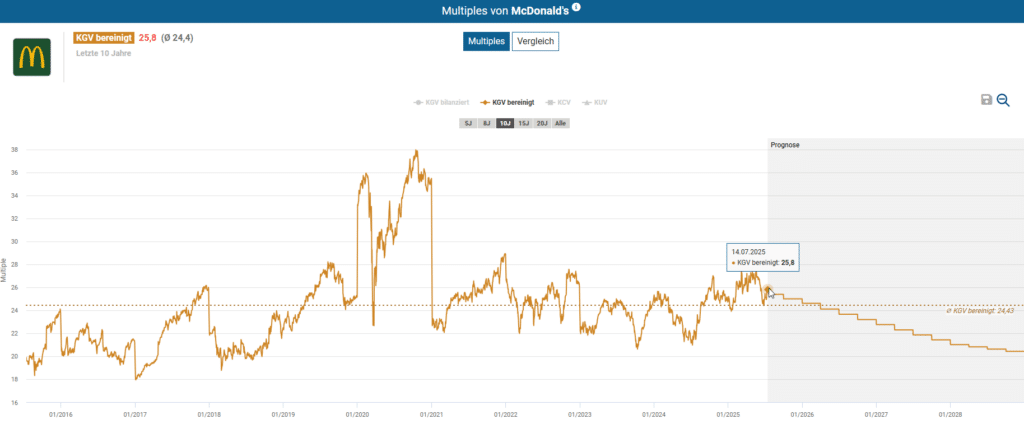

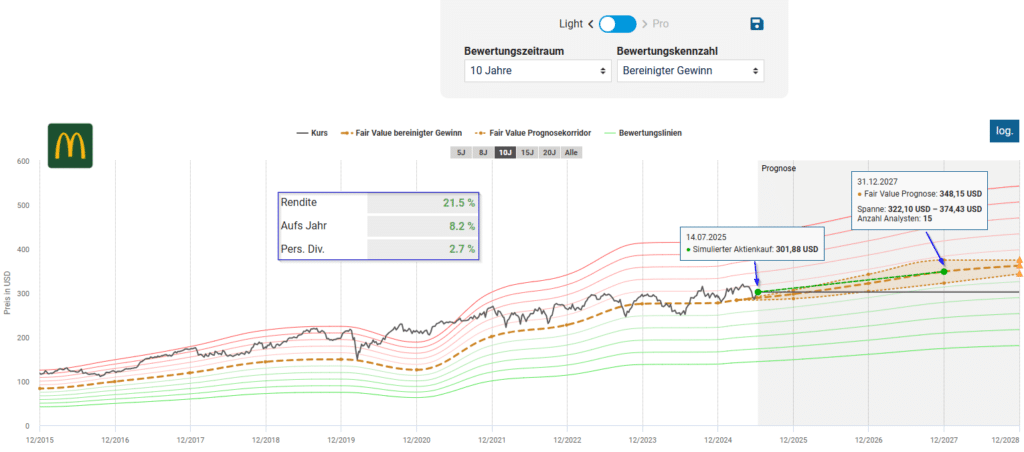

Für die Dynamischen Aktienbewertung der McDonald’s Aktie eignet sich der bereinigte Gewinn, der Sondereffekte wie die Abschreibung des Russland-Geschäfts im Jahr 2022 nicht berücksichtigt und damit das operative Geschäft besser widerspiegelt. Für das Renditepotenzial ziehen wir die Bewertung der letzten 10 Geschäftsjahre heran. So bewertete der Markt die McDonald’s Aktie im Durchschnitt mit einem bereinigten KGV von 24,4. Aktuell liegt das bereinigte KGV mit 25,8 leicht über dem historischen Durchschnitt.

Eine Betrachtung des KGV seit 2021 kann auch sinnvoll sein, da dieser Zeitraum den Strategiewechsel zu einem profitableren Franchise-Geschäft stärker berücksichtigt. Da sich dieses bereinigte KGV von 24,6 nur geringfügig von dem der letzten 10 Jahre mit 24,4 unterscheidet, werden wir der Einfachheit halber das KGV der letzten 10 Jahre heranziehen. Bis zum Ende des Geschäftsjahres 2027 ergibt sich ein Kursziel von 348 US-Dollar und damit ein jährliches Renditepotential von 8,2 Prozent.

Abhängig von deinem Kaufkurs ergibt sich die folgende jährliche Renditeerwartung aus Kursgewinnen und Dividenden. Bei einem Kurs von 300 US-Dollar wäre bis zum Ende des Geschäftsjahres 2027 ein Renditepotenzial von 8,8 Prozent pro Jahr zu erwarten. Mit einem hinterlegten Kauflimit im Aktienfinder wirst du im Falle eines Rücksetzers den günstigen Einstieg nicht verpassen.

| Kaufkurs in USD |

Erwartete Rendite p.a. bis 12/2025 |

Erwartete Rendite p.a. bis 12/2026 |

Erwartete Rendite p.a. bis 12/2027 |

| 350,00 | -8,3% | -4,0% | 1,2% |

| 340,00 | -6,5% | -1,9% | 2,6% |

| 330,00 | -4,7% | 0,3% | 4,0% |

| 320,00 | -2,8% | 2,6% | 5,5% |

| 310,00 | -0,7% | 5,1% | 7,1% |

| 300,00 | 1,4% | 7,7% | 8,8% |

| 290,00 | 3,7% | 10,5% | 10,5% |

| 280,00 | 6,1% | 13,5% | 12,4% |

| 270,00 | 8,6% | 16,6% | 14,3% |

| 260,00 | 11,3% | 19,9% | 16,4% |

Unser Fazit zur McDonald’s Aktie

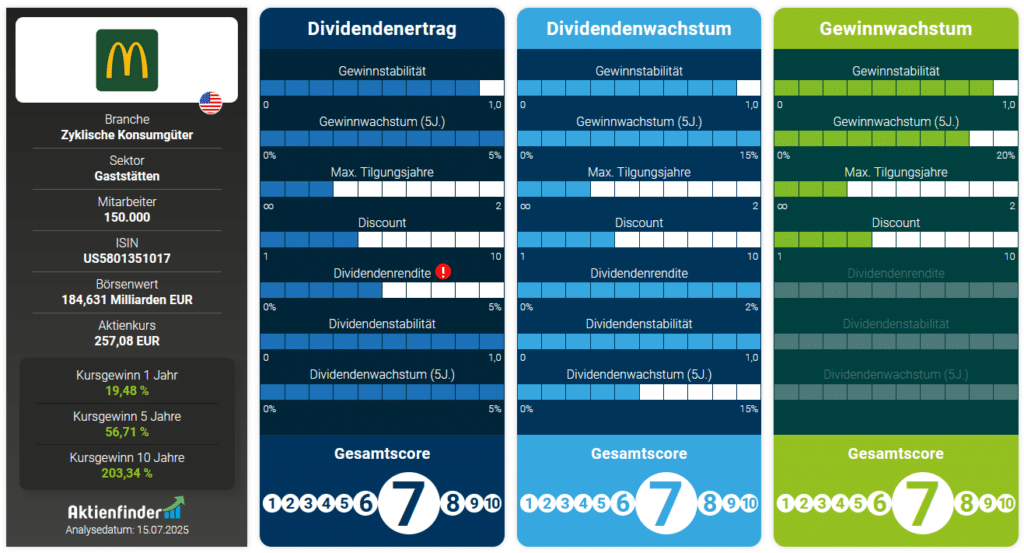

Mit einem jährlichen Gewinnwachstum von 16,8 Prozent und einem jährlichen Dividendenwachstum von 8,0 Prozent in den vergangenen 5 Jahren sowie einer aktuellen Dividendenrendite von 2,4 Prozent erreicht die Aktie von McDonald’s solide Gesamtscores für alle Strategien. Damit unterstreicht die Aktienfinder Scorecard die hohe Qualität des weltweit bekannten Fast-Food-Konzerns.

Als umsatzstärkster Fast-Food-Konzern der Welt bietet McDonald’s aufgrund einer leichten Überbewertung ein Renditepotenzial von 8,2 Prozent. Derzeit investiert das Unternehmen viel Geld in die Digitalisierung und Expansion. Darüber hinaus beeinflusst das Konsumverhalten die Geschäftsentwicklung, wobei die Gewinne auch in einem schwierigen Umfeld auf einem hohen Niveau verbleiben. Für das laufende Geschäftsjahr und die kommenden Jahre erwarten das Management und die Analysten wieder steigende Gewinne, sodass die McDonald’s Aktie dank eines robusten Geschäftsmodells langfristig ein attraktives Basisinvestment für Dividendeninvestoren bleibt.

Nicht nur bei unseren 150.000 Mitgliedern ist die McDonald's Aktie äußerst beliebt. Seit 2019 investiert das Starterdepot in die McDonald's Aktie. Das Starterdepot setzt auf Dividendenwachstum und konnte bereits von den steigenden Dividenden und Kursgewinnen der letzten Jahre profitieren. Auch unser Analyst und David sind seit langem in die Aktie investiert.

Die Hershey Aktie – Süße Versuchung mit 3,3% Dividende?

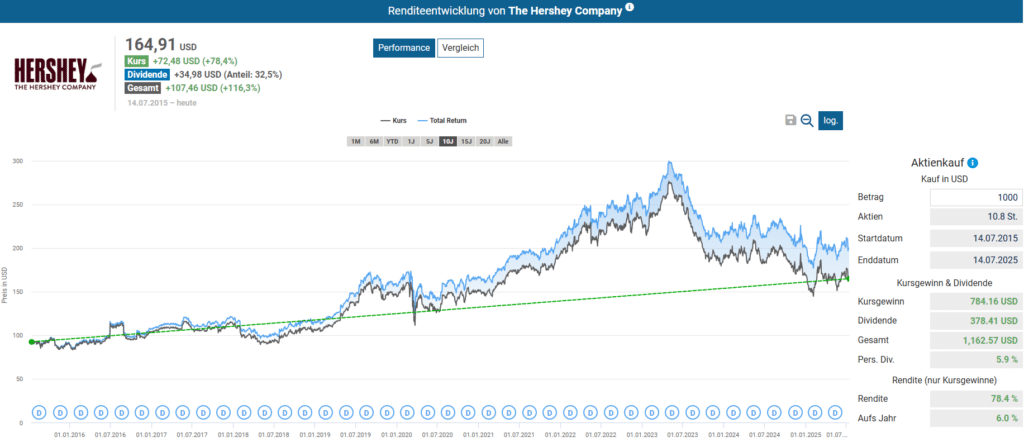

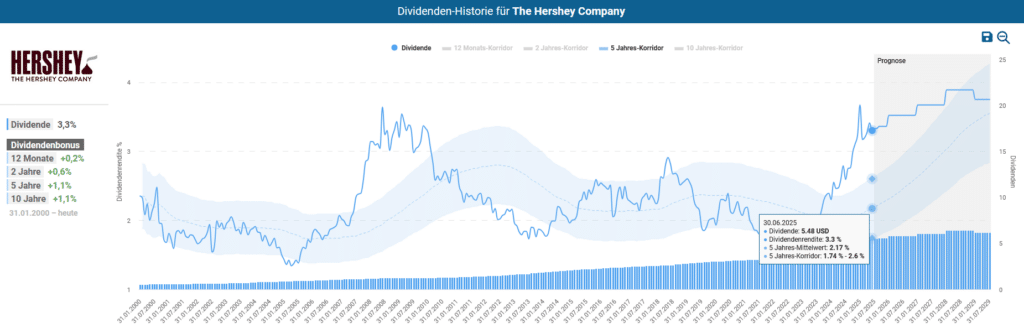

The Hershey Company ist einer der 5 größten Süßwarenhersteller der Welt und vertreibt Snacks sowie Süßigkeiten mit Schwerpunkt auf den nordamerikanischen Markt. Auch für Investoren war das Unternehmen aufgrund seiner Outperformance gegenüber anderen Branchenvertretern ein echter Leckerbissen. Allerdings ist der Aktienkurs seit Mai 2023 mit rund 40 Prozent in der Abwärtsspirale. Doch aufgrund dieses Kursrückgangs ist nun die Dividende mit 3,3 Prozent auf einem außergewöhnlich attraktiven Niveau. Zudem hat das Management die Dividende seit 33 Jahren nicht gesenkt, was für eine hohe Dividendenstabilität spricht.

Welche Auswirkung hat der Kakaopreis auf das Geschäft von Hershey? Wir klären, ob eine baldige Trendwende mit Kursgewinnen in Sicht ist?

Wie rentabel ist das Geschäftsmodell von Hershey?

Hershey erwirtschaftet seinen Umsatz in den 3 Segmenten North America Confectionery, North America Salty Snacks und International. Das Segment North America Confectionery umfasst alle Süßwarenprodukte von Schokolade über Fruchtgummi bis hin zu Proteinriegeln für die USA sowie Kanada und steht für 81 Prozent des Umsatzes. 10 Prozent des Umsatzes werden im Segment North America Salty Snacks mit salzigen Snackprodukten wie verzehrfertigem Popcorn oder Brezeln in der Region erwirtschaftet. Das Segment International steht hingegen für alle Umsätze außerhalb Nordamerikas. Außerhalb Nordamerikas betreibt Hershey Produktionsstätten unter anderem in Mexiko, Brasilien, Indien und Malaysia und stellt dort die Produkte für die lokalen Absatzmärkte her.

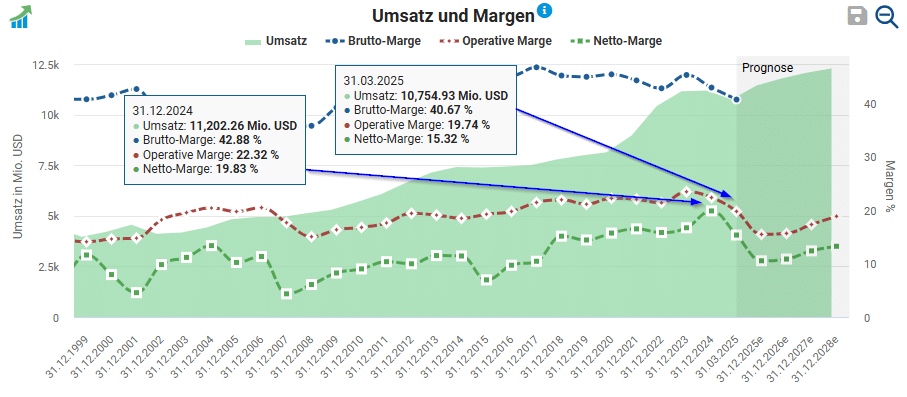

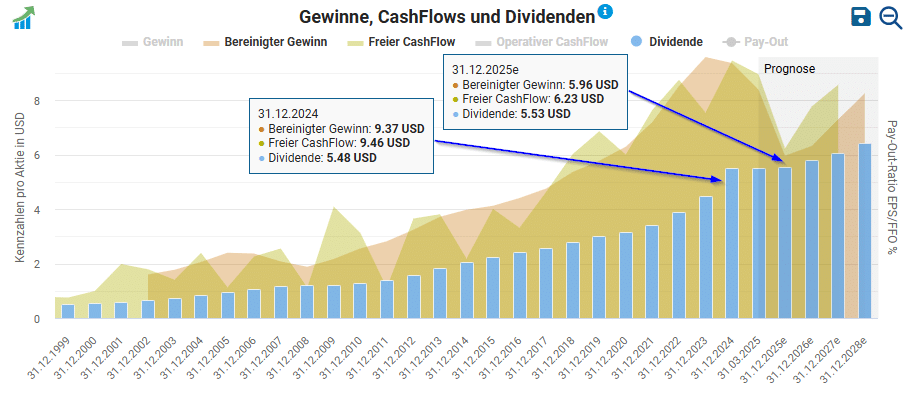

Während die Umsatz- und Gewinnentwicklung von Hershey in den vergangenen 10 Jahren hohe einstellige Wachstumszahlen pro Jahr zeigt, stagnieren die Umsätze seit 2024 in Kombination mit rückläufigen Margen und Gewinnen. Im ersten Quartal 2025 kam es zu einem deutlichen Rückgang des Umsatzes um 13,8 Prozent und des bereinigten Gewinns je Aktie um 31,9 Prozent. Die Quartalszahlen spiegeln allerdings saisonale Verschiebungen, wie beispielsweise eine spätere Osterzeit, eine strukturelle ERP-Systemumstellung sowie Wechselkursverluste und Kosteninflation bei Rohstoffpreisen, wider. Diese volumenbedingten Rückgänge konnten nur teilweise durch Preiserhöhungen ausgeglichen werden.

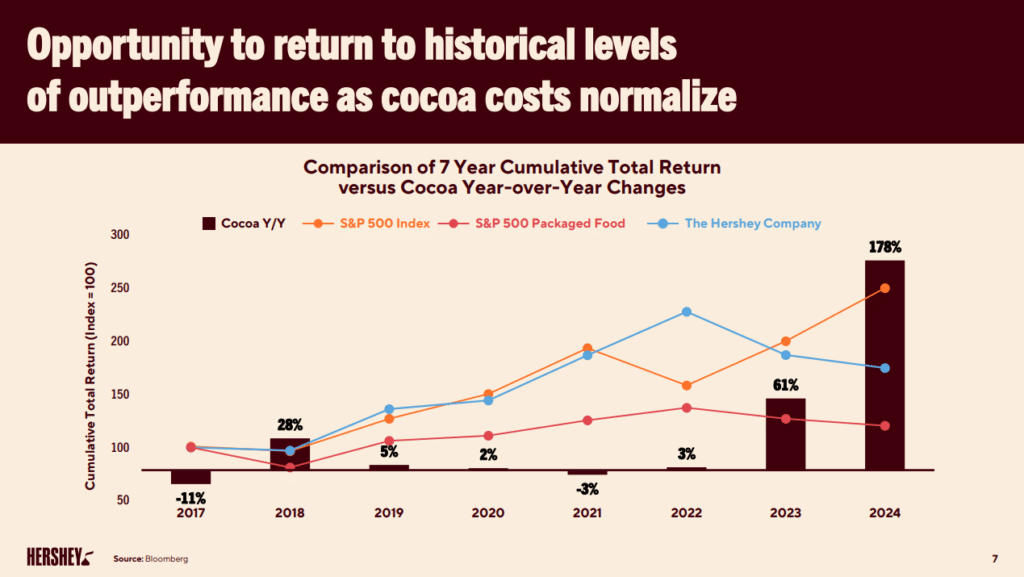

Die Entwicklung des Kakaopreises war in den letzten Jahren äußerst dynamisch und hatte erhebliche Auswirkungen auf die gesamte Süßwarenindustrie. Im Jahr 2024 stieg der Kakaopreis um dramatische 178 Prozent und erreichte damit seinen bisherigen Höchststand. Gründe hierfür waren Wetterextreme in Ghana und der Elfenbeinküste, Pflanzenkrankheiten, aber auch Spekulationen am Rohstoffmarkt. Bereits im Jahr zuvor war der Kakaopreis um 61 Prozent gestiegen. Seit Jahresanfang ist der Kakaopreis aber wieder um 25 Prozent zurückgegangen. Grund dafür ist eine erwartete Produktionssteigerung im hohen einstelligen Prozentbereich bei gleichzeitig leicht abnehmender Nachfrage aufgrund der höheren Preise.

Bei Hershey macht der Rohstoff Kakao aufgrund der zahlreichen Schokoladenprodukte rund 20 Prozent der gesamten Herstellungskosten aus. Da die gesamten Herstellungskosten bei etwa 55 Prozent des Umsatzes liegen, entspricht der Kakao als Kostenposition über 11 Prozent des Gesamtumsatzes. Entsprechend begründet auch das Management den Kursverlust und sieht bei einer Normalisierung des Kakaopreises ein hohes Aufholpotenzial für die Aktie.

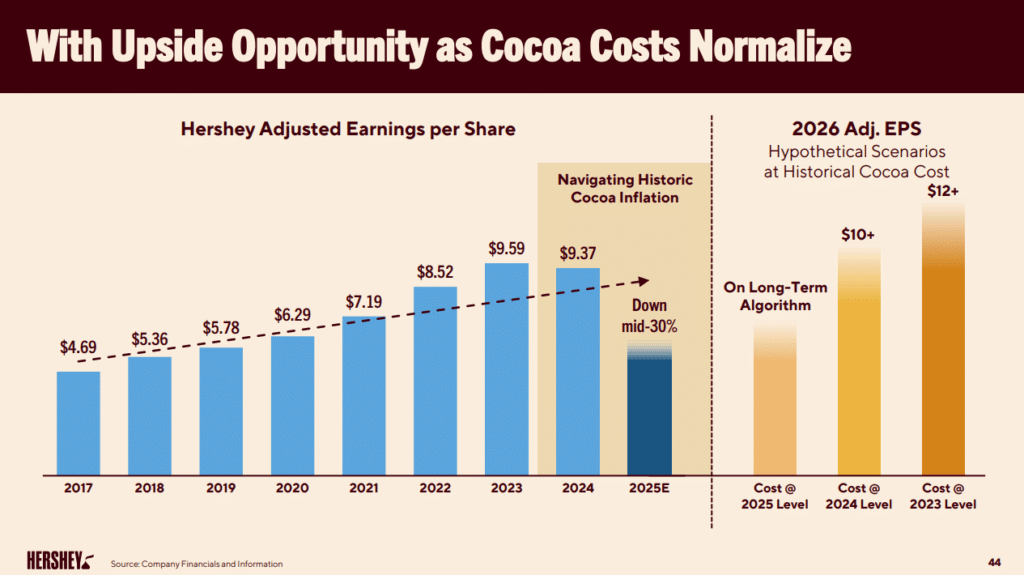

Die stark gestiegenen Rohstoffpreise im Jahr 2024 haben demnach die Produktionskosten für Schokoladenhersteller massiv erhöht. Unternehmen wie Hershey mussten daraufhin entweder die Preise erhöhen oder ihre anvisierten Margen reduzieren. Viele Hersteller haben die gestiegenen Kosten an die Kunden weitergegeben. Das führte zu einem Rückgang der Nachfrage, insbesondere bei preisbewussten Konsumenten. Daher hat Hershey begonnen, Produktgrößen zu reduzieren und Premiumprodukte stärker zu vermarkten. Sollten sich die Kakaopreise auf dem Niveau von 2024 bewegen, rechnet das Unternehmen mit einem Gewinn je Aktie von über 10 US-Dollar. Sollte der Kakaopreis hingegen auf den Durchschnitt des Jahres 2023 sinken, wäre sogar ein Gewinn je Aktie von über 12 US-Dollar denkbar. Dafür müsste der Kakaopreis jedoch noch einmal um mehr als die Hälfte fallen. Die kurz- bis mittelfristige Wachstumsdynamik von Hershey ist also stark vom Kakaopreis abhängig.

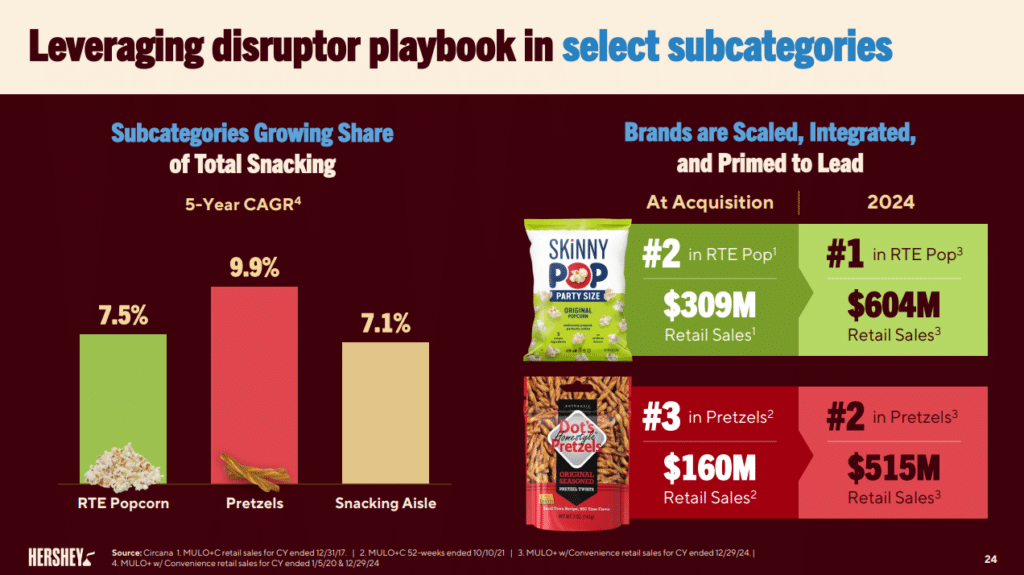

Um sein Geschäftsmodell zu diversifizieren, hat Hershey bereits vor einigen Jahren damit begonnen, in das Segment der salzigen Snacks zu investieren, da hierfür keine teuren Rohstoffe wie Kakao oder Zucker im Vergleich zu Kartoffeln, Mais oder Weizen benötigt werden. Zu den entscheidenden Übernahmen zählten im Jahr 2017 die Akquisition von Amplify Snack Brands mit Marken wie SkinnyPop sowie im 2021 der Kauf von Dot's Pretzels. Seit den Übernahmen konnten beide Marken deutlich wachsen. SkinnyPop ist heute eine der führenden Marken für gesunde Snacks auf dem US-Markt. Die Marke profitiert von Trends wie Clean Eating, weniger Zucker und pflanzlichen Zutaten. Hershey nutzt SkinnyPop als Zugpferd für die Kategorie „Better-for-you“, die die wachsende Nachfrage nach gesünderen Snack-Alternativen bedient und durch die Übernahme von LesserEvil im Jahr 2025 weiter gestärkt wurde. Hershey hat sich zum Ziel gesetzt, den Umsatz im Segment der salzigen Snacks in den kommenden 10 Jahren zu verdoppeln, um vom Schokoladen-Geschäft weniger abhängig zu sein.

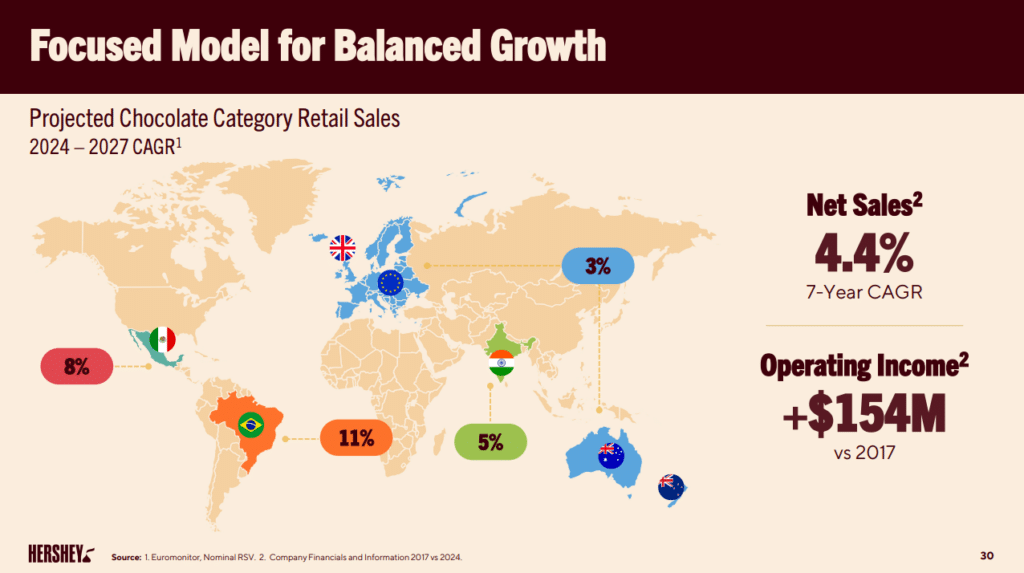

Zudem verfolgt Hershey eine internationale Expansionsstrategie, um neue Märkte zu erschließen und sich geografisch sowie produktseitig breiter aufzustellen. Das Unternehmen investiert verstärkt in Mexiko, Brasilien und Indien, wo der Schokoladenkonsum überdurchschnittlich steigt. In Indien setzt das Unternehmen auf lokal angepasste Produkte wie Chocobars mit Gewürznoten sowie kleinere Verpackungseinheiten, die auf das Preisniveau und das Konsumverhalten abgestimmt sind. In Europa ist Hershey traditionell weniger präsent als Marken wie Lindt oder Milka. Die Expansion erfolgt hier vor allem über den Onlinehandel und Premiumprodukte. In China und Südostasien liegt der Fokus auf gesunden Snacks und süß-salzigen Kombinationen, beispielsweise mit den Marken SkinnyPop und Dot’s Pretzels.

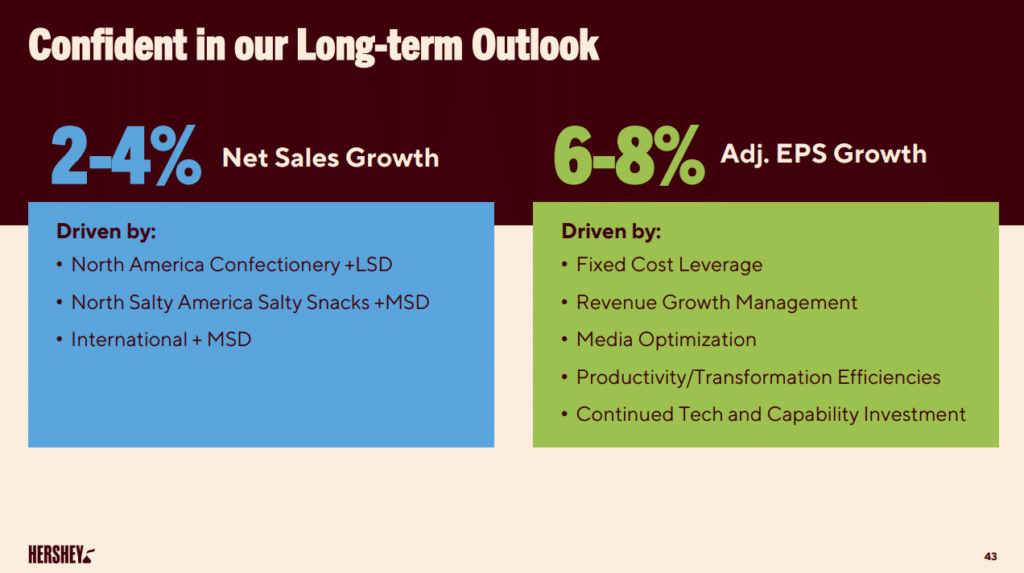

Für das Gesamtjahr 2025 erwartet Hershey ein moderates Umsatzwachstum von mindestens 2 Prozent sowie einen vorübergehenden Gewinneinbruch pro Aktie um 35 Prozent. Diese Rückgänge sind laut dem Management vor allem auf die anhaltend hohen Kakaopreise, gestiegene Produktionskosten sowie einmalige Belastungen durch Umstrukturierungen und Integrationen zurückzuführen. Trotz dieser kurzfristigen Belastungen bleibt das Management von Hershey zuversichtlich, um in den kommenden Geschäftsjahren wieder ein profitables Wachstum zu erzielen. Hershey strebt langfristig ein Umsatzwachstum von 2 bis 4 Prozent sowie ein bereinigtes Gewinnwachstum von 6 bis 8 Prozent an.

Wie sicher ist die Dividende von Hershey?

Mit einer aktuellen Dividendenrendite von 3,3 Prozent liegt die Hershey Aktie deutlich über dem 5-Jahres-Mittelwert von 2,2 Prozent und auf dem Niveau während der Finanzkrise. Hershey steigert seine Dividende seit 15 Jahren mit einem jährlichen Zuwachs von 10 Prozent in den letzten 10 Jahren und hat diese seit 33 Jahren nicht gesenkt. Neben dieser beeindruckenden Dividendenhistorie deutet die Dividendenstabilität von 0,95 auf eine bisher verlässliche Dividende hin.

In den vergangenen Jahren war die Dividende sowohl durch den Gewinn als auch durch den Cashflow ausreichend gedeckt. So lag die Ausschüttungsquote im Jahr 2024 auf Basis des bereinigten Gewinns und des freien Cashflows bei 58 Prozent. Für das Jahr 2025 erwarten Analysten jedoch eine Ausschüttungsquote von 89 Prozent auf Basis des freien Cashflows bzw. von 93 Prozent auf Basis des bereinigten Gewinns. Sollte sich der Kakaopreis nicht wie erwartet dauerhaft reduzieren, könnte Hershey ernsthafte Schwierigkeiten bekommen, die Dividende aus den laufenden Gewinnen bzw. den freien Cashflows zu finanzieren.

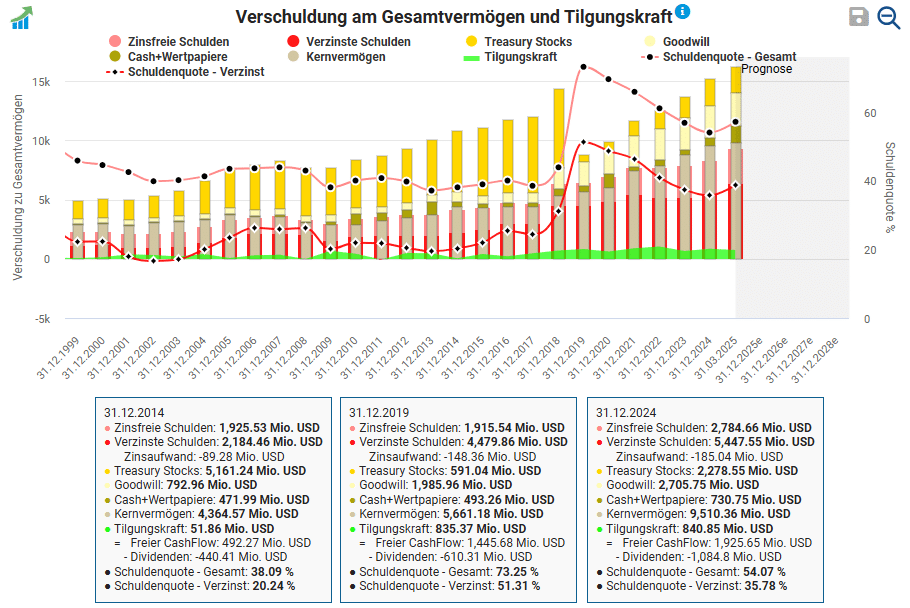

Wenn Hershey die Dividende vorübergehend nicht aus dem freien Cashflow zahlen kann, muss das Unternehmen die Dividende aus seinen liquiden Mitteln zahlen, Schulden aufnehmen oder alternativ Vermögenswerte verkaufen. Der Verkauf von werthaltigen Vermögenswerten kann sich langfristig negativ auf das Geschäftsmodell eines Unternehmens auswirken. Werden neue Schulden aufgenommen, erhöht sich der Zinsaufwand. Beide Maßnahmen sollten daher nur sehr begrenzt für die Finanzierung von Dividendenzahlungen eingesetzt werden, auch wenn Hershey eine stabile Bilanz mit einem soliden Vermögensbestand und einem wachsenden Eigenkapital hat. Die Verschuldung ist vorhanden, wird aber durch die stabilen Cashflows als vertretbar angesehen. Das Unternehmen ist bilanziell robust aufgestellt, um trotz des aktuell herausfordernden Umfelds weiterhin in Wachstum zu investieren und seinen Investoren eine attraktive Dividende auszuschütten.

Ist die Hershey Aktie günstig bewertet?

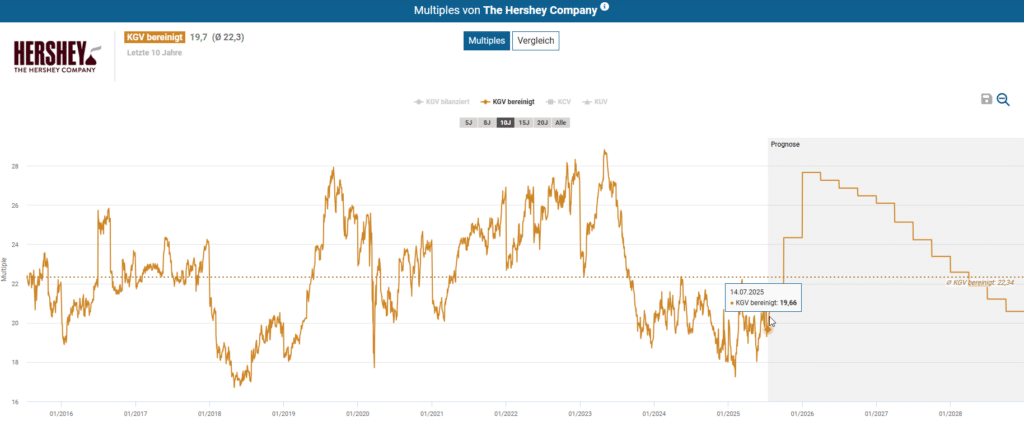

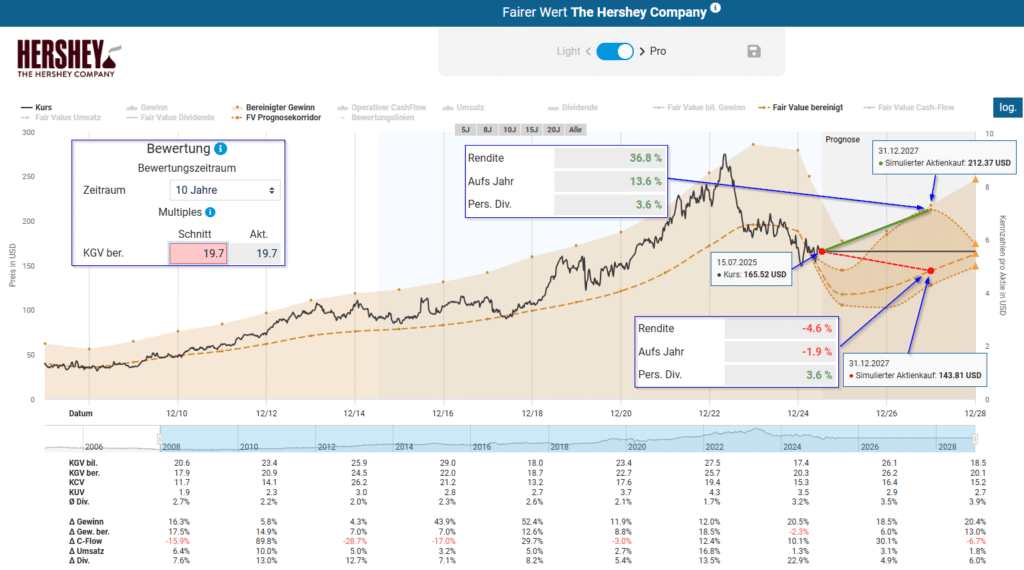

Für die Dynamischen Aktienbewertung der Hershey Aktie eignet sich der bereinigte Gewinn. Hier werden Sondereffekte wie die Kosten einer Übernahme im Jahr 2015 oder Commodity-Derivate für Absicherungsgeschäfte für Rohstoffe nicht berücksichtigt. Für das Renditepotenzial wird die Bewertung der letzten 10 Geschäftsjahre herangezogen. So bewertete der Markt die Hershey Aktie im Durchschnitt mit einem bereinigten KGV von 22,3. Aktuell liegt das bereinigte KGV mit 19,7 jedoch unter dem historischen Durchschnitt. Aufgrund prognostizierter Gewinnrückgänge wird das bereinigte KGV bis 2026 kurzfristig auf 27,6 steigen.

Zur Ermittlung des Renditepotenzials verwenden wir das aktuelle KGV von 19,7, welches die schwierige Geschäftsentwicklung aufgrund der hohen Kakaopreise seit 2024 widerspiegelt. Bis zum Ende des Geschäftsjahres 2027 ergibt sich ein Kursziel von 144 US-Dollar, was einem jährlichen Verlustpotenzial von 1,9 Prozent entspricht. Der breite Prognosekorridor verdeutlicht die aktuellen Unsicherheiten bei der Bewertung von Süßwarenherstellern wie Hershey. In einem optimistischen Szenario nutzen wir den oberen Prognosekorridor. Dieser entspricht einem bereinigten Gewinn je Aktie von 7,30 US-Dollar und liegt damit noch deutlich unter dem von Hershey prognostizierten Wert, sofern sich der Kakaopreis auf dem Niveau von 2024 einpendelt. Mit diesem Ansatz ergibt sich ein Gewinnpotenzial von 13,6 Prozent.

Die Renditetabelle hängt vom jeweiligen Szenario und deiner persönlichen Einschätzung zu den Geschäftsaussichten ab. Basierend auf dem konservativen Szenario mit einem KGV von 19,7 und der mittleren Spanne des Korridors ergibt sich für die nächsten Jahre je nach Einstiegskurs die folgende jährliche durchschnittliche Renditeerwartung aus Kursgewinnen und Dividenden. Bei einem Einstiegskurs von 165 US-Dollar liegt das Verlustpotenzial im konservativen Szenario bis zum Ende des Geschäftsjahres 2027 2,9 Prozent pro Jahr. Im Falle des optimistischen Szenarios wäre die jährliche Renditeerwartung bei selbigem Kaufkurs allerdings zweistellig im Plus.

| Kaufkurs in USD |

Erwartete Rendite p.a. bis 12/2025 |

Erwartete Rendite p.a. bis 12/2026 |

Erwartete Rendite p.a. bis 12/2027 |

| 205,00 | -41,1% | -23,4% | -9,2% |

| 195,00 | -38,0% | -21,1% | -7,7% |

| 185,00 | -34,5% | -18,6% | -6,2% |

| 175,00 | -30,6% | -15,9% | -4,6% |

| 165,00 | -26,3% | -12,9% | -2,9% |

| 155,00 | -21,3% | -9,7% | -1,0% |

| 145,00 | -15,7% | -6,1% | 1,0% |

| 135,00 | -9,3% | -2,1% | 3,2% |

| 125,00 | -1,7% | 2,5% | 5,7% |

| 115,00 | 7,1% | 7,6% | 8,4% |

Unser Fazit zur Hershey Aktie

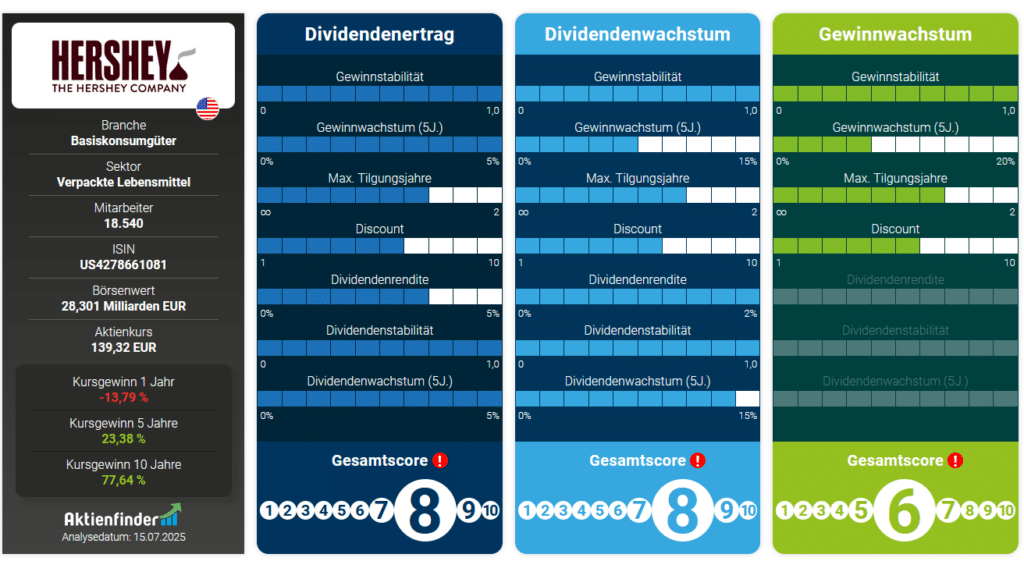

Noch zeigt die Scorecard hohe Gesamtscores insbesondere bei der Dividendenertrags- und der Dividendenwachstumsstrategie. Aufgrund des Gewinnrückgangs im laufenden Geschäftsjahr zeigen wir in der Scorecard einen Warnhinweis an.

Hershey ist einer der 5 größten Süßwarenhersteller der Welt und war aufgrund seines Fokus auf den nordamerikanischen Markt lange Zeit eine lohnende Investition. Da das Unternehmen vor allem Schokolade produziert, ist es von den stark gestiegenen Kakaopreisen besonders hart getroffen. Zwar wird seit einigen Jahren das Segment der salzigen Snacks ausgebaut, dieses ist jedoch noch zu klein, um die erhöhten Kakaopreise abzufedern. Eine historisch hohe Dividendenrendite und ein Rückgang des Kakaopreises um 25 Prozent seit Jahresanfang lassen auf eine Trendwende hoffen.

Torsten und unser Analyst sind in die Hershey Aktie investiert. Auch im Starterdepot ist die Dividenden-Aktie mit zweistelligen Dividendenwachstumsraten passenderweise zu finden.

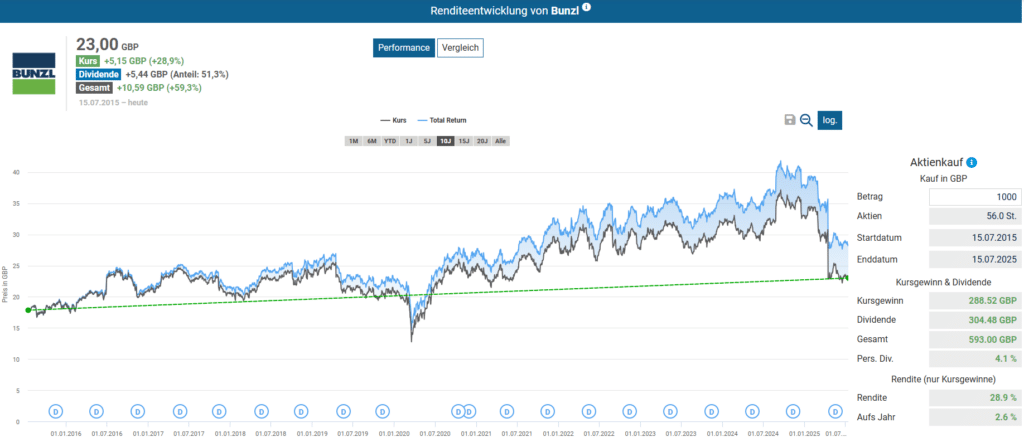

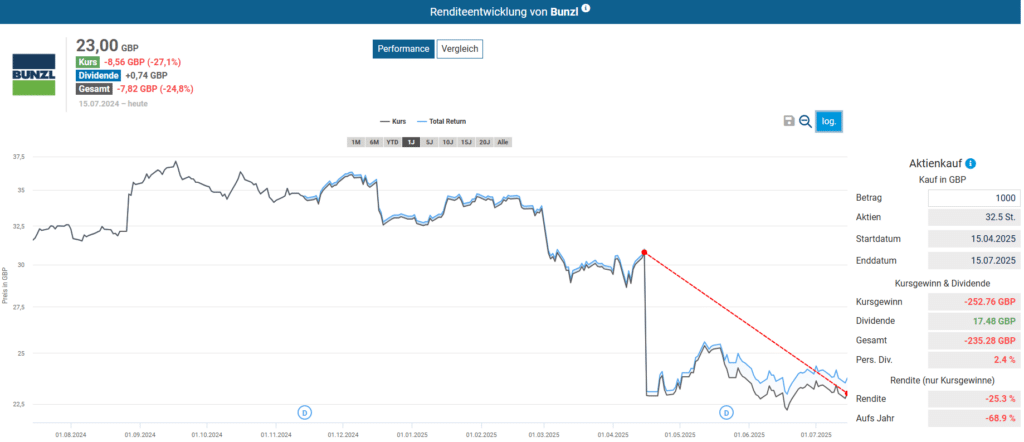

Die Bunzl Aktie – Dividenden-Aktie mit 38% Rabatt?

Bunzl ist ein Zwischenhändler und deckt den Grundbedarf von nicht-zyklischen Verbrauchsgütern wie zum Beispiel Hygieneartikeln, Einwegverpackungen oder Schutzausrüstung von Unternehmen aus verschiedensten Sektoren. Dieser Grundbedarf sorgt auch in wirtschaftlich schwierigen Phasen für stabile Umsätze. Dazu profitiert das britische Unternehmen von langjährigen Beziehungen zu Lieferanten und Kunden. Mit diesem unscheinbaren Geschäftsmodell konnte Bunzl in den letzten 10 Jahren Umsatz, Gewinn und Dividende im hohen einstelligen Prozentbereich steigern.

Nachfolgend gehen wir auf das Geschäftsmodell ein, diskutieren die Gründe für den Kursrückgang und zeigen, mit wie viel Rendite bei einem Kauf der Aktie zu rechnen ist.

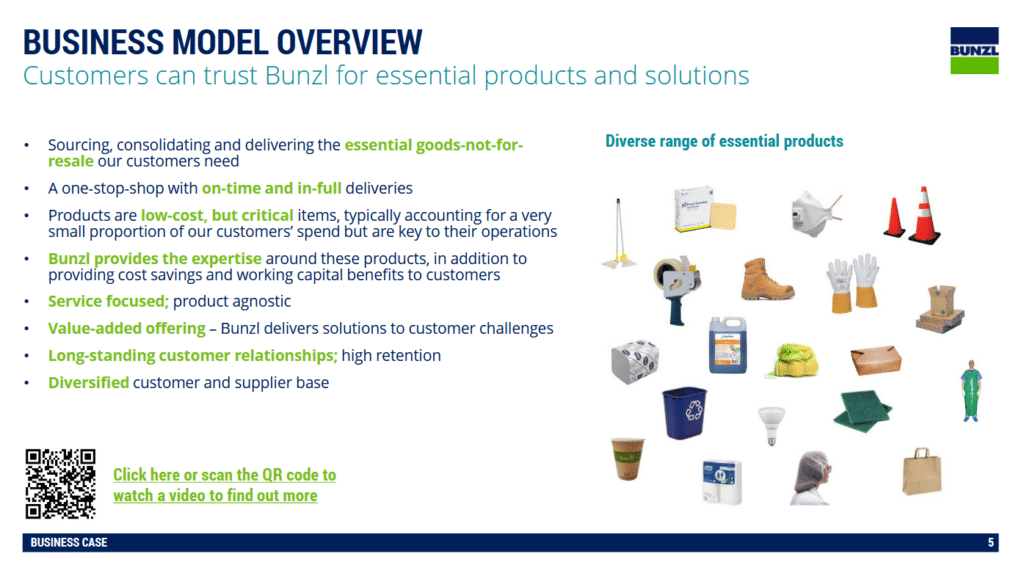

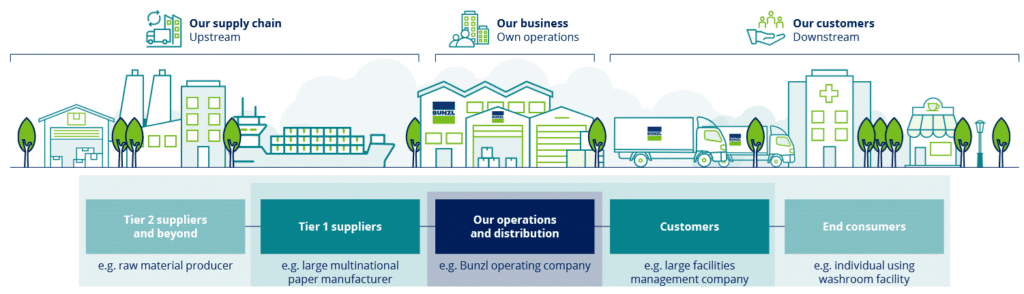

Wie rentabel ist das Geschäftsmodell von Bunzl?

Bunzl ist ein Netzwerk aus über 150 Unternehmen und vertreibt Produkte, mit denen wir als Endkunden regelmäßig in Berührung kommen, ohne uns Gedanken über ihre Herkunft zu machen. Dazu gehören beispielsweise Lebensmittelverpackungen, Tragetaschen, Desinfektions- und Reinigungsmittel, Handtuchrollen, Einwegbesteck, Schutzkleidung, Kugelschreiber und Regenschirme. Bunzl hat keine eigenen Produktionskapazitäten, sondern beschafft diese Vielzahl an Produkten weltweit von insgesamt über 10.000 Lieferanten, konsolidiert sie in seinen Lagern und liefert sie dann an seine Kunden. Zu diesen gehören Hotels, Restaurants, Supermärkte, Baumarktketten, Krankenhäuser sowie Industrie- und Gebäudereinigungsunternehmen.

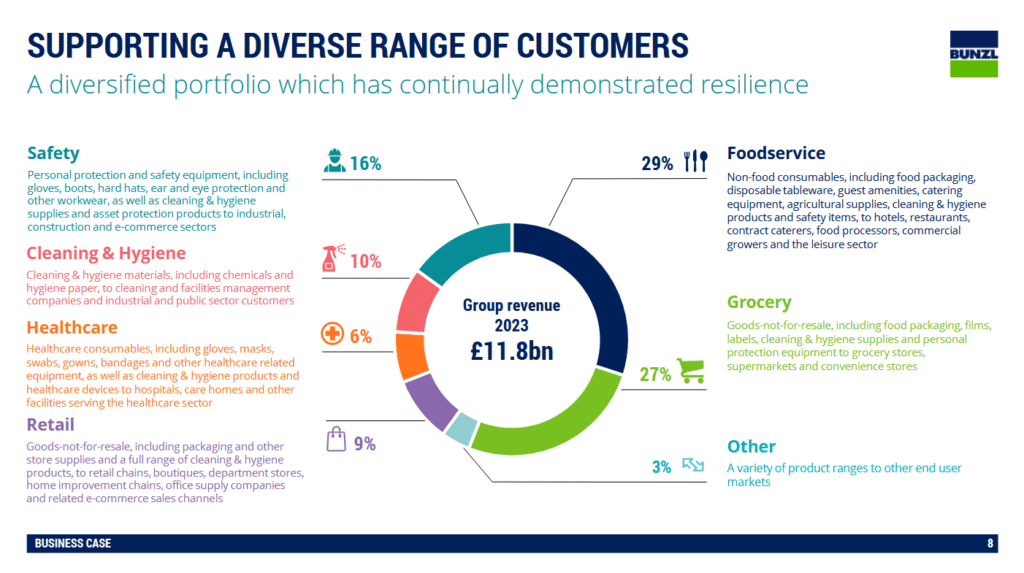

Die Segmente Foodservice, Grocery und Safety erzielen zusammen mehr als 70 Prozent des Umsatzes. Mittlerweile wird ein Viertel des Umsatzes durch Eigenmarken erzielt, die von Drittlieferanten gefertigt werden. Mit einem Umsatzanteil von 56 Prozent ist die Region Nordamerika mit den USA, Kanada und Mexiko für Bunzl der wichtigste Absatzmarkt, gefolgt von Kontinentaleuropa. Bunzl betreut weltweit rund 800.000 verschiedene Betriebsstandorte. Lediglich 35 Prozent des Gesamtumsatzes werden durch die Top 40 Kunden erzielt. Das unterstreicht die hohe Diversifikation und nur geringe Abhängigkeit von wenigen Kunden.

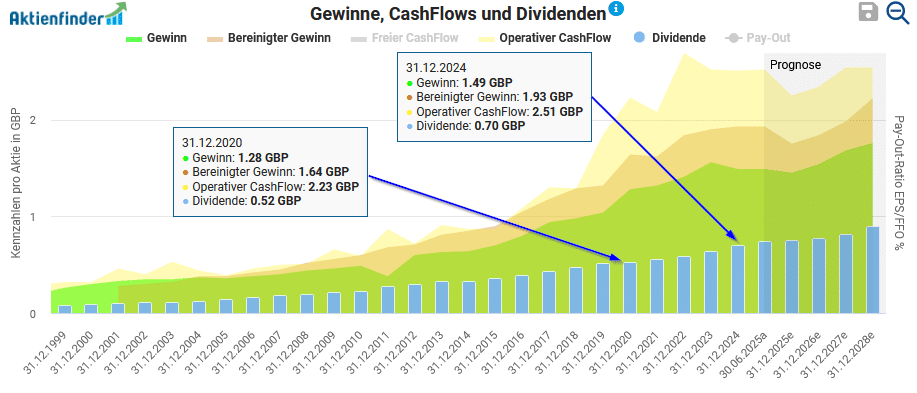

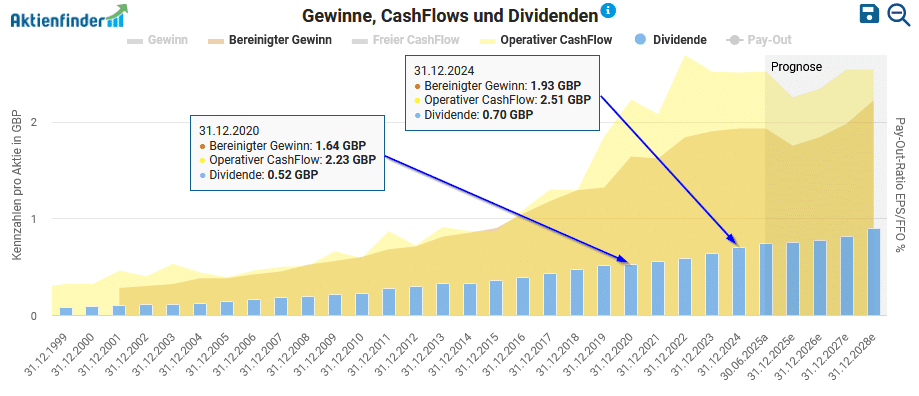

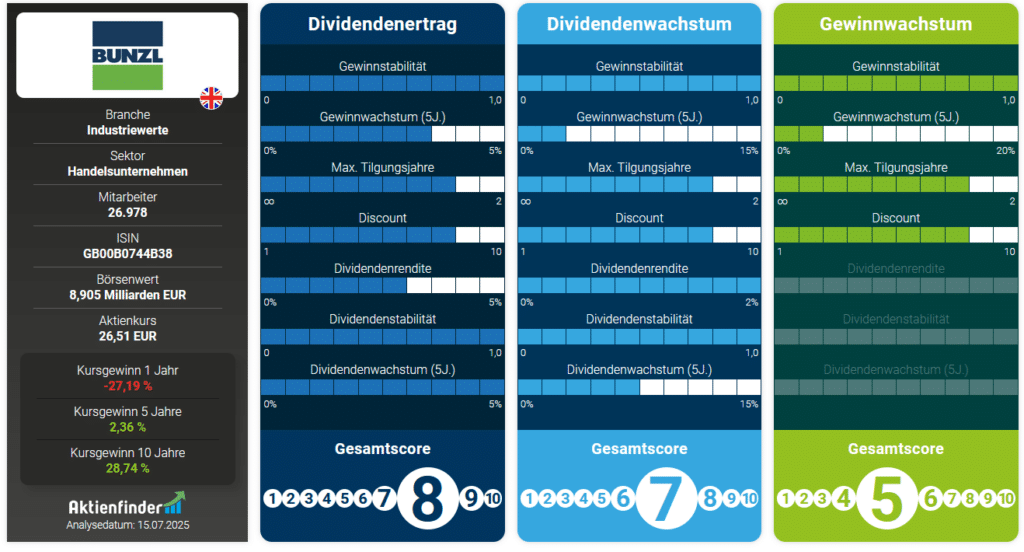

Ein kurzer Blick auf den Qualitätscheck zur Bunzl Aktie zeigt, dass das Geschäftsmodell funktioniert. Bunzl erhöht nicht nur seit 31 Jahren die Dividende, sondern das Gewinnwachstum lag in den letzten 10 Jahren bei durchschnittlich 8,4 Prozent pro Jahr. Die Gewinnstabilität liegt bei sehr hohen 0,98 von maximal 1,00 und beweist ein krisenresistentes Geschäftsmodell. Allerdings zeigt sich im Gewinnverlauf auch eine Abflachung des Gewinnwachstums. So lag die Wachstumsrate in den letzten 5 Jahren bei nur jährlich 3,7 Prozent.

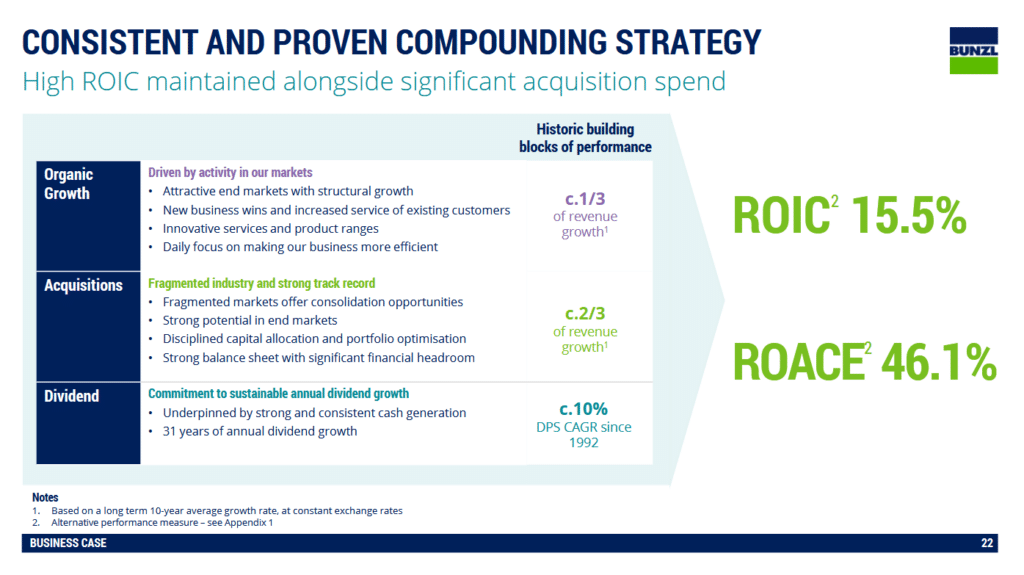

Bunzl ist in stark fragmentierten Märkten tätig und nutzt gezielte Akquisitionen, um das Produkt- und Dienstleistungsangebot zu diversifizieren, in neue geografische Regionen zu expandieren und Skaleneffekte weiter auszubauen. Seit 2004 hat das Unternehmen mehr als 220 Unternehmen übernommen. Mit 13 Übernahmen im Wert von 883 Millionen Pfund war das Jahr 2024 ein Rekordjahr. Übernahmen sind also für den Geschäftserfolg von Bunzl von großer Bedeutung, da sie maßgeblich zu Wachstum, Markterweiterung und der Stärkung des Wettbewerbsvorteils beitragen. So resultieren zwei Drittel des Umsatzwachstums der letzten 10 Jahre aus Übernahmen.

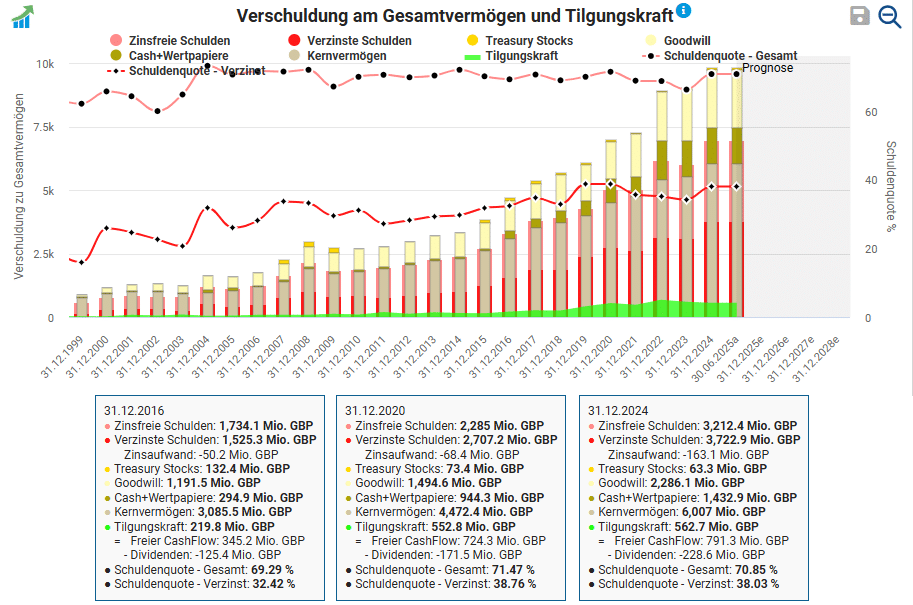

Bunzl finanziert seine umfangreichen Akquisitionen vorwiegend aus dem starken operativen Cashflow. Trotz der zahlreichen Übernahmen könnte Bunzl dank der hohen Tilgungskraft innerhalb von 7 Jahren seine Schulden abbezahlen. Aufgrund der aggressiven Übernahmestrategie ist der Goodwill ein sichtbarer Bilanzposten bei Bunzl, der sich aber auf zahlreiche übernommene Unternehmen verteilt und damit keinem Klumpenrisiko unterliegt. Der Goodwill wird nicht planmäßig abgeschrieben, sondern jährlich einem Wertminderungstest unterzogen. Bisher hat Bunzl keine größeren Goodwill-Abschreibungen vornehmen müssen. Dies deutet auf eine sorgfältige Akquisitionsstrategie und eine erfolgreiche langfristige Integration der bisher erworbenen Unternehmen hin.

Laut Zwischenmitteilung des Managements zum ersten Quartal war der bereinigte operative Gewinn von Bunzl aufgrund einer geringeren Profitabilität deutlich geringer als im Vorjahr. Eine konkrete Zahl nannte das Management jedoch nicht. Der Margenrückgang wurde hauptsächlich durch die Performance in Nordamerika und Kontinentaleuropa verursacht. Insbesondere in Nordamerika wurde Margendruck in allen Geschäftsbereichen festgestellt, insbesondere in den Bereichen Foodservice und Lebensmittelhandel. Im Rahmen der Quartalszahlen gab das Management auch bekannt, in Nordamerika einen bedeutenden Kunden aus dem Lebensmittelsegment verloren zu haben. Vereinzelte US-Großkunden erwägen laut dem Management, interne Logistik- und Beschaffungsprozesse wieder selbst zu übernehmen. Aufgrund des schwachen Geschäftsjahresstarts wurde der Ausblick nach unten korrigiert und die Aktie fiel um mehr als 25 Prozent nach den Zahlen.

Gegenwind durch drohende Strafzölle?

Als Spezialist für Distribution und Dienstleistungen ist Bunzl ein wichtiger Akteur in der globalen Lieferkette. Die jüngsten US-Zolleinführungen im Jahr 2025, die einen Basiszoll von 10 Prozent auf die meisten Importe sowie höhere Abgaben auf bestimmte Waren und Herkunftsländer umfassen, schaffen auch für Bunzl ein unsicheres makroökonomisches Umfeld.

Der reduzierte Jahresausblick des Managements berücksichtigt nicht die direkten Folgen neuer Handelsbarrieren. Die tatsächlichen Auswirkungen der US-Zölle auf die Geschäftszahlen sind derzeit noch nicht quantifizierbar. Sie gelten jedoch als zusätzlicher Risikofaktor für Umsatz und Profitabilität. Ein Beispiel zeigt, dass der Preis für einen Karton Einweghandschuhe, der zuvor bei 1,00 $ lag, durch die neuen Zölle auf 1,16 $ steigen würde. Für Krankenhäuser, die bereits mit geringen Margen arbeiten, bedeutet dies, dass sie an anderer Stelle Ausgaben kürzen müssen, um die erhöhten Kosten auszugleichen.

Zölle beeinflussen jedoch nicht nur die Importkosten, sondern können auch die Kosten der heimischen Produktion erhöhen, wenn Rohmaterialien importiert werden müssen. Die wiederholten politischen Kurswechsel und die vorübergehende Natur einiger Zollaussetzungen – wie die 90-tägige Pause – führen darüber hinaus zu einer Unvorhersehbarkeit, die über die reinen Zollkosten hinausgeht. Diese Unsicherheit hemmt langfristige strategische Anpassungen wie groß angelegte Verlagerungen der Produktion oder umfassende Umstrukturierungen der Lieferkette und zwingt viele Unternehmen in einen „Abwarte“-Modus. Für einen Distributor wie Bunzl, der auf stabile und effiziente Lieferketten angewiesen ist, stellt diese Unsicherheit definitiv ein Risiko dar.

Bunzl bezieht allerdings rund 75 Prozent seiner Produkte in den USA aus inländischen Quellen. Diese hohe Quote an lokaler Beschaffung schützt das Unternehmen weitgehend vor direkten Auswirkungen der US-Zölle auf Importe, insbesondere aus China oder anderen Ländern. Für die übrigen 25 Prozent setzt Bunzl auf ein diversifiziertes, globales Lieferantennetzwerk. Das Unternehmen kann flexibel auf alternative Bezugsquellen ausweichen und so die Auswirkungen von Zöllen auf bestimmte Länder abfedern. Dennoch bleibt ein Restrisiko, da circa 10 Prozent der Waren für den US-Markt aus China kommen und Bunzl bei seiner Produktpalette auf die Produktion aus China angewiesen ist.

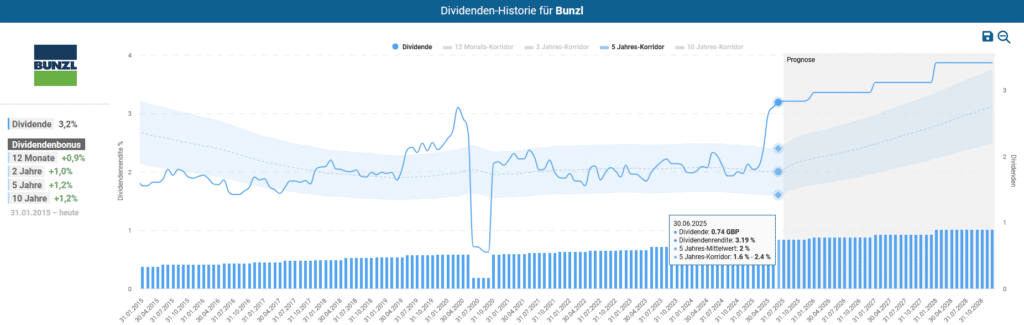

Wie sicher ist die Dividende von Bunzl?

Mit einer aktuellen Dividendenrendite von 3,2 Prozent liegt die Bunzl Aktie deutlich über dem 5-Jahres-Mittelwert von 2,0 Prozent und auf einem noch höheren Niveau als 2011. Bunzl steigert seine Dividende seit 31 Jahren mit einem jährlichen Zuwachs von 7,9 Prozent in den letzten 10 Jahren. Neben diesen Kennzahlen deutet die Dividendenstabilität von 0,99 auf eine bisher sichere Dividende hin.

Die Dividende ist sowohl durch den Gewinn als auch durch den Cashflow deutlich gedeckt. So lag die Ausschüttungsquote auf Basis des bereinigten Gewinns für das letzte Geschäftsjahr bei nur 36 Prozent und auf Basis des freien Cashflows bei soliden 30 Prozent. Somit gäbe es ausreichend Puffer für weitere Dividendenanhebungen, falls das Geschäft nicht langfristig schwächeln sollte.

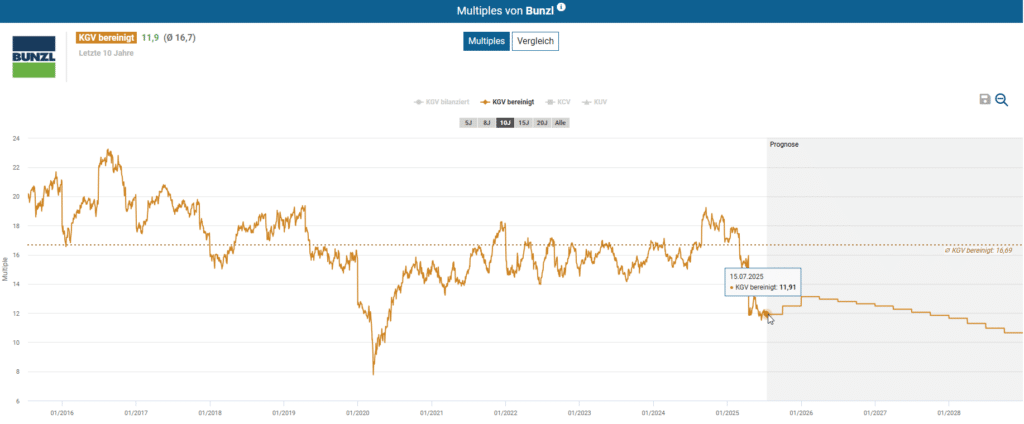

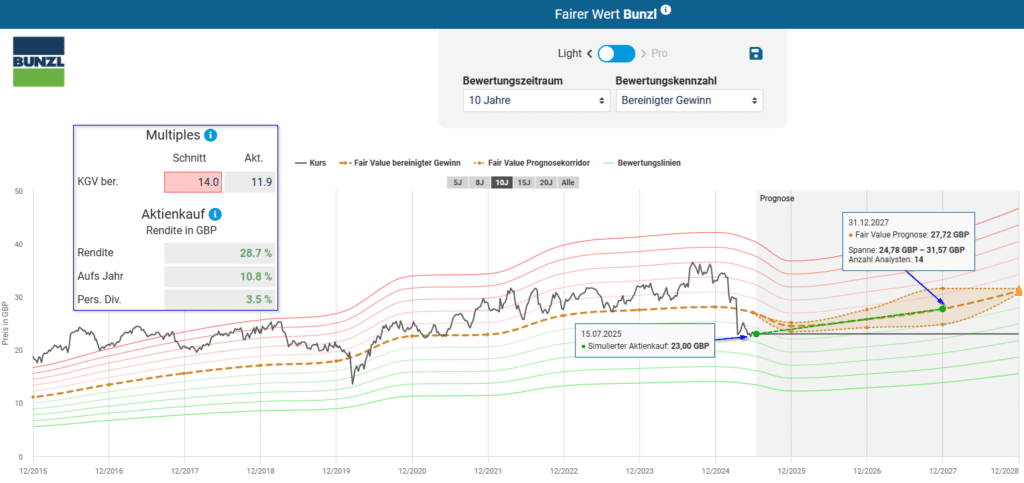

Ist die Bunzl Aktie günstig bewertet?

Für die Bewertung der Bunzl Aktie eignet sich der faire Wert des bereinigten Gewinns, der um Sondereffekte, einmalige Aufwendungen bzw. Gutschriften für Pensionspläne sowie Gewinne oder Verluste aus der Veräußerung von Geschäftsbereichen und damit verbundene Steuern bereinigt ist.

Für die potenzielle Renditeerwartung ziehen wir die Bewertung der letzten 10 Geschäftsjahre heran. So bewertete der Markt die Bunzl Aktie im Schnitt der letzten 10 Jahre mit einem bereinigten KGV von 16,7. Auf den ersten Blick erscheint die Bunzl Aktie mit einem aktuellen bereinigten KGV von 11,9 äußerst günstig bewertet. Aufgrund des prognostizierten Rückgangs des bereinigten Gewinns je Aktie für das Jahr 2025 steigt das prognostizierte bereinigte KGV bis zum Jahr 2026 kurzfristig an, bevor es dann stufenweise fällt.

Wie bereits angemerkt, hat sich das Gewinnwachstum von 8,5 Prozent für die vergangenen 10 Jahre auf 3,7 Prozent für die vergangenen 5 Jahre verlangsamt. Für das Geschäftsjahr 2026 soll der bereinigte Gewinn je Aktie laut den Analysten sogar um 9,2 Prozent zurückgehen. Zur Ermittlung des Renditepotentials verwenden wir deshalb statt des durchschnittlichen KGVs von 16,7 ein bereinigtes KGV von 14. Abseits der aktuellen Bewertung war die Aktie nur während der Corona-Pandemie günstiger bewertet. Damit gehen wir langfristig weiter von Wachstum aus, berücksichtigen aber einen Bewertungsabschlag gegenüber der historischen Bewertung. Mit einem bereinigten KGV von 14 ergibt sich bis 2027 ein Renditepotential von 10,8 Prozent pro Jahr.

Basierend auf dieser Bewertung ergibt sich für die nächsten Jahre je nach Einstiegskurs die folgende jährliche durchschnittliche Renditeerwartung aus Kursgewinnen und Dividenden. Bei einem Kurs von 23 GBP ist bis zum Ende des Geschäftsjahres 2027 ein Renditepotenzial von 10,8 Prozent pro Jahr zu erwarten.

| Kaufkurs in GBP |

Erwartete Rendite p.a. bis 12/2025 |

Erwartete Rendite p.a. bis 12/2026 |

Erwartete Rendite p.a. bis 12/2027 |

| 35,00 | -43,8% | -18,5% | -9,2% |

| 33,00 | -37,7% | -14,9% | -6,7% |

| 31,00 | -30,4% | -10,9% | -3,9% |

| 29,00 | -21,7% | -6,4% | -0,8% |

| 27,00 | -11,2% | -1,3% | 2,6% |

| 25,00 | 1,7% | 4,5% | 6,5% |

| 23,00 | 17,8% | 11,1% | 10,8% |

| 21,00 | 38,3% | 18,9% | 15,6% |

| 19,00 | 65,1% | 28,0% | 21,3% |

| 17,00 | 100,8% | 38,9% | 27,8% |

Unser Fazit zur Bunzl Aktie

Mit einer Dividendenrendite von 3,2 Prozent und einem jährlichen Dividendenwachstum von 8,3 Prozent in den vergangenen 5 Jahren ist die Bunzl Aktie ein geeignetes Investment für Fans von hohen Dividenden und Dividendenwachstum.

Der britische Großhandels- und Logistikkonzern Bunzl fliegt zwar bei den meisten Investoren unter dem Radar, ist aber für eine Vielzahl von Unternehmen für den Geschäftsbetrieb unerlässlich. Das Geschäftsmodell mit größtenteils nicht-zyklischen Verbrauchsgütern zeigte stets auch in Krisenzeiten seine Stärke. Genau diese Art von Unternehmen halten wir für ein defensives Dividendendepot für sehr interessant.

Im Jahr 2024 hat Bunzl die höchste Summe in der Firmengeschichte für Übernahmen ausgegeben. Damit ist das Unternehmen weiter auf Wachstumskurs. In der Vergangenheit ging diese Strategie hervorragend auf, sodass zwei Drittel des Umsatzwachstums aus Übernahmen resultierten. Dennoch steht Bunzl aktuell vor einigen operativen Herausforderungen, wie den Volumenrückgängen in Nordamerika und zunehmendem Preisdruck durch das Wettbewerbsumfeld. Auch die Zollthematik wird sich auf die Geschäftsentwicklung von Bunzl auswirken, obwohl 75 Prozent der US-Produkte in den USA hergestellt werden.

Wir haben die günstig bewertete Bunzl Aktie erst neulich im Aktienfinder entdeckt und vor wenigen Wochen die Aktie in unserem wöchentlich erscheinenden Börsenbrief analysiert. Noch ist niemand in die britische Aktie investiert, aber unser Analyst plant, bei ausreichender Liquidität eine erste Tranche zu kaufen.

Fazit – Der Weg zu deinem krisenfesten Depot

Stelle dir mit dem Aktienfinder ein krisenfestes Depot aus hochwertigen Dividenden-Aktien zusammen und steigende Dividenden und Kursgewinne sind so nur noch eine Frage der Zeit.

Zusätzlich unterstützt dich der Aktienfinder Börsenbrief mit wöchentlichen Aktienanalysen und Artikelserien bei deinem Vermögensaufbau, indem wir dich auf günstig bewertete Aktien und spannende Kaufchancen aufmerksam machen.

2 Antworten

Wieder einmal ganz hervorragend recherchiert, tiefgreifend und umfassend dargestellt und gewohnt qualitativ hochwertig visualisiert. Dankeschön dafür! Torsten betont zu Beginn seiber Videos stets, dass sich der Aktienfinder um qualitativ hochwertige Unternehmen kümmert; Gleiches gilt für die Arbeit hier. Wer sich an Einzeltitel heran wagen will, ist hier genau richtig. Bitte weiter so!

Vielen Dank für dein positives Feedback!