In der brandneuen BASF Aktienanalyse haben wir die berühmte 4 Prozent-Dividendenregel:

Kaufe die BASF Aktie bei einer Dividendenrendite von 4 Prozent und mehr

auf ihren Wahrheitsgehalt untersucht und wie üblich geschaut, ob BASF ein langfristig erfolgversprechendes Investment ist. Zusammenfassend field die Analyse des Dividendenklassikers eher ernüchternd aus.

Ist Brenntag vielleicht die bessere BASF? Also anstatt „We create chemistry“ lieber “Connecting chemistry“?

Wie BASF ist Brenntag in der Chemiebranche tätig. Während BASF jedoch in erster Linie produziert, handelt es sich bei Brenntag um einen Großhändler (Distributor) von Chemikalien. Verteilt über knapp 600 Standorte in 76 Ländern führt das Unternehmen Angebot und Nachfrage zusammen, indem klassische Dienstleistungen eines Händlers übernommen werden. Beispielsweise die Umfüllungen, Etikettierungen, Barcodierung, Palettierung und Chargenverfolgung. Doch Brenntag ist auch ein „bisschen BASF“. So werden Basischemikalien werden weiter veredelt (z.B. durch Feinstvermahlung) und sogar als eigene Marke angeboten. Darüber hinaus ist Brenntag auch als „Unternehmensberater“ aktiv, indem Kunden ihren Anforderungen entsprechend, die passenden Chemikalien angeboten oder speziell für diese sogar neue Produkte entwickelt werden. Hier trumpft Brenntag mit dem Wissen über sein gigantisches Chemiesortiment auf. Beispielsweise half Brenntag einer Großbäckerei bei der Suche nach einem Ersatz für Eier als Zutat, um das Gebäck auch Veganern schmackhaft zu machen. Brenntag übt darüber hinaus beratende Tätigkeiten aus, die über die Produktberatung und -entwicklung hinausgehen. Beispielsweise leistet Brenntag auch technischen Support, Anwendungsberatung, Dokumentation sowie die Unterstützung bei der Erfüllung gesetzlicher Vorgaben.

Die Aktienanalyse zu Brenntag gibt es auch als Video auf dem Aktienfinder YouTube-Kanal mit über 15.000 Abonnenten: Zu YouTube

Ist die Brenntag Aktie ein erfolgversprechendes Investment?

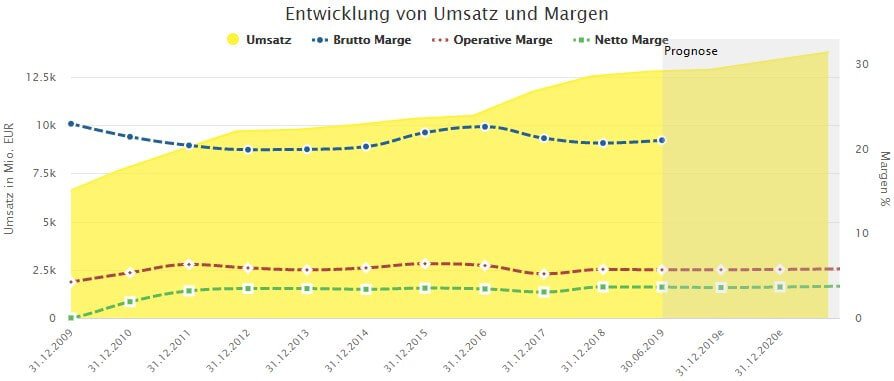

Mit 2,5 Prozent Dividendenrendite und einer Marktkapitalisierung von 7,4 Milliarden Euro erscheint Brenntag gegenüber BASF mit einer Dividendenrendite von 4,6 Prozent und einer Marktkapitalisierung von knapp 64 Milliarden Euro auf den ersten Blick als hässlicher Zwerg. Doch der erste Eindruck täuscht. Die Schönheit der Brenntag Aktie offenbart sich anhand der langfristigen Gewinnentwicklung und einer für BASF-Aktionäre ungewohnt stabilen Entwicklung von Umsatz und Marge:

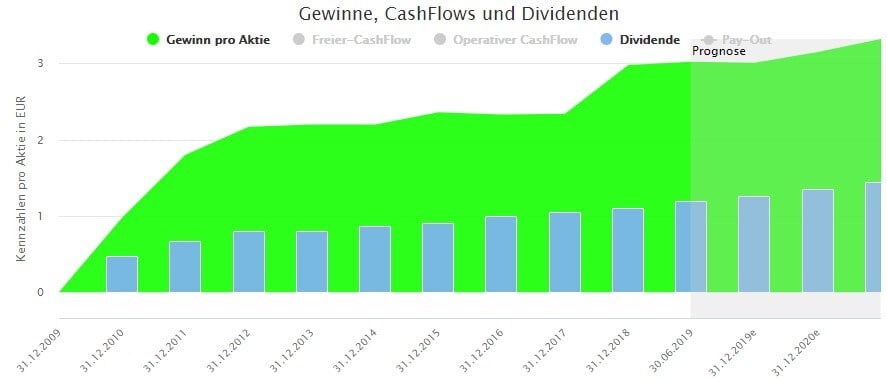

Dank steigender Umsätze bei stabilen Margen steigen auch Gewinn und Dividende Jahr für Jahr:

Es gibt jedoch einen Makel. Weil Brenntag erst seit 2010 börsennotiert ist, sind die Geschäftszahlen erst ab 2009 verfügbar. Wir wissen also nicht, wie sensibel Brenntag auf einen Konjunktureinbruch reagiert. Das Management selbst hält sein Geschäftsmodel für „robust“. Schließlich ist man „sowohl regional als auch in Bezug auf Branchen, Lieferanten, Produkte und Kunden“ (Jahresbericht 2018, S. 71) diversifiziert. Aber irgendwie könnte der Satz genauso gut im Geschäftsbericht von BASF stehen.

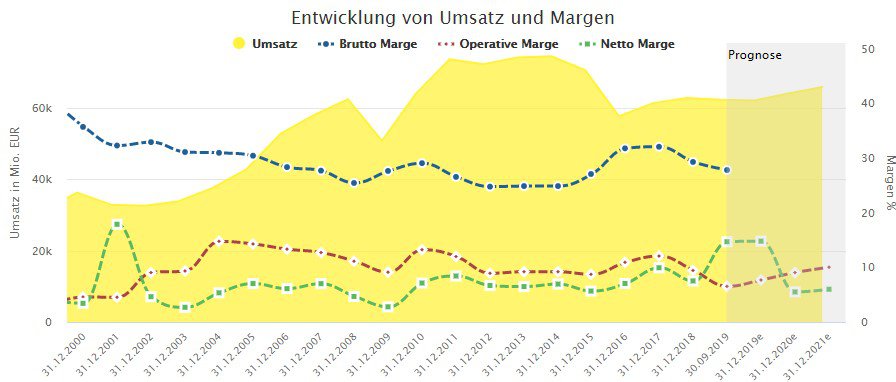

Die niedrigen Margen im Jahr 2009 und ein in Folge lediglich marginaler Gewinn sprechen jedenfalls dafür, dass die Finanzkrise Brenntag ähnlich oder sogar noch stärker zugesetzt hat wie BASF. Wobei sich Umsatz, Marge und Gewinn über die letzten 10 Jahre dennoch weit zuverlässiger entwickelten als bei BASF. Wobei die Umsatzschwankungen bei BASF jedoch auch am ständigen Zu- und Verkauf von Unternehmensanteilen liegt. So ist der Umsatzeinbruch im Jahr 2016 auf den Verkauf des Gasgeschäfts an Gazprom zurückzuführen, also eine unternehmerische Entscheidung und keine operative Schwäche des Geschäfts:

Wenn es um die Interpretation auffälliger Entwicklungen im Geschäftsverlauf geht, sollte man sich also entweder die Mühe machen, nach den Ursachen zu suchen oder sich einem Unternehmen zuwenden, dass möglichst keine fundamentalen Auffälligkeiten hat.

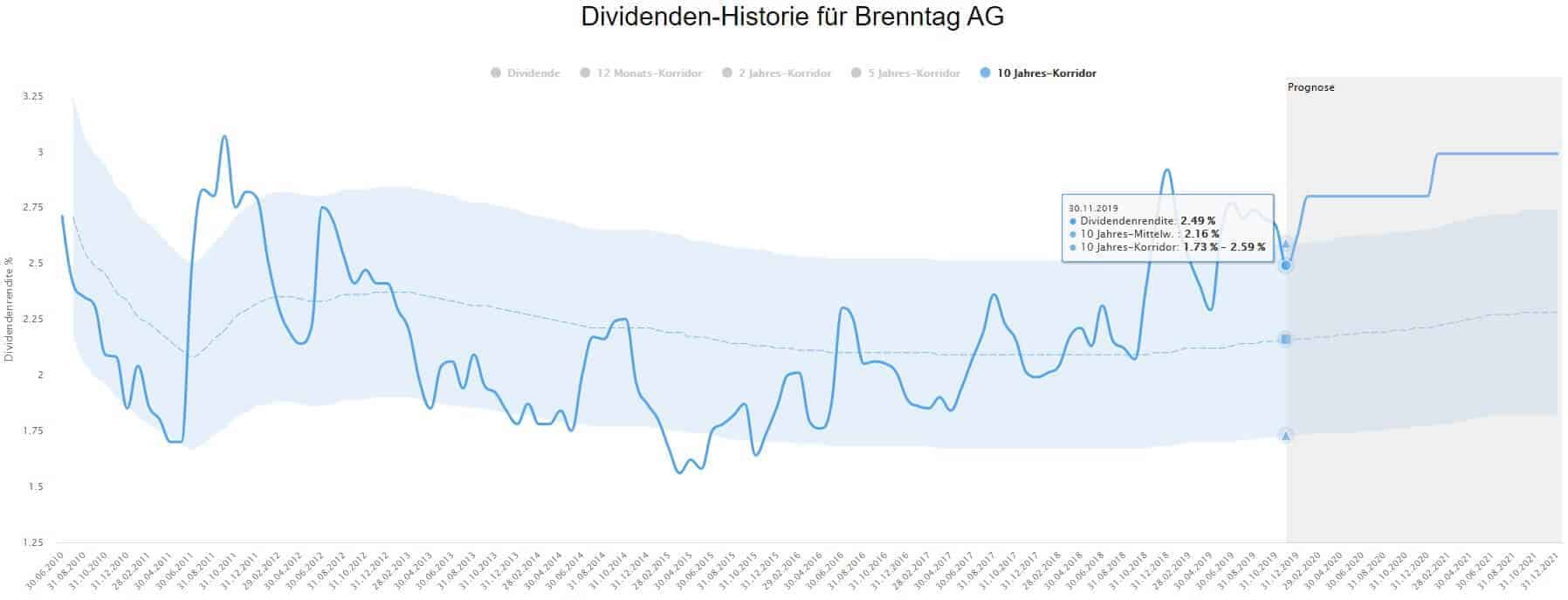

Seit dem Börsengang im Jahr 2010 hat Brenntag die Dividende mit Ausnahme im Jahr 2013 stets erhöht und kommt so auf einen jährlichen Zuwachs von gut 7 Prozent. Mit knapp 2,5 Prozent erscheint die Dividendenrendite nicht allzu üppig bemessen zu sein. Im historischen Vergleich des Dividenden-Turbos sind 2,5 Prozent allerdings überdurchschnittlich hoch. Nur zweimal näherte oder übertraf die Dividendenrendite die Schwelle von drei Prozent. Aktuell bewegt sich die Dividende am oberen Rand des 10-Jahres-Korridors.

Aus Sicht der Dividendenrendite scheint die Brenntag Aktie also günstig bewertet zu sein. Doch bestätigt sich diese Einschätzung auch in der Dynamischen Aktienbewertung unter Bezugnahme auf den Gewinn als Bewertungsgrundlage?

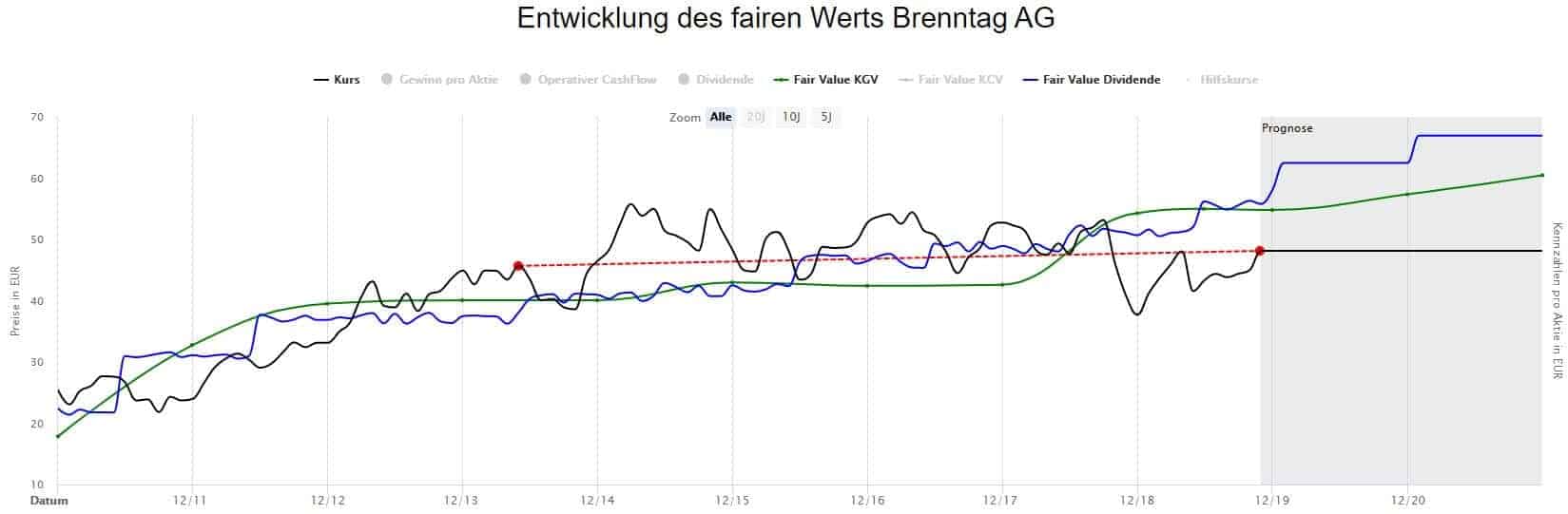

Bevor wir in die Bewertung einsteigen, fällt der enttäuschende Kursverlauf auf (schwarze Linie). Seit Mitte 2014 beschreibt der Aktienkurs eine volatile Seitwärtsbewegung (rot gestrichelte Linie). Nicht einmal der Gewinnsprung im Geschäftsjahr 2018 hat zu einem Kursanstieg geführt. Im Gegenteil brach der Kurs im Verlauf der allgemeinen Börsenschwäche Ende 2018 auf unter 40 Euro ein. Mit knapp unter 50 Euro hat sich der Kurs mittlerweile deutlich erholt, liegt aber noch immer unter dem fairen Wert von 55 Euro basierend auf dem bilanzierten Gewinn. Daraus ergibt sich ein kurzfristiges Aufwärtspotential von rund 15 Prozent. Dank prognostiziert steigender Gewinne und Dividenden kann auch für die nächsten Jahre mit einer ähnlichen Rendite als Summe aus erwartetem Kursgewinn und Dividende gerechnet werden. Stets in der Annahme, dass sich die Prognosen bewahrheiten und der Markt den hier berechneten fairen Wert der Aktie anerkennt.

Der Verlauf des operativen Cash-Flows ist für die Berechnung des fairen Werts zu unzuverlässig. In der Kapitalflussrechnung für 2018 und 2017 habe ich gesehen, dass die Abweichungen im operativen Cash-Flow in erster Linie auf Änderungen des Lagerbestands sowie der Forderungen und Verbindlichkeiten zurückzuführen waren. Ich gehe davon aus, dass dies auch für anderen Jahre zutrifft.

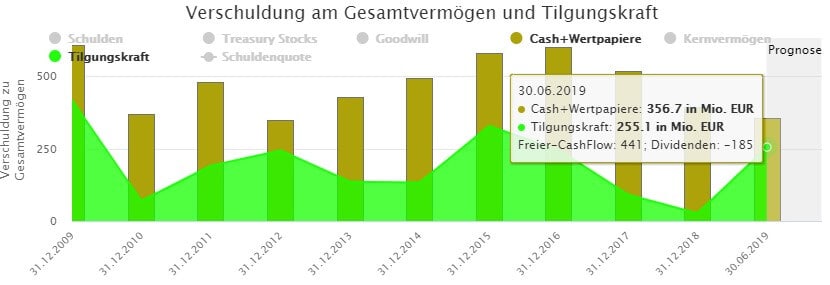

Ein stark schwankender operativer Cash-Flow führt automatisch zu einem ebenfalls schwankenden Free-Cash-Flow, der sich berechnet, indem vom operativen Cash-Flow die Investitionen abgezogen werden. Trotz der Schwankungen wurde die ausgeschüttete Dividende bisher stets durch den Free-Cash-Flow gedeckt, so dass die Substanz des Unternehmens nie angegriffen werden musste:

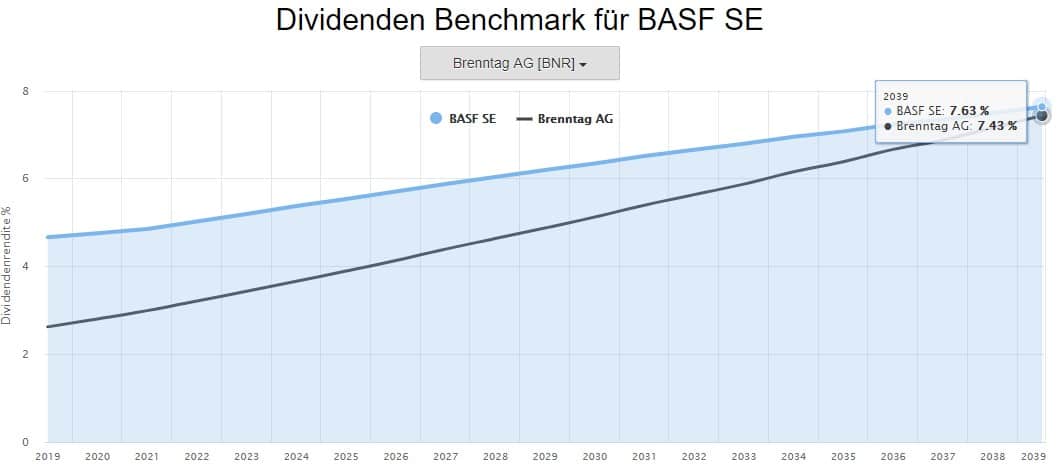

Die Dividende scheint also nicht in unmittelbarer Gefahr zu sein. Mit 2,5 Prozent fällt die Dividenden im Vergleich zur BASF Aktie mit 4,5 Prozent eher bescheiden aus. Allerdings ist das Dividendenwachstum von Brenntag mit 7,4 Prozent im jährlichen Mittel ungefähr doppelt so hoch. Im Dividendenbenchmark siehst du die Aufholjagd der Dividendenrendite, die eher einem Dividendenmarathon gleicht. Gut 20 Jahre dauert es, bis Brenntag mit BASF bei der Dividendenrendite gleichzieht.

Zurück zu den wichtigsten Bilanzpositionen fallen noch zwei Dinge auf. Erstens wächst Brenntag durch den Zukauf von Unternehmen, was du am wachsenden Goodwill (Firmenwert) erkennst. Und zweitens sinkt die Schuldenquote seit Jahren von knapp 70 auf derzeit 57 Prozent.

Während der Goodwill eine mit Unsicherheit behaftetet Position und tendenziell eher negativ zu bewerten ist, punktet Brenntag also mit einer sinkenden Schuldenquote, die jedoch in die Höhe schnellen könnte, sobald auf den Firmenwert Abschreibungen vorgenommen werden. Dies könnte beispielsweise im Falle einer Wirtschaftskrise geschehen und halte ich für ein gewisses Risiko. Zumal wir bereits gesehen haben, dass im Jahr 2009 die Margen am Boden lagen.

Fazit: Günstig bewertete Aktie mit einem Fragezeigen bezüglich Konjunkturresistenz

Seit dem Jahr 2010 stabil steigende Gewinne und Dividenden sprechen bei der Brenntag Aktie für ein erfolgversprechendes Investment. Und obwohl die Aktie sich um über 30 Prozent von ihrem Tief erholt hat, scheint die Aktie nach wie vor günstig bewertet zu sein mit einer Dividendenrendite, die noch immer deutlich über dem langfristigen Mittel liegt. Die mittelfristige Renditeerwartung liegt ebenfalls deutlich über der von BASF. Auf der anderen Seite scheint mir Brenntag analog BASF ein Zykliker zu sein, was den Goodwill zu einer bilanziellen Risikoposition machen würde.

BASF, Brenntag oder doch lieber eine andere der vielen Chemieaktien, die du im Aktienfinder auf Herz und Nieren fundamental analysieren kannst. Du hast die Wahl. Und falls dir Chemie nicht liegt, wechsle einfach die Branche. Die vierstufige Klassifikation im Aktienfinder hilft dir dabei.

"Wir haben das Tool getestet. Der erste Aktienfinder mit dem Wow-Effekt. Von der Informationsvielfalt bis hin zur Benutzerfreundlichkeit." - Investing.com

4 Antworten

AKtienfinder ist down!!!!!!!!!!!! WARUM

Hi,

danke für deine Mail. Der Aktienfinder läuft (10:30) und lief laut Logeinträgen auch zu dem Zeitpunkt, an dem du die Mail geschrieben hast 😉

Danke für die schöne Analyse. Und auch hier bestätigt sich mein Eindruck einmal mehr, dass wir momentan am falschen Ende des Zyklus sind um uns einen Zykliker ins Depot zu legen. Besonders bei der Chemie, die den Zyklus ja immer ein paar Monate früher abschließt/beginnt.

Hallo Marcel,

danke für dein Feedback. Wann der langerwartete Wirtschaftseinbruch denn nun kommt, weiß ich nicht. Da wir (bzw. ich) die Siegeraktie jedoch monatlich besparen werden, wäre ein Einbruch gar nicht so schlimm. Immer vorausgesetzt, die Erholung kommt und man kauft verbilligt stetig weiter ein.

LG!