Canadian National Railway ist die größte kanadische Eisenbahngesellschaft und betreibt ein Schienennetz von Kanadas Ostküste bis zur Westküste. Die Aktie steht für verlässliches Gewinn- und Dividendenwachstum und die aktuelle Bewertung verspricht Kurspotenzial, obwohl sich der Aktienkurs in den letzten 10 Jahren fast verdoppelt hat. Ein bekannter Investor von Canadian National Railway ist sogar der Microsoft-Gründer Bill Gates.

Wir geben in dieser Aktienanalyse unsere Einschätzung ab, ob sich ein Kauf der kanadischen Eisenbahn-Aktie aktuell lohnt und wie gut die Weichen für zukünftiges Renditepotenzial gestellt sind.

Das Geschäftsmodell in aller Kürze

Die Ursprünge von Canadian National Railway reichen mehr als 180 Jahre zurück. Der heutige Konzern entstand 1995 nach der Privatisierung der kanadischen Eisenbahn. Die Canadian National Railway ist eine auf den Güterverkehr spezialisierte Eisenbahngesellschaft mit einem Schienennetz von über 30.000 Kilometer, das die Ost- und Westküste Kanadas von Nova Scotia bis nach British Columbia verbindet. Zudem reicht das Schienennetz bis in die USA und verbindet Kanada über Chicago, Detroit und New Orleans mit dem Golf von Mexiko. Nach der Privatisierung kaufte der Konzern mehrere andere Eisenbahngesellschaften, darunter die Illinois Central Railroad, Wisconsin Central, Rail and Marine Holdings of the Great Lakes Transportation LLC, BC Rail und Elgin, Joliet & Eastern Railway. Durch diese Zukäufe erweiterte sich das Streckennetz erheblich. Neben den üblichen Großaktionären hält die Bill und Melinda Gates Stiftung rund 8,6 Prozent der Aktien von Canadian National Railway. Damit ist die Stiftung der größte Einzelaktionär des kanadischen Konzerns.

Der Konzern gliedert seine Geschäftsaktivitäten in acht Segmente, von denen sechs nach den zu transportierenden Gütern benannt sind. Das größte Segment, Intermodal, erzielte im letzten Geschäftsjahr rund 23 Prozent des Konzernumsatzes. In diesem Segment transportiert der Konzern Güter mit einer Kombination aus Schiffen, Eisenbahnen und Lastwagen. Die beiden nächstgrößten Segmente, Getreide und Düngemittel sowie Erdöl und Chemikalien, trugen jeweils rund 19 Prozent zum Gesamtumsatz bei. Die Segmente Metalle und Mineralien sowie Forstprodukte folgten mit jeweils rund 12 Prozent. Auf die Segmente Kohle und Autos entfielen jeweils rund 6 Prozent des Umsatzes. Das kleinste Segment, Andere, steuerte rund 3 Prozent zum Konzernumsatz bei.

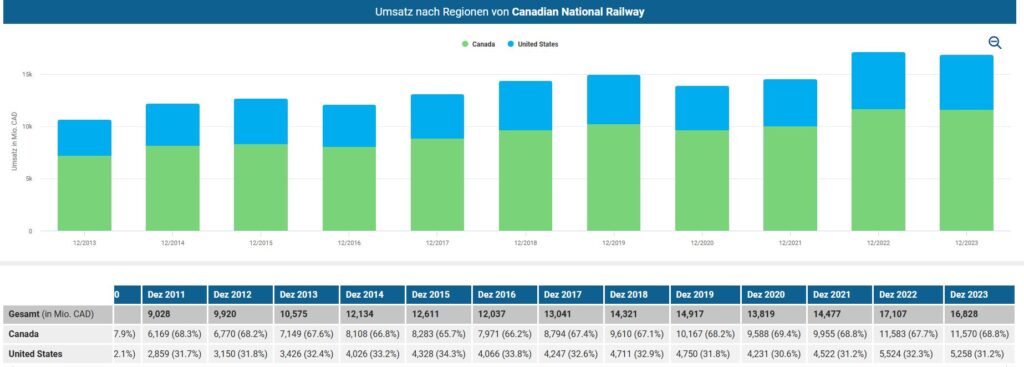

Die Canadian National Railway erwirtschaftet rund zwei Drittel des Umsatzes im Heimatmarkt Kanada und rund ein Drittel des Umsatzes in den USA. In den USA wird das Geschäft über Grand Trunk Western Railroad abgewickelt, die eine hundertprozentige Tochtergesellschaft der Canadian National Railway ist.

Das Geschäftsmodell der Canadian National Railway hat sich in den letzten zwei Jahrzehnten durch eine stabile Gewinn- und Cashflow-Entwicklung als sehr stabil erwiesen. Externe Faktoren wie zum Beispiel die Finanzkrise oder eine Pandemie haben sich nur sehr begrenzt negativ auf die Zahlen ausgewirkt.

Ähnlich stabil wie sich der Gewinn und der Cashflow in den letzten Jahrzehnten entwickelt haben, ist auch der Aktienkurs gestiegen. Über die letzten 24 Jahre hat ein Investment in Canadian National Railway Aktien über 2.800 Prozent Rendite eingebracht. Auf das Jahr umgerechnet lag die jährliche Rendite bei über 14 Prozent.

Was gibt es Neues bei Canadian National Railway?

Welche Ereignisse der letzten Monate haben den Aktienkurs von Canadian National Railway bewegt und welche Faktoren werden für die kommenden Quartale entscheidend sein? In dieser Analyse haben wir den aktuellen Earnings-Call und die News der letzten Monate analysiert.

Neue Partnerschaften von Mexico bis Kanada

Im April 2023 verkündete Canadian National Railway die Zusammenarbeit mit der amerikanischen US-Eisenbahngesellschaft Union Pacific und der mexikanischen Eisenbahngesellschaft GMXT. Zusammen bilden die drei Eisenbahnunternehmen den Falcon Premium Intermodal Service. Durch die Kooperation soll der schnellste und zuverlässigste intermodale Güterverkehr zwischen Mexiko und Kanada entstehen. Die beteiligten Unternehmen versprechen sich von der Zusammenarbeit eine Maximierung des Ladungsgewichts zwischen Mexiko und Kanada und damit eine höhere Effizienz.

Der intermodale Warenverkehr, eine Kombination aus Schiff, Eisenbahn und Lastwagen © Canadian National Railway

Die Tarifverhandlungen eskalierten

Die Gewerkschaft Teamsters fordert Gehaltssteigerungen und bessere Arbeitsbedingungen für ihre über 9.000 Mitglieder bei den beiden größten kanadischen Eisenbahngesellschaften. Während der Tarifverhandlung im August 2024 sperrten Canadian National Railway und Canadian Pacific Kansas City über 9.000 Mitarbeiter für 72 Stunden aus. Dies war das erste Mal, dass die beiden größten kanadischen Eisenbahnunternehmen zeitgleich ihre Beschäftigten aussperrten. In der Folge kam der Schienengüterverkehr in Kanada zum Erliegen.

Aufgrund der wirtschaftlichen Bedeutung der beiden Eisenbahngesellschaften für die kanadische Wirtschaft griff die kanadische Politik ein und ordnete ein verbindliches Schlichtungsverfahren an. Zurzeit läuft dieses Schlichtungsverfahren zwischen den Tarifvertragsparteien.

Auch die Gewerkschaft Unifor hat Tarifverhandlungen für ihre Mitglieder bei den beiden größten kanadischen Eisenbahngesellschaften aufgenommen. Auch hier wurde ein Schlichtungsverfahren eingeleitet. Die Friedenspflicht besteht bei diesem Verfahren bis zum Jahresende. Ab dem 1. Januar 2025 könnte die Gewerkschaft Unifor ihre Mitglieder zum Streik aufrufen.

Elektromobilität auf Schienen

Bis 2050 will Canadian National Railway klimaneutral werden. In den letzten Jahrzehnten hat der Konzern die Effizienz der eingesetzten Diesel-Lokomotiven deutlich verbessert. Dadurch hat der Konzern seit 1993 über 53 Millionen Tonnen Treibhausgase eingespart. Der Dieselverbrauch liegt mittlerweile rund 15 Prozent unter dem Industriedurchschnitt. Mit einer Gallone Diesel, was 3,79 Litern entspricht, kann derzeit eine Tonne Fracht 480 Meilen transportiert werden.

Effizientere Lokomotiven allein reichen jedoch nicht aus, um klimaneutral zu werden. Der Eisenbahnkonzern testet daher den Einsatz von Bio- und erneuerbarem Diesel. Außerdem hat der Konzern die erste batterieelektrische Lokomotive von Wabtec bestellt. Zusätzlich testet der Konzern Elektro-Trucks in verschiedenen Anwendungen an seinen Intermodal-Terminals.

So läuft das operative Geschäft

Die Quartalszahlen für das dritte Quartal 2024 hat Canadian National Railway an diesem Dienstag, dem 22. Oktober 2024, veröffentlicht. Die Zahlen geben Aufschluss über den operativen Geschäftserfolg. Wichtige finanzielle Leistungskennzahlen, die sogenannten Key Performance Indikatoren, sind beispielsweise Umsatz, EBITDA, Reingewinn und der Gewinn pro Aktie.

Dabei vergleichen wir den jeweiligen Key Performance Indikator zum einen mit dem Vorjahresquartal und zum anderen mit den Schätzungen der Analysten. Der Vergleich mit dem Vorjahresquartal ermöglicht eine Einschätzung bezüglich des Wachstums. Der Vergleich mit den Analystenschätzungen verdeutlicht die Erwartungen der Börse und hat unmittelbaren Einfluss auf die kurzfristige Entwicklung des Aktienkurses nach Bekanntgabe der neuen Zahlen.

| Gesamtumsatz in Mio. |

EBITDA in Mio. |

Nettogewinn in Mio. |

Gewinn pro Aktie |

|

| Geschäftsquartal Q3/2024 | 4.110 CAD | 1.990 CAD | 1.085 CAD | 1,72 CAD |

| Vorjahresquartal Q3/2023 | 3.987 CAD | 1.974 CAD | 1.108 CAD | 1,69 CAD |

| Prozentuale Veränderung | +3,1% | +0,8% | -2,1% | +1,8% |

| Schätzungen | 4.082 CAD | 2.032 CAD | 1.070 CAD | 1,70 CAD |

| Surprise | +0,7% | -2,1% | +1,4% | +1,2% |

Nach Veröffentlichung der aktuellen Quartalszahlen bewegte sich der Aktienkurs kaum, obwohl Umsatz und Gewinn pro Aktie über den Erwartungen lagen. Übertroffene Erwartungen sind zwar gut, jedoch hat Canadian National Railway die prognostizierten Gewinne pro Aktie bereits einige Wochen vor Veröffentlichung der aktuellen Zahlen um 0,20 CAD pro Aktie reduziert, woraufhin auch die Analysten ihre Schätzungen im Voraus nach unten angepasst haben.

Zum Umsatzanstieg trugen vor allem die Segmente Petroleum and Chemicals sowie Getreide und Düngemittel mit einem Umsatzanstieg von 9 bzw. 8 Prozent bei, während das Geschäftssegment Automotive mit rückläufigen Umsätzen in Höhe von 9 Prozent zu kämpfen hatte. Das Segment Intermodal erzielte einen Umsatz auf dem Niveau des Vorjahres. Die Umsätze der restlichen Geschäftsbereiche gingen im niedrigen einstelligen Prozentbereich zurück.

Neben den Finanzkennzahlen veröffentlicht der Konzern auch bahnspezifische Kennzahlen. Diese reichen von einfachen Kennzahlen wie der Zuglänge und den täglich zurückgelegten Meilen pro Zug bis hin zu komplexeren Kennzahlen. Zur Berechnung der Kennzahl Gross Ton Miles (GTMs) multipliziert der Konzern das Gesamtgewicht des Zuges mit der zurückgelegten Entfernung in Meilen. Bei der Kennzahl Revenue Ton Miles (RTMs) fließt zur Berechnung nur das Gewicht der Fracht ein. Zusätzlich gibt der Konzern den Frachtumsatz pro RTM sowie die operativen Kosten pro GTM an. Ein hoher Frachtumsatz pro RTM deutet auf eine effiziente Nutzung der Transportkapazitäten hin, während höhere operativen Kosten pro GTM belasten.

Im Vergleich zum Vorjahresquartal transportierte Canadian National Railway mehr Fracht, was auch den Quartalsumsatz merklich steigerte. Der Frachtumsatz pro RTM stieg zwar um ein Prozent an, jedoch erhöhten sich die operativen Kosten pro GTM um mehr als drei Prozent. Ursache für die Kostensteigerung sind unter anderem Auswirkungen der eskalierenden Tarifverhandlungen.

| GTMs in Mio. |

RTMs in Mio. |

Frachtumsatz pro RTM in Cents |

Operative Kosten pro GTM in Cents |

Zuglänge in Feet |

Meilen pro Tag |

|

| Geschäftsquartal Q3/2024 | 110.555 | 56.548 | 6,94 | 2,35 | 7.849 | 208 |

| Vorjahresquartal Q3/2023 | 108.221 | 55.640 | 6,87 | 2,28 | 7.927 | 209 |

| Prozentuale Veränderung | +2,2% | +1,6% | +1,0% | +3,1% | -1,0% | -0,5% |

Die Züge der Canadian National Railway sind mit einer Länge von rund 8.000 Feet (über 2.400 Meter) außergewöhnlich lang. Im Vergleich dazu erreichen Güterzüge in Deutschland eine maximale Länge von 740 Metern. In Kanada transportieren Eisenbahnwagen zudem zwei übereinander gestapelte Überseecontainer, während in Deutschland nur ein Container pro Wagen befördert wird.

So blickt das Management in die Zukunft

Anfang September senkte das Management von Canadian National die Gewinnprognosen. Gründe dafür sind der Streik, Waldbrände in Alberta, eine geringere Nachfrage nach Forstprodukten und Metallen sowie eine verzögerte Erholung des intermodalen Warenverkehrs. Diese Effekte belasteten laut Management den Gewinn pro Aktie im dritten Quartal um 0,20 CAD.

Das Wachstum des bereinigten Gewinns pro Aktie für das laufende Geschäftsjahr wurde von einem mittleren bis hohen einstelligen Prozentsatz auf einen niedrigen einstelligen Prozentsatz reduziert. Der Konzern aktualisierte auch seinen Ausblick für die Jahre 2024 bis 2026, in denen ein Wachstum des bereinigten Gewinns pro Aktie im hohen einstelligen Prozentbereich erwartet wird. Die Dividende soll dennoch um 7 Prozent steigen.

Die großen Eisenbahn-Aktien im Vergleich

Der Wettbewerb im nordamerikanischen Schienengüterverkehr ist stark konzentriert. Im Wesentlichen teilen sich sieben Eisenbahngesellschaften den Güterverkehr auf der Schiene, so dass von einem Oligopol gesprochen werden kann. Das US Surface Transportation Board bezeichnet diese Gesellschaften als Class 1 Carriers. Diese acht nordamerikanischen Eisenbahngesellschaften sind Class 1 Carrier:

- BNSF Burlington Northern Santa Fee

- CN Canadian National

- CP Canadian Pacific Kansas City

- CSX

- CTCO

- KCS Kansas City Southern

- NS Norfolk Southern

- UP Union Pacific

Nicht alle Eisenbahngesellschaften sind börsennotiert. Warren Buffet und seine Gesellschaft Berkshire Hathaway haben 2010 beispielsweise die Eisenbahngesellschaft Burlington Northern Santa Fee übernommen. Für den nachfolgenden Vergleich haben wir die Eisenbahngesellschaften im Aktienfinder ausgewählt. Alle Eisenbahngesellschaften haben sich auf den Güterverkehr spezialisiert. Alle Unternehmen sind in Nordamerika tätig. Der Hauptunterschied zwischen ihnen liegt in der geographischen Lage ihrer Streckennetze.

Union Pacific betreibt ein Streckennetz, das vom mittleren Westen bis zur Westküste der USA reicht. Norfolk Southern und CSX bedienen die Ostküste bis zum mittleren Westen. Die beiden kanadischen Unternehmen verbinden Kanadas Ostküste mit der Westküste und erstrecken sich bis zum Golf von Mexiko. Canadian Pacific Kansas City betreibt ein Streckennetz, das sogar bis nach Mexiko reicht.

Union Pacific hat die höchste Marktkapitalisierung. Die Marktkapitalisierung der anderen Gesellschaften liegt nahe beieinander und beträgt etwa die Hälfte der Marktkapitalisierung von Union Pacific.

Die folgenden Finanzkennzahlen zeigen deutliche Unterschiede zwischen den einzelnen Eisenbahngesellschaften. Die von uns analysierte Eisenbahngesellschaft Canadian National Railway erwirtschaftet mit über 30 Prozent die mit Abstand höchste Netto-Marge, bei gleichzeitig niedrigstem KGV. Während die Norfolk Southern das größte KGV hat und die geringste Netto-Rendite aufweist. Ein großer Eisenbahnunfall im Februar 2023 belastet nach wie vor die Profitabilität von Norfolk Southern. Bei diesem Unfall entgleiste ein Güterzug in East Palestine im Bundesstaat Ohio. Dabei entzündete sich ein Teil der mit Chemikalien beladenen Waagen und verursachte einen großen Schaden.

In den letzten zehn Jahren steigerten alle Eisenbahnunternehmen ihre Gewinne deutlich. In den letzten fünf Jahren verlangsamte sich jedoch das Gewinnwachstum. Bei Canadian Pacific Kansas City und CSX halbierte sich das Gewinnwachstum fast. Bei der Canadian National Railway und der Union Pacific verringerte es sich nur um geringe Prozentpunkte. Die gebeutelte Eisenbahngesellschaft Norfolk Southern erreichte in den letzten fünf Jahren das geringste Gewinnwachstum von nicht einmal zwei Prozent pro Jahr und ist in diesem Vergleich das Schlusslicht.

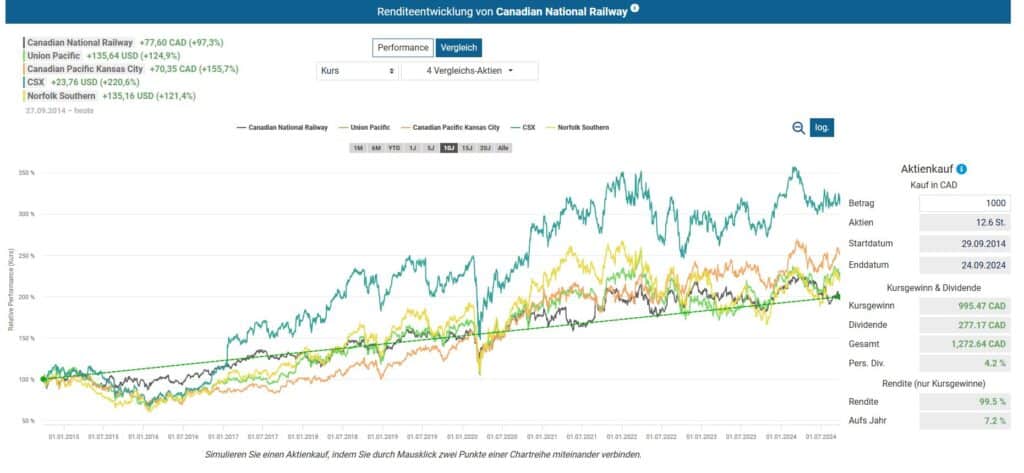

In den letzten zehn Jahren erzielte die Aktie der Canadian National Railway eine Rendite von fast 100 Prozent. Die durchschnittliche jährliche Rendite betrug 7,2 Prozent. Damit lieferte die Aktie trotz dieser üppigen Kursentwicklung die schlechteste Performance unter den Eisenbahngesellschaften. Die Aktie von CSX erreichte in diesem Zeitraum die beste Performance mit rund 280 Prozent, was einer durchschnittlichen jährlichen Rendite von 14,3 Prozent entspricht.

Wie du an folgender Tabelle sehen kannst, kann sich eine unterschiedlich lange Haltedauer eines Investments in die Canadian National Railway Aktie sehr stark auf die Performance auswirken. Wer die Aktie 15 Jahre gehalten hat, kann sich über einen Kursanstieg 503 Prozent freuen, was einem Total Return einschließlich Dividende von knapp 14 Prozent pro Jahr entspricht.

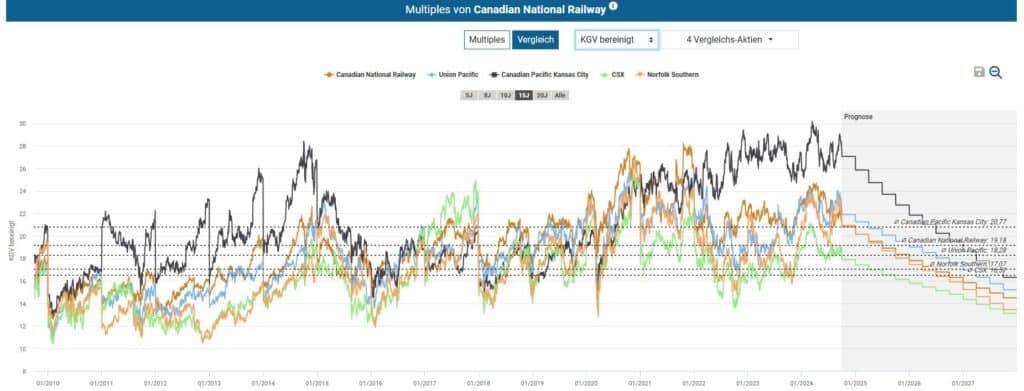

Die Multiplen aller Eisenbahngesellschaften liegen derzeit über dem Durchschnitt der letzten zehn Jahre. Besonders auffällig sind die hohen Multiplen von Canadian Pacific Kansas City. Durch das prognostizierte Gewinnwachstum aller Unternehmen können sich jedoch die Multiplen in der Zukunft verringern und zum Mittelwert zurückkehren.

Die Aktie von Canadian National Railway finde ich aufgrund der Kombination aus der höchsten Netto-Marge, dem niedrigsten KGV und der schlechtesten Kursentwicklung über die letzten zehn Jahren im Vergleich zu den Mitbewerbern besonders interessant. Aus diesem Grund habe ich mich für diese Aktie in dieser Peer-Group entschieden und gehe im Folgenden auf das realistische Renditepotenzial der Aktie ein.

Ist die Canadian National Railway Aktie günstig bewertet?

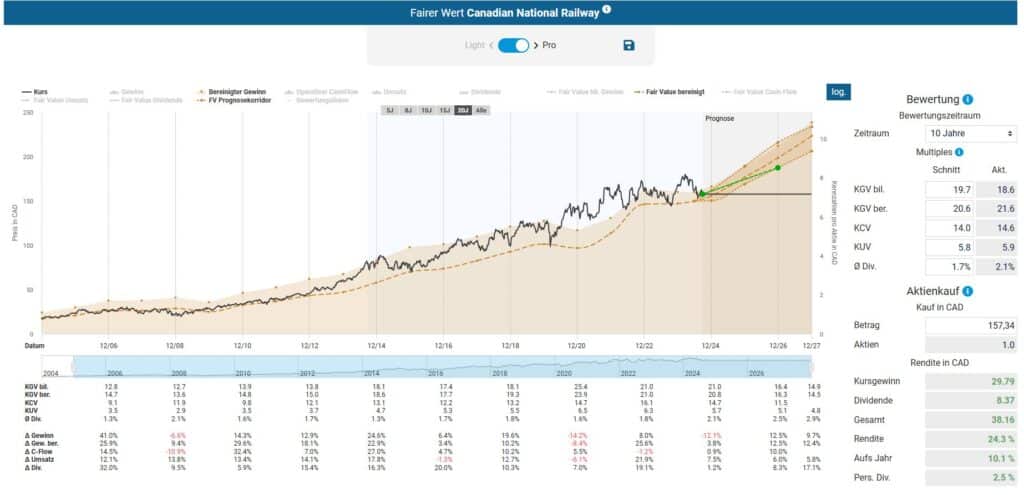

Die Dynamische Aktienbewertung des Aktienfinders ermittelt den fairen Wert der Canadian National Railway Aktie und sagt aus, ob die Aktie gemessen an der historischen Bewertung derzeit über- oder unterbewertet ist. Im Aktienfinder kann der Fair Value auf den bilanzierten Gewinn, den bereinigten Gewinn, den operativen Cash-Flow, den Umsatz oder die Dividende berechnet werden. Die Grundidee ist, dass der Markt eine Aktie langfristig fair bepreist. Unter dieser Annahme lässt sich aus der durchschnittlichen Bewertung einer Aktie über mehrere Jahre hinweg deren fairer Wert ableiten. Welche Kennzahl für die Bewertung der Canadian National Railway Aktie am besten geeignet ist, erfährst du im nachfolgenden Unterkapitel.

So günstig ist die Aktie bewertet

In den letzten zehn Jahren zeigte der Aktienkurs eine hohe Korrelation zum bereinigten Gewinn. Im Durchschnitt lag der Fair Value des bereinigten Gewinns in diesem Zeitraum bei 20,6, während er aktuell bei 21,6 liegt. Dies deutet darauf hin, dass die Aktie momentan leicht überbewertet ist.

Die Bandbreite der Analystenprognosen für den bereinigten Gewinn liegt sehr nah zusammen, was für ein sehr planbares Geschäftsmodell spricht. In der Grafik kannst du die Bandbreite am dunkelbraunen Band erkennen. Je nach Prognosejahr liegt die höchste Schätzung nur 12 bis 15 Prozent über der niedrigsten Schätzung, ein Indiz für ein stabiles Geschäftsmodell.

Um einen Sicherheitsabschlag bei der Bewertung einzubauen, habe ich mich an den konservativeren Analystenschätzungen orientiert. Damit sollte ich auf der sicheren Seite sein, falls das Gewinnwachstum niedriger ausfällt als erwartet. Bei einem aktuellen Aktienkurs von 157 Kanadischen-Dollar pro Aktie ergibt sich bis Ende 2026 ein Renditepotenzial von 10,1 Prozent, basierend auf einem bereinigten Gewinn von 20,6. Aktuell liegt der Aktienkurs leicht über dem ermittelten fairen Wert der Aktie. Die Analysten gehen jedoch weiterhin von einem soliden Gewinnwachstum in den kommenden Jahren aus, was durch die steigenden Gewinne ein positives Renditepotenzial für die Zukunft ermöglicht.

So hoch ist die Renditeerwartung

Die nachfolgende Tabelle zeigt die erwartete Rendite in Abhängigkeit vom Kaufkurs. Die Renditeberechnung basiert auf den fairen Werten, die im vorherigen Abschnitt mithilfe der Dynamischen Aktienbewertung ermittelt wurden. Je nach Haltedauer und Kaufpreis können folgende Renditen erwartet werden. Bei einem Kaufkurs von 150 kanadischen Dollar wird bis Ende 2026 eine prognostizierte jährliche Rendite von 12,5 Prozent erwartet. Setze am besten ein Kauflimit im Aktienfinder, um bei einem Rücksetzer den günstigen Einstieg nicht zu verpassen.

| Kaufkurs in CAD |

Erwartete Rendite p.a. bis 12/2025 |

Erwartete Rendite p.a. bis 12/2026 |

Erwartete Rendite p.a. bis 12/2027 |

| 200,00 | -10,9% | -1,0% | 2,8% |

| 190,00 | -7,2% | 1,3% | 4,4% |

| 180,00 | -3,1% | 3,7% | 6,1% |

| 170,00 | 1,4% | 6,4% | 8,0% |

| 160,00 | 6,5% | 9,3% | 10,0% |

| 150,00 | 12,1% | 12,5% | 12,2% |

| 140,00 | 18,4% | 15,9% | 14,6% |

| 130,00 | 25,7% | 19,8% | 17,2% |

| 120,00 | 33,9% | 24,1% | 20,1% |

| 110,00 | 43,6% | 29,0% | 23,4% |

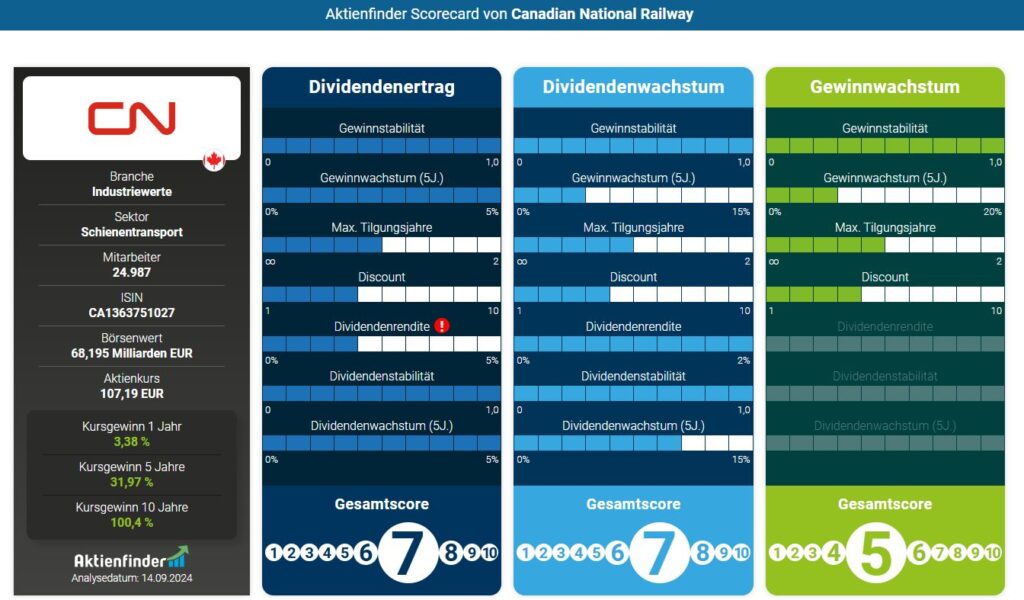

So schneidet die Aktie in der Aktienfinder Scorecard ab

Die Aktienfinder Scorecard gibt die Attraktivität einer Aktie für die drei beliebtesten Anlagestrategien wieder. Bei der Dividendenertrags-Strategie setzt du auf hohe Dividenden von Anfang an, bei der Dividendenwachstums-Strategie auf dynamisches Dividendenwachstum und bei der Gewinnwachstums-Strategie auf hohe Kursgewinne. Während einige Aktien für mehrere Strategien geeignet sind, schneiden andere Aktien nur bei einer oder auch keiner Anlagestrategie gut ab. Allen Anlagestrategien ist gemein, dass sie auf Qualitätsaktien mit langfristigem Gewinnwachstum setzen. In diesem Artikel stellen wir die Aktienfinder Scorecard vor.

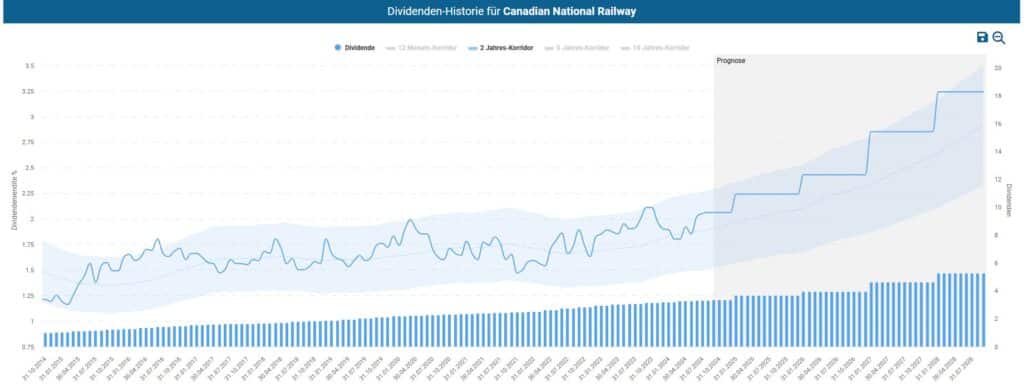

Seit einem Jahr gehört die Canadian National Railway zu den Dividendenaristokraten. Diese Unternehmen erhöhen oder halten ihre Dividenden seit mindestens 25 Jahren kontinuierlich. In den letzten zehn Jahren stieg die Dividende der Canadian National Railway durchschnittlich um über 13 Prozent pro Jahr. Analysten prognostizieren für die Zukunft ein geringeres Dividendenwachstum von etwa 6 Prozent jährlich.

Trotz des erwarteten geringeren Wachstums bleibt die Aktie der Canadian National Railway langfristig für eine Dividendenwachstums-Strategie attraktiv, denn das robuste Geschäft und der Cashflow erlauben durchaus ein höheres Dividendenwachstum. Mit einer aktuellen Dividendenrendite von rund 2,1 Prozent eignet sich die Aktie auch für eine Dividendenertrags-Strategie. Diese Rendite liegt nur geringfügig über dem Durchschnitt der letzten zwei Jahre.

Obwohl die Canadian National Railway keine Spitzenwerte bei Dividendenertrag und Dividendenwachstum erreicht, überzeugt sie durch ihre hohe Dividendenstabilität. Diese beträgt 0,97 und liegt damit nahe am maximal möglichen Wert von 1,00.

Fazit – Jetzt noch auf den Rendite-Zug aufspringen?

Wer die Aktie von Canadian National Railway seit dem Jahr 2000 hält, kann sich über eine Performance von über 2.800 Prozent oder eine durchschnittliche jährliche Rendite von über 14 Prozent freuen. Eine Traumrendite mit einem langweiligen kanadischen Eisenbahnunternehmen.

Die Grundlage für die sehr gute Kursentwicklung in den letzten 25 Jahren basiert auf der kontinuierlichen Steigerung der Unternehmensgewinne. Zur Steigerung der Gewinne trugen die höhere Profitabilität nach der Privatisierung, kluge Unternehmenszukäufe und die positive gesamtwirtschaftliche Entwicklung in Nordamerika bei. Da der Schienengüterverkehr in Nordamerika auf wenige Konzerne verteilt ist, könnten weitere Zukäufe aus wettbewerbsrechtlichen Gründen schwierig werden. Ein wesentlicher Wachstumstreiber bleibt die weitere nordamerikanische Wirtschaftsentwicklung. Da die Gründe für ein hohes Gewinnwachstum in der Zukunft geringer geworden sind, dürften die Gewinne langsamer wachsen als in der Vergangenheit.

Wenn du dir darüber im Klaren bist, dass in der Zukunft das Wachstum wahrscheinlich geringer ausfallen wird und du keine extrem hohen Renditen erzielen wirst, kannst du gerne auf den fahrenden Zug aufspringen und vom verlässlichen Geschäftsmodell profitieren. Rückblickend haben sich zum Einstieg immer wieder günstige Phasen angeboten, in denen der Aktienkurs den durchschnittlichen Fair Value auf Basis des bereinigten Gewinns der letzten zehn Jahre berührt hat. Aktuell bin ich in keinem Eisenbahnunternehmen investiert, beobachte den Markt aber sehr genau und habe mir für die Aktie von Canadian National Railway ein Kauflimit von 95 Euro im Aktienfinder gesetzt.

11 Antworten

Hallo Rico,

vielen Dank für dein Feedback.

Viele Grüße

Oliver

Hallo Vitali,

von einer geplanten Expansion nach Mexiko ist mir nichts bekannt. Jedoch hat Canadian National Railway eine Partnerschaft mit anderen Eisenbahngesellschaften geschlossen, die bis nach Mexiko reicht. Den Falcon Premium Intermodal Service.

Viele Grüße

Oliver

Ich beschäftige mich noch nicht so lange mit den Aktien.

Daher mag die Frage ev. etwas merkwürdig rüber kommen.

Warum wird nicht auf die Steigende Verschuldung in den letzten Jahren eingegangen?

Ich sehe die aktuell nicht so als kritisch, mich würde eure Meinung dazu sehr Interessieren.

Den ersten Einstieg habe ich gemacht.

Hallo Roman,

vielen Dank für deine Frage. Nicht jeder Aspekt einer Aktie kann in diesem Format abgedeckt werden, jedoch gehe ich gerne auf deine Frage wegen der steigenden Verschuldung in den letzten Jahren ein.

Der Verschuldungsgrad sank in den Jahren 2020 und 2021 deutlich. In diesem Zeitraum kürzte Canadian National Railway die Investitionen und kaufte merklich weniger Aktien zurück. Zusätzlich erhielt der Konzern 700 Millionen US-Dollar von Kansas City Southern, wegen der von KCS aufgelösten Fusionsvereinbarung.

Ab dem Jahr 2022 stieg der Verschuldungsgrad wieder signifikant an. Der Konzern kaufte ab 2022 wieder deutlich mehr Aktien zurück. Insgesamt erwarb der Konzern in den letzten drei Jahren rund 74 Millionen Aktien zurück, was über 10 Prozent aller ausstehenden Aktien entspricht. Bei einem Aktienkurs von 105 Euro sind das rund 7,7 Milliarden Euro für Aktienrückkäufe.

Zusätzlich stiegen die Investitionen ab dem Jahr 2023 deutlich an.

Im Vergleich zum Wettbewerb liegt der Verschuldungsgrad der Canadian National Railway im Mittelfeld. Persönlich würde ich es jedoch begrüßen, wenn der Verschuldungsgrad in den nächsten Jahren wieder sinkt.

Viele Grüße

Oliver

Ich habe mich schon vor einiger Zeit für die CPKC entschieden weil diese Bahngesellschaft nach dem Zusammenschluss mit Kansas City Southern das beste Streckennetz in Nordamerika bietet. Anders als die Konkurrenz fährt CP als Direktanbieter von Canada bis Mexico und hat dort teils exklusive Verträge mit Hafenbetreibern und Firmen abgeschlossen. Durch eine kürzlich mit CSX geschlossene Cooperation wird das Netz noch größer,besonders im Südosten der USA. Außerdem ist CP die mit Abstand sicherste Class 1 Bahngesellschaft in Nordamerika was einen nicht unerheblichen Kostenfaktor darstellt. Die Dividende betrachte ich für mich in diesem Fall als eher zweitrangig,mir ist das Unternehmen selbst und dessen künftige Entwicklung wichtiger. Für Dividenden habe ich andere Werte im Depot.

Auf jeden Fall danke für den tollen Vergleich,mal was anderes als das ewige Tec-Gedöns…;-) Ich hab es bei Einzelaktien gern etwas handfester sprich etwas Greifbares was ich sehen fühlen und verstehen kann….fast schon wie der Altmeister Warren B.

Hallo Michael,

vielen Dank für die positive Rückmeldung.

Viele Grüße

Oliver

Sehr guter Überblick der KPIs und der Vergleich der anderen Gesellschaften. Weisst du ob CNR weiter Richtung Mexiko expandieren könnten analog der CP?

Hallo Sebastian,

vielen Dank für deinen Hinweis.

Viele Grüße

Oliver

Beobachte die Aktie schon länger. Ich vermisse jedoch den Hinweis über die kanadische Quellensteuer von 25% auf Ausschüttungen, wovon lediglich 15% in D angerechnet werden. Sollte vielleicht erwähnt werden, wenn man auf den Dividendenaristokrat hinweist und die Stabilität der Dividende.

Hallo Sebastian, guter Hinweis. Ich habe im Kapitel einen kurzen Hinweis zur Quellensteuer-Thematik ergänzt! Danke dir!

Wäre schön wenn ihr zukünftig alle Aspekte mit in die Analyse einfließen lasst (u.a. Verschuldungssituation wurde oben genannt), wäre mein Anspruch an einen „Premium-Börsenbrief“.