Welches sind die Top 50 Dividenden-Aktien im Sommer 2023? Auf Basis der Kauflimits unserer über 100.000 Mitglieder veröffentlichen wir einmal im Quartal die Dividendentitel, auf die es die meisten Aktionäre abgesehen haben. Das Ergebnis ist eine einmalige Liste qualitativ hochwertiger Dividendentitel für den langfristigen Vermögensaufbau. Unter den Top 50 finden sich viele altbekannte Namen, die für Qualität und damit für langfristig steigende Kurse und Dividenden stehen.

Einige dieser Namen finden sich auch in unserem Starterdepot wieder. Das Starterdepot ist ein frei einsehbares Echtgeld-Depot mit 20 Qualitätsaktien. Seit 2019 zeigen wir so mit echtem Geld, wie eine Dividendenstrategie funktioniert. Dank regelmäßiger Käufe mittels Aktiensparplan, Kursgewinnen und selbstverständlich Dividenden hat das Starterdepot kürzlich den Marktwert von 30.000 Euro geknackt, bei einer Gesamtrendite von 18,7 Prozent inklusive 1.152 Euro Dividende.

Die Gesamtrendite von 18,7 Prozent über vier Jahre kann sich mehr als sehen lassen. Denn bei der Performance ist zu berücksichtigen, dass die Käufe nicht über einen Einmalkauf in 2019, sondern über monatliche Sparpläne erfolgten. Mit jedem monatlichen Neukauf reduzieren wir die erzielte Gesamtrendite. Bei Einmalkäufen zum Startschuss im Juli 2019 hätten wir eine mehr als doppelt so hohe Gesamtrendite erreicht! Doch Vermögensaufbau mit Einmalkäufen zu einem Tag X ist eben kein realistisches Szenario für den eigenen Vermögensaufbau.

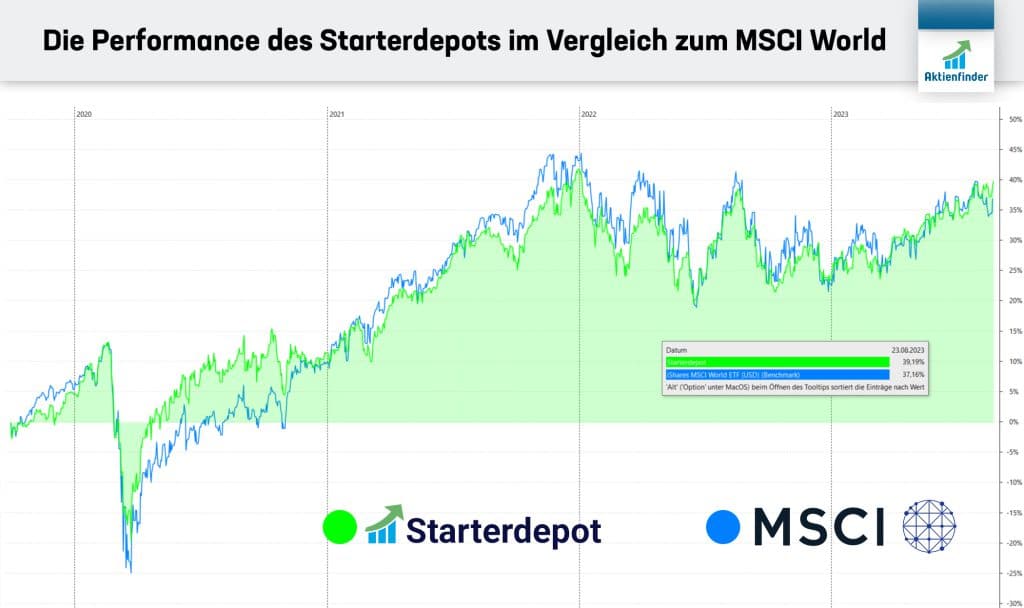

Doch trotz der kontinuierlichen Nachkäufe lässt sich die Performance des Starterdepots mit der Performance von Indizes oder ETFs vergleichen. Dafür nutzen wir die zeitgewichtete Rendite, die beispielsweise auch für die Messung der Performance von Fondsmanagern genutzt wird.

Und tatsächlich liegt die zeitgewichtete Rendite des Starterdepots mit 39 Prozent derzeit knapp vor dem MSCI World und zugleich glänzt das Starterdepot mit einer deutlich geringen Schwankung, sprich Volatilität. Dass wir den MSCI World Stand heute knapp schlagen konnten, ist umso überraschender, als dass im MSCI World insbesondere die dynamisch wachsenden Technologieaktien vertreten sind. Da diese in der Regel keine Dividende ausschütten, kamen diese Aktien für das Starterdepot jedoch nicht in Betracht. Entsprechend erzielt der MSCI World mit knapp 1,4 Prozent eine deutlich niedrigere Dividendenrendite als das Starterdepot mit rund 2 Prozent.

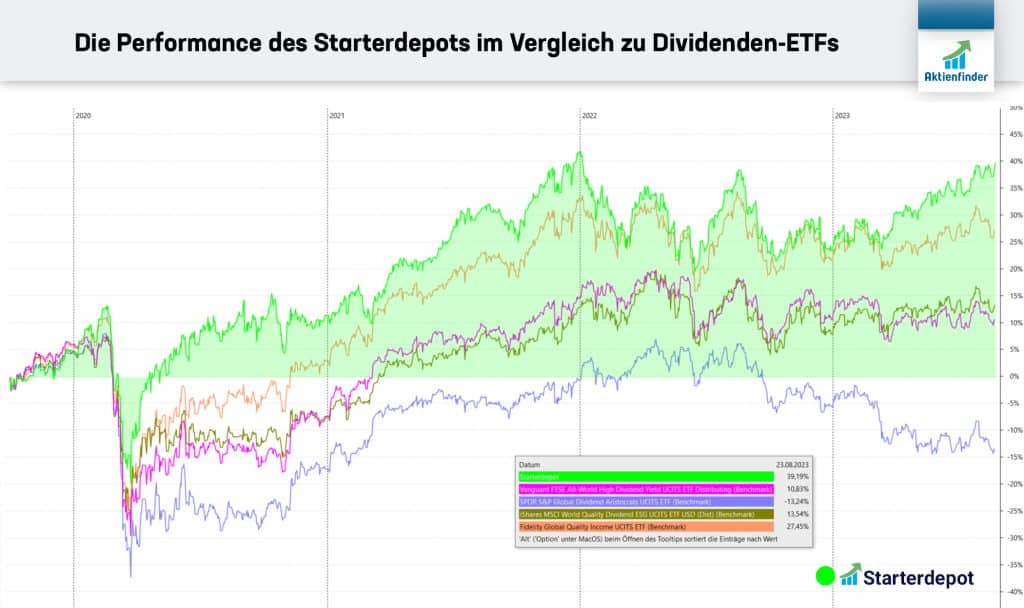

Ein fairerer und zugleich sinnvollerer Benchmark als der MSCI World sind Dividenden-ETFs, die ebenfalls auf qualitativ hochwertige Dividenden-Aktien setzen. So ist der Vanguard FTSE All-World High Dividend Yield mit einem Fondsvolumen von 3,4 Milliarden Euro der weltweit größte globale Dividenden-ETF der Welt. Auch der SPDR S&P Global Dividend Aristocrats, der iShares MSCI World Quality Dividend ESG und der Fidelity Global Quality Income gehören ebenfalls zu den gefragtesten Dividenden-ETFs. Im direkten Vergleich schneidet das Starterdepot am besten ab. Einzig der ETF Fidelity Global Quality Income kommt mit einer Performance von 27,5 Prozent auf ein ähnliches Niveau.

Das Starterdepot zeigt, dass Vermögensaufbau mit einer Dividendenstrategie funktioniert – wenn man auf die richtigen Aktien setzt. Welche Aktien das sein können, zeigt die Liste der Top 50 Dividenden-Aktien.

Die 10 beliebtesten Dividenden-Aktien im Sommer 2023

Hier zunächst die 10 beliebtesten Dividenden-Aktien deutscher Aktionäre im Sommer 2023, die wir anhand der Anzahl der im Aktienfinder hinterlegten Kauflimits unserer Mitglieder ermitteln. An der Spitze steht die Aktie von Unilever, die im Frühling 2022 noch auf Platz 4 lag und damit die Microsoft Aktie von der Spitze verdrängte. Ebenfalls neu in den Top 10 ist die Aktie des bekannten Eisenbahnkonzerns Union Pacific, der sich in der letzten Ausgabe noch mit Platz 23 begnügen musste. Aus den Top 10 der beliebtesten Dividenden-Aktien verabschiedete sich dagegen die Aktie von Coca-Cola und fiel von Platz 6 auf Platz 11. Am meisten Plätze verlor die SAP Aktie und steht nun auf Platz 45 statt Platz 16. Angesichts des jüngsten Kursanstiegs hoben wohl einige Mitglieder ihre Kauflimits auf.

Die Aktien des Medizintechnikunternehmens Stryker und des französischen Luxuskonzerns LVMH sind übrigens die Aufsteiger des Sommers. Die Aktie von Stryker gewinnt sage und schreibe 41 Plätze und steigt von Platz 78 auf Platz 37, während sich die LVMH Aktie von Platz 61 auf Platz 21 verbesserte.

Die Top 50 Dividenden-Aktien

Welche Qualitätsaktien in der Gunst unserer 100.000 Mitglieder ganz oben stehen, offenbart die Liste der Top 50 Dividenden-Aktien. Die Liste ist eine hervorragende Anlaufstelle für alle, die mit Aktien ein passives und zugleich dynamisch-steigendes Einkommen aufbauen möchten. Hier die komplette Liste der Top 50 Dividenden-Aktien:

| Platz | Aktien | Land | Kauflimits | Platz +/- | Dividende (Ø Wachstum) | Ø Kauflimit in € |

| 1 | Unilever | 690 | 3 | 3.7% (+3%) | 42,56 | |

| 2 | BlackRock | 652 | 0 | 2.9% (+12%) | 546,9 | |

| 3 | Procter & Gamble | 642 | 2 | 2.4% (+6%) | 117,51 | |

| 4 | Union Pacific | 637 | 19 | 2.3% (+13%) | 174,95 | |

| 5 | Johnson & Johnson | 629 | 8 | 2.8% (+6%) | 133,31 | |

| 6 | Visa | 628 | -3 | 0.7% (+18%) | 183,29 | |

| 7 | Allianz | 625 | 0 | 5.1% (+8%) | 184,61 | |

| 8 | Home Depot | 624 | 10 | 2.5% (+16%) | 254,43 | |

| 9 | Cisco Systems | 563 | 0 | 2.8% (+4%) | 40,51 | |

| 10 | Microsoft | 552 | -9 | 0.8% (+11%) | 230,18 | |

| 11 | Coca-Cola | 546 | -5 | 3.0% (+3%) | 48,21 | |

| 12 | McDonald's | 522 | 0 | 2.2% (+8%) | 214,51 | |

| 13 | PepsiCo | 505 | -5 | 2.7% (+6%) | 139,22 | |

| 14 | Fastenal | 504 | -4 | 2.4% (+13%) | 43,07 | |

| 15 | Church & Dwight | 496 | -1 | 1.2% (+5%) | 68,74 | |

| 16 | Texas Instruments | 494 | -5 | 2.9% (+15%) | 136,75 | |

| 17 | Diageo | 473 | 2 | 2.4% (+4%) | 35,2 | |

| 18 | Danaher | 469 | 4 | 0.4% (+11%) | 199,01 | |

| 19 | Amgen | 451 | 7 | 3.2% (+11%) | 196,44 | |

| 20 | ASML | 436 | -3 | 0.9% (+38%) | 523,86 | |

| 21 | LVMH Moet Hennessy L.V. | 432 | 40 | 1.5% (+19%) | 670,13 | |

| 22 | DHL Group (Deutsche Post) | 423 | 2 | 4.3% (+11%) | 36,24 | |

| 23 | British American Tobacco | 421 | -8 | 8.7% (+3%) | 28,92 | |

| 24 | Rio Tinto | 419 | 4 | 6.8% (+8%) | 51,28 | |

| 25 | AbbVie | 414 | 0 | 4.0% (+11%) | 116,11 | |

| 26 | Unitedhealth Group | 390 | 13 | 1.4% (+16%) | 386,01 | |

| 27 | Automatic Data Processing | 375 | 30 | 1.9% (+12%) | 188,62 | |

| 28 | Waste Management | 363 | 4 | 1.7% (+9%) | 124,5 | |

| 29 | Nestlé | 354 | 9 | 2.8% (+5%) | 98,57 | |

| 30 | Linde | 351 | 1 | 1.3% (+9%) | 285,66 | |

| 31 | BASF | 350 | -4 | 7.5% (+2%) | 40,22 | |

| 32 | Starbucks | 345 | 1 | 2.2% (+12%) | 73,74 | |

| 33 | Thermo Fisher Scientific | 338 | 4 | 0.2% (+15%) | 428,53 | |

| 34 | Apple | 334 | -5 | 0.5% (+7%) | 129,79 | |

| 35 | T. Rowe Price Group | 332 | 0 | 4.4% (+13%) | 92,12 | |

| 36 | Mastercard | 322 | -6 | 0.6% (+19%) | 295,15 | |

| 37 | Stryker | 311 | 41 | 1.1% (+10%) | 195,87 | |

| 38 | Bechtle | 310 | 7 | 1.5% (+19%) | 36,26 | |

| 39 | JPMorgan Chase & Co. | 305 | 4 | 2.7% (+11%) | 109,48 | |

| 40 | Lockheed Martin | 301 | 7 | 2.6% (+8%) | 346,53 | |

| 41 | Accenture | 294 | 1 | 1.4% (+12%) | 233,91 | |

| 42 | John Deere | 292 | 23 | 1.2% (+14%) | 309,91 | |

| 43 | Koninklijke Ahold Delhaize | 290 | 17 | 3.6% (+13%) | 27,29 | |

| 44 | Costco Wholesale | 287 | -4 | 0.7% (+13%) | 396,18 | |

| 45 | SAP | 287 | -29 | 1.6% (+9%) | 102,82 | |

| 46 | Illinois Tool Works | 281 | -2 | 2.2% (+9%) | 178,86 | |

| 47 | Nike | 278 | -13 | 1.3% (+12%) | 80,81 | |

| 48 | Comcast | 270 | 22 | 2.5% (+10%) | 33,6 | |

| 49 | KDDI | 268 | 1 | 3.1% (+7%) | 23,96 | |

| 50 | Colgate-Palmolive | 256 | -1 | 2.6% (+3%) | 60,29 |

Die Auswertung zeigt die Top 50 Dividenden-Aktien unserer über 100.000 Mitglieder inklusive Kauflimit für den Sommer 2023. Angezeigt werden in der vierten Spalte die Anzahl der Kauflimits. In der fünften Spalte die Änderung der Platzierung im Vergleich zur letzten Auswertung der Top 50 Dividenden-Aktien. Es folgt die aktuelle Dividendenrendite. Hinter der aktuellen Dividendenrendite wird in Klammern das durchschnittliche Dividendenwachstum auf 5 Jahre angezeigt. Wenn das Dividendenwachstum über 5 Prozent liegt, ist die Zelle grün gefärbt. Die Spalte Ø Kauflimit € gibt das durchschnittliche Kauflimit wieder, bei dem der Preis-Alarm unserer Mitglieder ausgelöst wird. Der Link in der Spalte Aktien führt direkt zu unserem beliebten Dividenden-Profil des jeweiligen Unternehmens.

Top 10 Aktien mit hohem Dividendenwachstum

Dein passives Einkommen ist der Inflation nur mit entsprechend hohem Dividendenwachstum voraus. Aus den Top 50 Dividenden-Aktien hier die 10 Aktien mit dem höchsten Dividendenwachstum, bezogen auf die jährliche Steigerung innerhalb der letzten fünf Jahre.

Top 10 Aktien mit hoher Dividende

Bis sich hohes Dividendenwachstum auszahlt, dauert es seine Zeit. Eine Alternative ist die hohe Dividende von Anfang an. Aus den Top 50 Dividenden-Aktien hier die 10 Aktien mit der höchsten Dividende ermittelt anhand der kumulierten ausgeschütteten Dividenden innerhalb der letzten 12 Monate.

Mit BlackRock auf Platz 2, Cisco auf Platz 9 und McDonald’s auf Platz 12 schauen wir uns nun drei der Top 50 Dividenden-Aktien genauer an, von denen zwei Aktien im Starterdepot vertreten sind. Wie erwirtschaften diese Unternehmen das Geld für ihre Dividende, wie hoch fällt die Dividende aus und mit welchen Kursgewinnen darfst du aktuell rechnen?

BlackRock Aktie – Rückenwind durch Bullenmarkt?

Auf lange Sicht hat BlackRock seinen Aktionären traumhafte Renditen beschert. Wer vor 10 Jahren in die BlackRock Aktie investierte, konnte sein Kapital dank Kursgewinnen und Dividenden verdreifachen. Allerdings hat der Aktienkurs des weltgrößten Vermögensverwalters zuletzt unter mehreren Bärenmarktphasen gelitten, weshalb der Kurs aktuell über 30 Prozent unter dem Allzeithoch notiert.

Höchste Zeit, dass sich das ändert!

Kursrückgänge an den Börsen führen unweigerlich zu einem Rückgang der von BlackRock zu verwaltenden Kundengelder, deren Höhe für das Gewinnwachstum entscheidend ist. Die Gewinnaussichten für den Vermögensverwalter verbessern sich jedoch wieder, da sich die Börse mittlerweile erholt hat. Wie hoch ist das Renditepotenzial der BlackRock Aktie bei einem Einmalkauf und wie hoch ist die aktuelle Dividendenrendite?

Wie gut funktioniert BlackRocks Geschäftsmodell?

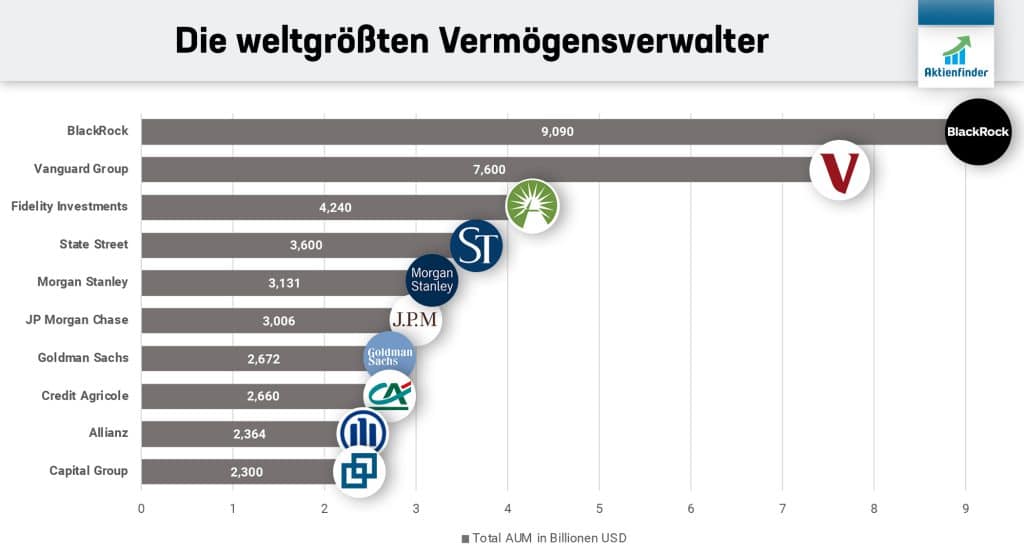

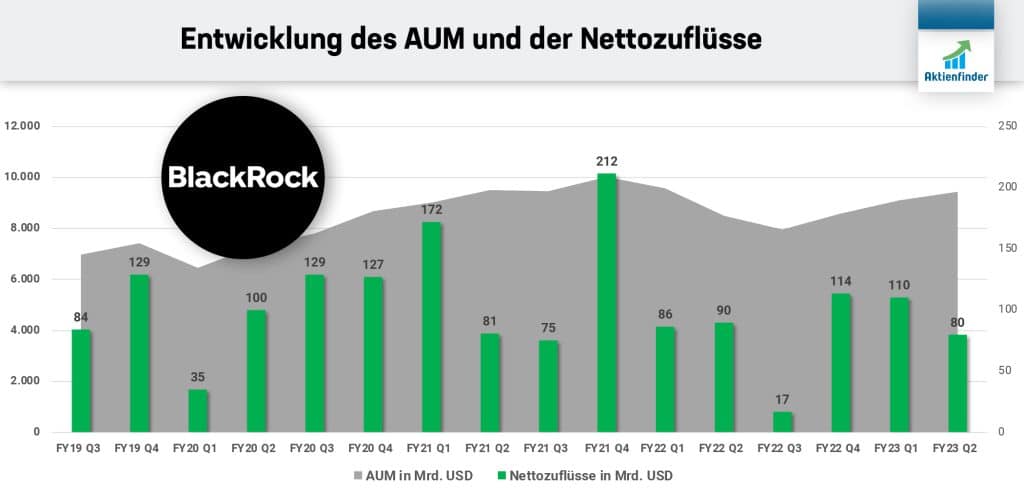

Der Großteil des Geschäftsmodells von BlackRock basiert auf Gebühreneinnahmen, die im Wesentlichen nach Prozentsätzen auf das zu verwaltende Vermögen berechnet werden. Die Summe des zu verwaltenden Vermögens wird als Assets under Management (AUM) bezeichnet. Das AUM wird durch Kurssteigerungen oder -rückgänge, Währungseffekte oder auch durch Nettozuflüsse oder -abflüsse von Kunden beeinflusst. Zum Stichtag am 31.03.2023 war BlackRock mit einem AUM von rund 9,1 Billionen US-Dollar der mit Abstand größte Vermögensverwalter vor der Vanguard Group. Mit nicht einmal halb viel verwaltetem Vermögen wie BlackRock liegt Fidelity Investments auf Platz 3, gefolgt von State Street und Morgan Stanley.

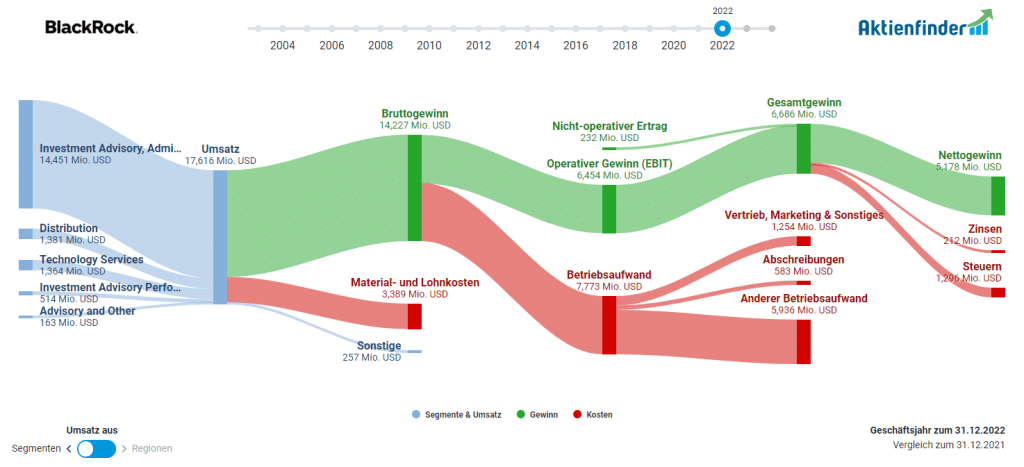

Das Geschäftssegment Investment Advisory, Administration Fees and Securities Lending erwirtschaftete im vergangenen Geschäftsjahr insgesamt 14,5 Milliarden US-Dollar und steht damit für knapp 81 Prozent des Umsatzes. Hierunter fallen vor allem Einnahmen aus prozentualen Verwaltungsgebühren, aber auch aus Anlageberatung, Wertpapierleihen und Darlehenserträgen an. Das zweitumsatzstärkste Segment Distribution macht lediglich 8 Prozent des Umsatzes aus und umfasst allerart von Vertriebsprovisionen, wie z.B. den Ausgabeaufschlag, beim Kauf von Fondsanteilen, die jedoch an die emittierenden Fondsgesellschaften weitergereicht werden. Weitere knapp 8 Prozent des Umsatzes erzielte BlackRock mit der Bereitstellung von digitalen Plattformen und Systemen für Banken, Fondsgesellschaften und andere Finanzinstitute, was unter dem Segment Technology Services zusammengefasst ist. Auf die verbleibenden Segmente Investment Advisory Performance und Advisory and Other entfielen lediglich 4 Prozent des Umsatzes.

BlackRock verwaltete zum Ende des zweiten Quartals ein Vermögen im Wert von knapp 9,4 Billionen US-Dollar. Im Vergleich zum Vorjahresquartal stieg das AUM um 11 Prozent an und nähert sich damit wieder dem Rekordwert von 10 Billionen US-Dollar. Zum einen trugen Kursgewinne an den Aktienmärkten zu einem Anstieg des AUM beigetragen, zum anderen verzeichnete BlackRock mehr Zuflüsse statt Abflüsse von Kundengeldern. Im letzten Quartal erhöhten die Nettozuflüsse das verwaltete Vermögen um 80 Milliarden US-Dollar. Ein höheres AUM bildet die Grundlage für höhere Gebühreneinnahmen.

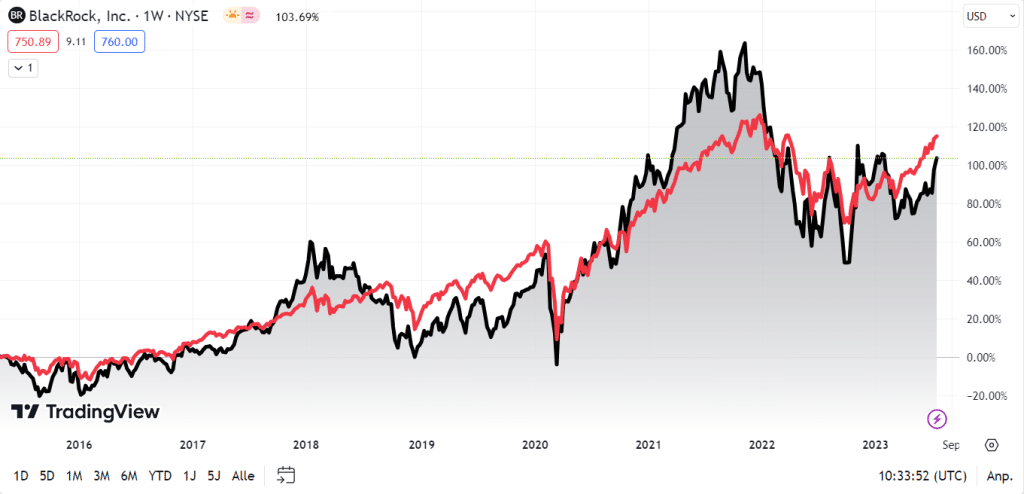

Dass die Performance der Aktienmärkte einen starken Einfluss auf den operativen Erfolg von BlackRock hat, zeigt die hohe Korrelation der BlackRock Aktie mit dem S&P 500. Steigt der S&P 500, so steigt in der Regel auch der Kurs der BlackRock Aktie. Fällt hingegen der S&P 500, so fällt in der Regel auch der Kurs der BlackRock Aktie. Steigende oder fallende Kurse am Aktienmarkt beeinflussen das AUM und damit auch die Einnahmen aus prozentualen Verwaltungsgebühren des weltgrößten Vermögensverwalters.

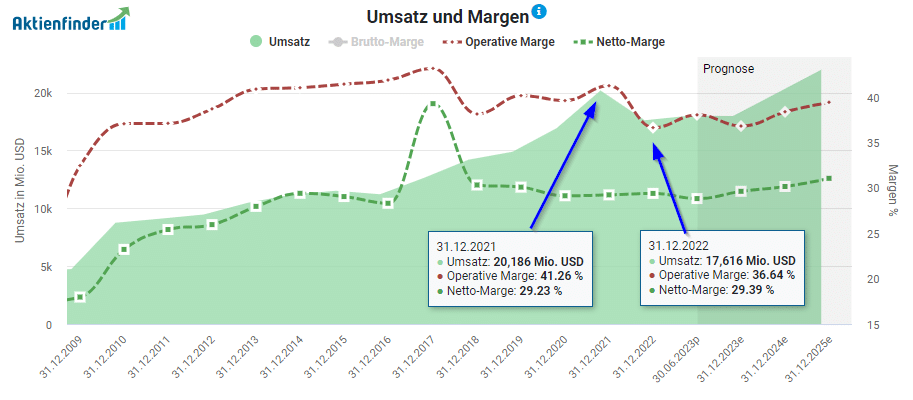

Im Geschäftsjahr 2021 verzeichnete BlackRock einen Rekordumsatz von 20,2 Milliarden US-Dollar. Allerdings ging der Umsatz bereits im darauffolgenden Geschäftsjahr aufgrund des geringeren verwalteten Vermögens um 13 Prozent zurück. Die Netto-Marge blieb jedoch mit 29 Prozent stabil, da BlackRock die Kosten senkte und weniger Steuern zahlen musste.

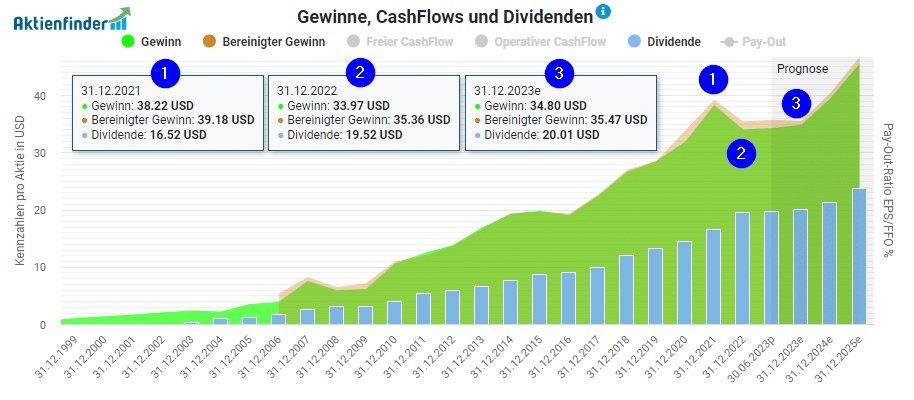

Trotz des zwischenzeitlichen Gewinnrückgangs bleibt die langfristige Gewinndynamik der BlackRock Aktie intakt, denn auf 10 Jahre erreicht die Aktie ein jährliches Gewinnwachstum von 8,4 Prozent. Der bilanzierte Rekordgewinn je Aktie lag im Geschäftsjahr 2021 bei 38,22 US-Dollar und wird für das laufende Geschäftsjahr auf 34,80 US-Dollar geschätzt. Auch während der Finanzkrise in den Jahren 2008 und 2009 sowie in schwächeren Börsenjahren wie 2015 und 2016 stagnierte der Gewinn von BlackRock. Ab dem Geschäftsjahr 2024 rechnen die Analysten wieder mit neuen Rekordgewinnen.

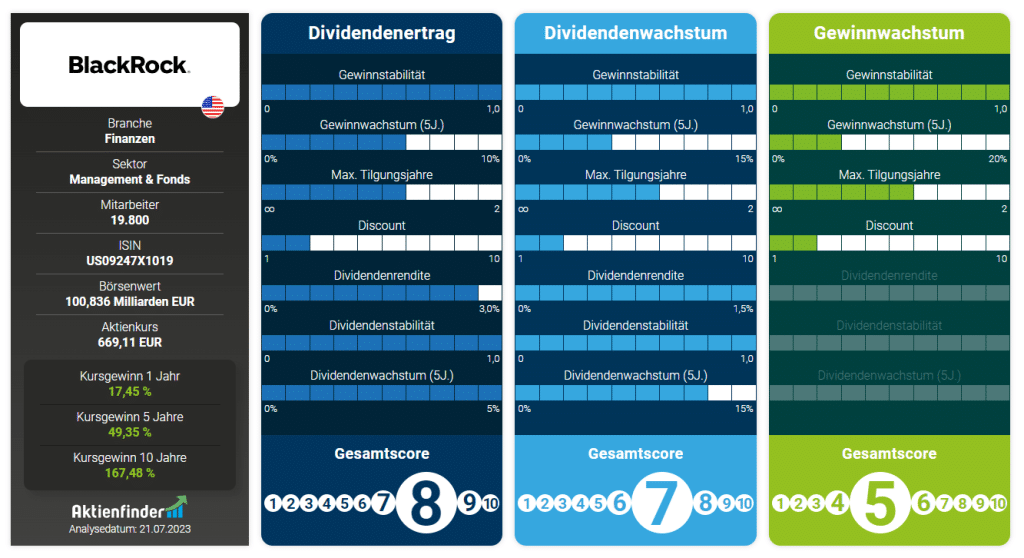

Wie attraktiv und sicher ist die BlackRock Dividende?

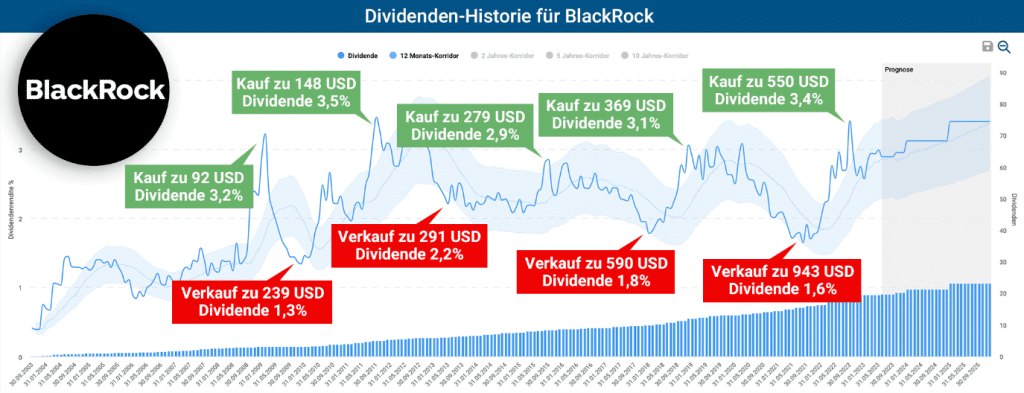

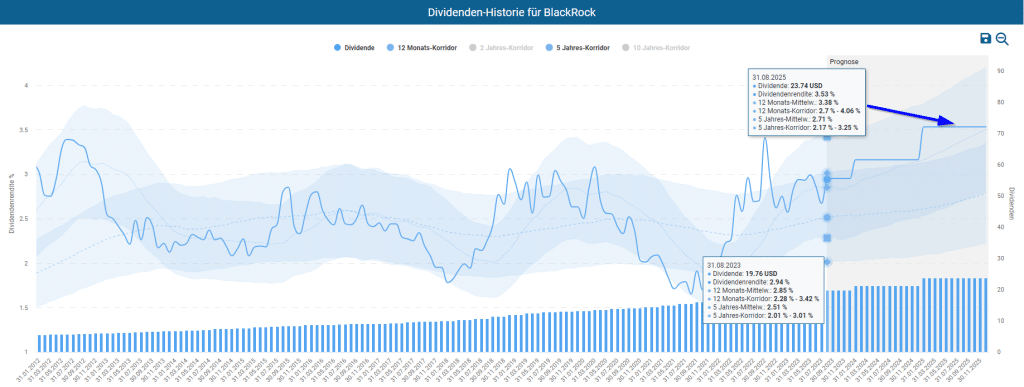

Die BlackRock Aktie ist ein gutes Beispiel dafür, wie die Dividendenrendite kontinuierlich günstige Kauf- und Verkaufssignale generiert. Stößt die Dividendenrendite an die Oberseite des 12-Monats-Dividendenkorridors oder verlässt diese sogar, war dies in der Vergangenheit meist eine gute Kaufgelegenheit. Solche Kauf- und Verkaufschancen zeigt dir unser Dividenden-Alarm, der außer der BlackRock Aktie rund 2.000 Dividenden-Aktien überwacht. Für jeden beliebigen Dividendenzahler kannst du einen Dividenden-Alarm hinterlegen. Der Dividenden-Alarm wird täglich an unsere Premium-Mitglieder versendet und kann auf Wunsch auch auf Knopfdruck verschickt werden. Selbstverständlich kannst du den Dividenden-Alarm per Mail jederzeit ein- und ausschalten.

Aktuell liegt die Dividendenrendite laut unserem Dividenden-Alarm bei 2,9 Prozent und damit über dem Durchschnitt der letzten fünf Jahre von 2,5 Prozent, allerdings nahe dem Mittelwert des 12-Monats-Korridors. Durch das künftige Dividendenwachstum sollte sich die persönliche Dividendenrendite bei einem Kauf auf 3,5 Prozent erhöhen.

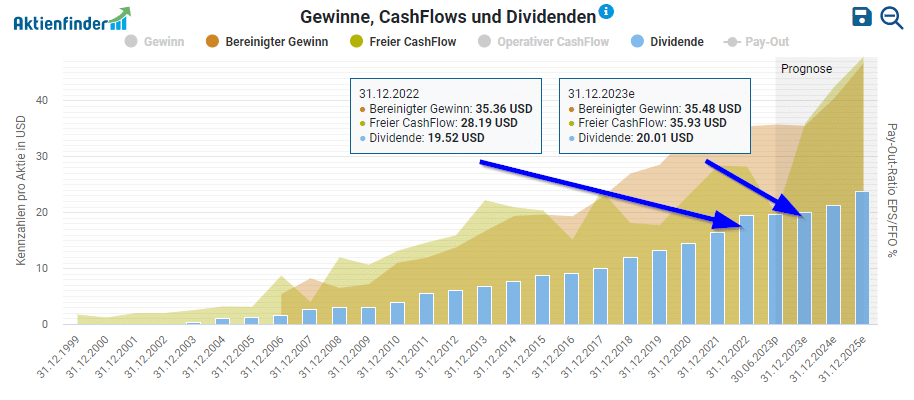

BlackRock ist ein sehr verlässlicher Dividendenzahler und erhöht seine Dividende seit 13 Jahren. Dies bestätigt auch die Kennzahl der Dividendenstabilität mit einem Wert von 0,98 von maximal 1,0. Gleichzeitig wurde die Dividende der BlackRock Aktie im vergangenen Geschäftsjahr vollständig durch den freien Cashflow und den bereinigten Gewinn gedeckt. Für das laufende Geschäftsjahr erwarten die Analysten eine Dividende pro Aktie von 20,01 US-Dollar, einen freien Cashflow sowie einen bereinigten Gewinn zwischen 35 und 36 US-Dollar. Daraus ergibt sich eine Ausschüttungsquote von 56 Prozent, sowohl auf den freien Cash-Flow als auch auf den bereinigten Gewinn. Für die kommenden Geschäftsjahre prognostizieren die Analysten steigende freie Cashflows und Gewinne, was den Spielraum für dynamisch steigende Dividenden erhöht. Über die letzten 5 und 10 Jahre betrug das jährliche Dividendenwachstum beachtliche 12 Prozent.

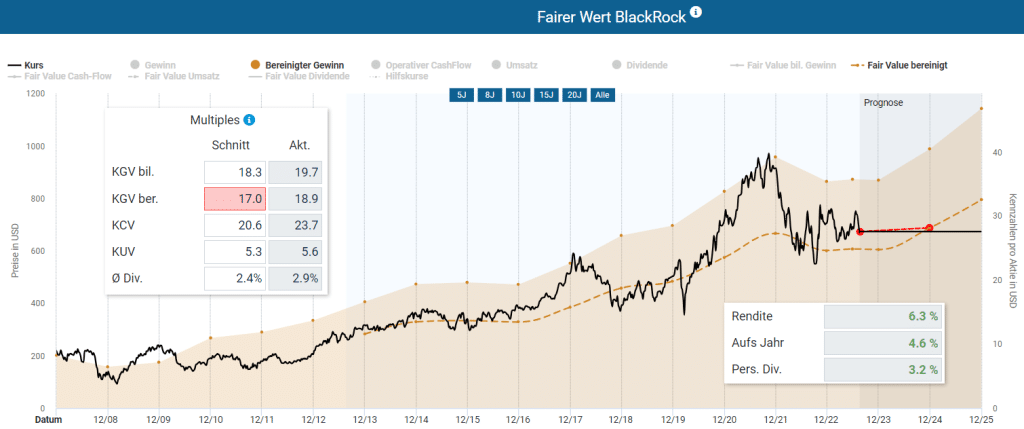

Ist die BlackRock Aktie günstig bewertet?

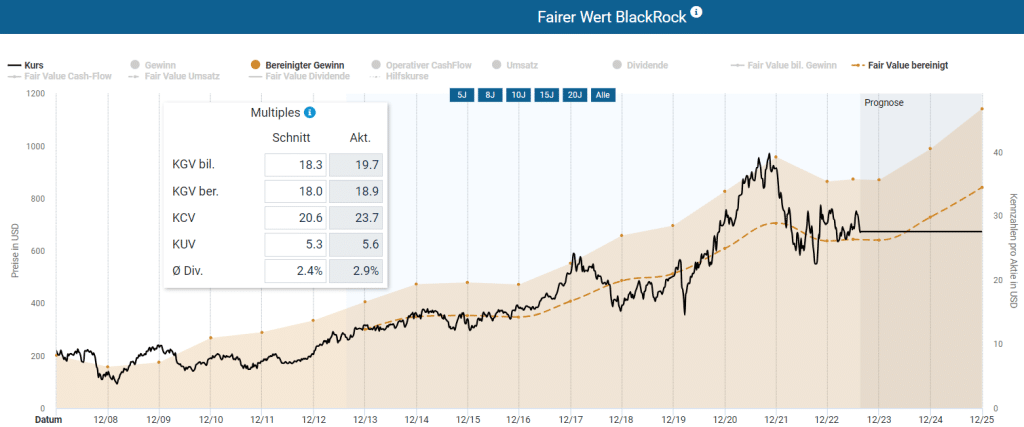

Für die Bewertung der BlackRock Aktie eignet sich der bereinigte Gewinn, der den bilanzierten Gewinn im Falle von BlackRock um geringe Sondereffekte bereinigt. Für das Renditepotenzial verwenden wir die durchschnittliche Bewertung der Aktie über die letzten zehn Geschäftsjahre. In diesem Zeitraum bewertete der Markt die BlackRock Aktie auf Basis des bereinigten Gewinns mit einem fairen Wert von 18. Auf den ersten Blick erscheint die BlackRock Aktie nach dem jüngsten Kursanstieg und einem aktuell bereinigten KGV von 18,9 leicht überbewertet.

Für die Dynamische Aktienbewertung der BlackRock Aktie haben wir beschlossen, das durchschnittliche bereinigte KGV von 18 auf 17 zu senken. Damit preisen wir die Möglichkeit eines anhaltend volatilen Aktienmarktes ein, der das Volumen des zu verwalteten Vermögens und damit die Gewinne von BlackRock belasten könnte. Im Jahr 2019 wurde die BlackRock Aktie sogar nur mit einem bereinigten KGV von knapp über 15 bewertet.

Abhängig von deinem Kaufkurs ergibt sich die folgende jährliche Renditeerwartung aus Kursgewinnen und Dividenden. Beispielsweise ist bei einem Kaufkurs von 655 USD bis zum Ende des Geschäftsjahres 2025 ein Renditepotenzial von 11,5 Prozent pro Jahr zu erwarten. Setze ein Kauflimit im Aktienfinder, um im Falle eines Rücksetzers den günstigen Einstieg nicht zu verpassen.

| Kaufkurs in USD |

Erwartete Rendite p.a. bis 12/2023 |

Erwartete Rendite p.a. bis 12/2024 |

Erwartete Rendite p.a. bis 12/2025 |

| 700,00 | -31,9% | 1,6% | 8,4% |

| 695,00 | -30,5% | 2,2% | 8,7% |

| 690,00 | -29,0% | 2,7% | 9,1% |

| 685,00 | -27,6% | 3,3% | 9,4% |

| 680,00 | -26,0% | 3,8% | 9,7% |

| 675,00 | -24,5% | 4,4% | 10,1% |

| 670,00 | -22,9% | 5,0% | 10,4% |

| 665,00 | -21,2% | 5,5% | 10,8% |

| 660,00 | -19,5% | 6,1% | 11,1% |

| 655,00 | -17,8% | 6,7% | 11,5% |

Das ist unser Fazit zur BlackRock Aktie

Die BlackRock Aktie ist aufgrund ihrer attraktiven Dividendenrendite besonders für Dividendenfans interessant. Auch das jährliche Dividendenwachstum von nur knapp 12 Prozent über die letzten fünf Jahre führt zu einem hohen Gesamtscore für eine auf Dividendenwachstum ausgerichtete Strategie.

Langfristig sind wir vom weltweit größten Vermögensverwalter überzeugt. Zudem verzeichnet BlackRock weiterhin hohe Nettozuflüsse an Kundengeldern. Allerdings sind das Gewinnwachstum und der Aktienkurs stark vom Aktienmarkt abhängig. Auf dem aktuellen Kursniveau drängt sich kurzfristig ein Einmalkauf der BlackRock Aktie nicht auf. Für einen Sparplan halten wir die BlackRock Aktie jedoch für hervorragend geeignet. Torsten ist in die BlackRock Aktie investiert.

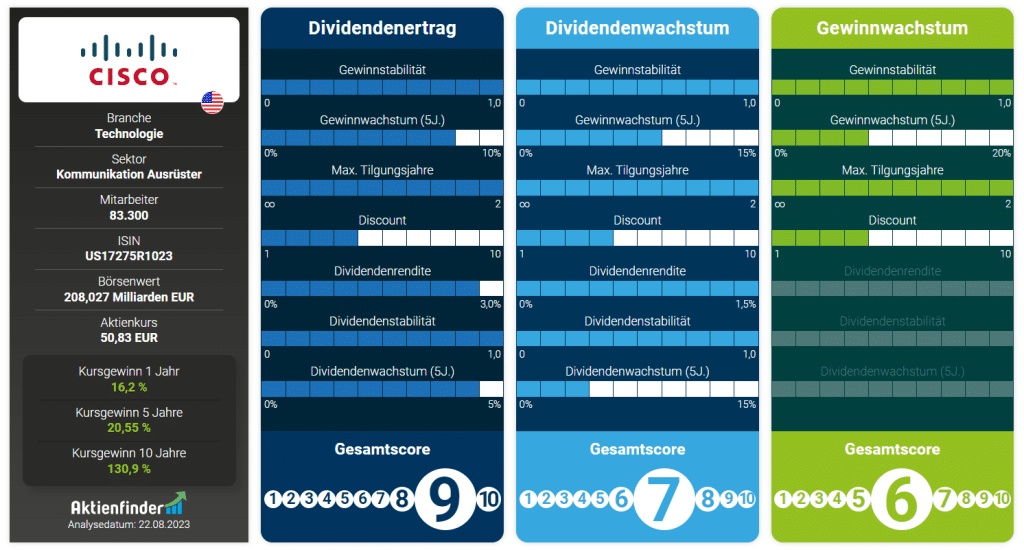

Cisco Systems Aktie – Tech-Dinosaurier im Aufwind?

Im Jahr 2000 war Cisco noch vor Microsoft das wertvollste Unternehmen der Welt. Das Kerngeschäft von Cisco bestand damals vor allem in der Installation von Hardware wie Routern und Switches. In Zeiten der digitalen Transformation sind die Anforderungen an die IT-Infrastruktur stetig gestiegen und der Vormarsch der künstlichen Intelligenz weckt neue Kursfantasien. Cisco Systems will bei der Umsetzung von KI-Lösungen eine führende Rolle spielen. Seit dem Tief im Oktober 2022 ist der Kurs um über 50 Prozent gestiegen.

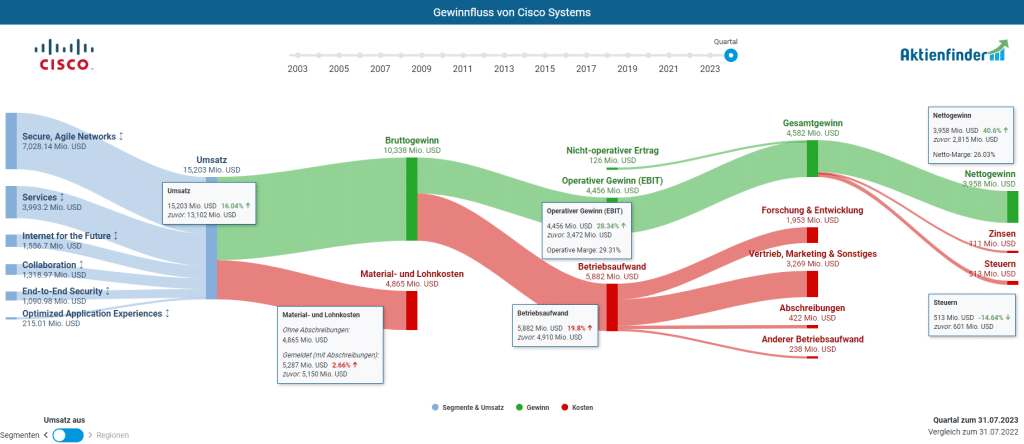

Wie gut funktioniert Cisco Systems Geschäftsmodell?

Erst letzte Woche hat Cisco die Zahlen für das vierte Quartal veröffentlicht. Die brandneuen Quartalszahlen findest du bereits im Aktienfinder. Bei einem Umsatz in Höhe von 15,2 Milliarden US-Dollar erzielte Cisco Systems einen operativen Gewinn von 4,5 Milliarden US-Dollar, was einer operativen Marge von 29,3 Prozent entspricht. Insbesondere der Umsatz des umsatzstärksten Segments Secure, Agile Networks wuchs gegenüber dem Vorjahresquartal um 33 Prozent. Zum Vergleich lag die operative Marge von Apple im letzten Quartal bei „nur“ 28,1 Prozent. Cisco Systems konnte gegenüber dem Vorjahresquartal den Umsatz um 16 Prozent und den operativen Gewinn um 28 Prozent steigern.

Dank nicht-operativer Zinseinnahmen auf die sehr hohen Cash-Reserven in Höhe von 26,1 Milliarden US-Dollar und einer geringeren Steuerlast lag der Nettogewinn im letzten Quartal sogar um 40 Prozent höher als im Vorjahresquartal. Auch die Aktionäre freuten sich über die Zahlen und der Aktienkurs von Cisco Systems stieg am Tag der Quartalszahlen um 3,3 Prozent.

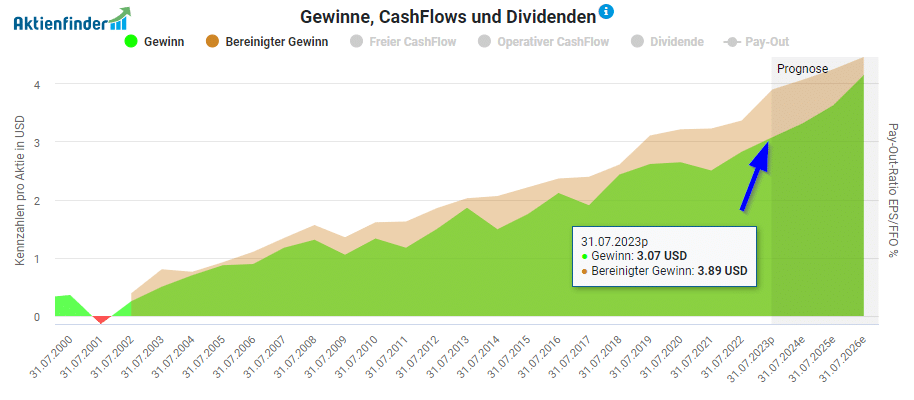

Auch für das abgelaufene Geschäftsjahr 2023 meldete Cisco Systems einen Rekordgewinn. Der bereinigte Gewinn stieg von 3,36 auf 3,89 US-Dollar und der bilanzierte Gewinn von 2,82 auf 3,07 US-Dollar. Die Differenz zwischen beiden Gewinnen ist vor allem auf aktienbasierte Vergütungen sowie nicht-zahlungswirksame Abschreibungen auf immaterielle Vermögenswerte zurückzuführen. Im Gegensatz zu vielen anderen Finanzseiten zeigt der Aktienfinder neben dem bilanzierten auch den bereinigten Gewinn an.

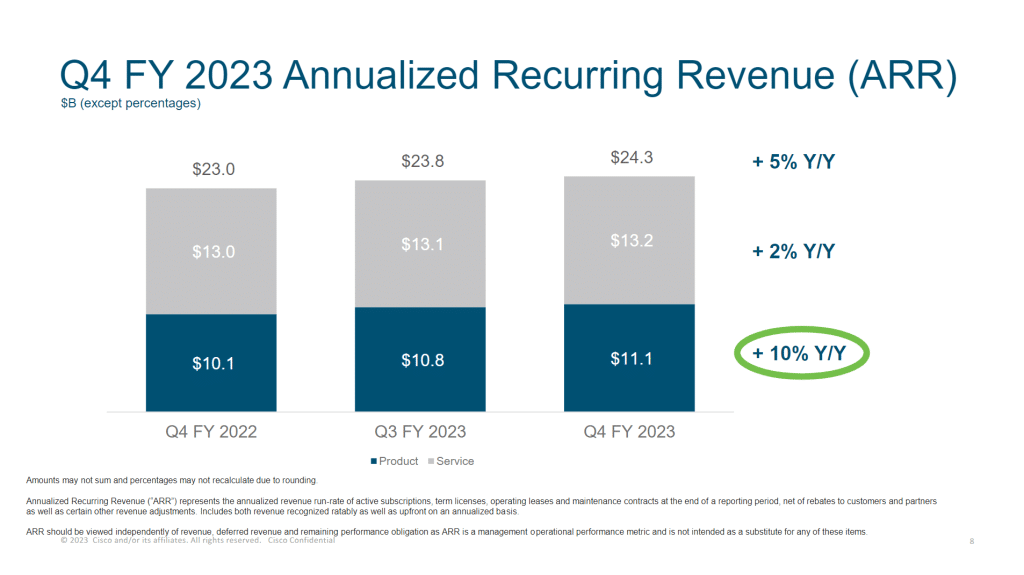

Wiederkehrende Umsätze sind besonders vorhersehbar und werden mit relativ hoher Sicherheit auch in Zukunft regelmäßig anfallen. Daher ist der Annualized Recurring Revenue (ARR) ein wichtiger Key Performance Indicator für Cisco Systems. Der ARR ist im letzten Quartal um 5 Prozent auf 24,3 Milliarden US-Dollar gestiegen, was auf eine gute Auftragslage hindeutet. Der Anteil des ARR am Gesamtumsatz beträgt damit fast 43 Prozent. Am stärksten legte der ARR im Bereich Hardware (Product) mit 10 Prozent gegenüber dem Vorjahr zu. Cisco Systems profitierte im abgelaufenen Geschäftsjahr von einer verbesserten Liefersituation und konnte somit offene Aufträge annehmen, was sich in einem höheren ARR widerspiegelt.

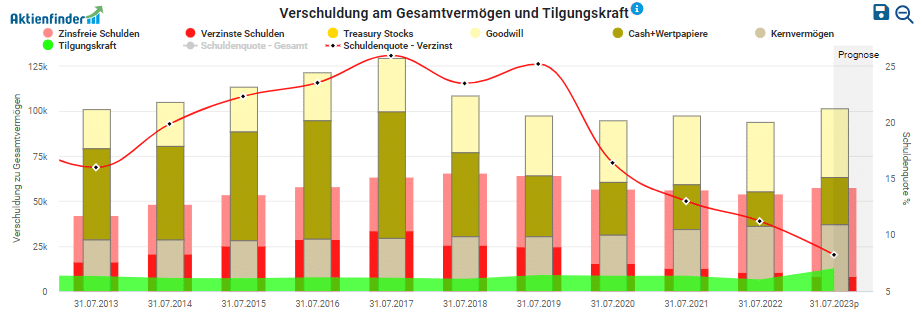

Die verzinste Schuldenquote von Cisco Systems ist mit 8,2 Prozent sehr niedrig. Zudem verfügt der IT-Konzern auch nach Abzug der Dividenden über eine hohe und stabile Tilgungskraft. Mit der aktuellen Tilgungskraft könnte Cisco Systems auf einen Schlag all seine verzinsten Schulden zurückzahlen. Zugleich hat Cisco Systems eine sehr solide Cash-Position in Höhe von 26,1 Milliarden US-Dollar, womit auch größere Akquisitionen gestemmt werden könnten.

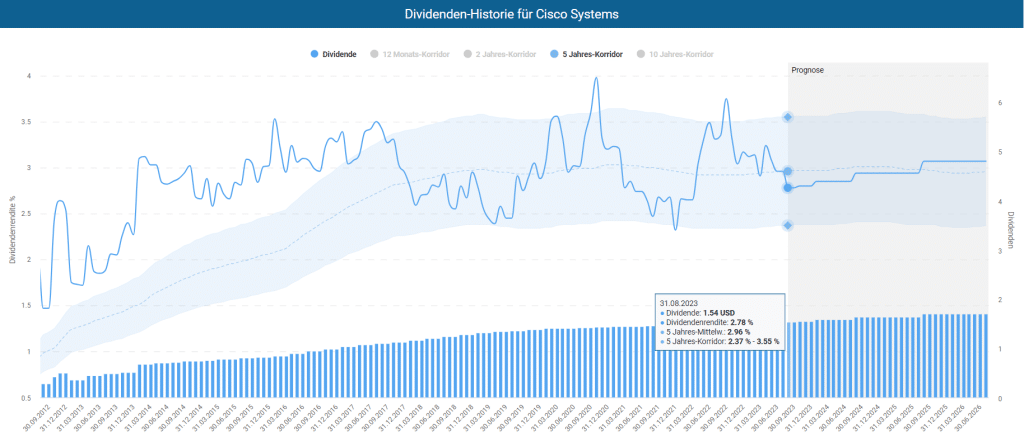

Wie attraktiv und sicher ist die Cisco Dividende?

Der Dividenden-Alarm zeigt für die Cisco Systems Aktie einen 5-Jahres-Mittelwert der Dividendenrendite von knapp 3 Prozent. Die aktuelle Dividendenrendite in Höhe von 2,8 Prozent ist nach dem letzten Kursanstieg unter den Durchschnitt der letzten fünf Jahre gefallen.

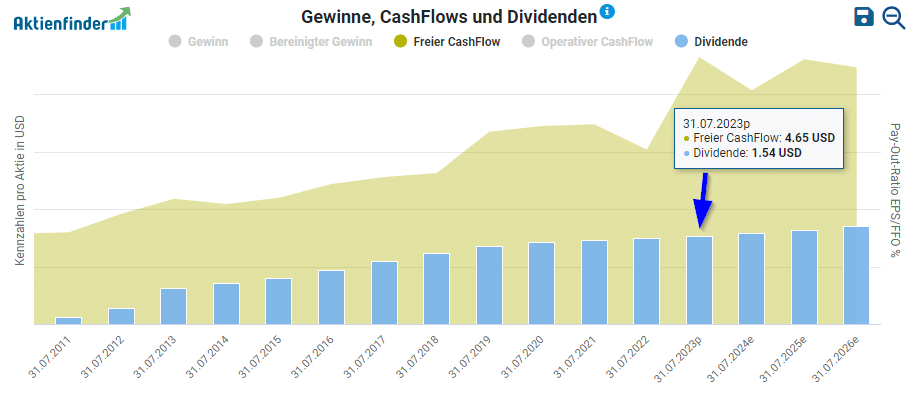

Für das abgelaufene Geschäftsjahr hat Cisco Systems eine Dividende in Höhe von 1,54 US-Dollar pro Aktie ausgeschüttet. Mit einem freien Cash-Flow von 4,65 US-Dollar ergibt sich eine Ausschüttungsquote von lediglich 33 Prozent, was die Tür für ein höheres Dividendenwachstum weit offen lässt. In den letzten 5 Jahren betrug das jährliche Dividendenwachstum lediglich 4,4 Prozent.

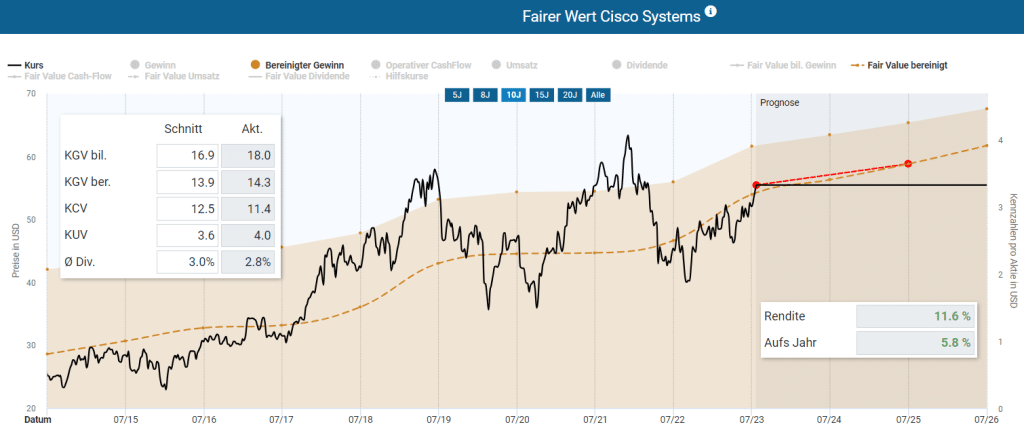

Ist die Cisco Systems Aktie günstig bewertet?

Für die Cisco Systems Aktie ist aufgrund des dynamischen Gewinnwachstums der faire Wert des bereinigten Gewinns angemessen. Der Aktienkurs liegt derzeit nahe am fairen Wert und hat auch in der Vergangenheit den fairen Wert reflektiert. In der Standardeinstellung der Dynamischen Aktienbewertung auf zehn Jahre bewertet der Markt die Cisco Systems Aktie mit einem bereinigten KGV von 13,9. Da der Gewinn in den kommenden Geschäftsjahren auch dank des KI-Booms wachsen sollte, halte ich die Bewertung für angemessen. Bis zum Ende des Geschäftsjahres 2025 ergibt sich mit einem Kursziel von rund 59 US-Dollar einschließlich der Dividende ein jährliches Renditepotenzial von 5,3 Prozent.

Basierend auf dieser Bewertung ergibt sich für die nächsten Jahre die folgende jährliche durchschnittliche Renditeerwartung aus Kursgewinnen und Dividenden. Bei einem Kurs von 51 US-Dollar ist bis zum Ende des Geschäftsjahres 2025 ein Renditepotenzial von 12,8 Prozent pro Jahr zu erwarten.

| Kaufkurs in USD |

Erwartete Rendite p.a. bis 07/2024 |

Erwartete Rendite p.a. bis 07/2025 |

Erwartete Rendite p.a. bis 07/2026 |

| 65,00 | -12,0% | -2,5% | 0,8% |

| 63,00 | -9,0% | -1,0% | 1,8% |

| 61,00 | -5,8% | 0,7% | 3,0% |

| 59,00 | -2,3% | 2,5% | 4,1% |

| 57,00 | 1,3% | 4,3% | 5,4% |

| 55,00 | 5,3% | 6,2% | 6,7% |

| 53,00 | 9,6% | 8,3% | 8,0% |

| 51,00 | 14,2% | 10,5% | 9,4% |

| 49,00 | 19,2% | 12,8% | 10,9% |

| 47,00 | 24,6% | 15,2% | 12,5% |

Das ist unser Fazit zur Cisco Aktie

In der jüngsten Vergangenheit war die Cisco Systems Aktie in erster Linie für Fans hoher Dividenden interessant. Sobald jedoch das Dividendenwachstum wieder an Fahrt gewinnt, ist die Aktie zusätzlich eine gute Wahl für eine Dividendenwachstums-Strategie. Die hohen Gewinne und Cashflows lassen auf jeden Fall ein stark anziehendes Dividendenwachstum zu. Leichte Punktabzüge gibt es allerdings dafür, dass die Cisco Systems Aktie aktuell nicht mit einem Bewertungsabschlag notiert.

In welchen Depots ist die Cisco Aktie vertreten? Die Cisco Aktie ist im Starterdepot zu finden und wird Monat für Monat bespart.

McDonald’s Aktie – Fast-Food-Konzern mit stabilem Geschäftsmodell?

McDonald’s ist mit über 40.800 Restaurants der umsatzstärkste Fast-Food-Konzern der Welt und in der Vergangenheit profitierten Aktionäre von der Erfolgsstory. Wer vor 15 Jahren in die McDonald’s Aktie investierte, vervierfachte sein eingesetztes Kapital und erzielte eine jährliche Rendite von knapp 13 Prozent.

Warum ist das Geschäftsmodell von McDonald‘s so erfolgreich und welches Renditepotenzial verspricht die Aktie derzeit? Außerdem klären wir auf, welche stillen Reserven in der Bilanz von McDonald’s schlummern.

Wie gut funktioniert McDonald’s Geschäftsmodell?

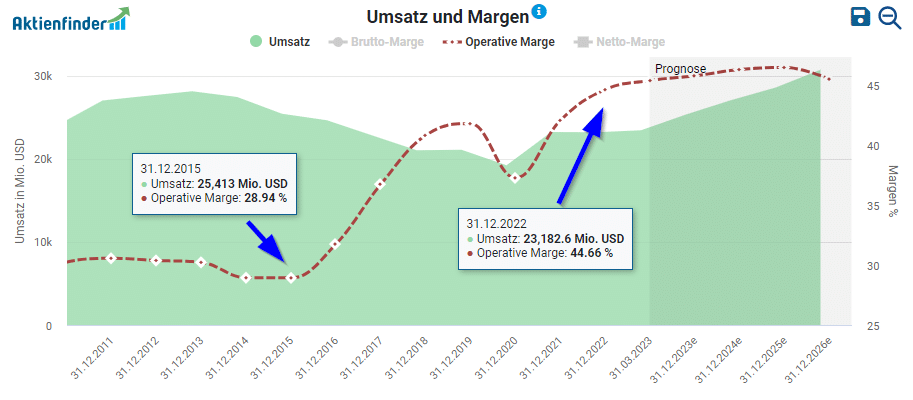

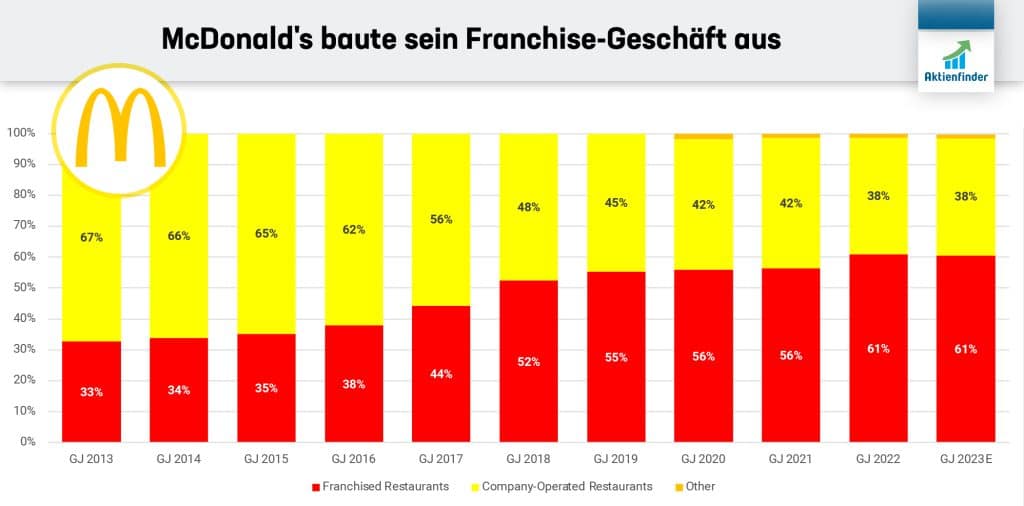

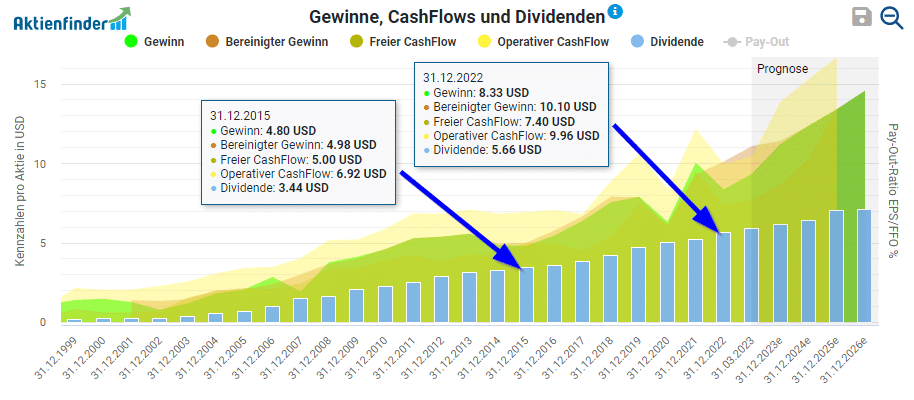

Heute gibt es weltweit 40.800 Restaurants, die einen Jahresumsatz von 118 Milliarden US-Dollar erwirtschaften. Allein in Deutschland besuchen täglich rund 2,8 Millionen Gäste die Restaurants von McDonald‘s. Aufgrund eines Strategiewechsels im Jahr 2015 erzielt McDonald's heute deutlich höhere Margen. Die Restaurants können entweder McDonald’s gehören oder von Franchisenehmern betrieben werden. Wichtig zu wissen ist, dass die per Franchise betriebenen Restaurants höhere Margen abwerfen, weil die Kosten deutlich geringer sind. 2015 wurden rund 80 Prozent der Restaurants von Franchisenehmern betrieben. Der Strategiewechsel sah damals vor, diesen Anteil innerhalb von drei Jahren auf 90 Prozent zu erhöhen. Dieses Ziel hatte McDonald’s vorzeitig im Geschäftsjahr 2017 mit einem Anteil von 91,6 Prozent erreicht. Aktuell liegt der Anteil der franchise-geführten Restaurants sogar bei rund 95 Prozent, während es im Vorjahr noch 93,1 Prozent waren. Die Grafik zeigt, wie im Zuge des Strategiewechsels die Margen gestiegen sind, während die Umsätze fielen, weil die Umsätze der in Franchise betriebenen Restaurants nicht mehr länger als Umsätze des Konzerns ausgewiesen werden.

Im Franchise-Geschäft erzielt McDonald’s operative Margen in Höhe von über 80 Prozent, während die Margen der selbst-betriebenen Restaurants zwischen lediglich 15 und 18 Prozent liegen. Durch die profitableren Margen im Franchise-Geschäft stieg innerhalb von 7 Jahren die operative Marge deutlich von 29 auf knapp 45 Prozent. Der Umsatz aus den Lizenzgebühren der Franchise-Restaurants ist zwar geringer als der Betriebsumsatz eines selbst-betriebenen Restaurants, dafür aber deutlich profitabler.

Entsprechend hat McDonald’s sein Geschäftsmodell auf Lizenzeinnahmen mit Franchisenehmern ausgerichtet. So lag im Jahr 2015 der Umsatzanteil der Lizenzeinnahmen noch bei 35 Prozent. Inzwischen liegt dieser Umsatzanteil bei 61 Prozent. Dagegen ist der Umsatzanteil der selbst-betriebenen Restaurants im gleichen Zeitraum von 65 auf 38 Prozent gesunken.

Dank der Neuausrichtung steigerte McDonald’s seit 2015 den bereinigten Gewinn pro Aktie von 4,98 US-Dollar auf 10,10 US-Dollar. Höhere Margen aus dem Franchise-Geschäft machen den Umsatzrückgang mehr als wett. Entsprechend gut hat sich der Aktienkurs entwickelt.

In den letzten Quartalen profitierte McDonald’s auch von Preiserhöhungen. So stieg der systemweite Umsatz aller McDonald’s Restaurants im letzten Quartal bereinigt um 11,7 Prozent an. Allerdings hält der CFO Ian Borden aufgrund des nachlassenden Inflationsdrucks künftig Preissenkungen für möglich, da die Kunden pro Besuch tendenziell weniger und zugleich mehr günstigere statt teurere Premium-Produkte bestellen. Die Preisgestaltung in den Franchise-Restaurants obliegt jedoch den Franchisenehmern.

„And so I think as inflation begins to come down, I would certainly expect our pricing levels to also start to come down.“ Ian Borden, CFO McDonald’s, Earnings Call Q2 2023

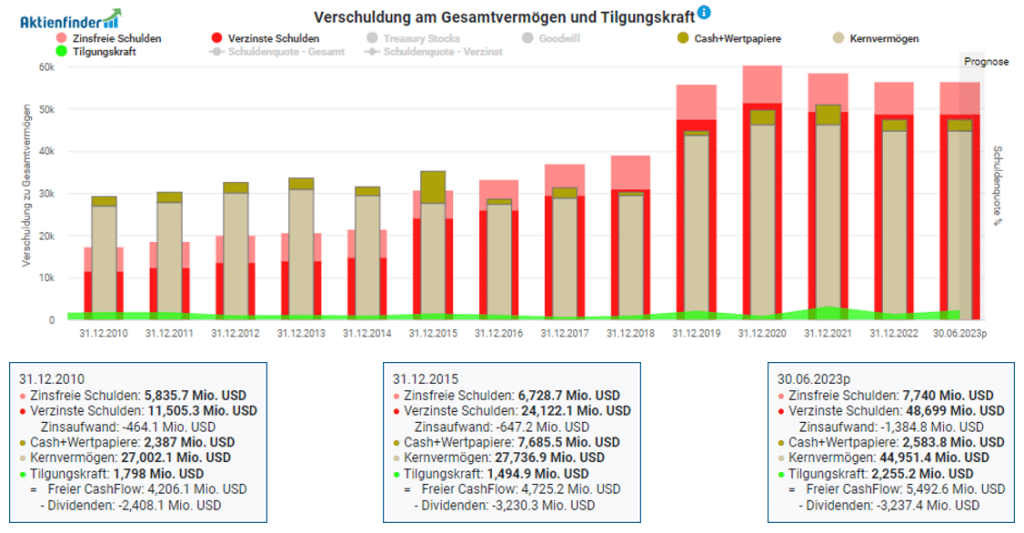

Auf den ersten Blick ist die Gesamtverschuldung höher als das bilanzierte Gesamtvermögen, wenn du die zurückgekauften Aktien in der Bilanz nicht berücksichtigst. Der Anstieg der Verschuldung von McDonald’s ist jedoch hauptsächlich auf massive Aktienrückkäufe zurückzuführen. Zum Bilanzstichtag Ende Juni hat McDonald’s die Anzahl ausstehender Aktien in den letzten zehn Jahren um 27 Prozent reduziert. Dadurch entfiel zugunsten der Aktionäre ein höherer Anteil des Gewinns auf jede einzelne Aktie.

In der Bilanz von McDonald’s schlummern jedoch hohe stille Reserven, denn der Fast-Food-Konzern ist Eigentümer von rund 80 Prozent aller McDonald’s Restaurants, die neben den Franchisegebühren auch nicht unerhebliche Mieteinnahmen in die Kassen von McDonald’s spülen. In der Bilanz werden die Immobilien zu historischen Anschaffungskosten abzüglich der jährlichen Abschreibungen mit 23,7 Milliarden US-Dollar ausgewiesen. Der Marktwert dieser Immobilien ist jedoch deutlich höher, denn allein die jährlichen Mieteinnahmen abzüglich eigener Pachtzahlungen für fremde Grundstücke betragen 7,6 Milliarden US-Dollar und fallen damit sogar höher als die Einnahmen aus Franchisegebühren mit „nur“ 5 Milliarden US-Dollar aus. Multiplizierst du die jährlichen Mieteinnahmen mit einem sehr günstigen Mietmulitplikator von 15, so ergibt sich ein Immobilienmarktwert von 114 statt 23,7 Milliarden US-Dollar. Nach dieser konservativen Rechnung verbergen sich 90 Milliarden US-Dollar als stille Reserve in der Bilanz, also das Doppelte der verzinsten Schulden von knapp 45 Milliarden US-Dollar.

Wie attraktiv und sicher ist die McDonald's Dividende?

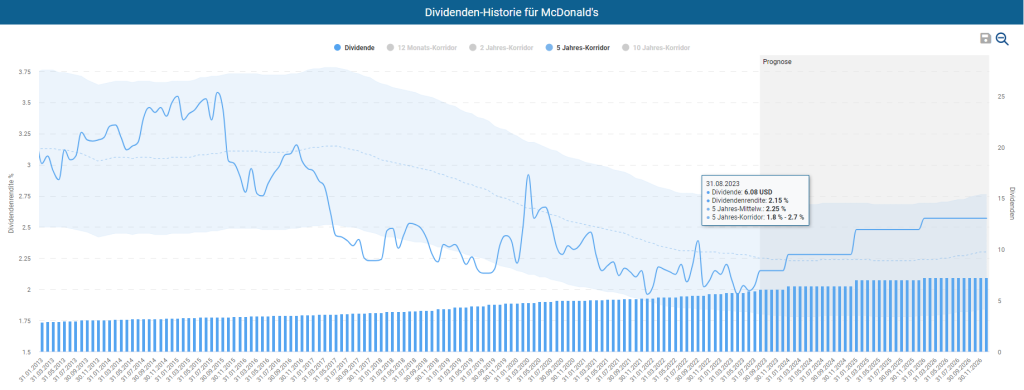

Der Dividenden-Alarm zeigt für die McDonald’s Aktie einen 5-Jahres-Mittelwert der Dividendenrendite von 2,3 Prozent. Die aktuelle Dividendenrendite in Höhe von 2,2 Prozent liegt damit leicht unter dem Durchschnitt der letzten fünf Jahre, aber innerhalb des 5-Jahres-Korridors.

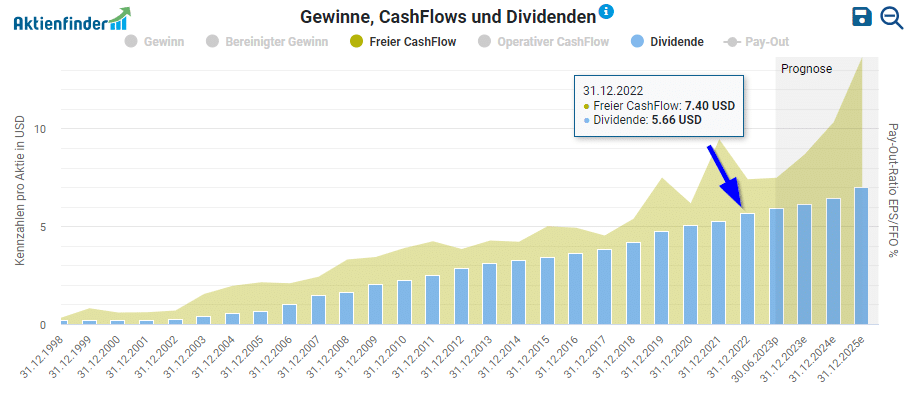

McDonald’s hat im letzten Geschäftsjahr eine Dividende von 5,66 US-Dollar pro Aktie ausgeschüttet. Bei einem freien Cash-Flow von 7,40 US-Dollar ergibt sich eine Ausschüttungsquote von 76 Prozent. Sollte der freie Cash-Flow wie erwartet in den nächsten Jahren weiter kontinuierlich steigen, ist die Tür für weiteres Dividendenwachstum offen.

Ist die McDonald’s Aktie günstig bewertet?

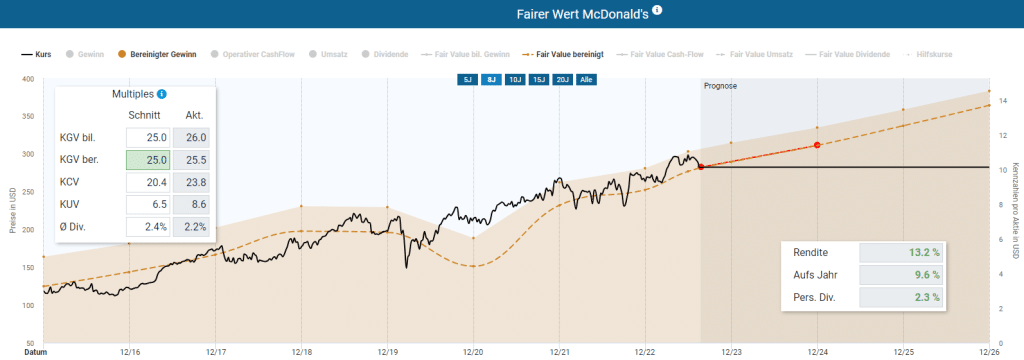

Für die Dynamischen Aktienbewertung der McDonald’s Aktie eignet sich der bereinigte Gewinn, der Sondereffekte wie die Abschreibung des Russlands-Geschäfts im letzten Jahr nicht berücksichtigt. Für das Renditepotenzial wird die Bewertung der letzten acht Geschäftsjahre herangezogen. So bewertete der Markt die McDonald’s Aktie im Schnitt mit einem bereinigten KGV von 24,4.

Für die Berechnung des Renditepotenzials habe ich den fairen Wert des bereinigten Gewinns von 24,4 auf 25 leicht erhöht, da sich das Geschäft von McDonald’s als stabil und krisenresistent erweist. Bis zum Ende des Geschäftsjahres 2024 dürfte ein Kursziel von 310 US-Dollar inklusive der Dividende eine moderate Rendite von 13,2 Prozent abwerfen.

Basierend auf dieser Bewertung ergibt sich für die nächsten Jahre die folgende jährliche durchschnittliche Renditeerwartung aus Kursgewinnen und Dividenden. Bei einem Kurs von 270 US-Dollar ist bis zum Ende des Geschäftsjahres 2025 ein Renditepotenzial von 12 Prozent pro Jahr zu erwarten.

| Kaufkurs in USD |

Erwartete Rendite p.a. bis 12/2024 |

Erwartete Rendite p.a. bis 12/2025 |

Erwartete Rendite p.a. bis 12/2026 |

| 300,00 | 4,8% | 7,1% | 7,8% |

| 295,00 | 6,1% | 7,9% | 8,4% |

| 290,00 | 7,5% | 8,7% | 8,9% |

| 285,00 | 8,8% | 9,5% | 9,5% |

| 280,00 | 10,3% | 10,3% | 10,1% |

| 275,00 | 11,8% | 11,1% | 10,7% |

| 270,00 | 13,3% | 12,0% | 11,3% |

| 265,00 | 14,8% | 12,9% | 11,9% |

| 260,00 | 16,5% | 13,8% | 12,5% |

| 255,00 | 18,2% | 14,8% | 13,2% |

Das ist unser Fazit zur McDonald's Aktie

Die McDonald’s Aktie ist vor allem für Fans einer Dividendenstrategie interessant. Allerdings gibt es Punktabzüge, da die McDonald’s Aktie derzeit nicht mit einem Bewertungsabschlag notiert. Dennoch halten wir die Aktie für fair bewertet. Für Freunde hoher Kursgewinne ist die McDonald’s Aktie mit einem Gesamtscore von 4 weniger geeignet. Dafür ist das Wachstumspotenzial zu gering.

Wer hat die McDonald‘s Aktie bereits im Depot? Wir setzen auf Transparenz und verraten dir auch bei dieser Aktie, in welchen Depots von uns die McDonald‘s Aktie zu finden ist.

Fazit – Vermögensaufbau mit Dividenden funktioniert!

Immer wieder steht die Dividendenstrategie in der Kritik. Und tatsächlich ist der ausschließliche Fokus auf hohe Dividenden für die langfristige Rendite oft fatal. Dass es deutlich besser geht, zeigen wir mit dem Starterdepot und der Liste unserer Top 50 Dividenden-Aktien.

Selbstverständlich gibt es noch deutlich mehr hochwertige Dividenden-Aktien und auch Nicht-Dividendenzahler, die für den langfristigen Vermögensaufbau geeignet sind. Deshalb analysiert der beliebteste Aktienfinder Deutschlands über 2.000 Dividenden-Aktien aus der ganzen Welt auf ihre Qualität und Bewertung sowie viele weitere Nicht-Dividendenzahler, in die du ebenfalls investieren kannst.

12 Antworten

Ich habe den fairen Wert des bereinigten Gewinns von 24,4 auf 25 angehoben, um die voraussichtliche Rendite zu ermitteln, da das Geschäft von McDonald’s Anzeichen von Stabilität und Krisenfestigkeit zeigt. Bis zum Abschluss des Geschäftsjahres 2024 dürfte ein Kursziel von 310 USD (mit der Dividende) eine angemessene Rendite von 13,2 % ergeben.

Viele davon im Portfolio. Kann man nichts mit Falsch machen 🙂

„Heute gibt es weltweit 40.800 Restaurants, die einen Jahresumsatz von 118 Milliarden US-Dollar erwirtschaften.“

Da hat sich ein Fehler eingeschlichen. Der Umsatz liegt bei ca. 23 Mrd. $

Für gefundene Fehler, gibts 2 Monate Umsonst, oder Thorsten? 😉

Hallo Thomas, der Jahresumsatz stimmt schon. Denn die 118 Milliarden US-Dollar beziehen sich auf den systemweiten Umsatz der rund 40.800 Filialen, der überwiegend über Franchisenehmer erzielt wird. Es handelt sich nicht um den bilanzierten Umsatz von McDonald’s 🙂

Coole Artikel Reihe und gute Inspiration, aber ich bleibe doch lieber bei Dividenden ETFs. Aktuell fehlt mir einfach die Zeit das Portfolio zu managen, um eine „Überrendite“ zu erzielen.

Danke sehr! Viele Wege führen zum Ziel 🙂

Hi David,

vielen Dank.

Definitiv einer meiner Lieblingsartikelserien bei euch. Wobei es jetzt mit den „kaufenswerte Aktien im …“ harte Konkurrenz bekommen hat. 🙂

Ciao

Sven

Hallo Sven, das freut uns zu lesen! Wir freuen uns, dass unsere Formate dir gefallen 🙂

Hatte mich schon gefragt, wie die neuen Top 50 bleiben. Und da sind sie! Toll, dass ihr es noch geschafft habt! ???

ich schließe mich an: weiter so!

Immer gerne! Der Herbst ist auch nicht mehr lange hin 🙂

Da hat sich seit der letzten Edition im Frühling ja einiges getan. Die Aufsteiger Union Pacific und Home Depot habe ich Dank euch in meinem eigenen Starterdepot. Ihr macht einen super Job! Weiter so ?

Vielen Dank für die lieben Worte. Weiterhin viel Glück mit deinen Investments. Der Herbst steht auch bald vor der Tür 🙂