Welche Dividenden-Aktien eignen sich für den langfristigen Vermögensaufbau und sind jetzt im Herbst 2024 kaufenswert? Wir kennen die Antwort. Hierfür werten wir die Kauflimits unserer über 125.000 Mitglieder aus und kombinieren diese mit den einzigartigen Kennzahlen im Aktienfinder. Das Ergebnis ist eine einzigartige Liste mit Mehrwert für alle Aktionäre, die es auf langfristig steigende Kurse und Dividenden abgesehen haben.

Aus der Liste picken wir uns besonders beliebte Aktien heraus, untersuchen deren Qualität als langfristiges Investment und ob die Aktien günstig bewertet sind. Denn der Kauf unterbewerteter Dividenden-Aktien wird mit einer erhöhten Dividendenrendite und dem Potential auf zukünftige Kursgewinne belohnt.

Im Fokus stehen die Aktien von Nestlé, dem wiedererstarkten Gesundheitsgiganten Johnson & Johnson sowie dem erfolgreichen Supermarktkonzern Ahold Delhaize aus den Niederlanden. Die drei Aktien haben eine Dividendenrendite zwischen 3 und 3,6 Prozent und zudem das Potential von der eingeleiteten Zinswende zu profitieren.

Die Zinswende ist da! Diese Dividenden-Aktien profitieren!

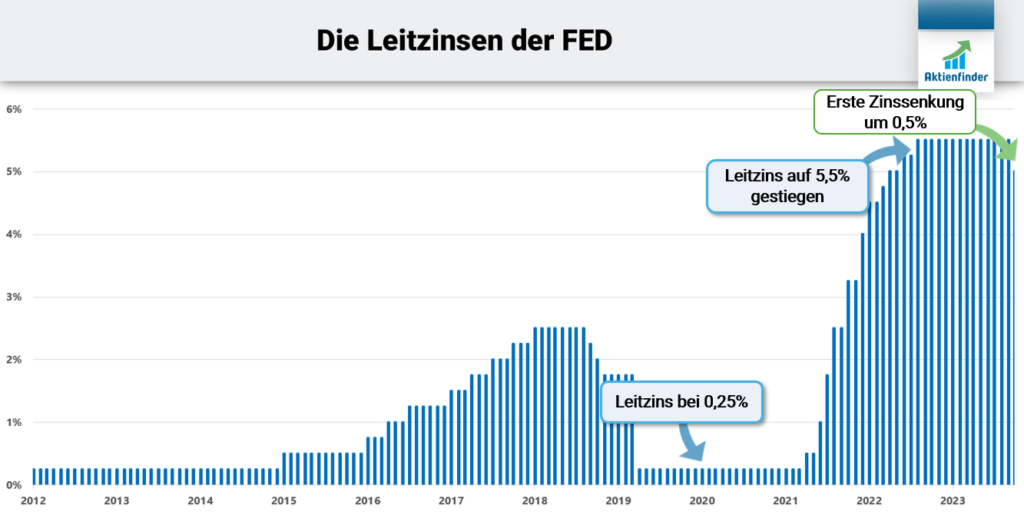

Im September war es dann so weit. Auch die US-Notenbank hat zum ersten Mal seit März 2020 den Leitzins gesenkt. Der Leitzins liegt nun bei 5 statt 5,5 Prozent. Nach dem Corona-Crash und der anschließenden Inflation kannte der Leitzins bisher nur den Weg nach oben. Mit der ersten Leitzinssenkung der Fed sind wir nun endgültig am Anfang der Zinswende angelangt. Ende dieses Jahres rechnen Analysten aktuell mit einem Leitzins von 4,6 Prozent und Ende 2025 mit 3,5 Prozent.

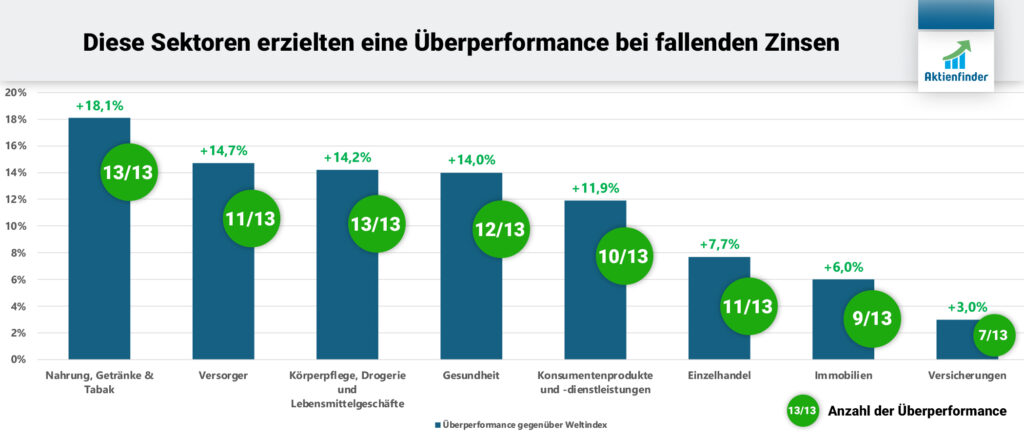

Doch welche Aktien profitieren in Zeiten sinkender Zinsen? Eine Studie von HQ Trust hat untersucht, welche Sektoren sich in Zeiten sinkender Zinsen am besten entwickelt haben. Die Analyse umfasst insgesamt 13 Zinssenkungsphasen seit 1984 und misst die Über- bzw. Unterperformance von 20 verschiedenen Sektoren in dieser Zeit gegenüber einem weltweiten Aktienindex als Benchmark.

Insbesondere die defensiven Sektoren schnitten in den Zinssenkungsphasen deutlich besser ab. Die Sektoren Nahrung, Getränke und Tabak mit Aktien wie Nestlé, Coca-Cola oder BAT oder Körperpflege, Drogerie und Lebensmittelgeschäfte, worunter Aktien von Procter & Gamble oder Walmart fallen, schlugen in allen 13 Zinssenkungsphasen den Markt und erzielten in diesen Phasen eine durchschnittliche Outperformance von 18,1 bzw. 14,2 Prozent. Auch die Sektoren Versorger und Gesundheit schnitten in diesen Marktphasen überdurchschnittlich ab.

Hingegen gehören zyklische Sektoren wie Energie, Rohstoff oder auch Banken in Zeiten fallender Zinsen zu den Verlierern. So musste der Rohstoffsektor eine durchschnittliche Unterperformance von 8,5 Prozent hinnehmen und schlug den Weltaktienindex nur in 2 von 13 Zinssenkungsphasen. Auch der heute teuer bewertete Technologiesektor steht historisch unter Druck und konnte nur in 5 von 13 Phasen eine Outperformance erzielen. Häufig gehen Zinssenkungen mit einer konjunkturellen Abkühlung einher, so dass antizyklische Aktien aus defensiven Sektoren besser abschneiden als zyklische Aktien. Wenn die Zinsen fallen, gewinnen Aktien mit hoher Dividende gegenüber Anleihen zudem an Attraktivität.

Hohe Kursgewinne mit Dividenden-Aktien

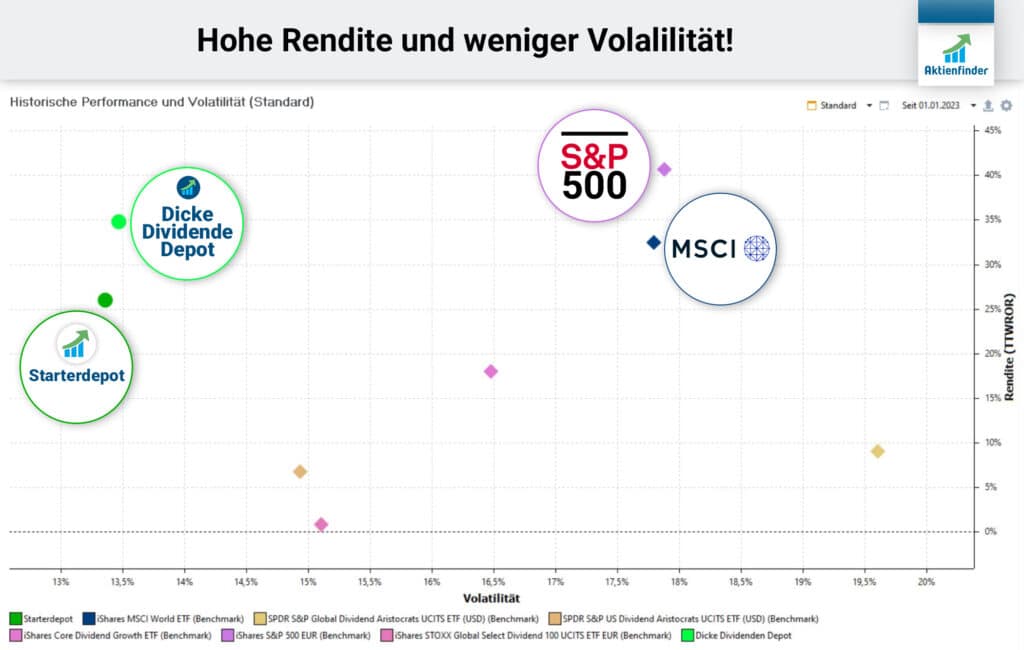

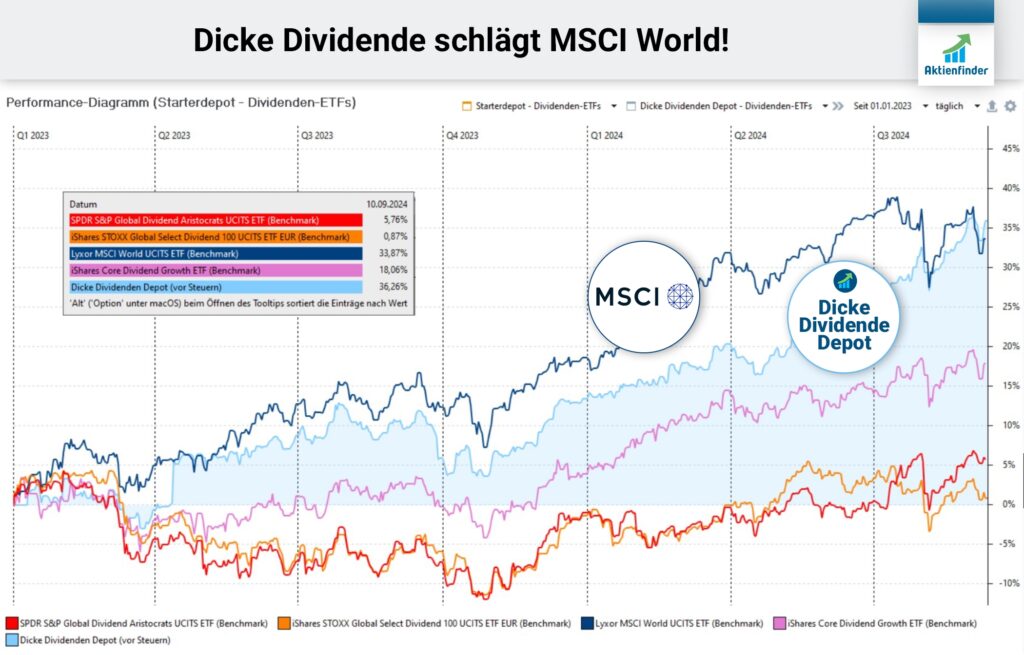

Im Dicke Dividenden Depot sind wir stark im defensiven Sektor investiert, weshalb das Depot mit „nur“ 20 Qualitäts-Aktien eine geringere Volatilität als der MSCI World mit rund 1.500 Aktien aufweist!

Doch damit nicht genug, denn seit Auflage 2023 hat das Dicke Dividenden Depot den MSCI sogar outperformt!

Wir freuen uns gemeinsam mit der Community über die hohen Dividenden bei einer dank hoher Kurgewinne mehr als attraktiven Gesamtrendite.

Mehr zum Dicke Dividenden Depot inklusive der Aktien, in die wir investieren erfährst du in diesem Video auf dem Aktienfinder-Kanal.

Das Dicke Dividenden Depot ist für die Zinswende gerüstet und könnte den MSCI World auch in den nächsten Monaten outperformen. Doch nun kommen wir zu euren beliebtesten Dividenden-Aktien im Herbst 2024.

Die 10 beliebtesten Dividenden-Aktien im Herbst 2024

Viele Aktien in unseren beiden Echtgelddepots finden sich auch in der Liste der Top 50 Dividenden-Aktien wieder, was auch für die 10 beliebtesten Dividenden-Aktien im Herbst 2024 gilt. Der erste Platz geht mit 1.054 Kauflimits an die LVMH Aktie, die sich im Sommer 2024 noch mit dem fünften Platz begnügen musste und damit die Johnson & Johnson Aktie von der Spitze verdrängte, die aktuell auf Platz 2 liegt. Als Aufsteiger hat es die Visa Aktie in die Top 10 geschafft. Noch im Sommer lag der bekannte Zahlungsabwickler auf Platz 17.

Aus den Top 10 der beliebtesten Dividenden-Aktien verabschiedete sich die Aktie von Coca-Cola. Die Aktie rutschte von Platz 7 auf Platz 11 ab. Angesichts des gestiegenen Aktienkurses hoben viele Mitglieder ihre Kauflimits auf.

Die Top 50 Dividenden-Aktien im Herbst 2024

Jetzt aber zur Liste der Top 50 Dividenden-Aktien als einzigartige Anlaufstelle für alle, die sich mit den besten Dividendenzahlern der Welt ein passives Einkommen aufbauen möchten:

| Platz | Platz +/- | Aktie | Land | Kauflimits | Dividende (Ø Wachstum) | Ø Kauflimit in € |

Abschlag |

| 1 | +4 | LVMH | 1054 | 2,1% (+18%) | 624,82 | -1,6% | |

| 2 | -1 | Johnson & Johnson | 966 | 3,0% (+6%) | 133,08 | 9,1% | |

| 3 | -1 | McDonald's | 853 | 2,2% (+8%) | 224,65 | 16,8% | |

| 4 | +4 | PepsiCo | 819 | 3,1% (+7%) | 141,82 | 7,2% | |

| 5 | -1 | Realty Income | 792 | 5,0% (+3%) | 50,17 | 10,8% | |

| 6 | +11 | Visa | 781 | 0,8% (+17%) | 218,82 | 10,8% | |

| 7 | +7 | Nike | 726 | 1,7% (+12%) | 75,14 | 4,5% | |

| 8 | +2 | Union Pacific | 710 | 2,1% (+8%) | 184,47 | 17,6% | |

| 9 | +3 | UnitedHealth Group | 703 | 1,4% (+16%) | 426,7 | 17,5% | |

| 10 | +6 | DHL Group | 694 | 4,8% (+11%) | 36,2 | 5,6% | |

| 11 | +7 | Procter & Gamble | 674 | 2,3% (+6%) | 126,91 | 18,5% | |

| 12 | -5 | Coca-Cola | 674 | 2,7% (+4%) | 51,4 | 19,9% | |

| 13 | -4 | Cisco Systems | 665 | 3,0% (+3%) | 40,06 | 15,2% | |

| 14 | +5 | Diageo | 640 | 3,2% (+3%) | 31,43 | -3,8% | |

| 15 | +6 | Automatic Data Processing | 611 | 2,0% (+12%) | 203,04 | 18,4% | |

| 16 | -1 | Starbucks | 606 | 2,4% (+10%) | 74,11 | 12,8% | |

| 17 | +7 | Nestlé | 587 | 3,6% (+5%) | 92,59 | -3,7% | |

| 18 | +17 | Bechtle | 584 | 1,9% (+18%) | 38,21 | -1,7% | |

| 19 | neu | ASML | 582 | 0,9% (+24%) | 653,24 | 10,0% | |

| 20 | -7 | American Tower | 554 | 2,8% (+13%) | 176,7 | 16,9% | |

| 21 | +2 | T. Rowe Price Group | 542 | 4,5% (+11%) | 95,15 | 3,4% | |

| 22 | +43 | Microsoft | 541 | 0,7% (+10%) | 323,39 | 16,2% | |

| 23 | neu | NVIDIA | 516 | 0,02% (+8%) | 97,62 | 10,3% | |

| 24 | +6 | The Hershey Company | 510 | 2,7% (+14%) | 166,36 | 4,3% | |

| 25 | +2 | CVS Health | 509 | 4,5% (+6%) | 54,31 | -4,0% | |

| 26 | +3 | BASF | 503 | 7,5% (+1%) | 43,26 | 5,1% | |

| 27 | -1 | John Deere | 501 | 1,4% (+14%) | 310,74 | 15,9% | |

| 28 | 0 | General Mills | 497 | 3,2% (+5%) | 57,57 | 13,2% | |

| 29 | +2 | Ahold Delhaize | 497 | 3,6% (+2%) | 27,08 | 13,2% | |

| 30 | -10 | British American Tobacco | 494 | 8,3% (+3%) | 31,35 | 7,6% | |

| 31 | -25 | Home Depot | 487 | 2,2% (+11%) | 277,54 | 23,0% | |

| 32 | +10 | MSCI | 468 | 1,1% (+22%) | 419,64 | 16,8% | |

| 33 | -22 | 3M | 467 | 3,2% (-6%) | 114,16 | 7,5% | |

| 34 | +6 | Walt Disney | 445 | 0,8% (-16%) | 81,91 | 2,8% | |

| 35 | +52 | Waste Management | 445 | 1,4% (+8%) | 153,53 | 17,7% | |

| 36 | +1 | Illinois Tool Works | 444 | 2,2% (+7%) | 194,84 | 16,2% | |

| 37 | -5 | Fastenal | 438 | 2,7% (+13%) | 50,57 | 21,7% | |

| 38 | +54 | L'Oréal | 437 | 1,7% (+13%) | 351,92 | 8,4% | |

| 39 | -6 | Comcast | 436 | 2,9% (+9%) | 34,2 | 8,1% | |

| 40 | -4 | Danaher | 435 | 0,4% (+10%) | 196,45 | 20,3% | |

| 41 | +4 | Bristol-Myers Squibb | 435 | 4,7% (+9%) | 44,5 | 2,9% | |

| 42 | -39 | BlackRock | 434 | 2,2% (+10%) | 659,04 | 22,1% | |

| 43 | +5 | Rio Tinto | 428 | 6,7% (+6%) | 54,94 | 9,5% | |

| 44 | -10 | Accenture | 424 | 1,5% (+13%) | 247,36 | 19,0% | |

| 45 | +5 | Canadian National Railway | 422 | 2,1% (+10%) | 95,37 | 9,3% | |

| 46 | +14 | Church & Dwight | 417 | 1,1% (+5%) | 75,73 | 18,4% | |

| 47 | +6 | Linde | 410 | 1,1% (+10%) | 357,17 | 17,2% | |

| 48 | -7 | Altria | 392 | 7,7% (+4%) | 39,4 | 14,4% | |

| 49 | 0 | Pfizer | 384 | 5,7% (+3%) | 25,64 | 3,4% | |

| 50 | +5 | Thermo Fisher Scientific | 373 | 0,3% (+17%) | 437,57 | 20,5% |

Die Auswertung zeigt die Top 50 Dividenden-Aktien unserer über 125.000 Mitglieder inklusive Kauflimit für den Herbst 2024. Der Link in der Spalte Aktien führt direkt zum Dividenden-Profil des jeweiligen Unternehmens. Angezeigt werden die Anzahl der Kauflimits und die aktuelle Dividendenrendite. Hinter der aktuellen Dividendenrendite geben wir in Klammern das durchschnittliche Dividendenwachstum pro Jahr der letzten 5 Jahre an. Liegt das Dividendenwachstum über 5 Prozent, ist die Zelle grün eingefärbt. Die Spalte Ø Kauflimit in € gibt das durchschnittliche Kauflimit an, bei dem der Preis-Alarm unserer Mitglieder ausgelöst wird. Der Abschlag ist die prozentuale Differenz des Aktienkurses gegenüber dem durchschnittlichen Kauflimit.

Die Top 10 Aktien mit hohem Dividendenwachstum

Dein passives Einkommen ist der Inflation nur mit entsprechend hohem Dividendenwachstum voraus. Aus den Top 50 Dividenden-Aktien präsentieren wir dir hier die 10 Aktien mit dem höchsten Dividendenwachstum, bezogen auf die jährliche Steigerung innerhalb der letzten fünf Jahre.

Die Top 10 Aktien mit hoher Dividende

Bis sich hohes Dividendenwachstum auszahlt, dauert es seine Zeit. Eine Alternative ist die hohe Dividende von Anfang an. Aus den Top 50 Dividenden-Aktien findest du hier die 10 Aktien mit der höchsten Dividende, ermittelt anhand der kumulierten ausgeschütteten Dividenden innerhalb der letzten 12 Monate.

Und nun die Analysen zu den drei Aktien, die wir aktuell für besonders spannend halten und die sogar aus dem defensiven Sektor stammen, der in Zeiten sinkender Zinsen historisch bewiesen besser abschneidet: Nestlé, Johnson & Johnson und Ahold Delhaize

Diese Aktien haben wir wie viele andere Aktien auch schon in unserem wöchentlich aktualisierten Börsenbrief analysiert, der Teil von Aktienfinder-Premium ist.

Die Nestlé Aktie – Kaufgelegenheit mit 3,6% Dividende?

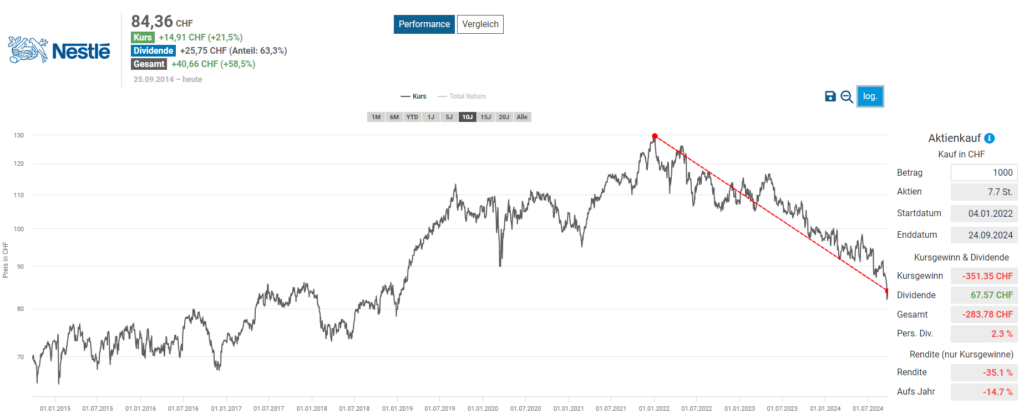

Nestlé ist eine Qualitätsaktie. Der weltgrößte Nahrungsmittelkonzern steigert seit Jahrzehnten seine Gewinne und schüttet als Dividenden-Aristokrat zuverlässig Dividenden an seine Aktionäre aus. Diese Qualität hatte lange Zeit ihren Preis. Obwohl für das laufende Geschäftsjahr ein neuer Rekordgewinn winkt, liegt der Aktienkurs über 35 Prozent unter seinem Allzeithoch.

Wie viel Renditepotenzial bietet aktuell die Aktie von Nestlé in den kommenden Jahren und wie lässt sich der deutliche Kursrückgang erklären? Diesen Fragen werden wir nun auf den Grund gehen.

Wie rentabel ist das Geschäftsmodell von Nestlé?

Nestlé besitzt weltweit mehr als 2.000 Marken und erzielte im letzten Geschäftsjahr in 188 Ländern einen Gesamtumsatz von umgerechnet 99 Milliarden Euro. Der Nahrungsmittelkonzern aus der Schweiz ist unter anderem in den Bereichen Babynahrung, Wasser, Cerealien, Süßwaren, Kaffee, Tiefkühlkost, Milchprodukte und Tiernahrung tätig. Einige der bekanntesten Marken hierzulande sind Nespresso, KitKat, Maggi oder Original Wagner.

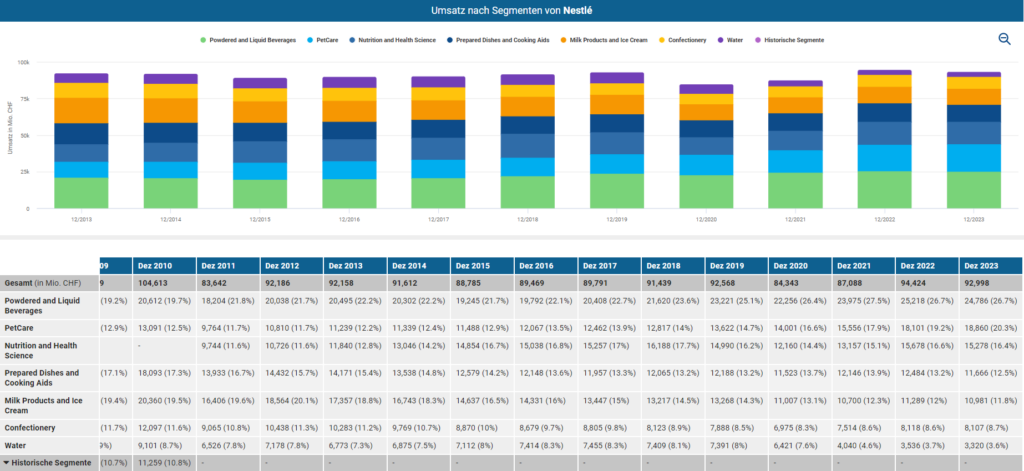

Nestlé gliedert sein Geschäft in 7 verschiedene Geschäftssegmente. Das umsatzstärkste Segment ist Powdered and Liquid Beverages, worunter Marken wie Nespresso, Nescafé oder Nestea gehören, mit einem Umsatzanteil von knapp 27 Prozent. Darauf folgt das wachstumsstärkste Segment PetCare mit einem Umsatzanteil von rund 20 Prozent. Beide Segmente erzielen eine operative Marge von 20 Prozent. Das profitabelste Segment ist Milk Products and Ice Cream mit einer Marge von knapp 24 Prozent. Hierunter fallen beliebte Eismarken wie Mövenpick oder Häagen-Dazs.

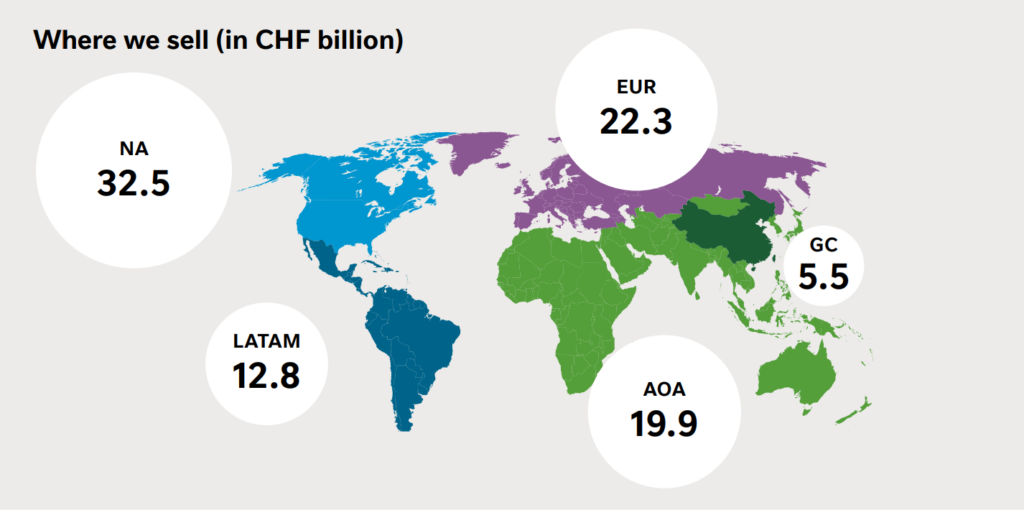

Mit einem Anteil von 35 Prozent erwirtschaftet Nestlé den größten Teil seines Umsatzes in der Region Nordamerika. Davon entfallen 32 Prozent auf die USA und rund 3 Prozent auf Kanada. Der Umsatzanteil des Geschäfts in Europa liegt bei 24 Prozent. Außerhalb dieser beiden Regionen verdient der Nahrungsmittelkonzern 42 Prozent seines Umsatzes und ist damit auch in den wachstumsstarken Schwellenländern stark positioniert.

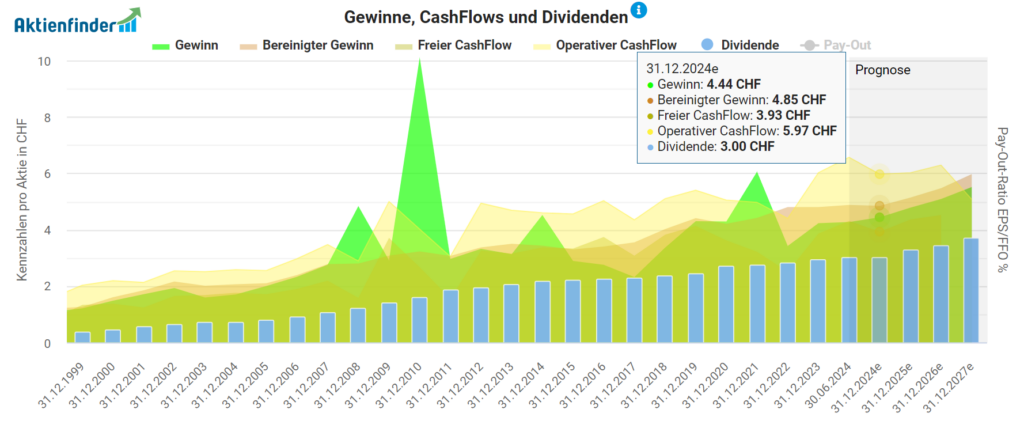

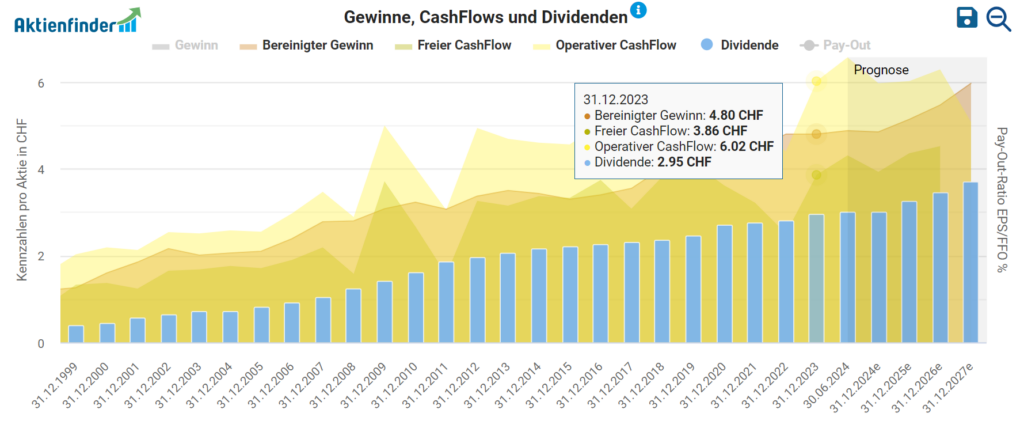

Die Gewinnentwicklung von Nestlé ist sehr konstant. Allerdings hat sich das Gewinnwachstum in den letzten 5 Jahren im Vergleich zu den letzten 10 Jahren von durchschnittlich 3,7 auf 2,3 Prozent pro Jahr verlangsamt.

Die Analysten gehen davon aus, dass Nestlé im laufenden Geschäftsjahr mit einem bereinigten Gewinn pro Aktie von CHF 4.85 einen neuen Rekordgewinn erzielen wird, was einem Gewinnwachstum von lediglich einem Prozent gegenüber dem Vorjahr entspricht. Für die kommenden Geschäftsjahre sind die Analysten jedoch optimistischer und erwarten jährliche Gewinnwachstumsraten von über 5 Prozent.

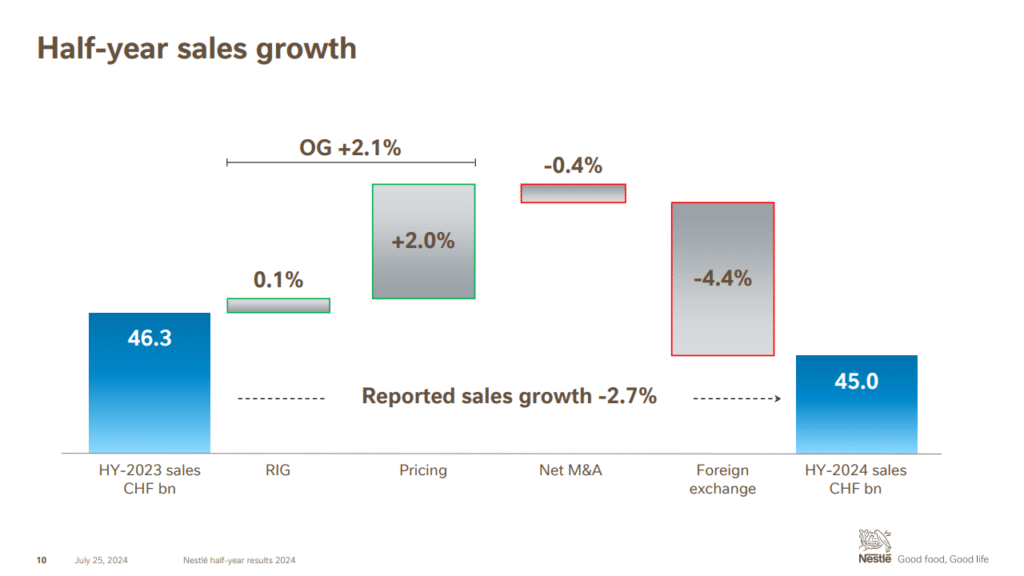

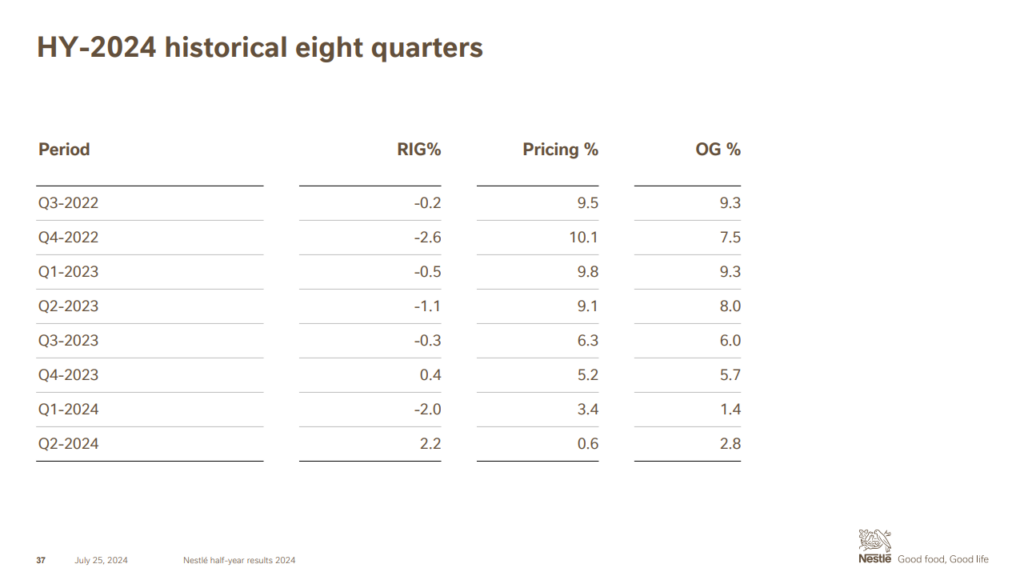

Im ersten Halbjahr konnte der Umsatz aus eigener Kraft organisch um 2,1 Prozent gesteigert werden. Dies ist vor allem auf Preiserhöhungen zurückzuführen, die den Umsatz um 2 Prozent erhöhten. Ungünstige Währungsschwankungen reduzierten den Umsatz in Schweizer Franken um 4,4 Prozent, da der Schweizer Franken gegenüber anderen Währungen an Wert gewann. Unter dem Strich lag der Halbjahresumsatz 2,7 Prozent unter dem Vorjahr.

Zuletzt war das organische Umsatzwachstum vor allem auf deutliche Preiserhöhungen (Pricing) zurückzuführen. In der Spitze stiegen die Preise im Vergleich zum Vorjahresquartal um 10 Prozent. Preiserhöhungen und Mengenrückgänge (RIG) gingen bei Nestlé und vielen anderen Lebensmittelkonzernen jedoch Hand in Hand, da einige Konsumenten aufgrund der höheren Preise auf günstigere Produkte als Alternative auswichen. Inzwischen wird der Spielraum für weitere Preiserhöhungen immer geringer und sind die Preiserhöhungen seit 5 Quartalen rückläufig. Im letzten Quartal stiegen die Preise nur noch um 0,6 Prozent. Das Volumenwachstum stieg dagegen auf 2,2 Prozent. Für das laufende Jahr hat das Management aufgrund der nachlassenden Preisdynamik die Prognose für das organische Umsatzwachstum von 4 auf 3 Prozent reduziert.

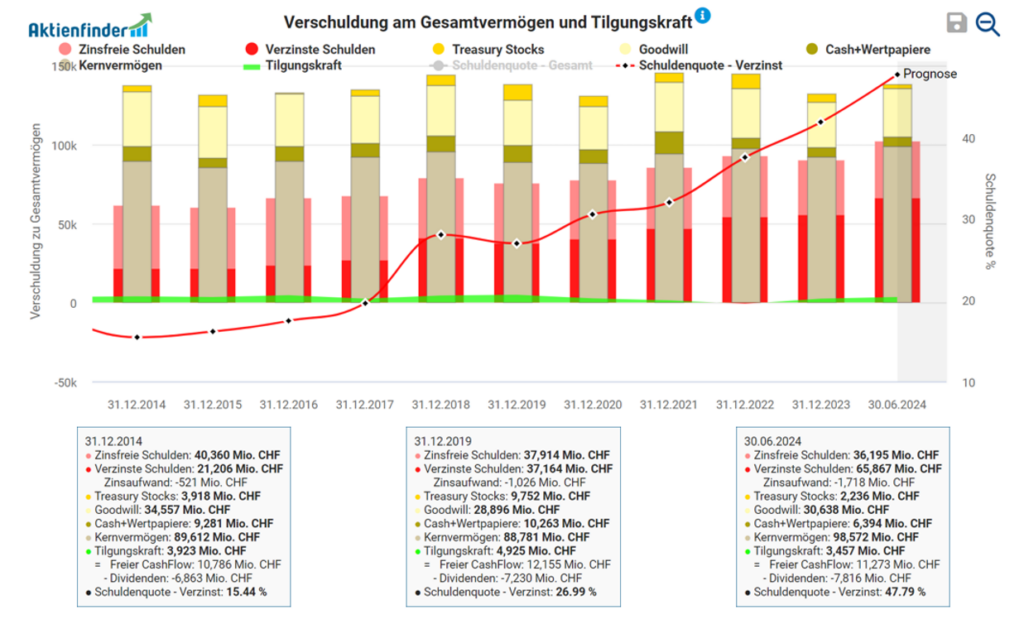

Ein Blick in die Bilanz von Nestlé zeigt einen steigenden Verschuldungsgrad. Im Geschäftsjahr 2014 lag die verzinste Schuldenquote noch bei 15,4 Prozent und stieg zuletzt auf 47,8 Prozent an. In Zeiten niedriger Zinsen hat das Management in großem Umfang Aktien mit Fremdkapital zurückgekauft, sodass die Kennzahlen Gewinn und Dividende pro Aktie durch weniger Aktien zugunsten der Aktionäre durch Aktienrückkäufe unabhängig vom operativen Erfolg steigen. In den letzten 10 Geschäftsjahren hat das Management insgesamt 56 Millionen CHF in Aktienrückkäufe investiert. Im Vergleich dazu sind die verzinsten Schulden im gleichen Zeitraum um 45 Millionen CHF gestiegen. Die Anzahl ausstehender Aktien konnte seit 2014 um rund 18 Prozent reduziert werden.

Angesichts des immer noch hohen Zinsumfelds und der höheren Fremdkapitalkosten wird Nestlé das Volumen der Aktienrückkäufe voraussichtlich reduzieren, um auch die Schuldenquote wieder zu reduzieren. Ohne Aktienrückkäufe könnte Nestlé mit dem aktuellen Cashflow alle verzinsten Schulden in knapp 8 Jahren zurückzahlen. Aus dieser Perspektive erscheint der hohe Verschuldungsgrad weniger dramatisch.

Wie sicher ist die Dividende der Nestlé?

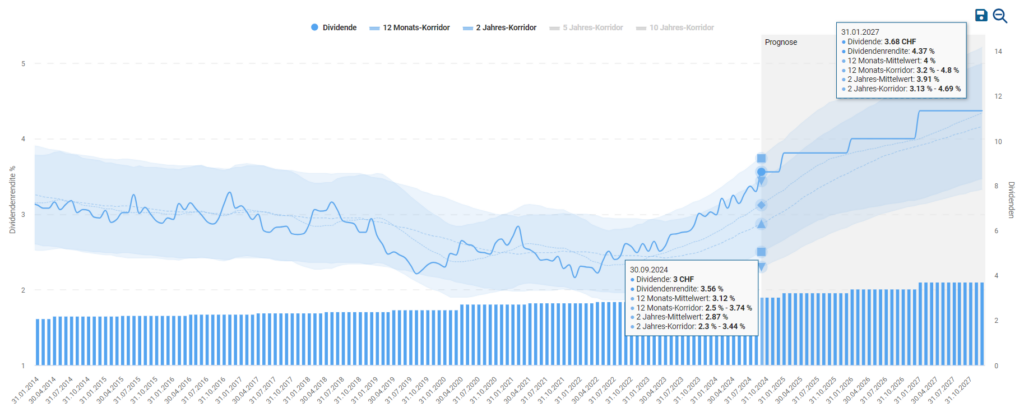

Nestlé gehört zu den Dividenden-Aristokraten und gilt als verlässlicher Dividendenzahler. Aktuell liegt die Dividendenrendite bei 3,6 Prozent. Durch das stetige Dividendenwachstum könnte bei einem Kauf die persönliche Dividendenrendite im Jahr 2027 bereits über 4,2 Prozent steigen.

Die Dividende ist sowohl durch den Gewinn als auch durch die Cashflows gedeckt. So lag die Ausschüttungsquote auf Basis des bereinigten Gewinns bei 61 Prozent. Da das Geschäftsmodell von Nestlé sehr solide und krisenresistent ist, gilt die Dividende als sicher. Die hohe Verlässlichkeit bestätigt auch die Kennzahl der Dividendenstabilität mit einem sehr hohen Wert von 0,98 von maximal 1,0.

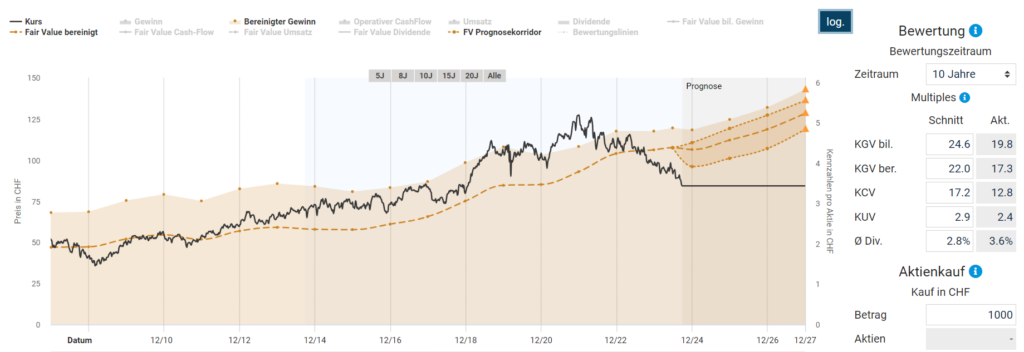

Ist die Nestlé Aktie günstig bewertet?

Interessant ist der Bewertungsvergleich mit der Unilever Aktie, deren Kurs im laufenden Jahr um rund 30 Prozent gestiegen ist, während die Nestlé Aktie Kursverluste von 14 Prozent verbuchte. Die Nestlé Aktie ist mit einem KGV von 17,4 nun günstiger bewertet als die von Unilever mit einem KGV von 20,3. Bei vielen Konsumgüterherstellern wechseln sich regelmäßig gute und weniger gute Zeiten ab, da in guten Zeiten strikte Kosteneffizienzprogramme und langfristige Wachstumsinvestitionen nicht in dem Maße umgesetzt werde wie in schlechten Zeiten. Diese Zyklik kann langfristigen Investoren mit Geduld günstige Einstiegschancen wie jetzt bei Nestlé bieten.

Für die Bewertung und die Ermittlung des Renditepotenzial der Nestlé Aktie eignet sich der bereinigte Gewinn, der den bilanzierten Gewinn um Sondereffekte bereinigt. Für das Renditepotenzial ziehen wir die durchschnittliche Bewertung der Aktie über die letzten 10 Geschäftsjahre heran. In diesem Zeitraum bewertete der Markt die Nestlé Aktie auf Basis des bereinigten Gewinns mit einem Multiple von 22. Auf den ersten Blick erscheint die Nestlé Aktie nach den deutlichen Kursverlusten mit einem aktuellen KGV von 17,3 deutlich unterbewertet.

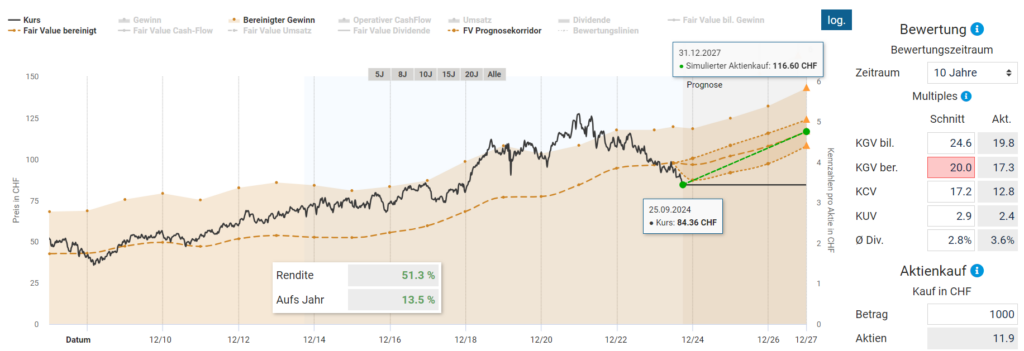

Für die Dynamische Aktienbewertung der Nestlé Aktie halten wir ein KGV von 20 definitiv für gerechtfertigt, da Nestlé mit seinen Marken über eine starke Marktposition verfügt und ein Geschäftsmodell mit einer hohen Gewinnstabilität besitzt. Mit dieser Herangehensweise ergibt sich bei einem Kurs von 116 CHF bis zum Ende des Geschäftsjahres 2027 ein attraktives Renditepotenzial von über 51 Prozent, was einer Rendite auf das Jahr von 13,5 Prozent entspricht.

Abhängig von deinem Kaufkurs ergibt sich die folgende jährliche Renditeerwartung aus Kursgewinnen und Dividenden. Beispielsweise ist bei einem Kaufkurs von 80 CHF bis zum Ende des Geschäftsjahres 2026 ein Renditepotenzial von 17,4 Prozent pro Jahr zu erwarten. Mit einem Kauflimit im Aktienfinder wirst du im Falle eines Rücksetzers den günstigen Einstieg nicht verpassen.

| Kaufkurs in CHF |

Erwartete Rendite p.a. bis 12/2025 |

Erwartete Rendite p.a. bis 12/2026 |

Erwartete Rendite p.a. bis 12/2027 |

| 90,00 | 13,6% | 11,5% | 11,3% |

| 88,00 | 15,7% | 12,6% | 12,0% |

| 86,00 | 17,8% | 13,7% | 12,8% |

| 84,00 | 20,0% | 14,9% | 13,6% |

| 82,00 | 22,3% | 16,1% | 14,5% |

| 80,00 | 24,7% | 17,4% | 15,4% |

| 78,00 | 27,3% | 18,7% | 16,3% |

| 76,00 | 29,9% | 20,1% | 17,2% |

| 74,00 | 32,7% | 21,5% | 18,1% |

| 72,00 | 35,6% | 23,0% | 19,1% |

Unser Fazit zur Nestlé Aktie

Die Scorecard zur Nestlé Aktie zeigt, dass die Nestlé insbesondere für Dividendeninvestoren interessant ist. Für Fans von Dividenden ist die aktuelle Dividendenrendite von 3,6 Prozent durchaus attraktiv. Darüber hinaus ist die Nestlé Aktie unterbewertet und bietet fundamental ein fast zweistelliges Kurspotenzial. Punktverluste sind insbesondere durch das geringe Gewinnwachstum der letzten 5 Jahre bedingt.

Nestlé ist ein äußerst zuverlässiger Dividendenzahler und profitiert von einem breiten Markenportfolio. Aufgrund der hohen Preissetzungsmacht konnte das Unternehmen auch in Zeiten der Inflation steigende Kosten an die Kunden weitergeben. Nun befindet sich das Schweizer Unternehmen in einer Übergangsphase und muss auch durch Mengensteigerungen wieder nachhaltig wachsen. Seit September ist auch ein neuer CEO am Ruder, der den schwächelnden Nahrungsmittelkonzern wieder auf Kurs bringen will.

Exkurs: Als europäischer Anleger kannst du Schweizer Aktien wie die Nestlé Aktie aufgrund eines Handelsverbotes nicht an europäischen Börsenplätzen handeln, ein Kauf an der SIX Swiss Exchange ist jedoch möglich. So kannst du die Nestlé Aktie zum Beispiel über unsere Starterpaket-Partner Smartbroker+, Consorsbank, Comdirect oder LYNX handeln. Auf Dividenden erhebt die Schweiz außerdem eine Quellensteuer von 35 Prozent. Davon werden 15 Prozent auf die deutsche Abgeltungsteuer angerechnet. Die fehlenden 20 Prozent können hier auf Antrag erstattet werden.

Die Aktie von Nestlé halten wir auf dem aktuellen Kursniveau für einen Kauf. Nicht nur die Dividende ist außerordentlich hoch, sondern auch die günstige Bewertung verspricht ein zusätzliches Kurspotenzial. Allerdings ist trotz der Unterbewertung nicht sofort mit Kursgewinnen zu rechnen. Langfristig orientierte Anleger sollten daher Geduld mitbringen. Derzeit ist niemand in die Aktie investiert, sie steht aber auf dem Kaufzettel von David.

Die Johnson & Johnson Aktie – Ewiger Gewinner für jedes Dividenden-Depot?

Die Johnson & Johnson Aktie ist ein Basisinvestment für Dividendeninvestoren, bei dem sich steigende Dividenden und Kursgewinne über die Jahre zu einer ansehnlichen Rendite summieren. Das Unternehmen erhöht seit 62 Jahren ununterbrochen die Dividende und wer vor 15 Jahren investiert hat, erzielte einen Total Return inkl. Dividende von 248 Prozent!

Der Aktienkurs pendelt seit 2021 seitwärts, aber dank eines langfristig erfolgreichen Geschäftsmodells könnte sich hier eine lukrative Einstiegsgelegenheit bieten. Der seit Juli um 10 Prozent gestiegene Aktienkurs könnte erst der Anfang einer Phase länger anhaltender Kurgewinne sein.

Wie rentabel ist das Geschäftsmodell von Johnson & Johnson?

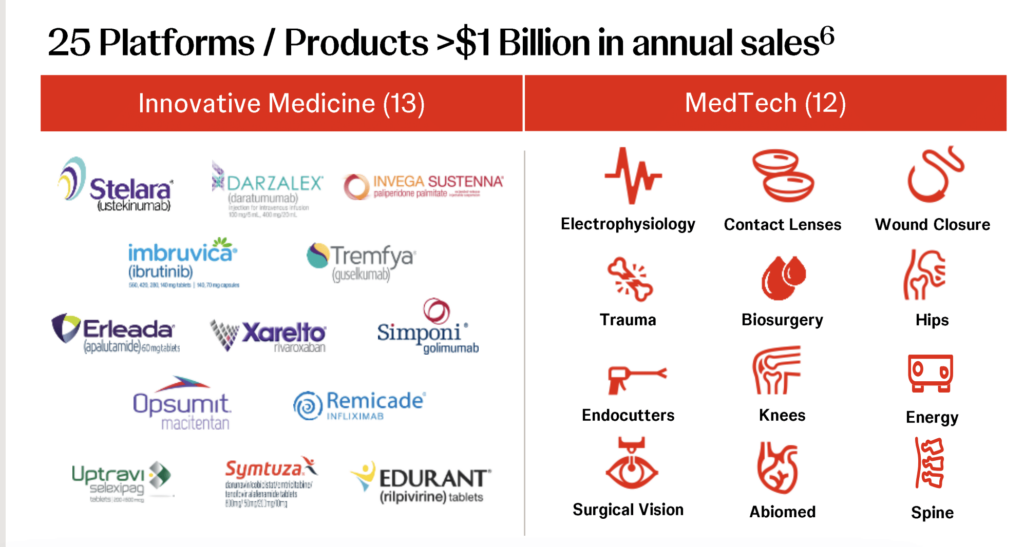

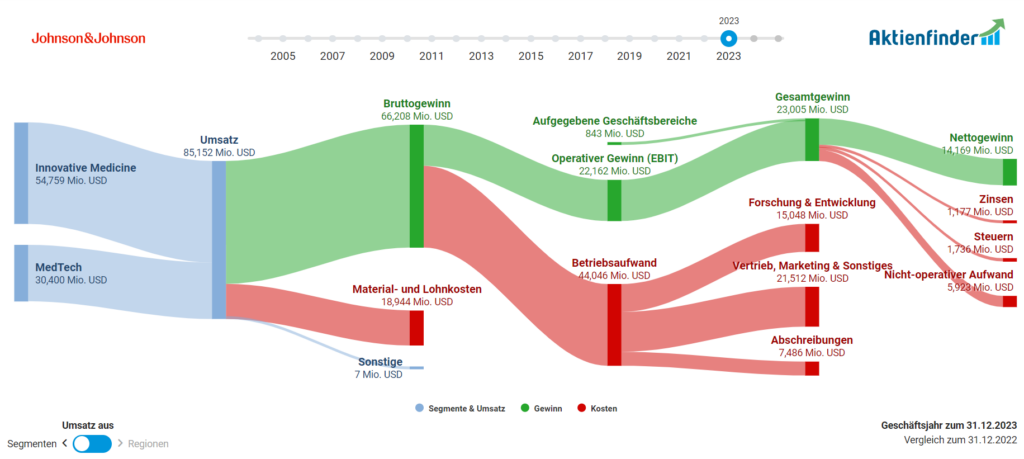

Nach der Abspaltung der Consumer-Health-Sparte im Mai 2023 ist Johnson & Johnson in zwei Geschäftssegmenten aktiv. Im Segment Innovative Medicine entwickelt und vermarktet das Unternehmen eine breite Palette von Medikamenten. Das Segment Medical Devices umfasst eine breite Produktpalette, die von chirurgischen Instrumenten und Geräten bis hin zu orthopädischen Produkten reicht. Diese Produkte werden beispielsweise in der medizinischen Versorgung, der Chirurgie oder der Orthopädie eingesetzt. Das Portfolio von Johnson & Johnson umfasst 25 Produkte und Dienstleistungen mit einem Jahresumsatz von über 1 Milliarde US-Dollar.

Dabei erzielte das medizintechnische Segment MedTech einen Umsatz von 30,4 Milliarden US-Dollar im Geschäftsjahr 2023 und das Pharmasegment Innovative Medicine einen Umsatz von 54,8 Milliarden US-Dollar. Die operative Marge von Johnson & Johnson lag im Geschäftsjahr bei 26 Prozent. Dabei erzielt das Segment Innovative Medicine mit 33 Prozent eine doppelt so hohe Marge wie das Segment MedTech.

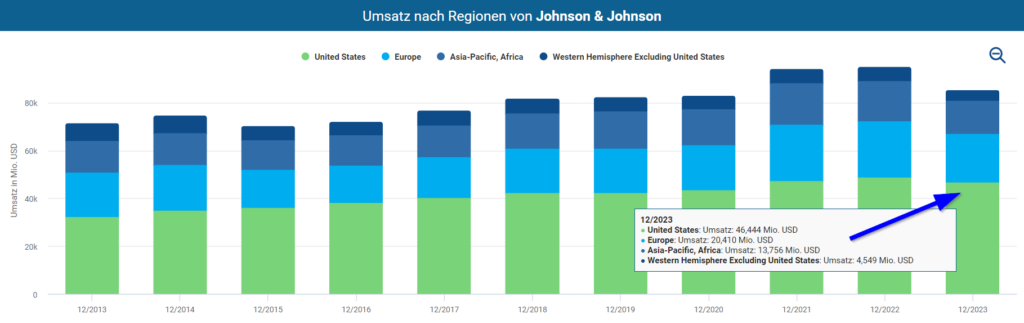

In den USA erwirtschaftet Johnson & Johnson mit 46,4 Milliarden US-Dollar rund 55 Prozent des Umsatzes. Zweitumsatzstärkster Markt ist Europa mit einem Umsatzanteil von 24 Prozent, noch vor der Region Asien Pacific mit einem Anteil von 16 Prozent.

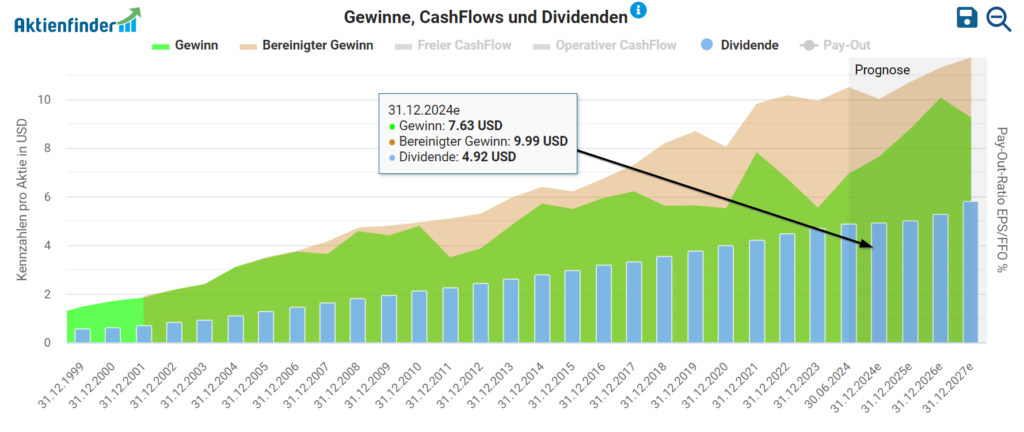

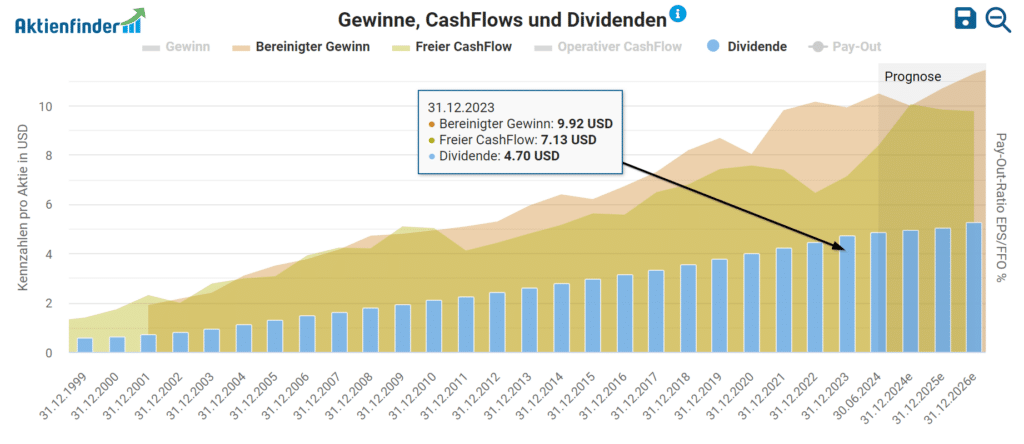

Die Grafik zeigt das langfristige Gewinn- und Dividendenwachstum von Johnson & Johnson. Im Durchschnitt der letzten 5, bzw. 10 Jahre, stieg der Gewinn um 4,3 bzw. 5,3 Prozent pro Jahr. Das Dividendenwachstum war mit einer Steigerungsrate von 6 Prozent für beide Zeiträume etwas dynamischer. Für das laufende Geschäftsjahr liegt die durchschnittlich geschätzte Dividende bei 4,92 US-Dollar, was einer Dividendenerhöhung von rund 5 Prozent entspricht.

In den vergangenen Jahren belastete unter anderem der Patentablauf des milliardenschweren Blockbuster-Medikaments Stelara den Aktienkurs. Das Medikament, das seit 2009 auf dem Markt ist, erzielte im Jahr 2022 noch einen Umsatz von 9,7 Milliarden US-Dollar und machte damit mehr als 10 Prozent des Gesamtumsatzes aus. Eine Injektionslösung des Medikaments kostet in den USA rund 13.000 US-Dollar, in Deutschland derzeit über 5.800 Euro. Aufgrund des Patentablaufs im Juli 2024 wird das entzündungshemmende Medikament Stelara in Europa und den USA bald günstigere Konkurrenz bekommen. Biosimilars von Herstellern wie zum Beispiel Amgen, die eine Kopie des Originalprodukts mit gleicher Wirkung sind, werden den hohen Preis durch günstigere Alternativen senken. Für das Jahr 2025 prognostizieren Analysten dem Kassenschlager von Johnson & Johnson nur noch einen Umsatz von 5,4 Milliarden US-Dollar, was einem Rückgang von rund 44 Prozent gegenüber 2022 entspricht.

Der weitere Erfolg im Pharmasegment von Johnson & Johnson ist vom Erfolg der zukünftigen Medikamenten-Pipeline abhängig. Um diese Pipeline mit vielversprechenden Medikamenten zu stärken, kaufte Johnson & Johnson im Juni Proteologix für 850 Millionen US-Dollar und im Juli das experimentelle Ekzemtherapeutikum NM26 von Numab Therapeutics für über 1 Milliarde US-Dollar. Mit beiden Übernahmen legt das Management den Schwerpunkt auf die Entwicklung von Medikamenten gegen chronische Hauterkrankungen wie Neurodermitis.

Aber auch im Segment MedTech sorgte die Übernahme von Shockwave Medical, einem Hersteller von medizinischen Geräten zur Behandlung von Herz-Kreislauf-Erkrankungen, für satte 13,1 Milliarden US-Dollar für Aufsehen und investierte in das Wachstum des hochprofitablen Segments.

Neben dem operativen Geschäft ist Johnson & Johnson mit einem jahrelangen Rechtsstreit um angeblich asbestbelastetes Babypuder konfrontiert. Das Produkt soll Eierstockkrebs und andere gynäkologische Krebserkrankungen verursacht haben. Um den Rechtsstreit endgültig beizulegen, soll Johnson & Johnson nun das Vergleichsangebot von 6,5 auf 8,2 Milliarden US-Dollar erhöht haben. Nach dem jüngsten Plan würden die Kläger je nach Schwere der Erkrankungen durchschnittliche Entschädigungen zwischen 75.000 und 175.000 US-Dollar erhalten.

Inzwischen haben 83 Prozent der Kläger einem Vergleich zugestimmt. Zudem habe sich das Management im September mit einer wichtigen Klägergruppe geeinigt, so dass eine Beilegung des Rechtsstreits in greifbare Nähe gerückt sei. Mit dem höheren Vergleichsangebot soll dieser Anteil weiter erhöht werden, so dass die Gerichte die danach noch anhängigen Streitigkeiten auf dieses Schlichtungsangebot verweisen.

Wie sicher ist die Dividende?

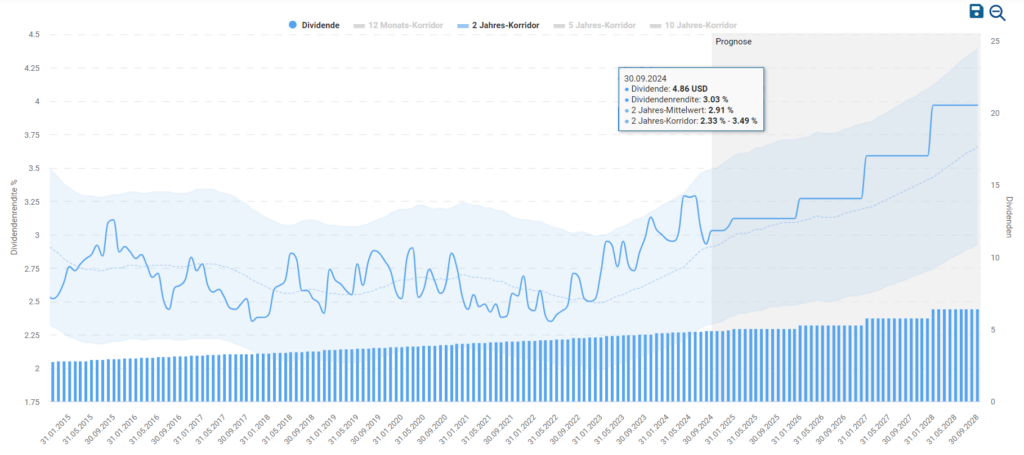

Die Dividenden-Historie zeigt für die Johnson & Johnson Aktie einen 2-Jahres-Mittelwert der Dividendenrendite von 2,9 Prozent. Die aktuelle Dividendenrendite in Höhe von 3 Prozent liegt damit knapp über dem Mittelwert. Noch im Juli 2024 lag die Dividendenrendite bei 3,3 Prozent.

Die Dividende der Johnson & Johnson Aktie war in den vergangenen Geschäftsjahren vollständig durch den freien Cashflow und den bereinigten Gewinn gedeckt. Im letzten Geschäftsjahr lag die Dividende bei 4,70 US-Dollar. Daraus resultierte eine solide Ausschüttungsquote von 66 Prozent auf den freien Cashflow und 47 Prozent auf den bereinigten Gewinn. Für die kommenden Geschäftsjahre prognostizieren die Analysten steigende Cashflows, was Spielraum für weitere Dividendenerhöhungen bei gleichbleibender Ausschüttungsquote lässt.

Ist die Johnson & Johnson Aktie günstig bewertet?

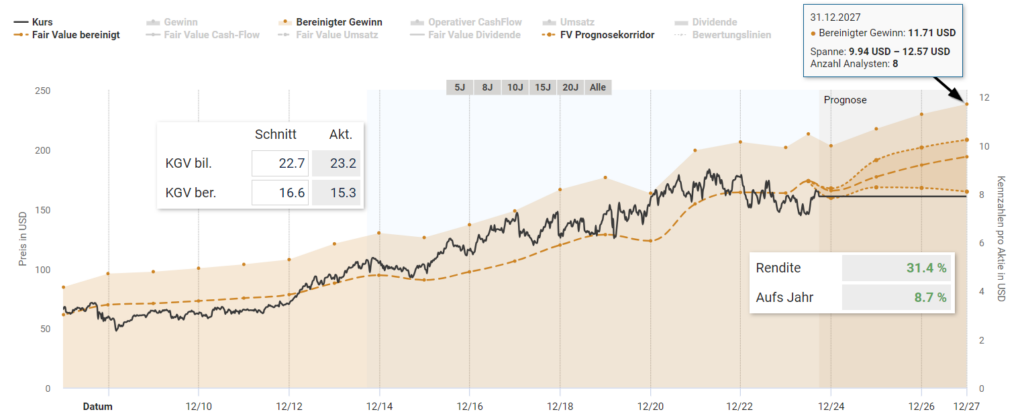

Für die Dynamischen Aktienbewertung der Johnson & Johnson Aktie eignen sich der bereinigte Gewinn, der Sondereffekte abseits des operativen Geschäfts wie Rückstellungen für die Babypuder-Rechtsstreitigkeiten oder nicht zahlungswirksame Abschreibungen auf Medikamente ausklammert. Für das Renditepotenzial ziehen wir die Bewertung der letzten 10 Geschäftsjahre heran. So bewertete der Markt die Johnson & Johnson Aktie im Schnitt mit einem Multiple von 16,6 basierend auf dem bereinigten Gewinn.

Trotz des jüngsten Kursanstiegs seit Juli ist die Aktie noch günstiger bewertet als im historischen Durchschnitt. Für die Ermittlung des Renditepotenzials für das Geschäftsjahr 2027 greifen wir auf dem Konsens von insgesamt 8 Analysten zurück, die im Durchschnitt einen Gewinn von 11,71 US-Dollar erwarten. In Kombination mit dem historischen Multiple ergibt sich daraus ein Renditepotenzial von 31,4 Prozent oder knapp 9 Prozent pro Jahr bis zum Geschäftsjahr 2027.

Basierend auf dieser Bewertung ergibt sich für die nächsten Jahre je nach Einstiegskurs die folgenden jährliche durchschnittliche Renditeerwartung aus Kursgewinnen und Dividenden. Bei einem Kurs von 154 US-Dollar ist bis zum Ende des Geschäftsjahres 2027 ein Renditepotenzial von 10,1 Prozent pro Jahr zu erwarten.

| Kaufkurs in USD |

Erwartete Rendite p.a. bis 12/2025 |

Erwartete Rendite p.a. bis 12/2026 |

Erwartete Rendite p.a. bis 12/2027 |

| 170,00 | 6,1% | 7,1% | 6,8% |

| 168,00 | 7,1% | 7,6% | 7,2% |

| 166,00 | 8,1% | 8,2% | 7,6% |

| 164,00 | 9,2% | 8,8% | 8,0% |

| 162,00 | 10,2% | 9,4% | 8,4% |

| 160,00 | 11,3% | 10,0% | 8,8% |

| 158,00 | 12,4% | 10,6% | 9,2% |

| 156,00 | 13,6% | 11,2% | 9,7% |

| 154,00 | 14,8% | 11,9% | 10,1% |

| 152,00 | 15,9% | 12,5% | 10,5% |

Unser Fazit zur Johnson & Johnson Aktie

Die Scorecard zeigt, dass die Dividende bei einem Investment in die Johnson & Johnson Aktie eine wichtige Rolle spielt. Die Gewinn- und Dividendenstabilität der Johnson & Johnson Aktie ist sehr hoch, weshalb die Aktie besonders für ein langfristiges Investment infrage kommt. Für Dividendeninvestoren ist die Aktie von Johnson & Johnson eine Qualitäts-Aktie.

Die Johnson & Johnson Aktie befindet sich nicht nur im Starterdepot, sondern auch in den privaten Depots von Torsten und David.

Ahold Delhaize – Unterbewerteter Supermarktkonzern mit 3,6% Dividende!

Die Aktie von Ahold Delhaize befindet sich seit Ende 2021 in einem Seitwärtstrend, konnte aber im laufenden Jahr um über 20 Prozent zulegen. Vom einstigen Allzeithoch von 32 Euro aus dem April 2023 ist die Aktie jedoch nicht mehr weit entfernt und könnte nun die Seitwärtsphase durchbrechen.

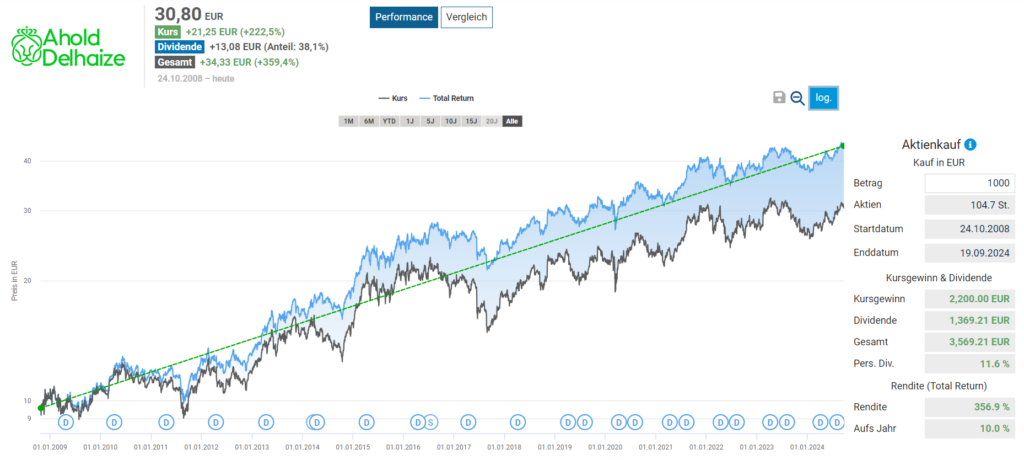

Auch langfristig war die Aktie eine sehr gute Wahl, denn seit 2008 konnte die Ahold Delhaize Aktie eine beeindruckende Rendite von über 357 Prozent oder 10 Prozent pro Jahr erzielen.

Wie rentabel ist das Geschäftsmodell von Ahold Delhaize?

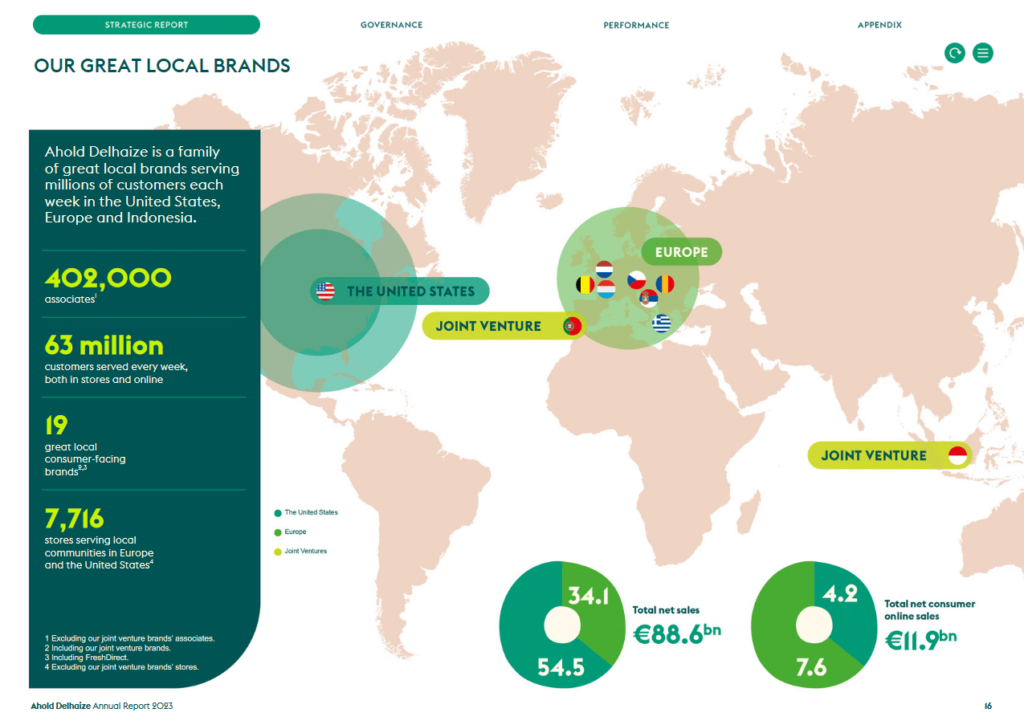

Der niederländische Lebensmittel-Einzelhandelskonzern Ahold Delhaize betreibt mehr als 7.700 Supermärkte in Europa und den USA. Darüber hinaus ist das niederländische Unternehmen über Joint Venture in Portugal und Indonesien tätig.

Neben dem klassischen Einzelhandelsgeschäft operieren unter dem Dach von Ahold Delhaize weitere Unternehmen, die eine wichtige Rolle beim Betrieb eines Supermarktes spielen. So unterstützt ADUSA Supply Chain die amerikanischen Marken beim Einkauf, der Distribution und dem Transport der Waren. Peapod Digital Labs entwickelt digitale Lösungen zur Verbesserung des Einkaufserlebnisses über Omnichannel. Das Unternehmen European Business Services unterstützt die einzelnen Marken in den Bereichen Personal, Finanzen und Einkauf. Durch die zentrale Bündelung dieser Funktionen profitiert die Gruppe von Synergieeffekten.

Obwohl der multinationale Supermarktkonzern seinen Ursprung in den Niederlanden und Belgien hat, erwirtschaftet er rund 60 Prozent seines Umsatzes auf dem US-amerikanischen Markt. Dort ist der Konzern vor allem an der Ostküste aktiv. Die US-amerikanischen Supermärkte haben eine durchschnittliche Verkaufsfläche von 2.900 Quadratmetern. Im Vergleich dazu sind die rund 5.700 europäischen Märkte mit rund 650 Quadratmetern deutlich kleiner. In den USA gehört Ahold Delhaize sogar zu den fünfgrößten Lebensmittel-Einzelhändlern.

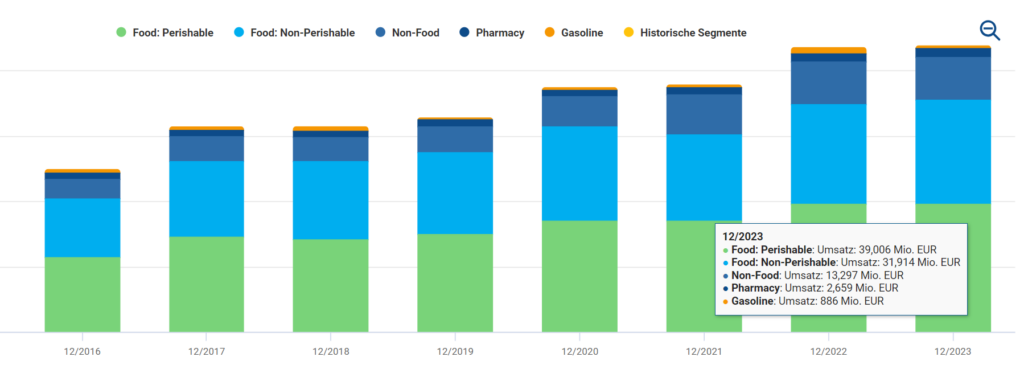

In den einzelnen Märkten der Unternehmensgruppe werden hauptsächlich Lebensmittel und einige Non-Food-Produkte verkauft. Der Verkauf von Lebensmitteln macht etwa 80 Prozent des Umsatzes aus. Dabei unterscheidet Ahold Delhaize zwischen verderblichen (perishable) und nicht verderblichen Lebensmitteln (non-perishable). Der internationale Einzelhändler setzt auf preisgünstige Eigenmarken im Bereich frischer und gesunder Lebensmittel und bietet beispielsweise allein in Europa knapp 7.000 eigene Produkte mit steigender Tendenz an. In den Märkten der US-Marke The Giant Company können die Kunden sogar ihre Medikamente in der Giant-eigenen Apotheke kaufen und ihr Auto an einer Giant-Tankstelle tanken. Die Umsätze im Tankstellen- und Apothekengeschäft sind allerdings verschwindend gering und machen insgesamt nur rund 4 Prozent des Umsatzes aus.

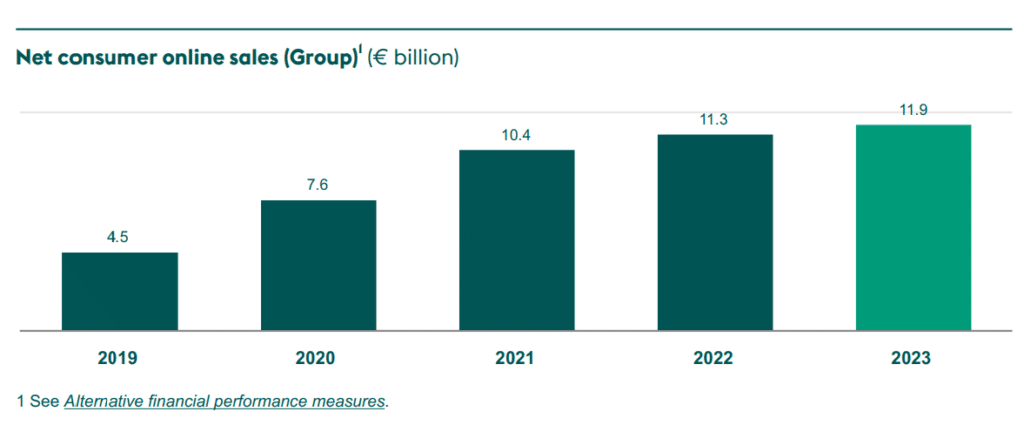

Die konzerneigene Online-Plattform bol.com bietet in Belgien und den Niederlanden mehr als 37 Millionen Produkte an. Nach Angaben des Managements kaufen bereits rund 13,5 Millionen belgische und niederländische Kunden bei bol.com ein. Gemessen an der Einwohnerzahl entspricht dies einer Marktdurchdringung von 45 Prozent. Seit 2019 ist der Online-Umsatz von 4,5 auf 11,9 Milliarden Euro gestiegen. Das entspricht einer Wachstumsrate von rund 27 Prozent und im letzten Geschäftsjahr einem Anteil am Gesamtumsatz von 13 Prozent.

Im Vergleich zu den bekannten US-Einzelhändlern Walmart und Kroger erzielte Ahold Delhaize sowohl über 5 als auch über 10 Jahre das höchste Gewinnwachstum. Auch die Gewinnstabilität ist bei Ahold Delhaize mit 0.95 von maximal 1.00 Punkten höher. Überraschenderweise verzeichnete der niederländische Einzelhandelskonzern jedoch die geringsten Kursgewinne, was auf eine im Vergleich günstige Bewertung hindeutet.

Ein Vergleich der Multiples auf Basis des bereinigten Gewinns bestätigt diesen Eindruck. Walmart ist mit einem aktuellen KGV von 34 mit Abstand am höchsten bewertet, während Kroger und Ahold Delhaize mit einem KGV von rund 12 vom Markt ähnlich bewertet werden, wobei Ahold Delhaize insbesondere in den letzten fünf Jahren ein zweistelliges Gewinnwachstum erzielen konnte.

Wie sicher ist die Dividende?

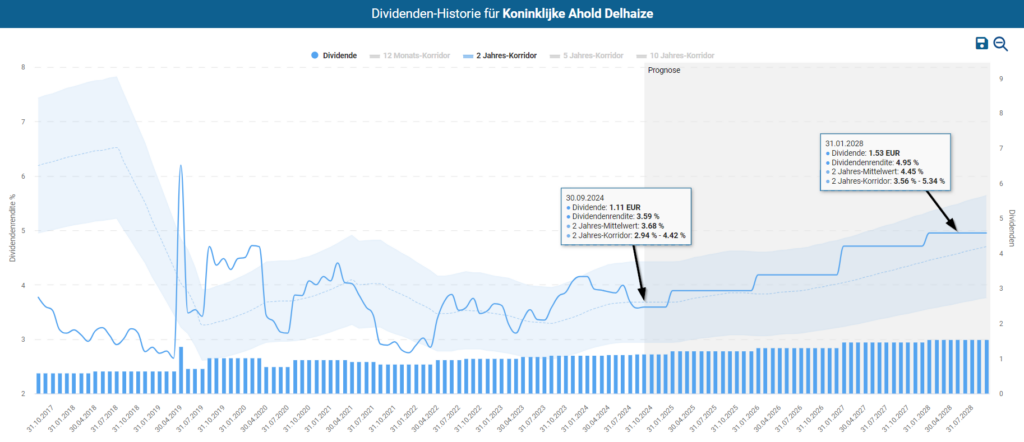

Ahold Delhaize zahlt seit 2008 ununterbrochen eine Dividende und die aktuelle Dividendenrendite liegt mit 3,6 Prozent nahe am 2-Jahres-Durchschnitt. Aufgrund der prognostizierten Dividendensteigerungen könnte die persönliche Dividendenrendite bei einem heutigen Einstieg im Geschäftsjahr 2028 bereits bei fast 5 Prozent liegen.

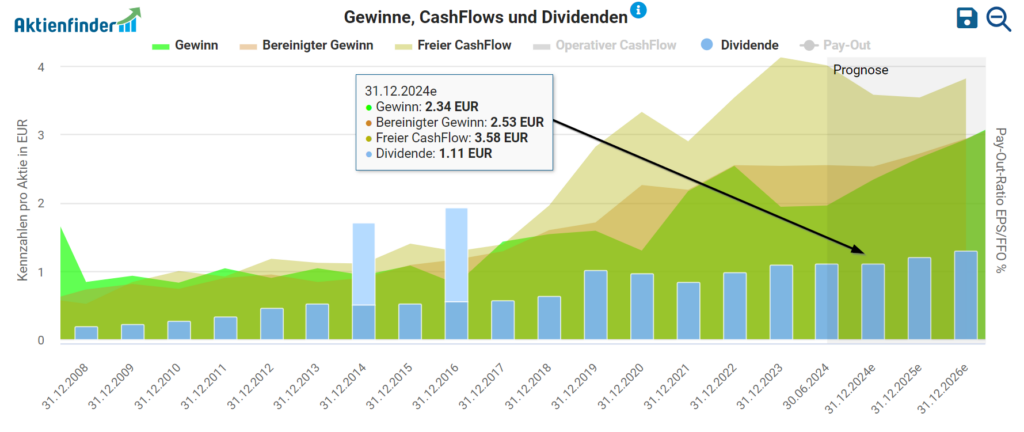

Die Ausschüttungsquote auf den bereinigten Gewinn pro Aktie von 1,11 Euro wird zum Jahresende voraussichtlich bei niedrigen 44 Prozent liegen. Der frei verfügbare Cashflow liegt sogar deutlich über dem Gewinn, sodass die Ausschüttungsquote gemessen am freien Cashflow nur 31 Prozent beträgt. Aufgrund der niedrigen Ausschüttungsquoten ist die Dividende nicht nur als sicher einzustufen, sondern bietet auch ein hohes Potenzial für weiteres dynamisches Dividendenwachstum.

Ist die Ahold Delhaize Aktie günstig bewertet?

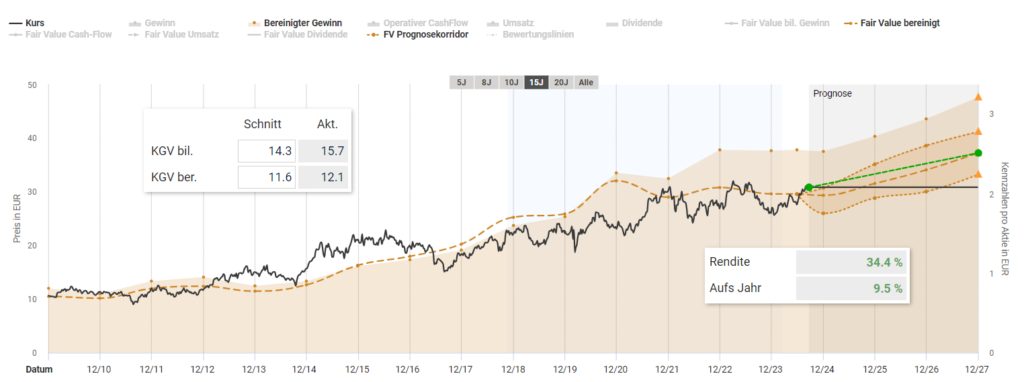

Zur Bewertung der Aktie von Ahold Delhaize ziehen wir den fairen Wert des bereinigten Gewinns heran, der um Sondereffekte wie Abschreibungen bereinigt ist. Im Durchschnitt der letzten 5 Jahre wurde die Aktie mit einem Multiple von 11,6 bewertet. Nach dem Kursanstieg hat sich das KGV von unter 10 auf aktuell 12,2 erhöht, aber dennoch ist die Aktie nahezu fair bewertet.

Das Renditepotenzial bis zum Ende des Geschäftsjahres 2027 läge damit bei 34,4 Prozent und annualisiert bei 9,5 Prozent. Zwar wird der Gewinn für das Geschäftsjahr derzeit nur von zwei Analysten geschätzt. Angesichts der vergangenen Gewinnsteigerungen und des intakten und robusten Geschäftsmodells sind die beiden Schätzungen für das Jahr 2027 jedoch valide.

Anhand dieses Bewertungsszenarios ergibt sich je nach Einstiegskurs folgende jährliche Renditeerwartung aus Kursgewinnen und Dividenden. Bei einem Kurs von 30 Euro ist bis zum Ende des Geschäftsjahres 2027 ein Renditepotenzial von 10,4 Prozent pro Jahr zu erwarten.

| Kaufkurs in EUR |

Erwartete Rendite p.a. bis 12/2025 |

Erwartete Rendite p.a. bis 12/2026 |

Erwartete Rendite p.a. bis 12/2027 |

| 35,00 | -4,3% | 2,3% | 5,3% |

| 34,00 | -2,1% | 3,7% | 6,3% |

| 33,00 | 0,2% | 5,0% | 7,3% |

| 32,00 | 2,6% | 6,5% | 8,3% |

| 31,00 | 5,2% | 8,0% | 9,3% |

| 30,00 | 8,0% | 9,6% | 10,4% |

| 29,00 | 10,9% | 11,2% | 11,6% |

| 28,00 | 13,9% | 12,9% | 12,8% |

| 27,00 | 17,2% | 14,8% | 14,0% |

| 26,00 | 20,8% | 16,7% | 15,4% |

Unser Fazit zur Ahold Delhaize Aktie

Die Ahold Delhaize Aktie erreicht mit einer attraktiven Dividendenrendite von 3,6 Prozent einen hohen Gesamtscore bei der Dividendenertrags-Strategie. Auch die hohe Dividenden- und Gewinnstabilität lassen die fundamentale Qualität der niederländischen Aktie erkennen.

Mit dem Dicke Dividenden Depot sind wir in Ahold Delhaize investiert. Auch David hat die Aktie des niederländischen Supermarktkonzerns seit genau einem Jahr im Depot.

Fazit – So profitierst auch du von steigenden Dividenden und Kursgewinnen!

Wir zeigen mit echtem Geld, wie du dir mit Hilfe des Aktienfinders ein Dividendendepot aus Qualität-Aktien aufbaust, und so von sicheren Dividenden und steigenden Kursen profitierst. Neben dem Aktienfinder und unseren beiden Echtgelddepots ist unser Börsenbrief eine weitere Inspirationsquelle für dich. Jede Woche machen wir dich auf spannende Aktien und Kaufgelegenheiten aufmerksam und zeigen dir in unseren Analysen anhand von Praxisbeispielen ganz nebenbei, wie die Aktiensuche mit dem Aktienfinder funktioniert. Damit ist der Aktienfinder die ideale Plattform, um schon mit einer kostenlosen Basic-Mitgliedschaft von langfristig steigenden Kursen und Dividenden zu profitieren.

3 Antworten

Hi, ich denke das ist die Liste https://aktienfinder.net/kaufenswerte-aktien

Dort kann man bspw. nach Anzah Kauflimits sortieren.

Danke für Eure Mühe!

Wird die Liste mit den Kauflimits ständig aktualisiert?

Wenn ja, wo kann ich sie einsehen?

Viele Grüße aus Bremen

André Kluge

Hi André,

hier findest du eine ähnliche Liste, die auch die Spalte der Anzahl der Kauflimits enthält. Du kannst nach diesen absteigend sortieren.

https://aktienfinder.net/kaufenswerte-aktie

Viele Grüße

David