Die Erfolgsgeschichte von Starbucks zeigt eindrucksvoll, dass man aus Bestehendem etwas ganz Neues erschaffen und damit unglaublich erfolgreich werden kann. Inspiriert vom Flair italienischer Straßenkaffees, importierte Howard Schultz den italienischen Wohlfühlfaktor zunächst in die USA und verbreitete diesen anschließend als „Starbucks Experience“ über die ganze Welt. Der Wohlfühlfaktor der „Starbucks Experience“ schließt auch die Aktionäre mit ein. So notierte die Starbucks Aktie nach dem IPO im Juni 1992 splittbereinigt bei rund 30 US-Cent und hat sich damit im Vergleich zum heutigen Aktienkurs bei 115 USD fast vervierhundertfacht! Auch für Späteinsteiger war die Aktie bislang eine gute Wahl. So sind die Kursverluste des Corona-Crashs längst überwunden und notiert die Aktie nahe eines neuen Allzeithochs.

Zudem gilt Starbucks als solider Dividendenzahler. Es gibt also genug gute Gründe, uns das Geheimnis des Geschäftserfolgs näher anzusehen und zu beurteilen, ob der Kauf der Starbucks Aktie weiterhin Erfolg verspricht. Dabei gehen wir auch auf die Bewertung der Aktie sowie die jüngsten Kursverluste nach Veröffentlichung der Zahlen zum zweiten Quartal 2021 ein.

Starbucks Geschäftsmodell – Das Geheimnis des Erfolgs

| Starbucks Aktie | |

| Logo |

|

| Land | USA |

| Branche | Restaurant |

| Isin | US8552441094 |

| Marktkapitalisierung | 110,0 Milliarden € |

| Aktienkurs | 92,98 € |

| Aktienanalysen | 6 |

| Dividendenrendite | 1.5% |

| Stabilität Dividende | 0,98 von max. 1,0 |

Starbucks verkauft den Wohlfühlfaktor eines zweiten Wohnzimmers und legt dann wahlweise einen Kaffee oder ein anderes Wohlfühlgetränk inklusive Zwischenmahlzeit oben drauf. Im Gegensatz zu McDonald’s ist Starbucks kein Immobilien-Imperium, denn die meisten Filialen werden in Verträgen über 10 Jahren Laufzeit gemietet. Außerdem setzt Starbucks nicht auf Franchise, sondern vergibt stattdessen Lizenzen, wobei die Abgrenzung zwischen Lizenz und Franchise fließend ist. Knapp die Hälfte der rund 33.000 Starbucks Filialen wird per Lizenzvergabe geführt, die anderen Hälfte von Starbucks selbst. Für Starbucks ist die Lizenzvergabe oft die einzige Möglichkeit, die eigenen Produkte in gut frequentierter Lage zu verkaufen, beispielsweise an Flughäfen. Mit einer Lizenzvergabe verdient Starbucks zunächst als Lieferant der eigenen Produkte und hält ein zweites Mal die Hand über eine Umsatzbeteiligung auf (Annual Report 2020, S. 4). Der Lizenznehmer wiederum kommt für die Investitionen und laufenden Kosten auf, weshalb diesem auch der Löwenanteil vom Umsatz zusteht. So kommt es, dass zwar die Hälfte der Starbucks Filialen in Lizenz betrieben wird, diese jedoch nur für 10 Prozent vom Starbucksumsatz verantwortlich sind (Annual Report 2020, S. 22). Der niedrige Umsatzanteil ist jedoch nicht per se negativ. Denn unterm Strich kommt es nicht auf den Umsatz an, sondern auf den Gewinn. Und dieser ergibt sich aus Umsatz und Marge. Und die operative Marge fällt bei Lizenzen höher aus als im Selbstbetrieb (Annual Report 2020, S. 4).

Ein Starbucks von Innen zum Wohlfühlen

Starbucks Segmente im Detail

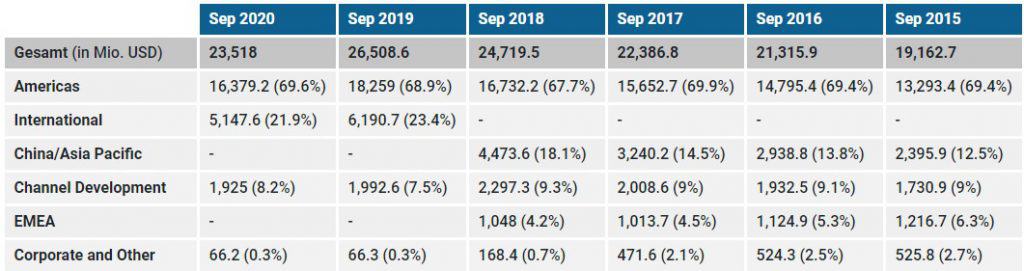

Seit dem Geschäftsjahr 2019 berichtet Starbucks in den drei Segmenten „Americas“, „International“ und „Channel Development“.

Die ersten beiden Segmente grenzen die Filialumsätze von Nord- und Südamerika zum Rest der Welt ab. Das Segment Channel Development“ beinhaltet Verkäufe von Starbucks-Produkten außerhalb der Filialen, insbesondere im Lebensmitteleinzelhandel. Um die Endkunden außerhalb der Filialen besser zu erreichen, ging Starbucks Kooperationen mit Lebensmittelgiganten wie Nestlé und PepsiCo ein. Diese Kooperationen führten teils zu gänzlich neuen Produkten wie dem „Starbucks Nespresso“ für zuhause.

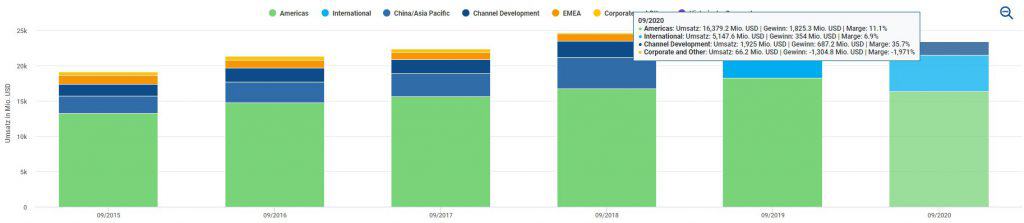

Zwar fällt der Umsatzanteil des Segments Channel Development mit 8,2% im Geschäftsjahr 2020 bescheiden aus, allerdings sind die Margen deutlich höher als bei den Filialumsätzen, was ebenfalls im Aktienfinder ersichtlich ist:

Mit knapp 36 Prozent operativer Marge fiel diese über drei Mal höher aus als in amerikanischen Starbucks Filialen und übertraf die Marge für die Filialen aus dem Rest der Welt sogar um den Faktor fünf.

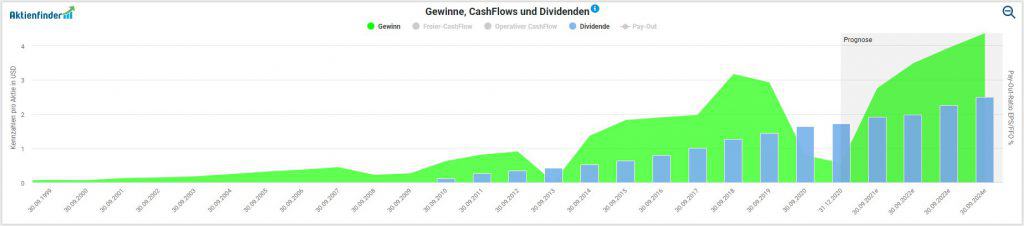

Starbucks als Gewinnmotor mit Aussetzern

Langfristig betrachtet konnte Starbucks den Gewinn beständig erhöhen. Allerdings weist die Gewinnentwicklung einige unschöne Dellen auf betreffend die Geschäftsjahre 2008/2009 sowie 2013 und jüngst 2020.

Bei den Dellen in der Gewinnentwicklung ist jedoch zu berücksichtigen, dass 2013 ein Rechtsstreit mit Kraft Foods zu einer einmaligen Sonderbelastung in Höhe von 2,23 Milliarden USD führte und wir 2008/2009 die Finanzkrise hatten und nun leider die Corona-Pandemie. Soll heißen, dass unter normalen Umständen die Gewinnentwicklung bei Starbucks in die richtige Richtung läuft. Für das laufende Geschäftsjahr erwarten sowohl Analysten als auch das Management eine deutliche Erholung von Gewinn und Umsatz auf Größenordnungen, die sich nahtlos an die Rekordzahlen unmittelbar vor Einbruch der Corona-Pandemie anfügen. Unter der Voraussetzung, dass wir keine erneuten Corona-bedingten Filialschließungen in großem Maße sehen werden und die Anpassungen des Managements (s.o.) weiter Früchte tragen, teile ich dieses Szenario.

Wie gut verdaut Starbucks Corona?

Der Ausbruch der Corona-Pandemie führte zur teilweisen oder kompletten Schließung von Starbucks Filialen rund um den Globus. In Folge fielen die Umsätze des Geschäftsjahres 2020 im Vergleich zum Vorjahr um 11 Prozent. Das Management reagiert mit der Optimierung ihres Portfolios – darunter auch viele Ladenschließungen. So werden allein in Kanada und den USA 800 Starbucks Filialen geschlossen. Die meisten davon in von Corona schwer betroffenen Geschäftsvierteln (Annual Report 2020, S. 25), die durch den Corona-bedingten Homeoffice-Boom verwaist sind. Im Gegenzug eröffnet Starbucks neue Filialen in den Vororten, also dort, wo die Menschen neuerdings arbeiten und sich während der Mittagszeit etwas auswärts gönnen, wobei die Bestellungen größer werden. Im Zuge der sich ändernden Konsumgewohnheiten ändern sich auch die Filialen. So haben die neuen Filialen wie auch bei McDonald’s oder bei Dunkin „Drive-thru“ für den Kauf im Auto und kann man bei all diesen Ketten seine Bestellung im Voraus per App übermitteln, damit die Bedienung umso schneller vonstattengeht.

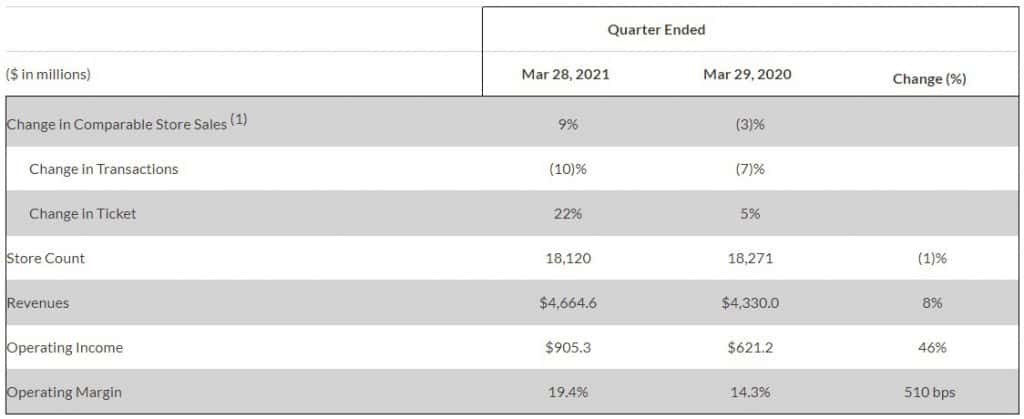

Derzeit scheint die Strategie voll aufzugehen. Laut den Zahlen zum zweiten Quartal 2021 sank in den USA zwar die Anzahl Bestellungen aufgrund weiterhin geschlossener Filialen, doch glichen größere Bestellmengen die rückläufige Anzahl Bestellungen mehr als aus, denn im Ergebnis legten die Umsätze in den amerikanischen Starbucks Filialen im Vergleich zum Corona-Vorjahresquartal um 9 Prozent zu:

Im internationalen Geschäft fiel die Erholung noch beeindruckender aus, was insbesondere der steigenden Anzahl Bestellungen um 26 Prozent zu verdanken ist. Aber auch die Bestellmengen legten um 7 Prozent zu. Den guten Zahlen entsprechend hob das Management die Prognosen für das laufende Geschäftsjahr deutlich an.

Ich stelle mir dennoch die Frage, was langfristig von der „Starbucks Experience“, bzw. dem Flair italienischer Straßenkaffees, übrigbleibt, wenn man nur noch mit dem Auto zum Starbucks fährt, um das Vorbestellte abzuholen. Denn sollte Starbucks beliebig werden und seinen Kultstatus verlieren, wäre das Erfolgsrezept des Unternehmens bedroht. Bis auf weiteres meistert das Starbucks Management die Herausforderungen von Corona jedoch mit Bravour.

Ist die Dividende von Starbucks sicher?

Dank einer astreinen Dividendenhistorie mit jährlichen Steigerungen von durchschnittlich 20 Prozent ist Starbucks auch für Fans dynamischen Dividendenwachstums interessant. Die erste Dividende bezahlte Starbucks im April 2010. Wer schon damals die Aktie im Depot hatte und tapfer durchhielt, darf sich nun über eine persönliche Dividendenrendite (Dividenden / Einstandskurs) von 42,7 Prozent freuen – von den Kursgewinnen in Höhe von über 800 Prozent ganz abgesehen.

Leider glaube ich nicht, dass die Dividende auch in den nächsten Jahren weiterhin so dynamisch steigen wird, weil das langfristige Gewinnwachstum nicht mit den Dividendenwachstum Schritt halten kann. Tatsächlich konnte die Dividende die letzten Jahre nur deshalb so dynamisch steigen, weil diese im Jahr 2010 bei null anfing. Für die nächsten Jahre halte ich ein jährliches Dividendenwachstum von um die 10 Prozent hingegen für realistisch.

Bei der Frage nach der Sicherheit der Dividende spielen aber auch die Dividendenpolitik des Managements sowie der Verschuldungsgrad des Unternehmens eine Rolle. Bzgl. der Dividendenpolitik ist anhand der Historie ersichtlich, dass das Management auch in schlechten Jahren wie 2013 oder jüngst in 2020 die Dividende nicht nur weiterbezahlt, sondern diese sogar noch gesteigert hat.

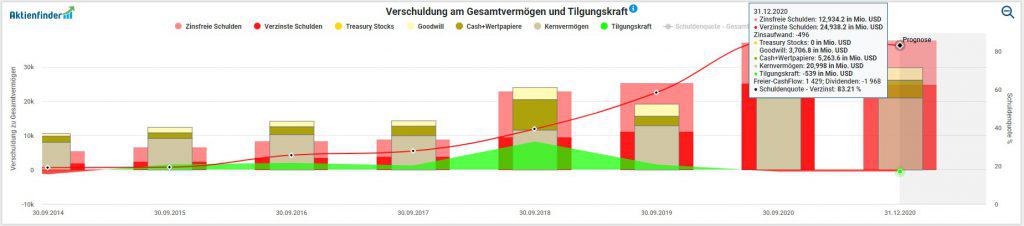

Bzgl. der Verschuldung ist diese innerhalb der letzten Jahre allerdings beträchtlich gestiegen. Im Geschäftsjahr 2012 lag die Schuldenquote noch bei unter 7 Prozent, um innerhalb von knapp 10 Jahren auf 83 Prozent emporzuschnellen. Die steigenden Schulden haben teilweise mit geänderten Bilanzvorschriften zu tun. So müssen Leasingverpflichtungen und Leasingrechte nun bilanziert werden, was die Verschuldung in einem Schlag „künstlich“ um Milliarden USD in die Höhe trieb (Annual Report 2020, S. 89).

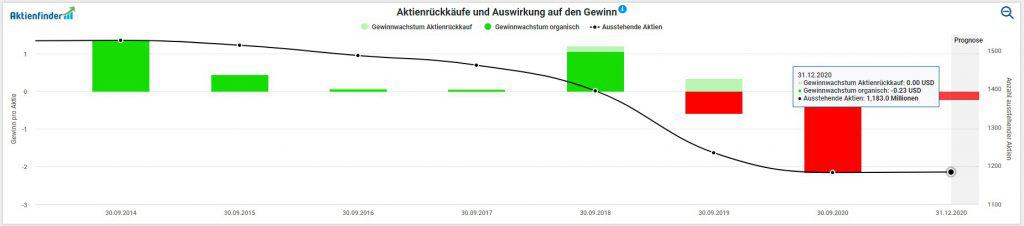

Doch die Verschuldung wuschs innerhalb der letzten Jahre auch unabhängig von bilanzrechtlichen Änderungen. Wohin über Dividendenzahlungen hinaus ein wesentlicher Teil des Gelds floss, wird klar, wenn man sich die Reduzierung der Anzahl ausstehender Aktien ansieht:

So ist durch Aktienrückkäufe die Anzahl ausstehender Aktien von 1,526 Milliarden im Geschäftsjahr 2014 auf derzeit 1,181 Milliarden Stück gefallen, was einer Reduzierung um knapp 23 Prozent entspricht. Insbesondere in den Geschäftsjahren 2018 und 2019 überstiegen die Kosten für Aktienrückkäufe die Kosten für Dividenden bei weitem. Im Zuge der Corona-Pandemie hat Starbucks am 08. April 2020 die Aktienrückkäufe jedoch bis auf weiteres ausgesetzt (Annual Report 2020, S. 20). Das Management darf sich Stand heute bestätigt fühlen. Schließlich notiert die Starbucks Aktie nahe dem Allzeithoch.

Wegen der hohen Schulden hängt die Starbucks Dividende jedoch von den laufenden Erträgen ab. Solange das Management die Folgen der Corona-Pandemie weiterhin so erfolgreich meistert, ist die Dividende nicht in unmittelbarer Gefahr. Daran ändert auch die momentane Ausschüttungsquote von über 100 Prozent, sowohl bezogen auf den Gewinn als auch den Free-Cash-Flow, nichts. Es darf allerdings nichts schief gehen. Denn die Bilanz wurde aus meiner Sicht bereits über Gebühr strapaziert. Aufgrund der Abhängigkeit vom operativen Geschäftsverlauf halte ich die Dividende deshalb für weniger sicher als es scheint.

Ist die Starbucks Aktie günstig bewertet?

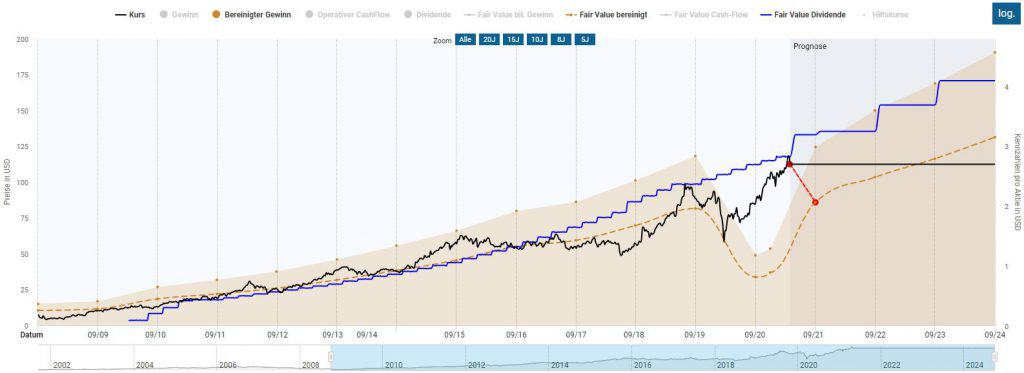

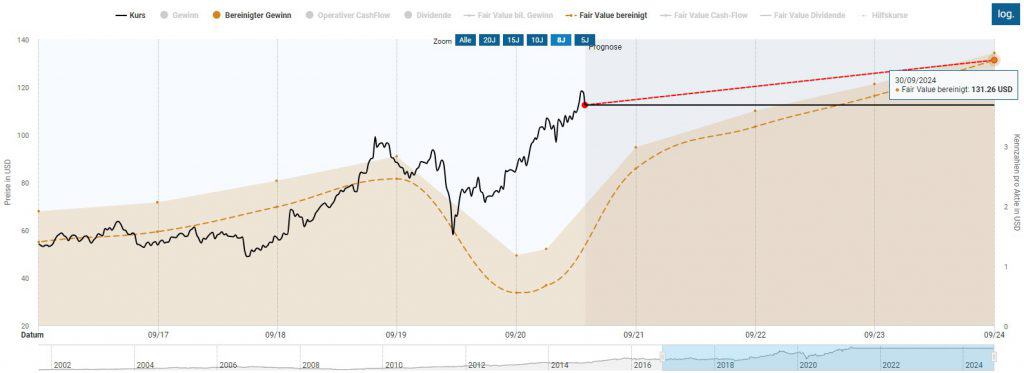

Mit der Starbucks Aktie nahe des Allzeithochs hat die Börse die Bewältigung der Corona-Pandemie im Schnelldurchgang vorweggenommen. Mit jährlichen Wachstumsraten um die 20 Prozent ist ein durchschnittliches KGV (stets basierend auf dem bereinigten Gewinn) von 29 absolut vertretbar. Aktuell scheint die Aktie mit einem KGV von 38 für das geschätzte Ergebnis des laufenden Geschäftsjahr 2021 jedoch sportlich bewertet zu sein, weil der faire Wert von 86 USD deutlich unterhalb des aktuellen Kurses bei 112 USD liegt (rot gestrichelte Linie). Das scheint auch der Markt so zu sehen, denn nach Bekanntgabe der aktuellen Quartalszahlen fiel die Starbucks Aktie um 3,2 Prozent.

Über die letzten 20 Jahre hinweg lag die durchschnittliche jährliche Gesamtrendite der Starbucks Aktie bestehend aus Dividenden und Kursgewinnen bei rund 19 Prozent, was ungefähr dem langfristigen Wachstum von 20 Prozent entspricht. Weil die Aktie derzeit jedoch hoch bewertet ist, gehe ich für die nächsten Jahre jedoch von deutlich niedrigeren Renditen aus. Mit einer Beispielrechnung in der Dynamischen Aktienbewertung komme ich für die nächsten Jahre lediglich auf eine jährliche Rendite von rund 6 Prozent.

Zu der begrenzten Aussicht auf Kursgewinne kommt ein kurzfristiges Rückschlagspotential hinzu. Dieses könnte eintreten, wenn das Management den hohen Erwartungen des Marktes nicht gerecht würde. Es könnte aber auch schon eine allgemeine Marktschwäche reichen, damit der Aktienkurs auf Tauchfahrt geht.

Fazit: Schlechter Kaufzeitpunkt für die Starbucks Aktie

Starbucks steht für ein funktionierendes Geschäftsmodel, das dank eines fähigen Managements sogar Corona trotzt. Dennoch ist die Starbucks Aktie für mich derzeit kein Kauf. Zum einen halte ich die Aktie für überbewertet und zum anderen gefällt mir der massive Anstieg der Verschuldung innerhalb weniger Jahre nicht. Zudem halte ich vor dem Hintergrund der Verschuldungssituation zukünftige Aktienrückkäufe mit ähnlichem Tempo wie in den Vorjahren für unwahrscheinlich, so dass der Rendite-Turbo aus Aktienrückkäufen nicht länger zünden wird. Falls du dennoch langfristig in Starbucks als Qualitätsunternehmen investieren möchtest, kannst du das zum Beispiel mit Sparplänen tun. Die besten Broker für Aktiensparpläne findest du im Starterpaket inklusive kostenloser Vollmitgliedschaft im beliebtesten Aktienfinder Deutschlands über 90 Tage.

Eine Antwort

Hey, mich würde interessieren, mit welchen Apps/ Tools der Juri die coolen Blogbanner erstellt?