Welche Qualitätsaktien übersehen die meisten Aktionäre? In dieser Reihe lernst du Unternehmen aus der zweiten Reihe kennen, die eine Bereicherung für dein Depot sein könnten. Zum Auftakt geht es um drei Hersteller von Aufzügen und Rolltreppen, die uns im Alltag das Leben erleichtern. Im Gegensatz zu vielen anderen bekannten Marken aus dem Industriesektor stehen die Hersteller von Aufzügen und Rolltreppen bei den meisten Investoren nicht im Fokus. Das könnte ein Fehler sein. Denn seit Jahren fahren die Unternehmen stabile Gewinne ein und deren sind Aktien solide Dividendenzahler. Bevor wir einen Blick auf die drei Unternehmen werfen, schauen wir zunächst auf die Branche im Allgemeinen und deren Aussichten.

Steigende Kurse und Dividenden mit Aufzügen?

Einer der Hauptgründe für den Erfolg der Branche liegt in der immer weiter voranschreitenden Urbanisierung. Weltweit zieht es seit Jahrhunderten(!) Menschen in Städte und Metropolen, so dass dort die Flächen knapp werden und tendenziell mehr in die Höhe und die Tiefe gebaut wird. Und genau hier kommen die Aufzüge und Rolltreppen ins Spiel, ohne die solche Bauvorhaben nicht möglich wären. Zudem wird zunehmend Wert auf Barrierefreiheit gelegt, so dass öffentliche Gebäude oder Bahnstationen mit Aufzügen nachgerüstet werden müssen.

Somit nimmt die Anzahl an installierten Aufzügen und Rolltreppen stetig zu. Zudem profitiert die Branche von der Wartung zuvor installierter Anlagen, die teilweise über Jahrzehnte hinweg Einnahmen für Reparatur- und Wartungstätigkeiten sichert. Dies sind dauerhafte stabile Einnahmen, die für Unternehmen aus dem Industriesektor nicht alltäglich sind. Selbst wirtschaftlich schweren Zeiten mit weniger Neuinstallationen können so überbrückt werden.

Ein Geschäftsmodell für langfristige Investments

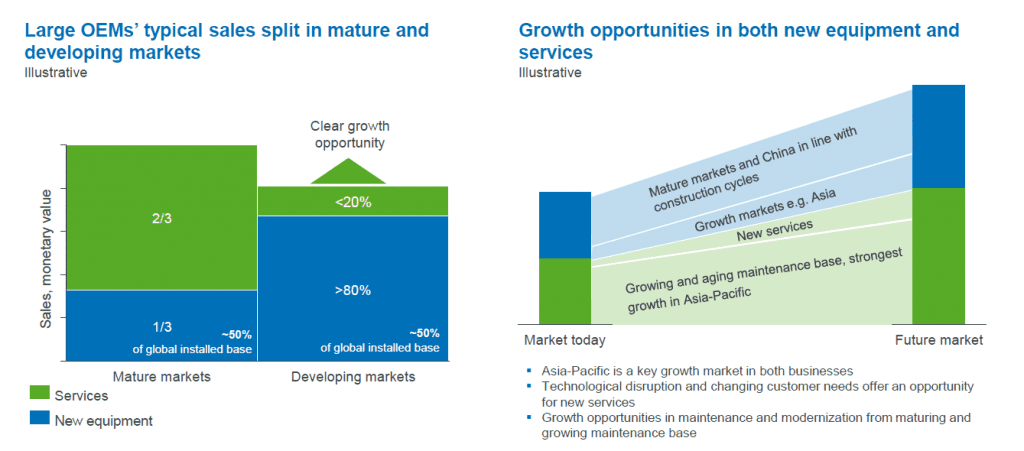

Bevor wir einen genaueren Blick auf die Unternehmen werfen, steht zunächst deren Geschäftsmodell im Fokus. Dieses ist bei allen reinen Aufzugs- und Rolltreppen-Herstellern nahezu identisch. Zum einen betreibt man das Geschäft mit dem Verkauf und der Installation von neuen Anlagen und zum anderen fallen im Bereich Service diverse Tätigkeiten rund um das Thema Instandhaltung an. Bei einem Blick auf die Margen wird auch sofort klar, welche der beiden Bereiche lukrativer ist. Der Servicebereich ist in der Regel deutlich profitabler als die Installation neuer Anlagen. So fallen bei Neuinstallationen im Gegensatz zum Servicegeschäft zusätzliche Kosten durch Rohstoffe und dem Betreiben eigener Produktionsstandorte an, welche die Marge drücken. Trotzdem ist jede Neuinstallation Gold wert, da diese den zukünftigen Cashflow aus dem Servicegeschäft garantieren. Im besten Fall findet über die Jahrzehnte ein Kreislauf statt, beginnend mit Neuinstallation über das Servicegeschäft bis hin zum Austausch der Jahre zuvor installierten Anlage nach Ablauf ihrer Lebensdauer.

Welche Aktien sind interessant?

Bei einem Blick auf die Unternehmen aus der Branche fällt auf, dass wenige Konzerne den Großteil des Weltmarktes beherrschen. Dazu zählen vor allem OTIS, Kone, Schindler, Mitsubishi Electric und TK Elevator. Für Aktionäre, die in diese Branche investieren wollen, bieten sich die Pure-Player OTIS, Kone und Schindler an. Diese drei Unternehmen werden im weiteren Verlauf auch noch kurz vorgestellt. TK Elevator ist die 2020 ausgegliederte Aufzugssparte von ThyssenKrupp, die aktuell nicht börsennotiert ist und einem Investoren-Konsortium gehört. Mitsubishi Electric verkauft neben den Aufzügen und Rolltreppen noch viele weitere Geräte und Anlagen im Bereich der Elektronik. Daher ist der Konzern diesbezüglich schwerer zu bewerten und einzuschätzen. Neben den genannten Unternehmen gibt es noch weitere kleinere und größere Anbieter, die jedoch nicht an die Umsätze der Marktführer herankommen.

Kone als lukratives Investment?

| Kone Aktie | |

| Logo |

|

| Land | Finnland |

| Branche | Industrie |

| Isin | FI0009013403 |

| Marktkapitalisierung | 32 Mrd. € |

| Dividendenrendite | 3,63% |

| Stabilität Dividende | 0,98 (max. 1,0) |

| Stabilität Gewinn | 0,94 (max. 1,0) |

Bei Kone (finnisch: „Maschine“ oder „Gerät“) handelt es sich um eines der größten finnischen Unternehmen. Neben den Aufzügen und Rolltreppen, um die es primär in diesem Beitrag geht, sind auch noch automatisierte Gebäudetüren im Produktportfolio. Das Unternehmen wurde bereits 1910 gegründet und hat seitdem seinen Hauptsitz in Espoo, der zweitgrößten Stadt Finnlands. Im Jahr 1924 wurde Kone vom Unternehmer Harald Herlin übernommen. Noch heute befinden sich etwa 22% der Anteile innerhalb der Herlin Familie, die auch mehrere Plätze im Aufsichtsrat einnimmt. Geleitet werden die aktuell etwa 62.000 Mitarbeiter seit 2014 vom CEO Henrik Ehrnrooth.

Wie läuft das operative Geschäft von Kone?

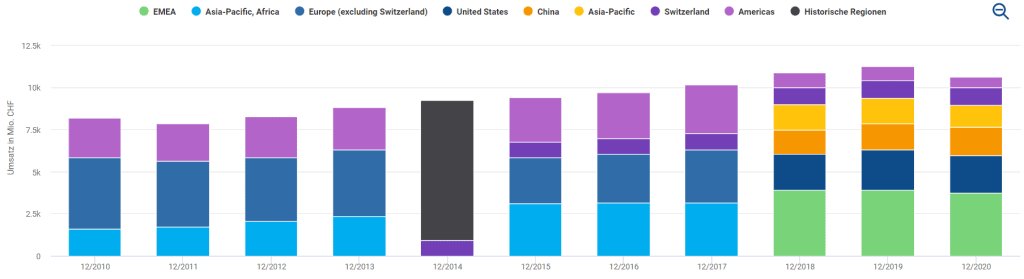

Bevor es an die fundamentalen Daten geht, blicken wir zunächst auf das operative Geschäft von Kone. Besonders interessant ist die Verteilung der Umsätze in den verschiedenen Regionen. Durch die Kenntnis des Geschäftsmodells ist es somit möglich Tendenzen abzulesen, welche Märkte zukünftig wichtig werden für Kone.

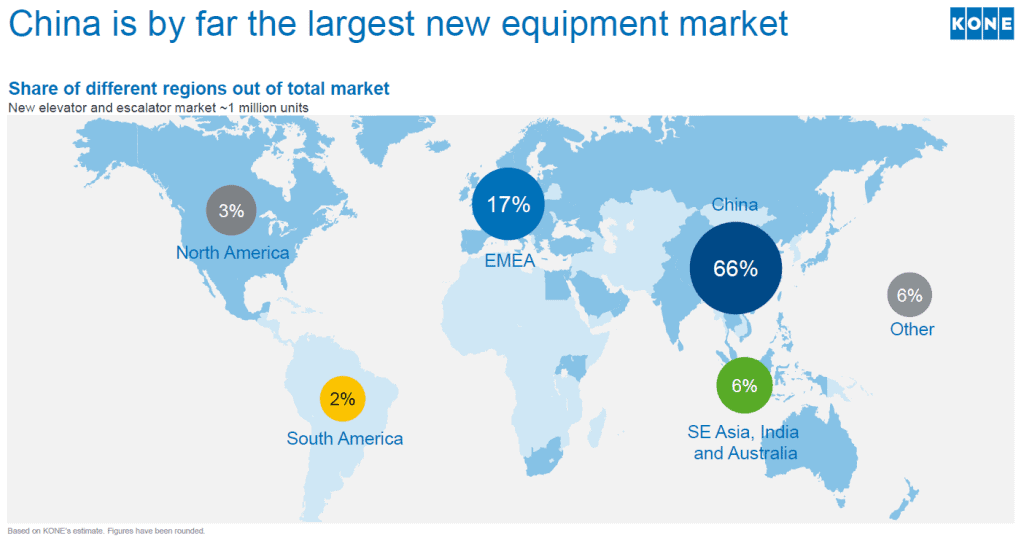

Betrachtet man die Verteilung der Neuinstallationen in den verschiedenen Märkten kann man sofort feststellen, dass China mit einem Anteil von etwa zwei Dritteln mit Abstand der wichtigste Markt geworden ist. Nennenswert ist ansonsten nur noch der Heimatmarkt in Europa mit einem Anteil von 17%. Der enorme Anteil des chinesischen Marktes bei den Neuinstallationen deckt sich auch mit der Entwicklung im Gesamtmarkt. Schon seit einigen Jahren ist die Nachfrage aus dem chinesischen Markt nach Aufzügen und Rolltreppen am größten. Laut eigenen Angaben ist Kone aktuell Marktführer im Bereich der Neuinstallationen in China. Damit konnte man einen wichtigen Grundstein für das zukünftige Service-Geschäft legen.

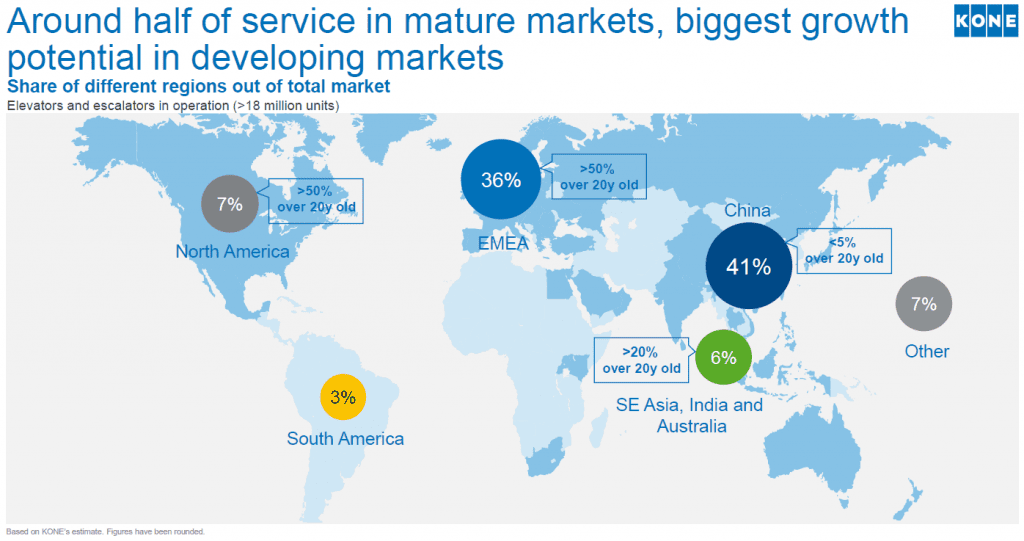

In den bereits entwickelten Regionen (Nordamerika und Europa) ist deutlich zu erkennen, dass der Anteil am Service-Geschäft wesentlich höher ist als das der Neuinstallationen. Dies liegt vor allem am Alter der installierten Anlagen. Davon sind mittlerweile mehr als die Hälfte über 20 Jahre alt und benötigen häufiger Reparaturen oder Modernisierungen. In weniger entwickelten Regionen wurden die Anlagen teilweise erst in den letzten Jahren installiert, so dass diese bisher weniger Service Dienstleistungen benötigen.

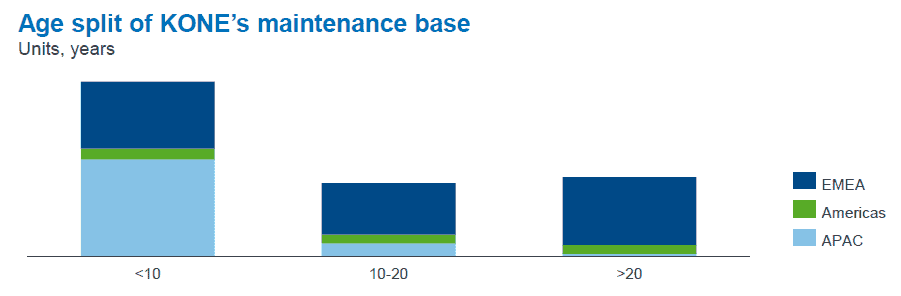

Das Alter der installierten Anlagen nach Regionen lässt sich sehr gut aus der Grafik entnehmen. Dort fällt zuerst ins Auge, dass Kone in den letzten 10 Jahren hauptsächlich neue Anlagen in der Asien/Pazifik Region verkauft hat und damit die Gesamtzahl seiner Installationen deutlich steigern konnte. Für Amerika und EMEA ist die Verteilung nach dem Anlagenalter ziemlich ausgeglichen. Im Gegensatz dazu gibt es im asiatischen Raum nur sehr wenig Anlagen, die älter als 10 Jahre sind.

Denkt man nun 10 Jahre weiter wird schnell klar, dass das Service-Geschäft insbesondere in China stark wachsen wird. Davon wird Kone in den nächsten Jahren profitieren können, da das Service-Geschäft wesentlich profitabler ist als der reine Verkauf neuer Anlagen. In Europa und Amerika hat man in den vergangenen Jahrzehnten sehen können, wie sich das Geschäft entwickeln wird. Somit sind die Weichen für die Zukunft gestellt worden und Kone wird in einigen Jahren die Früchte der jetzigen Verkäufe in China ernten.

Auf der anderen Seite birgt der chinesische Markt auch gewisse Sonderrisiken für Aktionäre. Durch Regulierungen, die potenzielle Immobilienblase oder Währungsschwankungen kann der Kauf einer Aktie mit hohem China-Exposure auch nach hinten losgehen. Zusätzlich besteht die Gefahr, dass das Service-Geschäft von chinesischen Konkurrenten übernommen werden könnte.

Umsatz- und Gewinnentwicklung von Kone

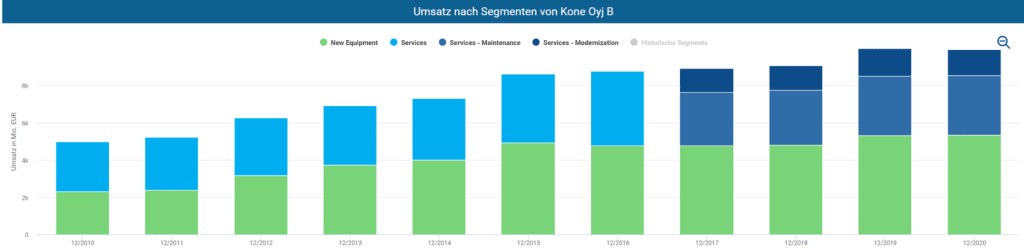

Das allgemeine Geschäftsmodell wurde zuvor bereits erläutert. Kone unterteilt seit 2017 sein Servicegeschäft noch einmal in die Segmente „Maintenance“ und „Modernization“. Bei der Betrachtung der Historie ist zu erkennen, dass die Neuinstallationen und das Service-Geschäft in etwa den gleichen Anteil am Umsatz beisteuern.

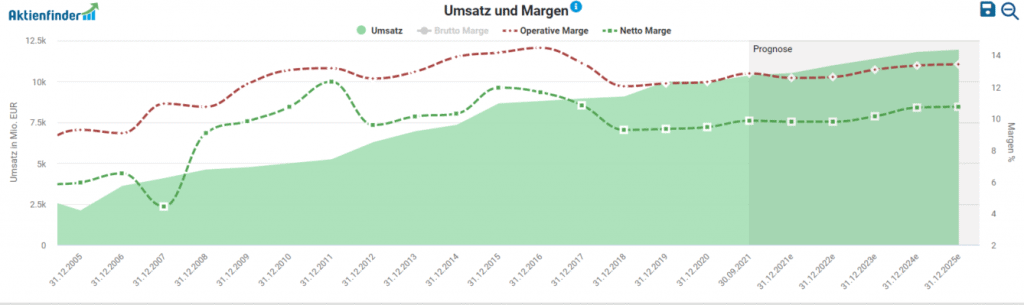

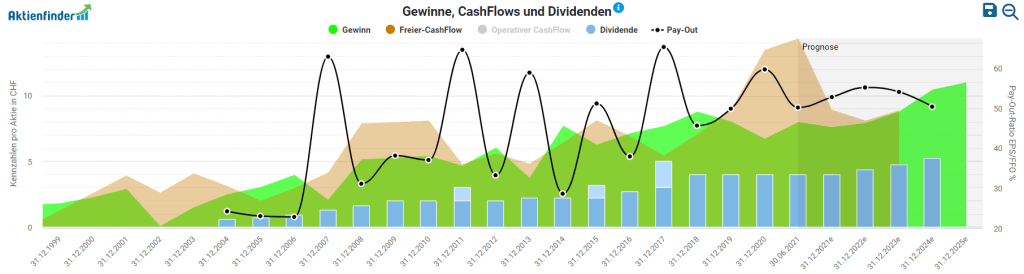

Bei einem Blick auf die Umsätze und Margen wird die Stabilität des Geschäftsmodells noch einmal deutlich. Die Umsätze konnten konstant gesteigert (etwa 6% pro Jahr über die letzten 10 Jahre) und auch die Finanzkrise 2008/2009 konnte daran wenig ändern. Ähnlich stabil zeigen sich die Margen, die ebenfalls seit Jahren konstant sind. Im Endeffekt liefern die stabilen Umsätze und Margen den Grundstein für die positive Entwicklung bei Gewinn und Dividenden.

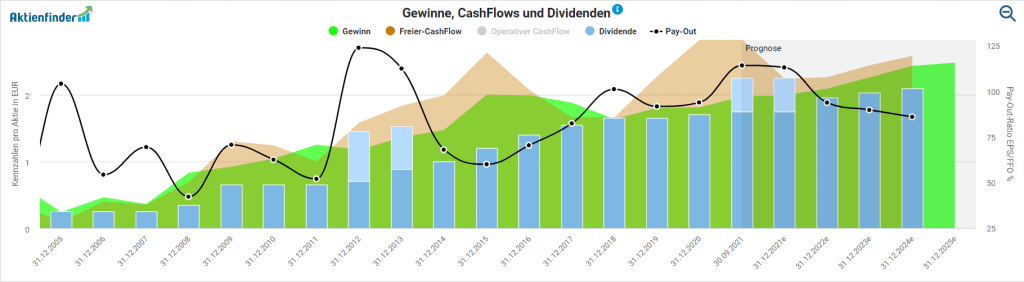

Auch bei der Betrachtung des Gewinns ist eindeutig eine positive Entwicklung zu erkennen. Insgesamt gab es wenig Schwankungen, was zu einer stabilen Gewinnentwicklung führte. Für die kommenden Jahre wird prognostiziert, dass sich diese Entwicklung fortsetzen wird. Auch der Free-Cashflow hat sich positiv entwickelt, wobei es hier deutlich größere Schwankungen im Laufe der Jahre gegeben hat.

Ist die Dividende von Kone sicher?

Bleibt noch die Frage wie sicher die Dividende von Kone ist. Diese wurde seit 14 Jahren nicht gesenkt und übersteigt momentan 3,5%. Betrachtet man die letzten Jahre war die Dividende in der Regel durch den Free-Cashflow gedeckt. Einzige Ausnahmen bildeten die Jahre mit einer Sonderausschüttung. Somit konnte sich Kone die hohen Auszahlungen durchaus leisten und verfolgt diese Dividendenpolitik nun schon über einen längeren Zeitraum. Die Ausschüttungsquote bietet jedoch wenig Spielraum für zusätzliches Wachstum, so dass die Dividendensteigerungen nur noch aus dem leicht wachsenden operativen Geschäft möglich sind.

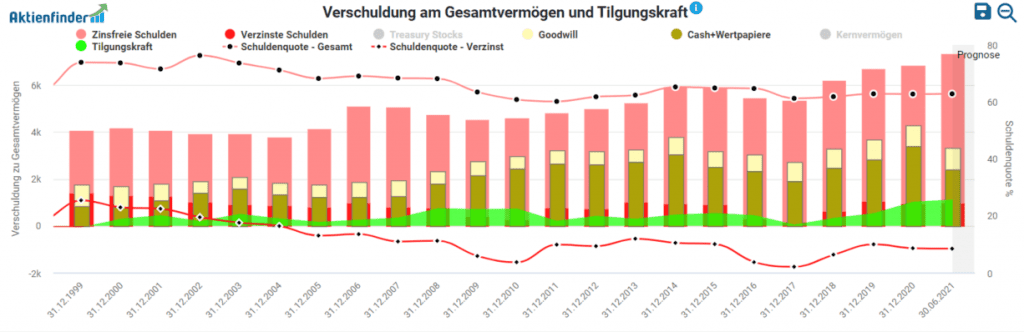

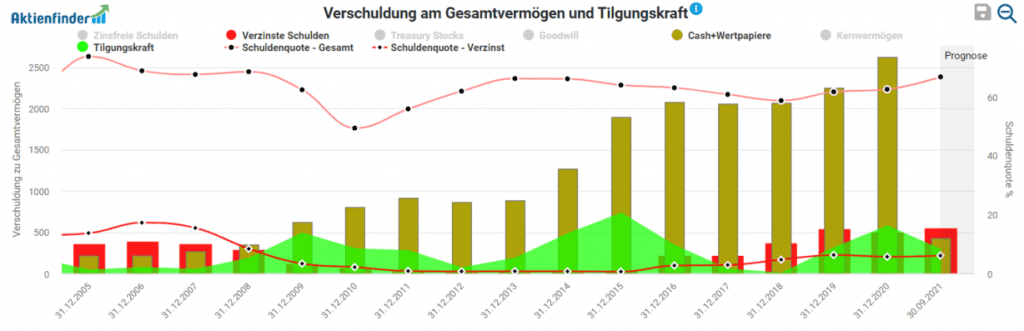

Wie solide ist die Bilanz von Kone?

Finanziell sieht es bei Kone ebenfalls sehr solide aus. Besonders der geringe Anteil an verzinsten Schulden lässt die Finanzen von Kone in einem guten Licht dastehen. Selbst nach Zahlung der üppigen Dividende könnten die verzinsten Schulden innerhalb von 2 Jahren getilgt werden. Darüber hinaus übersteigt das Kernvermögen und die liquiden Mittel die Gesamtschulden. Lediglich der Goodwill, der über die Jahre durch Übernahmen angewachsen ist, bietet gewisse Risiken in der Bilanz. Auch nach der Betrachtung der finanziellen Lage kann die Dividende als sicher angesehen werden.

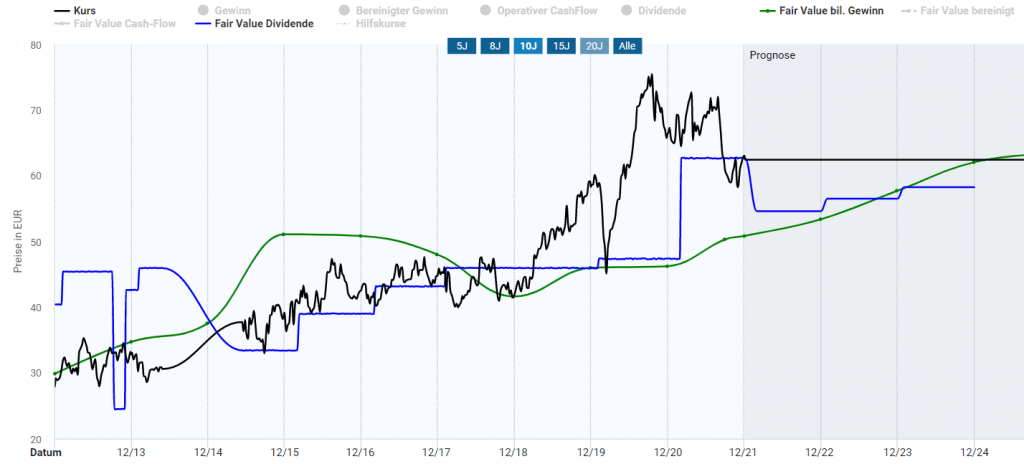

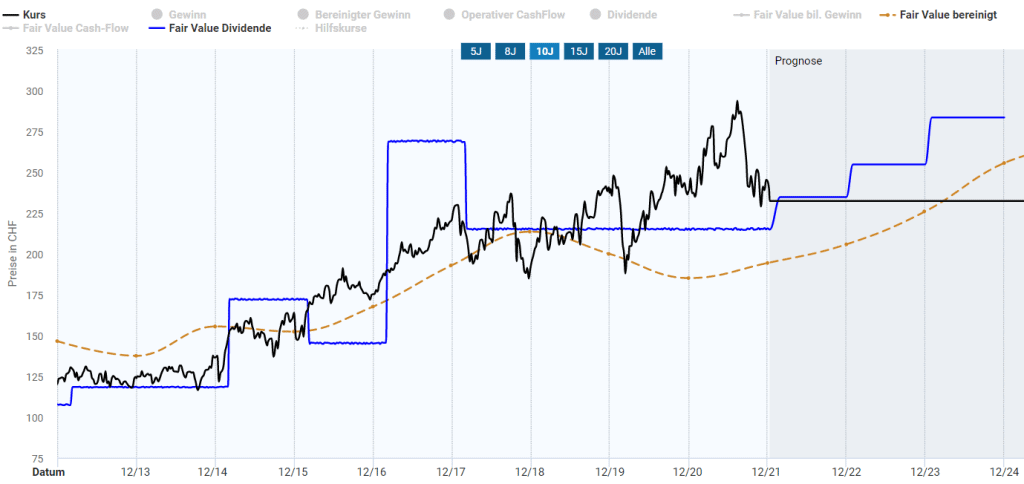

Ist die Kone Aktie günstig bewertet?

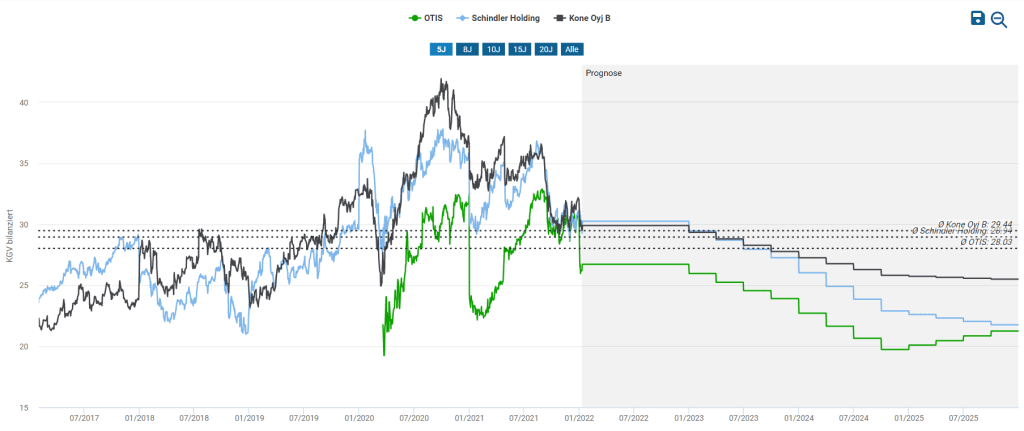

Für die Bewertung der Kone Aktie bietet sich sowohl das historische KGV als auch die Dividende an. Vor allem die Dividende war in den Jahren ab 2015 ein guter Indikator. Lediglich vor und nach dem Coronacrash kam es zu deutlichen Überbewertungen. Momentan ist die Bewertung durch die gezahlte Sonderdividende etwas verzerrt. Dies lässt sich auch am Abfallen des fairen Wertes nach der Sonderdividende im kommenden Jahr ablesen. Aktuell scheint die Kone Aktie daher trotz der jüngsten Korrektur sowohl aus Sicht der Dividenden als auch aus Sicht des historischen KGVs noch überbewertet zu sein. Dennoch hat die nach dem Allzeithoch Ende 2020 einsetzende Korrektur zu einem Abbau der Überbewertung geführt, so dass der Kauf der Kone Aktie langsam wieder attraktiver wird. Interessant für einen Kauf könnte Kone im Bereich von etwa 55€ sein. In diesem Bereich verlaufen die fairen Werte nach Dividende und KGV für Ende des Jahres 2022.

Schindler als Alternative aus der Schweiz?

| Schindler Aktie | |

| Logo |

|

| Land | Schweiz |

| Branche | Industrie |

| Isin | CH0024638196 |

| Marktkapitalisierung | 25 Mrd. € |

| Dividendenrendite | 1,67% |

| Stabilität Dividende | 0,97 (max. 1,0) |

| Stabilität Gewinn | 0,89 (max. 1,0) |

Die Schindler Holding ist ein Aufzug- und Rolltreppenhersteller aus der Schweiz. Das Unternehmen wurde 1929 gegründet, hat seinen Hauptsitz in Hergiswil im Kanton Nidwalden und befindet sich weiterhin zum Großteil im Besitz der Gründerfamilie Schindler, die etwa 70% der Aktien hält. Geleitet wird die Schindler Holding seit 2016 vom CEO Thomas Oetterli. Momentan beschäftigt Schindler etwa 66.000 Mitarbeiter, die in mehr als 140 verschiedenen Ländern tätig sind.

Wie läuft das operative Geschäft von Schindler?

Im Vergleich zu Kone hatte die Coronapandemie einen etwas größeren Einfluss auf das Geschäft von Schindler. So kam es von 2019 auf 2020 zu einem Umsatzrückgang von etwa 5%. Laut den aktuellen Geschäftszahlen konnte man im dritten Quartal 2021 wieder das Vorkrisenniveau erreichen. Die meisten Umsätze erzielt Schindler auf dem europäischen Heimatmarkt mit einem Anteil von etwa 45%. Davon entfallen allein etwa 10% auf die Schweiz. Auch der US-amerikanische Markt mit einem Anteil von 21% ist für Schindler bedeutend.

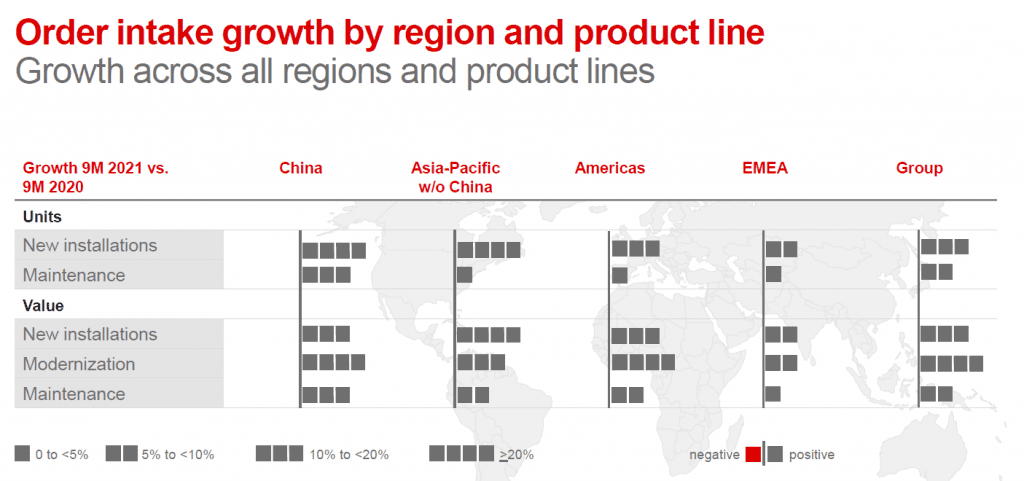

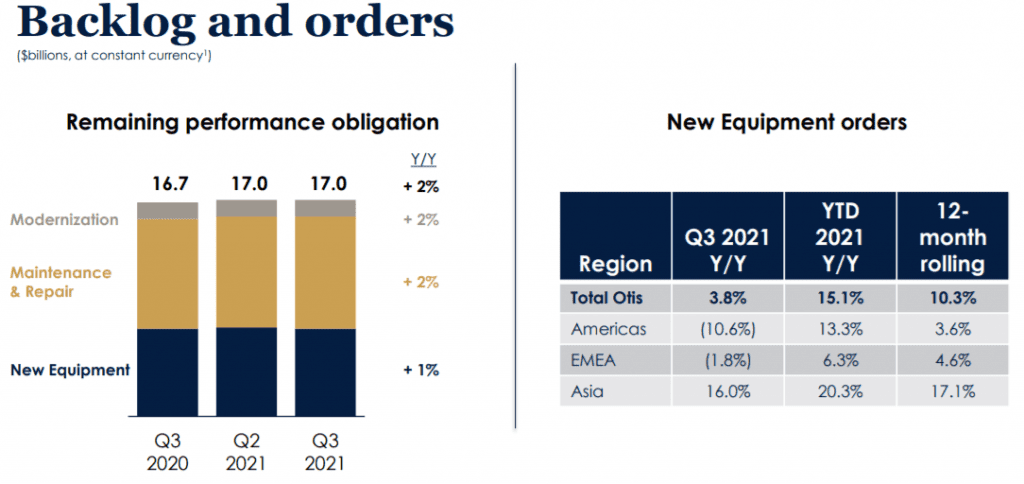

Ähnlich wie bei Kone wird auch bei Schindler der chinesische Markt immer wichtiger. Im Gegensatz zu den meisten anderen Regionen legten die Umsätze in China 2020 weiterhin zu. Der Anteil am Gesamtumsatz liegt aktuell bei etwa 16%. Aus der nachfolgenden Grafik aus dem letzten Quartalsbericht ist zu entnehmen, dass der Anstieg beim Auftragseingang hauptsächlich außerhalb Europas erzielt wird. Besonders bei den Neuinstallationen konnten im Vergleich zum Vorjahr im asiatischen Raum Zuwächse von über 20% erzielt werden. Damit liegt die Vermutung nahe, dass auch Schindler sein zukünftiges Wachstum hauptsächlich in Asien erzielen wird.

Allgemein scheint man sich so langsam von dem schlechten Jahr 2020 erholt zu haben. Eine noch schnellere Rückkehr zum Vorkrisenniveau wurde durch verschiedene Faktoren verhindert. Zu nennen wären hier Verzögerungen auf Baustellen, steigende Material- und Transportkosten und Unterbrechungen in den Lieferketten. Trotz dieser Umstände hat Schindler seinen Ausblick bestätigt. Somit bleibt noch weiteres Aufholpotenzial für die kommenden Quartale.

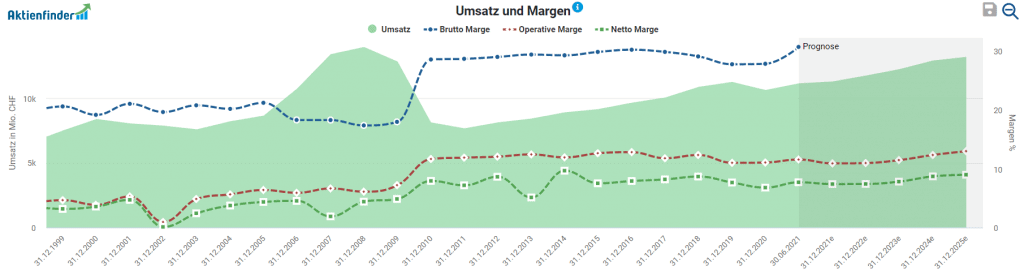

Umsatz- und Gewinnentwicklung von Schindler

Bei der Entwicklung des Umsatzes muss man zunächst ins Jahr 2010 zurückgehen. Dort kam es zu einem deutlichen Umsatzrückgang bei einer zeitgleich ansteigenden Marge. Dies ist auf den Zusammenschluss des Logistikdienstleisters ALSO Holding, der sich zum damaligen Zeitpunkt im Mehrheitsbesitz von Schindler befand, mit dem deutschen Unternehmen Actebis zurückzuführen. Seitdem sind die Geschäfte von ALSO nicht mehr in den Zahlen von Schindler enthalten. Seit 2017 besitzt Schindler keinerlei Anteile mehr an der ALSO Holding. Ab 2010 ist zu erkennen, dass der Umsatz um etwa 4% jährlich gewachsen ist. Lediglich im letzten Jahr kam es zu einem leichten Umsatzrückgang während der Coronakrise. Die Margen sind ebenfalls über einen langen Zeitraum sehr stabil und die operative Marge liegt momentan bei etwa 11,5%.

Auch beim Gewinn ist langfristig eine positive Entwicklung zu erkennen. Beeinflusst wird das Ergebnis von der Entwicklung des Schweizer Franken. Da Schindler ein Schweizer Unternehmen ist, das einen Großteil seiner Umsätze außerhalb des eigenen Landes erzielt, können Währungsschwankungen das Ergebnis etwas verzerren.

Ist die Dividende von Schindler sicher?

Die Dividende von Schindler wurde seit 17 Jahren nicht mehr gesenkt. Die Dividendenpolitik von Schindler ist als sehr konservativ anzusehen, und bei einem Blick auf den Free-Cashflow und die Ausschüttungsquote wird schnell deutlich, dass die Dividende von Schindler gesichert scheint. Die Dividendenrendite liegt aktuell bei 1,67% und die Ausschüttungsquote überstieg nur vereinzelt die 50% Marke. Lediglich in Jahren mit einer Sonderdividende lag diese darüber. Im Schnitt wurde die Dividende jährlich um etwa 8% angehoben. Es ist davon auszugehen, dass die Steigerung auch in den kommenden Jahren in diesem Bereich liegen wird.

Wie solide ist die Bilanz von Schindler?

Ein Blick auf die Bilanz bestätigt sich die Sicherheit der Dividende nochmals. Der aktuelle Cashbestand von etwa 2,4 Mrd. CHF übersteigt die verzinsten Schulden von knapp 1 Mrd. CHF deutlich. Durch die relativ geringen Dividendenausschüttungen fällt die Tilgungskraft in Höhe von 1,1 Mrd. CHF zudem erfreulich hoch aus. Erwähnenswert ist noch ein Goodwill in Höhe von knapp 0,9 Mrd. CHF, der als Risikoposition zu sehen ist. Bei der insgesamt sehr starken Finanzlage von Schindler fällt dies jedoch eher weniger ins Gewicht.

Ist die Schindler Aktie günstig bewertet?

Insgesamt ist die Aktie von Schindler wenig volatil. Selbst im Coronacrash ging es lediglich knapp 20% abwärts. Durch den stagnierenden Gewinn in den vergangenen zwei Jahren bei gleichzeitigem leichtem Kurszuwachs scheint die Aktie momentan leicht überbewertet. Der durchschnittliche KGV der letzten Jahre lag bei etwa 26 und das erwartete KGV für 2022 liegt bei 29. Auf der anderen Seite scheint die Aktie bei einer Bewertung anhand der Dividende aktuell fair bewertet. Kaufenswert erscheint die Aktie auf einem Niveau zwischen den beiden fairen Werten bei etwa 215 CHF.

Der Weltmarktführer OTIS

| OTIS Aktie | |

| Logo |

|

| Land | USA |

| Branche | Industrie |

| Isin | US68902V1070 |

| Marktkapitalisierung | 32 Mrd. € |

| Dividendenrendite | 1,09% |

| Stabilität Dividende | 0,99 (max. 1,0) |

| Stabilität Gewinn | 0,78 (max. 1,0) |

Mit einem minimalen Vorsprung kann sich das amerikanische Unternehmen OTIS als Marktführer im Bereich der Aufzüge und Rolltreppen bezeichnen. Gegründet wurde OTIS bereits im Jahr 1853 von Elisha Graves Otis. Dennoch hat es bis zum Jahr 2020 gedauert, bis das Unternehmen eigenständig an der Börse gelistet wurde. Von 1975 bis 2020 gehörte OTIS zu United Technologies. Hier kam es dann 2020 zu einem Zusammenschluss mit Raytheon in dessen Zuge OTIS und Carrier (Klimaanlagen) abgespalten wurden. Aktuell beschäftigt OTIS weltweit etwa 69.000 Mitarbeiter und wird von der CEO Judith Marks geleitet.

Wie läuft das operative Geschäft von OTIS?

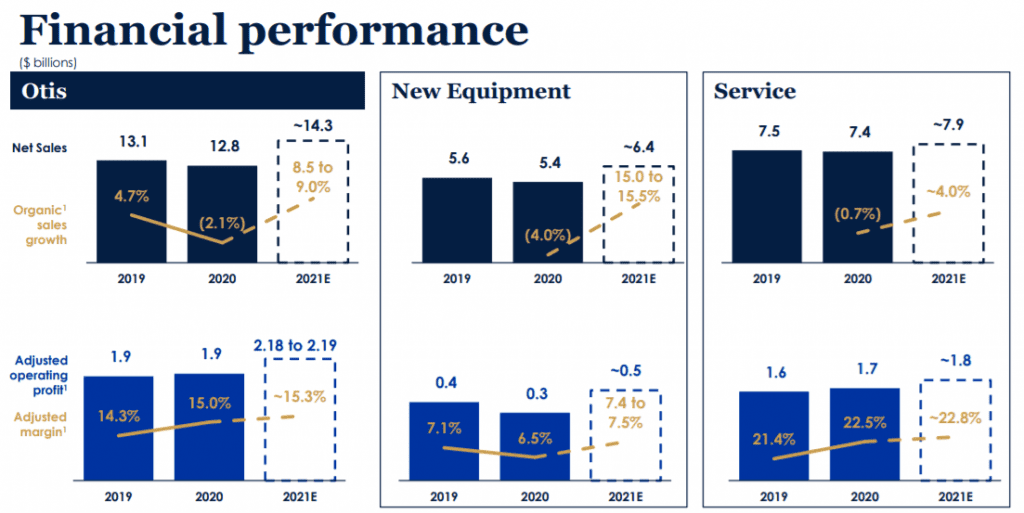

Auch das Geschäft von OTIS wurde im Jahr 2020 von der Coronapandemie getroffen. Im Vergleich zum Jahr 2019 kam es in beiden Geschäftsbereichen „New Equipment“ und „Service“ zu einem leichten Umsatzrückgang. Dagegen ist positiv hervorzuheben, dass der bereinigte Gewinn auf dem gleichen Niveau gehalten werden konnte. Für das aktuelle Geschäftsjahr 2021 sieht es wieder wesentlich besser aus und sowohl Umsatz als auch Gewinn werden wohl deutlich steigen.

Bei der Umsatzverteilung für 2020 unterscheidet OTIS lediglich die Regionen USA (27%), China (17%) und den Rest der Welt (56%). Wie zu erwarten war, ist OTIS auf dem amerikanischen Heimatmarkt wesentlich präsenter als die Konkurrenz. Wirft man einen Blick auf die Entwicklung bei den Neuinstallationen wird auch bei OTIS deutlich, dass die Nachfrage besonders in Asien steigt. Im Vergleich zu den anderen Regionen stieg der Auftragsbestand in den vergangenen 12 Monaten dort um über 17% an.

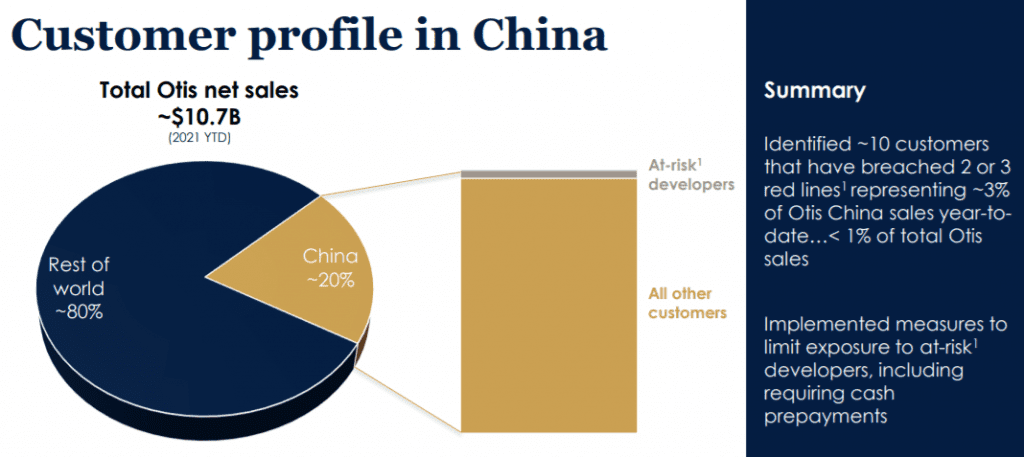

Für OTIS ist Asien und darunter insbesondere China einer der wichtigsten Märkte. Für das Jahr 2021 erwartet das Management einen Umsatzanteil in China von bereits 20%. Trotzdem lässt man hier eine gewisse Vorsicht walten und beleuchtet seine Auftragsgeber von dort etwas genauer. In der Vergangenheit kam es dort zu einigen Zahlungsausfällen, weshalb strengere Richtlinien für Geschäfte in China eingeführt wurden. Teilweise wird auf Vorauszahlungen bestanden, um das Risiko eines Zahlungsausfalls zu minimieren.

Umsatz- und Gewinnentwicklung von OTIS

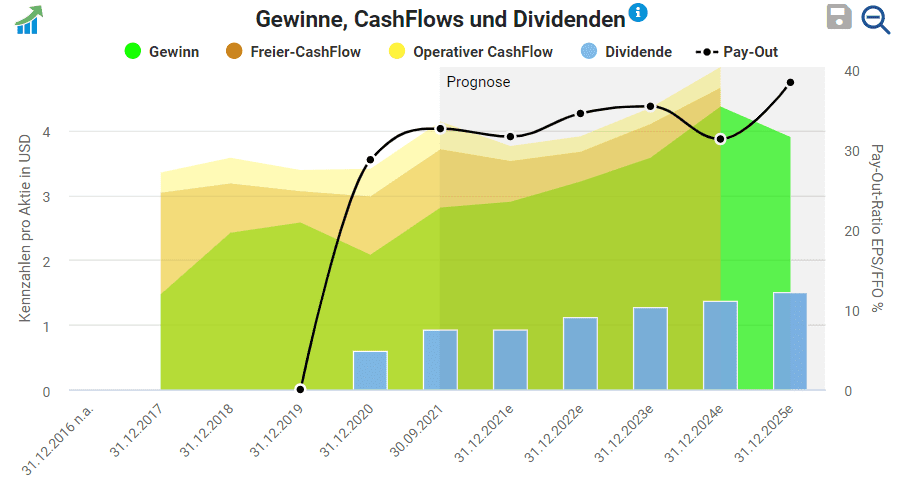

Da OTIS erst seit kurzem ein eigenständiges Unternehmen ist, fällt die Historie in Sachen Umsatz und Gewinn überschaubar aus. Der Aktienfinder liefert hier Daten ab 2017, die noch aus der Zeit als Sparte von United Technologies stammen. Dennoch lässt sich erkennen, dass das sich das Geschäft stabil entwickelt hat. Die Margen verlaufen konstant und beim Umsatz gab es nur coronabedingt einen leichten Rückgang zu verzeichnen.

Ähnlich wie bei den Umsätzen sieht es auch beim Gewinn aus. 2020 kam es zu einem leichten Gewinnrückgang, der im Folgejahr mehr als aufgeholt werden konnte. Auch der Ausblick auf die zukünftige Gewinnentwicklung sieht vielversprechend aus.

Ist die Dividende von OTIS sicher?

Da OTIS als eigenständiges Unternehmen noch keine lange Dividendenhistorie vorzuweisen hat, lohnt sich zunächst ein Blick auf den ehemaligen Mutterkonzern United Technologies. Dieser glänzt mit einer sehr langen Dividendenhistorie und galt als verlässlicher Dividendenzahler. OTIS hat nach seinem eigenen Börsengang mit einer kleinen Ausschüttung begonnen und seine Dividende im Jahr 2021 auch erhöht. Die aktuelle Dividendenrendite von etwas über 1% und die Ausschüttungsquote bezogen auf den Free-Cashflow von etwa 25% lassen auf jeden Fall noch Spielraum nach oben. Somit ist die aktuelle Dividende auf jeden Fall sicher und bietet noch Spielraum für weiteres Dividendenwachstum.

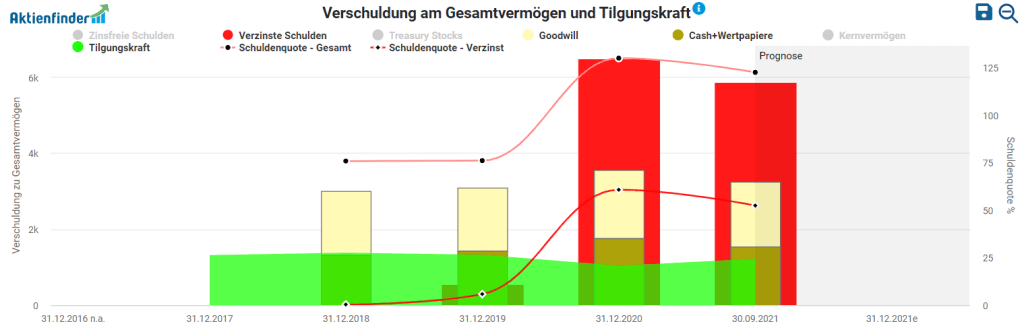

Wie solide ist die Bilanz von OTIS?

Bei einem Blick in die Bilanz von OTIS wird ersichtlich, dass im Zuge der Abspaltung einiges an Schulden übernommen wurde. Die verzinsten Schulden belaufen sich auf 5,8 Mrd.$ denen eine Cashposition von 1,5 Mrd.$ und eine Tilgungskraft von 1,2 Mrd.$ gegenüberstehen. Hervorzuheben ist, dass OTIS im vergangenen Jahr die Schulden um 0,7 Mrd.$ drücken konnte. Man scheint also gewillt zu sein, die Bilanz etwas aufzubessern. Als Risikoposition steht noch ein Goodwill von 1,7 Mrd.$ in der Bilanz, die sich aus diversen Übernahmen ergeben hat. Insgesamt ist OTIS finanziell solide aufgestellt, steht im Vergleich zur Konkurrenz aber etwas schlechter da.

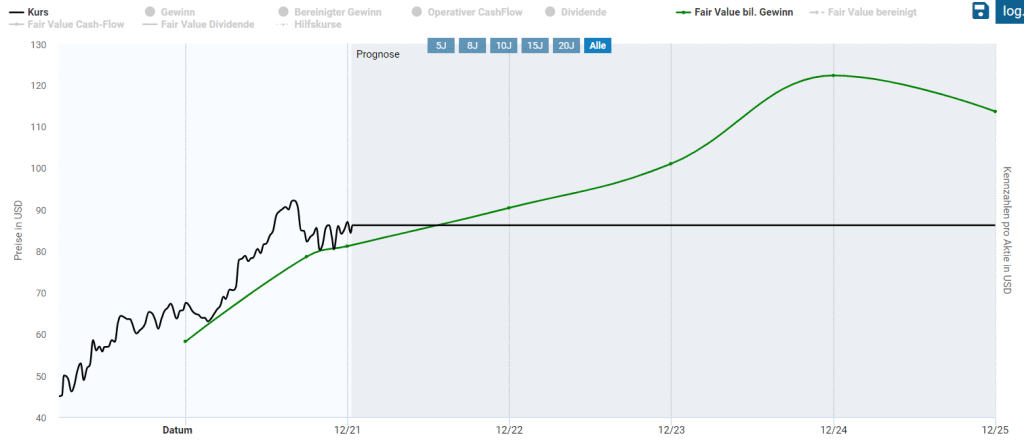

Ist die OTIS Aktie günstig bewertet?

Eine Bewertung der OTIS Aktie ist aufgrund der kurzen Börsenhistorie etwas schwerer als bei den anderen beiden Werten. Zur Bewertung nach KGV habe ich einen Wert von 28 angesetzt, was in etwa dem Schnitt der letzten Jahre bei Kone und Schindler entspricht. Demnach ist die Aktie aktuell nur minimal überbewertet. Eine Bewertung anhand der Dividende macht aufgrund der nicht vorhandenen Historie keinen Sinn.

Falls dir die kurze Analyse von OTIS noch nicht gereicht hat, verweise ich gerne auf meine ausführliche Analyse auf meinem Blog. Dort habe ich OTIS im Oktober letzten Jahres analysiert.

Fazit: Darum habe ich OTIS im Depot

Zusammenfassend operieren die Unternehmen aus dem Bereich der Aufzugs- und Rolltreppenhersteller in einem sehr lukrativen und zukunftsfähigen Markt. Zudem erscheinen die drei vorgestellten Aktien entweder annähernd fair oder nur leicht überbewertet. Bleibt nur noch die Frage in welches der drei Unternehmen man investieren sollte. Für alle Unternehmen ist besonders der chinesische Markt wichtig. Dort liegen die größten Chancen, aber auch die größten Risiken. Da Kone in China der Marktführer ist, sehe ich für die Aktie das größte Potenzial, aber auch das größte Risiko. Für das erhöhte Risiko wird man als Aktionär allerdings mit der höchsten Dividendenrendite entschädigt. In Schindler sehe ich das konservativste Investment mit moderatem Gewinnwachstum, sicherer Dividende und einer sehr soliden Unternehmensbilanz. OTIS ist mit leichtem Vorsprung der weltweite Marktführer und global diversifiziert aufgestellt. Außerdem scheint OTIS sehr gut durch die Coronapandemie gekommen zu sein, wie die Entwicklung seit 2019 zeigt.

Mein persönlicher Favorit ist OTIS und dort bin ich auch selbst investiert. Die Unterschiede zwischen den einzelnen Unternehmen sind jedoch nur marginal und alle bieten ihre Vor- und Nachteile. Meine Entscheidung für OTIS lag in der verhältnismäßig günstigen Bewertung kurz nach dem IPO 2020. Zum Abschluss lohnt sich noch ein Blick auf die Multiples der Unternehmen im Aktienfinder. Dort siehst du noch einmal deutlich wie ähnlich die Unternehmen bewertet sind. Beim KGV liegen fast alle gleich auf zwischen 28 und 30. Falls du an einem stabilen Geschäftsmodell im Industriesektor interessiert bist, solltest du auf jeden Fall einen genaueren Blick auf die Unternehmen in dieser Branche werfen und dir im Aktienfinder gegebenenfalls ein Kauflimit in der Nähe des fairen Werts, oder für den Fall eines Börsencrashs auch gerne darunter, setzen.

4 Antworten

Danke für den wertvollen Unternehmensvergleich, Thomas. OTIS erscheint mir hier auch am attraktivsten zu sein, steht momentan auf meiner Watchlist.

LG Markus

Das freut mich, dass dir der Beitrag gefallen hat. Schauen wir mal wie sich OTIS entwickeln wird.

Vielen Dank für die ausfühlichen Analysen aus dieser interessanten Branche! Bin ebenfalls seit dem IPO 2020 in Otis investiert und bedauere es nur, nicht auch bei Carrier dabei gewesen zu sein. Jedenfalls bin ich mir sicher, dass Otis gerade in diesen Tagen für Stabilität im Depot sorgt.

Hinzufügen möchte ich noch, dass Otis bereits 1920 das erste Mal an der Börse notiert wurde und die Wiedereinführung am 3.April 2020 daher zum 100. Jahrestag erfolgte.

Danke für den Hinweis. Das hatte ich damals beim IPO gar nicht mitbekommen, dass dies zum 100. Jahrestag statt fand. Carrier fand ich beim IPO damals nicht so interessant wie OTIS. Aber die Performance von Carrier seit dem IPO 2020 ist schon beachtlich. Aber man kann an der Börse natürlich nicht immer richtig liegen