Bei der Suche nach unbekannten Qualitätsaktien schauen wir diesmal auf den britischen Immobiliensektor. In letzter Zeit gab es scheinbar wenig Gründe für ein Investment in Großbritannien. Das jahrelange Hin und Her nach dem Brexitvotum, das letztlich doch zum Austritt aus der EU führte, ließ den Wirtschaftsstandort eher unattraktiv erscheinen. Dennoch sind die zwei in diesem Artikel analysierten Aktien aus dem Immobiliensektor mit jährlichen Renditen von über 10 Prozent mehr als interessant. Zum Einstieg zunächst ein Blick auf die Entwicklung des britischen Immobilienmarkts in den vergangenen Jahren.

Wie hat sich der britische Immobilienmarkt entwickelt?

Spätestens seit den 1980er Jahren gibt es in Großbritannien die Tendenz zu einer höheren Anzahl an Eigenheimbesitzern. Der historische Grund liegt in dem Vorhaben der konservativen Premierministerin Margret Thatcher die Briten zu einem Volk von Haus- und Wohnungsbesitzern zu machen. Einer der entscheidenden Schritte dahin war die Deregulierung des Mietrechts, wodurch Vermieter gestärkt wurden. Beispielsweise kam es zu einer Lockerung im Kündigungsrecht, so dass Vermieter ihre Mieter relativ einfach vor die Tür setzen können. Vermieter müssen sich an wenig Standards halten, so dass die Rechte von Mietern im Vergleich zu Deutschland deutlich eingeschränkter sind, was wiederum dazu führt, dass das Leben als Mieter in Großbritannien eher unattraktiv ist. Insbesondere deshalb liegt die Eigentumsquote mittlerweile bei 65%, während sie in Deutschland bei unter 50% liegt. Und selbstverständlich wird die eigene Immobilie auch in Großbritannien häufig als Altersvorsorge genutzt.

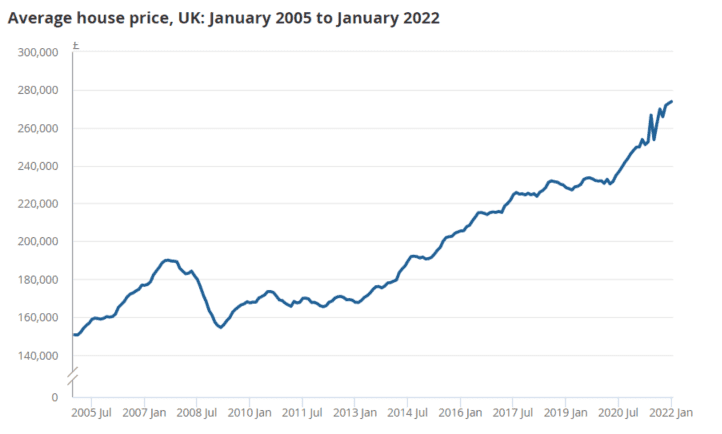

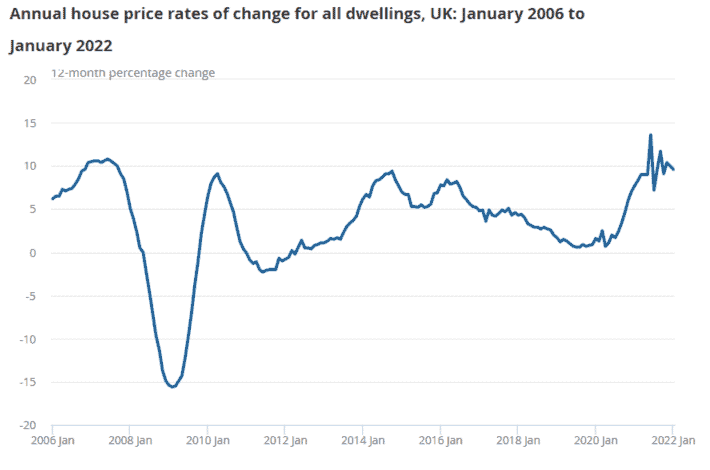

Seit der Finanzkrise 2008 zogen die Preise für Immobilien jedoch auch in Großbritannien immer weiter an. Besonders extrem waren die Preissteigerungen im Raum London. Analog zu Deutschland traf eine starke Nachfrage nach Wohnraum auf zu wenig Neubauten, was zu der „Generation Rent“ führte: Erwachsenen Menschen, die mit 30 Jahren und älter in WGs ihr Dasein fristen, weil man sich eigenen Wohnraum nicht mehr leisten kann.

Eine Trendwende läutete das Brexit Referendum 2016 ein, in dem die Briten für den Ausstieg aus der EU votierten. Die Ungewissheit der zukünftigen Rechte europäischer Ausländer nahm Druck aus dem Immobilienmarkt. Der Preisanstieg flachte ab, bevor er Ende 2018 ganz zum Erliegen kam.

Corona als Wachstumsbeschleuniger der Immobilienbranche

Nach Jahren der Stagnation sorgte die Coronapandemie für eine weitere Belastung des Immobiliensektors. Ab März 2020 kam es zu einem regelrechten Preiseinbruch auf dem Häusermarkt, da die wirtschaftliche und finanzielle Unsicherheit durch Corona-Maßnahmen immer größer wurde. An diesem Punkt griff die britische Regierung um Premierminister Boris Johnson ein und versuchte den Immobilienmarkt zu stützen. Hierfür setzte die Regierung die sogenannte Stempelsteuer aus, die man bezogen auf Immobilien mit der deutschen Grunderwerbssteuer vergleichen kann. Die Befreiung von Stempelsteuer galt für Haus- und Wohnungskäufe bis zu einem Preis von einer halben Million Pfund. Die Aussetzung löste in den Folgemonaten einen regelrechten Immobilienboom aus. Die Nachfrage stieg so massiv an, dass die Preise auf neue Höchststände kletterten. Ursprünglich war vorgesehen, die Stempelsteuer nur bis März 2021 auszusetzen. Allerdings schafften es Bauherren, Makler und Notare nicht, die gestiegene Nachfrage zu bedienen, so dass es zweimal zu einer Verlängerung der Aussetzung kam. Im zweiten Halbjahr 2021 endete die Steuererleichterung schließlich doch. Wie zu erwarten, brach daraufhin für einige Monate die Nachfrage massiv ein. Mittlerweile hat sich der Markt jedoch wieder normalisiert.

Wie geht es weiter mit britischen Immobilien?

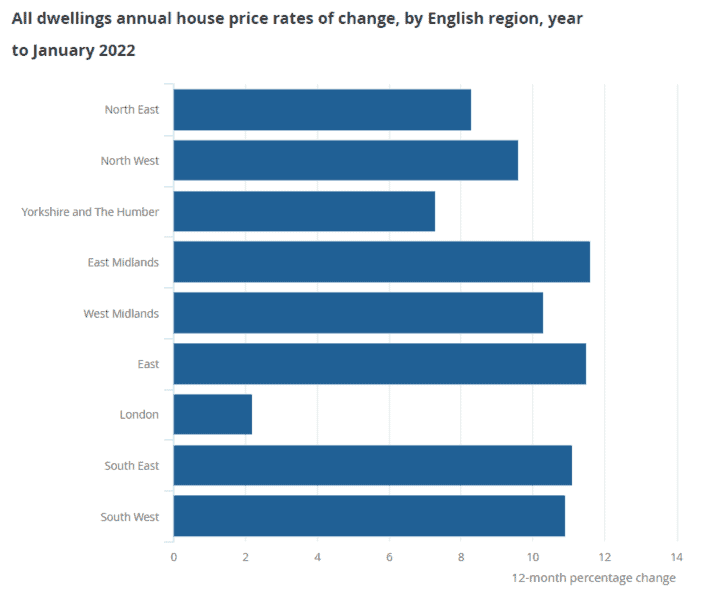

Durch die Coronapandemie war es in vielen Branchen notwendig über einen längeren Zeitraum aus dem Home-Office zu arbeiten. Aktuell sieht es weltweit danach aus, dass dieser Trend auch über die Coronapandemie hinaus bestehen bleibt. Sowohl Unternehmen als auch Arbeitnehmer haben die Vorteile des mobilen Arbeitens erkannt. Viele Menschen verbringen dadurch mehr Zeit in ihren eigenen vier Wänden und wollen sich dort noch wohler fühlen als zuvor. Dies äußert sich im Wunsch nach mehr Wohnfläche. Zudem ermöglicht das Homeoffice größere Entfernungen vom eigentlichen Arbeitsplatz, so dass die Nähe zur Metropole nicht länger vonnöten ist. In Folge zogen die Immobilienpreise mit Ausnahme von London in ganz Großbritannien stark an. In London selbst gab es eine Landflucht, um den teuren Preisen zu entkommen. Da der eigene Wohnraum für die Menschen an Bedeutung gewinnt, gehe ich weiterhin von einer leicht erhöhten Nachfrage auf dem britischen Immobilienmarkt aus. Werfen wir nun einen Blick auf zwei interessante Aktien, die im britischen Immobiliensektor tätig sind und von dieser Entwicklung profitieren könnten.

Rightmove – Das führende Immobilienportal Großbritanniens

| Rightmove Aktie | |

| Logo | |

| Land | Großbritannien |

| Branche | Technologie |

| ISIN | GB00BGDT3G23 |

| Marktkapitalisierung | 6,6 Mrd. € |

| Dividendenrendite | 1,21% |

| Stabilität Dividende | 0,99 (max. 1,0) |

| Stabilität Gewinn | 0,97 (max. 1,0) |

Beim ersten Unternehmen handelt es sich um Rightmove, dem Betreiber der mit Abstand größten Immobilienplattform in Großbritannien. Rightmove wurde im Jahr 2000 aus einem Joint Venture der vier größten Immobilienmakler aus Großbritannien gegründet. Schon im Jahr 2006 folgte der Gang an die Londoner Börse. Der Großteil der Aktien befindet sich im Streubesitz und es gibt keine nennenswerten großen Anteilseigner. Aktuell beschäftigt Rightmove rund 600 Mitarbeiter, die seit 2017 von Peter Brooks-Johnson geleitet werden. Seit dem Beginn der Börsennotierung im Jahr 2006 legte die Rightmove Aktie im jährlichen Mittel um 20 Prozent zu.

Wie verdient Rightmove Geld?

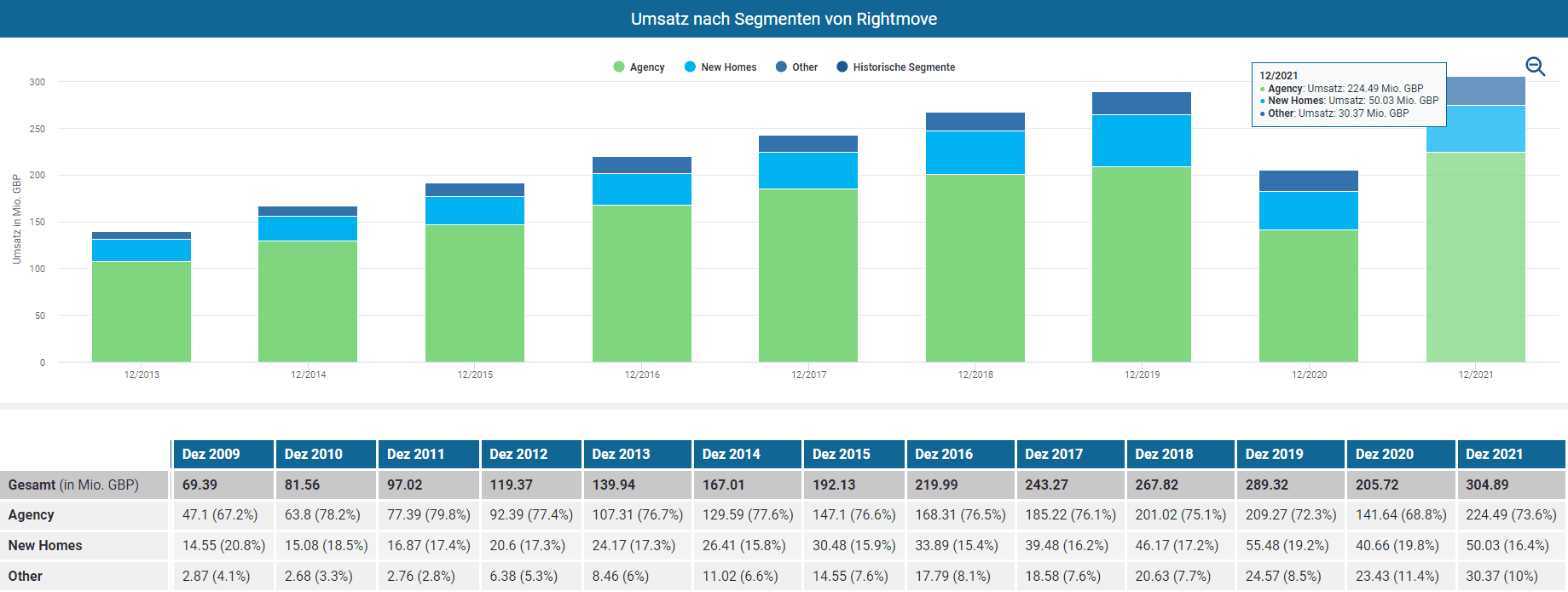

Das Geschäftsmodell von Rightmove ist leicht verständlich. Wie auf einer klassischen Immobilienplattform üblich versucht man Verkäufer, bzw. Vermieter, mit Interessenten zusammen zu führen. Um einen ersten Eindruck vom Unternehmen und der Plattform zu bekommen, lohnt sich ein Blick auf die Webseite. Rightmove unterteilt sein Geschäft in die drei Bereiche Agency, New Homes und Other. Das Segment Agency umfasst das Kerngeschäft rund um den Verkauf und die Vermietung von Immobilien über die Rightmove Plattform. Hier werden 74 % des Umsatzes erzielt. Der Bereich New Homes adressiert Bauträger und Wohnungsbaugesellschaften, die auf der Suche nach Bauland sind. Im kleinsten Geschäftsbereich Other werden Werbedienstleistungen (insbesondere für ausländische und gewerbliche Immobilien) angeboten. In der Übersicht ist auch der deutliche Einbruch beim Umsatz zum Beginn der Coronapandemie 2020 und die rasche Erholung zu erkennen.

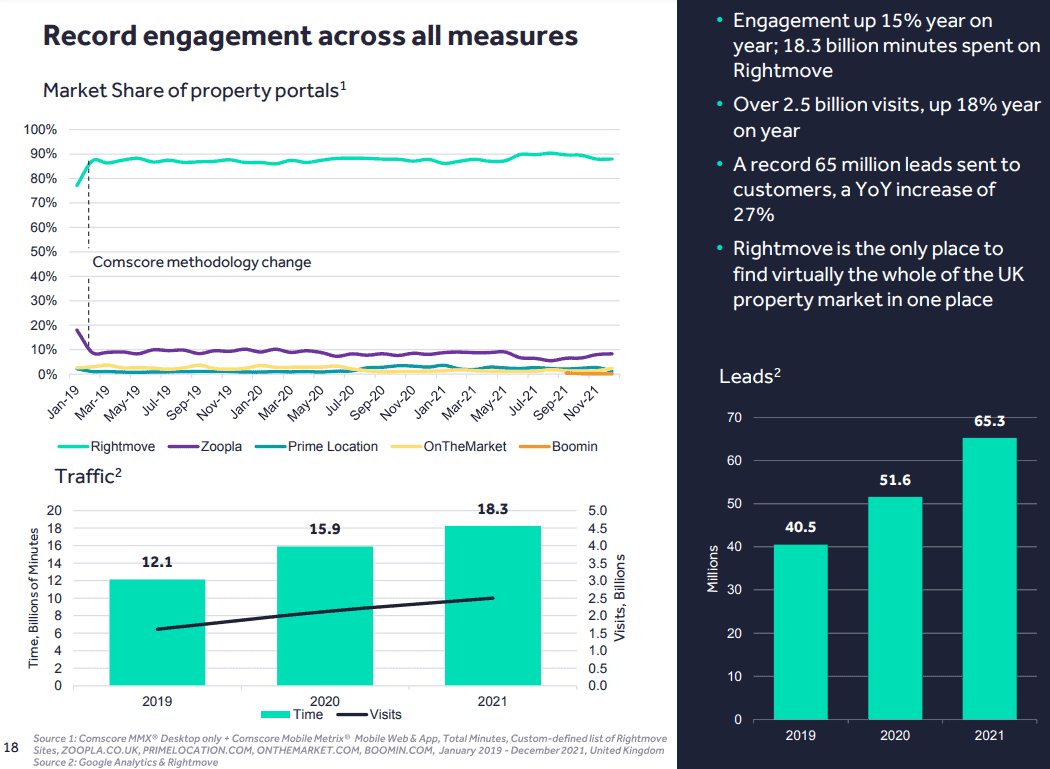

Einer der größten Pluspunkte von Rightmove ist die herausragende Marktstellung in Großbritannien. Mit einem Marktanteil von fast 90% hat Rightmove ein Quasi-Monopol am Markt. Die Konkurrenten Zoopla, Prime Location, OnTheMarket und Boomin kommen teilweise nur auf Marktanteile im niedrigen einstelligen Prozentbereich. In den letzten Jahren nahm sowohl die Zahl der Aufrufe als auch die durchschnittliche Zeit, die Kunden auf der Plattform von Righmove verbracht haben, kontinuierlich zu. Aktuell verzeichnet Rightmove mehr als 2,5 Milliarden Seitenaufrufe im Jahr und verbrachten die Nutzer verbrachten insgesamt rund 18 Milliarden Minuten auf deren Webseite.

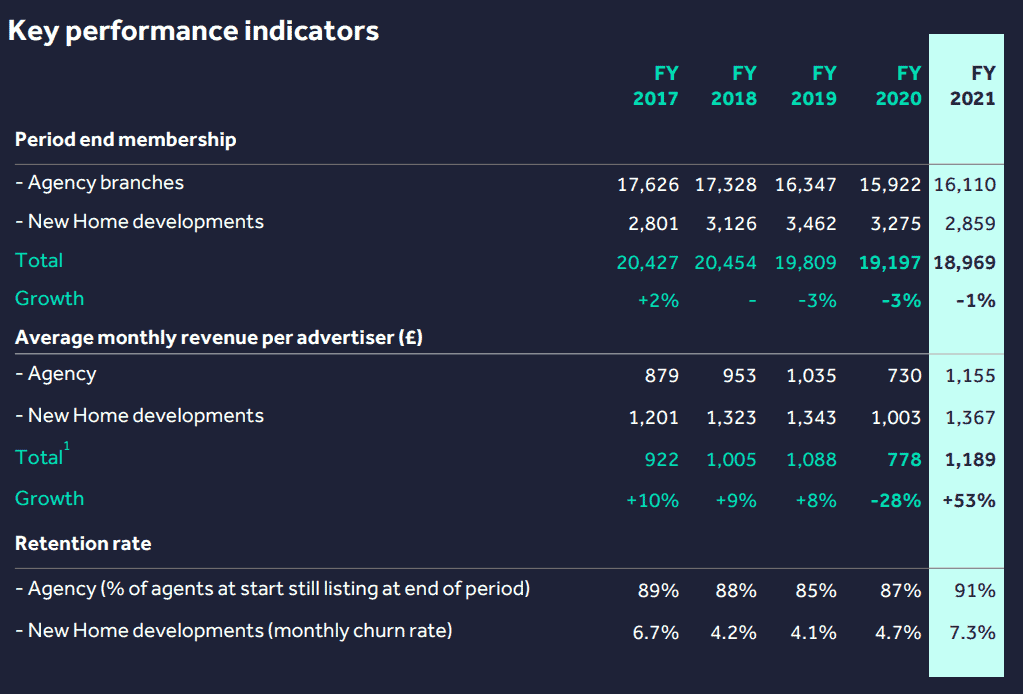

Die Anzeigen bei Rightmove werden fast ausschließlich von Maklern eingestellt. Insgesamt sind momentan etwa 19.000 Makler auf der Plattform aktiv. In der Vergangenheit kam es zwischen den Maklern und Rightmove temporär zu Verwerfungen, da Rightmove sich den Service der dominanten Marktstellung entsprechend bezahlen ließ. Entspannung brachte das zusätzlich buchbare Optimiser Package, mit dem Makler ihre Verkaufschancen weiter erhöhen können. Beispielsweise können Anzeigen weiter oben im Feed angezeigt werden, um damit die Klickrate zu erhöhen. Die erste Version aus dem Jahr 2015 wurde im Jahr 2020 durch ein neues Modell abgelöst, das bisher gut bei den Maklern ankommt und immer häufiger genutzt wird. Zukünftig muss Rightmove jedoch weiterhin darauf bedacht sein ein gesundes Maß zwischen Gewinnmaximierung und Maklerzufriedenheit beizubehalten.

Wie geht es bei Rightmove weiter?

Die letzten zwei Jahre verlief das Geschäft von Rightmove sehr turbulent. Auf den Einbruch im Coronajahr 2020 folgte der Immobilienboom. Rightmove ist vom Geschäftsmodell her jedoch konservativer aufgestellt, da man nicht ausschließlich auf Immobilienverkäufe fokussiert ist, sondern auch auf Neuvermietungen. Der Mietmarkt unterliegt deutlich weniger Schwankungen als der Käufermarkt. Zusätzliche Chancen ergeben sich durch eine weitere Digitalisierung beim Prozess der Neuvermietung oder des Hauskaufs. Beispielsweise könnten Verträge oder notarielle Dienste digitalisiert und über die Plattform abgewickelt werden. Damit könnte Rightmove einen noch größeren Teil vom gesamten Prozess anbieten. Bestrebungen in diese Richtung gab das Management im Jahresabschluss an. Die gute Performance der Vergangenheit konnte gepaart mit der exzellenten Marktstellung von heute lässt das Management von Rightmove zuversichtlich in die Zukunft blicken.

Wie haben sich Umsatz und Gewinn von Rightmove entwickelt?

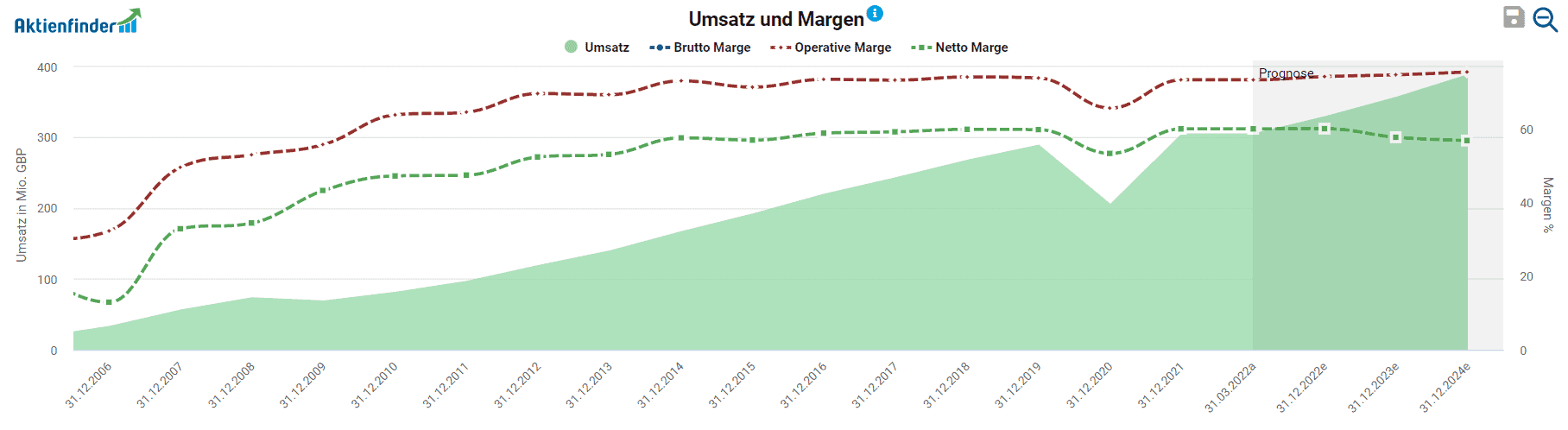

Seit dem Börsengang im Jahr 2006 konnte Rightmove den Umsatz kontinuierlich erhöhen. So verzehnfachte sich der Umsatz von 33 Mio. GBP auf heute 305 Mio. GBP. Blickt man auf die letzten 10 Jahre lag das jährliche Wachstum bei etwa 11%. Mit ähnlichen Werten rechnen die Analysten auch für die kommenden Jahre. Einzige Ausnahmen beim Umsatzwachstum bildeten die Finanzkrise 2008 und die Coronapandemie 2020. Davon konnte sich Rightmove jedoch stets schnell erholen. Weiterhin positiv stechen die hohe operative Marge von 73 Prozent und die stattliche Nettomarge von 60 Prozent hervor.

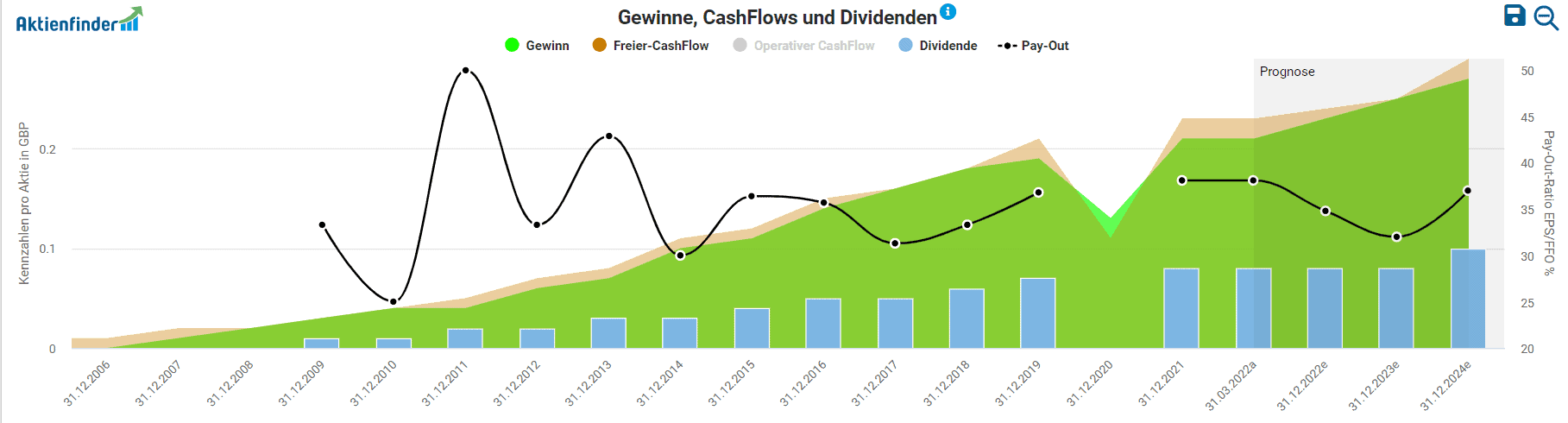

Ähnlich wie beim Umsatz verhält es sich mit der Entwicklung des Gewinns und des Free-Cashflows. Beide Werte verlaufen in etwa parallel und im Jahr 2021 konnte Rightmove einen Gewinn von 183 Mio. GBP ausweisen. In den vergangenen Jahren konnte der Gewinn jährlich um etwa 15% angehoben werden. Damit liegt das Wachstum des Gewinns nochmals höher als beim Umsatz, woran sich die gute Skalierbarkeit Geschäftsmodell festmachen lässt. Ein Großteil des neu gewonnenen Umsatzes wird in Gewinn umgemünzt. Diese Skaleneffekte sind bei Betreibern elektronischer Plattformen nicht unüblich und sind für uns Aktionäre sehr attraktiv.

Aktionäre profitieren von Dividende und Aktienrückkäufen

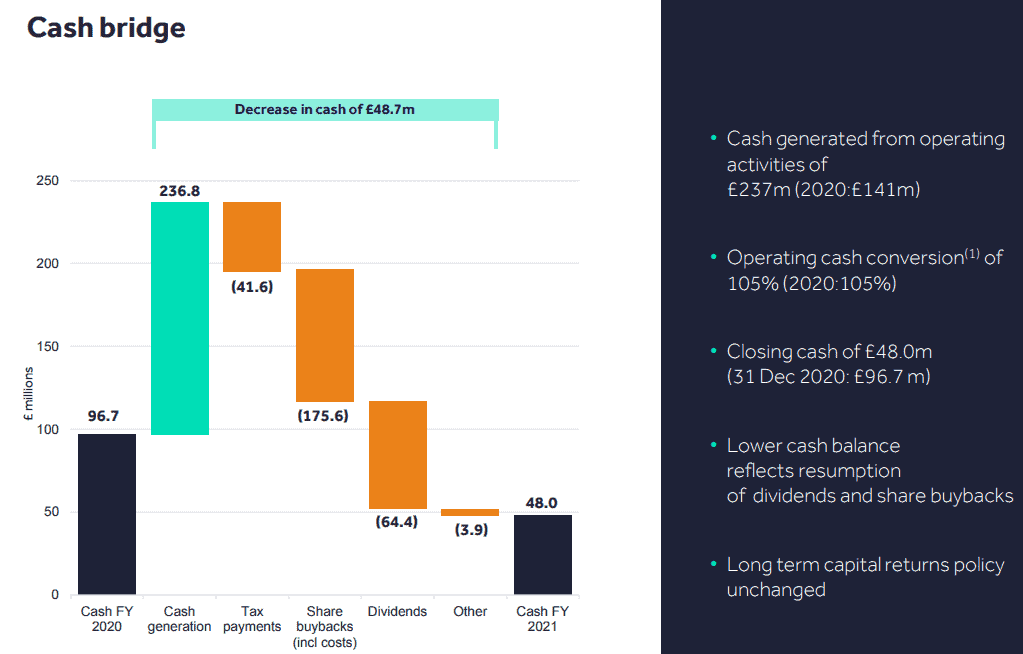

Seit dem Ende der Finanzkrise schüttet Rightmove eine Dividende aus. Diese wurde in den vergangenen Jahren regelmäßig gesteigert und lediglich 2020 in der Coronakrise temporär ausgesetzt. Rückblickend betrachtet hätte sich das Unternehmen die Dividende jedoch leisten können. Ich finde es dennoch gut, dass das Management eher nachhaltig und konservativ mit der Situation umging. Die Ausschüttungsquote schwankt zwischen 30 und 40 Prozent, so dass weiterer Spielraum für eine Anhebung der Dividende gegeben ist. In Anbetracht der enormen Cashgenerierung ist die Dividende als sicher anzusehen. Neben der Dividende profitieren die Aktionäre zusätzlich von Aktienrückkäufen. Seit 2010 wurden etwa 25% der ausstehenden Aktien zurückgekauft, was zu einem höheren Gewinn je Aktie führte.

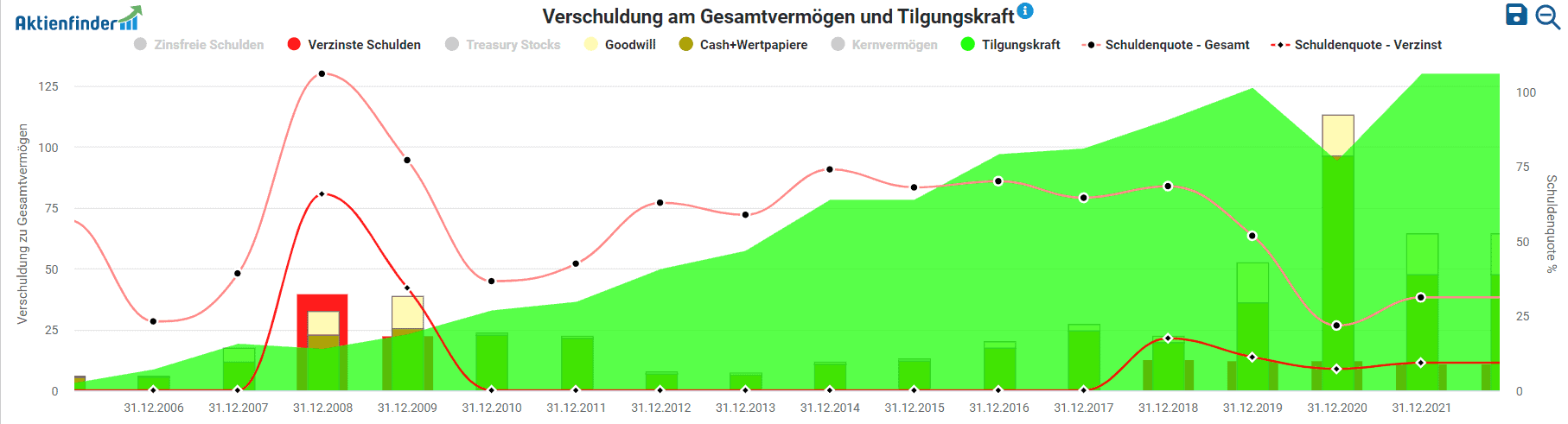

Rightmove – eine schuldenfreie Cashmaschine

Ein Blick in die Bilanz von Rightmove lässt das Anlegerherz höherschlagen. Insgesamt stehen den verzinsten Schulden in Höhe von 11 Mio. GBP eine Cashposition von 48 Mio. GBP und eine jährliche Tilgungskraft von 130 Mio. GBP (!) gegenüber. Durch einige Übernahmen hat sich zwar ein Goodwill in Höhe von 16,5 Mio. GBP angesammelt, der in Anbetracht der starken Bilanz zu vernachlässigen ist. Somit ist Rightmove als komplett schuldenfreie Cashmaschine anzusehen.

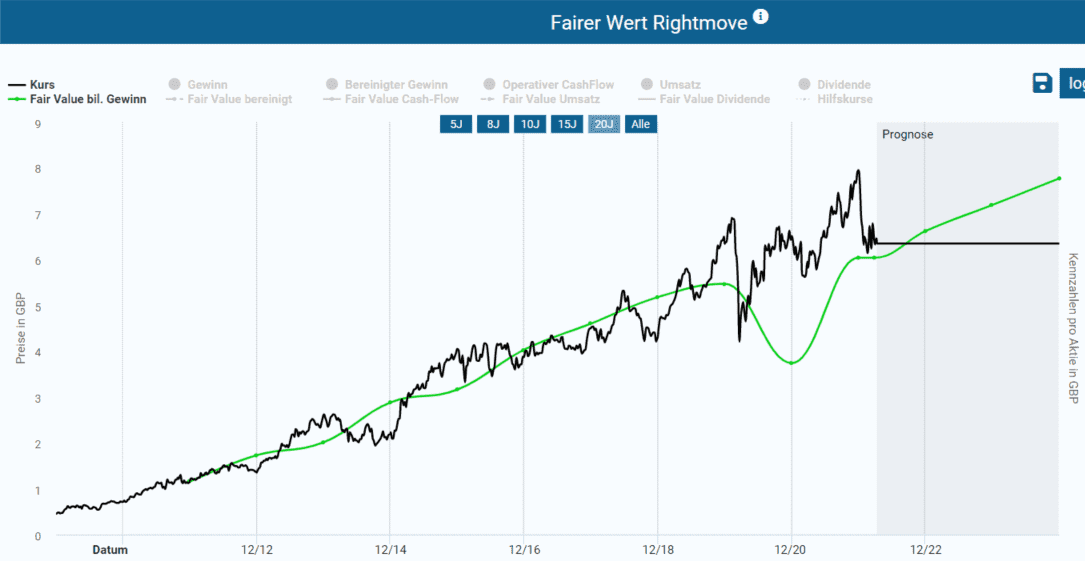

Ist die Rightmove Aktie günstig bewertet?

Das Geschäftsmodell und die hohe Cashgenerierung von Rightmove ist der Börse nicht verborgen geblieben, so dass die Aktie mit entsprechend hohen Multiples bewertet wird. Das durchschnittliche KGV der letzten Jahre lag bei etwa 29. Momentan liegt das erwartete KGV für das laufende Geschäftsjahr bei 27, so dass die Aktie aktuell relativ fair bewertet erscheint. Bei einem Blick auf die letzten Jahre sehen wir, dass der Kurs seit 2019 seinem fairen Wert teilweise deutlich voraus gelaufen ist. Nach dem Rücksetzer Anfang dieses Jahres erscheint der Kauf der Rightmove Aktie wieder deutlich attraktiver. Den Analystenschätzungen zufolge wäre bis Ende 2023 eine Rendite von 9% pro Jahr möglich.

Persimmon – Hohe Dividenden aus dem Häuserbau

| Persimmon Aktie | |

| Logo | |

| Land | Großbritannien |

| Branche | Immobilien |

| ISIN | GB0006825383 |

| Marktkapitalisierung | 8,4 Mrd. € |

| Dividendenrendite | 10,70% |

| Stabilität Dividende | 0,85 (max. 1,0) |

| Stabilität Gewinn | 0,63 (max. 1,0) |

Persimmon ist eines der größten Bauunternehmen in Großbritannien mit Sitz in York. Das Unternehmen wurde 1972 von Duncan Davidson gegründet und war zunächst in der Region um Yorkshire tätig. Nach weiterer Expansion und einigen Übernahmen wurde das Geschäft bis heute auf ganz Großbritannien ausgeweitet. Im Zuge der Expansion folgte 1985 der Gang an die Londoner Börse, wo Persimmon bis heute gelistet ist. Die Leitung des Unternehmens liegt seit 2010 beim CEO Dean Finch, der für die 5.200 Mitarbeiter verantwortlich ist. Der Gründer Duncan Davidson hält noch etwa 1,6% Anteile am Unternehmen, ist aber nicht mehr am operativen Geschäft beteiligt. Die restlichen Aktien befinden sich im Streubesitz und somit in den Händen von institutionellen und privaten Anlegern. Seit dem Jahr 2002 legte die Persimmon Aktie im jährlichen Schnitt um 11 Prozent zu.

Geschäftsmodell mit verschiedenen Marken

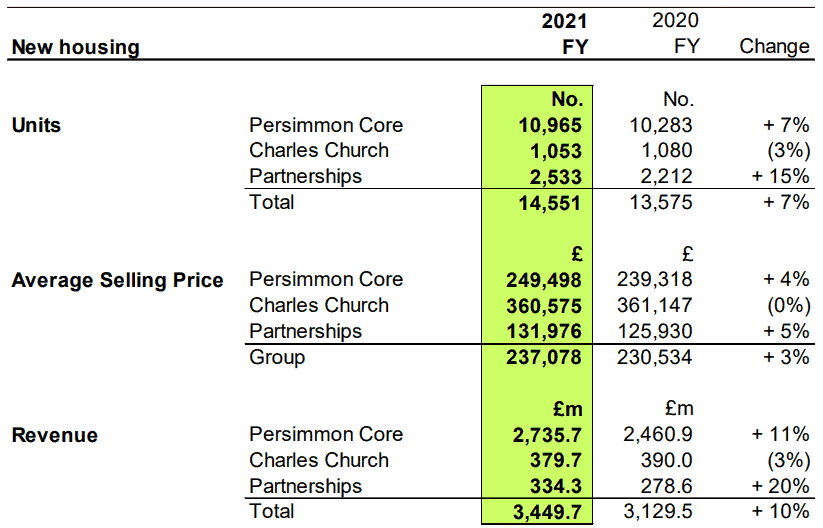

Das Geschäftsmodell von Persimmon besteht hauptsächlich aus der Planung und dem Bau neuer Häuser. In diesem Sektor ist Persimmon das größte Unternehmen in Großbritannien und bietet die Errichtung unter drei verschiedenen Marken an. Die wichtigste Marke mit dem größten Umsatz trägt den Namen des Unternehmens – Persimmon – und ist für rund 80% der Umsätze verantwortlich. Angeboten werden Häuser in nahezu jeder Preiskategorie, so dass der breite Markt direkt angesprochen wird. Für den Neubau gehobener Immobilien steht eher die Marke Charles Church, die seit 2001 zu Persimmon gehört. Der Anbieter Charles Church gehörte zu Beazer Homes UK, die für 612 Mio. GBP übernommen wurden. Mit Westbury Partnerchips befindet sich auch ein etwas günstigerer Anbieter im Portfolio von Persimmon. Das börsennotierte Unternehmen wurde 2006 für 643 Mio. GBP von Persimmon übernommen. Charles Church und Westbury Partnerchips steuern jeweils etwa 10 Prozent des Jahresumsatzes bei.

Wie läuft das operative Geschäft von Persimmon?

Neben den vorgestellten Marken gehören zu Persimmon noch einige Betriebe, die Baumaterialien produzieren und diese verbauen. Zu nennen sind hier der Fliesenhersteller Tileworks, der Ziegelhersteller Brickworks und die Herstellung von Holzrahmen bei Space4. Besonders interessant ist der Ansatz von Space4, wodurch moderne Bauweise und Einsatz vieler Fertigbauteile aus Holz die Produktivität erhöht wird. Dies hilft dem aktuellen Fachkräftemangel der Branche entgegenzuwirken. Außerdem bietet der Einsatz von Holz als Grundgerüst oder im Dachstuhl den Vorteil, die Emissionen beim Hausbau zu reduzieren. Bis 2040 möchte Persimmon das gesamte Geschäft emissionsfrei betreiben.

Das operative Geschäft von Persimmon ist im hohen Maße von der Entwicklung des Immobilienmarktes in Großbritannien abhängig. Wie in der Einleitung beschrieben kam es im in der zweiten Hälfte 2020 und im ersten Halbjahr 2021 zu einem Boom auf dem Immobilienmarkt, von dem Persimmon enorm profitierte. Im zweiten Halbjahr ging die Nachfrage mit Wiedereinsetzen der Stempelsteuer wieder zurück. Mittlerweile hat sich der Markt normalisiert, leidet jedoch unter der aktuellen wirtschaftlichen und finanziellen Unsicherheit.

Weitere Aussichten von Persimmon

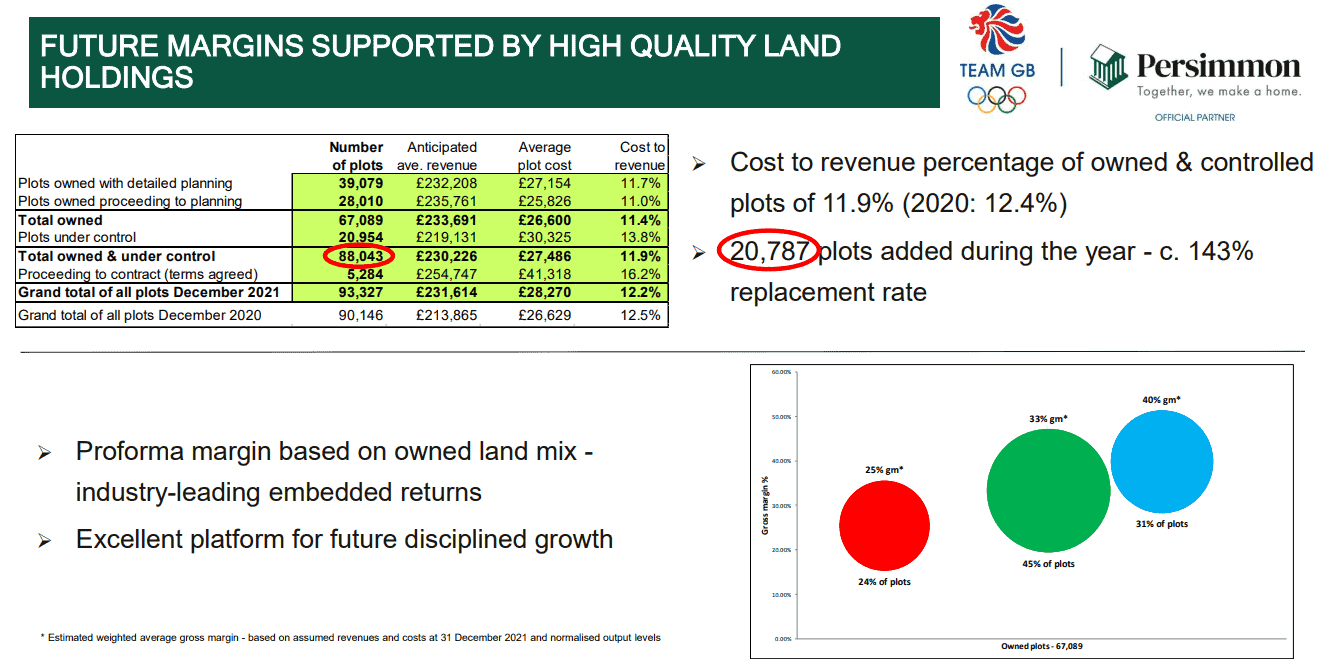

Im Bereich des Hausbaus ist Persimmon in Großbritannien das führende Unternehmen mit einer außerordentlich guten Marktstellung. Die langjährige Erfahrung in der Planung, im Baumanagement und als Bauträger schafft Vertrauen bei den Kunden. Ein weiteres Indiz für die herausragende Marktstellung ist die für einen Baudienstleister hohe operative Marge bei etwa 28 Prozent. Ein solch hoher Wert ist im Bausektor unüblich und lässt sich durch die große Erfahrung und standardisierte Bauweise erklären. Um das Know-How zu erhalten, bzw. auszubauen, investiert Persimmon in die eigenen Mitarbeiter über das „Persimmon Pathway Programme“. Außerdem verfügt Persimmon über eine Vielzahl an ausgewiesenen Bauflächen und Grundstücken, die für zukünftige Bauvorhaben genutzt werden können. Der nachfolgenden Grafik ist zu entnehmen, dass die Anzahl der verfügbaren Grundstücke für den Hausbau bei etwa 93.000 liegt. Multipliziert man die Anzahl mit dem zu erwarteten Umsatz je Haus (siehe Grafik), lässt sich schnell erkennen, dass Persimmon auch in Zukunft in der Lage sein wird die Nachfrage beim Hausbau zu bedienen. Dennoch bleibt die Abhängigkeit von der Entwicklung des Immobilienmarktes und der Wirtschaft bestehen.

Entwicklung beim Umsatz und Gewinn

Die Entwicklung des Umsatzes war in der Vergangenheit abhängig von der Gesamtsituation am Immobilienmarkt. So kam es im Zuge der Finanzkrise 2008/2009 zu einem massiven Umsatzrückgang, der erst mehrere Jahre später wieder aufgeholt werden konnte. Seitdem entwickelte sich das Geschäft deutlich stabiler. Unklar ist jedoch, wie sich die Coronakrise ohne den Eingriff der Regierung ausgewirkt hätte. Für die kommenden Jahre gehen Analysten von moderat wachsenden Umsätzen aus. Die hohe operative Marge wurde bereits positiv hervorgehoben und gleiches gilt auch für die Nettomarge, die nur minimal darunter liegt.

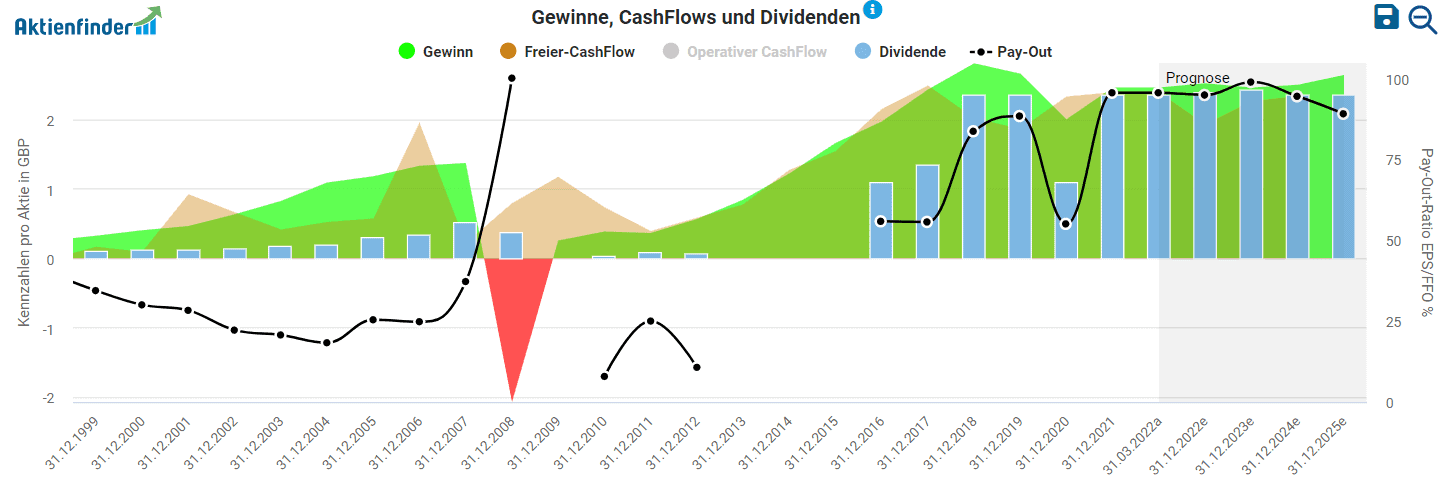

Ein noch besseres Bild zeichnet sich beim Gewinn und beim Free-Cashflow ab. Lediglich im Jahr 2008 musste Persimmon einen hohen Verlust ausweisen. In allen anderen Jahren konnte man stets schwarze Zahlen schreiben. Nach der Finanzkrise konnten Gewinn und Free-Cashflow in den folgenden Jahren kontinuierlich gesteigert werden. Seit 2017 stagniert das Wachstum jedoch auf einem gleichbleibend hohen Niveau. Für die kommenden Jahre werden auch keine größeren Zuwächse beim Gewinn erwartet.

Ist die Dividende von Persimmon sicher?

Nachdem die Dividende nach der Finanzkrise für einige Jahre drastisch gekürzt, bzw. ausgesetzt wurde, zahlt Persimmon seit 2016 regelmäßig eine Dividende. Für die Aktionäre winken hohe Renditen von aktuell 10,7%. Ich würde die Dividende jedoch nicht als sicher bezeichnen, wie die Auswirkungen der Finanzkrise gezeigt hat. Außerdem liegt die Ausschüttungsquote der letzten Jahre bei über 90%, so dass es durchaus zu einer Kürzung kommen könnte. Das Management hat zuletzt verdeutlicht, dass die Priorität auf dem operativen Geschäft liegt. Falls dort weiteres Kapital benötigt wird, ist von einer Kürzung der Dividende auszugehen.

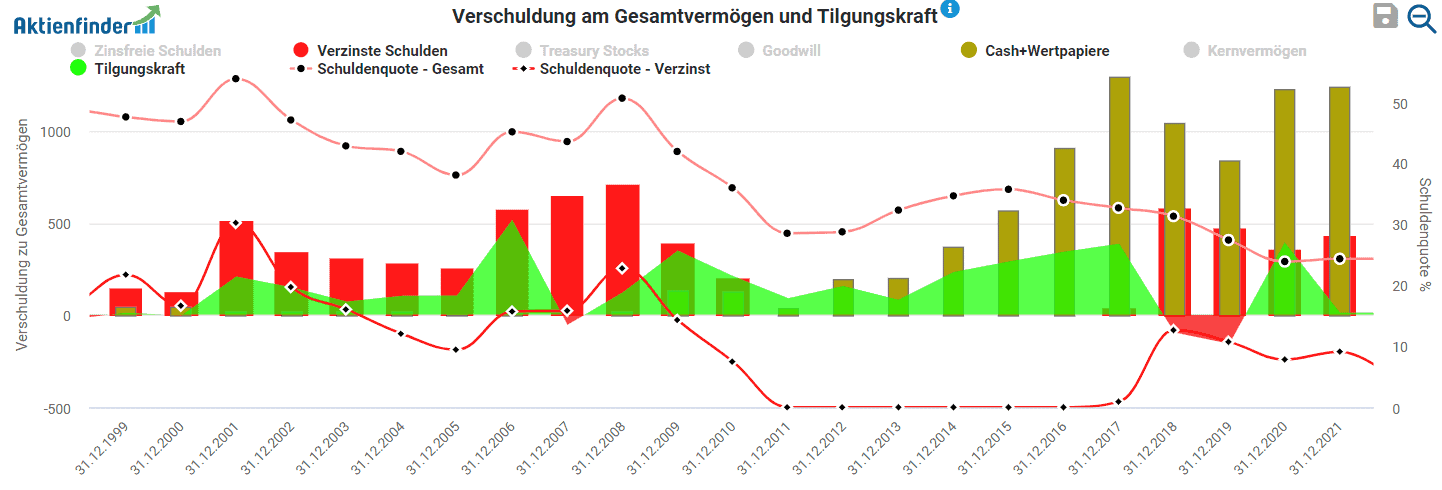

Starke Bilanz im Branchenvergleich

Normalerweise sehen die Bilanzen von Unternehmen aus der Baubranche nicht sonderlich gut aus. Bei Persimmon ist genau das Gegenteil der Fall. Den zinstragenden Schulden von 220 Mio. GBP stehen eine Cashposition von 1,25 Mrd. GBP und eine Tilgungskraft von 15 Mio. GBP entgegen. Damit ist Persimmon als schuldenfrei anzusehen. Durch die zuvor erwähnten Übernahmen hat sich ein Goodwill in Höhe von 115 Mio. GBP angehäuft. Dies ist die einzige offensichtliche Risikoposition in einer ansonsten sehr soliden Bilanz.

Wie ist die Persimmon Aktie momentan bewertet?

Nachdem der Boom im Immobiliensektor im Zuge der Coronakrise abflachte, ging es mit dem Aktienkurs von Persimmon in den letzten Monaten deutlich abwärts. Daher scheint die Aktie momentan eher günstig bewertet zu sein. Durchschnittlich lagen sowohl der historische KGV als auch der KCV zwischen 10 und 11. Der Kurs der Persimmon Aktie hat sich in der Vergangenheit nicht sehr weit von den fairen Werten nach KGV und KCV entfernt. Aktuell liegen KGV und KCV bei etwa 9, so dass für Ende des Jahres ein fairer Wert bei etwa 26 GBP liegen könnte. Momentan notiert der Aktienkurs etwa 20% darunter. Die leichte Unterbewertung gepaart mit der hohen Dividendenrendite machen die Aktie durchaus attraktiv.

In diese Aktie würde ich investieren

Momentan bin ich in keine der beiden Aktien investiert. Für mich käme jedoch nur ein Investment in Rightmove in Frage. Das monopolartige Geschäftsmodell, die extrem hohe Marge und die gute Skalierbarkeit machen das Unternehmen für mich äußerst interessant. Außerdem halte ich das Geschäftsmodell von Rightmove für deutlich weniger zyklisch als das von Persimmon. Auch in wirtschaftlich schlechten Zeiten bleibt der Mietermarkt in Bewegung, so dass Rightmove eine geringere Abhängigkeit vom britischen Immobilienmarkt besitzt. Anders sieht dies beim Neubau von Immobilien aus, so dass das Geschäftsmodell von Persimmon größeren Schwankungen unterliegt. Allerdings muss man für die genannten Vorteile von Rightmove einen entsprechend hohen Preis bezahlen. Persimmon ist im Gegensatz zu Rightmove deutlich günstiger bewertet, da die Wachstumsaussichten geringer sind. Dennoch könnte die Aktie für Dividendeninvestoren aufgrund der hohen Rendite interessant sein. Allerdings wird man eine Dividendenrendite von über 10% meiner Meinung nach nicht dauerhaft halten können. Ich persönlich kann mir einen Einstieg bei Rightmove vorstellen, falls der Aktienkurs noch etwas fällt. Da ich tendenziell eher auf Dividendenwachstum und weniger auf zyklische Geschäftsmodelle setze, ist die Aktie von Persimmon für mich weniger interessant. Viele weitere dividendenstarke Immobilien-Aktien inklusive über 100 REiTs findest du im bebliebtesten Aktienfinder Deutschlands.

Eine Antwort

Aus 10 000€ mache ich deutlich mehr Al’s 5000 in 10 Jahren. Ich investiere in monatlichen Dividendenaktien. Die monatliche Dividende reinvestiere ich wieder. 2 Beispiele: Mainstreet, Reality Capital. Aber auch sehr hohe Dividendenaktien zB Orchid Island