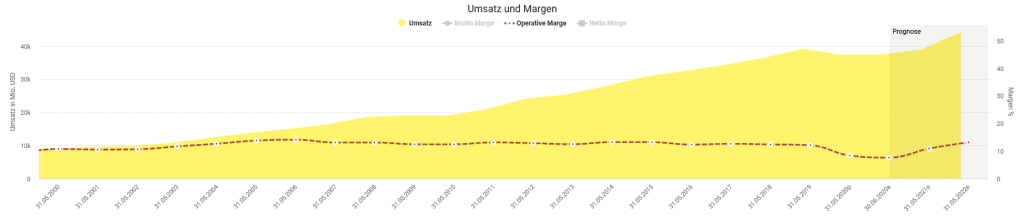

Nike profitiert von einem starken Markenportfolio mit loyalen Kunden. Durch gezielte Werbung mithilfe von prominenten Sportlern gewinnt Nike viele Kunden. Durch die Bindung der Kunden an die Marken kann Nike Premiumpreise für seine Artikel verlangen. Das sorgt für hohe und steigende Gewinne. In den letzten 10 Jahren konnte Nike den Umsatz verdoppeln.

| Nike Aktie | |

| Logo |

|

| Land | USA |

| Branche | Textilien |

| Isin | US6541061031 |

| Marktkapitalisierung | 136,2 Milliarden € |

| Dividendenrendite | 1,0% |

| Stabilität Dividende | 0,95 von max. 1.0 |

| Stabilität Gewinn | 0,90 von max. 1.0 |

Allerdings leidet Nike unter den Auswirkungen der Corona-Pandemie. Am Tiefpunkt des Börsencrashs im März dieses Jahres hatte die Nike Aktie ein Drittel ihres Werts verloren. Inzwischen ist der Preis zwar wieder auf das Vorkrisenniveau gestiegen. Die Umsätze haben sich allerdings noch immer nicht erholt. Erst kürzlich legte Nike enttäuschende Zahlen für das vergangene Quartal vor. Um 38 Prozent ist der Umsatz im letzten Quartal eingebrochen. Die steigenden Verkäufe im Onlinehandel konnten den Fall nur bremsen, aber nicht aufhalten, sodass ein Quartalsverlust zustande kam. Die Zahlen zeigen, dass Nike wie so viele Unternehmen im Einzelhandel mit den Folgen der Corona-Pandemie Situation zu kämpfen hat. Entsprechend fraglich ist, warum sich der Aktienkurs so stark erholt hat. Wie sich die Corona-Pandemie auf den Geschäftserfolg auswirkt und ob die Nike Aktie auf dem aktuellen Kursniveau noch immer ein Kauf ist, erfährst du in dieser Aktienanalyse.

Das Geschäftsmodell: So verdient Nike Geld

Nike ist ein Sportartikelhersteller für Schuhe, Bekleidung und Sportausrüstung, die selbst entwickelt und von über einer Millionen Arbeitern in über 500 Fabriken in 41 Ländern weltweit produziert wird. Verkauft werden die Artikel sowohl direkt an Konsumenten als auch an Händler. Das Unternehmen ist der größte Hersteller von Sportschuhen und Sportbekleidung weltweit.

Die USA sind mit 41 Prozent des Umsatzes der wichtigste Absatzmarkt für Nike. Darauf folgt die Gruppe Europa, Mittlerer Osten und Afrika mit 25 Prozent. In China wurden 2019 16 Prozent der Umsätze erzielt. Der Rest Asiens generiert zusammen mit Lateinamerika 13 Prozent der Umsätze. Die übrigen Prozente werden vom Tochterunternehmen „Converse“ beigesteuert.

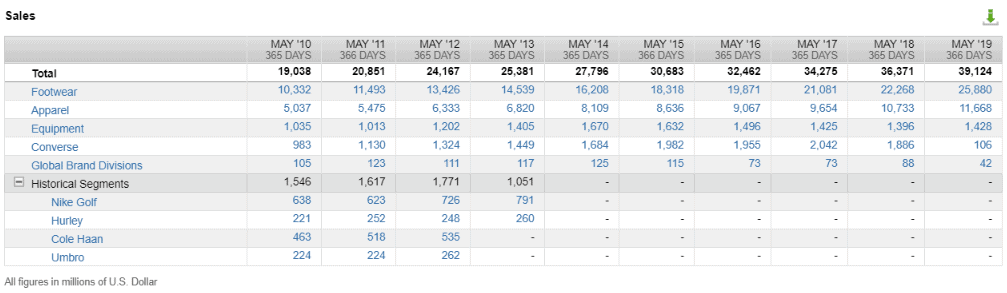

Bei den Produktkategorien ist der Umsatz sehr ungleich verteilt. 66 Prozent der Umsätze werden durch den Verkauf von Schuhen erzielt, wo Nike auch seinen Ursprung hat. Die Bekleidung ist für knapp 30 Prozent der Umsätze verantwortlich. Das Segment „Ausrüstung“ hingegen generiert gerade einmal knapp 4 Prozent der Umsätze. Nike ist und bleibt in erster Linie ein Hersteller von Sportschuhen, während die Sportausrüstung nahezu vernachlässigbar ist.

Da Sportartikel einer hohen Belastung ausgesetzt sind, müssen diese regelmäßig erneuert werden. Außerdem stellt Nike auch viele Artikel speziell für Kinder her, die neu gekauft werden müssen, sobald die Kinder aus ihnen herauswachsen. Dadurch hat Nike ein sehr stabiles Geschäftsmodell mit regelmäßigen Erträgen. Normalerweise ist Nike dadurch weniger von der Konjunktur abhängig als gewöhnliche Textilhersteller. Das erkennst du auch daran, dass der Gewinn von Nike im Folgejahr der Finanzkrise nur leicht nachgegeben hat (siehe Grafik weiter unten). Mit der Corona-Pandemie hat Nike nun allerdings eine Schwäche offenbart. Wenn Sportveranstaltungen massenweise ausfallen und die Verkaufsfläche geschlossen wird, nützt selbst die konjunkturelle Unabhängigkeit nicht mehr viel. Nike hat bereits im letzten Quartal ein Minus von 38 Prozent beim Umsatz vermelden müssen. Für das gesamte Kalenderjahr 2020 wird das Ergebnis mit großer Wahrscheinlichkeit deutlich schlechter ausfallen als im Vorjahr. Darüber solltest du aber hinwegsehen. Denn auf die Corona-Krise folgen wieder Jahre des Aufschwungs und dann wird auch Nike meiner Meinung nach wieder Fahrt aufnehmen.

Nike setzt zunehmend auf das Internet als Vertriebskanal. Knapp 14 Prozent vom Umsatz erzielte Nike im dritten Quartal des Geschäftsjahres 2020 mittlerweile Online bei Wachstumsraten von über 30 Prozent bezogen auf den Umsatz. Eine erfreuliche Entwicklung. Nicht nur, weil die Margen beim Direktverkauf höher sind als beim Verkauf an Zwischenhändler, sondern weil durch das Internet Umsatzeinbußen durch Ladenschließungen wegen Corona abgefedert werden können.

Die Nike Aktienanalyse auch auf YouTube

So profitabel ist Nike

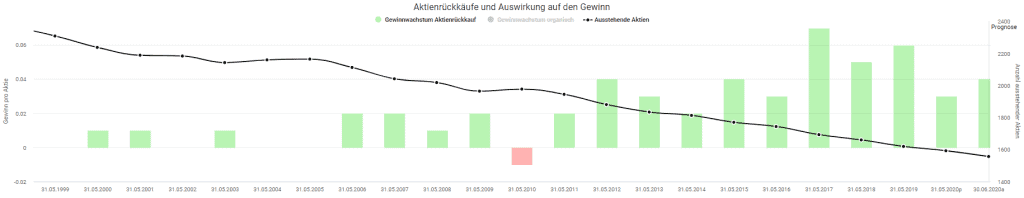

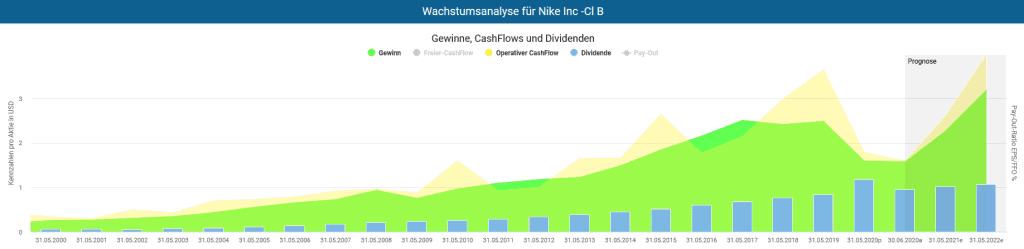

Zwischen 2010 und 2019 hat Nike beim Gewinn ordentlich zugelegt. Der Gewinn pro Aktie hat sich in diesem Zeitraum mehr als verdoppelt. Parallel zum Gewinn verdoppelte sich auch der Umsatz. Dadurch konnte die Dividende im selben Zeitraum verdreifacht werden. Zu verdanken ist dieser Anstieg nicht nur dem organischen Umsatzwachstum, sondern auch den Aktienrückkäufen, für die Nike viel Geld ausgibt. In den letzten Jahren hat Nike in etwa dreimal so viel Geld für Aktienrückkäufe ausgegeben, als es für Dividenden verwendet hat. Im Jahr 1993 lag die Anzahl der ausstehenden Nike Aktien bei knapp 2,5 Millionen. Heute sind es nur noch etwas über 1,5 Millionen Stück. Durch die schrumpfende Anzahl Aktien stieg der Gewinn pro Aktie künstlich an. In den letzten Jahren zwischen 3 und 7 US-Cent pro Jahr.

Die zurückgekauften Aktien tauchen in diesem Fall nicht in der Statistik des Aktienfinders auf, weil Nike die zurückgekauften Aktien nicht in der Bilanz behält, sondern sie sofort eingezogen, sprich vernichtet, hat.

Wachstum kostet Geld. Nike muss hohe Summen für Werbung aufbringen, um neue Kunden zu gewinnen und neue Produktlinien zu bewerben. Das Unternehmen hat es jedoch geschafft, dass das Umsatzwachstum nicht auf Kosten der Profitabilität erzielt wurde. Die Kosten sind im selben Verhältnis zum Umsatz gewachsen, wodurch die operative Marge konstant gehalten werden konnte. Höherer Umsatz bei konstanter Marge bedeutet höhere Gewinne für dich als Aktionär.

Ist die Nike Dividende sicher?

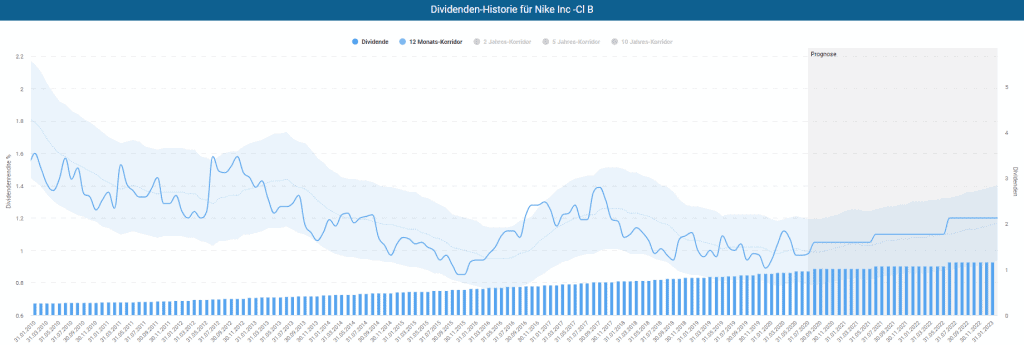

Wie nahezu alle US-amerikanischen Unternehmen schüttet auch Nike seine seit 17 Jahren steigenden Dividenden quartalsweise aus:

Auf Jahressicht erhältst du derzeit 0.85 Euro pro Aktie. Obwohl Nike die Dividende in den letzten 10 Jahren im Schnitt um 14 Prozent jährlich gesteigert hat, entspricht das lediglich einer Dividendenrendite von etwa 1 Prozent. Verantwortlich dafür ist der hohe Kursanstieg, den die Nike Aktie in diesem Zeitraum hingelegt hat. Innerhalb der letzten 10 Jahre hat sich der Aktienkurs fast versechsfacht, während sich die Dividende „nur“ verdreifacht hat. Der Kurszuwachs hat also die Dividendenerhöhungen weit überstiegen. Da die Dividendenrendite bei zunehmendem Preis sinkt, erklärt das die niedrige Rendite von nur einem Prozent. Im Dividenden-Turbo erkennst du auf einen Blick, dass die Dividenden zwar gestiegen sind, die Dividendenrendite über die Jahre aber trotzdem sank.

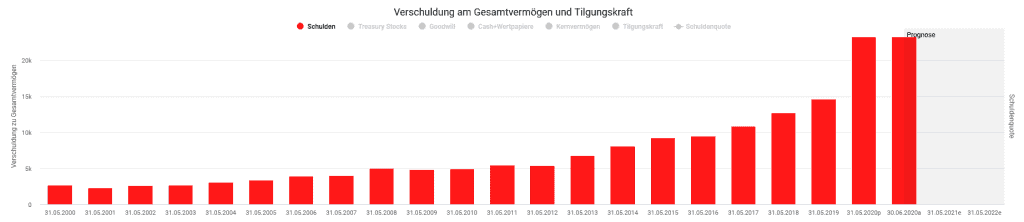

Hoher Schuldenanstieg

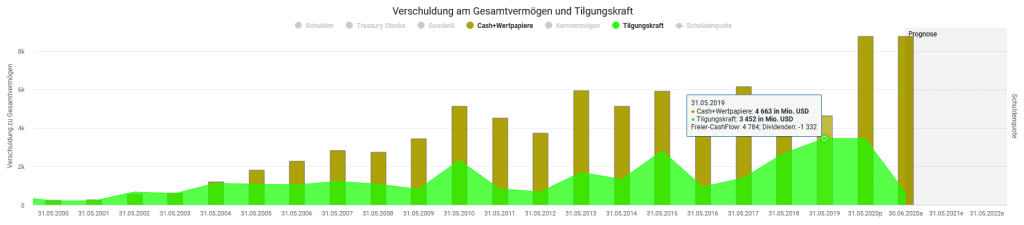

In der Schuldengrafik von Nike erkennst du in diesem Jahr einen starken Anstieg der Schulden. Nike hat im März 2020 Anleihen im Wert von 6 Milliarden US ausgegeben. Dadurch haben sich die langfristigen Schulden von gut 3.5 auf 9.4 Milliarden USD erhöht. Durch die Aufnahme der Schulden wurde die Liquidität gestärkt, was gerade in der Corona Pandemie sehr wichtig ist, um eine Umsatzflaute auszusitzen. Die neuen Schulden wurden zu verschiedenen Laufzeiten, aber alle langfristig aufgenommen. Die Anleihe mit der längsten Fälligkeit wird erst im Jahr 2050 fällig. Positiv ist außerdem, dass Nike nur sehr wenige kurzfristige Finanzschulden hat. Weil Nike lediglich die laufenden Kosten finanzieren muss, ist das Risiko eines Liquiditätsengpasses trotz Pandemie gering.

Durch den Cash-Überschuss, den Nike normalerweise erzielt, können die neuen Schulden nach der Pandemie voraussichtlich schnell zurückgezahlt werden. Die 6 Milliarden entsprechen in etwa der Tilgungskraft von 2-3 Jahren. Aus meiner Sicht sollte Nike in der Lage sein die Schulden zu reduzieren, ohne gleichzeitig Dividenden oder Investitionen zu kürzen.

Aktuell verfügt Nike über knapp 9 Milliarden USD an Liquidität. Im letzten Quartal betrug der Verlust 790 Millionen USD. Die Cash Bestände würden also noch sehr lange ausreichen, um die durch die Pandemie verursachten Verluste zu kompensieren.

Da in vielen Ländern die Restriktionen des Shutdowns gelockert und Geschäfte wieder geöffnet wurden, gehe ich davon aus, dass die folgenden Quartale wieder besser ausfallen werden. Die USA bleibt allerdings ein Grund zur Sorge. Dort generiert Nike einen Großteil der Umsätze. Sollte sich die Situation in den USA weiter verschlechtern, könnte sich das in den kommenden Quartalen negativ auf das Ergebnis von Nike auswirken. Dennoch bin ich der Ansicht, dass die Liquidität von Nike ausreicht, um selbst dieses Negativszenario zu meistern. Notfalls bleiben dem Unternehmen noch zusätzliche Mittel, beispielsweise eine weitere Kürzung der Werbeausgaben.

Die Dividende sollte also gesichert sein. Vorausgesetzt, die wirtschaftliche Lage verbessert sich wie erwartet im nächsten Jahr. Sollte eine zweite Corona-Welle mit erneuten Lockdowns über den Globus hinwegrollen, könnte es jedoch dazu kommen, dass Nikes Management aus Sicherheitsgründen die Dividende zum Schutz der Liquidität kürzt.

Ist die Nike Aktie günstig bewertet?

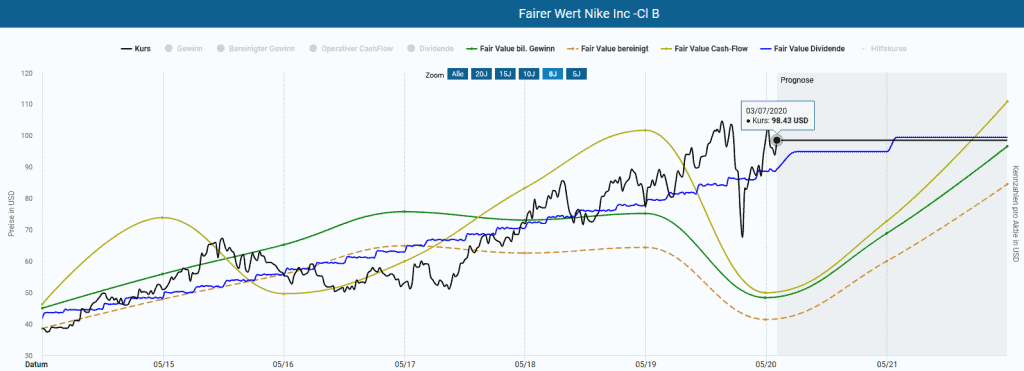

Nike ist derzeit mit einem sehr hohen KGV von 62 bewertet. Dieser Wert ist allerdings wenig aussagekräftig, weil durch den Gewinneinbruch im laufenden Geschäftsjahr das KGV stark ansteigt. In einem normalen Jahr würde das KGV geringer ausfallen. Allerdings deutet auch die Dynamische Aktienbewertung des Aktienfinders auf eine Überbewertung der Nike Aktie hin. Derzeit liegt der Aktienkurs bei knapp 100 USD. Der faire Wert Dividende dagegen liegt nur bei 89 USD. Die fairen Werte für Cash-Flow und Gewinn liegen sogar noch weit darunter und betragen jeweils nur 45 USD und 48 USD. Generell würde ich in diesem Fall zur Bewertung der Aktie die fairen Werte Dividende und Gewinn heranziehen. Der Cash-Flow schwankt bei einem Unternehmen mit viel Inventar von Jahr zu Jahr stark, was die Aussagekraft einzelner Jahre reduziert.

An dieser Stelle ist das Argument, dass die fairen Werte für Gewinn und Cash-Flow in diesem Jahr nicht relevant sind, durchaus legitim. Die fairen Werte fallen sehr niedrig aus, da der Gewinn und Cash-Flow in diesem Jahr durch die Pandemie gesunken sind. Da das Jahr 2020 allerdings eine Ausnahme und nicht die Regel darstellt, zeichnen die fairen Werte in diesem Jahr ein übertrieben negatives Bild von Nike. Der aktuelle Preis liegt jedoch auch über den fairen Werten aus dem letzten Jahr. Im Jahr 2019 hat Nike gute Gewinne eingefahren, weshalb auch die fairen Werte für das Jahr 2019 höher sind. Doch selbst die höheren fairen Werte des Jahres 2019 reichen nicht an den momentanen Aktienkurs heran. Dazu kommt, dass selbst die erwarteten fairen Werte für das Geschäftsjahr 2021 trotz einer prognostizierten Erholung deutlich unter dem heutigen Aktienkurs verharren. Unter diesen Gesichtspunkten ist die Aktie in meinen Augen zu teuer für einen Kauf.

Alternativen zur Nike Aktie

Zwar ist Nike unter den Sportartikel-Herstellern die Nummer Eins, dennoch gibt es Aktien namhafter Konkurrenten, die für einen Aktienkauf in Frage kommen. Aus Deutschland kommen die im Vergleich zu Nike deutlich älteren Unternehmen Adidas und Puma der ehemals in Dauerfehde verfeindeten Brüder Dassler in Betracht. In den USA stehen darüber hinaus Lululemon Athletica sowie Under Armour zur Auswahl. Ebenfalls interessant könnte ANTA Sports mit Heimatsitz in Hong Kong sein:

| Isin | Name | Land | Marktkap. | Dividende | Zahlungen / Jahr | Stabilität Dividende | Stabilität Gewinn |

| US6541061031 | Nike Inc -Cl B | USA | 133.344 Mrd. € | 0.98% | 4 | 0.95 | 0.90 |

| DE000A1EWWW0 | Adidas | Deutschland | 46.014 Mrd. € | 1.64 % | 1 | 0.91 | 0.84 |

| US5500211090 | Lululemon Athletica | USA | 35.427 Mrd. € | 0.92 | |||

| KYG040111059 | ANTA Sports | Hong Kong | 24.091 Mrd. € | 0.85% | 2 | 0.92 | 0.95 |

| DE0006969603 | PUMA SE | Deutschland | 10.196 Mrd. € | 0.73% | 1 | 0.23 | -0.07 |

| US9043111072 | Under Armour | USA | 3.439 Mrd. € | -0.06 |

Alternative Investments zur Nike Aktie

Jede der hier aufgelisteten Alternativen wird im Aktienfinder analog zu Nike fundamental analysiert und bewertet.

Fazit: Zu teuer - die Nike Aktie ist aktuell kein Kauf

Nike hat sich durch seine etablierten Marken eine feste Position in der Sportartikelbranche aufgebaut. Das Unternehmen wächst profitabel, was zu großzügigen Dividendenerhöhungen geführt hat. Die Corona-Pandemie trifft Nike härter als andere Unternehmen, weil durch Lockdowns und Social Distancing weniger Sportartikel nachgefragt werden. Nikes Management hat allerdings durch Maßnahmen zur Sicherung der Liquidität gut vorgesorgt und kann die negativen Folgen Pandemie vermutlich aussitzen. Sobald das Virus besiegt und die Folgen der Lockdowns überwunden sind, werden Umsatz und Gewinn wieder steigen.

Leider werden die negativen Einflüsse auf den Geschäftserfolg vom Markt nicht eingepreist. Der Aktienkurs hat das Vorkrisenniveau wieder erreicht, obwohl Nike durch die Pandemie einen deutlichen Einbruch bei Umsatz und Gewinn verzeichnet. Das ist meiner Meinung nach nicht gerechtfertigt. Die Aktie war bereits vor der Pandemie großzügig bewertet. Deshalb hätte ich aufgrund des schlechten Ergebnisses im laufenden Geschäftsjahr einen Kursrückgang erwartet. Wegen der hohen Bewertung ist die Nike Aktie aus meiner Sicht derzeit kein Kauf. Dennoch ist Nike ein langfristig erfolgversprechendes Investment. Du kannst die Aktie deshalb gerne auf deine Wunschliste setzen und versuchen, bei einem Kursrücksetzer zum Zug zu kommen.

4 Antworten

@Marc: da bin ich allerdings anderer Meinung. Nike ist eine sehr attraktive Langfrist-Anlage, was der Aktienchart über die letzten 20-30 Jahre deutlich zeigt. Eine Top-Marke zu sein hat einem Unternehmen noch nie geschadet.

Hallo Max (hoffe, die Kurzform ist okay),

vielen Dank für die tolle Analyse!

Ich wusste nicht, dass Nike so viele Aktienrückkäufe getätigt hat, aber machen ja viele.

Warum wird hier nicht mehr an Aktionäre ausgeschüttet?

Ne, viel zu viel Phantasie in der Aktie, KGV indiskutabel!

Hallo,

Aktienrückkäufe werden von vielen Unternehmen (und auch Aktionären) bevorzugt, weil dadurch Steuern gespart werden können. Bei Dividendenzahlungen werden sofort Steuern fällig. Bei Rückkäufen steigt der Wert der Aktien, aber der Wertzuwachs wird erst beim Verkauf besteuert. Letztendlich ist es aber eine Frage der Präferenz.

Beste Grüße

Max

Für mich eine reine Al Bundy Aktie ??? Qualitativ minderwertige Schuhe aus Bangladesh für mich kein wirklich zukunftsträchtiges Geschäft. Denke in Zukunft werden die Markenidioten weniger!? Danke Torsten für deine mal wieder perfekte Analyse und deine für uns geopferte Lebenszeit ?? Frage: Gibt es eigentlich irgenwo einen „Changelog/Änderungshistorie“ zum Aktienfinder? Das es jetzt tatsächlich eine log. Darstellung gibt (hatte ich mal in der Vergangenheit schon einmal als Verbesserung angesprochen? ) ist mir tatsächlich entgangen ?