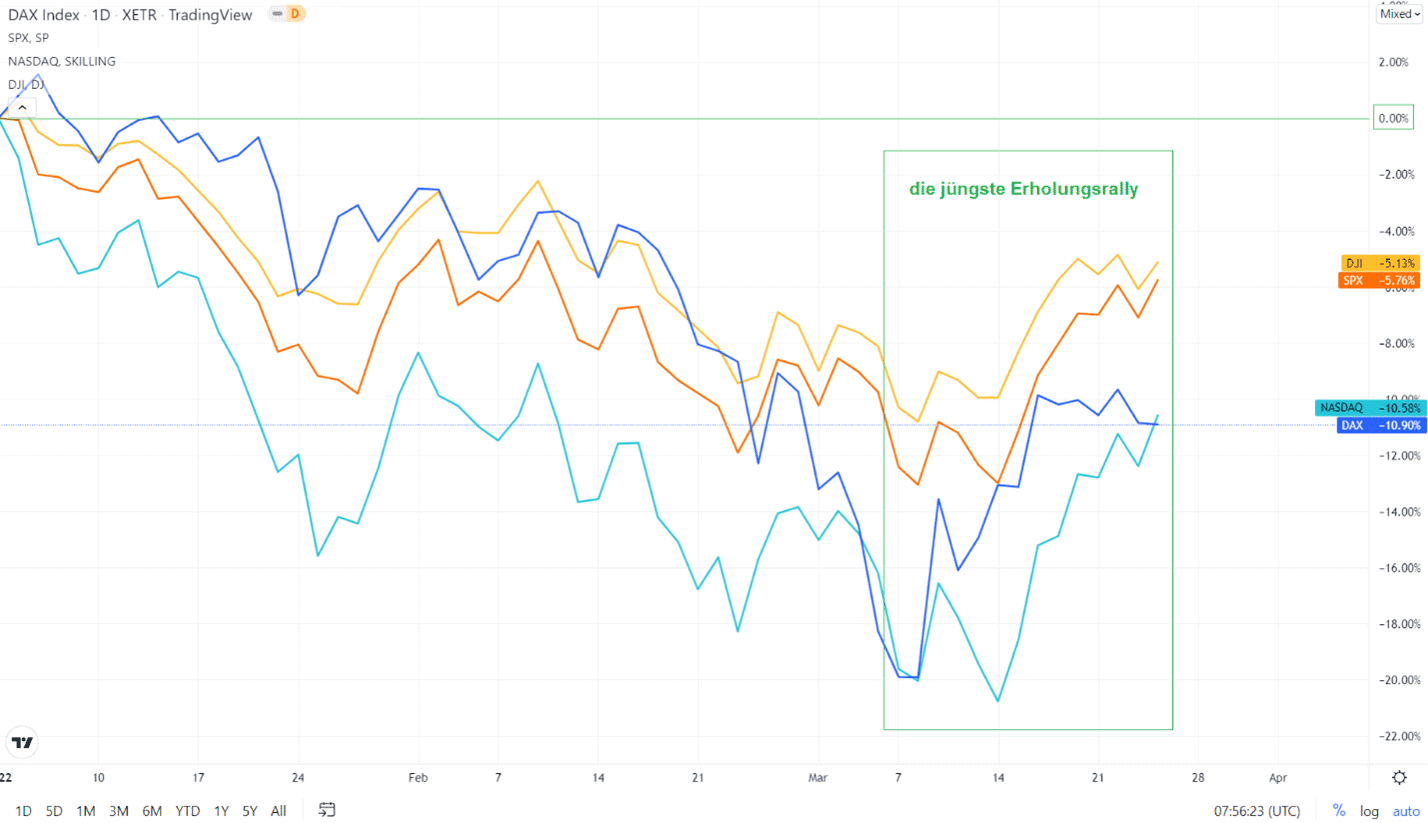

In den letzten Wochen ging es an den Aktienmärkten volatil zu. Die russische Invasion in die Ukraine hat zu einer Neuordnung der westlichen Sicherheits- und Verteidigungspolitik geführt und die jahrzehntelang bestehenden Handelsbeziehungen zwischen dem Westen und Russland nahezu über Nacht beendet. Zur Wahrheit gehört ebenso, dass der russische Anteil am Weltmarkt und Welthandel im niedrigen einstelligen Bereich relativ klein ist, so dass an den internationalen Börsen bereits die ersten Anzeichen für ein „back to normal“ auszumachen sind. So zumindest ließe sich die jüngste „Rally“ der internationalen Leitindizes erklären.

Mit der Börsennormalität rückt nun aber wieder die mögliche Zinswende in den Fokus der Anleger. Die von den hohen Energiepreisen angetriebene Inflation ruft die Zentralbanken auf den Plan und die kontinuierlich steigenden Renditen auf Anleihen nehmen saftige Zinserhöhungen vorweg. Immer mehr Marktbeobachter gehen daher von mehr als vier Leitzinsanhebungen der US-amerikanischen Fed im Jahr 2022 aus. Einige Beamte der Fed prognostizieren sogar sechs Erhöhungen in diesem Jahr. Diese Erhöhungen werden Signalwirkung für andere Zentralbanken, insbesondere die EZB, haben. Höchste Zeit also, das Depot auf Risiken abzuklopfen. Besonders entspannt sind hier Dividendenzahler, die jedes Jahr zuverlässig ihre Gewinne und Ausschüttungen an die Aktionäre erhöhen. Daher präsentieren wir dir wieder 20 Dividenden-Aktien, deren aktuelle Dividendenrendite innerhalb der letzten 12 Monate deutlich gestiegen ist. Bei welchen Aktien handelt es sich um Schnäppchen und von welchen Aktien solltest du trotz verlockend hoher Dividendenrendite lieber die Finger lassen?

Die Auswahl der Dividenden-Aktien mit Rabatt basiert auf den Algorithmen des Dividenden-Turbos, der fortlaufend für Hunderte der beliebtesten Dividenden-Aktien der Welt die aktuelle mit der historischen Dividendenrendite vergleicht. Da eine Rendite unterhalb von 2 Prozent für viele Dividendeninvestoren uninteressant ist, berücksichtigt die Auswahl nur Aktien mit einer Dividendenrendite von mindestens 2 Prozent. Daneben sollen nur zuverlässige Dividendenzahler in die engere Auswahl kommen, was wir anhand einer Stabilität der Dividende von mindestens 0,8 messen. Die Stabilität ist eine Kennzahl, die die Zuverlässigkeit der Dividende misst und von -1 (jedes Jahr konstant weniger Dividende) bis +1 (jedes Jahr konstant mehr Dividende) reicht. Weiterhin haben wir nur Titel berücksichtigt, die eine Dividendenhistorie von mindestens 5 Jahren ohne Kürzungen aufweisen. Da die Liste einige Aktien beinhaltet, die wir schon in den Vormonaten besprochen haben, haben wir uns kurzerhand entschieden, die Liste um fünf Unternehmen zu erweitern. In der nachfolgenden Tabelle findest du nun die Top 20 Aktien, deren Dividendenrendite diese Kriterien erfüllen. Die Delta-Spalte ganz rechts zeigt dir an, um wie viel Prozent die aktuelle Dividendenrendite über dem historischen Mittel liegt.

Dividenden-Aktien mit Rabatt im März 2022

| ISIN | Name | Div.% | Stabilität | Δ Div. 12 Monate |

| US74144T1088 | T. Rowe Price Group | 5.07% | 0.96 | 1.71% |

| FI4000074984 | Valmet Oyj | 3.68% | 0.98 | 1.05% |

| US14174T1079 | CareTrust REIT | 5.75% | 0.91 | 0.97% |

| US5246601075 | Leggett & Platt | 4.54% | 0.99 | 0.92% |

| CNE1000003X6 | Ping An Insurance | 4.99% | 0.95 | 0.92% |

| DK0010181759 | Carlsberg | 2.95% | 0.96 | 0.90% |

| US9026811052 | UGI Corporation | 3.91% | 0.98 | 0.84% |

| US8621211007 | STORE Capital | 5.14% | 0.82 | 0.83% |

| US19239V3024 | Cogent Communications Holdings | 5.04% | 1 | 0.81% |

| US1890541097 | Clorox | 3.43% | 0.99 | 0.80% |

| JP3371200001 | Shin-Etsu Chemical | 2.18% | 0.84 | 0.80% |

| FR0013269123 | Rubis | 6.48% | 0.98 | 0.78% |

| US88579Y1010 | 3M | 4.00% | 0.96 | 0.75% |

| CA5592224011 | Magna International | 2.79% | 0.91 | 0.75% |

| US9598021098 | Western Union | 5.22% | 0.99 | 0.71% |

| JP3205800000 | Kao Corporation | 2.92% | 0.96 | 0.69% |

| DE0008303504 | Tag Immobilien | 4.11% | 0.95 | 0.69% |

| US58470H1014 | Medifast | 3.05% | 0.99 | 0.70% |

| DE000A3E5D56 | Fuchs Petrolub | 3.71% | 0.96 | 0.69% |

| DE000A3E5D56 | Kao Corporation | 2.92 | 0.96 |

0.69% |

Trotz der gegenwärtigen Krisen und Konfliktherde lassen signifikante Rabatte zu den Durchschnittrenditen weiter auf sich warten. Ein Grund hierfür dürfte in der aktuellen Erholungsrally liegen, die die zwischenzeitlich gestiegenen Renditen wieder nach unten drückt. Interessante Werte enthält die Liste trotzdem. In dieser Ausgabe wollen wir uns zwei europäische Werte und eine kanadaische Aktie anschauen. Die dänische Carlsberg, Rubis aus Frankreich und die Aktie der kanadischen Magna International locken Investoren mit teilsweise historisch hohen Dividendenrenditen und günstigen Bewertungen. Damit dich die hohen Dividendenrenditen aber nicht doch aufs Glatteis locken, trennen wir für dich die Spreu vom Weizen und legen die Titel genauer unter die Lupe. Wie immer beantworten wir mit Hilfe des Aktienfinders die folgenden Fragen:

Hat das Unternehmen ein erfolgversprechendes Geschäftsmodell?

Ist die Dividende sicher?

Ist die Aktie über- oder unterbewertet?

Los geht’s!

Carlsberg – Scharfe Korrektur als Kaufgelegenheit?

Die dänische Brauerei Carlsberg mit Marken wie Carlsberg, Ringnes, Falcon, Baltika, Beerlao und Chonqing ist mit einem Börsenwert von unter 16 Milliarden EUR im Vergleich zu Anheuser-Busch kein Schwergewicht. Trotzdem konnten die Dänen die Aktienkursperformance des viel größeren Konkurrenten aus Belgien in den letzten locker schlagen. Während es für Anheuser-Busch seit 2015 kontinuierlich bergab ging, kletterte die Carlsberg Aktie in ihrer Heimatwährung von 477 DKK im Jahr 2015 auf zwischenzeitlich 1170 DKK. Anders als ihr belgisches Pendant hielt Carlsberg trotz der Covid-19-Verwerfungen sogar die Dividende stabil. Die Aktie hat nun aber scharf korrigiert und notiert 30 Prozent unter dem Allzeithoch aus dem Jahr 2021. Zeit für den Einstieg?

Hat Carlsberg ein erfolgversprechendes Geschäftsmodell?

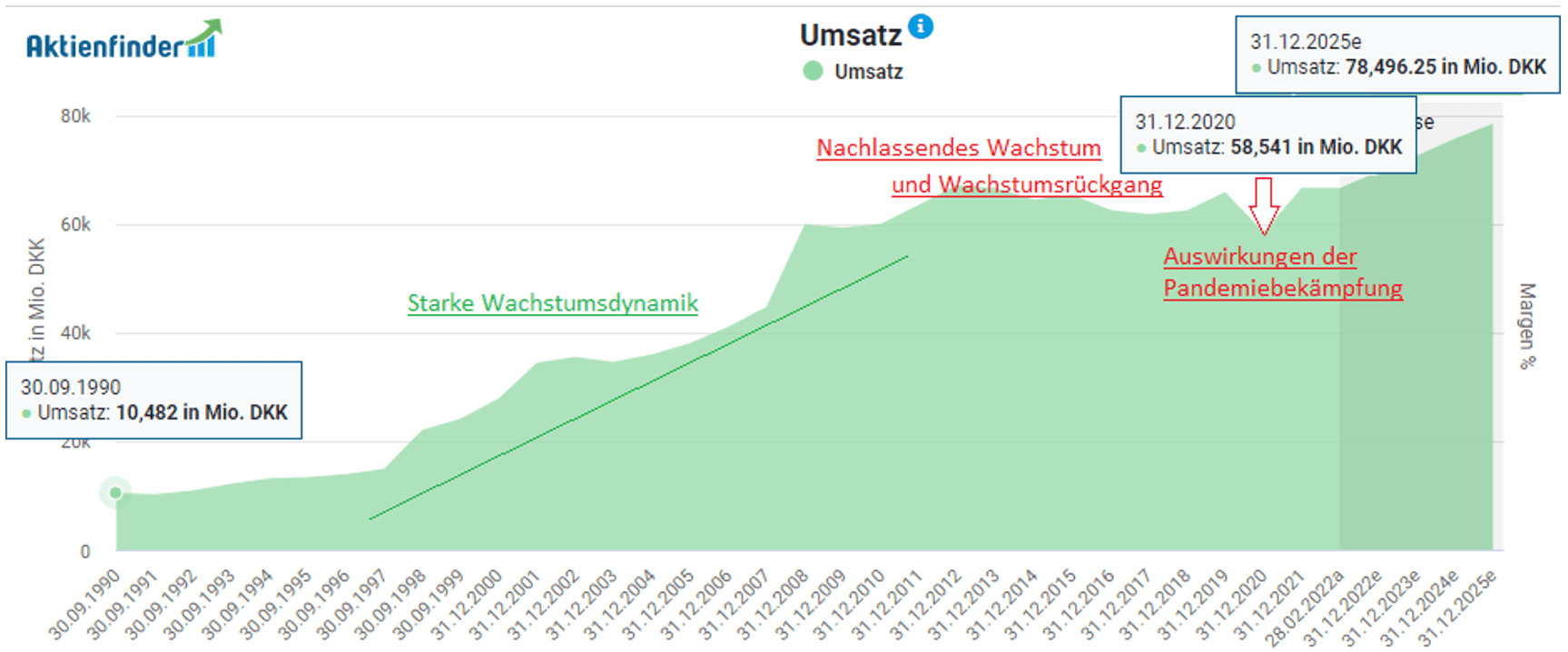

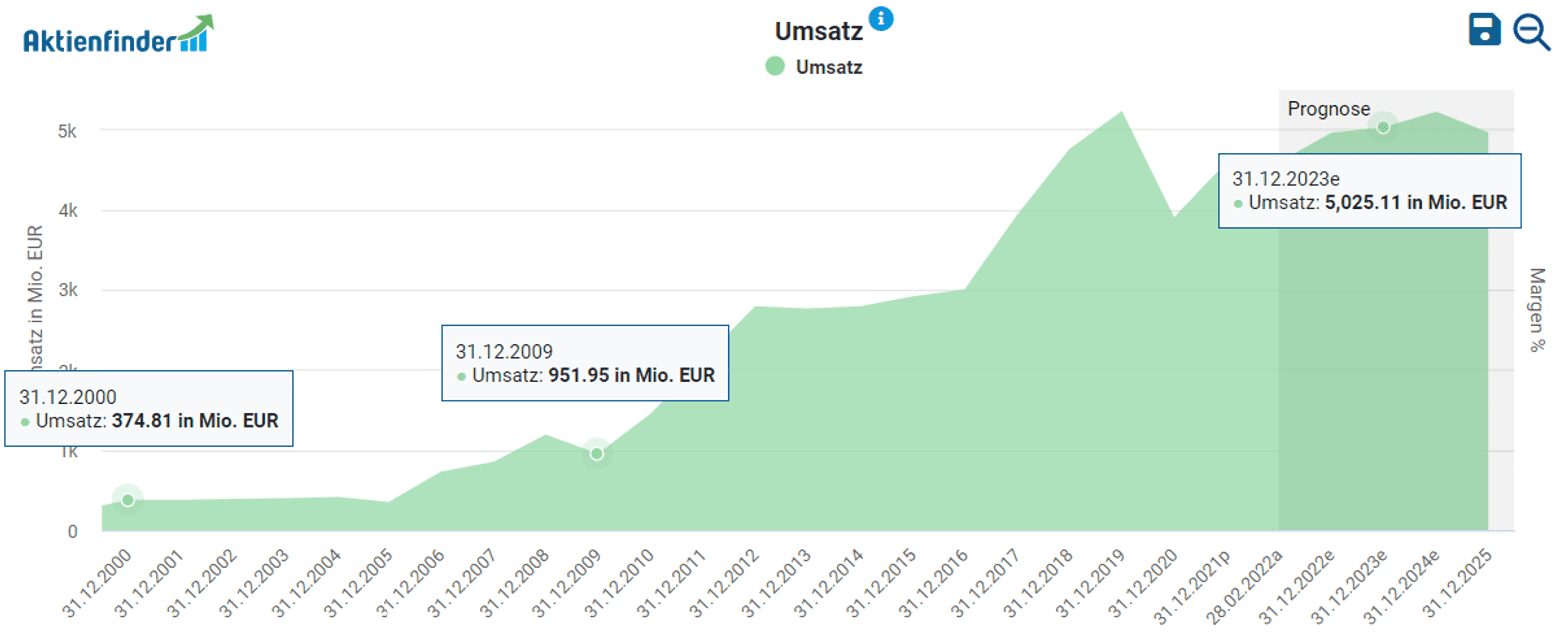

Carlsberg ist ein klassisches Brauereiunternehmen, das Bier, Craft- und Spezielbier sowie alkoholfreies Bier produziert und vermarket. Die seit Mitte der Neunziger bestehende Wachstumsdynamik hat allerdings in den letzten 10 Jahren spürbar an Schwung verloren. Carlsberg kämpft wie die gesamte Branche mit sich verändernden Bedürfnissen der Konsumenten, die lieber zu gesünderen Alternativen oder zu höherwertigen alkoholischen Getränken greifen. Und ganz spurlos ging die Pandemie an Carlsberg dann doch nicht vorbei, wie du an der Delle in der untenstehenden Umsatzentwicklung siehst.

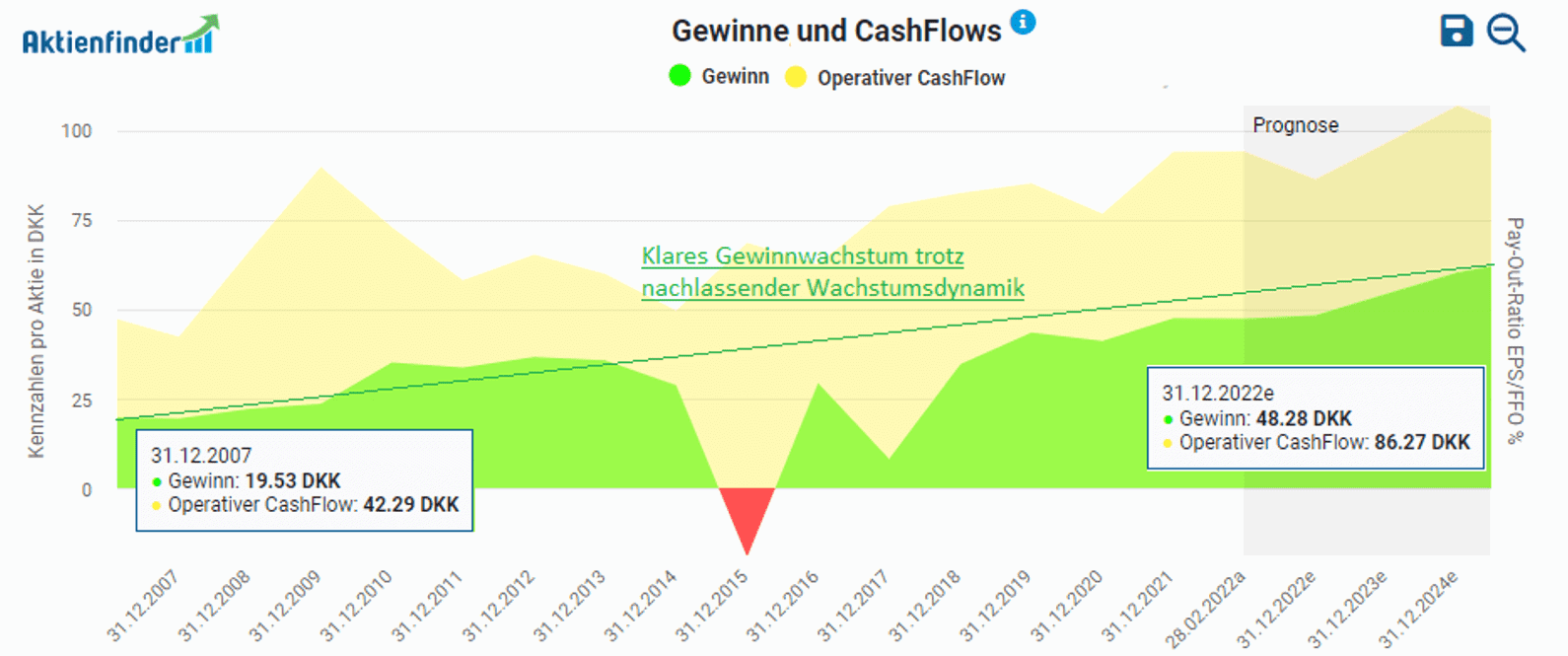

Trotz des schwierigen Umfelds und der nachlassenden Wachstumsdynamik hat es Carlsberg geschafft, den Gewinn pro Aktie zu steigern. Erzielte das Unternehmen 2007 noch einen Gewinn pro Aktie von 19,53 DKK, wird dieser im Geschäftsjahr 2022 vermutlich um 48 DKK liegen. Für ein Unternehmen in einem schwierigen Markt mit schwacher Wachstumsdynamik ist das durchaus eine respektable Leistung.

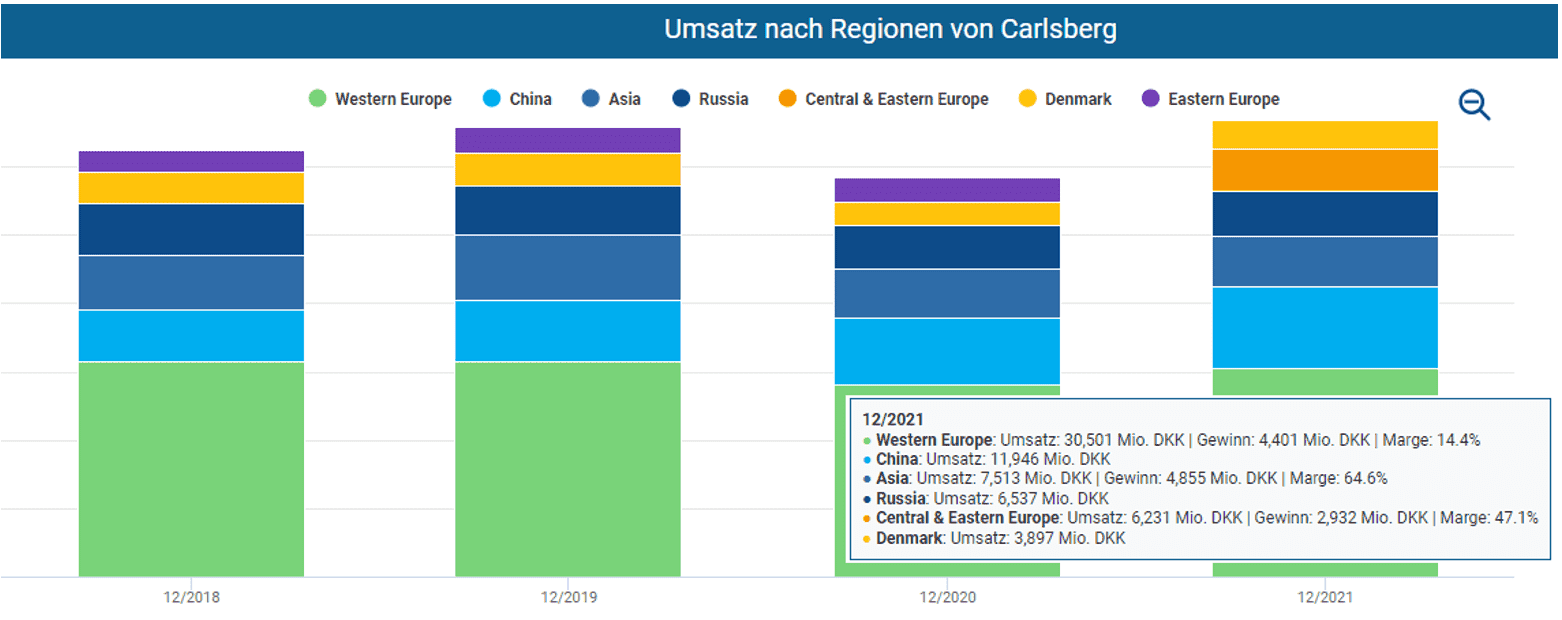

Diese gute Entwicklung haben die Marktteilnehmer goutiert und die Aktie bis zur abrupten Korrektur im Februar 2022 kräftig steigen lassen. Der Grund für den Abverkauf liegt am Ukrainekrieg und den gegen Russland erlassenen Sanktionen, denn Carlsberg erwirtschaftete zuletzt mit 6,5 Milliarden DKK fast 10 Prozent seines Gesamtumsatzes von 66 Milliarden DKK in Russland.

Nach anfänglichen Zögern hat das Management Anfang März beschlossen, Investitionen in Russland sowie Exporte an russische Tochterunternehmen einzustellen. Es ist daher gut möglich, dass ein Großteil der in Russland erzielten Umsätze und Gewinne auf absehbare Zeit wegfallen – ein schwerer Schlag für ein Unternehmen mit einem derart großen russischen Geschäftsanteil. Es ist daher fraglich, inwiefern die Prognosen der Analysten für Umsatz und Gewinn noch haltbar sind. Ich schließe aus, dass die übrigen Regionen plötzlich Wachstumszahlen aufweisen, die den Verlust des Russland-Geschäfts auffangen können. Dafür ist der Bierabsatz zu rückläufig und der Wettbewerb zwischen den Brauereien zu groß. Gerade der letztgenannte Wettbewerbsdruck birgt das Risiko, dass Carlsberg die explodierenden Rohstoffkosten nur schwer an die Verbraucher weitergeben kann, so dass die Marge mittelfristig ebenfalls unter Druck kommen könnte.

Ist die Dividende von Carlsberg sicher?

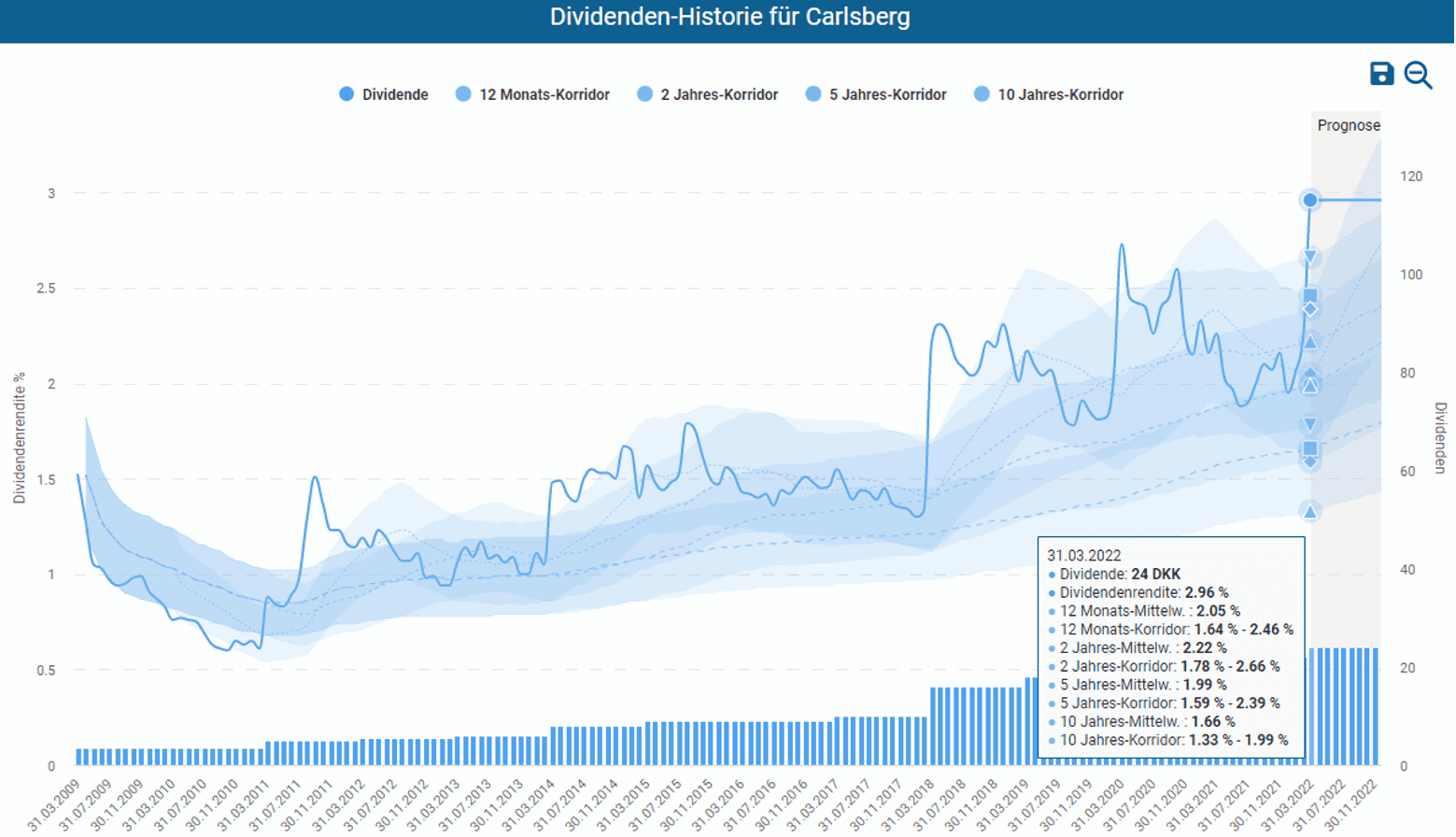

Es liegt die Frage nahe, ob die Dividende von Carlsberg bei einem Wegfall des russischen Geschäfts noch sicher ist. Die Dividendenpolitik des Unternehmens sieht vor, 50 Prozent des bereinigten Vorjahresgewinns auszuschütten. In der Tat hat Carlsberg die jährliche Ausschüttung seit 13 Jahren nicht gesenkt und seit 6 Jahren jährlich gesteigert. Die durchschnittliche Erhöhung der letzten fünf Jahre beträgt dabei sogar beachtlich 23 Prozent. Für das Geschäftsjahr 2021 hat das Unternehmen die Dividende von 22 DKK auf 24 DKKK und damit um immerhin noch 9 Prozent erhöht. Die Zahlung erfolgte allerdings am 17. März, so dass Aktionäre erst im nächsten Jahr wieder in den Genuss einer Carlsberg-Dividende kommen. Ob Aktionäre mit einer weiteren Erhöhung rechnen können, ist jedoch ungewiss. Denn mit einer Ausschüttungsquote von 50 Prozent auf den letztjährigen Gewinn ist Carlsberg bereits an der Obergrenze der eigenen Ausschüttungspolitik angelangt. Eine weitere Anhebung müsste sich also in einer entsprechenden Gewinnentwicklung widerspiegeln. Das ist angesichts der Geschäftsentwicklungen in Russland kein Selbstläufer. Gleichwohl ist die Dividendenrendite selbst bei einer gleichbleidenden Ausschüttung mit fast 3 Prozent historisch hoch.

Ist die Carlsberg Aktie günstig bewertet?

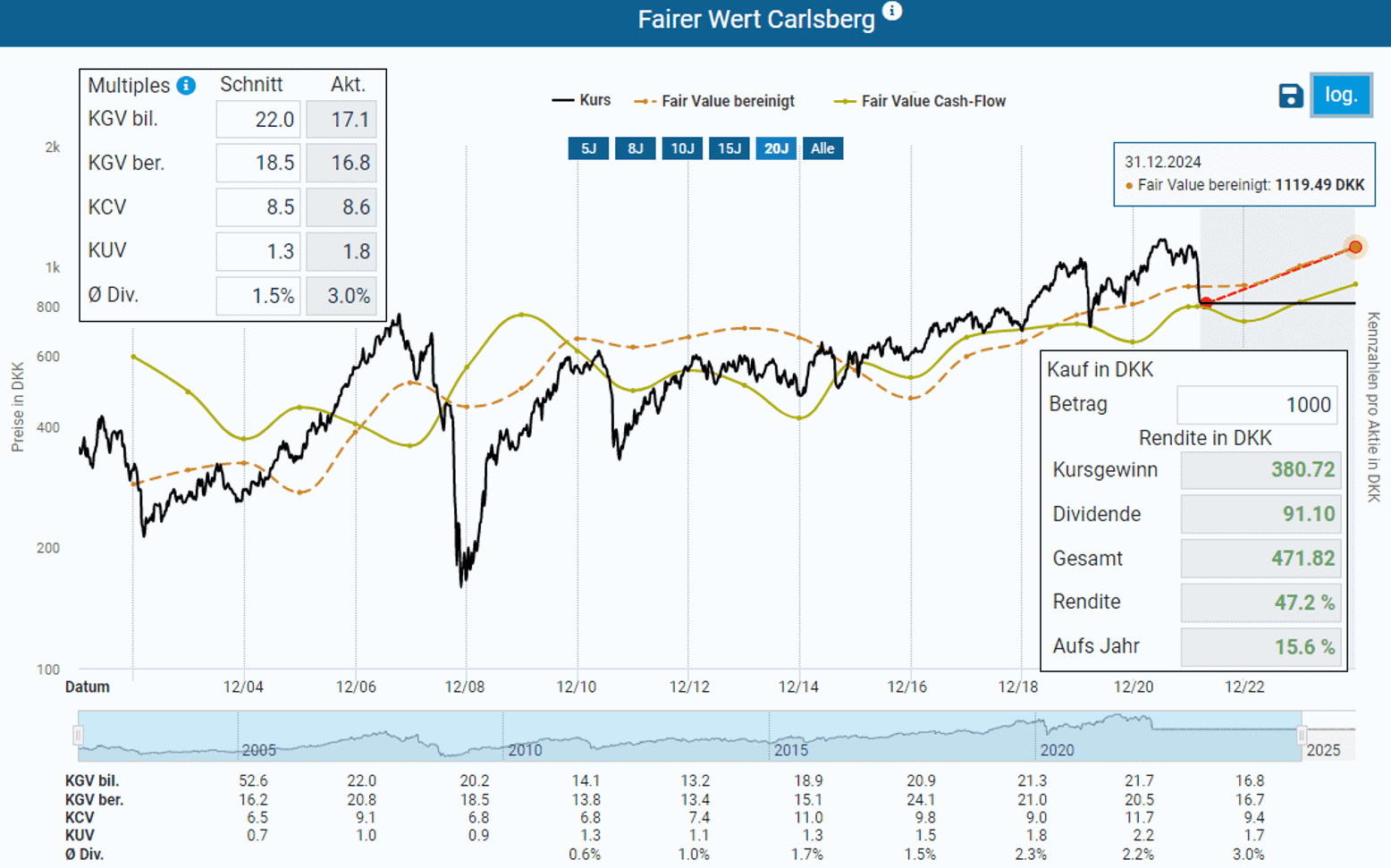

Die Carlsberg Aktie war für ein Konsumgüterunternehmen in den letzten 20 Jahren mit einem durchschnittlichen KGV von 18,5 eher moderat bewertet. Interessant ist, dass Ivestoren in den letzten 10 Jahren trotz der abnehmenden Wachstumsdynamik bereit waren, Preise über dem historischen Bewertungsniveau in Kauf zu nehmen. Aktuell ist die Aktie mit einem bereinigten KGV von 16,8 bewertet. Gemessen an den historischen Multiples und dem bisher erwarteten bereinigten Gewinn für 2024 beträgt das Aufwärtspotential fast 50 Prozent, was inklusive Dividende einer jährlichen Performance von immerhin 15 Prozent entspricht.

Fazit: Ist die Carlsberg Aktie ein Kauf?

Auf dem ersten Blick erscheint die Aktie mit einer historisch hohen Dividendenrendite und einer moderaten Bewertung wie ein Schnäppchen. Interessierte Anleger sollten aber nicht vergessen, dass der Markt aktuell eine Menge Unsicherheit rund um den Krieg in der Ukraine und den Sanktionen gegen Russland einpreist. Das kann eine gute Kaufgelegenheit sein, die konkreten Folgewirkungen auf Umsatz und Gewinn sind allerdings noch nicht absehbar, so dass die Gefahr besteht, in ein fallendes Messer zu greifen. Da Carlsberg daneben in einem eher schwierigen Marktumfeld agiert, ist aus meiner Sicht keine Eile geboten, weshalb die Aktie für mich nur ein Fall für die Watchlist ist.

Rubis – Profiteur des Rohstoffbooms?

Mit einer historischen Dividendenrendite von über 6 Prozent und einem einstelligen bereinigten KGV ist die Aktie des Öl- und Chemielogistikers Rubis SCA auf dem Papier ein absolutes Schnäppchen. Trotzdem war mit ihr in den letzten Jahren kein Blumentopf zu gewinnen. Satte 55 Prozent hat der Kurs seit dem Allzeithoch aus dem Jahr 2018 verloren.

Hat Rubis ein erfolgversprechendes Geschäftsmodell?

Das Geschäftsmodell von Rubis umfasst die Lagerung sowie den Vertrieb von Öl- und Chemieprodukten wie beispielsweise Düngemittel. Der Schwerpunkt des französischen Unternehmens lieg dabei in der Karibik und Afrika. Damit hat das Unternehmen einen sehr großen Fokus auf die Entwicklungsländer. Die schlechte Kursperformance verwundert, denn langfristig verzeichnet Rubis ordentliches Wachstum. Insgesamt stieg der Umsatz seit 2009 von 951 Millionen EUR auf 4,5 Milliarden EUR im Jahr 2021. Für 2023 sagen Analysten einen Umsatz von 5 Milliarden EUR voraus.

Zuletzt hat Rubis eine Mehrheit an dem französischen Energieunternehmen Photosol erlangt. Photosol erzeugt Strom durch Solaranlagen und gehört zu Frankreichs größten unabhängigen Entwicklern erneuerbarer Energien. Mit der Übernahme wird Rubis einen neuen Geschäftsbereich gründen, der sich mit der Entwicklung erneuerbarer Energien befasst. Für den neuen Geschäftsbereich erwartet Rubis im Zeitraum 2022-2025 ein Wachstum von jährlich 40 Prozent. Die Fantasie geht aber noch weiter. Mit der starken Präsenz in Afrika hat das Unternehmen bereits einen Fuß im sonnenreichen Kontinent und kann die Übernahme von Photosol nutzen, um das Geschäft mit der Erzeugung erneuerbaren Energien dort auszubauen (weitere Informationen zur Roadmap finden sich in dieser Präsentation).

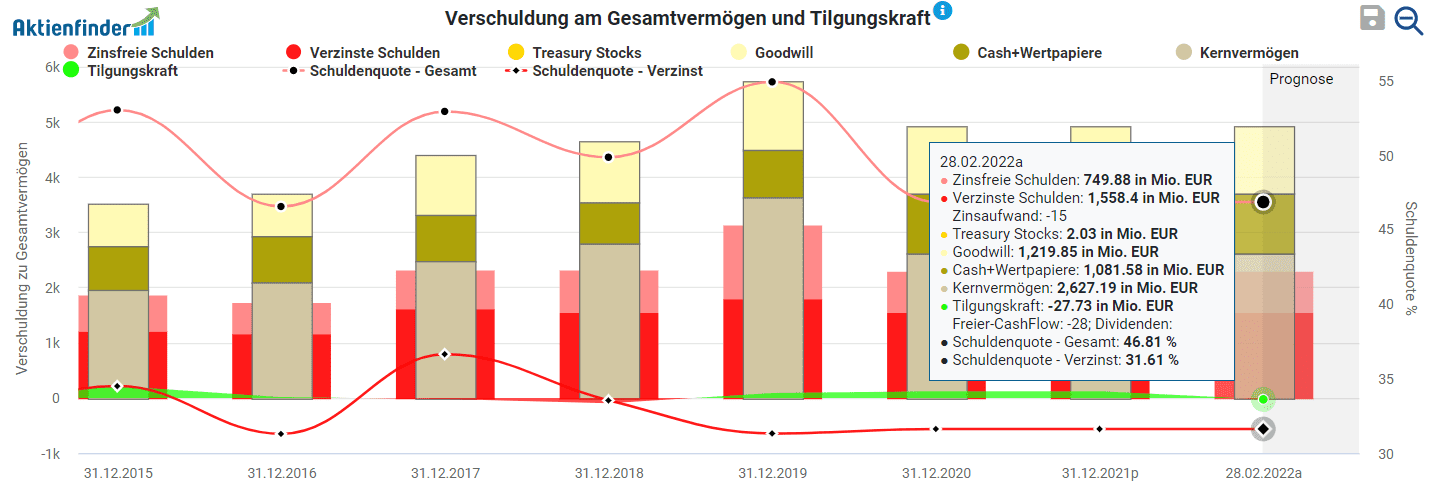

Finanziell kann sich Rubis die 376 Millionen EUR teure Übernahme von Photosol leisten. Die Schuldenquote liegt gemessen an den verzinslichten Schulden zwar über 30 Prozent und damit über der Quote von Shell (22 Prozent), Exxon (9 Prozent) und Chevron (12 Prozent). Bei Rubis gleichen sich die verzinsten Schulden in Höhe von 1,5 Milliarden EUR aber fast mit liquiden Mitteln in Höhe von 1 Milliarde EUR aus, so dass das Unternehmen bilanziell insgesamt gut für die Zukunft gerüstet ist.

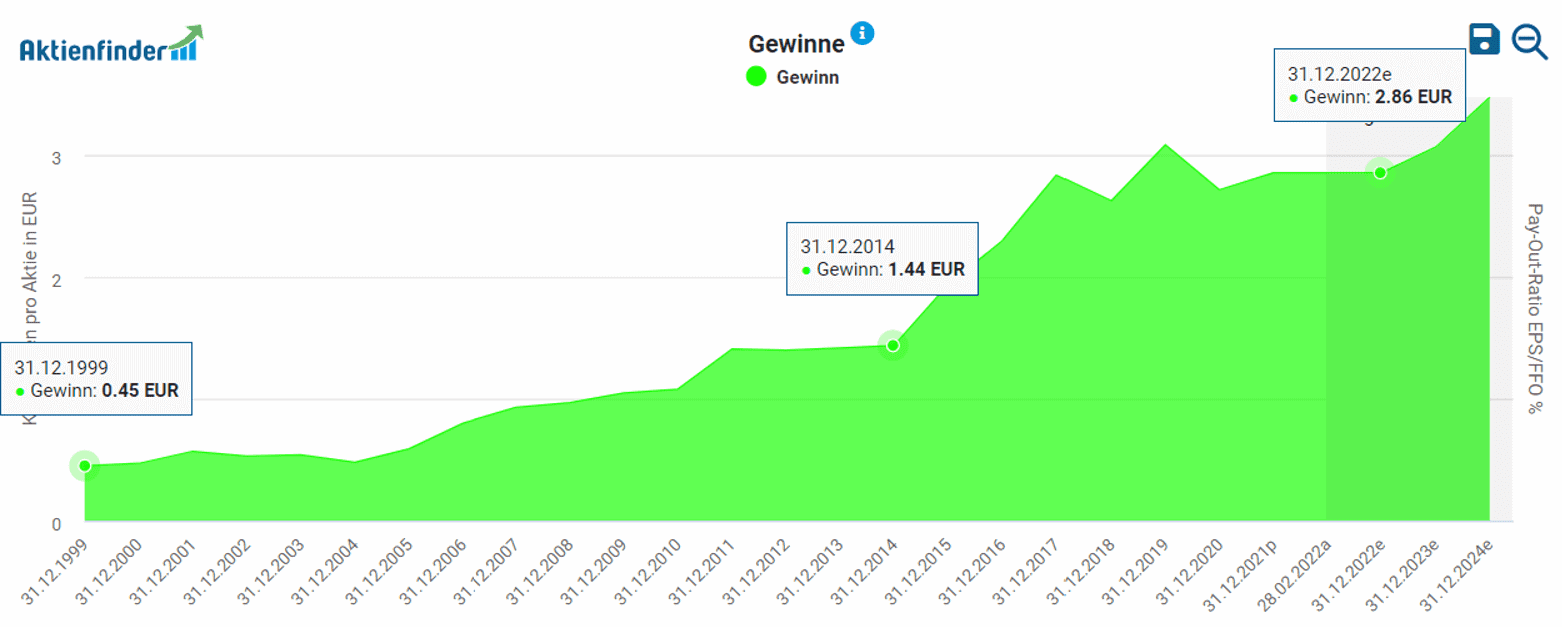

Daneben ist Photosol profitabel. Schon in diesem Geschäftsjahr soll die Transaktion 25 Millionen EUR zum EBITDA (2021: 532 Millionen EUR) beitragen. Für das aktuelle Geschäftsjahr erwarten Analysten insgesamt einen Gewinn von 2,86 EUR pro Aktie, was einer Verdopplung im Vergleich zu 2014 entspricht.

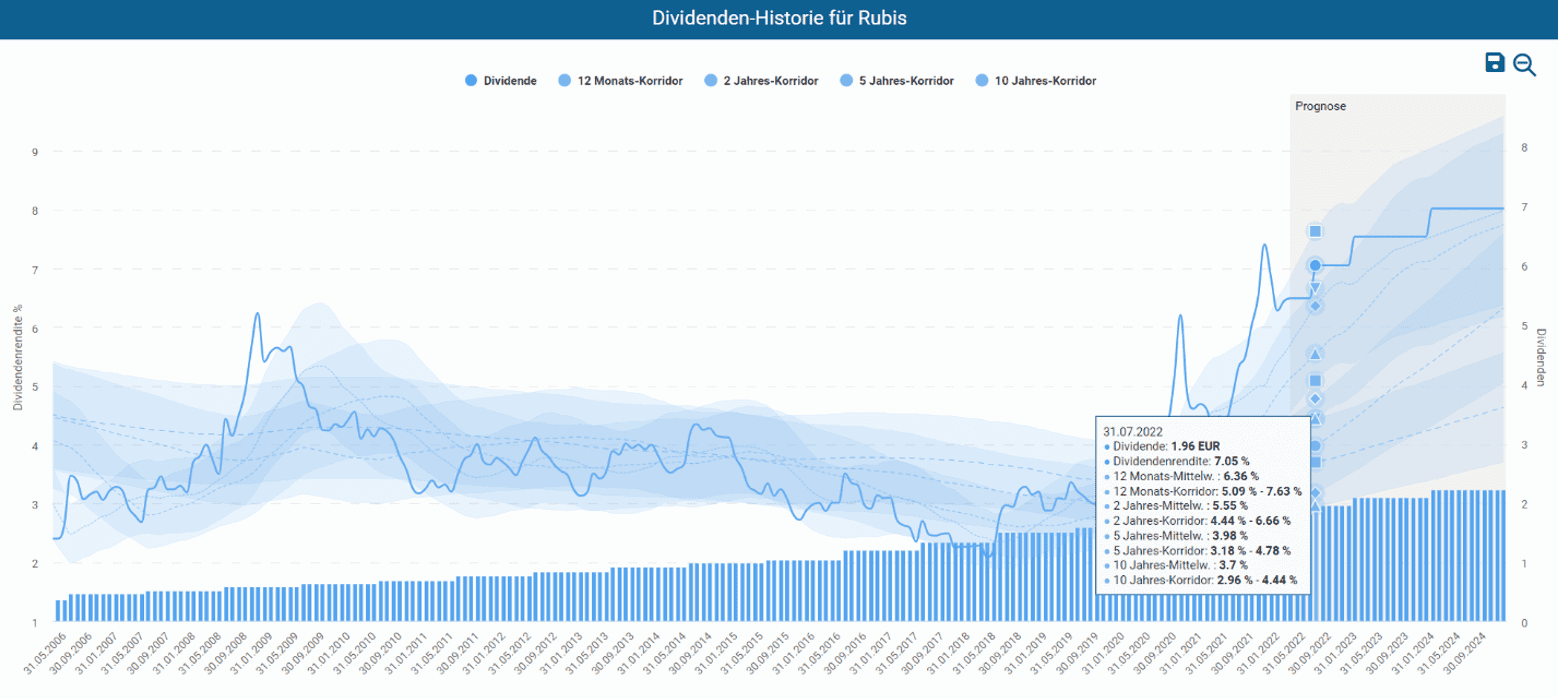

Ist die Dividende von Rubis sicher?

Rubis hat seit 16 Jahren jedes Jahr die Dividende erhöht und sich zu einer aktionärsfreundlichen Ausschüttungspolitik verpflichtet. Jedes Jahr will das Unternehmen circa 60 Prozent des Gewinns pro Aktie an die Aktionäre ausschütten. In Ausnahmejahren ist sich das Unternehmen nicht zu schade, die Quote leicht zu erhöhen (wie 2020 auf 66 Prozent). Für das zurückliegende Geschäftsjahr soll die Dividende 1,96 EUR betragen, was einer Erhöhung um 16 Cent/9 Prozent gegenüber dem Vorjahr entspricht. Die Erhöhung ist überdurchschntlich, denn in den letzten fünf Jahren hat das Management die Dividende im Schnitt um lediglich 7 Prozent erhöht. Zahltag und Ex-Tag der Dividende ist gewöhnlich im Juli, so dass Anleger noch in diesem Jahr die über den historischen Langzeitkorridoren liegende Dividendenrendite von 7 Prozent bekommen.

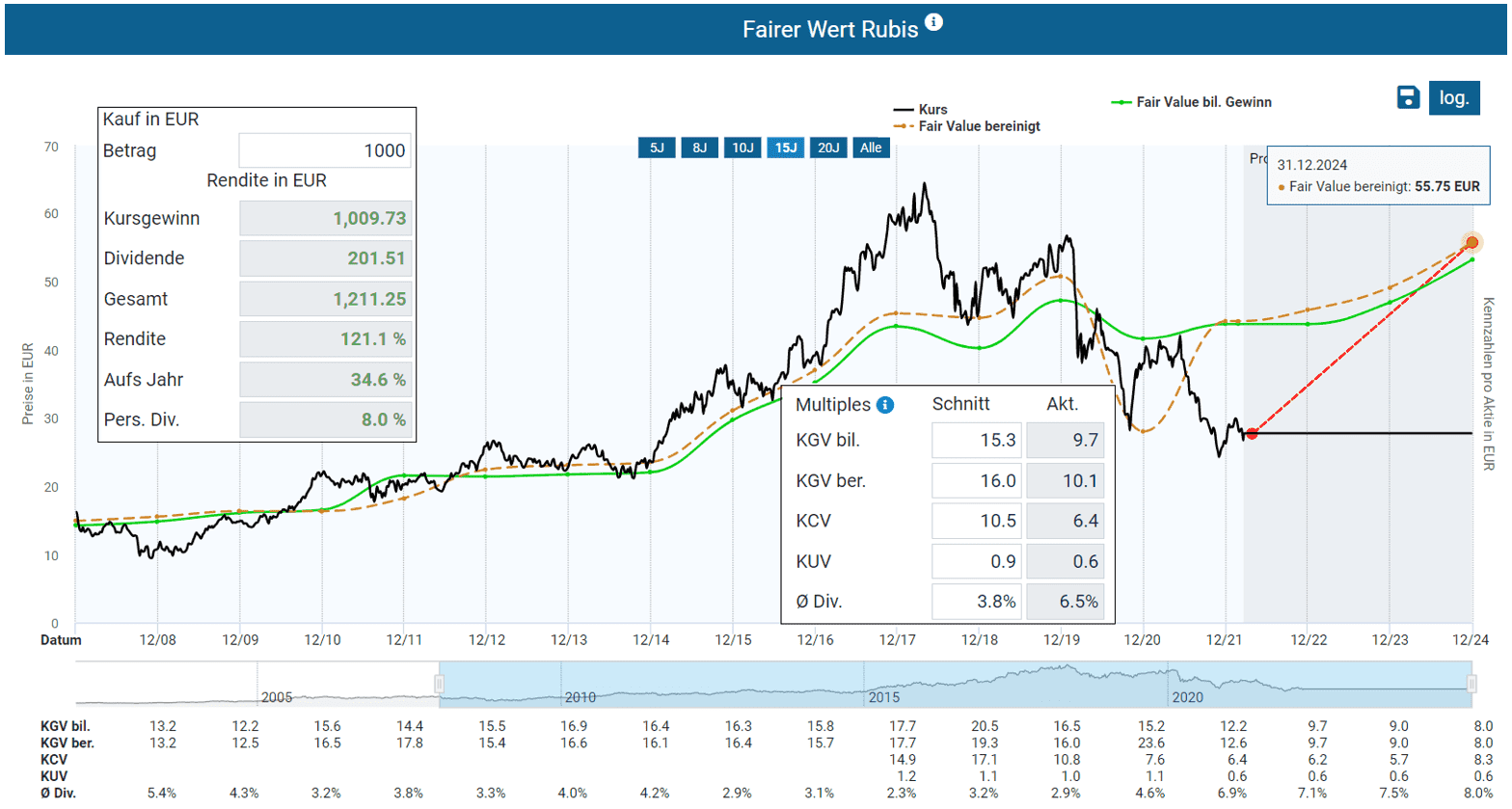

Ist die Rubis Aktie günstig bewertet?

Die Rubis Aktie war mit einem historischen KGV von 16 für ein Energieunternehmen vergleichsweise hoch bewertet und lag über den historischen Multiples von Shell (11), Exxon (KGV 15) und Chevron (13). Mit dem aktuellen bereinigten KGV von 10 notiert Rubis nun aber unter diesem Schnitt und gilt als unterbewertet. Basierend auf den erwarten Gewinn pro Aktie für das Jahr 2024 ergibt sich inklusive Dividende ein beachtliches Aufwärtspotential von 34 Prozent pro Jahr.

Fazit: Ist die Rubis Aktie ein Kauf?

Auf dem derzeitigem Bewertungsniveau erscheint die Rubis Aktie attraktiv. Neben der hohen Dividendenrendite und dem ungewöhnlichen Schwerpunkt des Geschäfts in Entwicklungs- und Schwellenländern ist die Fantasie rund um erneuerbare Energien und deren Möglichkeiten in Afrika verlockend. Gleichwohl hat in den letzten Jahren weder Bewertung noch die hohe Dividende die Aktie davon abgehalten weiterzufallen. Ebenso profitieren Investoren mit einem Investment in einen Emerging Market ETF oder einem (Green) Energie ETF von den gleichen Entwicklungen und bekommen die Diversifikation oben drauf. Kurzum: Die solide, aber nicht überragende Wachstumsstory für die Zukunft reichen mir nicht aus, um bei Rubis eine Einzelwette einzugehen.

Magna International – Ist der Zulieferer ein Kauf?

Einen starken Kursrückgang von fast 40 Prozent verzeichnete auch Magna International. Nach dem Corona-Tief stieg der Aktienkurs zwischenzeitlich von 26 USD auf 100 USD. Mit der jüngsten Korrekutr notiert die Aktie auf einem attraktiven Bewertungsniveau mit einer vergleichsweise hohen Dividende und wird damit für Schnäppchenjäger wieder interessant.

Hat Magna International ein erfolgversprechendes Geschäftsmodell?

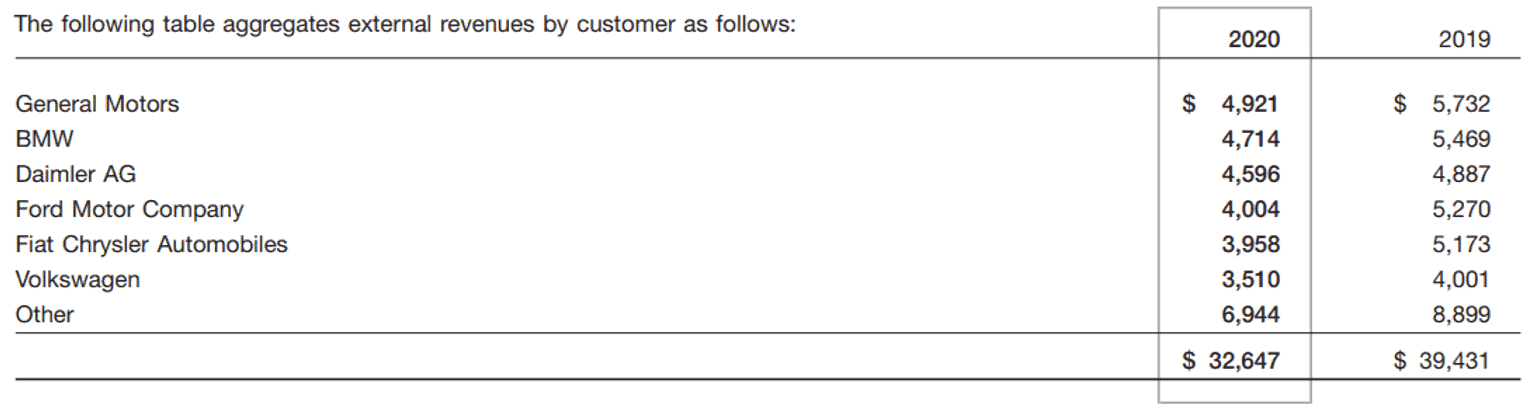

Als Autozulieferer verkauft Magna International Karosserie-, Fahrwerkssystems, Antriebsstränge, Elektroniksysteme und andere Autoteile wie Spiegel und Beleuchtung (einen Überblick über die einzelnen Unternehmensgruppen findest du hier). Der wesentliche Teil des Umsatzes fiel im Jahr 2020 auf folgende 6 Fahrzeughersteller.

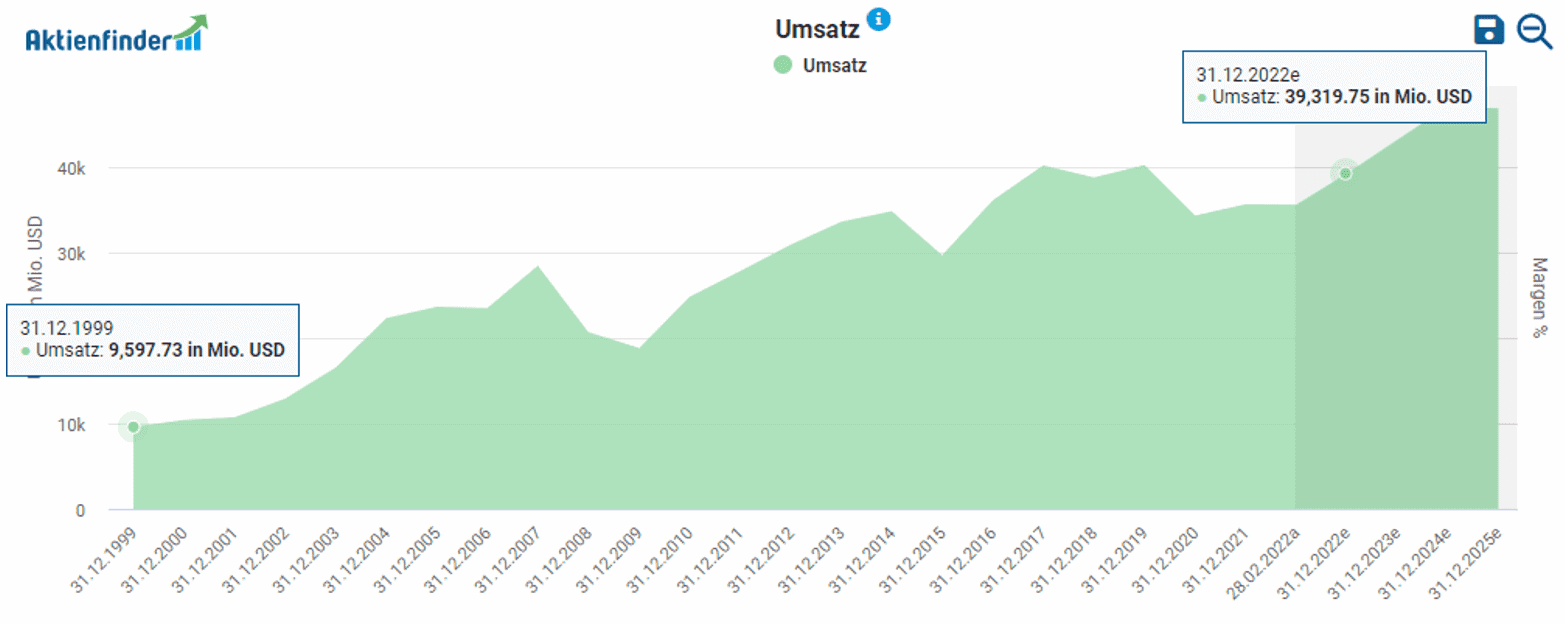

Positiv zu erwähnen ist die geringe Bedeutung der Antriebsart. Viele traditionelle Autozulieferer haben mit der Elektromobilität Probleme, da der Elektroantrieb weniger Einzelteile benötigt als der klassische Verbrennermotor. Langfristig betrachtet ist die Wachstumsstory des Unternehmens intakt. So wuchs der Umsatz von 10 Milliarden USD im Jahr 1999 auf 35 Milliarden USD in 2022. Anhand der Dellen in der Umsatzentwicklung lässt sich allerdings die zyklische Natur des Geschäfts nachvollziehen. Anleger müssen daher mit konjunkturzyklischen Umsatzrückgängen in wirtschaftlichen Krisenzeiten wie in 2008 und 2009 oder 2020 und 2021 rechnen. Für 2022 sind Analysten jedoch optimistisch, dass Magna International wieder zu den Vor-Corona-Umsatzzahlen aufschließen kann.

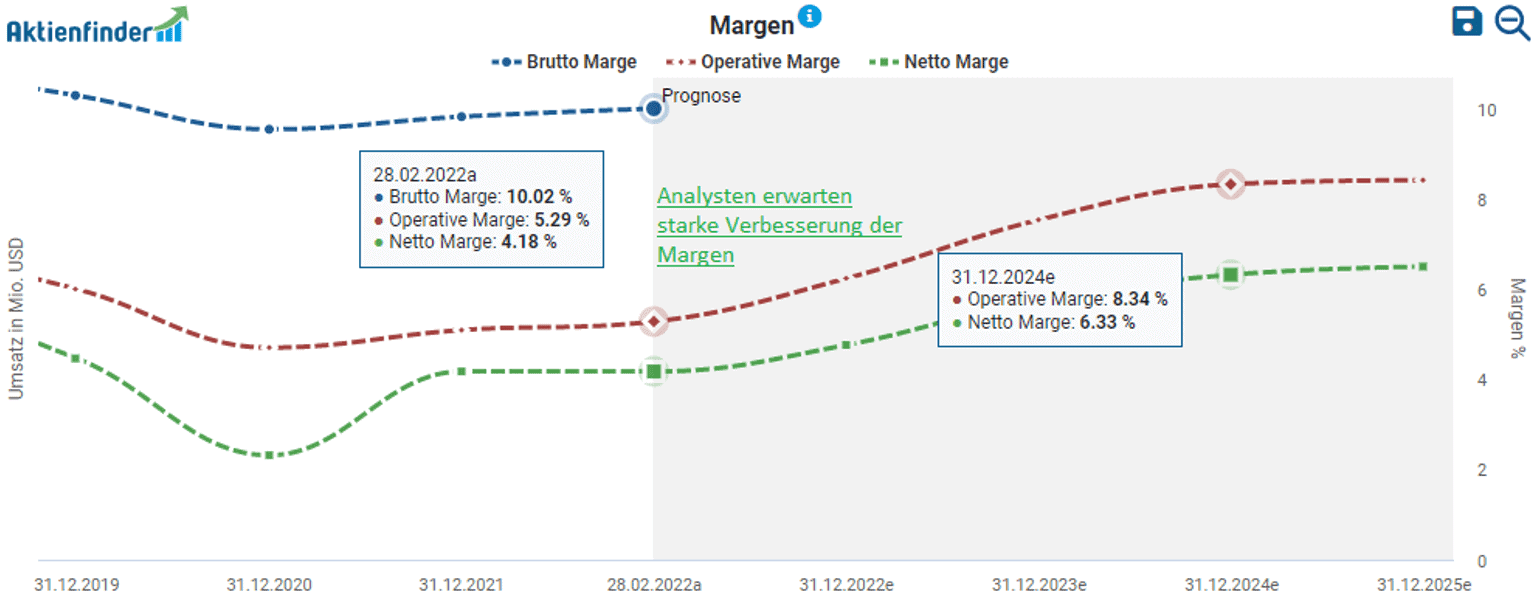

Branchentypisch sind die Margen von Magna International eher niedrig. Imerhin erwarten Analysten für die operative Marge und die Netto Marge eine signifikante Verbesserung in den kommenden Jahren. So soll die operative Marge von derzeit 5,3 Prozent auf 8,3 Prozent ansteigen.

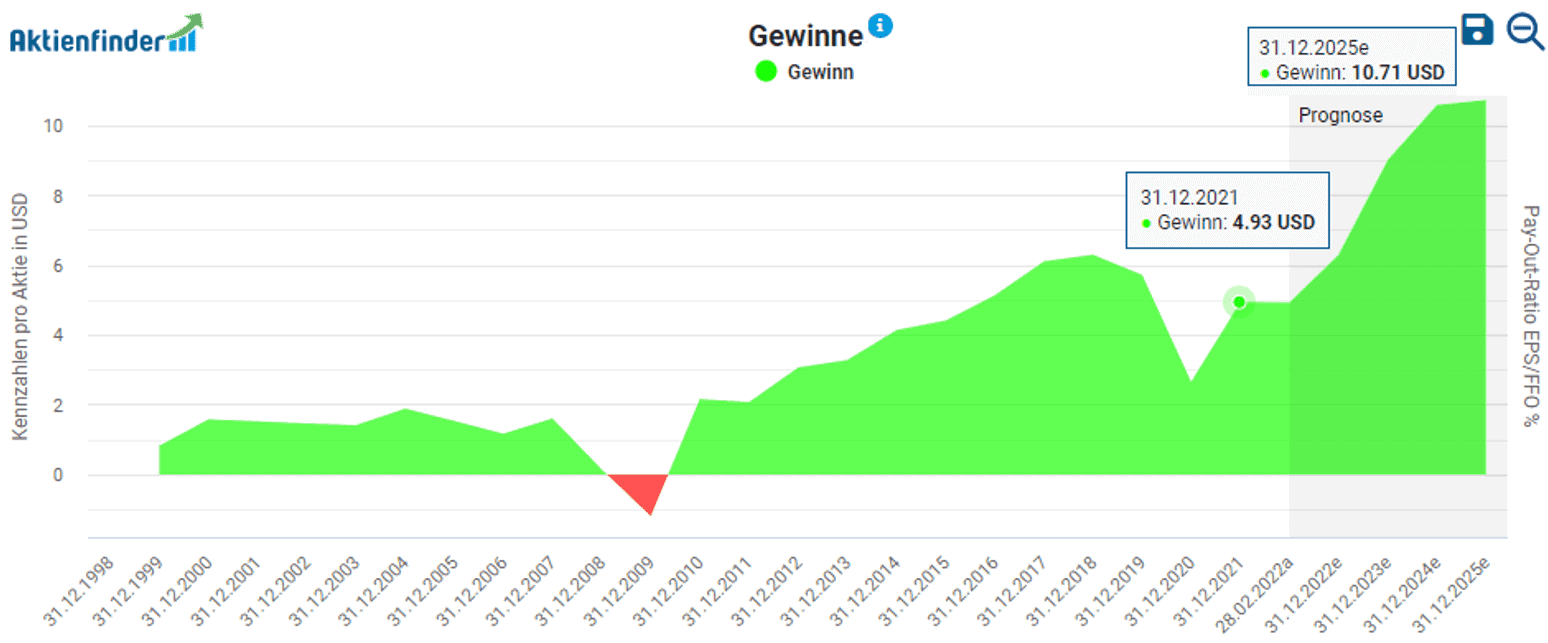

Entsprechend der Margen sollen sich die Gewinne pro Aktie entwickeln. Das ist besonders für Dividendenjäger interessant, da sich die Ausschüttungen letztendlich aus dem Profit des Unternehmens speisen. Bei Magna International soll sich der Gewinn pro Aktie bis 2025 laut Analysten gegenüber dem letzten Geschäftsjahr sogar mehr als verdoppeln.

Die Frage ist jedoch, ob diese Erwartungen realistisch sind. Zumindest hat Magna International keine Fabriken in der Ukraine. 2020 hat Magna International daneben bei einem Gesamtumsatz von 32 Milliarden USD nur 256 Millionen USD in Russland erwirtschaftet. Der Rückzug aus dem russischen Markt und der Krieg in der Ukraine werden das Unternehmen daher weniger direkt treffen als beispielsweise Carlsberg. Anleger sollten trotzdem bedenken, dass Lieferengpässe in vielen Bereichen der Automobilindustrie bestehen. Wenn Produktionsbänder still stehen, weil Chips oder Kabelbäume aus der Ukraine fehlen, dann sinkt automatisch die Nachfrage nach Karroserie- und anderen Autoteilen. Es ist daher nicht auszuschließen, dass Magna International die hohen Erwartungen der Analysten nicht gerecht wird und der Markt diese Entwicklung bereits einpreist.

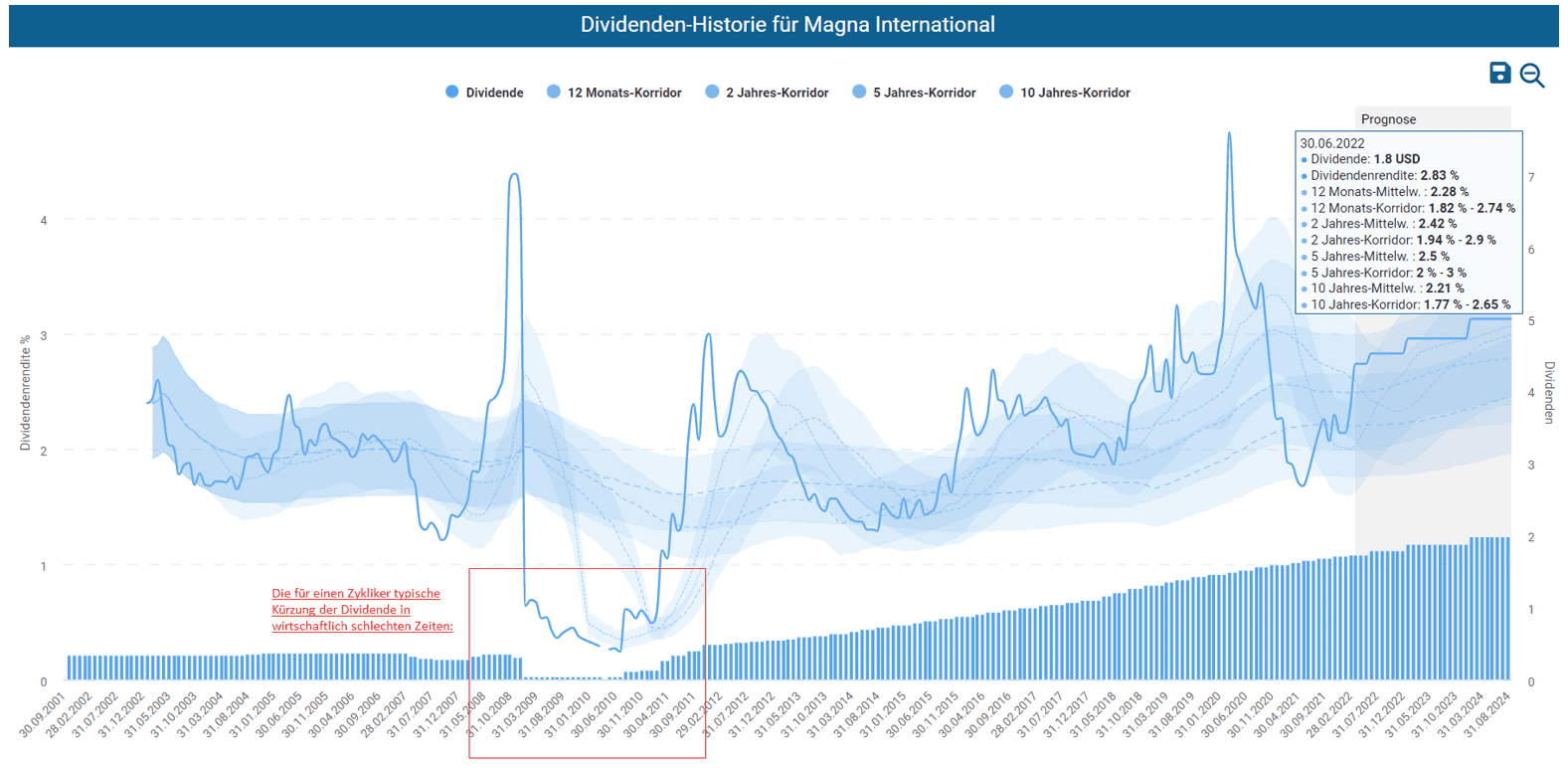

Ist die Dividende von Magna International sicher?

Magna International hat seit immerhin 12 Jahren die vierteljährlichen Ausschüttungen jedes Jahr gesteigert. Das durchschnittliche Wachstum der Dividende lag gemessen an den letzten fünf Jahren bei soliden 11,6 Prozent. Zuletzt hat das Unternehmen die Quartalsdividende von 0,43 USD auf 0,45 USD angehoben, was einer Erhöhung von 4,7 Prozent entspricht und dementsprechend unter dem mehrjährigen Durchschnitt liegt. Mit dem jüngsten Kursrückgang liegt die Dividendenrendite bei 2,7 Prozent und oberhalb der langjährigen Durchschnittskorridore.

Anleger sollten aber immer die zyklische Natur des Geschäfts berücksichtigen. Kürzungen oder Streichungen der Dividende sind in Krisenzeiten bei Magna International durchaus möglich. Unmittelbare Anzeichen für eine solche Kürzung gibt es aktuell glücklicherweise nicht. Die derzeitige Ausschüttungsquoten von 35 Prozent auf den Gewinn und 45 Prozent auf den Free Cash Flow lassen sogar Raum für zukünftige Erhöhungen.

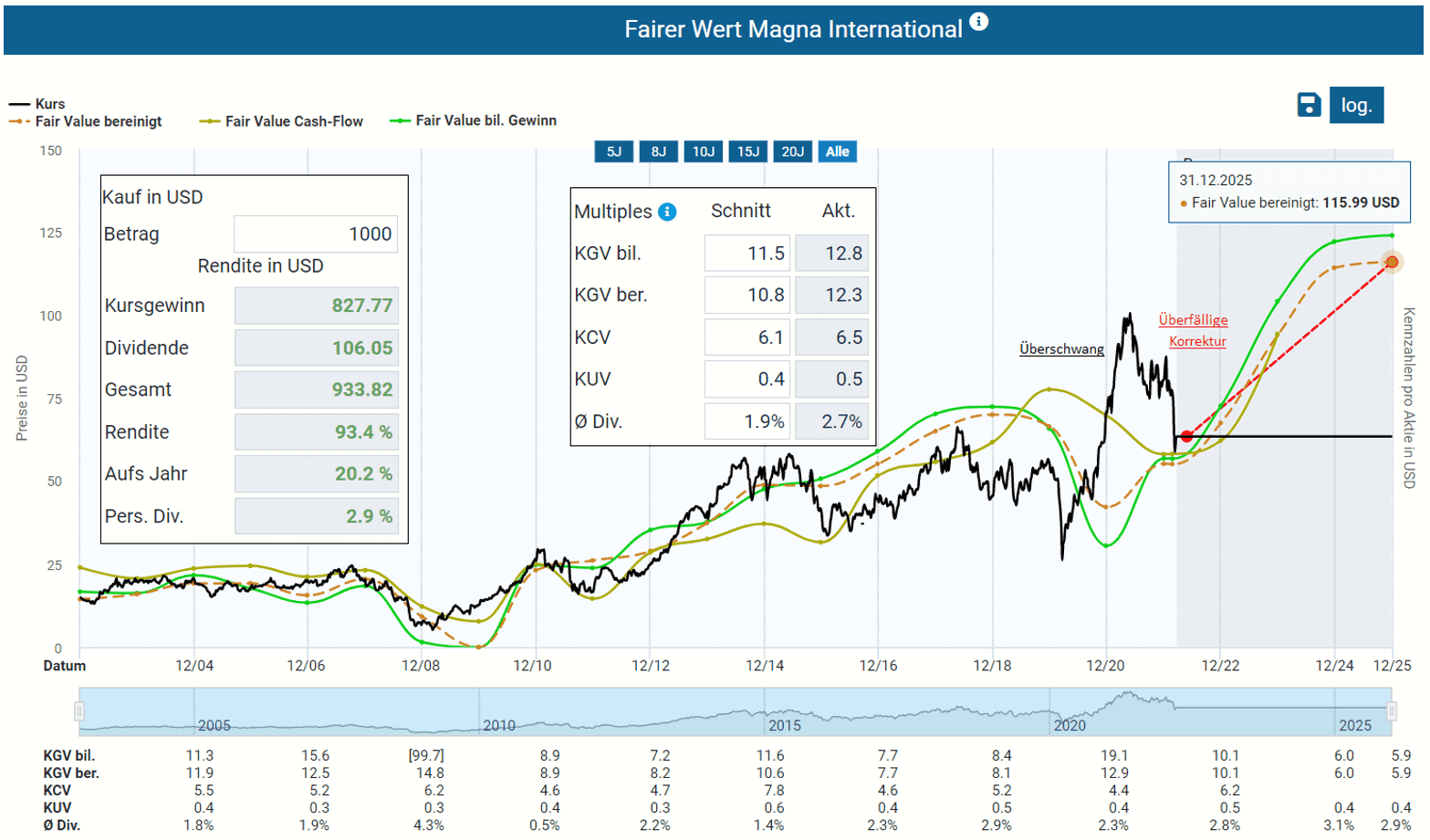

Ist die Magna International Aktie günstig bewertet?

Der Kurssturz der Magan International Aktie war aus charttechnischer Sicht überfällig und hat die Aktie wieder in die Nähe ihrer historischen Durchschnittsbewertung gebracht. Mit einem bereinigten KGV von 12,3 ist die Aktie nun nicht mehr zu teuer. Gemessen an den historischen Multiples und dem erwarteten bereinigten Gewinn für 2025 beträgt das Aufwärtspotential fast 100 Prozent(!), was inklusive Dividende einer jährlichen Performance von mehr als 20 Prozent entspricht.

Fazit: Ist die Magna International Aktie ein Kauf?

Magna Intenrational ist ein interessantes Unternehmen, dessen Aktie nun wieder in einem fairen Bereich notiert. Erfüllen sich die Erwartungen der Analysten, ist vor allem das kurzfristig Aufwärtspotential der Aktie interessant. Umgekehrt bleibt das Unternehmen ein Zykliker das in der Finanzkrise die Dividende gekürzt hat. Um mich von einem Einstieg zu überzeugen, fehlt mir insgesamt trotz eines leichten Dividendenrabatts momentan noch das Alleinstellungsmerkmal der Aktie.

Fazit: Nicht jede Dividenden-Aktie mit Rabatt ist auch ein Kauf

Im März gibt es wieder die ein oder andere Dividenden-Aktie mit einem Rabatt. Von den drei hier besprochenen Werten überzeugen am ehesten Rubis und Magna International. Beide Aktien taugen für mutige Anleger als Einzelwetten auf unterschiedliche Szenarien (Ausbau der erneuerbaren Energien bei Rubis und Gewinnexplosion bei Magna International) mit relativ sicheren Dividenden. Als Pflichtkauf sehe ich jedoch keine der Aktien, da mir als Langfristinvestor die Alleinstellungsmerkmale fehlen. Falls dir ebenfalls keine dieser Aktien zusagt oder du noch weitere solide Dividenden-Zahler sucht, bieten wir dir im beliebtesten Aktienfinder Deutschlands eine Vielzahl weiterer Qualitätsaktien mit dynamischen Gewinnwachstum an, in die du investieren kannst.

Eine Antwort

DIe Gretchenfrage für jeden Dividenden-Investor lautet natürlich: „Wie hältst Du es mit der Quellensteuer?“. Die drei vorgestellten Aktien kommen (zufällig?) aus Ländern, die in dieser Hinsicht Ärger bereiten. Einen Artikel über Lösungsmöglichkeiten fände ich da sehr nützlich!