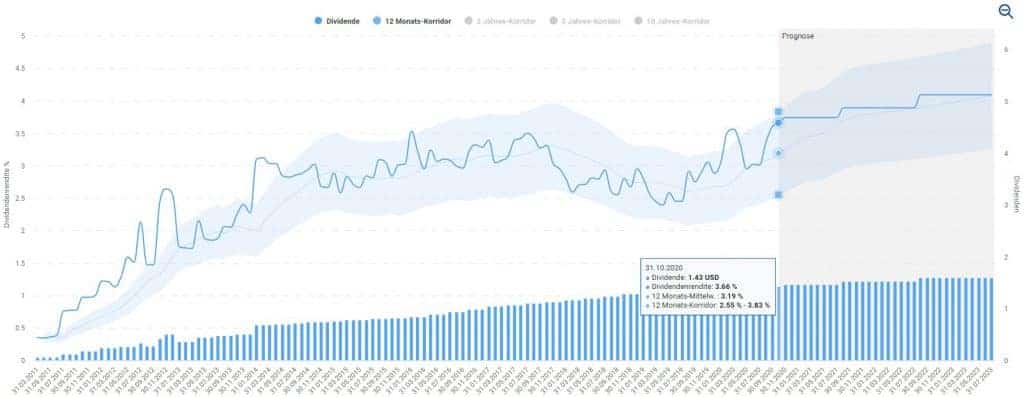

Auf der anderen Seite hat der Kurssturz die Dividendenrendite auf attraktive 3,3 Prozent nahe Allzeithoch getrieben. Update: Stand Oktober 2020 liegt die Dividendenrendite sogar bei knapp 3,7 Prozent! Wie die schwachen Zahlen zu erklären sind und ob die Cisco Aktie ein Schnäppchen ist, erfährst du in diese Aktienanalyse. Außerdem ist Cisco eine der 20 Aktien, die wir monatlich im Starterdepot besparen. Sollte unser Urteil negativ ausfallen, steht die Aktie zur Disposition.

Das Geschäftsmodell: So verdient Cisco Geld

Cisco zählt zu den Dinosauriern des Internets. Seine Router und Switches sorgen seit Jahrzehnten dafür, dass der Datenfluss von A nach B funktioniert. Entsprechend zählt Internet-Hardware zum Kerngeschäft von Cisco. Spätestens mit der im Jahr 2017 eingeleiteten Strategie des „Intent-based Networking“ begann sich das jedoch zu wandeln. Das Intent-based Networking versucht der zunehmenden Komplexität der Konfiguration der Netzwerklandschaft Herr zu werden. Um diese Herausforderung zu meistern, vereinfacht Cisco die Konfiguration mit einer Software. Anstatt direkt, sehr technisch und spezifisch, die Netzwerklandschaft zu konfigurieren, wird der Software sehr viel allgemeiner und zugleich einfacher gesagt, wie das Netzwerk auszusehen hat. Die Software kümmert sich im Anschluss um die tatsächliche Konfiguration. Auch betriebswirtschaftlich macht das „Intent-based Networking“ für Cisco Sinn. Denn Software skaliert im Vergleich zu Hardware besser, erzielt höhere Margen und kann leichter über Abo-Modelle für planbare Umsätze sorgen.

| Cisco Aktie | |

| Logo |

|

| Land | USA |

| Branche | Hardware |

| Isin | US17275R1023 |

| Marktkapitalisierung | 152,4 Milliarden € |

| Dividendenrendite | 3,7% |

| Stabilität Dividende | 0,91 von max. 1.0 |

| Stabilität Gewinn | 0,97 von max. 1.0 |

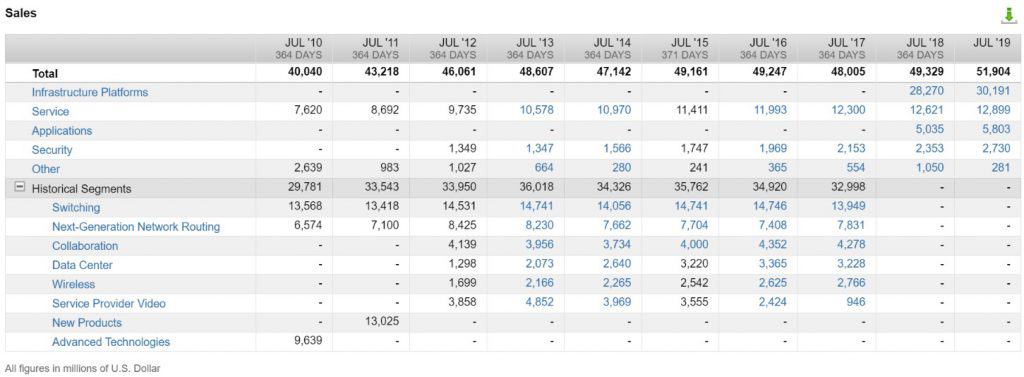

Was vielversprechend klingt, scheint sich aktuell jedoch nicht auszuzahlen. Warum die Umsätze nach einer zögerlichen Erholung einbrechen, wird klarer, wenn wir uns die einzelnen Segmente von Cisco anschauen.

Infrastructure Platforms

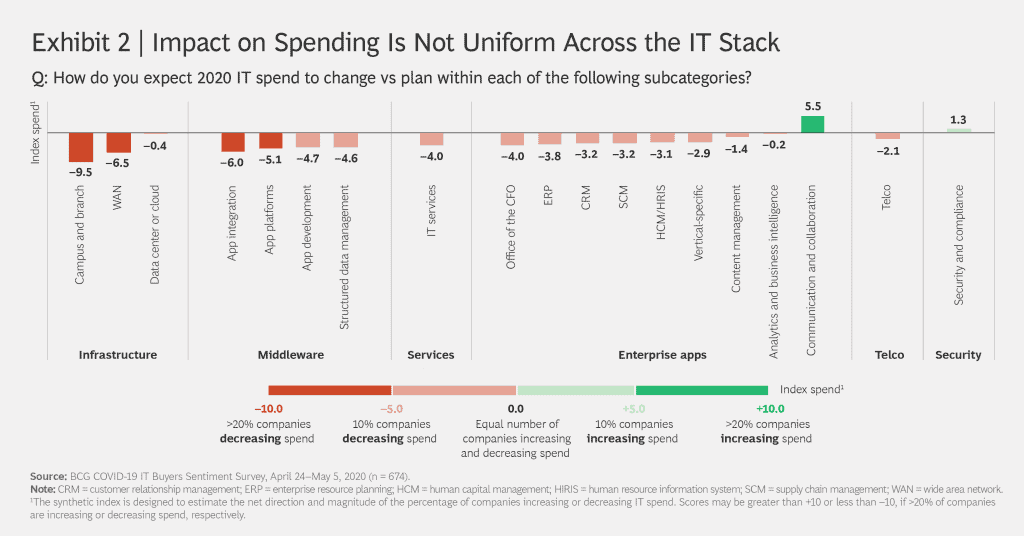

Dieses Segment ist für knapp 60 Prozent des Konzernumsatzes verantwortlich und beinhaltet die klassische Internet-Hardware wie Router und Switches, aber auch die sogenannten „data center products“, die für den Betrieb eines Rechenzentrums benötigt werden. Hierunter fällt sowohl die Server-Hardware wie Speicher, Kühlsystems, etc. als auch Software, beispielsweise für Firewalls. Im letzten Quartal brach der Umsatz in diesem Segment um 16 Prozent (!) ein. Ich vermute, dass viele Unternehmen aufgrund der sich rasch verschlechternden Auftragslage nicht unbedingt notwendige Investitionen verschoben haben. Diese Vermutung wird von einer im Juni veröffentlichten Studie der Boston Consulting Group untermauert, in der die IT-Budgets von knapp 700 Unternehmen als Reaktion auf die Corona-Krise untersucht wurden. So haben 54 Prozent der Unternehmen die Anschaffung neuer Hardware verschoben und wurden dabei insbesondere Infrastruktur-Ausgaben gekürzt.

Applications

Mit „data center products” sind die Server mitsamt Kernfunktionalität gemeint. Damit der Kunde tatsächlich mit den Servern arbeiten kann, braucht er zusätzliche Hard- und Software. Diese wird im Segment Applications vertrieben, dass rund 11 Prozent des Gesamtumsatzes ausmacht. Eines der bekanntesten Softwareprodukte in diesem Segment ist die Kommunikations-Software WebEx, deren Umsatz zweistellig zulegte („strong double digit growth“ – siehe Q4 Prepared Remarks, s. 7). In Summe ging der Umsatz in diesem Segment jedoch ebenfalls um deutliche 9 Prozent zurück. Aus meiner Sicht kein Wunder. Denn wenn weniger Server-Infrastruktur gekauft wird, werden auch weniger Zusatzleistungen nachgefragt.

Services

Software installiert sich weder von allein noch können die Mitarbeiter einfach so damit umgehen. Und auch die Konfiguration von Servern oder einer Netzwerk-Topografie ist nicht selbsterklärend. Hier unterstützt Cisco die Kundschaft mit hauseigenen Experten und rechnete hierfür genauso viel ab wie im Vorjahresquartal. Ein Viertel vom Umsatz des Unternehmens kam so zustande.

Security

Im Segment (Daten-)Sicherheit ging der Umsatz um 10 Prozent nach oben. Es ist erfreulich, dass sich dieses Segment dem Corona-bedingten Abwärtstrend entziehen konnte, zumal Sicherheit ein grundlegendes Thema ist, dass weiteres Wachstum und durch den hohen Anteil an Softwarelösungen stabile Umsätze und hohe Margen verspricht. Das Segment Security ist für 5 Prozent des Konzernumsatzes gut.

Die knapp 10 Prozent Umsatzrückgang auf Konzernebene sind aus meiner Sicht hauptsächlich zurückgestellten Investitionen bei Server-Infrastruktur zuzuschreiben, die auf benachbarte Segmente ausstrahlen. Laut CEO Chuck Robins belastet zudem der anhaltende Handelsstreit mit China schon seit einem guten Jahr das Geschäft.

Ist Cisco ein Dino?

Nach der Veröffentlichung der letzten Quartalszahlen wird in der Aktienfinder-Community auf Facebook über Cisco diskutiert, wobei sich auch sehr kritisch über das Urgestein des Internets geäußert wurde. Hier stellvertretend einige der kritischen Aussagen:

Cisco ist ein Dino, genauso wie IBM oder Intel.

Cisco wirkt meiner Meinung nach 0 innovativ und weiß nach meinem Verständnis wenig mit sich und seiner Zukunft anzufangen.

CSCO ist in meinen Augen auf dem besten Weg sich zu einer zweiten IBM zu entwickeln.

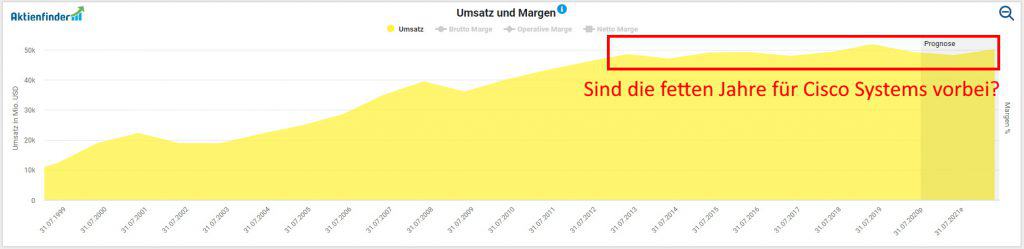

Tatsächlich scheint die Umsatzentwicklung von Cisco seit dem Jahr 2014 für Stagnation zu stehen:

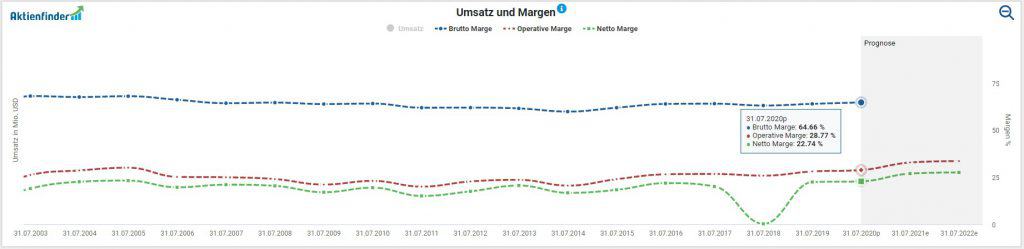

Doch der Schein trügt. Tatsächlich trägt die 2017 eingeleitete Neuausrichtung auf das „Intent-based networkings“ Früchte. So stiegen die Umsätze von 2017 bis 2019 um gut 8 Prozent und die operativen Margen um knapp 1,5 Prozent, wobei die Margen von Cisco allgemein sehr stabil verlaufen und sich mit aktuell knapp 29 Prozent nahe am Allzeithoch bewegen:

Im Rahmen der Neuausrichtung gelang es zudem, den Anteil an Software am Gesamtumsatz auf die im Jahr 2017 angestrebten 30 Prozent zu heben:

We set a goal of 30% of our revenue to come from software, and while we achieved 29% in fiscal year '20, we did achieve 31% in Q4

Quelle: Prepared Remarks zum Quartalsbericht Q4 2020, S. 2

Die aus meiner Sicht gelungene Neuausrichtung der Unternehmensstrategie spricht eher für als gegen Cisco. Dass die Umsätze nach dem Anstieg von 48,0 auf 51,9 zuletzt wieder auf 49,3 Milliarden USD gefallen sind, sind der Corona-Krise sowie in geringerem Maße dem andauernden Handelsstreit zwischen den USA und China zuzuschreiben.

Die Cisco Analyse gibt es auch als Video:

Ist die Cisco Dividende sicher?

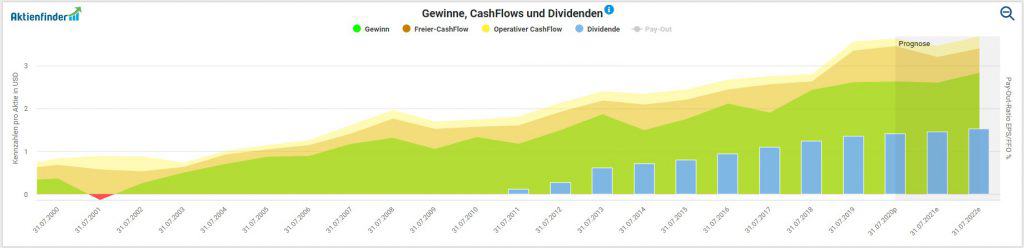

Den seit 2014 im Großen und Ganzen stagnierenden Umsätzen zum Trotz steigerte Cisco weiterhin Gewinn, Cash-Flow und Dividende pro Aktie.

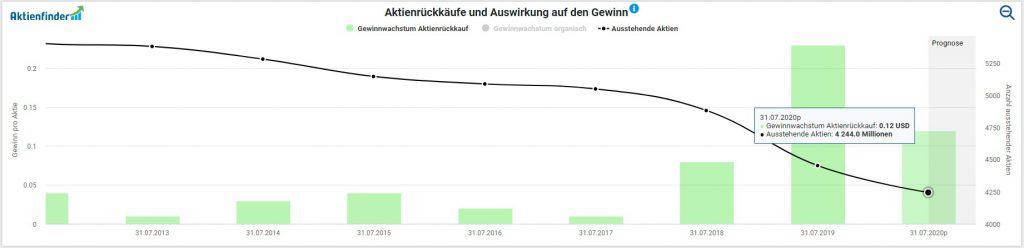

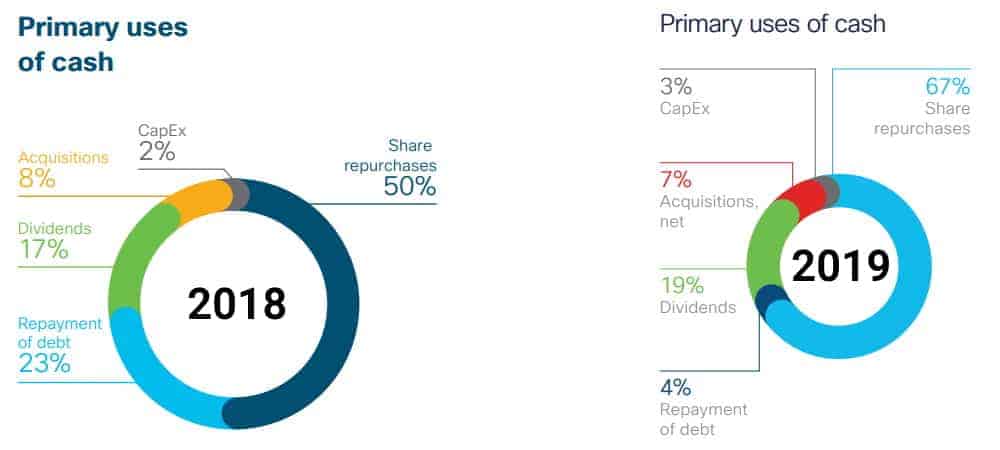

Möglich wurde dies durch steigende Margen und vor allem durch Aktienrückkäufe, die durch den Geldstrom der US-Steuerreform im Jahr 2017 ermöglicht wurde, in deren Rahmen im Ausland der Steuer entzogene Gelder in Höhe von 70 Milliarden USD zurück in die USA flossen (Geschäftsbericht 2018, S. 52). Der Aktienfinder zeigt, dass sich seit dem Jahr 2017 die Anzahl der ausstehenden Aktien von 5.094 auf 4.244 Milliarden um 16 Prozent reduziert hat und der Gewinn pro Aktie damit um ca. 0,43 USD in die Höhe getrieben wurde:

In der nächsten Grafik sieht du genauer, wohin Trumps Steuergeschenke an die Wirtschaft bei Cisco in den letzten beiden Jahren geflossen sind:

Dividenden, Übernahmen oder Schuldentilgung machten nur einen Bruchteil der Auszahlungen aus. Über die Hälfte aller Gelder hingegen floss in Aktienrückkäufe zwecks Beglückung der Aktionäre. Ich halte die Höhe der Aktienrückkäufe für nachvollziehbar. Die Alternative wären Sonderdividenden gewesen, die im Gegensatz zu Aktienrückkäufen aber eine einmalige Wohltat an Aktionäre sind, die darüber hinaus zu versteuern sind. Aktienrückkäufe hingegen erhöhen die Pro-Aktie-Kennzahlen eines jeden zukünftigen Geschäftsjahres. Eine zweite Alternative wäre eine höhere Schuldentilgung gewesen. Doch die Kombination aus billigem Geld sowie hohen und zugleich stabilen Cash-Flows (0,97 von maximal 1,00 im Aktienfinder) macht dies nicht notwendig. Bei einer Tilgungskraft von derzeit 8,6 Milliarden USD jährlich hätte Cisco-Systems die Schulden innerhalb 7 Jahre komplett getilgt und könnte parallel weiter Dividende bezahlen.

Der aktuelle Cash-Bestand hat sich derweil von 70,4 auf 29,4 Milliarden USD reduziert und ist damit auf dem Stand von 2008 angelangt. Ich gehe deshalb davon aus, dass wir den Höhepunkt der Aktienrückkäufe gesehen haben.

Die hohe Tilgungskraft und noch knapp 30 Milliarden auf der hohen Kante zeigen, dass die Cisco Dividende sicher ist. Dennoch hat sich das Dividendenwachstum von jährlich durchschnittlich 12 Prozent deutlich abgeflacht und liegt aktuell bei bescheidenen drei Prozent. Bei einer Ausschüttungsquote von gerade einmal 41 Prozent auf den Free-Cash-Flow scheint sich das Management bei der Dividendensteigerung nicht am Machbaren, sondern am tatsächlichen Wachstum der absoluten Gewinne und Cash-Flows zu orientieren, was ich für vernünftig halte, weil es ein nachhaltiges Vorgehen ist.

Ist die Cisco Aktie günstig bewertet?

Bei Wachstumsraten im einstelligen Bereich lässt sich eine hohe Rendite mit Cisco am ehesten erreichen, wenn du die Aktie bei Unterbewertung günstig kaufst. Im Dividenden-Turbo deutet die historisch hohe Dividendenrendite von mittlerweile 3,7 Prozent an, dass Cisco Aktie günstig bewertet sein könnte:

Eine noch viel genauere Aussage bezüglich des richtigen Kaufzeitpunkts liefert die Dynamische Aktienbewertung. Diese berechnet die durchschnittliche Bewertung einer Aktie in der Vergangenheit (z.B. das durchschnittliche KGV der letzten 10 Jahre) und vergleicht das Ergebnis mit der aktuellen Bewertung (z.B. dem aktuellen KGV). Dieser Vergleich wird parallel für den bilanzierten Gewinn, den bereinigten Gewinn, den operativen Cash-Flow sowie die Dividendenrendite durchgeführt. Das Ergebnis ist leicht zu interpretieren:

Bei einem Kurs von 39 USD und fairen Werten zwischen 38,00 und 39,50 USD für das laufende Geschäftsjahr scheint die Cisco Aktie exakt fair bewertet zu sein. Lediglich der faire Wert Dividende liegt mit 57 USD deutlich darüber. Wir haben bereits gesehen, dass die Höhe der Dividende bei Cisco stark im Ermessen des Managements liegt, weshalb diese für die Bestimmung des fairen Werts eher ungeeignet erscheint. Es ist ja nicht das Management, dass durch eine willkürliche Entscheidung bestimmt, wie viel das Unternehmen wert ist, sondern der tatsächliche Unternehmenserfolg, der sich an Gewinnen und Cash-Flows misst.

Nach einem weiteren mageren Geschäftsjahr 2021 gehen Analysten von einer Belebung der Nachfrage und damit auch der Gewinne und Cash-Flows aus. Auf dieser Einschätzung basierend lässt sich eine Renditeerwartung von 7 Prozent bis zum Ende des übernächsten Geschäftsjahres am 31.07.2022 berechnen, die sich in gleichen Teilen aus Dividende und Kursgewinnen speist. Die Renditeerwartung fällt in Summe also eher bescheiden aus.

Cisco – Update zum 2ten Quartal 2021

Von Torsten Tiedt

Cisco hat neue Zahlen vorgelegt. Diese haben in Summe die Erwartungen der Analysten bei Gewinn und Umsatz leicht übertroffen.

| Kennzahl | Ergebnis | Prognose | Übertroffen % |

| EPS - GAAP | 0,60 | 0,58 | 3,0% |

| EPS - Bereinigt | 0,79 | 0,76 | 4,4% |

| Umsatz | 11.960 | 11.925 | 0,3% |

Dennoch wachsen die Bäume bei Cisco nicht in den Himmel. Beispielsweise trat der Quartalsumsatz im Vergleich zum Vorjahr auf der Stelle und war der bilanzierte Gewinn pro Aktie mit 0,60 USD im Vergleich zu 0,68 USD im Vorjahr sogar rückläufig. Weil bei einigen anderen IT-Unternehmen die Umsätze während der Corona-Pandemie förmlich explodieren, sind viele Aktionäre mit der Entwicklung bei Cisco unzufrieden.

Cisco als verspäteter Corona-Krisen-Gewinner?

Doch warum scheint Cisco nicht von Corona zu profitieren, obwohl das Unternehmen beispielsweise Lösungen wie WebEx für den Fernzugriff auf Unternehmensrechner anbietet? Ich vermute, dass die Lösungen von Cisco zu komplex und teuer sind, um von vielen Unternehmen auf die Schnelle umgesetzt zu werden. Die Corona-Pandemie war wie ein Überfall und entsprechend mussten viele potentielle Kunden improvisieren, damit die Arbeit auch von Zuhause aus weiter gehen konnte. Zugleich brachen vielerorts Umsätze weg, so dass an hohe Sonderausgaben nicht zu denken war. So heißt es im aktuellen Earnings Call Q2 2021 auf Seite 3:

The Enterprise market remains soft, driven by some elongated sales cycles and a continued pause in spending among some customers brought on by the pandemic

Notgedrungen setzten viele Unternehmen und Organisationen vermeintlich simple Lösungen um, die in Wahrheit ein Sicherheitsrisiko darstellen und keine dauerhafte Lösung sind. Beispielsweise kann der weit verbreitete Zugriff auf Rechner im Unternehmensnetzwerk über TeamViewer ein Sicherheitsrisiko darstellen, wie zuletzt ein Angriff auf ein Wasserversorgungswerk in Florida zeigte. Über kurz oder lang müssen diese improvisierten Lösungen durch robuste Technologien ersetzt werden, und dabei sind die Produkte und Services von Cisco gefragt. Ich vermute deshalb, dass Cisco verspätet von der Corona-Pandemie profitieren wird.

Künstlich gebremstes Umsatzwachstum durch Abo-Modell

Verspäten tut sich auch ein Teil der Umsätze, die faktisch zwar schon erzielt wurden, aber noch nicht als Umsätze bilanziert sind. Der Grund ist die Umstellung von Einmalzahlung auf Abo-Modelle, die zuverlässige Einnahmen versprechen. Mittlerweile erzielt Cisco 76% der Umsätze über Abo-Modelle.

Bei den Abo-Modellen bilanziert Cisco Abogebühren für zukünftige Leistungen jedoch erst bei Fälligkeit als Umsatz. Bis dahin grenzt Cisco die Umsätze in der Bilanz als „deferred revenue“ ab (Passiver Rechnungsabgrenzungsposten). Diese „deferred revenue“ summieren sich mittlerweile auf 20,8 Milliarden USD, was bei einem bilanzierten Umsatz von 48 Milliarden USD über die letzten 4 Quartale 43 Prozent des Jahresumsatzes entspricht!

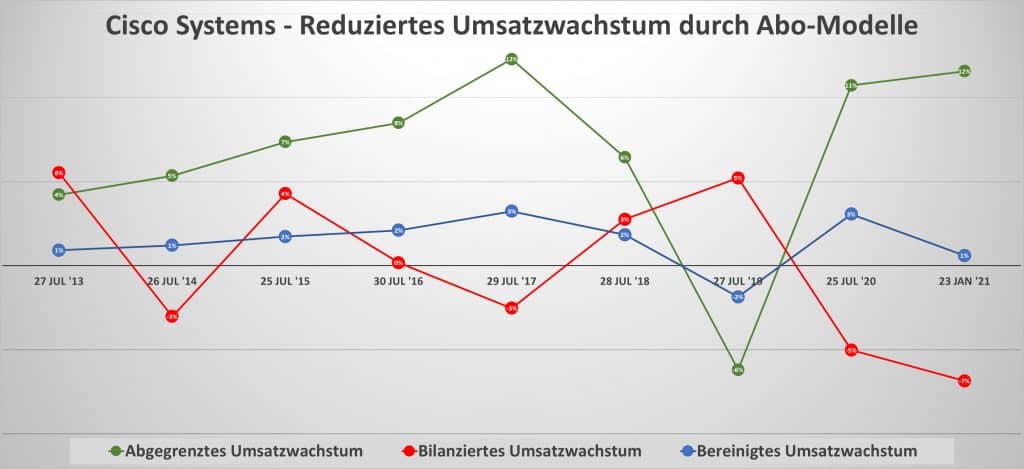

Solange Cisco die Abo-Einnahmen weiter steigert, solange wird das Umsatzwachstum auf dem Papier ausgebremst. Die folgende Grafik zeigt das Umsatzwachstum von Cisco Systems von einem Geschäftsjahr auf das nächste. Das bilanzierte Umsatzwachstum in Rot wächst deutlich niedriger als die noch nicht bilanzierten Abo-Umsätze in Grün. Addiert man die noch nicht bilanzierten Abo-Umsätze den bilanzierten Abo-Umsätzen hinzu, erhält man das bereinigte Umsatzwachstum in Blau, das deutlich gleichmäßiger und in Summe auch positiver verläuft als das "offizielle Umsatzwachstum" in Rot.

Noch detaillierter gehe ich in diesem Video auf die aktuellen Zahlen von Cisco ein:

Fazit-Update: Bei der Cisco Aktie ist Geduld gefragt

Ich meine, dass die Cisco Aktie auf dem Papier derzeit schlechter aussieht, als sie ist. Zum einen belastet die die Umstellung auf Abo-Modelle den Umsatz und folglich auch den Gewinn, und zum anderen erfordern die Cisco-Lösungen eine gewisse Komplexität inklusive entsprechendem Preis. Deshalb werden vermutlich viele Kunden erst im Nachgang der Pandemie auf die Angebote von Cisco zugreifen, um ihre IT zukunftssicher zu gestalten.

Fazit: Cisco Aktie – Solider Titel für geduldige Investoren

In den 90er Jahren zählte die Cisco Aktie zu den besten Investments der Welt. Parallel zum Aufstieg des Internets stieg der Aktienkurs innerhalb eines Jahrzehnts von 8 US-Cent auf knapp 80 USD, bevor die Dotcom-Blase platzte. Die Cisco Aktie von heute ist längt keine Spekulation mehr, sondern ein Investment in einen soliden Dividendenzahler. Die 3,3 Prozent Dividende werden jedoch durch moderates Wachstum und eine bescheidene Renditeerwartung erkauft. Falls dir an einer hohen und zugleich möglichst sicheren Dividende gelegen ist, kommt Cisco für dich in Betracht. Für Freunde dynamischen Wachstums hingegen ist die Aktie eher nur zweite Wahl.

16 Antworten

Danke für die treffende Analyse. Habe Cisco im Depot als Basisinvestment im Techbereich als soliden Dividendenzahler. Durch Wachstum im Bereich Security bzw. Zukäufe kann langfristig der Kurs auch wieder steil gehen.

Microsoft war schließlich bis 2015 auch keine Kursrakete;)

Immer wieder den Markt kontrollieren! Irgendwann den Gewinn mitnehmen und die Welt ist in Ordnung.

sehr gute sachliche Analyse

ist wohl ein genauerer blick wert vielen dank.

Vielen Dank für den netten Kommentar!

Hallo Torsten,

Du hast ja die Community vor die Wahl gestellt Cisco aus dem Starterdepot zu schmeißen oder zu behalten.

Wie es ausgegangen ist wissen wir ja aber was mich interessieren würde ist, wie du selbst in dieser Situation gehandelt hättest?

LG Daniel

Vielen Dank Torsten für die wertvolle Arbeit, ich schätze diese wirklich sehr.

In letzter Zeit scheinen immer die Aktien analysiert zu werden, welche mich gerade stärker interessieren. Zuletzt BATS (erste Tranche gekauft) und nun CSCO. Überlege mir gerade hier eine erste Tranche zu kaufen, $ 42 schein fair zu sein. Bin an Unternehmen mit guten und sicheren Dividenden interessiert.

Hallo,

freut mich, dass unsere Analysen genau deinen Zeitgeist treffen. Ich hoffe, dieses Phänomen bleibt uns noch eine Weile erhalten 🙂

LG!

Hallo,

sehr ausgewogene, sachliche Analyse!! – Ich teile die Einschätzung, dass Cisco eine gute, solide Wahl aus dem Tech-Sektor für Dividenden-Investoren ist. Im Bereich Wachstumsfantasie kann Cisco allerdings nicht mit angesagten Unternehmen wie NVIDIA, Broadcom, Amazon und Co. mithalten. – Wichtig ist mM, dass man sich klar macht, warum man Cisco ins Depot nimmt oder halt nicht. Ich selbst habe Cisco im Portfolio und werde die Anteile nicht „rausschmeißen“, sondern bei Gelegenheit eher graduell nachkaufen.

Cisco ist ein großes Unternehmen, welches man nicht von heute auf morgen neu ausrichten kann. Der Umbruch zu mehr Software basierten Produkten, die dann im Abo-Modell laufen wird noch Zeit brauchen. Aber ich sehe keinen Grund für Ungeduld, da Cisco weiterhin solide Gewinne erwirtschaftet, mit Kapital gut ausgestattet und die Dividende sicher ist. Das Q2 2020 ist durch die Corona Krise ein „extrem“ Quartal, welches für sich genommen noch keinen langfristigen Aufschluss zulässt. Ich rechne damit, dass in 1-2 Jahren Cisco deutlich bessere Zahlen liefert.

Pauschale Aussagen von Community-Mitgliedern wie „Cisco wird zu einem zweiten IBM“ verkürzen stark und sind mM nach auch nicht zutreffend. Wenn man sich IBM aktuell genauer ansieht, wird man die Neuausrichtung auf Hybrid Cloud und RedHat sowie der neuen Führung durch CEO A. Krishna und Präsident Jim Whitehurst (ehem. RedHat Chef) nicht ausser Acht lassen können.

Viele Grüße,

Susanne

Hallo Susanne,

danke für deine zweite Meinung und die netten Worte!

LG,

Torsten

Hallo,

Sehr schöne Analyse. Cisco bleibt auch bei mir im Depot und wird weiter aufgestockt. Das Unternehmen steht gesund da und Wachstumsaussichten sind auch vorhanden. Könnte mir sogar vorstellen, dass sie auch bald eine Übernahme starten, Cash wäre genug da.

Danke für deine Gedanken und LG!

Cisco befindet sich im Depot und wird weiter monatlich bespart.

Wie im Fazit beschrieben ein solider Dividendenzahler.

Danke für deinen Kommentar und LG!

Cisco letzten schon bei Talerbox gesehen und sehr interessant gefunden. Beim aktuellen Kursrutsch lohnt sich vielleicht noch ein zweiter Blick. Danke für den Hinweis ??♂️

Danke für deinen Kommentar und LG!

Cisco hat es geschafft MMM finanziell frei zu machen. Sorgt der Aktienrutsch nun dafür, das gleiche mit den “mutigen“ Investoren zu machen. Mir Persönlich ist die Sache zu heikel!

Was mir bei euren Artikeln gefällt, ist das sie immer ähnlich strukturiert sind. So kann man gut vergleichen.