Die Berkshire Hathaway Aktie ist nahezu jedem Investor ein Begriff. Sie gehört zum Unternehmen von Warren Buffett, der als einer der erfolgreichsten Investoren aller Zeiten gilt. Unter seiner Führung ist Berkshire zu einem der wertvollsten Unternehmen der Welt aufgestiegen und wurde der heute 90jährige Value-Investor zu einem der reichsten Menschen der Welt. Aufgrund dieses außerordentlichen Erfolgs ist die Berkshire Hathaway Aktie bei privaten und institutionellen Investoren sehr beliebt, obwohl keine Dividende ausgeschüttet wird. Käufer der Aktie versuchen in erster Linie von der Expertise Warren Buffetts zu profitieren. In der Vergangenheit bot die Aktie zudem eine gute Diversifikation, weil Berkshire als Holding in eine Vielzahl von Unternehmen investiert. Ob die Berkshire Hathaway Aktie in dein Portfolio oder Warren Buffett mittlerweile zum alten Eisen gehört, erfährst du in dieser Aktienanalyse.

Das Geschäftsmodell: So verdient Berkshire Hathaway Geld

Berkshire ist eine sogenannte „Holding“. Eine Holding geht keiner eigenen Geschäftstätigkeit nach, sondern verwaltet lediglich die Unternehmen in ihrem Besitz. Berkshire Hathaway verkauft also keine eigenen Produkte oder Dienstleistungen, sondern erzielt mit Investitionen in andere Unternehmen Gewinn. Der Gewinn der Beteiligungen fließt ganz oder teilweise an Berkshire. Das Portfolio von Berkshire umfasst dutzende Beteiligungen und ist dadurch breit diversifiziert. Warren Buffett investiert sowohl in private als auch börslich gehandelte Unternehmen. Während der Erwerb börslich gehandelter Unternehmen durch Aktienkauf prinzipiell jedem offen steht, ist dies bei privaten Unternehmen nicht der Fall. Über die Berkshire Hathaway Aktie kannst du indirekt jedoch auch in die von Warren Buffet, bzw. dessen Management, handverlesenen Aktien investieren.

| Berkshire Hathaway Aktie | |

| Logo |

|

| Land | USA |

| Branche | Holding |

| Isin | US0846701086 |

| Marktkapitalisierung | 444,4 Milliarden € |

| Dividendenrendite | - |

| Stabilität Dividende | - |

| Stabilität Cash-Flow | 0,94 von max. 1.0 |

Berkshire Hathaway besitzt auch einige sehr große Unternehmen zur Gänze. Ein Beispiel ist die BNSF Railway Company als direkter Konkurrent von Union Pacific. Die BSNF befindet sich zu 100 Prozent im Besitz von Berkshire.

Value Investing

Warren Buffett ist ein sogenannter „Value-Investor“. Bei dieser Investment-Strategie wird ein Unternehmen unterhalb seines fairen Werts gekauft. Die Schwierigkeit hierbei besteht in der Schätzung des fairen Werts. Schätzt man den Wert falsch ein, bezahlt man für die Aktien, bzw. Beteiligung, unter Umständen zu viel. Um den Gewinn zu maximieren, versucht Buffett eine Aktie mit möglichst großem Abschlag zu ihrem fairen Wert zu kaufen. Wenn der Markt später den wahren Wert des Unternehmens realisiert und der Aktienkurs ansteigt, kann Warren die Aktie bei Bedarf mit einem hübschen Gewinn verkaufen. Insbesondere dann, wenn ein alternatives Investment lukrativer erscheint. Für diese Strategie benötigt Warren einen langen Atem, kann während der Wartezeit in vielen Fällen jedoch Dividenden kassieren.

Das Portfolio von Berkshire Hathaway

Warren Buffett hält seine Investitionen meist langfristig, und seine bevorzugte Haltedauer ist laut eigener Aussage „für immer“. So langfristig lassen sich jedoch nur hohe Renditen erzielen, wenn du Aktien von hochwertigen Unternehmen kaufst, die ihre Gewinne über die Jahre hinweg steigern.

Warren Buffett setzt dabei auf verschiedene Branchen. Sehr häufig im Portfolio vertreten sind Aktien von Banken und Finanzdienstleistern, wie zum Beispiel Bank of America und Visa. Außerdem investiert Berkshire bevorzugt in Konsumgüterhersteller wie Procter & Gamble. Doch auch in Technologieunternehmen wie Apple und Amazon ist Berkshire inzwischen investiert. Dazu kommen weitere Unternehmen aus anderen Branchen, wodurch das Portfolio breit diversifiziert scheint.

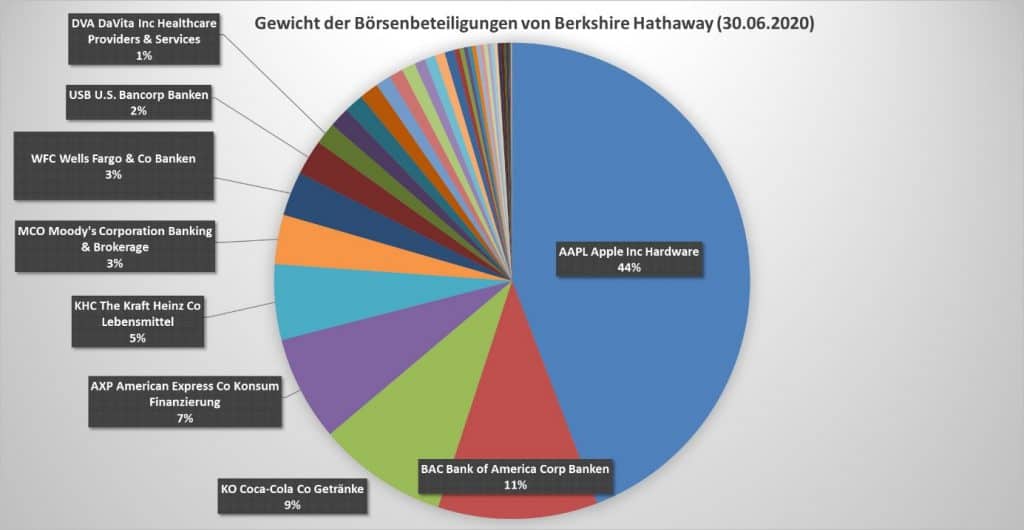

Werfen wir nun einen Blick in das Portfolio von Berkshire Hathaway und seine größten Beteiligungen an börsennotierten Gesellschaften:

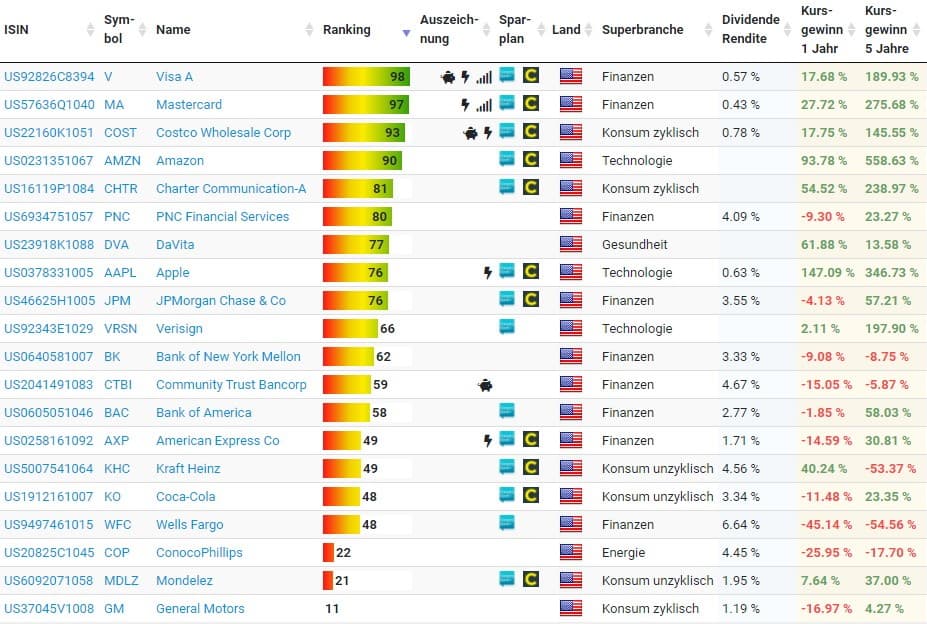

Analog zu Buffett spürt auch der Aktienfinder Qualitätsunternehmen mit steigenden Gewinnen auf. Wie gut Buffetts größte Investments im Aktienfinder abschneiden, siehst du hier anhand eines Rankings, dass das langfristige Wachstum von Gewinn, Cash-Flow und Umsatz der Unternehmen wiedergibt:

Nicht alle Aktien schneiden im Ranking gut ab. Beachtenswert ist, dass Aktien mit niedrigem Ranking wie beispielsweise Kraft Heinz oder Wells Fargo innerhalb der letzten Jahre meist schlechter gelaufen sind als Aktien mit hohem Ranking.

Die Top 3 Investition im Berkshire Portfolio

Die drei größten Aktien-Beteiligungen von Berkshire Hathaway sind Apple, Coca-Cola und die Bank of America, die zusammen knapp zwei Drittel an Marktkapitalisierung ausmachen.

Die Apple Aktie

Kaum zu glauben, aber mit einem Kauf der Berkshire Hathaway Aktie investierst du zu einem großen Teil in Apple! Denn der Marktwert des Aktien-Portfolios von Berkshire besteht mittlerweile zu 44 Prozent aus Apple. Das hat Warren Buffett dem enormen Kursanstieg der vergangenen Monate zu verdanken. Seit dem Corona-Crash im März dieses Jahrs hat sich der Preis der Apple Aktie mehr als verdoppelt. Ein unglaublicher Anstieg innerhalb weniger Monate.

Der Marktwert der im Besitz von Berkshire befindlichen Apple Aktien ist dadurch auf 122 Milliarden USD gestiegen (ca. 245 Millionen Aktien * 497 USD pro Aktie). Leider leidet darunter die Diversifikation, weil das Apple Investment schon fast die Hälfte des Aktien-Portfolios ausmacht. Ich gehe aber davon aus, dass Buffett keine Apple Aktien verkauft. Schließlich hat er Apple als bestes Unternehmen der Welt bezeichnet.

Bank of America

Warren Buffett ist ein Fan von Bankaktien. Im Berkshire Portfolio befinden sich viele Banken, aber keine der Positionen ist annähernd so groß wie die der Bank of America (BofA). Die Großbank ist nach Apple die zweitgrößte Investition von Berkshire und macht 11 Prozent des Gesamtportfolios aus. Die anderen Banken Wells Fargo, Bank of New York Mellon und JP Morgan Chase liegen dagegen nur im niedrigen einstelligen Prozentbereich. Mit der Performance von Apple konnte die BofA Aktie in den letzten 5 Jahren zwar nicht mithalten, erzielte aber immerhin 58 Prozent Rendite.

Coca-Cola

Warren Buffett ist seit 1987 in den Getränke-Riesen Coca-Cola investiert. Er schätzt das Unternehmen nicht nur als Investition, sondern ist auch privat ein großer Fan der schwarzen Brause. In Interviews hat er schon öfter erzählt, dass er täglich Coca-Cola trinkt und auch bei den Hauptversammlungen von Berkshire stehen Coca-Cola-Flaschen auf Buffetts Tisch. Die Coca-Cola Aktie kann mit den teils sehr starken Preiszuwächsen der Tech-Aktien wie Apple zwar nicht mithalten. Dafür streicht Berkshire seit mehreren Jahrzehnten jedes Quartal stattliche Dividende ein.

Warren Buffetts Misserfolge

Du solltest dich jedoch nicht vollständig auf Warren Buffett verlassen und davon ausgehen, dass alle Käufe des Altmeisters von Erfolg gekrönt sind. Denn wie uns allen unterläuft auch Buffett hin und wieder ein Missgeschick.

Kraft Heinz

Ein prominentes Beispiel der vergangenen Jahre ist das Investment in Kraft-Heinz, . Die SEC hat sich an den Buchhaltungspraktiken gestört. Kraft-Heinz konnte die problematischen Dokumente zwar korrigiert erneut einreichen, an den Börsen blieb jedoch ein negativer Nachgeschmack. Denn Kraft-Heinz hat den Trend zu gesünderen Lebensmitteln verschlafen und ist wegen der verfehlten Produktpolitik immer wieder in die Verlustzone gerutscht.

Warren Buffett hat kurz darauf in einem Interview eingeräumt, für die Aktien des Nahrungsmittelriesen zu viel bezahlt zu haben.

Die US-Airlines

Mit den amerikanischen Airlines musste Buffett dieses Jahr ebenfalls eine Bruchlandung hinnehmen. Die Corona Pandemie gefährdet das Geschäftsmodell und bedeutet für manche Unternehmen die Existenzbedrohung. Berkshire hat deshalb bereits im Mai die Reißleine gezogen und sämtliche Airline Aktien im Portfolio verkauft.

Diese Beispiele zeigen die Realität des Investorendaseins. So wichtig gründliche Recherche und gesunder Menschenverstand auch sind, gibt es immer wieder unvorhersehbare Entwicklungen wie das Aufflammen der Corona-Pandemie. Deshalb ist die Diversifizierung so wichtig. Mit Berkshire Hathaway bist du, ähnlich wie bei einem Index-Fonds (z.B. ETF), trotz der Apple-Dominanz noch immer deutlich besser diversifiziert als mit dem Kauf einer gewöhnlichen Aktie. Außerdem werden die Verlustbringer durch die Gewinne der anderen Aktien ausgeglichen. Allein mit der Investition in Apple hat Buffett die Verluste aus Kraft-Heinz um ein Vielfaches .

Direkte Beteiligungen

In den Umsatz werden nur Einnahmen eingerechnet, die von Unternehmen erzielt wurden, welche sich mehrheitlich oder vollständig im Besitz von Berkshire befinden (Seite K-71f). Erst bei der Gewinnermittlung spielen dann die Gewinne und Verluste aus dem Investmentportfolio eine Rolle. Es ist zudem wenig aufschlussreich, die Gewinne aus den privaten und Börsenbeteiligungen ins Verhältnis zu setzen, da die Gewinne aus dem Portfolio von Jahr zu Jahr sehr unterschiedlich ausfallen und meist unrealisierte Buchgewinne sind.

Du kannst dir allerdings einen Überblick über den Umsatz der direkten Mehrheitsbeteiligungen machen. Wie du in der Grafik erkennst, erzielt Berkshire den meisten Umsatz mit Versicherungsunternehmen, dicht gefolgt von Industriebeteiligungen und der McLane Company, einem Logistikunternehmen. Der heimliche Star ist jedoch die BNSF. Obwohl die BNSF nur für 9 Prozent der Umsätze verantwortlich ist, steuert sie 25 Prozent zum operativen Gewinn bei (Seite K-109).

So gut läuft die Berkshire Hathaway Aktie

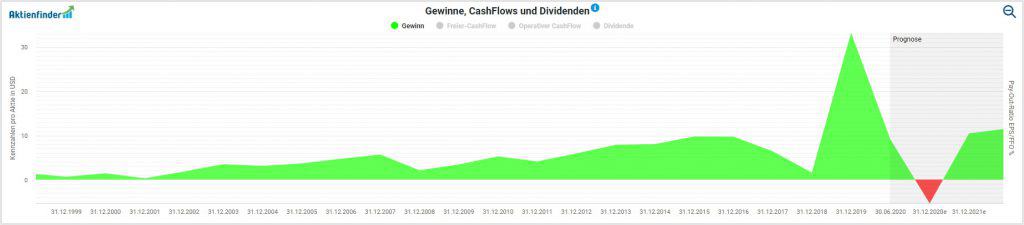

Bei der Gewinnentwicklung von Berkshire Hathaway fallen die heftigen Ausschläge der jüngsten Vergangenheit auf. Diese resultieren aus geänderten Bilanzierungsvorschriften, nach denen Berkshire Hathaway unrealisierte Gewinne und Verluste ab sofort auszuweisen hat:

In Folge ist der bilanzierte Gewinn (EPS - GAAP) von Quartal zu Quartal maßgeblich von der allgemeinen Börsenstimmung geprägt und für die Fundamentalanalyse nicht länger zu gebrauchen. Das folgende Schaubild weißt die Verzerrungen durch Marktgewinne oder -verluste in der Spalte "Investments" aus.

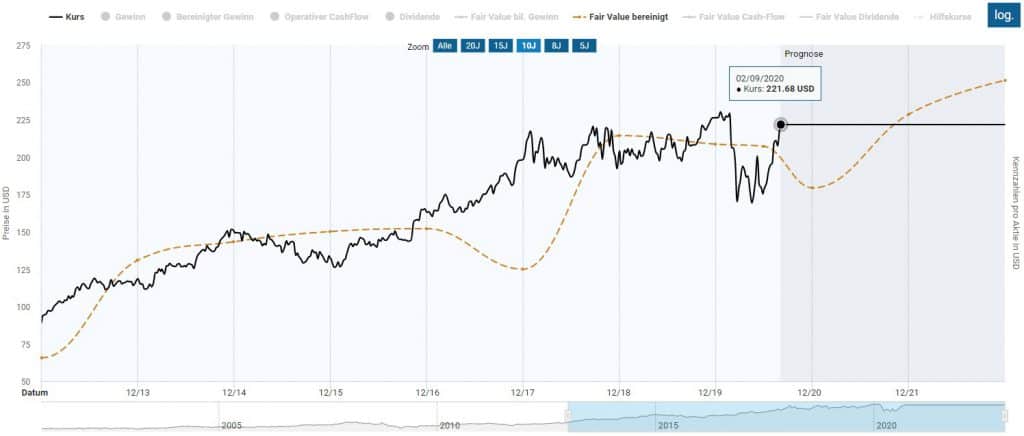

Anstatt des bilanzierten Gewinns (EPS - GAAP) sollten besser der Cash-Flow oder der bereinigte Gewinn (Operating EPS) genutzt werden. Beide sind im Aktienfinder verfügbar. Die folgende Grafik stammt aus der Dynamischen Aktienbewertung zeigt den Unterschied zwischen bilanziertem und bereinigtem Gewinn:

Der bilanzierte Gewinn enthält insofern Informationswert, als dass aus ihm die kurzfristige Wertentwicklung des Berkshire Portfolios hervorgeht. Mehr aber auch nicht.

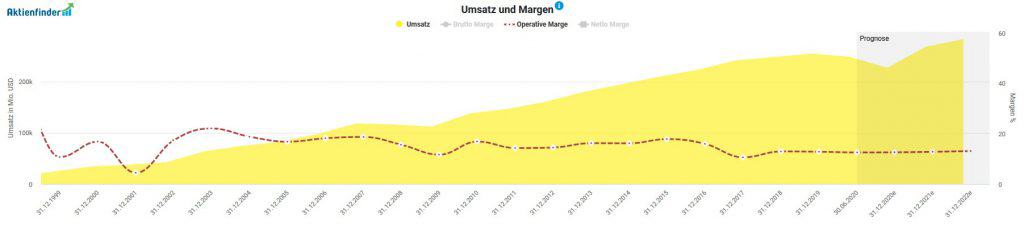

Beim Umsatz hat Berkshire Hathaway in den letzten Jahren gut zugelegt. Im Jahr 2015 lag der Umsatz noch bei 210 Milliarden USD. Bis Ende 2019 wurde der Umsatz auf 255 Milliarden USD gesteigert. Das entspricht einer jährlichen Steigerung von 5 Prozent. Für 2020 . Stark betroffen sind laut einem UBS Analysten die Unternehmen Precision Castparts, ein Hersteller von Flugzeugteilen, das Chemieunternehmen Lubrizol, und Fertighaushersteller Clayton Homes. Diese Unternehmen befinden sich vollständig im Besitz von Berkshire Hathaway. Airlines leiden ebenfalls unter der Pandemie, da der Flugverkehr auf ein Minimum zurückgefahren wurde. Deshalb hat Berkshire alle Aktien von Airlines verkauft.

Prognosen zufolge wird der Umsatz aber direkt im Folgejahr wieder ansteigen und das Niveau von 2019 sogar übertreffen.

Im Gegensatz zum Umsatz ist die Operative Marge in den letzten Jahren nicht angestiegen, sondern größtenteils konstant geblieben. Sie liegt allerdings unter den Werten früherer Jahre. Auch für die kommenden Jahre wird keine Verbesserung erwartet.

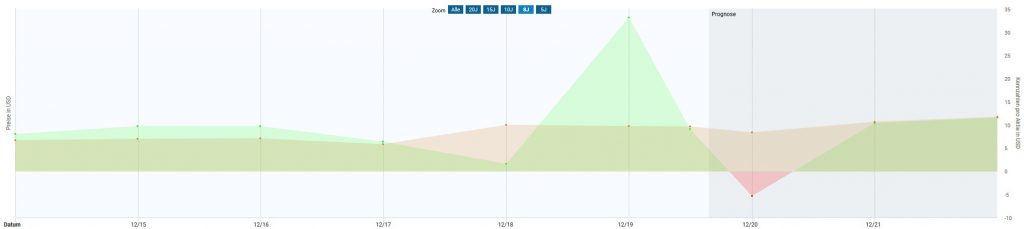

147 Milliarden Dollar Cash

Berkshire sitzt derzeit auf einem so großen Berg Geld wie nie zuvor. Zum Stichtag Ende Juni waren es knapp 147 Milliarden USD. Dieses üppige Finanzpolster bietet Sicherheit und ermöglicht das Eingehen oder Ausbauen neuer Beteiligungen, sobald sich eine lohnende Chance zu bieten scheint. Den liquiden Mitteln gegenüber stehen Verbindlichkeiten in Höhe von 391 Milliarden USD gegenüber. Berkshire hat in den letzten zwei Jahrzehnten stets einen positiven Free Cash Flow erzielt und bezahlt schüttet keine Dividende aus, was die hohe Tilgungskraft in Form der grünen Fläche in der unteren Grafik erklärt. In den letzten zwölf Monaten betrug die Tilgungskraft fast 24 Milliarden USD. Bei so einem großen Überschuss ist es nicht verwunderlich, dass der Barbestand seit Jahren ansteigt.

Kauf japanischer Aktien

Pünktlich zu Warren Buffetts Geburtstag, dem 31. August, gab Berkshire bekannt, dass innerhalb der letzten 12 Monate mehr als fünf Prozent Anteile an fünf japanischen Handelsunternehmen erworben wurden: Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo. Die Unternehmen handeln mit Gütern verschiedenster Art, beispielsweise Nahrungsmittel, Textilien und Metalle. Der Gesamtbetrag der Investments beläuft sich auf 6,25 Milliarden USD. Das entspricht in etwa 2,4 Prozent des Portfolios von Berkshire. Laut eigenen Angaben sieht Berkshire diese Käufe als Langzeitinvestitionen und hält sich die Möglichkeit offen, die Anteile auf bis zu 9.9 Prozent zu erhöhen.

Offensichtlich sieht Warren Buffett in diesen Unternehmen eine große Chance. Sonst hätte er wohl keine derart konzentrierte Investition in die fünf Handelsgesellschaften aus Japan getätigt, die allesamt solide Dividendenzahler sind, wie du anhand weniger Kennzahlen im Aktienfinder erkennst. Mitsui und Mitsubishi sind übrigens bei der Consorsbank sparplanfähig.

Ist die Berkshire Hathaway Aktie günstig bewertet?

Die Ermittlung des fairen Werts der Berkshire Hathaway Aktie ist ein schwierigeres Unterfangen als bei anderen Unternehmen. Um den Wert von Berkshire korrekt zu bestimmen, müsste man in der Theorie den fairen Wert aller Unternehmen, die sich im Portfolio von Berkshire befinden, ermitteln und der Beteiligung entsprechend gewichtet aufaddieren. Die resultierende Summe wäre dann der Wert von Berkshire Hathaway. In der Realität gestaltet sich diese Methode jedoch als praktisch undurchführbar. Zwar ließen sich die Marktwerte der börslich gehandelten Aktien im Portfolio mit überschaubarem Aufwand ermitteln. Für die privaten Unternehmen gibt es aber keinen exakten Marktwert, da diese nicht gehandelt werden, sondern sich vollständig im Besitz von Berkshire befinden.

Der bilanzierte Gewinn erscheint mir für die Bewertung ebenfalls schlecht geeignet. Durch die Schwankungen ist der faire Wert Gewinn derzeit nicht aussagekräftig. Das ist aber erst seit 2017 der Fall. In Zeiten mit geringer Volatilität an den Aktienmärkten kann der faire Wert Gewinn hingegen hilfreich sein.

Der bereinigte Gewinn ist meiner Meinung nach die geeignete Kennzahl zur Bewertung der Berkshire Hathaway Aktie. Ich wähle einen 10-jährigen Bewertungszeitraum beginnend im Jahr 2010, um einen langfristigen Durchschnitt zu erhalten. Laut dieser Bewertungsmethode ist die Berkshire Hathaway Aktie derzeit in etwa fair bewertet. Der bereinigte Gewinn wird dieses Jahr laut den Prognosen zwar leicht nachgeben, sich aber im Folgejahr sofort wieder erholen.

Ich sehe in der Berkshire Aktie trotz der fairen Bewertung eine gute Kaufgelegenheit. Dadurch sind die Apple Aktien im Berkshire Portfolio nun deutlich mehr wert als noch vor ein paar Monaten. Das bedeutet du bekommst die Berkshire Hathaway Aktie zu einem fairen Preis und bist zusätzlich indirekt in Apple investiert, ohne dafür einen hohen Aufpreis zahlen zu müssen.

Exkurs: Der Unterschied zwischen Berkshire Hathaway Aktie A und B

Von Berkshire Hathaway existieren die A und die B Aktie. Die „A“ Aktien ist seit der Erstausgabe noch nie „geteilt“ (Aktiensplit) worden und mittlerweile die teuerste Aktie der Welt. Eine A Aktie kostet über 320 000 USD, was diese für Kleinanleger unerreichbar macht. Deshalb gibt es zusätzlich die „B“ Aktie, die einen deutlich kleineren Anteil am Unternehmen repräsentiert. 1500 „B“ Aktien entsprechen einer „A“ Aktie, weshalb die B Aktie deutlich günstiger zu kaufen ist. An dieser Stelle an diejenigen, für die eine A Aktie in Frage kommt.

| Berkshire A Aktie | Berkshire B Aktie | |

| Verhältnis | 1 | 1.500 |

| Kurs € | 275.000,00 | 183,33 |

Fazit: Die Berkshire Hathaway Aktie – Ein solides Fundament

Die Berkshire Hathaway Aktie weist eine leichte Schlagseite aufgrund der hohen Gewichtung der Apple Aktie aus. Zudem kann man die ebenfalls hohe Gewichtung der Finanzbranche (Banken und Versicherungen) kritisch sehen, da diese durch die Corona-Krise in Mitleidenschaft gezogen werden. Auch Beteiligungen wie Eisenbahngesellschaften trifft der Wirtschaftseinbruch hart. Dennoch bietet Berkshire Hathaway weiterhin eine gewisse Diversifikation und nimmt dir Warren Buffett mit einem Kauf der Aktie ein Stück weit die Aktiensuche ab. Dank der in Summe soliden Titel der Beteiligungen und eines insgesamt beeindruckenden Track Records des Buffett Managements ist die Aktie meiner Ansicht nach ein solides Fundament für langfristig ausgerichtete Depots - unter der Voraussetzung, dass du auf Dividenden verzichten kannst.

2 Antworten

Hallo Maximilian, danke für die gute Zusammenfassung. Mir waren die meisten Fakten schon bekannt, da ich seit vielen Jahren BH Aktien habe. Tatsächlich konnte man mit der BH Aktie bisher kaum was falsch machen, wenn auch Charly Munger sich mit dem Kauf von Alibaba Aktien vertan hat. Die Frage stellt sich was passiert wenn die beiden Hauptakteure sich aus dem aktiven Geschäft zurückziehen (müssen). Denn auch ein Warren Buffet lebt nicht ewig. Wird die BH Aktie dann schwer einbrechen?- Möglich ist das schon. Denn Aktien leben von der Zukunft und die ändert sich dann schlagartig.

Danke für die Analyse. Ich glaube Berkshire nun soweit verstanden zu haben. Kaufen werde ich die Aktie eher nicht. War auch leicht geschockt, als ich erfahren habe, wie hoch der Anteil an Apple bei Berkshire ist.

LG!

Ralph