Die Altria Aktie war lange Zeit ein Liebling der Aktionäre. Ein stabiler und hoher Cash-Flow sorgte Jahr auf Jahr für steigende Dividenden und Kursgewinne auch durch Aktienrückkäufe. Hinzu gesellten sich ordentliche Kursgewinne. Die Aktie schien ein Selbstläufer zu sein. Doch das ist nun Vergangenheit. Um über 46 Prozent ist Altrias Aktienkurs seit dem Höchststand im Jahr 2017 eingebrochen. Während der breite Aktienmarkt in den letzten Jahren von Rekord zu Rekord eilte, schauten Altria Aktionäre in die Röhre. Die Aktie ist heute nicht mehr wert als im Jahr 2013.

Auf der anderen Seite lockt der Tabakkonzern mit einer außergewöhnlich hohen Dividendenrendite von über 8 Prozent und einer auf den ersten Blick sehr günstigen Bewertung. Ob dir der Kauf der Altria Aktie eine einmalige Chance auf satte Renditen eröffnet oder du dir die Finger die Finger verbrennst, erfährst du in dieser Aktienanalyse.

Das Geschäftsmodell: So verdient Altria Geld

| Altria Aktie | |

| Logo |

|

| Land | USA |

| Branche | Tabak |

| Isin | US02209S1033 |

| Marktkapitalisierung | 62,4 Milliarden € |

| Dividendenrendite | 8,3% |

| Stabilität Dividende | 0,98 von max. 1,0 |

| Stabilität Gewinn | 0,32 von max. 1,0 |

Altria gehört gemeinsam mit Philip Morris, British American Tobacco, Imperial Brands und Japan Tobacco zu den vier großen börsennotierten Tabakkonzernen der Welt und ist besonders für die Marlboro-Marke bekannt. Ursprünglich firmierte Altria unter dem Namen Philip Morris. 2008 entschied sich das Management wegen der damals drohenden Sammelklagen gegen Tabakkonzerne, das internationale Zigarettengeschäft als eigenständiges Unternehmen abzuspalten. Seitdem wird Philip Morris als eigenständiges Unternehmen an die Börse gehandelt, während Altria nur noch auf dem US-Markt tätig ist.

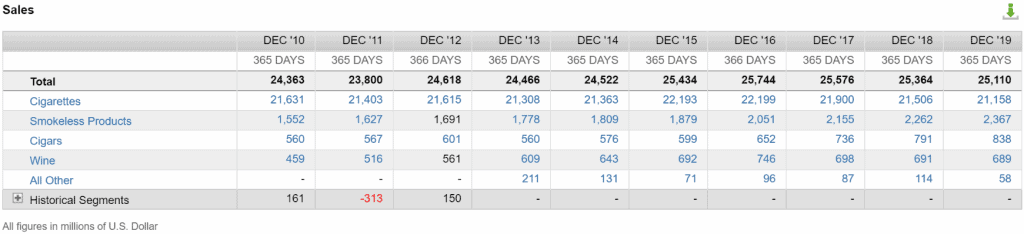

Altria gliedert sein Unternehmen in drei Segmente: „Cigarettes (Smokeable products) inklusive Zigarren“, „Smokeless products“ und “Wine”. Darüber hinaus hält Altria größere Unternehmensbeteiligungen, auf die wir in dieser Analyse ebenfalls eingehen.

Cigarettes (Smokeable products)

Das mit Abstand größte Segment ist „Cigarettes“. Im letzten abgeschlossenen Geschäftsjahr 2019 war es für 21,2 Milliarden USD der Gesamtumsätze in Höhe von 25 Milliarden USD verantwortlich, was knapp 85 Prozent vom Unternehmensumsatz entspricht. Das Segment umfasst Tabakprodukte wie Zigaretten, Pfeifentabak und Zigarren. In den USA ist Altria das umsatzstärkste Zigarettenunternehmen. Seit mehr als 45 Jahren gehört Marlboro zu den wichtigsten Zigarettenmarken mit einem Marktanteil von über 40 Prozent. Bei den Zigarren ist Altria für die Marke Black & Mild bekannt, die das Unternehmen über das Tochterunternehmen John Middleton vertreibt.

Smokeless Products

Das zweitgrößte Segment “Smokeless products“ steuerte im Geschäftsjahr 2019 insgesamt 2,4 Milliarden USD zum Unternehmenserfolg bei, was einem Anteil von 9,4 Prozent am Gesamtumsatz entspricht. In diesem Segment verkauft Altria Tabakprodukte, die beim Konsum nicht verbrannt werden und deshalb rauchfrei und in der Regel zugleich gesundheitsverträglicher sind. Beispielsweise Oraltabak der Marken Copenhagen oder Skoal. Daneben hat sich Altria für die USA von Philip Morris International das exklusive Recht einräumen lassen, sogenannte „heated tobacco products“ der Marke IQOS zu vertreiben. Hier wird der Tabak nicht verbrannt, sondern lediglich erhitzt. Anders als bei einer E-Zigarette verwendet IQOS echten Tabak, während bei E-Zigaretten Flüssigkeiten sogenannte Liquids erhitzt werden, die Aromen und gegebenenfalls Nikotin enthalten. Den Markt für E-Zigaretten hat Altria 2018 aufgegeben und die Produktion sowie den Vertrieb aller E-Produkte eingestellt. Stattdessen beteiligte sich Altria am US-Marktführer für E-Zigaretten Juul (siehe unten).

Wine

Daneben vertreibt Altria über seine Tochter Ste. Michelle Tafel- und Schaumweine (Sekt, Champagner, Crémant. Bekannte Marken sind vor allem „Chateau Ste. Michelle“ und „14 Hands“. Das Segment Wine ist verhältnismäßig klein und trägt mit 689 Millionen USD nur knapp 3 Prozent zum Gesamtumsatz bei. Wegen der Schließung von Restaurants und Veranstaltungen ist dieses Segment so stark von der Corona-Pandemie betroffen, dass im Geschäftsjahr 2020 Bestände im Wert von 292 Millionen USD abgeschrieben werden mussten. Auf die anderen beiden Segmente hingegen hatte die Corona-Pandemie keinen negativen Einfluss, da die Verkäufe in Supermärkten, etc. auch im Lockddown möglich waren.

Sonstige Beteiligungen

Weiterhin hält Altria nennenswerte Unternehmensbeteiligungen. So gehören Altria 10,1 Prozent des belgischen Bier-Giganten AB InBev. Darüber hinaus erwarb das Altria Management 2018 für 13 Milliarden USD 35 Prozent an dem E-Zigaretten-Hersteller und Marktführer Juul und kaufte im selben Jahr für 1,8 Milliarden USD 45 Prozent der Anteile am kanadischen Cannabis-Produzenten Cronos mit der Option, weitere 10 Prozent der Anteile für einen Preis von 19 USD pro Cronos-Aktie zu erwerben.

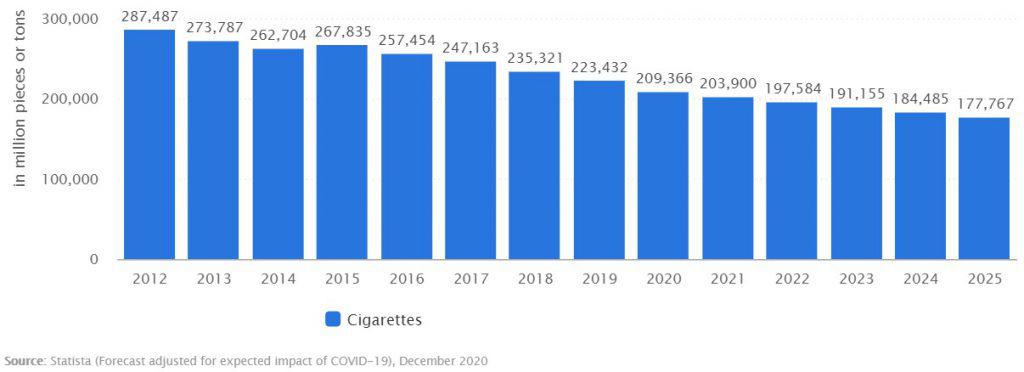

Das Altria Management unter Druck

Altria galt lange Zeit als sicheres Investment getreu dem Motto: geraucht wird immer - unter anderem dank bekannter Marken wie Marlboro. Heute gilt die Zigarette gemeinhin als Auslaufmodell und Glimmstängel nicht nur als ungesund, sondern auch als unmodern. Entsprechend wenden sich die Verbraucher von der Zigarette ab und gehen auf die Suche nach Alternativen wie der E-Zigarette oder Marihuana. Seit Jahrzehnten sinkt das abgesetzte Zigarettenvolumen in den USA. Zugleich ist Altrias Kerngeschäft regional auf den US-Markt beschränkt, wo diese Entwicklung besonders deutlich ausgeprägt ist:

Zugleich tut sich Altrias Management schwer, seine Produkte an die geänderten Konsumentenbedürfnisse anzupassen, indem es die sogenannten Next-Gen-Produkte forciert. Noch immer ist der Unternehmensgewinn ganz wesentlich vom Abverkauf der klassischen Zigarette abhängig. Und bei dem Versuch, das Geschäft mit Beteiligungen an Juul und Cronos zu diversifizieren, machte das Management zuletzt eine sehr schlechte Figur. So schien der Kaufpreis für Juul in den Augen vieler Aktionäre schon zum Zeitpunkt der Übernahme überteuert. Keine drei Jahre nach der Übernahme im Jahr 2018 sind insgesamt 11,2 Milliarden USD abgeschrieben. Ein Milliardengrab! Die Herausforderungen von Juul sind vielfältig: Das Unternehmen kämpft mit rechtlichen Problemen und Verkaufsverboten, da gezielt junge Menschen umworben werden sollen. Als Folge musste der CEO Kevin Burns gehen. Zusätzlich musste Juul 2019 rund zehn Prozent seiner Belegschaft entlassen.

Auch Altrias Gehversuche im Marihuana-Geschäft zahlen sich bisher nicht aus. In den USA wartet das Unternehmen immer noch auf eine Legalisierung des Cannabais-Konsums auf Bundesebene. Weiterhin ist der Markt stark fragmentiert und muss sich erst noch zeigen, ob sich Cronos mit Altria im Rücken gegen die Konkurrenz durchsetzen kann. Zwar hat Cronos den Umsatz auf 23,8 Millionen USD (2017: 3,1 Millionen USD) deutlich steigern können, von der Profitabilität ist der Canabis-Hersteller mit einem operativen Verlust von 119 Millionen USD allerdings noch weit entfernt. Im Ergebnis hat das Altria Management für Cronos mit 1,8 Milliarden USD ähnlich wie bei Juul einen viel zu hohen Preis gezahlt. So notierte die Cronos Aktie letztes Jahr zeitweise bei unter 7 CAD. Zwar ist sie mittlerweile wieder auf über 13 CAD geklettert, sie befindet sich damit aber immer noch weit entfernt von den 19 CAD, für die Altria das Recht hat, weitere 10 Prozent der Cronos-Aktien zu erwerben.

Die Beteiligung an AB InBev ist zwar ein vom Tabakskonsum unabhängiges Asset, welches für eine gewisse Diversifikation sorgt. Allerdings ist das Sicherheitsnetz löchrig, denn der Bierkonzern aus dem belgischen Leuven kämpft nicht nur mit einer enormen Verschuldung sondern auch mit sinkenden Umsätzen aufgrund eines weltweit nachlassenden Bierkonsums inklusive kurz- und mittelfristiger Einbußen durch die Corona-Pandemie. Do wurden die Dividenden gekürzt und der Ausblick für das laufende Geschäftsjahr 2021 wegen der hohen Unsicherheit vom Management einkassiert.

Im Geschäftsjahr 2019 trug die Beteiligung an Ab InBev 1,725 Milliarden USD zum Ergebnis bei, während die Abschreibung auf Juul 8,6 Milliarden USD kostete und die Abschreibung auf Cronos mit 1,4 Milliarden USD zu Buche schlug.

Kann Altria noch wachsen?

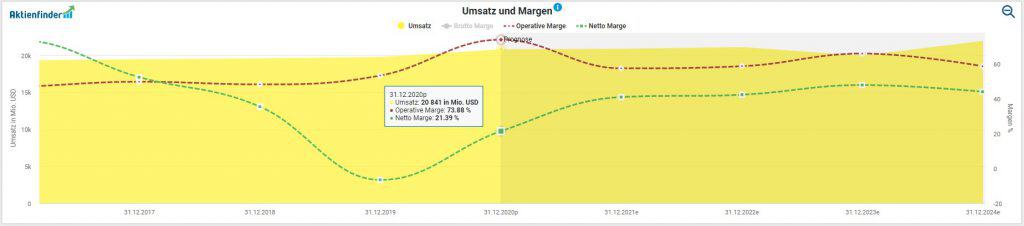

Das Management versucht das sinkende Zigarettenvolumen durch Kosteneinsparungen und Preiserhöhungen zu kompensieren. Allerdings mit mäßigem Erfolg, denn seit 2017 sinkt der Umsatz im Segment „Smokeable products“ kontinuierlich.

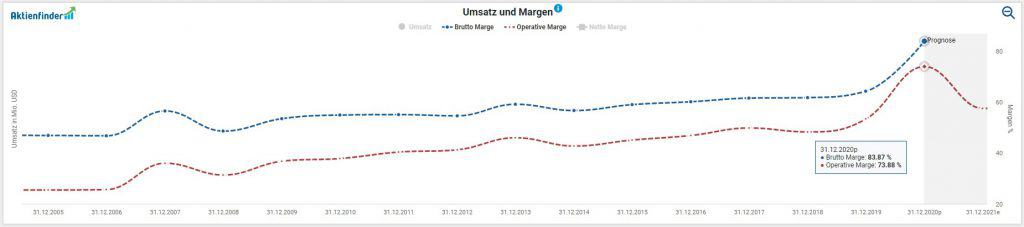

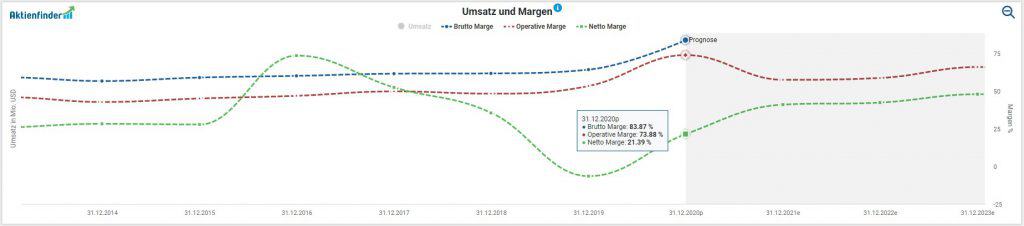

Die innerhalb der letzten drei Jahre sinkenden Umsätze sind problematisch, weil Altria auch die Zigarettenpreise nicht ewig in dem Umfang erhöhen kann, wie es nötig wäre, um die Volumenverluste auszugleichen. Etwas besser sieht es dafür bei der Profitabilität aus. Kosteneinsparungen, Preiserhöhungen und (überraschenderweise) niedrigere Tabaksteuern haben die Brutto-Marge und die Operative Marge seit 2015 kontinuierlich steigen lassen. Darüber hinaus scheint der jüngste Margensprung jedoch eine Eintagsfliege zu sein.

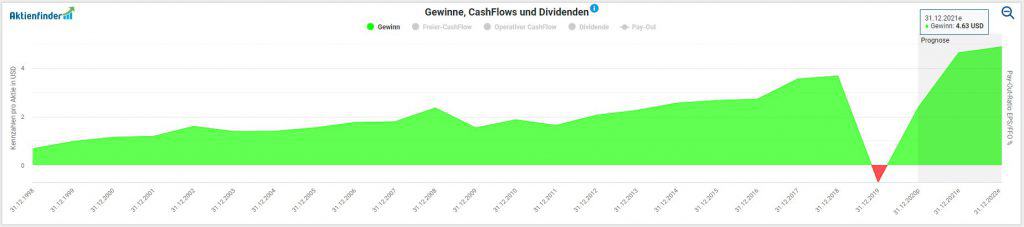

In der Theorie sorgen die gesteigerten Margen für höhere Gewinne. Allerdings musste das Unternehmen im Geschäftsjahr 2019 trotz der höheren operativen Margen wegen Abschreibungen auf Juul und Cronos zum ersten Mal seit Jahrzehnten einen Buchverlust ausweisen. So sank der Gewinn von 3,68 USD pro Altria Aktie im Jahr 2018 auf minus 0,70 USD pro Aktie im Jahr 2019. Für das Geschäftsjahr 2020 liegt der bilanzierte Gewinn mit 2,39 USD ebenfalls noch deutlich unter dem Niveau von 2018, soll im Folgejahr dann aber auf 4,63 USD pro Aktie anziehen, was einen Rekordgewinn bedeuten würde.

Die Abschreibungen auf JUUL sind außergewöhnliche Belastungen, weil sie mit dem operativen Geschäftsverlauf nichts zu tun haben. Im Aktienfinder weißt die negative Netto-Marge für das Geschäftsjahr 2019 einen Verlust hin, obwohl die operative Marge gestiegen ist.

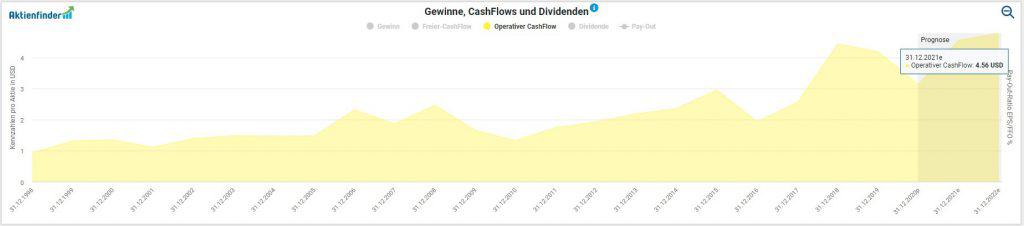

Entspannter sieht es bei der Entwicklung des operativen Cash-Flows aus, die von zahlungsunwirksamen Abschreibungen nicht betroffen sind. Trotz der Rückschläge ist Altria noch immer eine Cash-Cow. Allerdings erwarten die Analysten für die nächsten Jahre eine Stagnation. So liegt der operative Cash-Flow für 2020 mit 3,14 USD zwar unter den Vorjahren, soll aber schon im laufenden Geschäftsjahr mit 4,56 USD auf Rekordniveau steigen.

Wie sicher ist die Altria Dividende?

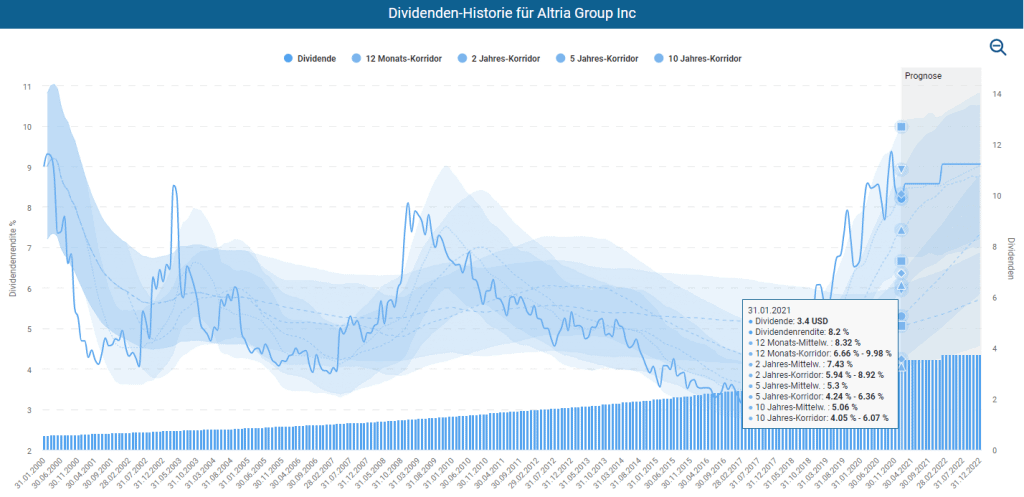

Altria schüttet quartalsweise Dividende aus und hat diese in den letzten 51 Jahren jährlich erhöht. So stieg die Quartalsdividende von 0,14 USD im Jahr 1990 auf nunmehr 0,86 USD. Nach der jüngsten Steigerung von 0,84 auf 0,86 USD erhalten Aktionäre pro Aktie 3,44 USD im Jahr, was beim aktuellen Kurs von rund 42 USD einer Dividendenrendite von satten 8,17 Prozent entspricht. In den letzten 10 Jahren hat Altria die Dividende im jährlichen Mittel zwar um respektable 9 Prozent erhöht, allerdings ist zu beachten, dass Altria im Jahr 2018 von der Steuerreform in den USA profitierte und die Dividende in diesem Zuge zwei Mal um jeweils 6,1 Prozent und 14,3 Prozent erhöhte. Die letzte und einzige Erhöhung im Jahr 2020 fiel mit 2,4 Prozent wesentlich niedriger aus.

Mit einer Ausschüttungsquote von fast 80 Prozent, gemessen am Free Cash Flow, ist der Spielraum für weitere Dividendensteigerungen eingeschränkt. Analysten rechnen für 2021 mit einer Erhöhung der jährlichen Dividende auf 3,56 USD pro Aktie, was einer Anhebung von bescheidenen 3,4 Prozent entspricht. Das ist unterhalb der historischen Durchschnittswerte, aber angesichts der bereits hohen Ausschüttungsquote bei unsicheren Aussichten in meinen Augen durchaus angemessen. Die Zeiten höherer Dividendensteigerungen dürften daher erst einmal vorbei sein.

Aufgrund der Kursverluste der letzten Monate und Jahre befindet sich laut Dividenden-Turbo die Dividendenrendite nahe ihres historischen Höchststands und weit oberhalb des Langzeitkorridors der letzten 10 Jahre. Die hohe Dividendenrendite deutet auf einen attraktiven Einstiegszeitpunkt hin. Angesichts des stagnierenden Kerngeschäfts ist allerdings fraglich, ob du auch in den nächsten Jahren mit weiterhin steigenden Dividenden bei Altria rechnen darfst.

Ist die Altria Aktie fair bewertet?

Die Dynamische Aktienbewertung zeigt, dass die operativen Probleme und Kursverluste der vergangenen Monate und Jahre aus der Altria Aktie ein fundamentales Schnäppchen gemacht haben. Rein rechnerisch ergibt sich basierend auf dem bereinigen Gewinn ein Aufwärtspotential bis Ende 2022 von fast 90 Prozent. Eine ähnlich hohe Renditeerwartung ergibt sich, wenn wir auf die prognostizierte Entwicklung des operativen Cash-Flows schauen. Deutliche 73 Prozent fehlen der Aktie bis zur Erreichung ihres fairen Werts. In der Dynamischen Aktienbewertung ist auch die massive Überbewertung der Altria Aktie zu erkennen, die bei knapp 80 USD Mitte 2017 ihren Höhepunkt erreichte und sich dann ins Gegenteil verkehrte.

Aus meiner Sicht erfolgten die Kursverluste der Altria Aktie jedoch nicht grundlos. Denn trotz positiver Prognosen für die nächsten Jahre liegt die langfristige Zukunft des Kerngeschäfts im Dunkel. Die eigenen E-Zigaretten wurden eingestellt und die teuren Beteiligungen haben innerhalb kürzester Zeit enttäuscht. In Folge wird das Dividendenwachstum schon bald an seine Grenze stoßen. Ich würde bei der Bestimmung des fairen Werts die in der Dynamischen Aktienbewertung errechneten Multiples deshalb nach unten korrigieren, was mit dem Tool durch manuelles Überschreiben der historischen Multiples problemlos möglich ist.

Anstatt des historischen durchschnittlichen KGVs von 15 wende ich ein KGV von nur 10 an. Das niedrigere KGV berücksichtigt das langsamere Wachstum des Gewinns in der Zukunft, das laut Prognosen im Aktienfinder im mittleren einstelligen Bereich liegen soll und in der Vergangenheit im hohen einstelligen Bereich lag. Sodann ergeben sich deutlich niedrigere Faire Werte. Für das Geschäftsjahr 2022 sinkt der faire Werte in diesem Fall auf knapp 49 USD, was bis dahin einer jährlichen Rendite von noch immer 15 Prozent entspräche, die sich hälftig aus Dividenden und Kursgewinnen zusammensetzen würde.

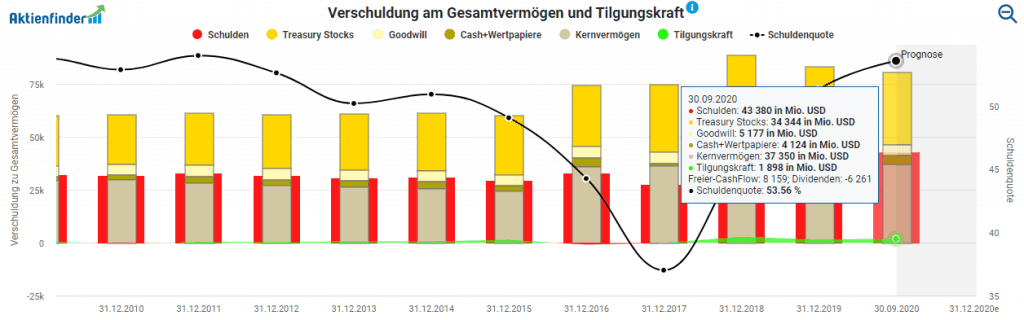

Darüber hinaus trägt Altria Milliarden an Schulden mit sich herum. Den Schulden (zuzüglich aller anderen Verbindlichkeiten) in Höhe von 44,4 Milliarden USD steht eine Tilgungskraft von knapp 1 Milliarde USD gegenüber. Lichtblicke sind der durch Aktienrückkäufe angehäufte Berg eigener Aktien im Wert von 34 Milliarden USD, den das Unternehmen beispielsweise bei Übernahmen einsetzen könnte sowie der weiterhin stabile Cash-Flow, der dafür sorgen sollte, dass die Tilgungskraft auch unter Berücksichtigung der Aufwendungen für die Dividenden in den nächsten Geschäftsjahren positiv bleibt.

Weitere Dividenden-Aktien für dein Depot

Falls du weiter auf der Suche nach interessanten Dividenden-Aktien bist, haben wir zahlreiche kostenlose Aktienanalysen für dich im Angebot.

Fazit Altria Aktie: Mit hohen Dividende in eine ungewisse Zukunft

Die Abkehr von der klassischen Zigarette ist bereits in vollem Gang und es scheint, dass das Altria Management diese Entwicklung verschlafen und sich die Situation durch überstürzte Übernahmen weiter verschlechtert hat. Ob und wann sich die kostspieligen Übernahmen in E-Zigaretten und Cannabis auszahlen werden, ist mehr als ungewiss. Klar ist, dass die Aktionäre für die Fehlgriffe des Managements bezahlen mussten. Obwohl ich Altria Aktien im Depot schlummern habe, sehe ich trotz des vermeintlich günstigen Kurses bei hoher Dividendenrendite für einen Nachkauf keinen Grund. Auf der anderen Seite: sollte das Management plötzlich brillieren, erwiese sich der aktuelle Kurs als wahrer Schnäppchenpreis. Wieder einmal gilt: außergewöhnlich hohe Dividenden haben ihren Preis. Aktien mit der optimalen Balance zwischen Risiko und Rendite findest du im beliebtesten Aktienfinder Deutschlands.

2 Antworten

Vielen Dank für die ausführliche Analyse. Ich habe ein paar Altria als Cashflowbringer im Depot. Muss man nicht haben und nachkaufen würde ich, wenn überhaupt, nur bei Kursen unter USD 35 / 29 Euro. Ich habe sie halt weil gesoffen und geraucht wird auch in Krisenzeiten.

Altria ist ja quasi auf den nordamerikanischen Markt beschränkt. Prinzipiell würde ich daher bei Tabak eher einen Wert bevorzugen der global aufgestellt ist denn die Weltbevölkerung soll ja weiter wachsen (oder ausnahmsweise einen Tabak ETF nehmen).

Nikotin macht abhängig. Die Form wird nur eine andere. Altria wird bleiben.