Diversifikation ist Trumpf! In Zeiten, in denen nur 8 Unternehmen mit einer Marktgewichtung von 27 Prozent den MSCI World dominieren, gilt dies umso mehr. Dabei hilft dir der Aktienfinder, indem wir tausende Aktien aus aller Welt auf ihre Qualität als erfolgversprechendes Investment analysieren und bewerten. Es gibt allerdings Qualitätsaktien, in die du als deutscher Investor aus rechtlichen Gründen nicht direkt investieren kannst.

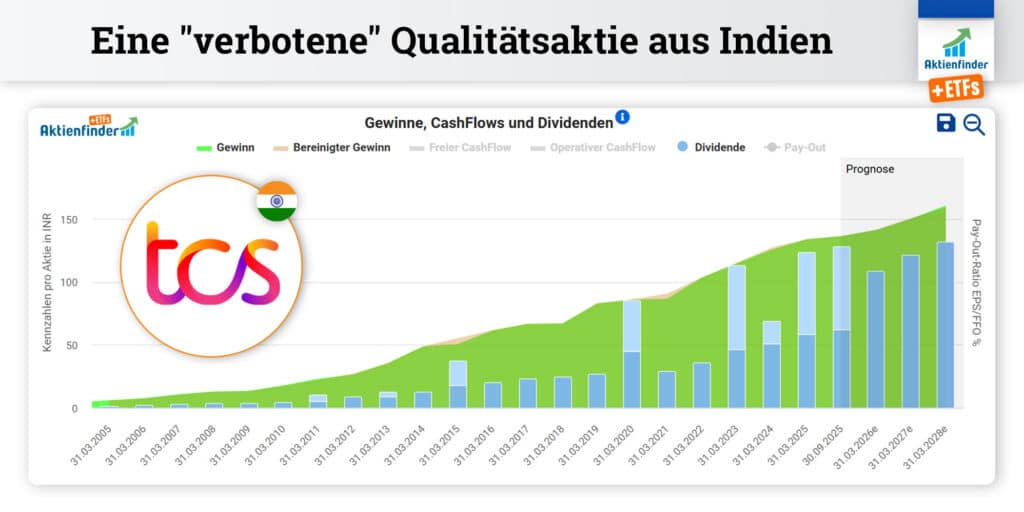

Darunter fallen Aktien wie Tata Consultancy Services aus Indien. Mit einer Marktkapitalisierung von über 100 Milliarden Euro zählt das Unternehmen zu den Schwergewichten im globalen Aktienmarkt. Die Aktie punktet mit stabil steigenden Unternehmensgewinnen, einer Dividendenrendite von 4,3 Prozent und einer nahezu schuldenfreien Bilanz.

Tata Consulting Services ist nur eine von über 100 indischen Qualitätsaktien mit einer Gewinnstabilität von mindestens 0.8, die dir für ein Direktinvestment verwehrt sind. Dasselbe gilt für die über 100 im Aktienfinder analysierten taiwanesischen Aktien. Darunter befinden sich zahlreiche interessante Investments aus den Branchen Halbleiter und Technologie-Ausrüster mit langfristig dynamisch steigenden Gewinnen.

Auch in den saudisch-arabischen Aktienmarkt mit Giganten wie Saudi Aramco mit einer Marktkapitalisierung von über drei Billionen Euro kannst du nicht direkt investieren. Und sogar der chinesische Aktienmarkt bleibt deutschen Aktionären teilweise verwehrt, was insbesondere in Shanghai und Shenzhen gelistete A-Aktien betrifft.

Eine Lösung für dieses Problem sind ETFs, die gezielt in diese Märkte investieren und diese so auch für deutsche Aktionäre zugänglich machen. Der Kauf eines ETFs bietet zudem den Vorteil der Diversifikation in einem exotischen und damit zugleich mit unbekannten Risiken behafteten Markt.

10 ETFs für den indischen Aktienmarkt

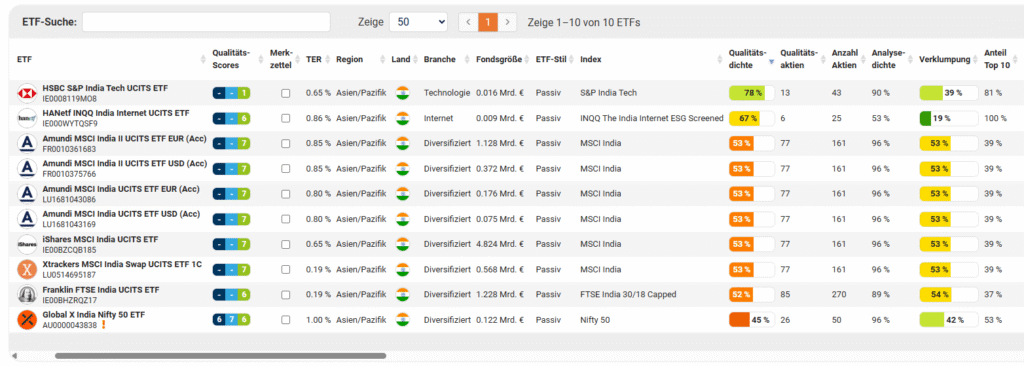

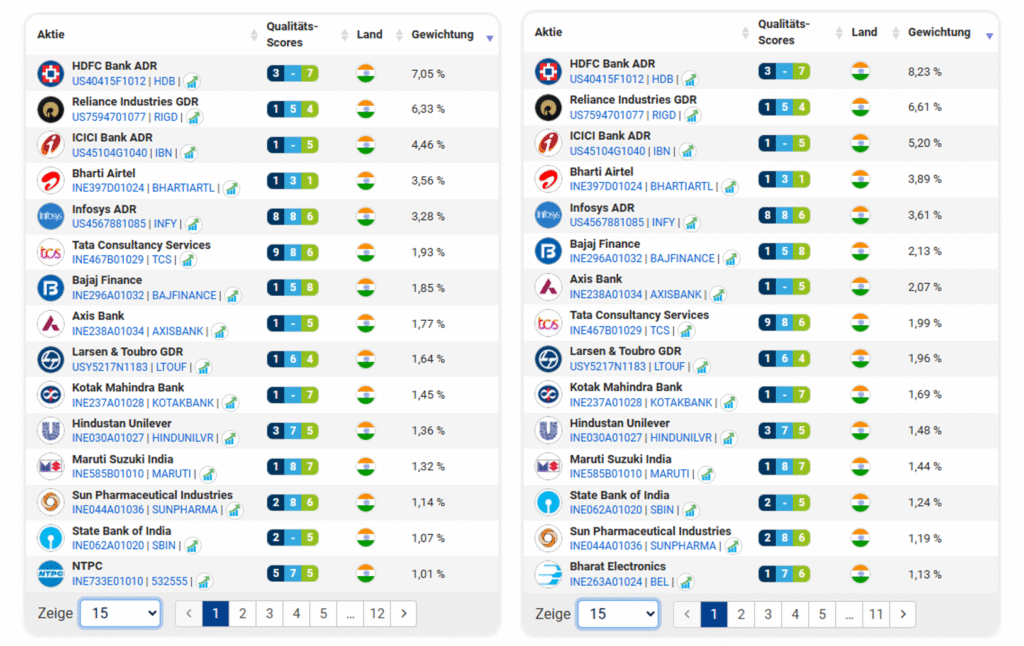

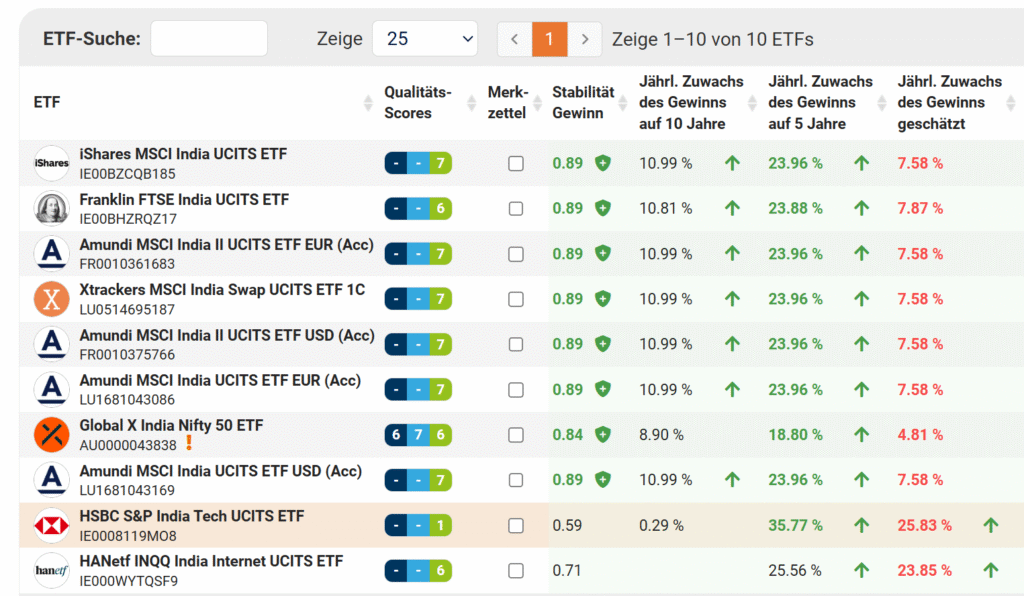

So bieten die sieben Emittenten iShares, Franklin Templeton, Amundi, Xtrackers, HSBC, Amundi und Global X insgesamt 10 ETFs für dein Investment in Indien an. 7 dieser ETFs sind einander fast identisch und bilden den MSCI India ab, der die großen und mittelgroßen indischen Unternehmen repräsentiert. Lediglich drei Indien-ETFs weichen von diesem Schema ab und unterscheiden sich deshalb deutlich hinsichtlich der zentralen Kennzahlen Qualitätsdichte, Verklumpung und Qualitätsscore.

Der Global X India Nifty 50 ETF im Check

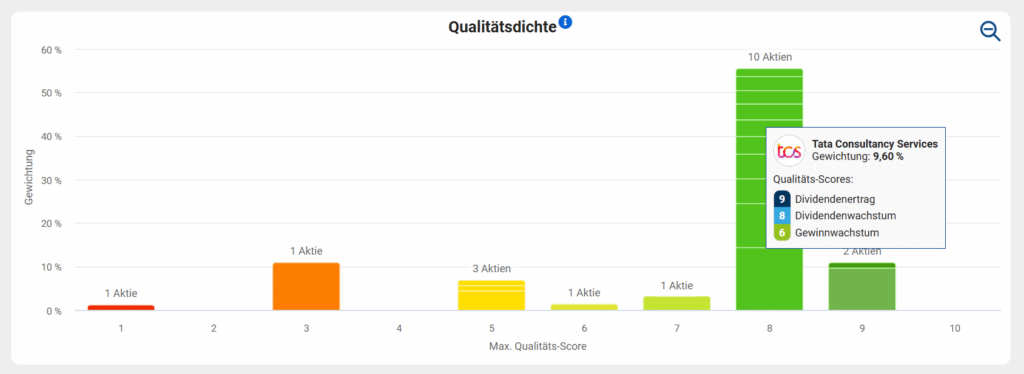

Unter den Abweichlern sticht der Global X India Nifty 50 ETF hervor, der die qualitativen Unterschiede zwischen den ETFs veranschaulicht. Der Global X India Nifty 50 ETF repräsentiert die 50 größten und liquidesten börsennotierten Unternehmen Indiens, beinhaltet mit einer Qualitätsdichte von nur 45 Prozent jedoch deutlich weniger Qualitätsaktien als die ETFs basierend auf dem MSCI India und schneidet im Performancevergleich ebenfalls etwas schlechter ab.

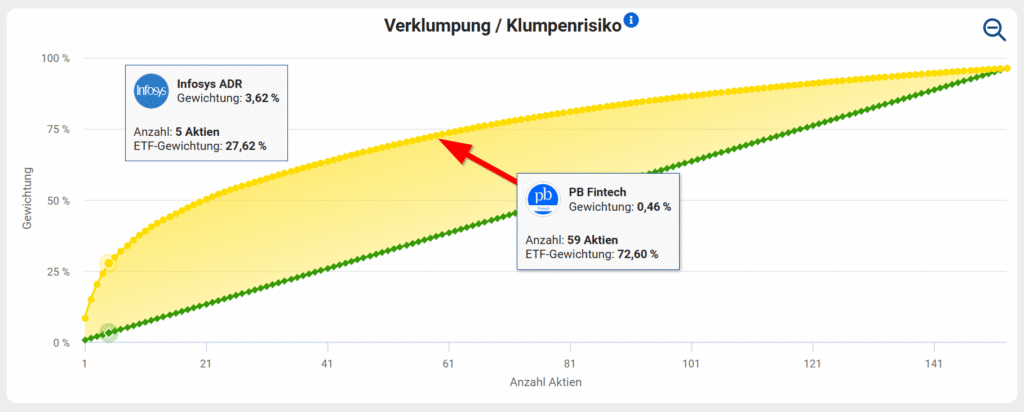

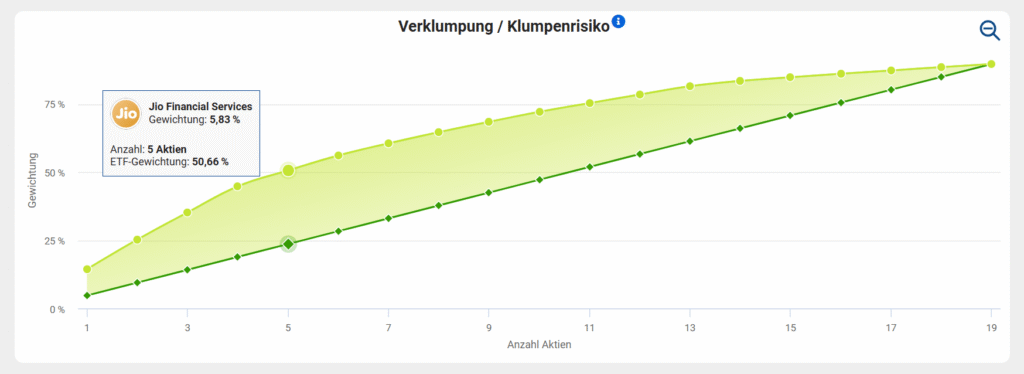

Auf der anderen Seite macht sich das niedrigere Klumpenrisiko des Global X India Nifty 50 ETF in Zeiten fallender Aktienkurse durch schwächere Kursrückgänge bemerkbar. Zwar enthalten die MSCI India ETFs gut dreimal so viele Aktien wie der Global X India Nifty 50 ETF, was sich auch in einem niedrigeren Anteil der Top 10 Gewichtung widerspiegelt. Allerdings betrifft das „MSCI World Problem“ in Form eines erhöhten Klumpenrisikos auch die auf dem MSCI India Index basierenden ETFs. Denn bei insgesamt 161 Aktien bringen die fünf größten Aktien mit 27,6 Prozent genauso viel Gewicht auf die Waage wie die 94 analysierten Aktien mit der niedrigsten Gewichtung, was zu einer erheblichen Schlagseite zugunsten der stark übergewichteten Aktien führt.

Der Franklin FTSE India ETF im Check

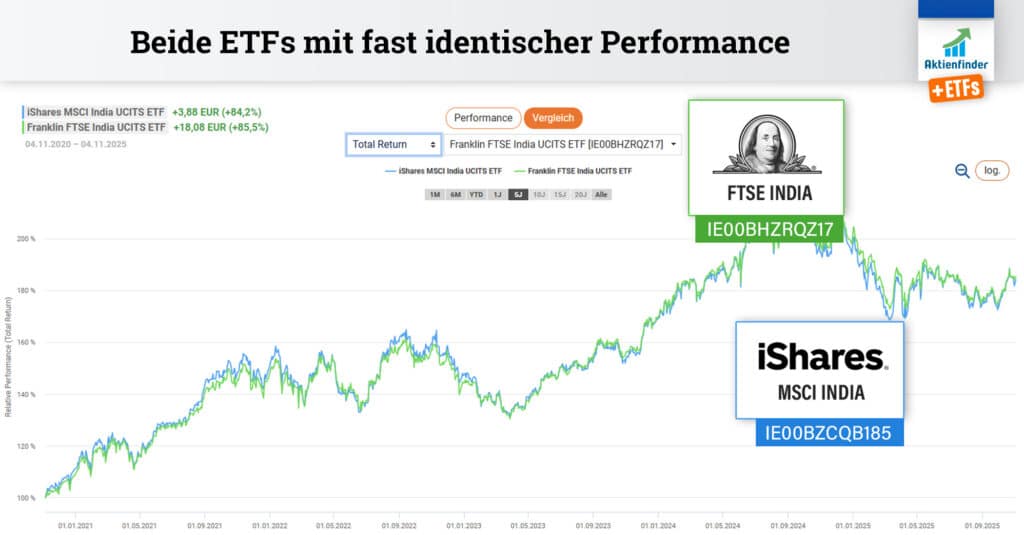

Beim zweiten Abweichler von der Masse handelt es sich um den Franklin FTSE India ETF mit der größten Anzahl an Aktien mit 270 Stück, was sich allerdings weder in einer höheren Qualitätsdichte noch in einem niedrigeren Klumpenrisiko oder einer besseren Performance bemerkbar macht.

Die zusätzlichen 100 Aktien machen wegen der ähnlichen Gewichtung der am stärksten gewichteten Aktien kaum einen Unterschied. Zwar fehlen im Aktienfinder noch einige der 270 im ETF enthaltenen Aktien, mit einer Analysedichte von 89 Prozent basierend auf der Marktkapitalisierung ist das Ergebnis dennoch repräsentativ.

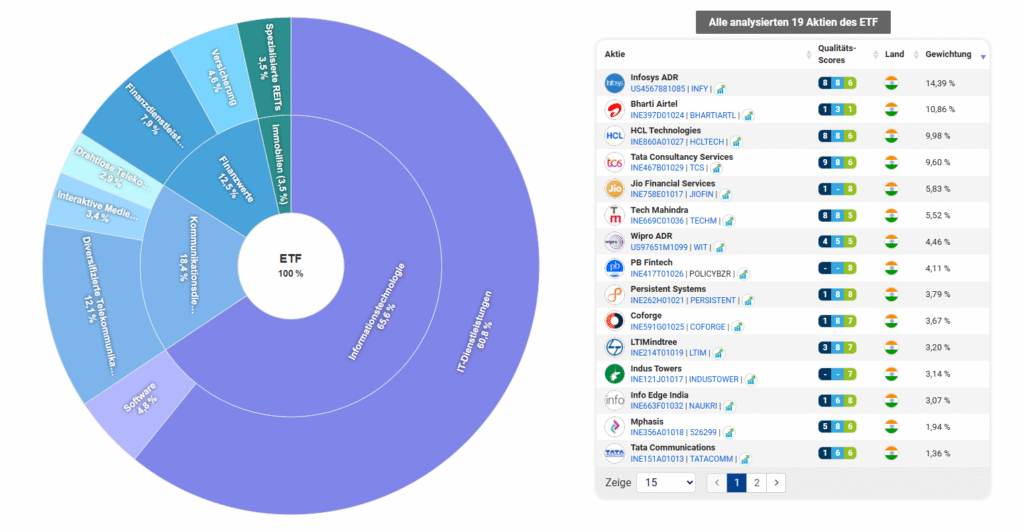

Der HSBC S&P India Tech ETF im Check

Am stärksten weicht der HSBC S&P India Tech ETF vom Mainstream ab. Wie der Name nahelegt, stehen in diesem ETF technologienahe Aktien im Fokus, was man im ETF-Finder anhand der Auswertung nach Sektoren schnell erkennt.

Dieser ETF befindet sich mit eineinhalb Jahren noch im Kleinkindalter und ist mit einer Fondgröße von lediglich 15 Millionen Euro ein Leichtgewicht. Allerdings brilliert der ETF mit einer Qualitätsdichte von 77 Prozent, die deutlich über dem Wert der anderen Indien-ETFs mit maximal 53 Prozent liegt. Lediglich zwei der 19 im ETF enthaltenen und im Aktienfinder analysierten Aktien kommen auf einen maximalen Qualitätsscore von unter fünf. Auch die Tata Consultancy Services ist in diesem ETF mit einer Gewichtung von 9,6 Prozent enthalten.

Die tatsächliche Gewichtung der einzelnen Aktien im ETF weicht deutlich weniger stark vom Ideal der Gleichgewichtung ab als bei den anderen Indien-ETFs. Die Verklumpung fällt mit 39 Prozent deshalb niedrig aus. Allerdings machen die fünf größten Positionen bereits über 50 Prozent der ETF-Gewichtung aus.

Im direkten Performancevergleich mit einem ETF auf den MSCI India ist die deutlich höhere Volatilität zu erkennen, wie es für einen technologielastigen ETF typisch ist.

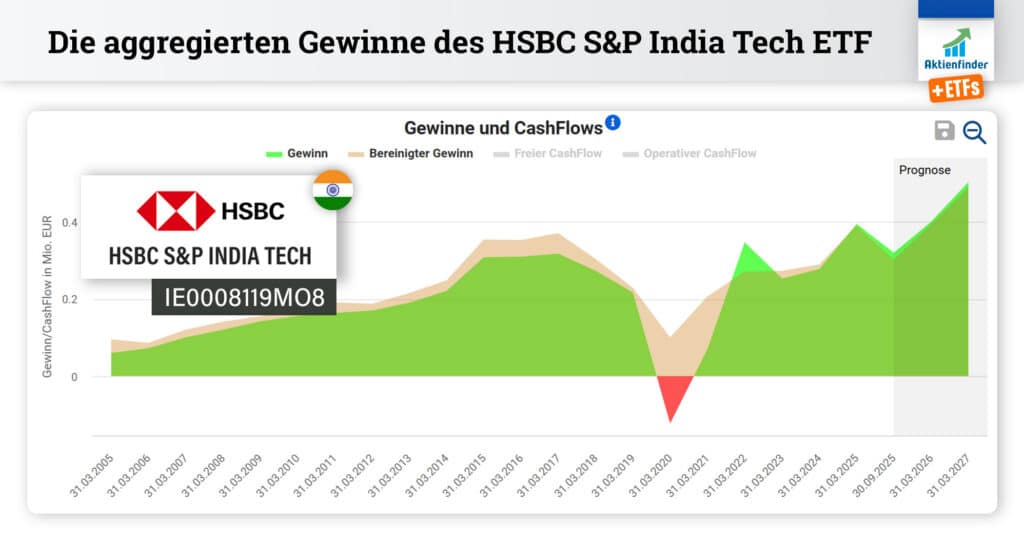

Obwohl der ETF erst im Februar 2024 aufgelegt wurde, werten wir die Fundamentaldaten der in ihm enthaltenen Aktien über einen deutlich längeren Zeitraum ab 2005 aus. Wir erkennen so, ob es den in dem ETF enthaltenen Unternehmen gelingt, ihre Gewinne langfristig zu steigern.

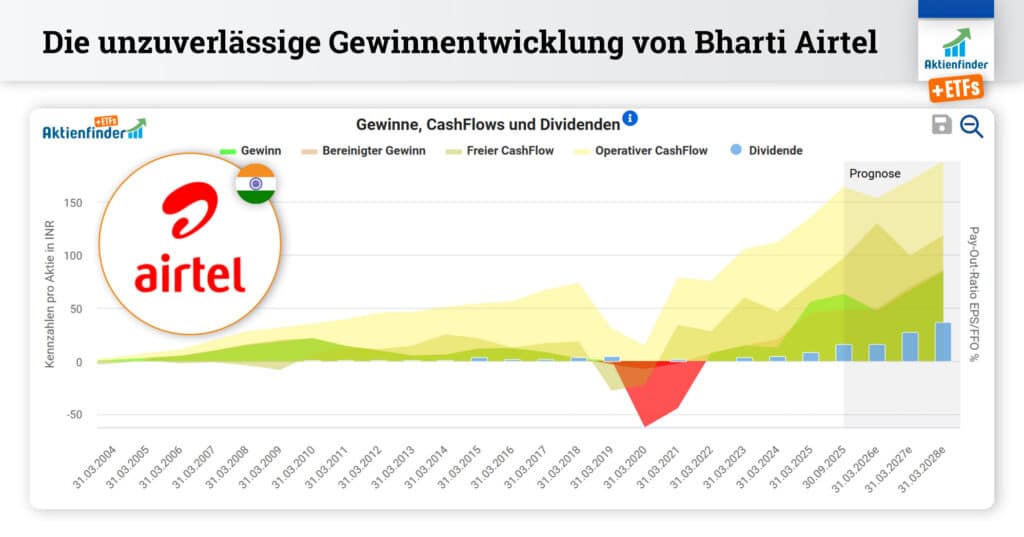

In der obigen Gewinnentwicklung fallen leider seit 2018 teils deutliche Gewinnrückgänge auf, was insbesondere am katastrophalen Geschäftsergebnis der beiden Telekommunikationsunternehmen Vodafone Idea und insbesondere der mit 10,9 Prozent stark gewichteten Bharti Airtel liegt. Die phasenweise katastrophale Gewinnentwicklung der beiden indischen Carrier mit einer Gewinnstabilität von nur 0,24 und sogar -0,64(!) schlägt negativ auf die aggregierte Gewinnentwicklung des ganzen ETFs durch.

Zudem enthält der ETF einige junge Unternehmen wie PB Fintech, die in ihren Anfangsjahren um 2019 herum noch Verluste einfuhren, was ebenfalls zu starken Schwankungen in der aggregierten Gewinnentwicklung führt. Dieser Titel trägt mit einer Gewichtung von 4,1 Prozent ebenfalls maßgeblich zur aggregierten Gewinnentwicklung bei.

Mit nur 0,59 fällt die Gewinnstabilität des ETFs deshalb niedriger aus als bei den anderen ETFs mit bis zu 0,89. Die niedrige Gewinnstabilität sowie das fehlende Gewinnwachstum auf die letzten 10 Jahre wirken zudem negativ auf den Qualitätsscore, weshalb der HSBC S&P India Tech ETF bei der Gewinnwachstumsstrategie nur auf einen Score von 1 von maximal 10 Punkten kommt – der hohen Qualitätsdichte zum Trotz.

Fazit - In diese Indien-ETFs würden wir investieren

Fundamental überzeugen uns die drei vom Mainstream abweichenden Indien-ETFs nicht wirklich, weshalb wir zu einem der MSCI India ETFs greifen würden. Hier stehen sechs ETFs zur Auswahl, aus denen du im ETF-Finder anhand sekundärer Merkmale wie der Total Expense Ratio und der Fondsgröße den passenden ETF für dich auswählen kannst, um breit gestreut in indische Large- und Midcaps zu investieren. Mit der gleichen Herangehensweise wie im Artikel kannst du im weltweit ersten fundamentalen ETF-Finder vorgehen, um mit ETFs in andere exotische und teils sogar abgeschottete Aktienmärkte zu investieren.

Eine Antwort

interessant wäre in diesem Zusammenhang ein Vergleich mit einer Beteiligungsgesellschaft wie z.B. der Fairfax India (https://aktienfinder.net/aktienfinder?s=CA3038971022), welche für letzten 5 Jahre gut performt hat, im Aktienfinder allerdings sehr komisch aussieht.

btw die Fairfax Financial gilt als die kanadische Berkshire Hathaway. Die India wurde „neu“ dazu aufgelegt. Der Chef stammt aus Indien und sollte einen guten Einblick in das System haben.